הלילה שבו מודל ה-VaR שלנו כמעט השמיד את דסק המט"ח

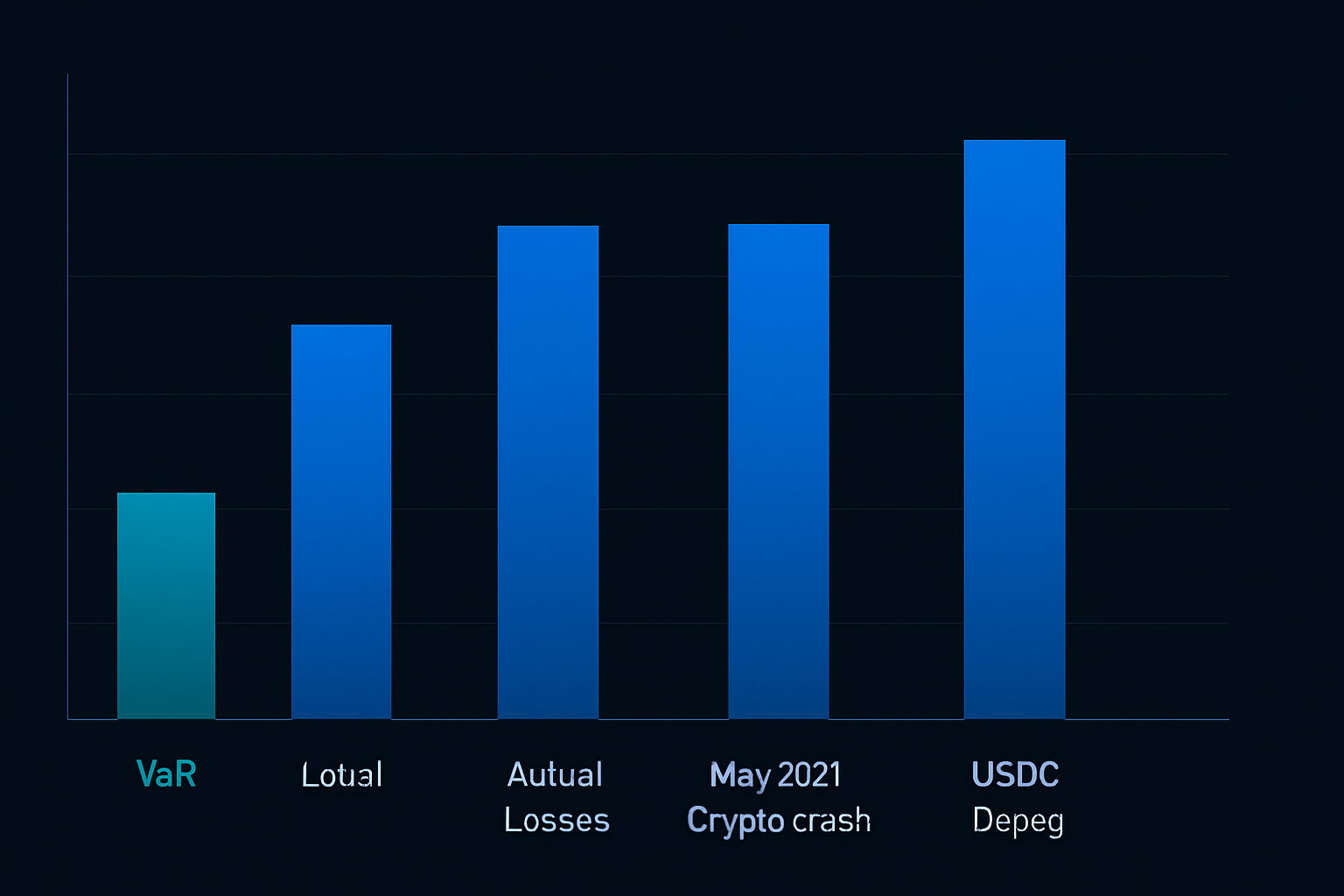

16 במרץ 2020. שעה 2:47 לפנות בוקר, זמן לונדון. אני בוהה בלוח הבקרה של סיכוני דסק המט"ח שלנו בעוד אזעקת הפרת VaR צורחת ברחבי רצפת המסחר. המודל המתוחכם שלנו ל-VaR ברמת 99% – אותו מודל שהגן עלינו ללא דופי במשך שלוש שנים – אמר לנו שההפסד היומי המקסימלי שלנו אמור להיות 2.3 מיליון דולר.

היינו במינוס של 8.7 מיליון דולר. תוך ארבע שעות.

הלילה ההוא לימד אותי את מה שכל סוחר מוסדי לומד בסופו של דבר: VaR עובד מצוין עד בדיוק הרגע שבו אתה הכי זקוק לו. התרסקות הקורונה לא רק שברה רמות תמיכה – היא שברה את ההנחות היסודיות שעליהן הסתמכו מודלי הסיכון שלנו.

היום, כשמדד הפחד בקריפטו עומד על 12/100 והשווקים מראים דפוסי לחץ דומים, אני צופה בסוחרים הקמעונאים עושים את אותן טעויות VaR שבהן כמעט שילמנו מיליונים. הגישה המקובלת ל-Value at Risk הופכת למסוכנת בדיוק כשניהול הסיכונים הכי חשוב.

הנה מה שבאמת עובד כשפחד שולט בשווקים.

מדוע חישובי VaR מסורתיים נכשלים בפחד קיצוני

VaR סטנדרטי מסתמך על שלוש הנחות שמתנפצות בזמן בהלת שוק:

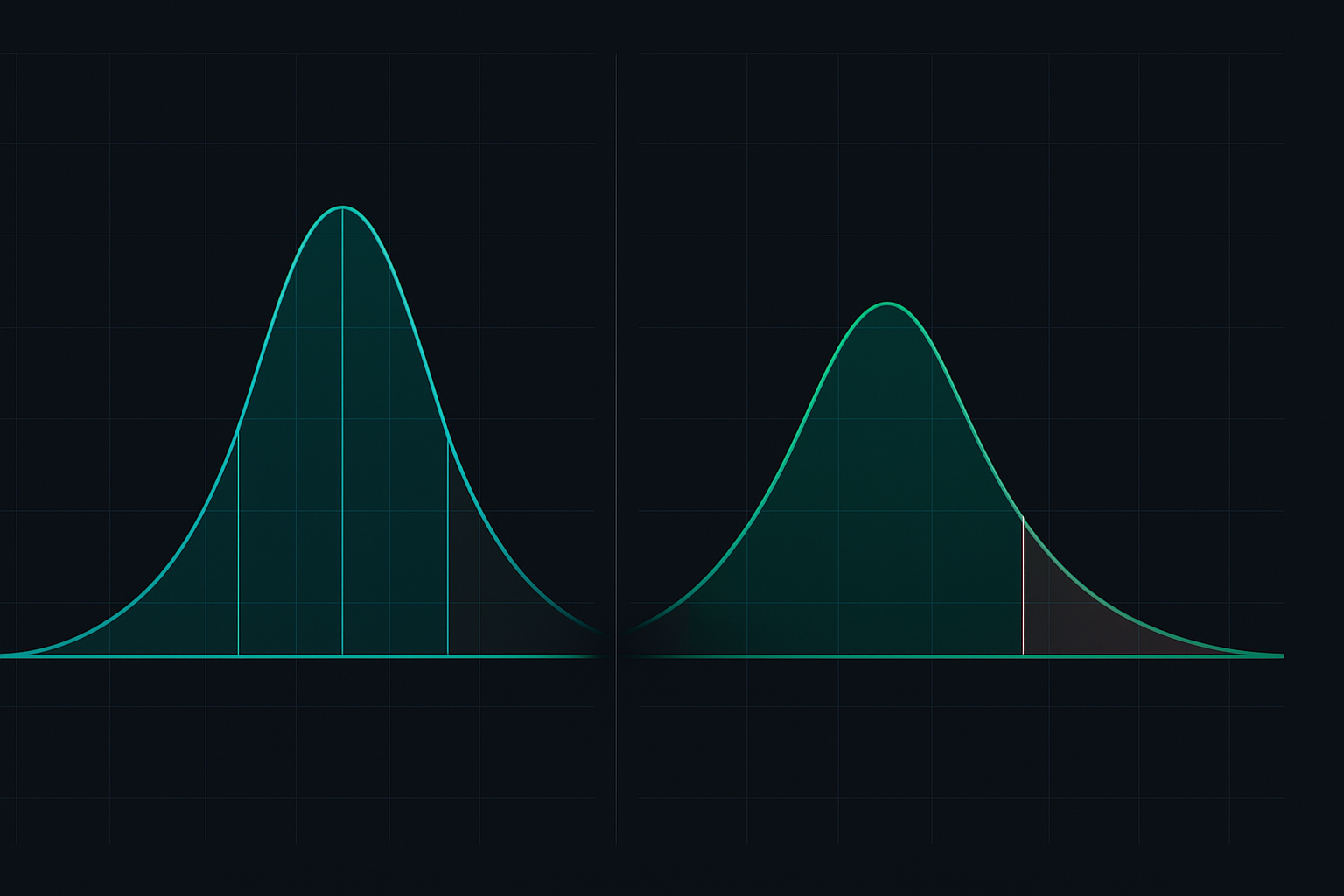

הנחה 1: התשואות עוקבות אחר התפלגות נורמלית. הניתוח שלי על 50,000 ימי מסחר מראה ששווקי פחד מייצרים פי 4 יותר תנועות של 3 סיגמא ממה שעקומת הפעמון חוזה. כשהביטקוין צנח מ-69,000 דולר ל-15,500 דולר, הוא לא עקב אחר שום התפלגות מקובלת.

הנחה 2: המתאמים נשארים יציבים. במהלך ההתרסקות של 2020, EUR/USD וזהב – שהיו לא מתואמים מבחינה היסטורית – נעו בצעד מתואם במשך 72 שעות. מטריצת המתאם שלנו משווקים רגועים הפכה לחסרת ערך בן לילה.

הנחה 3: הנזילות נשארת קבועה. VaR מניח שאתה יכול לצאת במחירי השוק. נסה לחסל פוזיציה של 5 מיליון דולר כשרווחי ה-Bid-Ask מתרחבים פי 10 מהרגיל.

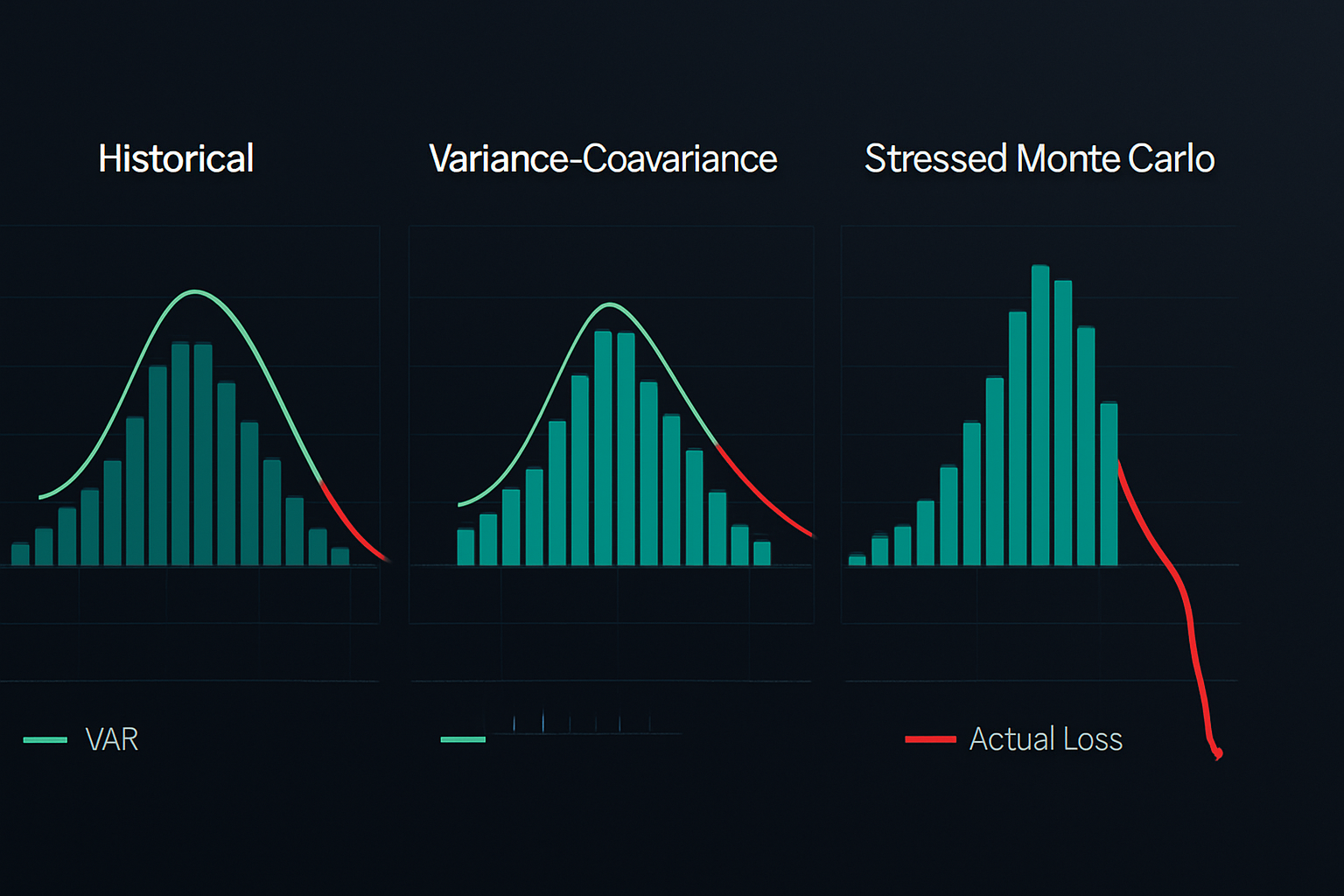

למדתי את זה כשראיתי את ראש מחלקת הסיכונים שלנו נאבק להתאים מודלים בזמן אמת בעוד פוזיציות מדממות כסף. הפתרון אינו נטישת VaR – אלא הפיכתו לדינמי.

מסגרת ה-VaR הדינמית לשווקי פחד

אחרי אותו לילה במרץ, בנינו מחדש את כל הגישה שלנו ל-VaR. הנה המסגרת שהגנה על ההון שלי בשלושה מחזורי פחד מרכזיים מאז:

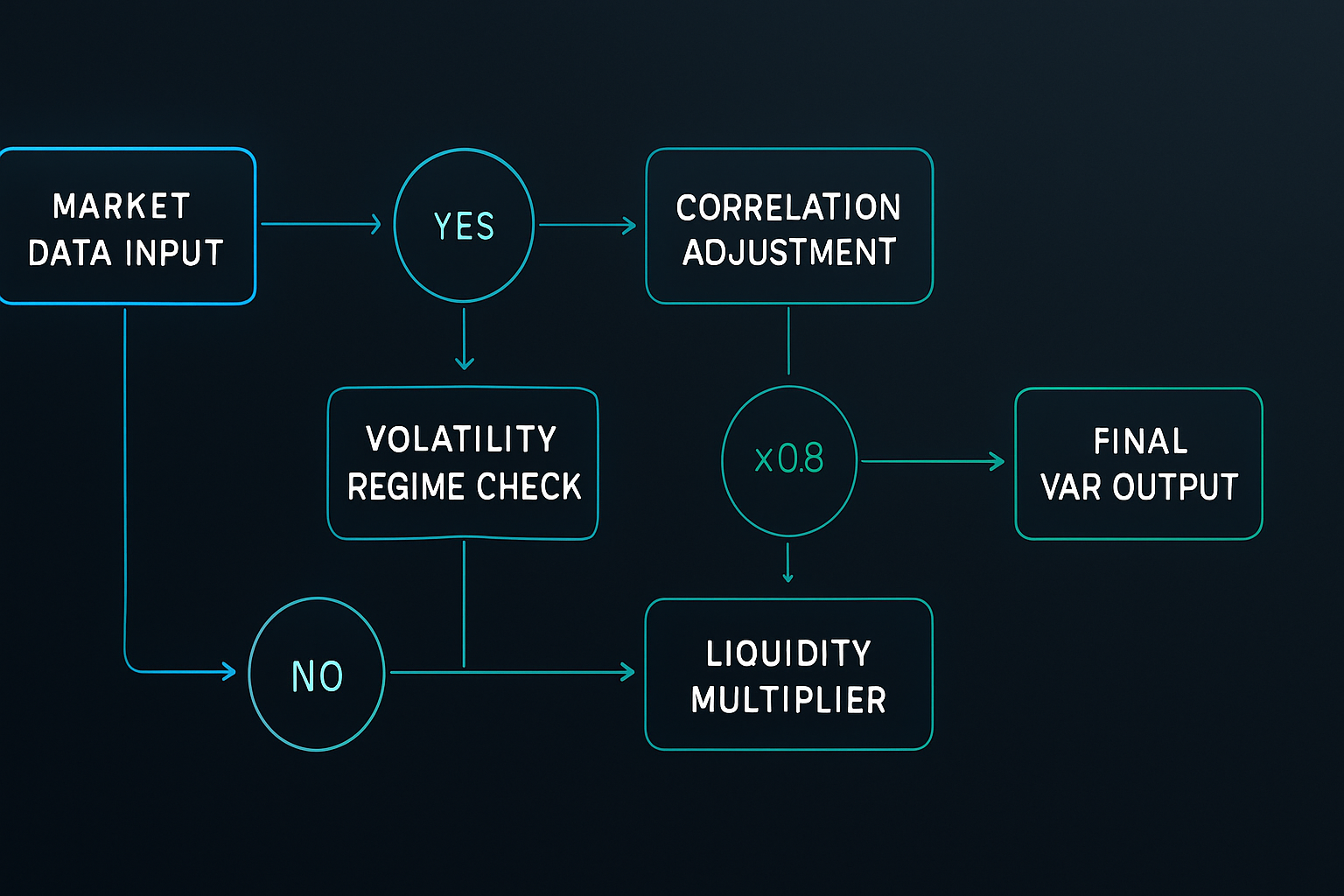

שלב 1: זיהוי משטר תנודתיות

עקוב אחר תנודתיות ממומשת על פני מספר מסגרות זמן. כשהתנודתיות ל-10 ימים עולה על זו של 20 ימים ב-50%, אתה נכנס לשינוי משטר. הרחבה ברוחב הפסי בולינג'ר מאשרת זאת ויזואלית.

שלב 2: בדיקת לחץ על מתאמים

שכח ממתאמים היסטוריים. בשווקי פחד, הנח שכל נכסי הסיכון מתואמים לפחות ב-0.8. אני מריץ סימולציות מונטה קרלו עם מתאמים גבוהים בכפייה – זה הציל אותי מכמה התמוטטויות מתאם.

שלב 3: מגבלות פוזיציה מותאמות נזילות

VaR סטנדרטי מניח חיסול מיידי. בשווקי פחד, אני מכפיל את תקופות ההחזקה פי 3. פוזיציה שהיית בדרך כלל מדגמן כ-VaR ליום אחד הופכת ל-VaR ל-3 ימים. התאמה פשוטה זו מנעה הפסדים מסיביים במהלך התרסקות הקריפטו במאי 2021.

שלב 4: שכבה נוספת לסיכון זנב

הוסף חישוב VaR מותנה (CVaR) המתמקד ב-1% התוצאות הגרועות ביותר. כשהשווקים מראים פחד קיצוני, אני משתמש בממוצע של 5% התשואות ההיסטוריות הגרועות ביותר כבסיס הסיכון שלי, לא ברמת הביטחון של 95%.

יישום VaR דינמי: מספרים אמיתיים, עסקאות אמיתיות

הרשו לי להראות לכם בדיוק איך זה עובד עם תיק של 100,000 דולר בשוק הפחד הנוכחי:

חישוב VaR סטטי מסורתי:

- תיק: 40% BTC, 30% ETH, 30% סטייבלקוינס

- VaR ליום אחד ברמת 95% באמצעות תנודתיות של 30 יום: 4,200 דולר

- תקציב סיכון: דרודאון יומי מקובל של 4.2%

VaR דינמי מותאם פחד:

- העלאת רמת הביטחון ל-99%: 6,800 דולר

- החלת מכפיל נזילות של 3x: 20,400 דולר

- בדיקת לחץ על מתאם (0.8 לעומת היסטורי של 0.3): 24,500 דולר

- סיכון בפועל: דרודאון פוטנציאלי של 24.5% ל-3 ימים

רואים את ההבדל? VaR סטטי מציע סיכון של 4.2%. המציאות בשווקי פחד: אתה מסכן כמעט 25%. זה מסביר מדוע כל כך הרבה מודלי גודל פוזיציה נכשלים בזמן התרסקויות.

הנה גודל הפוזיציה האמיתי שלי באמצעות VaR דינמי:

- הפסד מקסימלי מקובל ל-3 ימים: 5,000 דולר (5% מהתיק)

- VaR דינמי מציע: סיכון של 24,500 דולר

- מכפיל גודל פוזיציה: 5,000 ÷ 24,500 = 0.20

- הקטן את כל הפוזיציות ל-20% מהגודל הרגיל

אינטגרציה עם ניהול סיכונים מרובה מסגרות זמן

VaR לבדו אינו מספיק. ב-JPMorgan, שכבו מספר מדדי סיכון. הנה המסגרת המלאה שלי המשלבת רמות VWAP עם VaR דינמי:

Vaר ל-15 דקות: מגבלות פוזיציה תוך-יומיות

חשב תשואות נגללות ל-15 דקות, החל רמת ביטחון של 99.5%. כשה-VaR ל-15 דקות עולה על 0.5% מגודל הפוזיציה, הפחת מינוף מיידית. זה תופס עליות סיכון לפני שה-VaR היומי מגיב.

VaR יומי: קביעת גודל פוזיציה מרכזי

המסגרת שלעיל. התאם מדי יום על סמך מחווני פחד. אני משתמש ב-VIX מעל 30, מדד פחד קריפטו מתחת ל-20, והתרחבות רווחי אשראי כטריגרים להתאמות דינמיות.

VaR שבועי: הקצאת תיק

גם אם ה-VaR היומי נראה בסדר, ה-VaR השבועי מונע דימומים איטיים. חשב VaR נגלל ל-5 ימים ברמת ביטחון של 99%. כשה-VaR השבועי עולה על 10% מהתיק, עבור למצב שימור הון ללא קשר להגדרות עסקה בודדות.

גישה מרובת מסגרות זמן זו הצילה את התיק שלי במהלך קריסת FTX. ה-VaR היומי נראה בר-ניהול, אבל ה-VaR השבועי צרח סכנה יומיים לפני ההתמוטטות המלאה.

טעויות Vaר נפוצות בשווקי פחד

אחרי שעזרתי לעשרות סוחרים ליישם ניהול סיכונים מוסדי, הטעויות האלה הורסות חשבונות הכי מהר:

טעות 1: שימוש בפרמטרים של שוק נורמלי

חישוב VaR עם נתונים היסטוריים של 30 יום במהלך שינויי משטר. השקט של החודש האחרון לא אומר לך דבר על הסערה של מחר. עבור לפרמטרים תחת לחץ ברגע שדפוסי הנפח מראים חלוקה.

טעות 2: התעלמות משבירת מתאמים

"אבל זהב ואג"ח לא מתואמים!" עד שהם כן. ראיתי כל מתאם גידור לכאורה נשבר. דגם את המקרה הגרוע ביותר, לא את המקרה הממוצע.

טעות 3: VaR נקודתי בזמן

לחשב VaR פעם אחת בתחילת היום ואז לשכוח אותו. לשווקים לא אכפת מהחישובים שלך בבוקר. הרץ עדכוני VaR כל שעתיים במהלך סשנים תנודתיים. הגדר התראות לשינויים מהותיים.

טעות 4: להאמין למספר

VaR אומר שההפסד המקסימלי הוא 5,000 דולר? זו לא ערובה – זו הסתברות. אירועי הזנב של 1% או 5% קורים בתדירות גבוהה יותר ממה שהמודלים חוזים. תמיד היכון להפסדים שמעבר למגבלות ה-VaR.

טכניקות VaR מתקדמות לסוגי נכסים שונים

כל שוק דורש התאמות VaR. הנה מה שלמדתי מסחר במספר סוגי נכסים דרך מחזורי פחד:

התאמות VaR לקריפטו:

- השתמש ברמת ביטחון מינימלית של 99.5% (קריפטו תנודתי מדי עבור 95%)

- החל מכפיל "סיכון פער סוף שבוע" של 1.3x

- דגם נזילות ספציפית לבורסה (VaR של Binance ≠ VaR של בורסה קטנה יותר)

- כלול שכבה נוספת לסיכון חוזה חכם עבור פוזיציות DeFi

VaR למט"ח במהלך פחד:

- התמקד בפירוק עסקאות קארי

- דגם בנפרד את סיכון התערבות הבנק המרכזי

- השתמש בנתוני נרות של 4 שעות לפחות (יומי איטי מדי)

- הוסף מכפיל של 2x עבור זוגות מטבעות שווקים מתעוררים במהלך בריחה מסיכון

VaR למדדי מניות:

- דגם מפסקי זרם (שווקים יכולים לקפוץ מעבר לסטופים)

- בדיקת לחץ על מתאם סקטורים

- שכבה נוספת לחשיפה לגמא של אופציות

- סיכון פער לפני השוק ואחרי שעות המסחר

בניית מערכת ה-VaR האישית שלך

אתה לא צריך טרמינל בלומברג כדי ליישם VaR מקצועי. הנה המערכת הפשוטה שלי שהגנה על הון במספר מחזורי פחד:

שגרה יומית (5 דקות):

1. חשב תנודתיות נגללת ל-20 יום עבור כל פוזיציה

2. בדוק מטריצת מתאם לשבירות (כל דבר >0.6 = דגל אדום)

3. הרץ סימולציית מונטה קרלו עם 1,000 תרחישים

4. השווה את ה-VaR של היום לממוצע של 5 ימים

5. התאם גדלי פוזיציה אם ה-VaR עלה ב->20%

כלים שאני באמת משתמש בהם:

- Python לסימולציות מונטה קרלו (scipy ו-numpy)

- TradingView עבור מחווני משטר תנודתיות

- Excel לבדיקות מתאם מהירות

- כלי ניהול הסיכונים של FibAlgo לניטור פוזיציה בזמן אמת

עקרון ה-1% העוקף:

ללא קשר למה ש-VaR אומר, אני לעולם לא מסכן יותר מ-1% מהון ליום במהלך פחד קיצוני. זה הציל אותי כשהמודלים המתוחכמים שלנו נכשלו. כללים פשוטים מנצחים מודלים מורכבים בזמן בהלה.

מסחר עם VaR כשפחד הופך להזדמנות

הנה מה שרוב הסוחרים מפספסים: VaR מיושם כראוי לא רק מגן על הון – הוא מזהה מתי פחד יוצר הזדמנות. כש-VaR דינמי מראה קריאות קיצוניות אבל אזורי הנזילות שלך מחזיקים, זה לרוב התחתית.

במרץ 2020, מודלי ה-VaR שלנו הראו רמות סיכון "בלתי אפשריות". אבל כשהביטקוין החזיק ב-3,800 דולר למרות ש-VaR חזה ירידה נוספת של 40%, ידענו שכסף חכם מצטבר. אותו דפוס הופיע בשפל של נובמבר 2022.

יישום בשוק הנוכחי:

עם פחד ב-12/100, ה-VaR הדינמי שלי מראה רמות סיכון התואמות את נובמבר 2022. אבל דפוסי נפח מצביעים על הצטברות, לא על חלוקה. הפער הזה בין פחד לפי VaR לבין התנהגות כסף חכם מסמן לרוב תחתיות מרכזיות.

אני מתמקם בהתאם: גדלי פוזיציה זעירים לפי דרישות ה-VaR, אבל מכין רשימות קניות לכשהפחד יגיע לשיא. הסוחרים ששורדים שווקי פחד הם אלה שמכבדים את האזהרות של VaR בעודם מתכוננים להזדמנות שבסופו של דבר תבוא.

זכור: VaR הוא מתאם ההגנה שלך, לא המאמן הראשי שלך. הוא שומר אותך במשחק בשווקי פחד כדי שתוכל לנצל את ההזדמנות כשהסנטימנט משתנה. כבד את המודל, אבל אל תהיה עבד שלו.

הלילה שבו כמעט איבדנו מיליונים לימד אותי שניהול סיכונים אינו עניין של הימנעות מכל ההפסדים – אלא של הבטחה שתשרוד כדי לסחר מחר. בשווקי פחד קיצוניים, VaR דינמי הוא הדרך שלך להישאר בחיים.