La nuit où notre modèle VaR a failli détruire le desk de change

16 mars 2020. 2h47 heure de Londres. Je fixe le tableau de bord des risques de notre desk de change alors que l'alarme de dépassement de VaR retentit dans toute la salle de marché. Notre modèle sophistiqué de VaR à 99% — celui-là même qui nous avait protégés parfaitement pendant trois ans — nous indiquait que notre perte quotidienne maximale devrait être de 2,3 millions de dollars.

Nous étions à -8,7 millions de dollars. En quatre heures.

Cette nuit m'a appris ce que tout trader institutionnel finit par comprendre : la VaR fonctionne à merveille jusqu'au moment précis où vous en avez le plus besoin. Le krach du COVID ne faisait pas que casser les niveaux de support — il brisait les hypothèses fondamentales sur lesquelles reposaient nos modèles de risque.

Aujourd'hui, avec la peur sur le crypto à 12/100 et les marchés affichant des schémas de stress similaires, j'observe les traders particuliers commettre les mêmes erreurs de VaR qui nous ont presque coûté des millions. L'approche théorique de la Value at Risk devient dangereuse précisément quand la gestion des risques est la plus cruciale.

Voici ce qui fonctionne réellement quand la peur domine les marchés.

Pourquoi les calculs de VaR traditionnels échouent en période de peur extrême

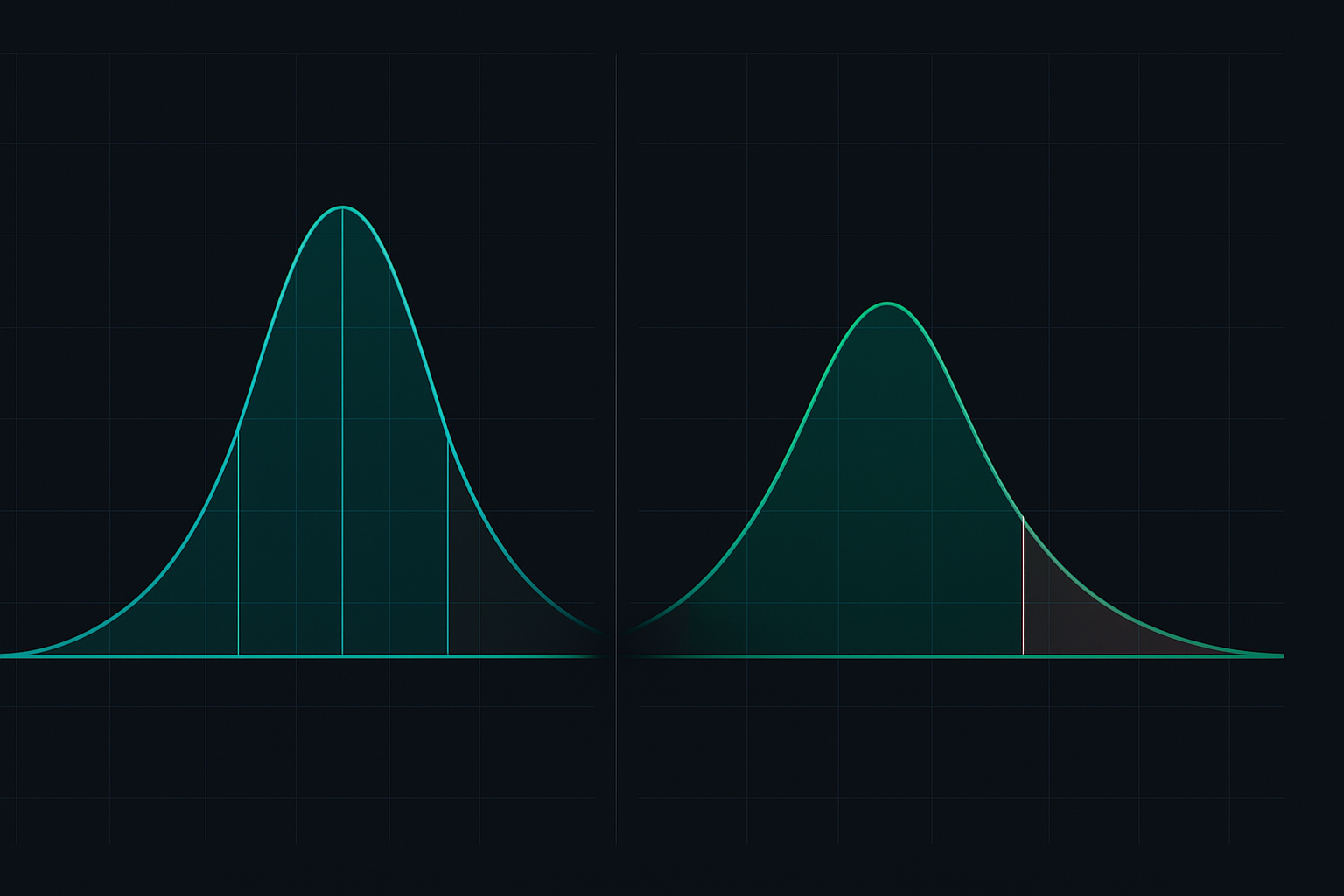

La VaR standard repose sur trois hypothèses qui volent en éclats pendant les paniques de marché :

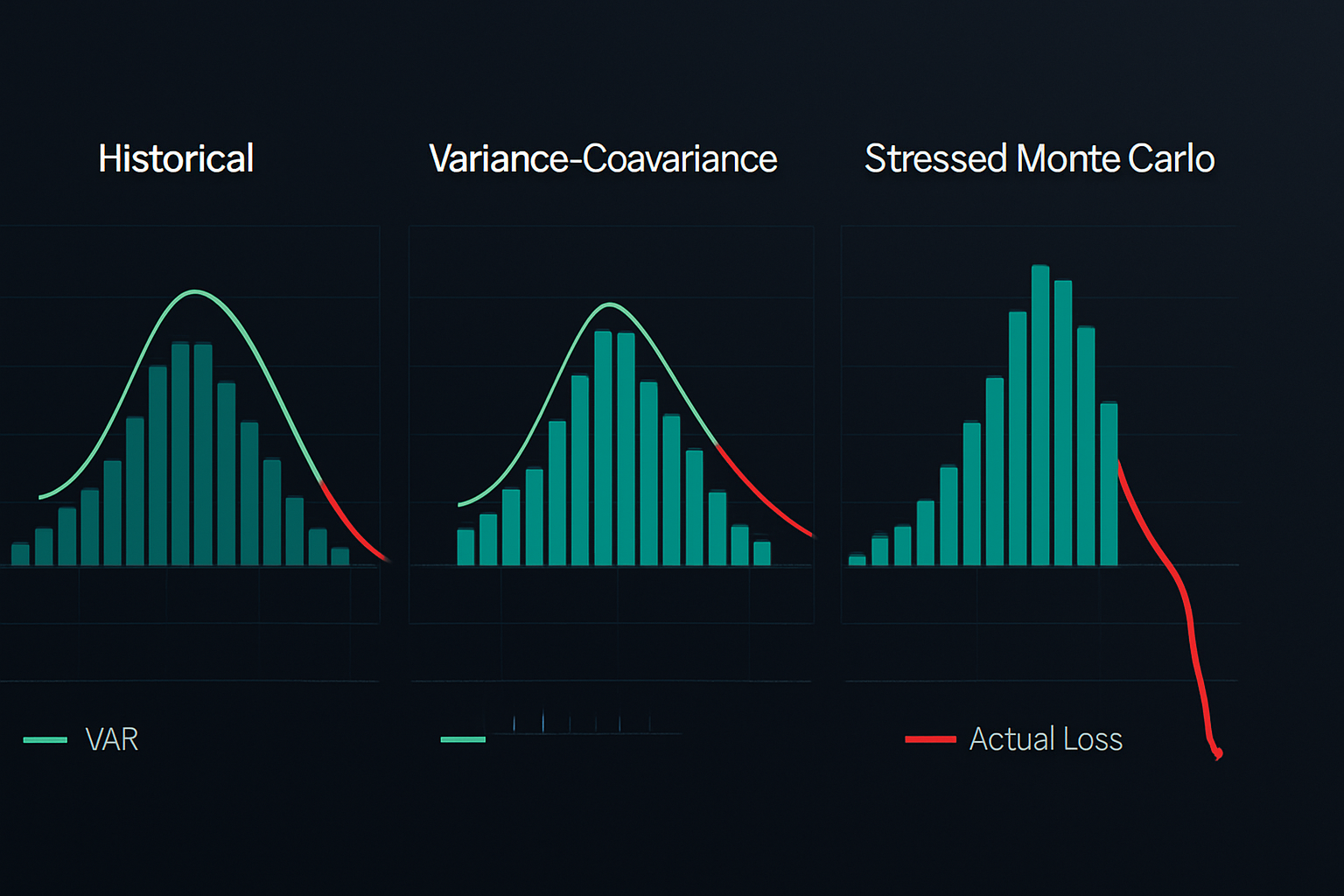

Hypothèse 1 : Les rendements suivent des distributions normales. Mon analyse de 50 000 jours de trading montre que les marchés de peur génèrent 4 fois plus de mouvements à 3 sigmas que ne le prédit la courbe en cloche. Quand le Bitcoin est passé de 69 000 $ à 15 500 $, il ne suivait aucune distribution théorique.

Hypothèse 2 : Les corrélations restent stables. Pendant le krach de 2020, l'EUR/USD et l'or — historiquement non corrélés — ont évolué en parfaite synchronisation pendant 72 heures. Notre matrice de corrélation issue de marchés calmes est devenue inutile du jour au lendemain.

Hypothèse 3 : La liquidité reste constante. La VaR suppose que vous pouvez sortir aux prix du marché. Essayez de liquider une position de 5 millions de dollars quand les spreads acheteur-vendeur explosent à 10 fois la normale.

J'ai appris cela en voyant notre responsable des risques s'activer pour ajuster les modèles en temps réel alors que les positions saignaient de l'argent. La solution n'est pas d'abandonner la VaR — c'est de la rendre dynamique.

Le cadre de VaR dynamique pour les marchés de peur

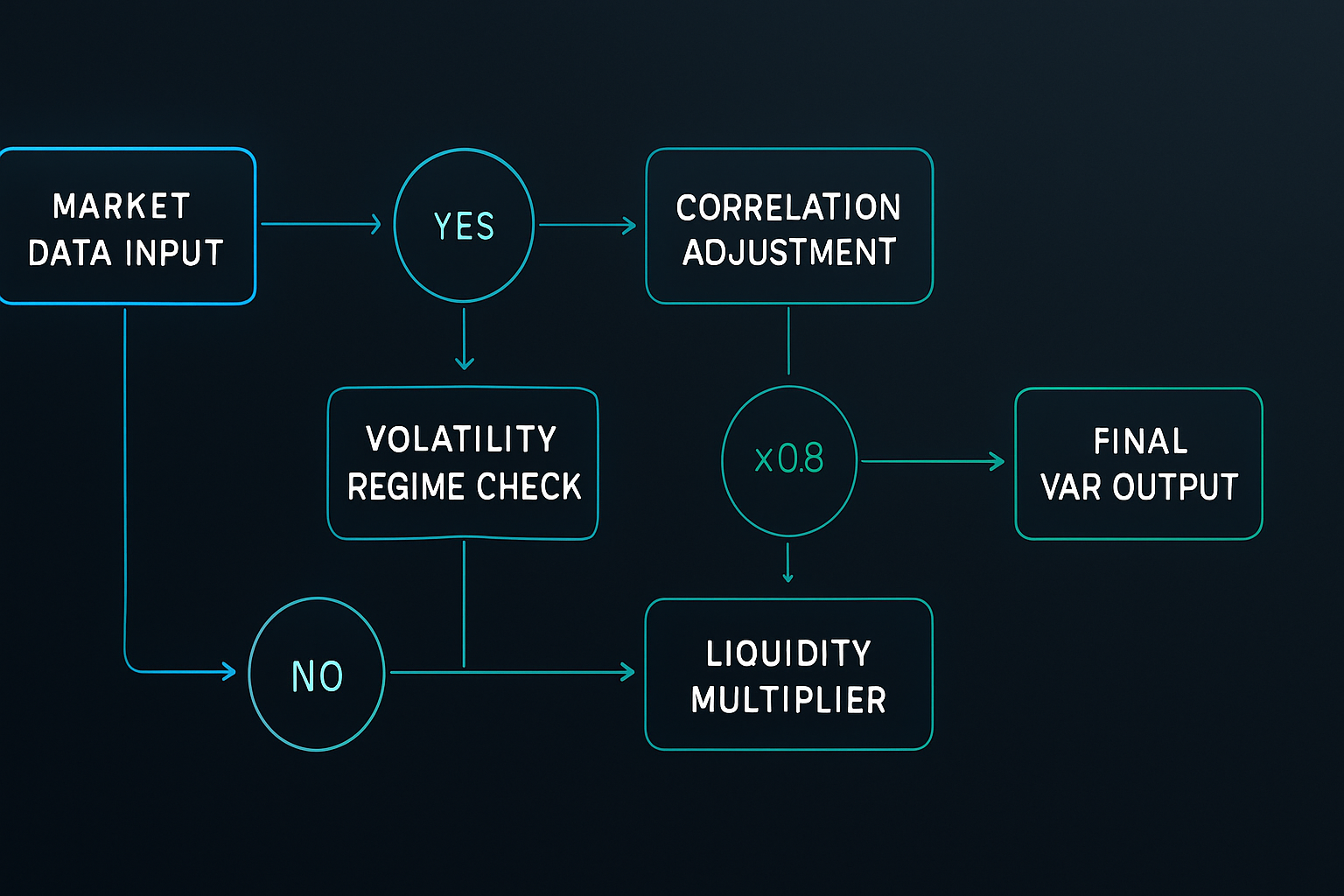

Après cette nuit de mars, nous avons entièrement reconstruit notre approche de la VaR. Voici le cadre qui a protégé mon capital à travers trois cycles majeurs de peur depuis :

Étape 1 : Détection du régime de volatilité

Surveillez la volatilité réalisée sur plusieurs horizons temporels. Quand la volatilité sur 10 jours dépasse celle sur 20 jours de 50 %, vous entrez dans un changement de régime. L'expansion de la largeur des Bandes de Bollinger le confirme visuellement.

Étape 2 : Test de résistance des corrélations

Oubliez les corrélations historiques. Sur les marchés de peur, supposez que tous les actifs risqués sont corrélés à au moins 0,8. J'exécute des simulations de Monte Carlo avec des corrélations élevées forcées — cela m'a protégé de plusieurs ruptures de corrélation.

Étape 3 : Limites de position ajustées à la liquidité

La VaR standard suppose une liquidation instantanée. Sur les marchés de peur, je multiplie les périodes de détention par 3. Une position que vous modéliseriez normalement en VaR 1 jour devient une VaR 3 jours. Ce simple ajustement a évité des pertes massives pendant le krach crypto de mai 2021.

Étape 4 : Couverture du risque de queue

Ajoutez un calcul de VaR conditionnelle (CVaR) ciblant les 1 % pires scénarios. Quand les marchés montrent une peur extrême, j'utilise la moyenne des 5 % pires rendements historiques comme base de risque, et non le niveau de confiance à 95 %.

Mettre en œuvre la VaR dynamique : des chiffres et des trades réels

Laissez-moi vous montrer exactement comment cela fonctionne avec un portefeuille de 100 000 $ sur le marché de peur actuel :

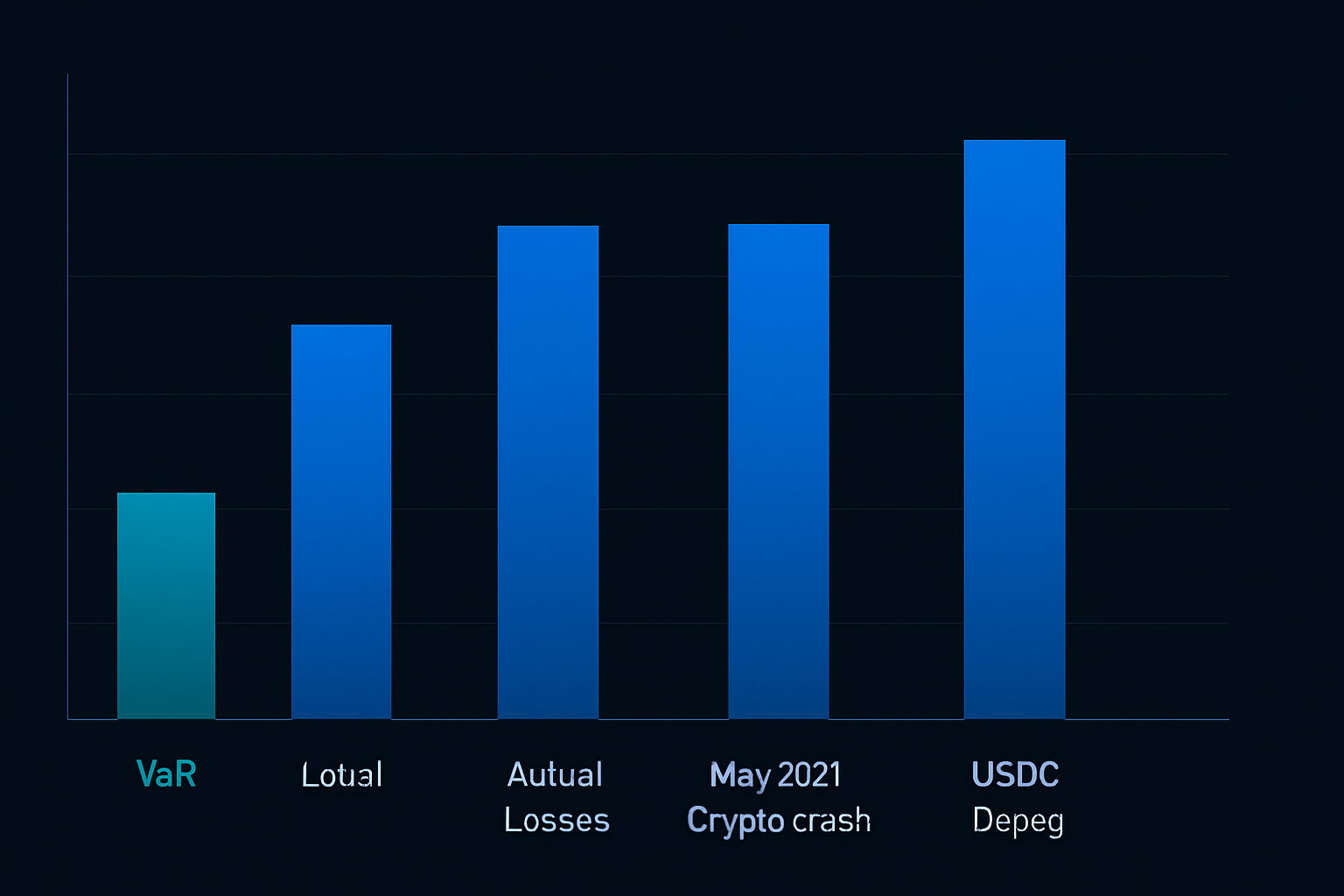

Calcul de VaR statique traditionnelle :

- Portefeuille : 40% BTC, 30% ETH, 30% stablecoins

- VaR 1 jour à 95% utilisant la volatilité sur 30 jours : 4 200 $

- Budget de risque : un drawdown quotidien de 4,2 % acceptable

VaR dynamique ajustée à la peur :

- Augmenter la confiance à 99 % : 6 800 $

- Appliquer le multiplicateur de liquidité x3 : 20 400 $

- Test de résistance des corrélations (0,8 vs historique 0,3) : 24 500 $

- Risque réel : un drawdown potentiel de 24,5 % sur 3 jours

Vous voyez la différence ? La VaR statique suggère de risquer 4,2 %. La réalité sur les marchés de peur : vous risquez près de 25 %. Cela explique pourquoi tant de modèles de dimensionnement de position échouent pendant les krachs.

Voici mon dimensionnement de position réel utilisant la VaR dynamique :

- Perte maximale acceptable sur 3 jours : 5 000 $ (5 % du portefeuille)

- La VaR dynamique suggère : un risque de 24 500 $

- Multiplicateur de taille de position : 5 000 ÷ 24 500 = 0,20

- Réduire toutes les positions à 20 % de leur taille normale

Intégration avec la gestion des risques multi-horizons

La VaR seule ne suffit pas. Chez JPMorgan, nous superposions plusieurs métriques de risque. Voici mon cadre complet combinant les niveaux VWAP avec la VaR dynamique :

VaR 15 minutes : Limites de position intrajournalières

Calculez les rendements glissants sur 15 minutes, appliquez un niveau de confiance de 99,5 %. Quand la VaR 15 min dépasse 0,5 % de la taille de la position, réduisez le levier immédiatement. Cela capture les pics de risque avant que la VaR quotidienne ne réagisse.

VaR quotidienne : Dimensionnement de position de base

Le cadre ci-dessus. Ajustez quotidiennement en fonction des indicateurs de peur. J'utilise un VIX au-dessus de 30, une peur crypto en dessous de 20, et un élargissement des spreads de crédit comme déclencheurs pour les ajustements dynamiques.

VaR hebdomadaire : Allocation du portefeuille

Même si la VaR quotidienne semble correcte, la VaR hebdomadaire prévient les saignements lents. Calculez une VaR glissante sur 5 jours avec une confiance de 99 %. Quand la VaR hebdomadaire dépasse 10 % du portefeuille, passez en mode préservation du capital, quels que soient les setups de trade individuels.

Cette approche multi-horizons a sauvé mon portefeuille pendant l'effondrement de FTX. La VaR quotidienne semblait gérable, mais la VaR hebdomadaire hurlait au danger deux jours avant la débâcle totale.

Erreurs courantes de VaR sur les marchés de peur

Après avoir aidé des dizaines de traders à mettre en œuvre une gestion des risques institutionnelle, ces erreurs détruisent les comptes le plus rapidement :

Erreur 1 : Utiliser des paramètres de marché normaux

Calculer la VaR avec des données historiques sur 30 jours pendant des changements de régime. Le calme du mois passé ne vous dit rien de la tempête de demain. Passez à des paramètres de stress dès que les schémas de volume montrent une distribution.

Erreur 2 : Ignorer les ruptures de corrélation

"Mais l'or et les obligations ne sont pas corrélés !" Jusqu'à ce qu'ils le soient. J'ai vu chaque corrélation de couverture supposée se briser. Modélisez le pire cas, pas le cas moyen.

Erreur 3 : La VaR instantanée

Calculer la VaR une fois au début de la journée puis l'oublier. Les marchés se moquent de vos calculs du matin. Exécutez des mises à jour de VaR toutes les 2 heures pendant les sessions volatiles. Définissez des alertes pour les changements significatifs.

Erreur 4 : Croire au chiffre

La VaR dit que la perte maximale est de 5 000 $ ? Ce n'est pas une garantie — c'est une probabilité. Les événements de queue à 1 % ou 5 % se produisent plus souvent que ne le prédisent les modèles. Préparez-vous toujours à des pertes au-delà des limites de VaR.

Techniques avancées de VaR pour différentes classes d'actifs

Chaque marché nécessite des ajustements de VaR. Voici ce que j'ai appris en tradant plusieurs classes d'actifs à travers des cycles de peur :

Modifications de VaR pour les cryptomonnaies :

- Utilisez un niveau de confiance minimum de 99,5 % (le crypto est trop volatile pour 95 %)

- Appliquez un multiplicateur de "risque de gap de week-end" de 1,3x

- Modélisez la liquidité spécifique à chaque exchange (la VaR Binance ≠ VaR d'un petit exchange)

- Incluez une couverture de risque de smart contract pour les positions DeFi

VaR Forex pendant la peur :

- Concentrez-vous sur les débouclages de carry trade

- Modélisez séparément le risque d'intervention des banques centrales

- Utilisez des données de bougies de 4 heures minimum (le quotidien est trop lent)

- Ajoutez un multiplicateur x2 pour les paires de devises émergentes en période de risk-off

VaR sur les indices actions :

- Modélisation des disjoncteurs (les marchés peuvent franchir les stops par gap)

- Test de résistance des corrélations sectorielles

- Couverture de l'exposition au gamma des options

- Risque de gap en pré-marché et en after-hours

Construire votre système de VaR personnel

Vous n'avez pas besoin d'un terminal Bloomberg pour mettre en œuvre une VaR professionnelle. Voici mon système simplifié qui a protégé du capital à travers plusieurs cycles de peur :

Routine quotidienne (5 minutes) :

1. Calculez la volatilité glissante sur 20 jours pour chaque position

2. Vérifiez la matrice de corrélation pour des ruptures (tout >0,6 = signal d'alarme)

3. Exécutez une simulation de Monte Carlo avec 1 000 scénarios

4. Comparez la VaR du jour à la moyenne sur 5 jours

5. Ajustez les tailles de position si la VaR a augmenté de >20 %

Outils que j'utilise réellement :

- Python pour les simulations de Monte Carlo (scipy et numpy)

- TradingView pour les indicateurs de régime de volatilité

- Excel pour des vérifications rapides de corrélation

- Les outils de gestion des risques de FibAlgo pour le suivi des positions en temps réel

La règle de dérogation des 1 % :

Quoi que dise la VaR, je ne risque jamais plus de 1 % du capital par jour pendant une peur extrême. Cela m'a sauvé quand nos modèles sophistiqués ont échoué. Les règles simples battent les modèles complexes pendant les paniques.

Trading avec la VaR quand la peur devient opportunité

Voici ce que la plupart des traders manquent : une VaR correctement mise en œuvre ne protège pas seulement le capital — elle identifie quand la peur crée des opportunités. Quand la VaR dynamique montre des lectures extrêmes mais que vos zones de liquidité tiennent, c'est souvent le creux.

Pendant mars 2020, nos modèles de VaR montraient des niveaux de risque "impossibles". Mais quand le Bitcoin a tenu 3 800 $ malgré une VaR prédisant une nouvelle baisse de 40 %, nous savions que le smart money accumulait. Le même schéma est apparu aux creux de novembre 2022.

Application au marché actuel :

Avec la peur à 12/100, ma VaR dynamique montre des niveaux de risque correspondant à novembre 2022. Mais les schémas de volume suggèrent une accumulation, pas une distribution. Cette divergence entre la peur de la VaR et le comportement du smart money marque souvent des creux majeurs.

Je me positionne en conséquence : des tailles de position minuscules selon les exigences de la VaR, mais en préparant des listes de courses pour quand la peur atteindra son pic. Les traders qui survivent aux marchés de peur sont ceux qui respectent les avertissements de la VaR tout en se préparant à l'opportunité finale.

Rappelez-vous : la VaR est votre coordinateur défensif, pas votre entraîneur principal. Elle vous maintient dans la partie pendant les marchés de peur pour que vous puissiez capitaliser quand le sentiment bascule. Respectez le modèle, mais n'en devenez pas l'esclave.

La nuit où nous avons failli perdre des millions m'a appris que la gestion des risques ne consiste pas à éviter toutes les pertes — c'est s'assurer que vous survivez pour trader demain. Sur les marchés de peur extrême, la VaR dynamique est votre moyen de rester en vie.