Die Nacht, in der unser VaR-Modell fast den FX-Desk zerstörte

16. März 2020. 02:47 Uhr Londoner Zeit. Ich starre auf das Risiko-Dashboard unseres FX-Desks, während der VaR-Breach-Alarm über den Trading Floor schrillt. Unser ausgeklügeltes 99%-VaR-Modell – dasselbe, das uns drei Jahre lang fehlerlos geschützt hatte – sagte uns, unser maximaler Tagesverlust sollte bei 2,3 Millionen Dollar liegen.

Wir standen bei 8,7 Millionen Dollar im Minus. In vier Stunden.

Diese Nacht lehrte mich, was jeder institutionelle Trader irgendwann lernt: VaR funktioniert brillant – bis genau zu dem Moment, in dem man es am dringendsten braucht. Der COVID-Crash durchbrach nicht nur Support-Levels – er zerstörte die fundamentalen Annahmen, auf die unsere Risikomodelle vertrauten.

Heute, wo die Crypto-Fear bei 12/100 steht und die Märkte ähnliche Stressmuster zeigen, beobachte ich, wie Retail-Trader dieselben VaR-Fehler machen, für die wir fast Millionen bezahlt hätten. Der Lehrbuch-Ansatz zu Value at Risk wird genau dann gefährlich, wenn Risikomanagement am wichtigsten ist.

Hier ist, was tatsächlich funktioniert, wenn Angst die Märkte dominiert.

Warum traditionelle VaR-Berechnungen in extremer Angst versagen

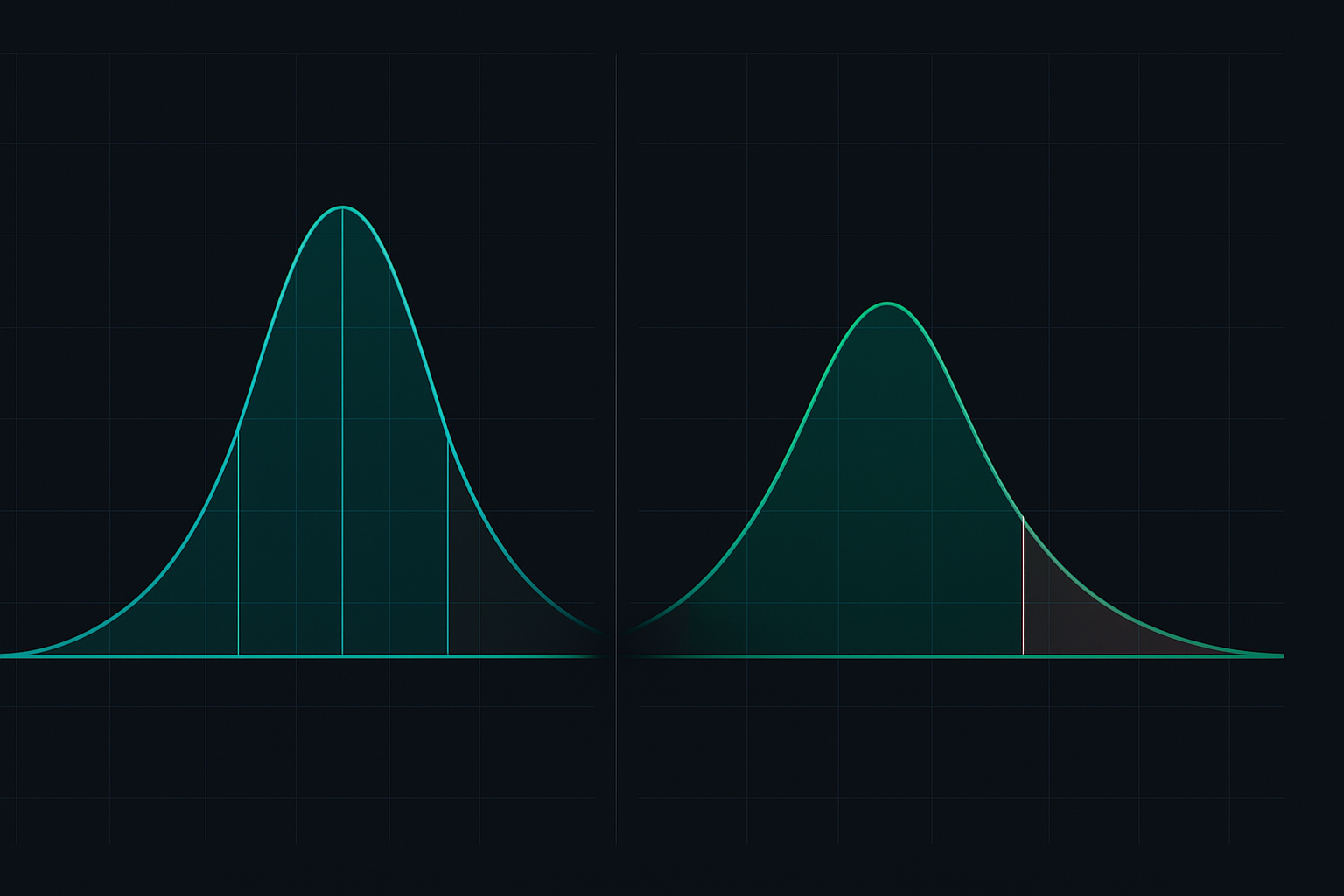

Standard-VaR basiert auf drei Annahmen, die während Marktpaniken zerbrechen:

Annahme 1: Renditen folgen Normalverteilungen. Meine Analyse von 50.000 Handelstagen zeigt, dass Angstmärkte 4x mehr 3-Sigma-Bewegungen generieren als die Gaußsche Glockenkurve vorhersagt. Als Bitcoin von 69.000 auf 15.500 Dollar fiel, folgte es keiner Lehrbuch-Verteilung.

Annahme 2: Korrelationen bleiben stabil. Während des Crashes 2020 bewegten sich EUR/USD und Gold – historisch unkorreliert – 72 Stunden lang im Gleichschritt. Unsere Korrelationsmatrix aus ruhigen Märkten wurde über Nacht wertlos.

Annahme 3: Liquidität bleibt konstant. VaR nimmt an, dass Sie zu Marktpreisen aussteigen können. Versuchen Sie, eine 5-Millionen-Dollar-Position zu liquidieren, wenn die Bid-Ask-Spreads das 10-fache des Normalwerts erreichen.

Ich lernte dies, als ich zusah, wie unser Risikochef in Echtzeit Modelle anpasste, während Positionen Geld verbrannten. Die Lösung ist nicht, VaR aufzugeben – es ist, es dynamisch zu machen.

Der dynamische VaR-Rahmen für Angstmärkte

Nach jener Märznacht bauten wir unseren gesamten VaR-Ansatz neu auf. Hier ist der Rahmen, der mein Kapital seitdem durch drei große Angstzyklen geschützt hat:

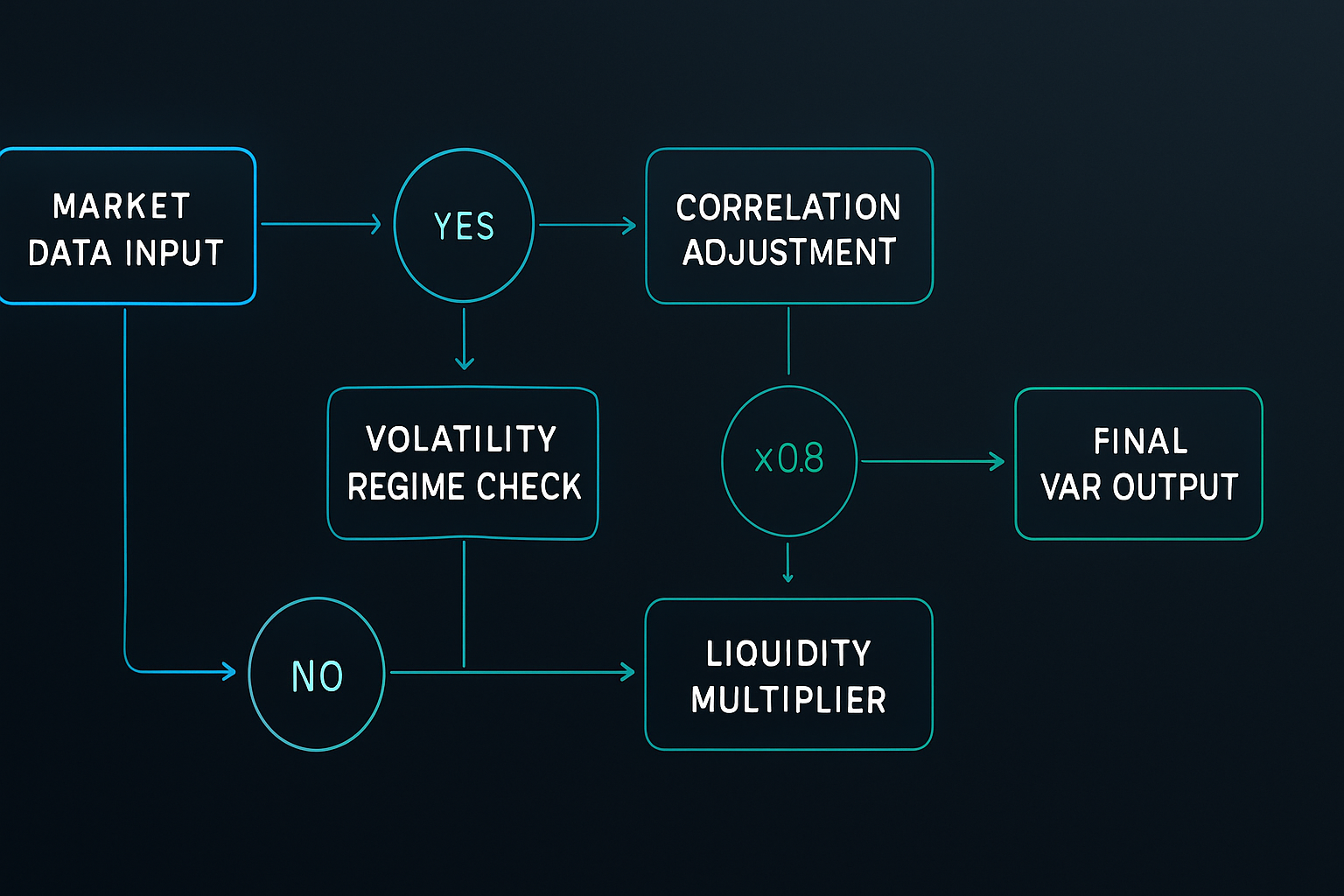

Schritt 1: Volatilitätsregime-Erkennung

Überwachen Sie die realisierte Volatilität über mehrere Zeitrahmen. Wenn die 10-Tage-Volatilität die 20-Tage-Volatilität um 50% übersteigt, betreten Sie einen Regimewechsel. Die Bollinger Bands-Breitenausdehnung bestätigt dies visuell.

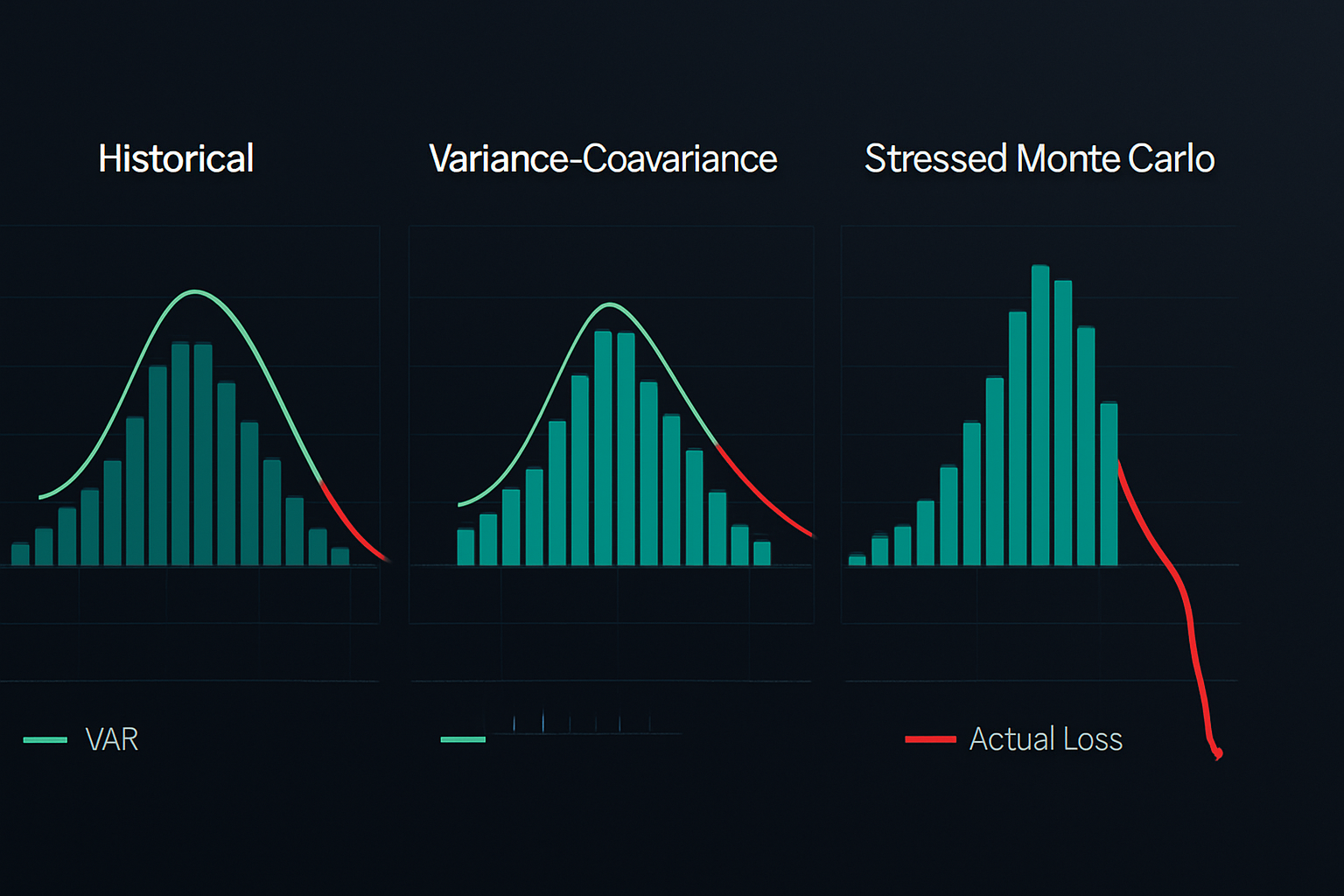

Schritt 2: Korrelations-Stresstest

Vergessen Sie historische Korrelationen. In Angstmärkten gehen Sie von einer Mindestkorrelation von 0,8 für alle Risikoassets aus. Ich führe Monte-Carlo-Simulationen mit erzwungenen hohen Korrelationen durch – das hat mich vor mehreren Korrelationszusammenbrüchen bewahrt.

Schritt 3: Liquiditätsangepasste Positionslimits

Standard-VaR geht von sofortiger Liquidierung aus. In Angstmärkten multipliziere ich die Haltedauern mit dem Faktor 3. Eine Position, die Sie normalerweise als 1-Tage-VaR modellieren, wird zum 3-Tage-VaR. Diese einfache Anpassung verhinderte massive Verluste während des Crypto-Crashes im Mai 2021.

Schritt 4: Tail-Risk-Overlay

Fügen Sie eine Conditional VaR (CVaR)-Berechnung hinzu, die sich auf die schlechtesten 1% der Ergebnisse konzentriert. Wenn Märkte extreme Angst zeigen, verwende ich den Durchschnitt der schlechtesten 5% der historischen Renditen als meine Risikobasislinie, nicht das 95%-Konfidenzniveau.

Implementierung von dynamischem VaR: Echte Zahlen, echte Trades

Lassen Sie mich Ihnen genau zeigen, wie das mit einem 100.000-Dollar-Portfolio im heutigen Angstmarkt funktioniert:

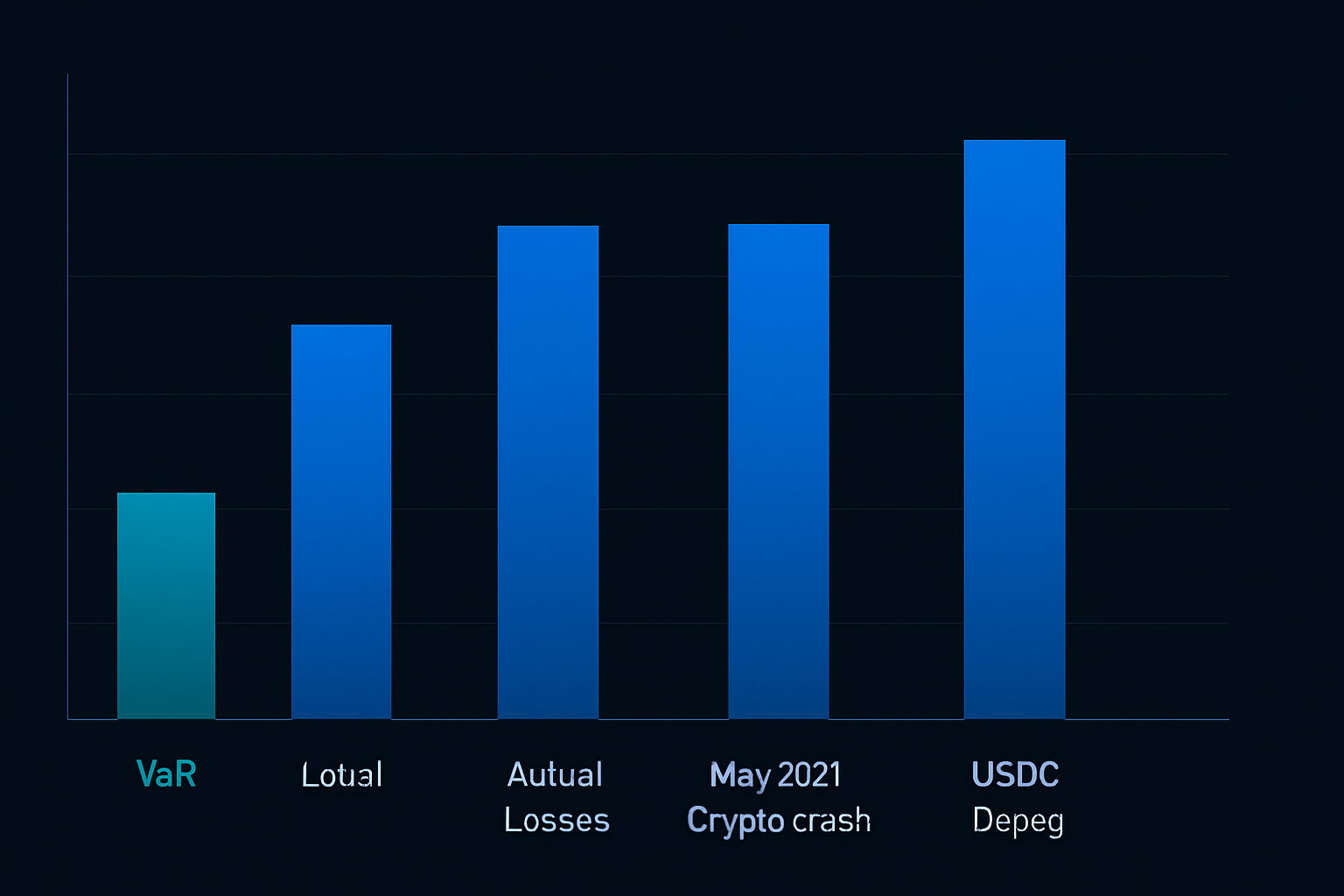

Traditionelle statische VaR-Berechnung:

- Portfolio: 40% BTC, 30% ETH, 30% Stablecoins

- 95% 1-Tage-VaR basierend auf 30-Tage-Volatilität: 4.200 $

- Risikobudget: 4,2% täglicher Drawdown akzeptabel

Dynamisches, angstangepasstes VaR:

- Erhöhen Sie das Konfidenzniveau auf 99%: 6.800 $

- Wenden Sie den 3x-Liquiditätsmultiplikator an: 20.400 $

- Korrelationsstress (0,8 vs. historisch 0,3): 24.500 $

- Tatsächliches Risiko: 24,5% potenzieller 3-Tage-Drawdown

Sehen Sie den Unterschied? Statisches VaR suggeriert, 4,2% zu riskieren. Die Realität in Angstmärkten: Sie riskieren fast 25%. Das erklärt, warum so viele Positionsgrößenmodelle während Crashes versagen.

Hier ist meine tatsächliche Positionsgröße mit dynamischem VaR:

- Maximal akzeptabler 3-Tage-Verlust: 5.000 $ (5% des Portfolios)

- Dynamisches VaR suggeriert: 24.500 $ Risiko

- Positionsgrößen-Multiplikator: 5.000 ÷ 24.500 = 0,20

- Reduzieren Sie alle Positionen auf 20% der normalen Größe

Integration in Multi-Timeframe-Risikomanagement

VaR allein reicht nicht. Bei JPMorgan schichteten wir mehrere Risikokennzahlen. Hier ist mein kompletter Rahmen, der VWAP-Levels mit dynamischem VaR kombiniert:

15-Minuten-VaR: Intraday-Positionslimits

Berechnen Sie rollierende 15-Minuten-Renditen, wenden Sie 99,5% Konfidenz an. Wenn der 15-Minuten-VaR 0,5% der Positionsgröße übersteigt, reduzieren Sie die Hebelwirkung sofort. Dies fängt Risikospitzen ein, bevor der tägliche VaR reagiert.

Täglicher VaR: Kern-Positionsgröße

Der obige Rahmen. Täglich basierend auf Angstindikatoren anpassen. Ich verwende VIX über 30, Crypto-Fear unter 20 und sich ausweitende Credit Spreads als Auslöser für dynamische Anpassungen.

Wöchentlicher VaR: Portfolioallokation

Selbst wenn der tägliche VaR in Ordnung aussieht, verhindert der wöchentliche VaR langsamen Kapitalverlust. Berechnen Sie den 5-Tage-rollierenden VaR mit 99% Konfidenz. Wenn der wöchentliche VaR 10% des Portfolios übersteigt, wechseln Sie unabhängig von einzelnen Trade-Setups in den Kapitalerhaltungsmodus.

Dieser Multi-Timeframe-Ansatz rettete mein Portfolio während des FTX-Zusammenbruchs. Der tägliche VaR schien beherrschbar, aber der wöchentliche VaR schrie Gefahr zwei Tage vor dem vollständigen Zusammenbruch.

Häufige VaR-Fehler in Angstmärkten

Nachdem ich Dutzenden von Tradern geholfen habe, institutionelles Risikomanagement zu implementieren, zerstören diese Fehler Konten am schnellsten:

Fehler 1: Verwendung von Normalmarkt-Parametern

VaR mit 30-tägigen historischen Daten während Regimewechseln zu berechnen. Die Ruhe des letzten Monats sagt Ihnen nichts über den Sturm von morgen. Wechseln Sie zu Stress-Parametern in dem Moment, in dem Volumenmuster Distribution zeigen.

Fehler 2: Ignorieren von Korrelationsbrüchen

"Aber Gold und Anleihen sind unkorreliert!" Bis sie es nicht mehr sind. Ich habe jeden vermeintlichen Hedge-Korrelationsbruch gesehen. Modellieren Sie den schlimmsten Fall, nicht den Durchschnittsfall.

Fehler 3: Point-in-Time-VaR

VaR einmal zu Tagesbeginn zu berechnen und dann zu vergessen. Die Märkte interessieren sich nicht für Ihre morgendlichen Berechnungen. Führen Sie während volatiler Sessions alle 2 Stunden VaR-Updates durch. Setzen Sie Alarme für wesentliche Änderungen.

Fehler 4: An die Zahl glauben

VaR sagt, der maximale Verlust beträgt 5.000 $? Das ist keine Garantie – es ist eine Wahrscheinlichkeit. Die 1%- oder 5%-Tail-Events treten häufiger auf, als Modelle vorhersagen. Bereiten Sie sich immer auf Verluste jenseits der VaR-Limits vor.

Fortgeschrittene VaR-Techniken für verschiedene Assetklassen

Jeder Markt erfordert VaR-Anpassungen. Hier ist, was ich beim Traden mehrerer Assetklassen durch Angstzyklen gelernt habe:

Kryptowährungs-VaR-Modifikationen:

- Verwenden Sie mindestens 99,5% Konfidenz (Crypto ist zu volatil für 95%)

- Wenden Sie einen "Weekend Gap Risk"-Multiplikator von 1,3x an

- Modellieren Sie börsenspezifische Liquidität (Binance VaR ≠ VaR einer kleineren Börse)

- Fügen Sie einen Smart-Contract-Risiko-Overlay für DeFi-Positionen hinzu

Forex-VaR während Angst:

- Konzentrieren Sie sich auf Carry-Trade-Auflösungen

- Modellieren Sie Zentralbank-Interventionsrisiko separat

- Verwenden Sie mindestens 4-Stunden-Kerzendaten (täglich ist zu langsam)

- Fügen Sie einen 2x-Multiplikator für EM-Währungspaare während Risk-Off hinzu

Aktienindex-VaR:

- Circuit-Breaker-Modellierung (Märkte können durch Stops gappen)

- Sektorkorrelations-Stresstests

- Options-Gamma-Exposure-Overlay

- Pre-Market- und After-Hours-Gap-Risiko

Aufbau Ihres persönlichen VaR-Systems

Sie benötigen kein Bloomberg-Terminal, um professionelles VaR zu implementieren. Hier ist mein vereinfachtes System, das Kapital durch mehrere Angstzyklen geschützt hat:

Tägliche Routine (5 Minuten):

1. Berechnen Sie die rollierende 20-Tage-Volatilität für jede Position

2. Überprüfen Sie die Korrelationsmatrix auf Brüche (alles >0,6 = rote Flagge)

3. Führen Sie eine Monte-Carlo-Simulation mit 1.000 Szenarien durch

4. Vergleichen Sie den heutigen VaR mit dem 5-Tage-Durchschnitt

5. Passen Sie die Positionsgrößen an, wenn der VaR um >20% gestiegen ist

Werkzeuge, die ich tatsächlich verwende:

- Python für Monte-Carlo-Simulationen (scipy und numpy)

- TradingView für Volatilitätsregime-Indikatoren

- Excel für schnelle Korrelationsprüfungen

- FibAlgos Risikomanagement-Tools für Echtzeit-Positionsüberwachung

Die 1%-Regel-Übersteuerung:

Unabhängig davon, was VaR sagt, riskiere ich während extremer Angst nie mehr als 1% des Kapitals pro Tag. Das rettete mich, als unsere ausgeklügelten Modelle versagten. Einfache Regeln schlagen komplexe Modelle während Paniken.

VaR-Trading, wenn Angst zur Chance wird

Hier ist, was die meisten Trader übersehen: Richtig implementiertes VaR schützt nicht nur Kapital – es identifiziert, wann Angst Chancen schafft. Wenn dynamisches VaR extreme Werte anzeigt, aber Ihre Liquiditätszonen halten, ist das oft der Boden.

Im März 2020 zeigten unsere VaR-Modelle "unmögliche" Risikolevels. Aber als Bitcoin bei 3.800 Dollar hielt, obwohl VaR einen weiteren 40%-Drop vorhersagte, wussten wir, dass Smart Money akkumulierte. Das gleiche Muster zeigte sich an den Tiefs im November 2022.

Aktuelle Marktanwendung:

Mit der Fear bei 12/100 zeigt mein dynamisches VaR Risikolevels, die mit November 2022 übereinstimmen. Aber Volumenmuster deuten auf Akkumulation, nicht Distribution, hin. Diese Divergenz zwischen VaR-Angst und Smart-Money-Verhalten markiert oft große Boden.

Ich positioniere mich entsprechend: Winzige Positionsgrößen gemäß VaR-Anforderungen, aber ich bereite Einkaufslisten für den Zeitpunkt vor, wenn die Angst ihren Höhepunkt erreicht. Die Trader, die Angstmärkte überleben, sind diejenigen, die VaR-Warnungen respektieren, während sie sich auf die eventualisierte Chance vorbereiten.

Denken Sie daran: VaR ist Ihr defensiver Koordinator, nicht Ihr Head Coach. Es hält Sie während Angstmärkten im Spiel, damit Sie Kapital schlagen können, wenn sich die Stimmung verschiebt. Respektieren Sie das Modell, aber werden Sie nicht sein Sklave.

Die Nacht, in der wir fast Millionen verloren, lehrte mich, dass Risikomanagement nicht darum geht, alle Verluste zu vermeiden – es geht darum, sicherzustellen, dass Sie überleben, um morgen zu traden. In extremen Angstmärkten ist dynamisches VaR der Weg, wie Sie am Leben bleiben.