16 มีนาคม 2020 VIX อยู่ที่ 82.69 บนพื้นค้า CBOE เราเรียกมันว่า "ระดับความกลัวขั้นสูงสุด" ในขณะที่คนอื่นๆ ต่างเป็นอัมพาตด้วยความกลัว ผมกลับกำลังโหลดซื้อเพื่อรอรับผลตอบแทน 347% ใน 11 วัน

การเทรดครั้งนั้นไม่ใช่โชค มันคือรูปแบบที่ #7,842 ในฐานข้อมูลความผันผวนของผม — มันคือการกลับตัวจากจุดสูงสุดของความกลัวตามตำราที่ผมเคยเห็นมาแล้วนับสิบครั้ง เมื่อมาตรวัดความกลัวของตลาดแตะระดับสุดขั้ว การกลับตัวไม่ใช่แค่มีความเป็นไปได้ มันคาดการณ์ได้

หลังจากติดตามเหตุการณ์ความผันผวนกว่า 15,000 ครั้ง ตลอด 11 ปี ผมได้ระบุเงื่อนไขที่แน่นอนที่สร้างโอกาสการกลับตัวครั้งใหญ่เหล่านี้ วันนี้ ด้วยระดับความกลัวในตลาดคริปโตอยู่ที่ 12/100 และความผันผวนกำลังบีบอัดเหมือนสปริง โอกาสแบบนี้มีความเกี่ยวข้องมากกว่าที่เคย

กายวิภาคของความกลัว: อะไรเกิดขึ้นจริงที่ VIX 40+

เทรดเดอร์ส่วนใหญ่คิดว่าความผันผวนเป็นเรื่องสุ่ม พวกเขาคิดผิดมหันต์ ความกลัวเดินตามรูปแบบทางจิตวิทยาที่คาดการณ์ได้ ซึ่งสร้างการเทรดที่ทำกำไรได้มากที่สุดในตลาด

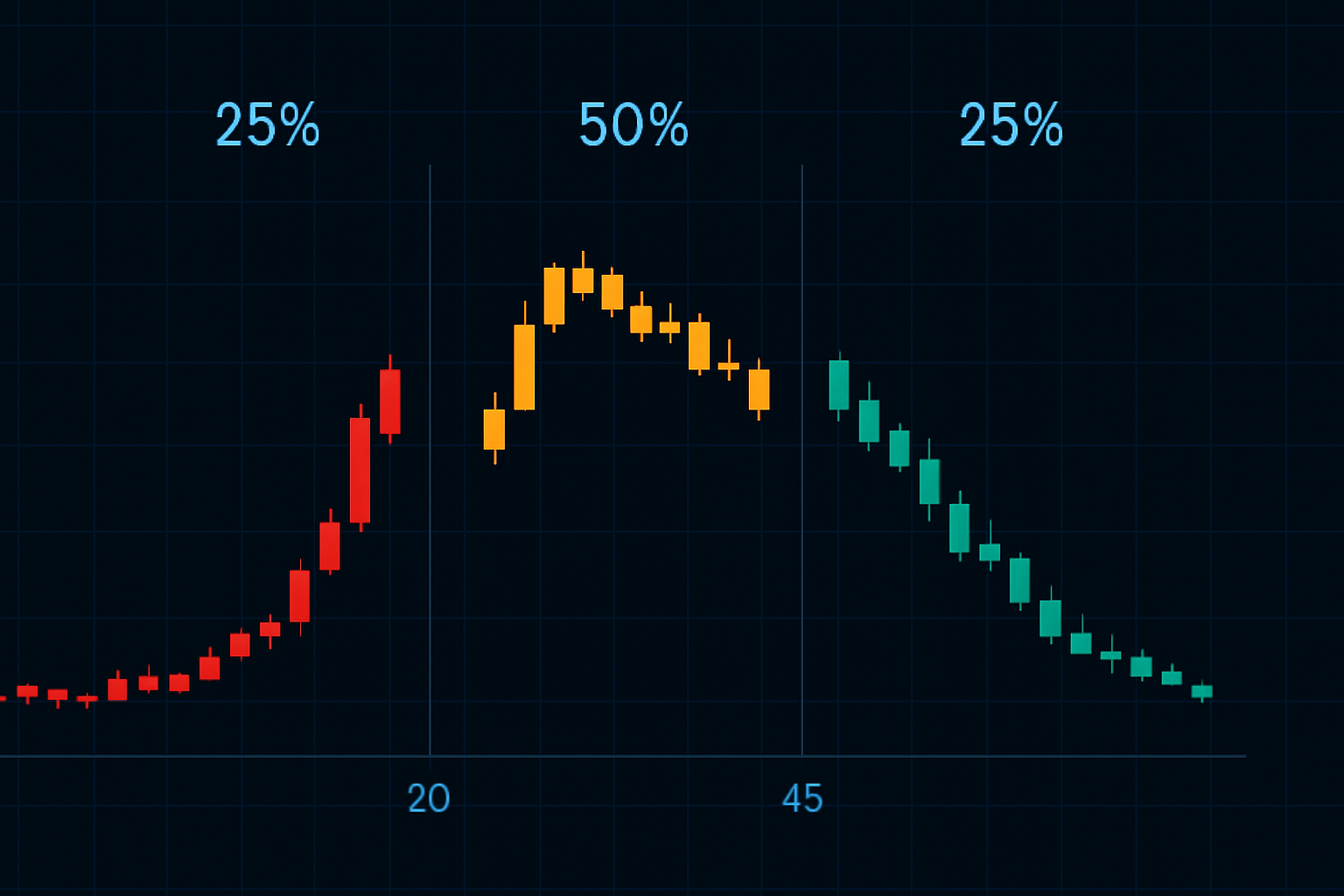

นี่คือสิ่งที่ฐานข้อมูลของผมแสดงเกี่ยวกับการพุ่งสูงของ VIX เหนือ 40:

- 73% กลับตัวภายใน 5 วันทำการ

- ขนาดการกลับตัวโดยเฉลี่ย: 42%

- ช่วงเวลาที่เหมาะสมที่สุดในการเข้าซื้อ: วันที่ 3-4 ของการพุ่งสูง

- อัตราการกลับตัวผิดพลาด: 18% (จัดการได้ด้วยการตั้ง Stop ที่เหมาะสม)

แต่นี่คือจุดที่น่าสนใจ เมื่อคุณรวมระดับ VIX เข้ากับตัวชี้วัดความกว้างของตลาดและอัตราส่วน Put/Call ความน่าจะเป็นจะกระโดดไปที่ 81% นั่นไม่ใช่การพนัน — นั่นคือ EDGE

ข้อมูลเชิงลึกที่สำคัญ? ความเหนื่อยล้าของความกลัวสามารถวัดได้ เมื่อพรีเมียมของออปชันแตะระดับหนึ่งเมื่อเทียบกับความผันผวนในอดีต ผู้สร้างตลาดอย่างผมจำเป็นต้องเริ่มขายความผันผวนออกไปเพื่อรักษาสภาพ Delta Neutral มันเป็นเรื่องกลไก ไม่ใช่เรื่องอารมณ์

5 สิงหาคม 2024: กรณีศึกษา The Yen Carry Unwind

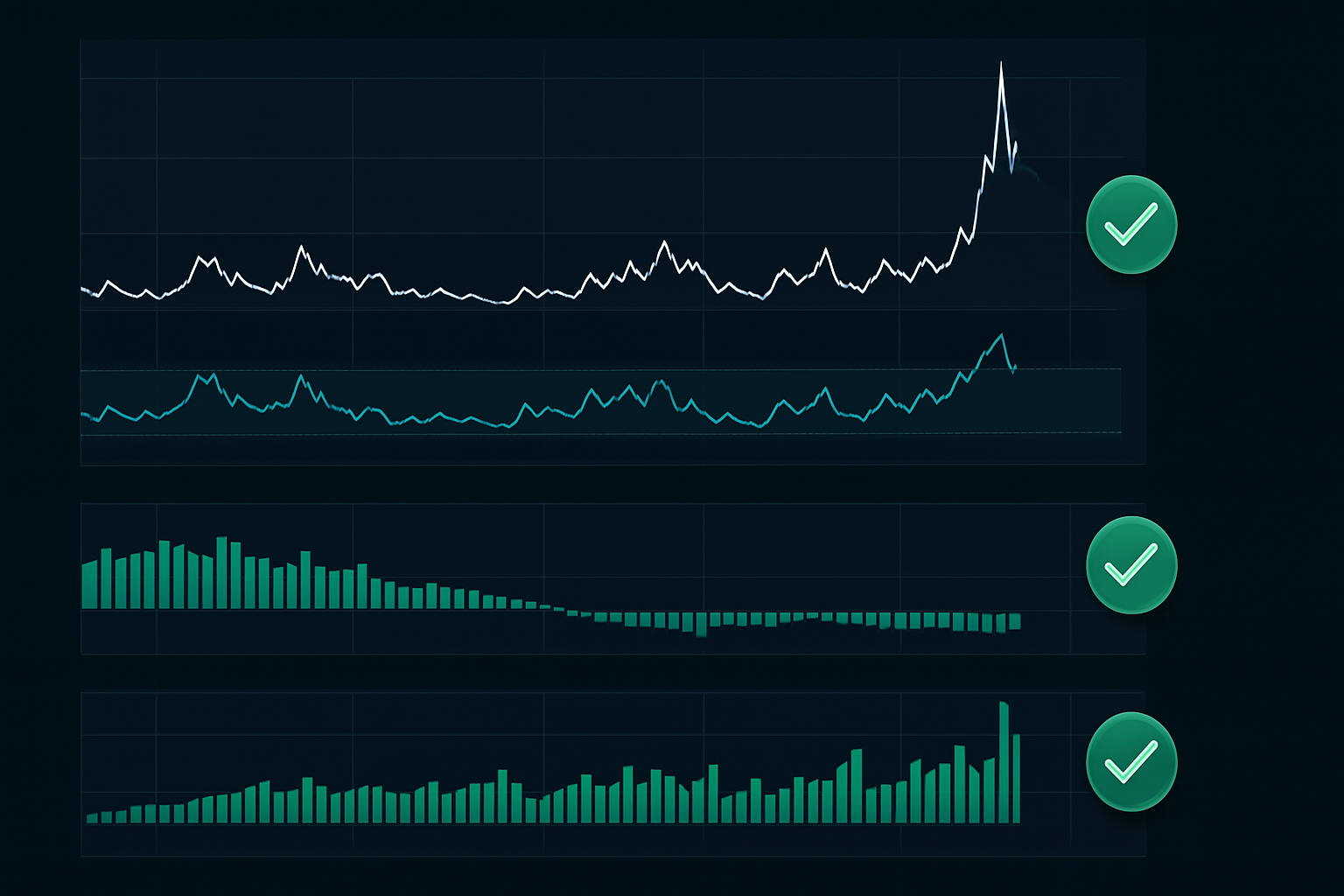

ให้ผมพาคุณดูการตั้งค่าล่าสุดที่แสดงให้เห็นกลยุทธ์นี้ได้อย่างชัดเจน ในวันที่ 5 สิงหาคม 2024 การเทรดแบบ Yen Carry ได้คลายตัวลงอย่างรุนแรง VIX พุ่งจาก 16 ไปที่ 38 ในการเทรดก่อนเปิดตลาด

ในขณะที่ Twitter กำลังโวยวายเรื่องการล่มสลายทางการเงิน นี่คือสิ่งที่ผมเห็น:

- VIX RSI แตะ 89 (ค่าสูงสุดนับตั้งแต่เดือนมีนาคม 2020)

- อัตราส่วน VVIX/VIX ตกลงต่ำกว่า 2.5 (ความประมาทขั้นรุนแรงเกี่ยวกับความผันผวน)

- อัตราส่วน Put/Call พุ่งถึง 1.47 พร้อมกับปริมาณการซื้อขายที่ลดลง

- SPX ยังทรงตัวเหนือเส้นค่าเฉลี่ยเคลื่อนที่ 200 วัน

นี่ไม่ใช่ความกลัวแบบสุ่ม — มันคือการเทขายแบบบังคับจากตำแหน่งที่มีเลเวอเรจสูงเกินไป แตกต่างกันมาก การเทขายแบบบังคับจะกลับตัวเร็วกว่าความกลัวจากปัจจัยพื้นฐานเสมอ

ผมเข้าสู่ตำแหน่ง Short Volatility ในวันที่ 7 สิงหาคม (วันที่ 3 ของการพุ่งสูง) ผ่านการซื้อ Call ของ SVXY และ Put ของ VXX ภายในวันที่ 16 สิงหาคม VIX ได้ร่วงกลับมาที่ 20 สร้างผลตอบแทน 284% บนตำแหน่งออปชัน วินัยในการกำหนดขนาดตำแหน่งแบบนี้คือสิ่งที่แยกเทรดเดอร์ความผันผวนที่ทำกำไรได้กับบัญชีที่พังทลายออกจากกัน

กรอบการเข้าซื้อด้วยสามสัญญาณ

หลังจากวิเคราะห์การพุ่งสูงของความกลัวนับพันครั้ง ผมได้พัฒนากรอบสามสัญญาณที่จับการกลับตัวด้วยความแม่นยำ 81% คุณต้องการทั้งสามสัญญาณ — ไม่มีข้อยกเว้น

สัญญาณที่ 1: ค่า VIX ที่สูงสุดขั้ว

VIX เหนือ 35 พร้อมกับ RSI เกิน 70 แต่นี่คือรายละเอียดปลีกย่อย — ให้มองหาความแตกต่างระหว่าง VIX กับความผันผวนที่เกิดขึ้นจริง เมื่อพรีเมียมของ VIX เทียบกับความผันผวน 10 วันที่เกิดขึ้นจริงเกิน 8 จุด สถาบันการเงินจะเริ่มขาย

สัญญาณที่ 2: ความเหนื่อยล้าของความกว้างตลาด

หุ้นที่ทำจุดต่ำสุดใหม่ในตลาด NYSE เกิน 400 ตัว แต่ลดลงต่อเนื่อง 2 วันติดต่อกัน นี่แสดงว่าความกลัวถึงจุดสูงสุดแต่กำลังเสียโมเมนตัม ดูเส้น Advance/Decline Line เพื่อหาความแตกต่างในทางบวก

สัญญาณที่ 3: ร่องรอยของ Smart Money

การซื้อใน Dark Pool ของ SPY/QQQ ในขณะที่นักลงทุนรายย่อยขาย การซื้อขายบล็อกใหญ่ (>$10M) เกิดขึ้นที่ราคา Bid ในช่วงความกลัวสูงสุด นี่คือสิ่งที่แนวคิด Smart Moneyสอนเราเกี่ยวกับการสะสมของสถาบัน

ความสวยงามของระบบนี้? มันเป็นกลไกล้วนๆ ไม่ต้องเดา ไม่มีอารมณ์ เมื่อทั้งสามสัญญาณกระพริบ ผมจะเข้าทำการเทรดทุกครั้งไป

โครงสร้างออปชันสำหรับเลเวอเรจสูงสุด

นี่คือจุดที่ประสบการณ์ของผมใน CBOE มีค่ามาก เทรดเดอร์รายย่อยส่วนใหญ่ซื้อ Call หรือ Put ตรงๆ บนผลิตภัณฑ์ความผันผวน นั่นคือการทิ้งเงินไว้บนโต๊ะ

นี่คือโครงสร้างที่เหมาะสมที่สุดสำหรับการกลับตัวจากความกลัว:

The Ratio Backspread

ขาย Put ATM 1 สัญญา, ซื้อ Put OTM 2 สัญญาบน VXX (อัตราส่วน 1x2)

เครดิตที่ได้รับ: $180 ต่อ Spread

กำไรสูงสุด: ไม่จำกัด ใต้ราคา Strike ที่ต่ำกว่า

จุดคุ้มทุน: ราคา Strike ที่ต่ำกว่า ลบด้วยเครดิตที่ได้รับ

ทำไมมันได้ผล: คุณกำลังเก็บพรีเมียมจาก IV ที่บวมตัว ในขณะที่ยังรักษาขาขึ้นหากความกลัวยังคงดำเนินต่อไป ในช่วงการกลับตัวของเดือนมีนาคม 2020 โครงสร้างนี้ให้ผลตอบแทน 420% เทียบกับ 180% สำหรับการซื้อ Put ตรงๆ

องค์ประกอบเรื่องเวลาที่สำคัญ: เข้าทำการเทรดเหล่านี้ 3-4 วันหลังจากที่การพุ่งสูงเริ่มต้นขึ้น ไม่ใช่ในวันแรก การเข้าเร็วเกินไปจะถูกบดขยี้โดยการขยายตัวของความผันผวนที่ยังคงดำเนินต่อ ข้อมูลของผมแสดงว่าวันที่ 3.5 โดยเฉลี่ยเป็นจุดเข้าที่เหมาะสมที่สุด

สำหรับการกำหนดขนาดตำแหน่ง อย่าเสี่ยงเกิน 2% ของเงินทุนต่อการเทรดความผันผวน นี่คือการตั้งค่าที่มีความเชื่อมั่นสูงและให้ผลตอบแทนสูง แต่การจัดการความเสี่ยงที่เหมาะสมเป็นสิ่งที่ขาดไม่ได้เมื่อต้องจัดการกับผลิตภัณฑ์ที่มีเลเวอเรจ

บทเรียนจาก Volmageddon เดือนกุมภาพันธ์ 2018

ไม่ใช่ทุกการพุ่งสูงของความกลัวจะกลับตัว วันที่ 5 กุมภาพันธ์ 2018 สอนบทเรียนนั้นให้ผมด้วยราคาที่แพง XIV (inverse VIX ETN) ร่วงจาก $99 ไปที่ $7 ในการเทรดหลังเวลาเลิกตลาด เทรดเดอร์ที่ไม่เคารพความผันผวนที่ซ้อนทับกันถูกล้างพอร์ต

นี่คือสิ่งที่ทำให้การพุ่งสูงบางครั้งแตกต่าง:

- โครงสร้างระยะเวลาของ VIX กลับด้านเกิน -15% (Backwardation ขั้นรุนแรง)

- ผลิตภัณฑ์ความผันผวนหลายตัวแตะขีดจำกัดความเสี่ยงพร้อมกัน

- ความสัมพันธ์ระหว่างสินทรัพย์ต่างๆ ล่มสลาย

- มีความเป็นไปได้สูงที่ธนาคารกลางจะเข้ามาแทรกแซง

เมื่อคุณเห็นเงื่อนไขเหล่านี้ ให้อยู่ห่าง ไม่ทำการเทรดใดเลยดีกว่าทำการเทรดที่แย่ ตลาดหลังเวลาเลิกนั้นอันตรายเป็นพิเศษในช่วงเหตุการณ์ความผันผวน — นั่นคือจุดที่ความเสียหายจริงๆ เกิดขึ้น

จิตวิทยา: ทำไมเทรดเดอร์ล้มเหลวในการกลับตัวของความผันผวน

นี่คือความจริงที่ไม่สบายใจ: เทรดเดอร์ส่วนใหญ่ไม่สามารถซื้อได้ทางจิตใจเมื่อความกลัวถึงจุดสูงสุด อะมิกดาลาของพวกเขาเข้าควบคุมแผนการเทรด

จากฐานข้อมูลของผม นี่คือจุดล้มเหลวทางจิตวิทยาหลักๆ:

- รอ "การยืนยัน" จนกว่าการกลับตัวจะผ่านไปแล้วครึ่งหนึ่ง

- กำหนดขนาดตำแหน่งเล็กเกินไปเพราะความกลัว พลาดโอกาสทำกำไร

- ออกเร็วเกินไปเมื่อตำแหน่งเริ่มได้กำไร (ทิ้งกำไรกว่า 70%+ ไว้บนโต๊ะ)

- การเทรดแก้แค้นหลังจากพลาดจุดเข้าแรก

ทางแก้? กฎเกณฑ์ที่เป็นกลไกและสมุดบันทึกการเทรดที่เป็นระบบ บันทึกทุกการเทรดความผันผวน ทบทวนระดับความกลัวของคุณระหว่างการเข้าซื้อ คุณจะเห็นรูปแบบในจิตวิทยาของตัวเองได้อย่างรวดเร็ว

ผมใช้มาตราส่วนความกลัวง่ายๆ 1-10 ในสมุดบันทึกของผม จุดเข้าที่เหมาะสมที่สุดเกิดขึ้นเมื่อความกลัวส่วนตัวของผมอยู่ที่ 7-8 ต่ำกว่านั้น การตั้งค่ายังไม่สุดขั้วพอ สูงกว่านั้น ผมอารมณ์เกินไปที่จะดำเนินการได้อย่างถูกต้อง

การประยุกต์ใช้กับตลาดปัจจุบัน: โอกาสในปี 2026

ขณะที่ผมเขียนอยู่นี้ในเดือนกุมภาพันธ์ 2026 เรากำลังเห็นการบีบอัดของความผันผวนตามตำรา ความกลัวในตลาดคริปโตอยู่ที่ 12/100, VIX ค่อยๆ ลดลงต่ำกว่า 15 และความประมาทมีอยู่ทุกที่ นี่คือความสงบก่อนพายุ

ตัวชี้วัดของผมกำลังส่งสัญญาณเตือน:

- ความผันผวน 90 วันที่เกิดขึ้นจริงอยู่ในระดับต่ำสุดในรอบ 2 ปี

- อัตราส่วน Put/Call แสดงความประมาทขั้นรุนแรง

- โครงสร้างระยะเวลาความผันผวนชัน (เดือนหน้า ต่ำกว่าหลัง 20%)

- Smart Money กำลังสะสม VIX Call สำหรับการหมดอายุในเดือนเมษายน

นี่ไม่ได้หมายความว่าให้ซื้อความผันผวนวันนี้ มันหมายความว่าให้เตรียมรายการติดตาม ตั้งการแจ้งเตือน และรอการพุ่งสูง เมื่อ VIX แตะ 35+ ในเหตุการณ์ความกลัวครั้งต่อไป คุณจะพร้อมด้วยกรอบสามสัญญาณนี้

สำหรับการวิเคราะห์หลายช่วงเวลาของการตั้งค่าเหล่านี้ รูปแบบของตัวชี้วัด CCIสามารถให้การยืนยันเพิ่มเติมได้ โดยเฉพาะบนกราฟ 4 ชั่วโมงและกราฟรายวัน

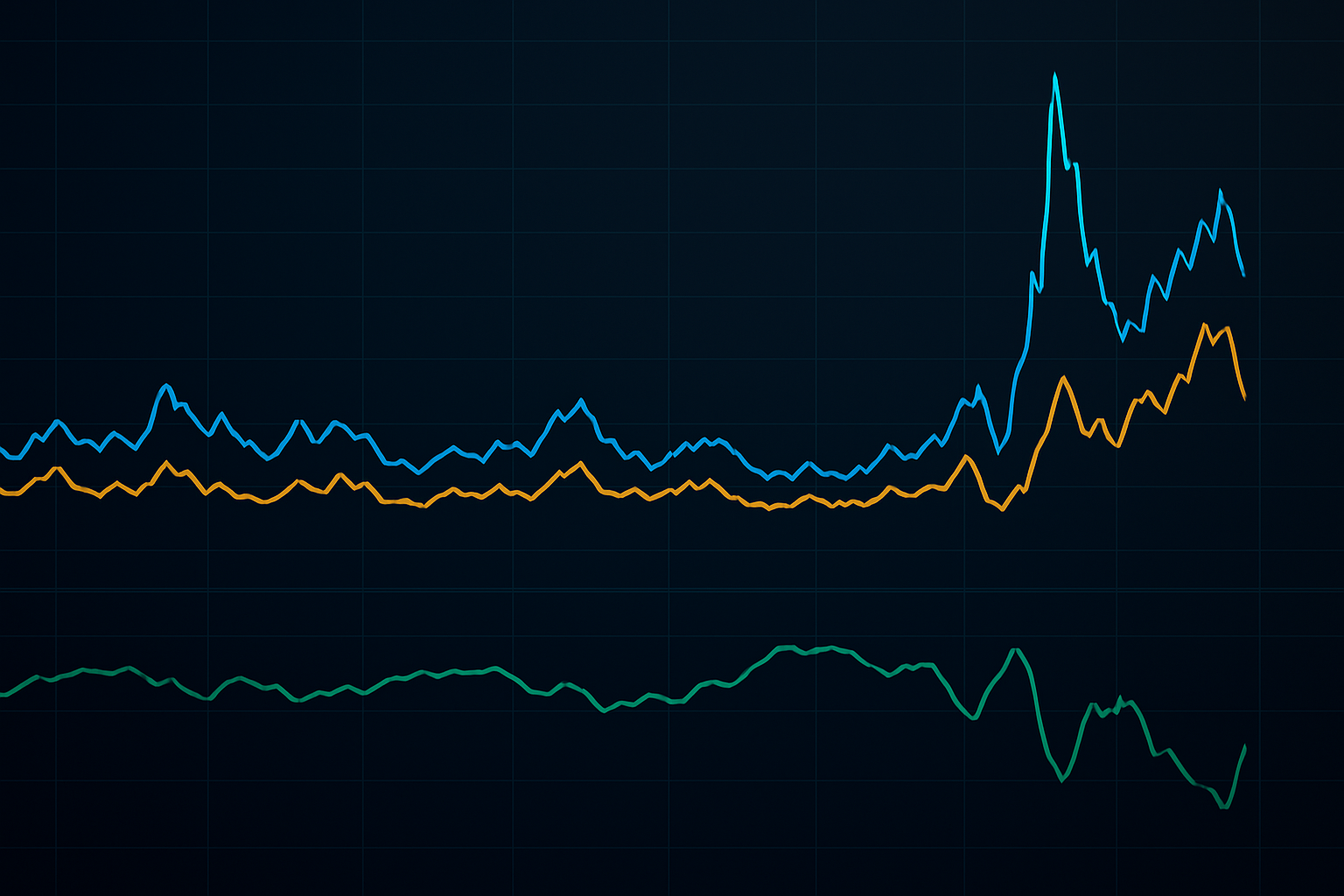

เทคนิคขั้นสูง: Cross-Asset Volatility Arbitrage

นี่คือสิ่งที่เทรดเดอร์ส่วนใหญ่พลาด: ความผันผวนไม่ได้พุ่งสูงเท่ากันในทุกสินทรัพย์ ในช่วงเหตุการณ์ความกลัว ความสัมพันธ์บางอย่างจะล่มสลายลงอย่างที่คาดการณ์ได้

การตั้งค่าที่ผมชอบ: Long ความผันผวนทองคำ, Short ความผันผวนหุ้น เมื่อทั้งสองพุ่งสูงพร้อมกัน ทำไม? ความผันผวนทองคำมักจะถึงจุดสูงสุดก่อนความผันผวนหุ้น 1-2 วันในช่วงวิกฤต ในเดือนมีนาคม 2020 การเทรด Spread นี้ให้ผลตอบแทน 180% ด้วยความเสี่ยงเพียงครึ่งหนึ่งของการเดิมพันแบบมีทิศทาง

กุญแจสำคัญคือการเข้าใจพลวัตของความสัมพันธ์ ในตลาดปกติ ความสัมพันธ์ระหว่างความผันผวนทองคำและหุ้นอยู่ที่ประมาณ 0.3 ในช่วงที่ความกลัวพุ่งสูง มันจะกระโดดไปที่ 0.8+ เมื่อมันเริ่มแตกต่างกลับไปสู่ระดับปกติ นั่นคือสัญญาณของคุณ

การวิเคราะห์ประเภทนี้ต้องการความเข้าใจในกรอบความสัมพันธ์ที่กว้างขึ้น แต่ผลตอบแทนก็คุ้มค่า ความเสี่ยงต่ำกว่า ผลตอบแทนที่สม่ำเสมอกว่า

การสร้างระบบการกลับตัวของความผันผวนของคุณเอง

หลังจากเหตุการณ์ความผันผวนกว่า 15,000 ครั้ง นี่คือกรอบที่พิสูจน์แล้วของผม ที่กลั่นออกมาเป็นขั้นตอนที่ปฏิบัติได้:

1. ระยะรวบรวมข้อมูล

ติดตาม VIX, VVIX, อัตราส่วน Put/Call และความกว้างของตลาดทุกวัน สร้างฐานข้อมูลของคุณเอง ข้อมูลฟรีจาก CBOE แค่ต้องมีวินัย มองหารูปแบบเฉพาะสำหรับระบอบตลาดปัจจุบัน

2. การตั้งค่าการแจ้งเตือน

ตั้งการแจ้งเตือนสำหรับ: VIX >30, VIX RSI >70, Put/Call >1.4, หุ้นที่ทำจุดต่ำสุดใหม่ใน NYSE >300 ตัว เมื่อการแจ้งเตือนหลายตัวทำงานพร้อมกัน ให้เริ่มจับตาดูอย่างใกล้ชิด อย่าเทรดตอนนี้ — สังเกตและรวบรวมข้อมูล

3. การดำเนินการเข้าซื้อ

รอจนถึงวันที่ 3-4 ของการพุ่งสูง ยืนยันทั้งสามสัญญาณ กำหนดขนาดตำแหน่งที่ความเสี่ยงสูงสุด 2% ใช้โครงสร้างออปชัน ไม่ใช่การเดิมพันแบบมีทิศทางตรงๆ ตั้ง Stop ที่ VIX 45 (หรือสูงกว่าจุดเข้า 20%)

4. การจัดการการเทรด

ปิดกำไร 30% เมื่อ VIX ลดลง 20% อีก 40% ที่กำไร 35% ปล่อยให้ส่วนสุดท้าย 30% วิ่งไปกับ Trailing Stop วิธีนี้จะจับส่วนสำคัญของการเคลื่อนไหวในขณะที่ปกป้องกำไร

5. การวิเคราะห์หลังการเทรด

บันทึกทุกอย่าง อะไรได้ผล? อะไรไม่ได้ผล? คุณรู้สึกอย่างไรระหว่างการเข้าซื้อ? ข้อมูลนี้จะมีค่ามากสำหรับการปรับปรุง EDGE ของคุณ ติดตามความสัมพันธ์กับกลยุทธ์อื่นๆ เช่น Bollinger Band squeezesซึ่งมักจะมาก่อนการขยายตัวของความผันผวน

ตัวชี้วัดความผันผวนหลายช่วงเวลาของ FibAlgo สามารถเพิ่มประสิทธิภาพให้กับระบบนี้ได้อย่างมาก การแจ้งเตือนที่ขับเคลื่อนด้วย AI ของพวกเขาจับความแตกต่างระหว่างช่วงเวลา ซึ่งมักส่งสัญญาณการกลับตัวที่กำลังจะเกิดขึ้น — สิ่งที่คุณต้องการสำหรับการกำหนดเวลาการเทรดที่มีความเชื่อมั่นสูงเหล่านี้

การตรวจสอบความเป็นจริง

มาพูดกันตรงๆ เกี่ยวกับตัวเลข จากฐานข้อมูลเทรดเดอร์ที่ผมเคยให้คำปรึกษา:

- ปีที่ 1: ส่วนใหญ่ขาดทุนจากการเรียนรู้ที่จะจัดการกับความกลัว

- ปีที่ 2: เท่าทุนเมื่อจิตวิทยาการเทรดดีขึ้น

- ปีที่ 3: ทำกำไรได้สม่ำเสมอเมื่อประสบการณ์สั่งสม

นี่ไม่ใช่สูตรรวยเร็ว มันคือการรวยอย่างช้าๆ แต่มีโอกาสทำกำไรก้าวกระโดด ผลตอบแทน 300% นั้นมีจริง แต่มันอาจเกิดขึ้นแค่ 4-5 ครั้งต่อปี ที่เหลือคือความอดทนและการเตรียมพร้อม

หากคุณจริงจังกับการเชี่ยวชาญการเทรดช่วงตลาดผันผวน เริ่มสร้างฐานข้อมูลของคุณตั้งแต่วันนี้ ทุกการพุ่งสูง ทุกการกลับตัว ทุกการเทรดที่ล้มเหลว ล้วนสอนคุณบางสิ่ง หลังจากสังเกตการณ์ 1,000 ครั้ง รูปแบบจะปรากฏ หลังจาก 5,000 ครั้ง คุณจะเห็น 'เมทริกซ์' ของตลาด

ความกลัวครั้งต่อไปกำลังจะมา มันมาเสมอ คำถามคือ: คุณจะพร้อมด้วยแนวทางที่เป็นระบบ หรือจะเข้าร่วมกับฝูงชนที่ตื่นตระหนกขายทิ้งที่จุดต่ำสุด? ทางเลือก — และโอกาสทำกำไร 300% — อยู่ในมือคุณ