การบีบรัดของเทสลาที่เปลี่ยนแนวทางการเทรดของผมไปตลอดกาล

มิถุนายน 2023 กราฟรายวันของเทสลาดูไร้ชีวิตชีวา Bollinger Bands บีบแคบที่สุดในรอบ 8 เดือน — มีระยะห่างระหว่างแบนด์บนและล่างเพียง 4.50 ดอลลาร์เท่านั้น นักเทรดส่วนใหญ่เห็นแค่การรวมตัวที่น่าเบื่อ แต่ผมเห็นสปริงที่ถูกกดเอาไว้

สามวันต่อมา TSLA พุ่งสูงขึ้น 18% หลังประกาศผลประกอบการ การ บีบรัดของ Bollinger Bands ได้ส่งสัญญาณการเคลื่อนไหวนี้ให้กับทุกคนที่สังเกตเห็น การเทรดครั้งนั้นสอนผมเกี่ยวกับรูปแบบความผันผวนมากกว่าการดู "กูรู" บน YouTube สองปีเสียอีก

ตั้งแต่นั้นมา ผมได้ปรับปรุงกลยุทธ์การบีบรัดจากการเทรดมากกว่า 500 ครั้ง ข้อมูลเผยให้เห็นรูปแบบเฉพาะสามแบบที่ทำผลงานได้ดีกว่าอย่างสม่ำเสมอ

อะไรที่ทำให้เป็นรูปแบบการบีบรัดที่แท้จริง

ไม่ใช่ทุกครั้งที่แบนด์แคบลงแล้วจะถือว่าเป็นการบีบรัดที่เทรดได้ หลังวิเคราะห์การบีบอัดนับพันครั้ง มีสามองค์ประกอบที่แยก การบีบรัดที่มีโอกาสสำเร็จสูง ออกจากแค่การรวมตัวแบบสุ่ม:

- บริบททางประวัติศาสตร์: แบนด์ต้องแคบที่สุดในรอบอย่างน้อย 6 เดือน (120 วันเทรดบนกราฟรายวัน)

- ตัวบ่งชี้ Bollinger Bandwidth: ตกลงต่ำกว่าเปอร์เซ็นไทล์ที่ 10 ของช่วง 6 เดือน

- การยืนยันด้วยปริมาณการซื้อขาย: ปริมาณการซื้อขายรายวันลดลง 40-60% ต่ำกว่าค่าเฉลี่ย 20 วัน

หากขาดองค์ประกอบใดไป อัตราชนะของคุณจะร่วงจาก 58% เหลือเพียง 31% ตามการทดสอบย้อนหลังของผมใน SPY, QQQ และคู่เงินฟอเร็กซ์หลัก

จิตวิทยานี้สมเหตุสมผล ความผันผวนต่ำสะท้อนความไม่แน่ใจของตลาด — ทั้งฝั่งขาขึ้นและขาล้วงต่างก็ไม่สามารถควบคุมได้ แต่ตลาดเกลียดความสมดุล ยิ่งความผันผวนถูกบีบอัดนานเท่าไหร่ การขยายตัวในที่สุดก็จะยิ่งรุนแรงมากขึ้นเท่านั้น

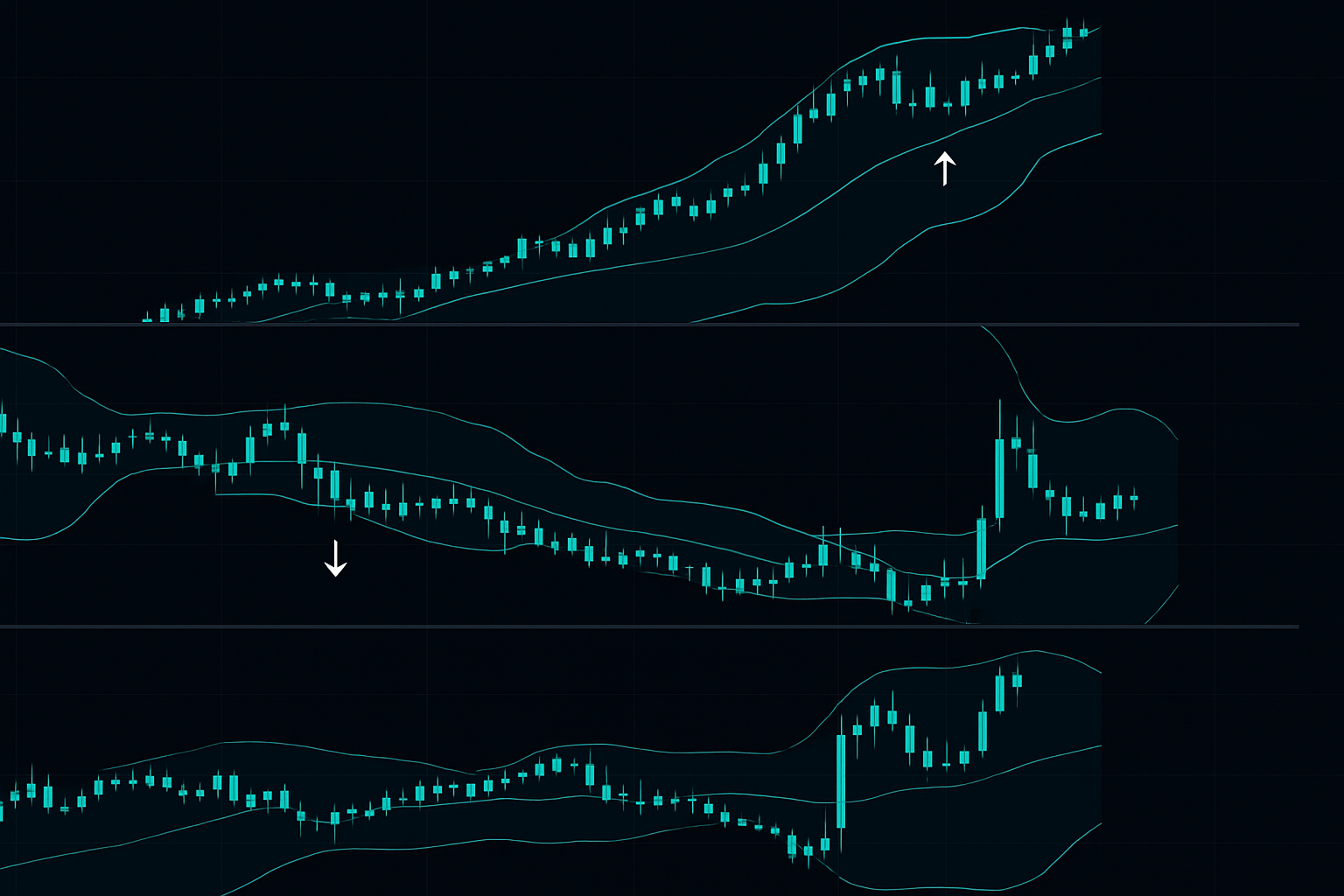

รูปแบบการบีบรัดสามแบบที่คุ้มค่าแก่การเทรด

รูปแบบที่ 1: การบีบรัดเพื่อต่อเนื่องแนวโน้ม

หลังการเคลื่อนไหวตามทิศทางที่แข็งแกร่ง ราคารวมตัวในแนวนอนขณะที่แบนด์บีบอัด นี่คือรูปแบบที่มีโอกาสสำเร็จสูงสุดที่อัตราชนะ 62% ให้มองหา:

- แนวโน้มก่อนหน้านี้ที่เคลื่อนไหวอย่างน้อย 20% ใน 2-3 เดือน

- การบีบรัดเกิดขึ้นเหนือ (แนวโน้มขาขึ้น) หรือใต้ (แนวโน้มขาลง) เส้นค่าเฉลี่ยเคลื่อนที่ 50 วัน

- ความพยายามเบรกเอาต์ครั้งแรกล้มเหลว สร้าง "การบีบรัดภายในอีกการบีบรัด"

จุดเข้า: เมื่อราคาปิดอยู่นอกแบนด์พร้อมปริมาณการซื้อขายสูงกว่าค่าเฉลี่ย 50% จุดตัดขาดทุน: แบนด์ฝั่งตรงข้าม เป้าหมาย: 2.5 เท่าของความกว้างแบนด์ ณ จุดเข้า

รูปแบบที่ 2: การบีบรัดเพื่อกลับตัวที่ระดับสำคัญ

เมื่อการบีบรัดเกิดขึ้นที่แนวรับ/แนวต้านหลักหลังการเคลื่อนไหวที่ยืดเยื้อ มักจะบ่งบอกถึงจุดกลับตัว อัตราชนะ: 54% แต่กำไรเฉลี่ยใหญ่กว่าขาดทุนเฉลี่ย 3.2 เท่า

เงื่อนไข:

- การบีบรัดเกิดขึ้นภายใน 2% ของจุดสูง/ต่ำรายเดือนหรือรายไตรมาส

- มี Divergence ของ RSI บนไทม์เฟรมรายวัน

- มีความพยายาม "เดินตามแบนด์" อย่างน้อยหนึ่งครั้งที่ล้มเหลว

รูปแบบที่ 3: การบีบรัดจากตัวเร่งข่าวสาร

ก่อนประกาศผลประกอบการ ก่อนการประชุม FOMC หรือก่อนข้อมูลเศรษฐกิจสำคัญ ตลาดจะบีบอัดความผันผวนก่อนเหตุการณ์ที่รู้ล่วงหน้า อัตราชนะ: 59% แต่ต้องถือครองอย่างเคร่งครัด 24 ชั่วโมง

เทรดโดยเข้าตำแหน่งที่ปิดตลาดวันก่อนเหตุการณ์ ออกที่ปิดตลาดวันถัดไปไม่ว่าผลจะเป็นอย่างไร ขนาดตำแหน่งที่ 50% ของปกติเนื่องจากความเสี่ยงจาก Gap

ตัวอย่างจริงจากตลาดปี 2024-2025

ผมจะแสดงให้คุณเห็นรูปแบบเหล่านี้ในการปฏิบัติผ่านการเทรดจากปีที่ผ่านมา:

การบีบรัดเพื่อต่อเนื่องแนวโน้มของ NVDA (ตุลาคม 2024)

หลังวิ่งขึ้น 45% จากจุดต่ำเดือนสิงหาคม NVDA รวมตัวสามสัปดาห์ Bollinger Bandwidth แตะจุดต่ำสุด 6 เดือนในวันที่ 15 ตุลาคม การเบรกเอาต์เหนือ $485 ด้วยปริมาณการซื้อขาย 2 เท่าของค่าเฉลี่ยกระตุ้นการเข้า ออกที่ $512 เพื่อกำไร 5.5% ในสี่วัน

การบีบรัดเพื่อกลับตัวของ EUR/USD (มกราคม 2025)

คู่เงินบีบอัดที่แนวต้าน 1.0450 — จุดสูงสุดปี 2024 RSI รายวันแสดง Divergence ขาลงชัดเจน การทะลุลงต่ำกว่าแบนด์ล่างกระตุ้นการเข้าขายที่ 1.0425 ปิดตำแหน่งที่ 1.0280 เมื่อ การตัดสินใจอัตราดอกเบี้ยของ ECB เป็นตัวขับเคลื่อนการกลับตัว

การบีบรัดจากผลประกอบการของ META (กุมภาพันธ์ 2025)

ห้าวันก่อนประกาศผลประกอบการ Bandwidth รายวันของ META ตกลงสู่จุดต่ำสุด 3 เดือน เข้าตำแหน่งที่ปิด $477 วันก่อนประกาศผล Gap หลังประกาศผลไปที่ $502 ออกที่ปิดตลาดเพื่อกำไรข้ามคืน 5.2%

ข้อผิดพลาดร้ายแรงที่ทำลายการเทรดการบีบรัด

ผ่านประสบการณ์อันเจ็บปวดและการวิเคราะห์ข้อมูล ข้อผิดพลาดเหล่านี้ทำลายบัญชีเทรดการบีบรัดส่วนใหญ่:

เทรดทุกการบีบอัด

มีเพียง 30% ของการแคบลงของแบนด์เท่านั้นที่นำไปสู่การขยายตัวที่ทำกำไรได้ หากไม่มีองค์ประกอบคุณสมบัติทั้งสาม คุณกำลังพนัน ควรติดตาม ความพยายามการบีบรัดทุกครั้ง เพื่อระบุตัวกรองส่วนตัวของคุณ

เข้าตำแหน่งเร็วเกินไป

การบีบรัดสามารถดำเนินต่อไปนานกว่าที่คุณคาดไว้หลายสัปดาห์ รอการเบรกเอาต์ที่ได้รับการยืนยันพร้อมปริมาณการซื้อขาย การคาดการณ์ล่วงหน้าเป็นการสิ้นเปลืองเงินทุนและพลังงานทางจิตใจ

เลือกไทม์เฟรมผิด

การบีบรัดภายในวัน (1 ชั่วโมงและต่ำกว่า) มีอัตราชนะต่ำกว่าการบีบรัดรายวันถึง 38% สัญญาณรบกวนมากกว่าสัญญาณจริง ยึดติดกับไทม์เฟรมขั้นต่ำ 4 ชั่วโมงสำหรับหุ้น และรายวันสำหรับฟอเร็กซ์

ไม่สนใจสภาวะตลาด

การบีบรัดล้มเหลวบ่อยกว่าในตลาดที่เคลื่อนไหวในกรอบ ตรวจสอบว่าเส้นค่าเฉลี่ยเคลื่อนที่ 50 วันแบนราบมา 30+ วันหรือไม่ ถ้าใช่ ให้ผ่านการเทรดนี้ไปหรือลดขนาดตำแหน่งลงครึ่งหนึ่ง

การผสมผสานการบีบรัดกับตัวบ่งชี้อื่น

Bollinger Squeeze ทำงานได้ดีที่สุดเมื่อเป็นส่วนหนึ่งของระบบที่สมบูรณ์ การทดสอบของผมแสดงให้เห็นว่าการผสมผสานเหล่านี้ช่วยเพิ่มอัตราชนะ:

การบีบรัด + Volume Profile: เมื่อการบีบรัดเกิดขึ้นที่โหนดปริมาณสูง การเบรกเอาต์มักจะรุนแรงกว่า มองหา การยืนยันจาก OBV ในช่วงการบีบอัด

การบีบรัด + ระดับ Fibonacci: การบีบรัดที่ระดับรีเทรซเมนต์ 38.2% หรือ 61.8% ของการเคลื่อนไหวใหญ่ แสดงอคติตามทิศทางของแนวโน้มใหญ่ที่ 65%

การบีบรัด + ตัวชี้วัดภายในตลาด: สำหรับ ETF ดัชนี ตรวจสอบว่าส่วนประกอบมากกว่า 60% อยู่ในโหมดบีบรัดด้วยหรือไม่ รูปแบบ "การบีบรัดประสานกัน" นี้เกิดขึ้นก่อนการวิ่งขึ้นของ SPY ในเดือนตุลาคม 2023

การกำหนดขนาดตำแหน่งและการจัดการความเสี่ยง

การบีบรัดสร้างโปรไฟล์ความเสี่ยงที่เป็นเอกลักษณ์ ความผันผวนที่ถูกบีบอัดหมายความว่าจุดตัดขาดทุนสามารถตั้งได้กระชับ แต่การเคลื่อนไหวที่ระเบิดได้ต้องการการกำหนดขนาดตำแหน่งที่แตกต่างจากการเทรดปกติ

กรอบการกำหนดขนาดตำแหน่ง ของผมสำหรับการบีบรัด:

- ความเสี่ยงพื้นฐาน: 1% ของบัญชีต่อการเทรด (จุดตัดขาดทุนที่กระชับกว่าช่วยให้มีขนาดตำแหน่งใหญ่ขึ้นได้)

- การบีบรัดจากผลประกอบการ/ข่าวสาร: ความเสี่ยง 0.5% เนื่องจากโอกาสเกิด Gap

- ขีดจำกัดพอร์ตโฟลิโอ: สูงสุด 3 การเทรดบีบรัดพร้อมกัน (มักจะถูกกระตุ้นพร้อมกัน)

การวางจุดตัดขาดทุนขึ้นอยู่กับรูปแบบ การบีบรัดต่อเนื่อง: แบนด์ฝั่งตรงข้าม การบีบรัดกลับตัว: 1 ATR เกินจุดสูง/ต่ำของการบีบรัด การบีบรัดข่าวสาร: ไม่มีจุดตัดขาดทุน ใช้แค่การควบคุมขนาดตำแหน่ง

เทคนิคการบีบรัดขั้นสูง

เมื่อคุณเชี่ยวชาญพื้นฐานแล้ว แนวคิดขั้นสูงเหล่านี้จะแยกนักเทรดการบีบรัดมืออาชีพออกจากฝูงชน:

การจัดแนวการบีบรัดหลายไทม์เฟรม

เมื่อทั้งไทม์เฟรมรายวันและรายสัปดาห์แสดงการบีบรัด การเคลื่อนไหวจะมีขนาดใหญ่ขึ้นเฉลี่ย 2.3 เท่า ผมสแกนหาสิ่งเหล่านี้โดยใช้ การวิเคราะห์หลายไทม์เฟรม ทุกสุดสัปดาห์

การยืนยันด้วย Keltner Channel

วาง Keltner Channels (2.0 ATR) ทับบน Bollinger Bands ของคุณ เมื่อ BB เคลื่อนที่ภายใน KC คุณจะได้ "TTM Squeeze" — อัตราชนะกระโดดถึง 67% แต่เกิดขึ้นไม่บ่อย

รูปแบบความล้มเหลวของการบีบรัด

บางครั้งการเทรดที่ดีที่สุดคือการเทรดสวนกับความล้มเหลวของการบีบรัด หากราคาเบรกเอาต์แล้วกลับเข้ามาภายในแบนด์ทันที การเคลื่อนไหวกลับตัวมักจะเท่ากับ 2 เท่าของการเบรกเอาต์ครั้งแรก

การสร้างระบบเทรดการบีบรัดของคุณเอง

เริ่มจากตลาดหนึ่งและไทม์เฟรมหนึ่ง ฝึกฝนการบีบรัดเพื่อต่อเนื่องแนวโน้มให้เชี่ยวชาญก่อน — มันน่าเชื่อถือที่สุด ติดตามเมตริกเหล่านี้ใน สมุดบันทึกการเทรด ของคุณ:

- ค่าอ่าน Bandwidth ณ จุดเข้า

- จำนวนวันในการบีบรัดก่อนเบรกเอาต์

- การเพิ่มขึ้นของปริมาณการซื้อขายในวันเบรกเอาต์

- การเบี่ยงเบนในทางลบสูงสุดก่อนถึงเป้าหมาย

หลังการเทรด 50 ครั้ง รูปแบบจะปรากฏ บางทีการบีบรัด EUR/USD ของคุณทำงานดีที่สุดหลัง 8-12 วัน หรือหุ้นเทคโนโลยีต้องการปริมาณ 3 เท่า ไม่ใช่ 1.5 เท่า การปรับแต่งส่วนบุคคลเหล่านี้จะเปลี่ยนกลยุทธ์ที่ดีให้กลายเป็นข้อได้เปรียบของคุณ

สำหรับนักเทรดที่ใช้ ตัวบ่งชี้ของ FibAlgo ออสซิลเลเตอร์ Bandwidth ร่วมกับการตรวจจับกระแสเงินทุนสมาร์ทมันนีย์ของเราช่วยระบุว่าการบีบรัดใดที่สถาบันกำลังวางตำแหน่ง — เพิ่มชั้นการยืนยันอีกชั้นให้กับรูปแบบ

จากทฤษฎีสู่กำไรที่สม่ำเสมอ

Bollinger Bands Squeeze ไม่ใช่แค่รูปแบบอีกแบบหนึ่ง — มันคือหน้าต่างสู่จิตวิทยาตลาด ทุกการบีบอัดแสดงถึงนักเทรดนับพันที่รอทิศทาง ทุกการขยายตัวแสดงให้เห็นว่าตลาดได้เลือกข้างในที่สุด

เชี่ยวชาญรูปแบบทั้งสามนี้ หลีกเลี่ยงข้อผิดพลาดทั่วไป ติดตามผลลัพธ์ของคุณอย่างเคร่งครัด ภายใน 6 เดือน คุณจะสามารถมองเห็นการบีบรัดที่ทำกำไรได้ในตลาดใดก็ได้ ไทม์เฟรมใดก็ได้

การบีบรัดครั้งต่อไปกำลังก่อตัวขึ้นที่ไหนสักแห่งในขณะนี้ คุณจะพร้อมเมื่อมันระเบิดหรือไม่?

สำหรับกลยุทธ์อื่นๆ ที่อิงจากความผันผวน สำรวจคู่มือของเราเกี่ยวกับ การเทรดรูปแบบสามเหลี่ยม และ รูปแบบความผันผวนตามฤดูกาล นักเทรดที่ดีที่สุดผสมผสานหลายแนวทางเกี่ยวกับความผันผวนเพื่อสร้างกำไรที่สม่ำเสมอในทุกสภาวะตลาด