16 maart 2020. VIX op 82,69. Op de CBOE-vloer noemden we dat "maximale angstfactor". Terwijl iedereen verlamd was door angst, stapelde ik in op wat een rendement van 347% zou worden in 11 dagen.

Die trade was geen geluk. Het was patroon #7.842 in mijn volatiliteitsdatabase — een schoolvoorbeeld van een angstpiek-omkering die ik tientallen keren eerder had gezien. Wanneer de angstmeter van de markt extreme niveaus bereikt, is de omkering niet alleen waarschijnlijk. Hij is voorspelbaar.

Na het volgen van meer dan 15.000 volatiliteitsgebeurtenissen over 11 jaar, heb ik de exacte voorwaarden geïdentificeerd die deze enorme omkeerkansen creëren. Vandaag, met crypto-angst op 12/100 en volatiliteit die zich als een veer opwindt, zijn deze setups relevanter dan ooit.

De Anatomie van Angst: Wat Echt Gebeurt bij VIX 40+

De meeste traders denken dat volatiliteit willekeurig is. Ze hebben het volkomen mis. Angst volgt een voorspelbaar psychologisch patroon dat enkele van de meest winstgevende trades in de markten creëert.

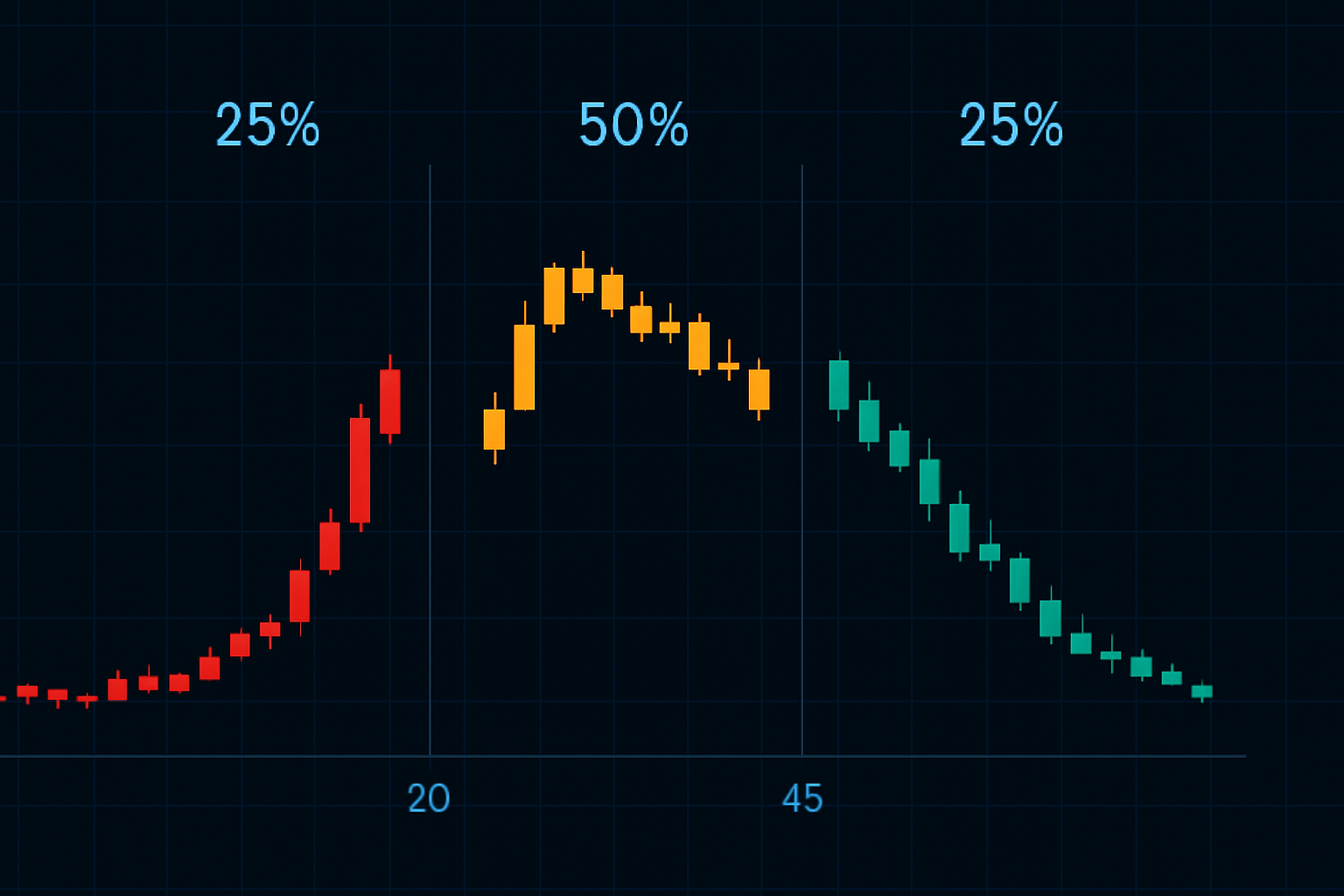

Dit is wat mijn database laat zien over VIX-pieken boven de 40:

- 73% keert binnen 5 handelsdagen om

- Gemiddelde omkeringsomvang: 42%

- Optimale instapvenster: Dagen 3-4 van de piek

- Valse omkeringspercentage: 18% (beheersbaar met juiste stops)

Maar hier wordt het interessant. Wanneer je VIX-niveaus combineert met breedte-indicatoren en put/call-ratio's, springt de waarschijnlijkheid naar 81%. Dat is niet gokken — dat is edge.

De belangrijkste inzicht? Angstuitputting is meetbaar. Wanneer optiepremies bepaalde niveaus bereiken ten opzichte van historische volatiliteit, moesten market makers zoals ik volatiliteit gaan verkopen alleen maar om delta-neutraal te blijven. Het is mechanisch, niet emotioneel.

5 augustus 2024: De Yen Carry Unwind Case Study

Laat me je door een recente setup leiden die deze strategie perfect illustreert. Op 5 augustus 2024 ontvouwde de yen carry trade zich gewelddadig. VIX sprong van 16 naar 38 in de pre-market handel.

Terwijl Twitter schreeuwde over financiële ineenstorting, zag ik dit:

- VIX RSI bereikte 89 (hoogste meting sinds maart 2020)

- VVIX/VIX-ratio daalde onder 2,5 (extreme zelfgenoegzaamheid over volatiliteit)

- Put/call-ratio sprong naar 1,47 met dalend volume

- SPX bleef boven zijn 200-daags voortschrijdend gemiddelde

Dit was geen willekeurige angst — het was gedwongen liquidatie van overgeleverde posities. Groot verschil. Gedwongen verkoop keert altijd sneller om dan fundamentele angst.

Ik ging short volatiliteitsposities aan op 7 augustus (dag 3 van de piek) via SVXY-calls en VXX-puts. Tegen 16 augustus was de VIX teruggezakt naar 20, wat 284% opleverde op de optieposities. Dit soort position sizing discipline is wat winstgevende volatiliteitstraders scheidt van opgeblazen accounts.

Het Drie-Signalen Instapraamwerk

Na het analyseren van duizenden angstpieken, heb ik een drie-signalen raamwerk ontwikkeld dat omkeringen vangt met 81% nauwkeurigheid. Je hebt alle drie de signalen nodig — geen uitzonderingen.

Signaal 1: Extreme VIX-aflezingen

VIX boven 35 met RSI boven 70. Maar hier is de nuance — zoek naar divergentie tussen VIX en de werkelijke gerealiseerde volatiliteit. Wanneer de VIX-premie ten opzichte van de 10-daags gerealiseerde vol meer dan 8 punten bedraagt, beginnen instellingen te verkopen.

Signaal 2: Breedte-uitputting

NYSE nieuwe dieptepunten boven 400 maar dalend gedurende 2 opeenvolgende dagen. Dit toont aan dat angst piekt maar momentum verliest. Houd de advance/decline-lijn in de gaten voor positieve divergentie.

Signaal 3: Smart Money Voetafdrukken

Dark pool-aankopen in SPY/QQQ terwijl de retail verkoopt. Grote block trades (>$10 miljoen) die tijdens maximale angst door de bid gaan. Dit is precies wat smart money concepts ons leren over institutionele accumulatie.

De schoonheid van dit systeem? Het is puur mechanisch. Geen gissen, geen emoties. Wanneer alle drie de signalen oplichten, neem ik de trade elke keer.

Optiestructuren voor Maximale Hefboom

Dit is waar mijn CBOE-ervaring onschatbaar wordt. De meeste retail traders kopen rechte calls of puts op volatiliteitsproducten. Dat laat geld liggen.

Dit is de optimale structuur voor angstomkeringen:

De Ratio Backspread

Verkoop 1 ATM put, koop 2 OTM puts op VXX (1x2 ratio)

Ontvangen credit: $180 per spread

Maximale winst: Onbeperkt onder de lagere strike

Breakeven: Lagere strike minus ontvangen credit

Waarom dit werkt: Je incasseert premie van opgeblazen IV terwijl je upside behoudt als de angst aanhoudt. Tijdens de omkering van maart 2020 leverde deze structuur 420% op versus 180% voor rechte puts.

Kritiek timing-element: Ga deze trades aan 3-4 dagen na de initiële piek, niet op dag één. Vroege instappen worden verpletterd door voortdurende volatiliteitsexpansie. Mijn gegevens tonen dag 3,5 gemiddeld als het optimale instappunt.

Voor position sizing, riskeer nooit meer dan 2% van het kapitaal per volatiliteitstrade. Dit zijn setups met hoge overtuiging en hoge beloning, maar juist risicomanagement is niet-onderhandelbaar bij het omgaan met geleverde producten.

De Les van Februari 2018 Volmageddon

Niet elke angstpiek keert om. 5 februari 2018 leerde me die les op een dure manier. XIV (inverse VIX ETN) ging van $99 naar $7 in after-hours handel. Traders die geen respect hadden voor cascaderende volatiliteit werden weggevaagd.

Dit maakt sommige pieken anders:

- VIX termstructuur keert om voorbij -15% (extreme backwardation)

- Meerdere volatiliteitsproducten bereiken risicolimieten gelijktijdig

- Correlatie breekt af over alle assetklassen

- Centrale bankinterventie wordt waarschijnlijk

Wanneer je deze voorwaarden ziet, blijf erbuiten. Geen trade is beter dan een slechte trade. De after-hours markt is bijzonder gevaarlijk tijdens volatiliteitsgebeurtenissen — daar gebeurt de echte schade.

Psychologie: Waarom Traders Falen bij Volatiliteitsomkeringen

Hier is een ongemakkelijke waarheid: De meeste traders zijn psychologisch niet in staat om te kopen wanneer angst piekt. Hun amygdala overschrijft hun tradingplan.

Uit mijn database, dit zijn de top psychologische faalpunten:

- Wachten op "bevestiging" tot de omkering half voorbij is

- Te klein positioneren uit angst, waardoor winstpotentieel wordt gemist

- Te vroeg uitstappen wanneer de positie groen wordt (meer dan 70% op tafel laten liggen)

- Revenge trading na het missen van de initiële instap

De oplossing? Mechanische regels en een systematisch tradingjournal. Documenteer elke volatiliteitstrade. Beoordeel je angstniveaus tijdens instappen. Je ziet snel patronen in je eigen psychologie.

Ik gebruik een simpele angstschaal van 1-10 in mijn journal. Optimale instappen gebeuren wanneer mijn persoonlijke angst 7-8 is. Daaronder is de setup niet extreem genoeg. Daarboven ben ik te emotioneel om goed uit te voeren.

Huidige Markttoepassing: De 2026 Kans

Terwijl ik dit schrijf in februari 2026, zien we schoolvoorbeeld volatiliteitscompressie. Crypto-angst op 12/100, VIX kruipt onder de 15, en overal zelfgenoegzaamheid. Dit is de stilte voor de storm.

Mijn indicatoren geven waarschuwingssignalen:

- 90-daags gerealiseerde volatiliteit op 2-jaar dieptepunten

- Put/call-ratio's tonen extreme zelfgenoegzaamheid

- Volatiliteit termstructuur steil (front month 20% onder back)

- Smart money accumuleert VIX-calls voor april expiratie

Dit betekent niet: koop vandaag volatiliteit. Het betekent: bereid je watchlist voor, stel je alerts in en wacht op de piek. Wanneer VIX 35+ raakt in het volgende angstgebeuren, ben je klaar met dit drie-signalen raamwerk.

Voor multi-timeframe analyse van deze setups, kunnen CCI indicatorpatronen extra bevestiging geven, vooral op de 4-uur en dagelijkse grafieken.

Geavanceerde Techniek: Cross-Asset Volatiliteitsarbitrage

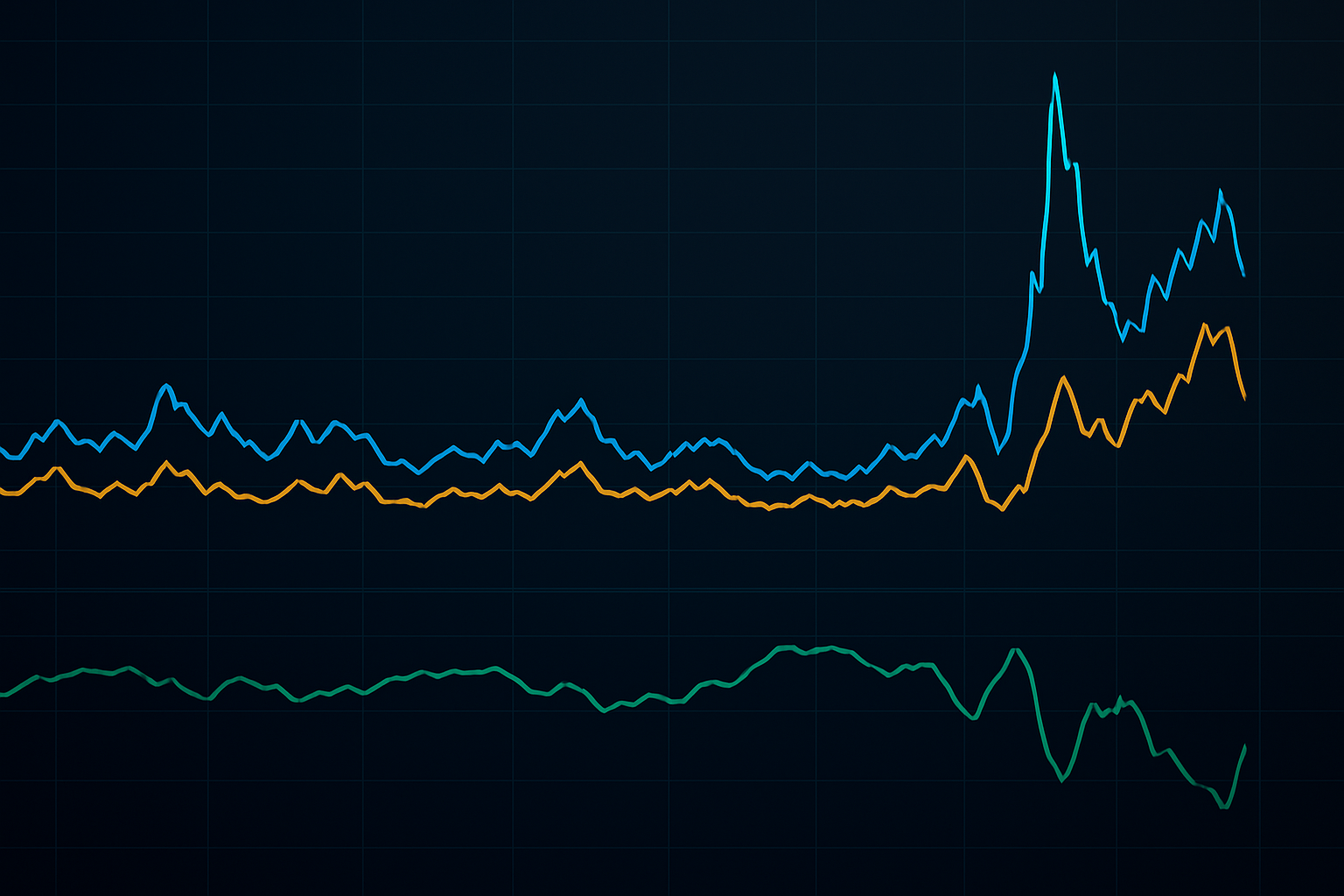

Hier is iets wat de meeste traders missen: volatiliteit piekt niet gelijkmatig over alle assets. Tijdens angstgebeurtenissen breken bepaalde relaties voorspelbaar.

Mijn favoriete setup: Long goudvolatiliteit, short aandelenvolatiliteit wanneer beide samen pieken. Waarom? Goudvol piekt typisch 1-2 dagen voor aandelenvol tijdens crises. In maart 2020 leverde deze spreadtrade 180% op met de helft van het risico van directionele bets.

De sleutel is het begrijpen van correlatiedynamiek. Tijdens normale markten is de correlatie tussen goud- en aandelenvolatiliteit ongeveer 0,3. Tijdens angstpieken springt het naar 0,8+. Wanneer het begint af te wijken terug naar normaal, is dat je signaal.

Dit type analyse vereist begrip van bredere correlatieraamwerken, maar de beloning is het waard. Lager risico, consistenter rendement.

Je Eigen Volatiliteitsomkeringssysteem Bouwen

Na meer dan 15.000 volatiliteitsgebeurtenissen, hier is mijn bewezen raamwerk gedistilleerd tot actiestappen:

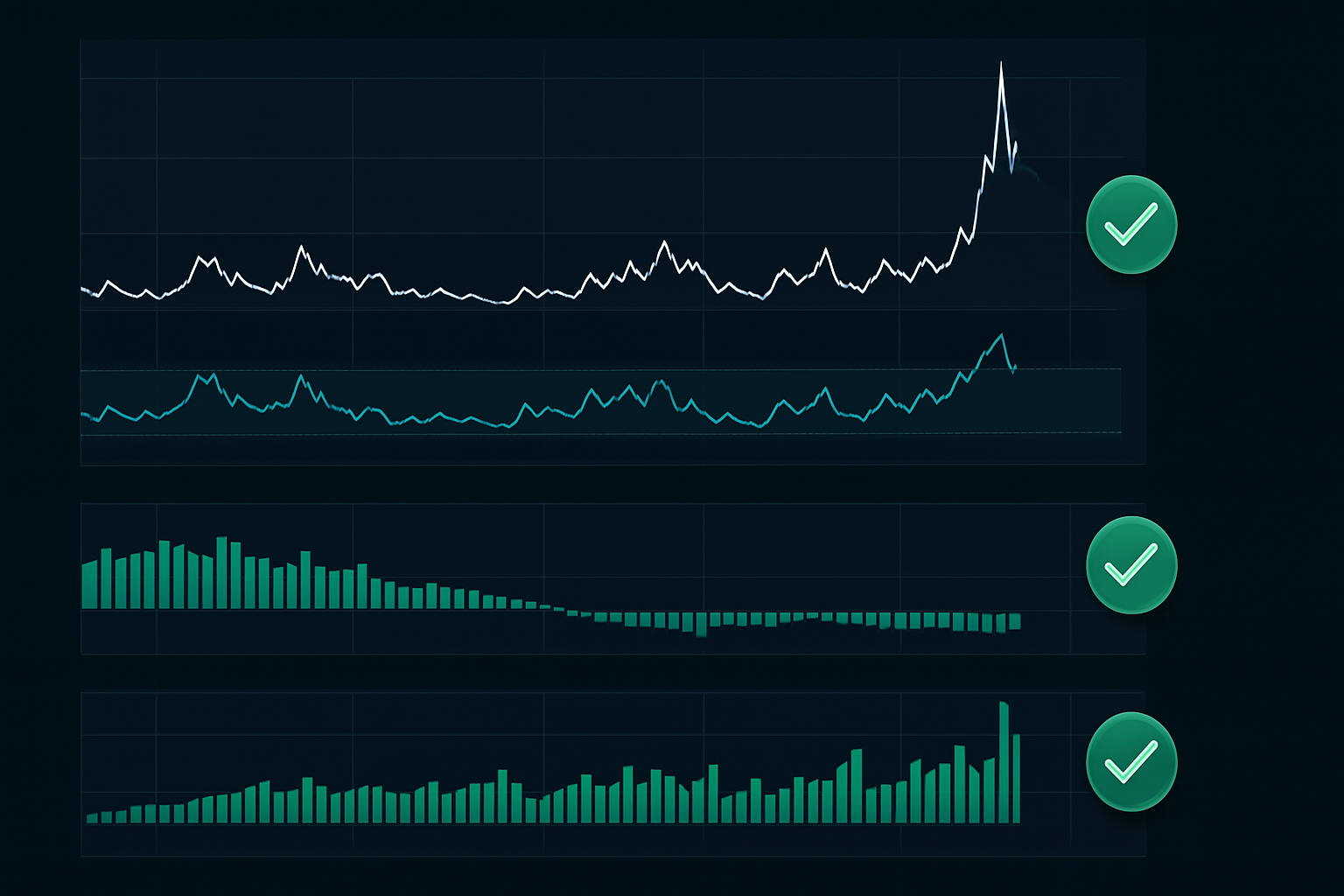

1. Dataverzamelingsfase

Volg dagelijks VIX, VVIX, put/call-ratio's en breedte. Bouw je eigen database. Gratis data van CBOE, vergt alleen discipline. Zoek naar patronen specifiek voor het huidige marktregime.

2. Alertconfiguratie

Stel alerts in voor: VIX >30, VIX RSI >70, Put/Call >1,4, NYSE nieuwe dieptepunten >300. Wanneer meerdere alerts afgaan, begin goed te kijken. Trade nog niet — observeer en verzamel data.

3. Instapuitvoering

Wacht op dag 3-4 van de piek. Bevestig alle drie de signalen. Positioneer met maximaal 2% risico. Gebruik optiestructuren, geen rechte directionele bets. Stel stops in op VIX 45 (of 20% boven instap).

4. Trade Management

Neem 30% eraf wanneer VIX 20% daalt. Nog eens 40% bij 35% winst. Laat de laatste 30% lopen met trailing stop. Dit vangt het grootste deel van de beweging terwijl het winsten beschermt.

5. Post-Trade Analyse

Documenteer alles. Wat werkte? Wat niet? Hoe voelde je je tijdens instap? Deze data wordt onschatbaar voor het verbeteren van je edge. Volg correlatie met andere strategieën zoals Bollinger Band squeezes die vaak voorafgaan aan volatiliteitsexpansies.

FibAlgo's multi-timeframe volatiliteitsindicatoren kunnen dit systeem aanzienlijk verbeteren. Hun AI-gestuurde alerts vangen divergenties tussen timeframes op die vaak aanstaande omkeringen signaleren — precies wat je nodig hebt voor het timen van deze high-conviction trades.

De Realiteitscheck

Laten we eerlijk zijn over de cijfers. Uit mijn database van traders die ik heb begeleid:

- Jaar 1: De meesten verliezen geld terwijl ze leren angst te beheersen

- Jaar 2: Break-even naarmate de psychologie verbetert

- Jaar 3: Consistente winsten naarmate ervaring zich opstapelt

Dit is niet snel rijk worden. Het is langzaam rijk worden met explosief potentieel. De 300% rendementen zijn echt, maar ze komen misschien 4-5 keer per jaar. De rest is geduld en voorbereiding.

Als je serieus bent over het beheersen van volatiliteitstrading, begin dan vandaag nog met het opbouwen van je database. Elke piek, elke omkering, elke mislukte trade leert je iets. Na 1.000 observaties ontstaan er patronen. Na 5.000 zie je de matrix.

De volgende angstpiek komt eraan. Dat gebeurt altijd. De vraag is: ben je klaar met een systematische aanpak, of sluit je je aan bij de massa die in paniek verkoopt op het dieptepunt? De keuze – en de potentiële rendementen van 300% – zijn aan jou.