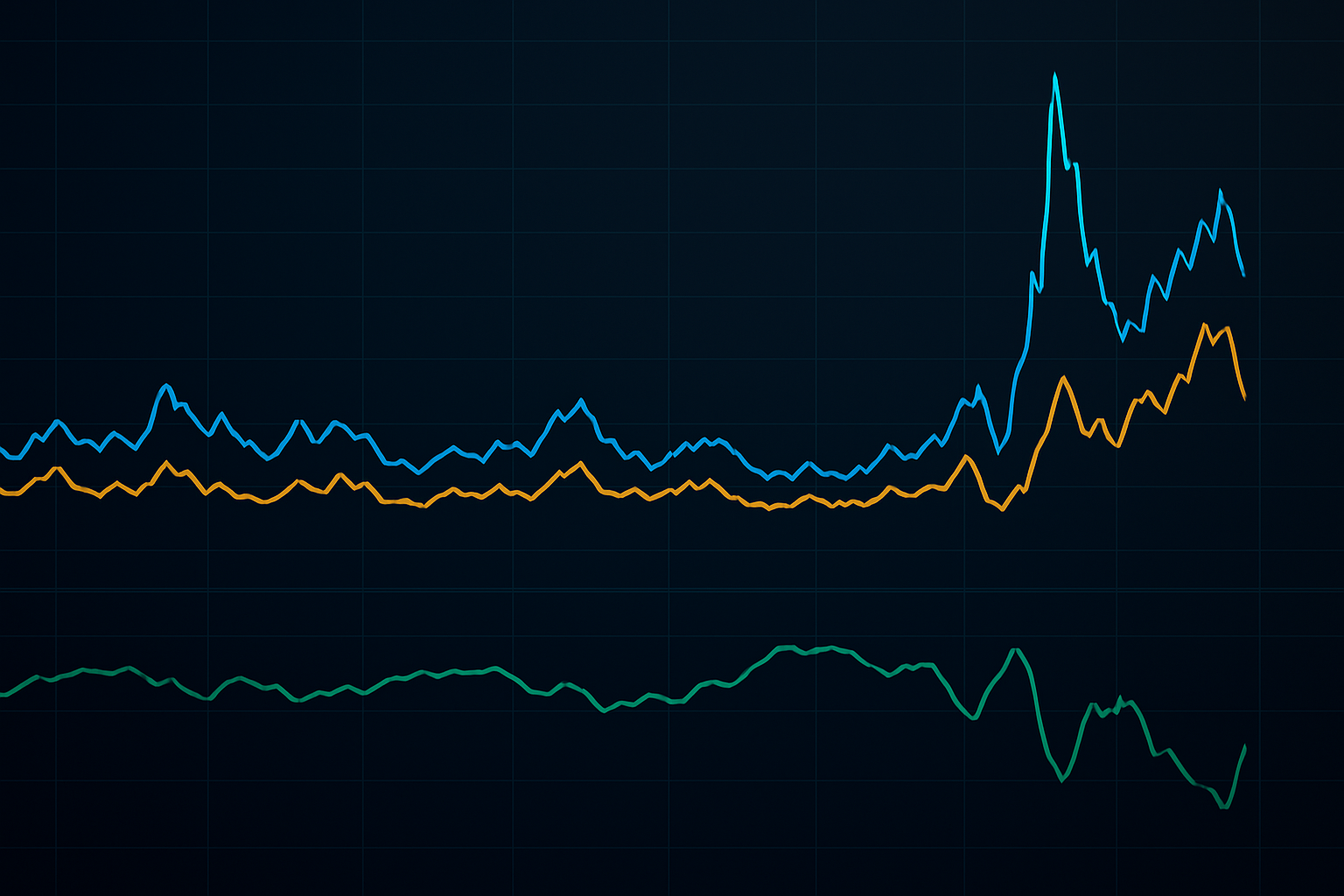

2020. március 16. A VIX 82,69-en állt. A CBOE padlóján ezt hívtuk "maximális pánikfaktornak". Amíg mindenki más a félelemtől bénultan állt, én vásároltam be, ami 11 nap alatt 347%-os hozammá vált.

Az a kereskedés nem szerencse volt. A 7,842-es minta volt a volatilitási adatbázisomban – egy tankönyvi félelemcsúcs-fordulat, amit már tucatszor láttam. Amikor a piac félelemmérője extrém szinteket ér el, a fordulat nem csak valószínű. Kiszámítható.

11 év alatt több mint 15 000 volatilitási esemény nyomon követése után azonosítottam a pontos feltételeket, amelyek ezeket a hatalmas fordulati lehetőségeket teremtik. Ma, amikor a kriptófélelem 12/100-on van és a volatilitás mint egy rugó összeszorul, ezek a beállások fontosabbak, mint valaha.

A félelem anatómiája: Mi történik valójában VIX 40 felett

A legtöbb kereskedő véletlenszerűnek tartja a volatilitást. Halálosan tévednek. A félelem egy kiszámítható pszichológiai mintát követ, amely a piacok egyik legjövedelmezőbb kereskedését teremti meg.

Íme, mit mutat az adatbázisom a 40 feletti VIX-csúcsokról:

- 73% 5 kereskedési napon belül fordul vissza

- Átlagos fordulati mérték: 42%

- Optimális belépési ablak: A csúcs 3-4. napja

- Hamis fordulati arány: 18% (kezelhető megfelelő stop-losszokkal)

De itt válik érdekessé a dolog. Amikor a VIX szinteket szélességi mutatókkal és put/call arányokkal kombinálod, a valószínűség 81%-ra ugrik. Ez nem szerencsejáték – ez előny.

A kulcsbelátás? A félelem kimerülése mérhető. Amikor az opciós prémiumok bizonyos szinteket érnek el a történelmi volatilitáshoz képest, az olyan piackészítőknek, mint én, el kellett kezdeniük a volatilitás eladását, csak hogy delta semlegesek maradjanak. Ez mechanikus, nem érzelmi.

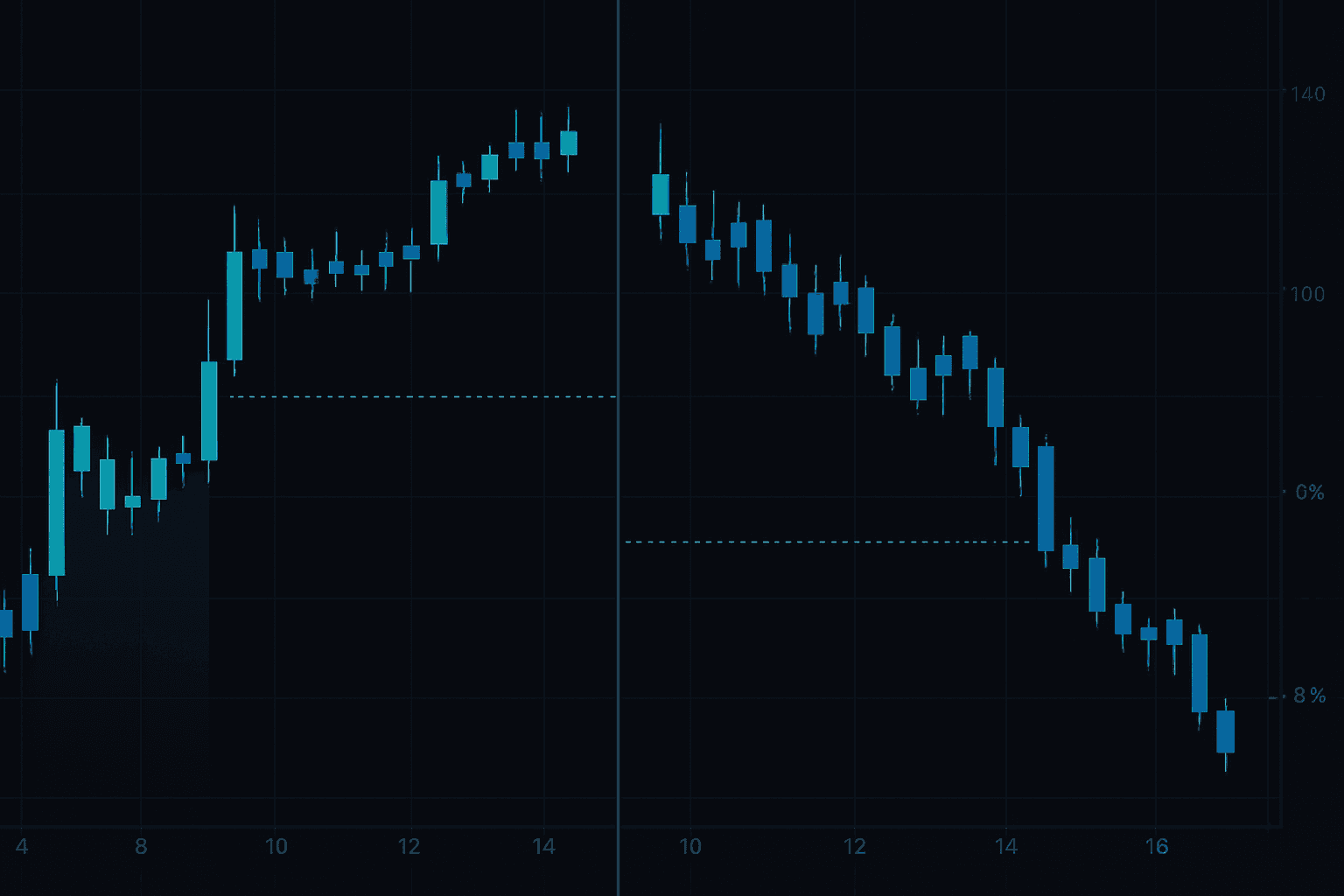

2024. augusztus 5.: A jen carry trade visszafordulásának esettanulmánya

Hadd mutassak be egy friss beállítást, amely tökéletesen szemlélteti ezt a stratégiát. 2024. augusztus 5-én a jen carry trade erőszakosan visszafordult. A VIX előpiaci kereskedésben 16-ról 38-ra ugrott.

Amíg a Twitter a pénzügyi összeomlásról ordított, én ezt láttam:

- A VIX RSI 89-et ért el (a legmagasabb érték 2020 márciusa óta)

- A VVIX/VIX arány 2,5 alá esett (extrém önelégültség a volatilitással kapcsolatban)

- A put/call arány 1,47-re ugrott csökkenő volumen mellett

- Az SPX a 200 napos mozgóátlaga felett maradt

Ez nem véletlenszerű félelem volt – ez túltőkeáttételes pozíciók kényszerlikvidációja. Nagy különbség. A kényszereladás mindig gyorsabban fordul vissza, mint az alapvető félelem.

Augusztus 7-én léptem be rövid volatilitási pozíciókba (a csúcs 3. napján) SVXY callokon és VXX putokon keresztül. Augusztus 16-ára a VIX visszaesett 20-ra, ami 284%-ot hozott az opciós pozíciókon. Az ilyen pozícióméret-fegyelem választja el a nyereséges volatilitáskereskedőket a kiürített számláktól.

A háromjelzős belépési keretrendszer

Több ezer félelemcsúcs elemzése után kifejlesztettem egy háromjelzős keretrendszert, amely 81%-os pontossággal kapja el a fordulatokat. Mindhárom jelre szükség van – kivétel nélkül.

1. jel: Extrém VIX értékek

VIX 35 felett RSI 70 felett. De itt a finomság – keresd a divergenciát a VIX és a tényleges realizált volatilitás között. Amikor a VIX prémium a 10 napos realizált volatilitáshoz képest meghaladja a 8 pontot, az intézmények eladni kezdenek.

2. jel: Szélességi kimerülés

NYSE új minimumok 400 felett, de 2 egymást követő napon csökkenő tendenciában. Ez azt mutatja, hogy a félelem tetőzik, de lendületet veszt. Figyeld az advance/decline vonalat pozitív divergenciáért.

3. jel: Okos pénz lábnyomai

Sötét pool vásárlás SPY/QQQ-ban, miközben a kiskereskedők eladnak. Nagy blokkkereskedések (>10M$) mennek keresztül a bid oldalon a maximális félelem idején. Pontosan erről tanítanak minket az okos pénz koncepciók az intézményi felhalmozásról.

Ennek a rendszernek a szépsége? Teljesen mechanikus. Nincs találgatás, nincsenek érzelmek. Amikor mindhárom jel villog, minden egyes alkalommal megteszem a kereskedést.

Opciós struktúrák a maximális tőkeáttételért

Itt válik felbecsülhetetlenné a CBOE-s tapasztalatom. A legtöbb kiskereskedő sima callokat vagy putokat vásárol volatilitási termékeken. Ez pénzt hagy a asztalon.

Íme az optimális struktúra félelemfordulatokhoz:

A Ratio Backspread

Adj el 1 ATM putot, vegyél 2 OTM putot VXX-en (1x2 arány)

Kapott prémium: 180$ spreadenként

Maximális nyereség: Korlátlan az alsó strike alatt

Kiegyenlítődési pont: Alsó strike mínusz a kapott prémium

Miért működik ez: Prémiumot gyűjtesz a felfújt implikált volatilitásból, miközben megtartod a felfelé irányuló lehetőséget, ha a félelem folytatódik. A 2020 márciusi fordulat alatt ez a struktúra 420%-ot hozott, szemben az egyenes putok 180%-ával.

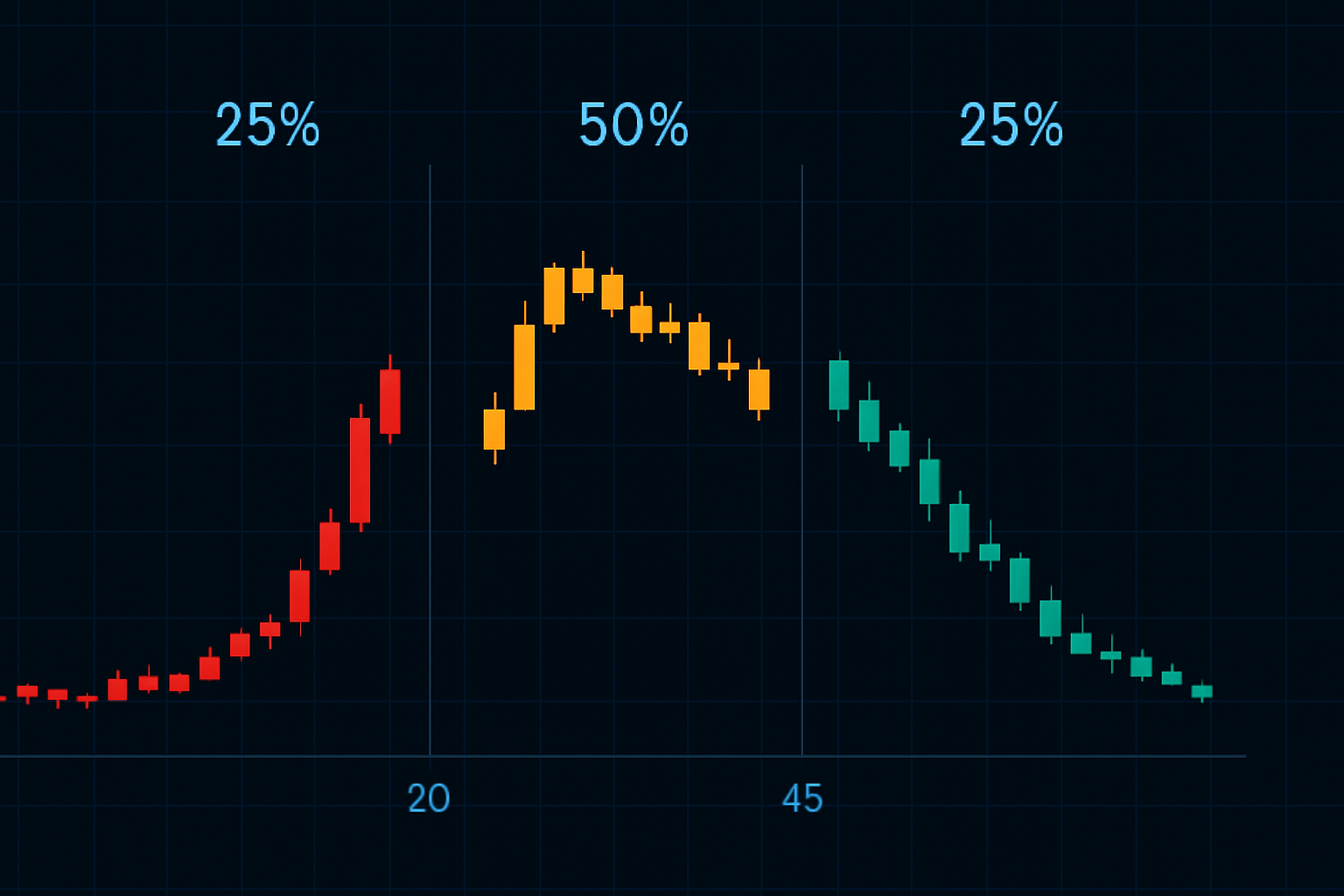

Kritikus időzítési elem: Lépj be ezekbe a kereskedésekbe a kezdeti csúcs után 3-4 nappal, nem az első napon. A korai belépőket a folytatódó volatilitásbővülés zúzza össze. Az adataim szerint a 3,5. nap az átlagos optimális belépési pont.

A pozícióméret tekintetében soha ne kockáztass többet, mint a tőke 2%-át volatilitási kereskedésenként. Ezek magas meggyőződésű, magas hozamú beállítások, de a megfelelő kockázatkezelés nem tárgyalható, ha tőkeáttételes termékekkel foglalkozol.

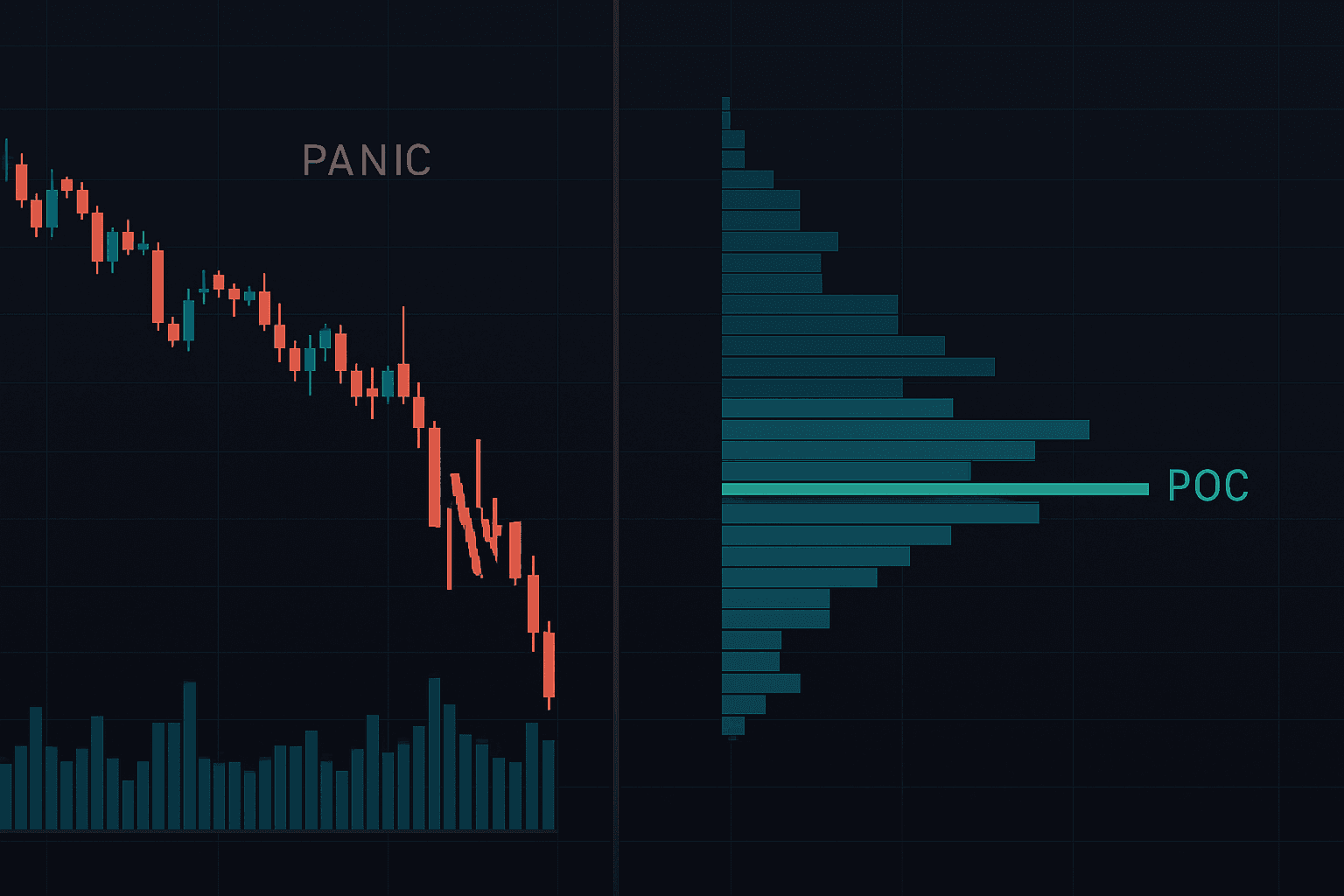

A 2018 februári Volmageddon lecke

Nem minden félelemcsúcs fordul vissza. 2018. február 5-e drágán megtanította nekem ezt a leckét. Az XIV (inverz VIX ETN) 99$-ról 7$-ra esett az after-hours kereskedésben. A kaskádos volatilitást nem tisztelő kereskedők ki lettek ürítve.

Íme, mi teszi egyes csúcsokat különlegessé:

- A VIX időstruktúra -15% felett invertálódik (extrém backwardation)

- Több volatilitási termék éri el egyszerre a kockázati limitjeit

- A korreláció összeomlik az eszközosztályok között

- A központi banki beavatkozás valószínűvé válik

Amikor ezeket a feltételeket látod, maradj ki. A nem kereskedés jobb, mint egy rossz kereskedés. Az after-hours piac különösen veszélyes volatilitási események alatt – ott történik az igazi kár.

Pszichológia: Miért buknak el a kereskedők a volatilitásfordulatoknál

Íme egy kényelmetlen igazság: A legtöbb kereskedő pszichológiailag képtelen vásárolni, amikor a félelem tetőzik. Az amygdala felülírja a kereskedési tervüket.

Az adatbázisomból íme a legfőbb pszichológiai bukási pontok:

- Várakozás a "megerősítésre", amíg a fordulat fele el nem múlik

- Túl kicsi méretezés a félelemtől, a profitpotenciál kihagyása

- Túl korai kilépés, amikor a pozíció zöldbe megy (70%+ hagyása az asztalon)

- Bosszúkereskedés a kezdeti belépés kihagyása után

A megoldás? Mechanikus szabályok és egy szisztematikus kereskedési napló. Dokumentálj minden volatilitási kereskedést. Vizsgáld felül a félelmi szintedet a belépések alatt. Gyorsan mintákat fogsz látni a saját pszichológiádban.

Egy egyszerű 1-10-es félelmi skálát használok a naplómban. Az optimális belépések akkor történnek, amikor a személyes félelmem 7-8. Ez alatt a beállítás nem elég extrém. Ez felett túl érzelmes vagyok a megfelelő végrehajtáshoz.

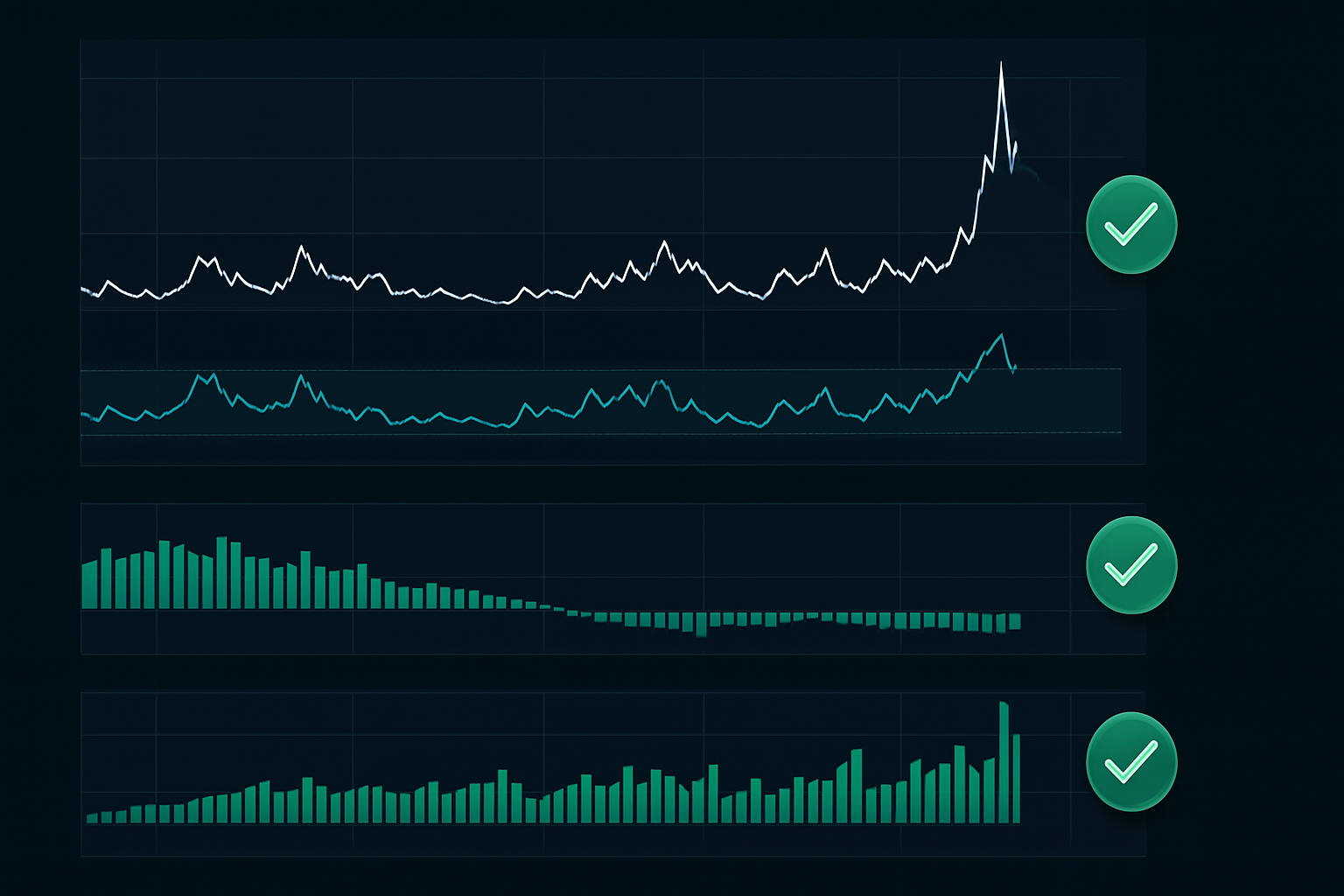

Aktuális piaci alkalmazás: A 2026-os lehetőség

Ahogy ezt írom 2026 februárjában, tankönyvi volatilitáskompressziót látunk. Kriptófélelem 12/100-on, VIX 15 alatt őrlődik, és mindenhol önelégültség van. Ez a vihar előtti csend.

Mutatóim figyelmeztető jeleket villognak:

- 90 napos realizált volatilitás 2 éves minimumokon

- Put/call arányok extrém önelégültséget mutatnak

- Volatilitás időstruktúra meredek (első hónap 20%-kal a hátsó alatt)

- Okos pénz halmoz VIX callokat április lejáratra

Ez nem azt jelenti, hogy ma vegyél volatilitást. Ez azt jelenti, hogy készítsd elő a figyelőlistádat, állítsd be a riasztásaidat, és várj a csúcsra. Amikor a VIX 35+ot ér el a következő félelemeseményben, készen állsz ezzel a háromjelzős keretrendszerrel.

Ezen beállítások többidőkeretes elemzéséhez a CCI mutató minták további megerősítést nyújthatnak, különösen a 4 órás és napi chartokon.

Haladó technika: Kereszteszköz volatilitás arbitrázs

Íme valami, amit a legtöbb kereskedő elmulaszt: a volatilitás nem minden eszközön egyformán ugrik. Félelemesemények alatt bizonyos kapcsolatok kiszámíthatóan összeomlanak.

A kedvenc beállításom: Hosszú arany volatilitás, rövid részvény volatilitás, amikor mindkettő együtt ugrik. Miért? Az arany volatilitás jellemzően 1-2 nappal a részvény volatilitás előtt tetőzik válságok alatt. 2020 márciusában ez a spread kereskedés 180%-ot hozott, a direkcionális fogadások kockázatának felével.

A kulcs a korrelációs dinamikák megértése. Normál piacokon az arany és részvény volatilitás korrelációja kb. 0,3. Félelemcsúcsok alatt 0,8+-ra ugrik. Amikor elkezd a normál felé divergálni, az a jeleted.

Az ilyen típusú elemzéshez szélesebb korrelációs keretrendszerek megértése szükséges, de a jutalom megéri. Alacsonyabb kockázat, következetesebb hozamok.

A volatilitásfordulati rendszered felépítése

Több mint 15 000 volatilitási esemény után íme a bevált keretrendszerem cselekvési lépésekre lecsapolva:

1. Adatgyűjtési fázis

Kövesd naponta a VIX-et, VVIX-et, put/call arányokat és szélességet. Építsd fel a saját adatbázisod. Ingyenes adatok a CBOE-től, csak fegyelem kell. Keress mintákat, amelyek specifikusak az aktuális piaci rezsimre.

2. Riasztás konfiguráció

Állíts be riasztásokat: VIX >30, VIX RSI >70, Put/Call >1.4, NYSE új minimumok >300. Amikor több riasztás aktiválódik, kezdj el figyelni. Még ne kereskedj – figyelj és gyűjts adatokat.

3. Belépés végrehajtása

Várj a csúcs 3-4. napjára. Erősítsd meg mindhárom jelet. Méretezd a pozíciót max. 2% kockázattal. Használj opciós struktúrákat, ne sima direkcionális fogadásokat. Állíts be stopokat VIX 45-nél (vagy 20% a belépési szint felett).

4. Kereskedésmenedzsment

Vegyél le 30%-ot, amikor a VIX 20%-ot esik. További 40%-ot 35% profitnál. Hagyd futni a végső 30%-ot trailing stoppal. Ez megragadja a mozgás lényegét, miközben védi a nyereségeket.

5. Kereskedés utáni elemzés

Dokumentálj mindent. Mi működött? Mi nem? Hogyan érezted magad a belépés alatt? Ezek az adatok felbecsülhetetlen értékűvé válnak az előnyöd javításához. Kövesd a korrelációt más stratégiákkal, mint például a Bollinger Band szorulások, amelyek gyakran előzik meg a volatilitásbővülést.

A FibAlgo többidőkeretes volatilitás mutatói jelentősen fokozhatják ezt a rendszert. Az AI-alapú riasztásaik elkapják az időkeretek közötti divergenciákat, amelyek gyakran a közelgő fordulatok jelei – pontosan erre van szükséged ezen magas meggyőződésű kereskedések időzítéséhez.

A Valóságellenőrzés

Legyünk őszinték a számokkal kapcsolatban. Az általam mentorált kereskedők adatbázisából:

- 1. év: A legtöbben pénzt veszítenek, miközben megtanulják kezelni a félelmet

- 2. év: Megtérülés, ahogy a pszichológia javul

- 3. év: Folyamatos nyereség, ahogy a tapasztalat halmozódik

Ez nem gyors meggazdagodás. Ez lassú meggazdagodás robbanásszerű felfelé potenciállal. A 300%-os hozamok valósak, de évente talán csak 4-5 alkalommal jönnek. A többi türelem és felkészülés.

Ha komolyan gondolod a volatilitás kereskedés elsajátítását, kezdj el ma építeni a saját adatbázisodat. Minden kiugrás, minden fordulat, minden sikertelen kereskedés tanít valamit. 1000 megfigyelés után mintázatok bukkannak fel. 5000 után már látni fogod a "mátrixot".

A következő félelemkiugrás eljön. Mindig így van. A kérdés az: készen állsz-e egy szisztematikus megközelítéssel, vagy csatlakozol a tömeghez, amely pánikszerűen elad az alján? A választás – és a 300%-os potenciális hozamok – a tiéd.