16 mars 2020. Le VIX à 82,69. Sur le parquet du CBOE, nous appelions ça le "facteur de crispation maximal". Alors que tout le monde était paralysé par la peur, je chargeais ma position sur ce qui allait devenir un rendement de 347% en 11 jours.

Cette transaction n'était pas de la chance. C'était le motif n°7 842 dans ma base de données de volatilité — un renversement classique de pic de peur que j'avais vu des dizaines de fois auparavant. Lorsque l'indicateur de peur du marché atteint des niveaux extrêmes, le renversement n'est pas seulement probable. Il est prévisible.

Après avoir suivi plus de 15 000 événements de volatilité sur 11 ans, j'ai identifié les conditions exactes qui créent ces opportunités massives de renversement. Aujourd'hui, avec la peur sur le crypto à 12/100 et la volatilité qui se comprime comme un ressort, ces configurations sont plus pertinentes que jamais.

L'anatomie de la peur : ce qui se passe vraiment quand le VIX dépasse 40

La plupart des traders pensent que la volatilité est aléatoire. Ils ont tort. La peur suit un schéma psychologique prévisible qui crée certaines des transactions les plus rentables sur les marchés.

Voici ce que montre ma base de données sur les pics du VIX au-dessus de 40 :

- 73 % se renversent en moins de 5 jours de bourse

- Amplitude moyenne du renversement : 42 %

- Fenêtre d'entrée optimale : jours 3-4 du pic

- Taux de faux renversement : 18 % (gérable avec des stops appropriés)

Mais c'est là que ça devient intéressant. Lorsque vous combinez les niveaux du VIX avec les indicateurs de largeur du marché et les ratios put/call, la probabilité bondit à 81 %. Ce n'est pas du jeu — c'est un avantage.

L'idée clé ? L'épuisement de la peur est mesurable. Lorsque les primes d'options atteignent certains niveaux par rapport à la volatilité historique, les teneurs de marché comme moi devaient commencer à vendre de la volatilité juste pour rester delta neutres. C'est mécanique, pas émotionnel.

5 août 2024 : l'étude de cas du débouclage du carry trade sur le yen

Laissez-moi vous guider à travers une configuration récente qui illustre parfaitement cette stratégie. Le 5 août 2024, le carry trade sur le yen s'est dénoué violemment. Le VIX a bondi de 16 à 38 en pré-marché.

Alors que Twitter hurlait à l'effondrement financier, voici ce que j'ai vu :

- Le RSI du VIX a atteint 89 (plus haut niveau depuis mars 2020)

- Le ratio VVIX/VIX est tombé sous 2,5 (complaisance extrême sur la volatilité)

- Le ratio put/call a bondi à 1,47 avec un volume en baisse

- Le SPX est resté au-dessus de sa moyenne mobile sur 200 jours

Ce n'était pas de la peur aléatoire — c'était une liquidation forcée de positions sur-leveragées. Grande différence. Les ventes forcées se renversent toujours plus vite que la peur fondamentale.

Je suis entré en positions courtes sur la volatilité le 7 août (jour 3 du pic) via des calls sur le SVXY et des puts sur le VXX. Au 16 août, le VIX s'était effondré à 20, générant 284% sur les positions d'options. Ce genre de discipline de dimensionnement de position est ce qui sépare les traders de volatilité rentables des comptes explosés.

Le cadre d'entrée à trois signaux

Après avoir analysé des milliers de pics de peur, j'ai développé un cadre à trois signaux qui capture les renversements avec 81% de précision. Vous avez besoin des trois signaux — aucune exception.

Signal 1 : Lectures extrêmes du VIX

VIX au-dessus de 35 avec un RSI supérieur à 70. Mais voici la nuance — cherchez une divergence entre le VIX et la volatilité réalisée réelle. Lorsque la prime du VIX par rapport à la vol réalisée sur 10 jours dépasse 8 points, les institutions commencent à vendre.

Signal 2 : Épuisement de la largeur du marché

Nouveaux plus bas du NYSE au-dessus de 400 mais en baisse pendant 2 jours consécutifs. Cela montre que la peur culmine mais perd son élan. Surveillez la ligne avances/baisses pour une divergence positive.

Signal 3 : Empreintes du smart money

Achats en dark pool sur SPY/QQQ pendant que le retail vend. Gros blocs de transactions (>10 M$) passés au bid pendant la peur maximale. C'est exactement ce que les concepts du smart money nous enseignent sur l'accumulation institutionnelle.

La beauté de ce système ? Il est purement mécanique. Pas de suppositions, pas d'émotions. Quand les trois signaux clignotent, je prends la transaction à chaque fois.

Structures d'options pour un effet de levier maximal

C'est là que mon expérience au CBOE devient inestimable. La plupart des traders de détail achètent des calls ou des puts simples sur les produits de volatilité. C'est laisser de l'argent sur la table.

Voici la structure optimale pour les renversements de peur :

Le Ratio Backspread

Vendre 1 put ATM, acheter 2 puts OTM sur le VXX (ratio 1x2)

Crédit reçu : 180 $ par spread

Profit maximum : Illimité sous le strike inférieur

Seuil de rentabilité : Strike inférieur moins le crédit reçu

Pourquoi ça marche : Vous collectez une prime grâce à l'IV gonflée tout en conservant un potentiel haussier si la peur continue. Pendant le renversement de mars 2020, cette structure a rapporté 420% contre 180% pour des puts simples.

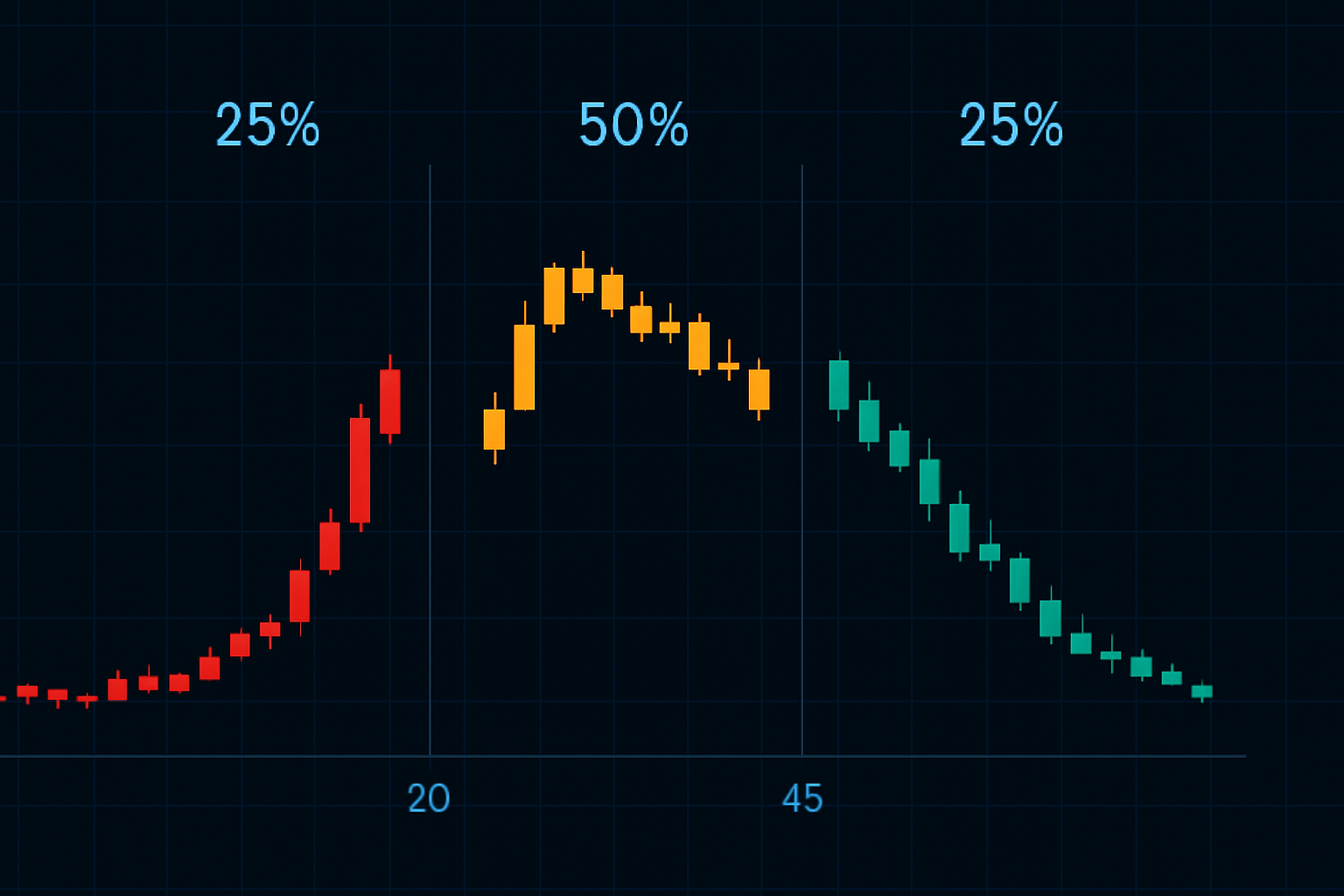

Élément de timing critique : Entrez dans ces transactions 3-4 jours après le pic initial, pas le premier jour. Les entrées précoces sont écrasées par l'expansion continue de la volatilité. Mes données montrent le jour 3,5 en moyenne comme point d'entrée optimal.

Pour le dimensionnement de position, ne risquez jamais plus de 2% du capital par trade de volatilité. Ce sont des configurations à forte conviction et à haut rendement, mais une gestion des risques appropriée est non négociable lorsqu'on traite avec des produits à effet de levier.

La leçon du Volmageddon de février 2018

Ce n'est pas chaque pic de peur qui se renverse. Le 5 février 2018 m'a appris cette leçon de manière coûteuse. Le XIV (ETN inverse du VIX) est passé de 99 $ à 7 $ en after-hours. Les traders qui ne respectaient pas la volatilité en cascade ont été anéantis.

Voici ce qui rend certains pics différents :

- La structure à terme du VIX s'inverse au-delà de -15% (backwardation extrême)

- Plusieurs produits de volatilité atteignent simultanément leurs limites de risque

- La corrélation se brise entre les classes d'actifs

- L'intervention des banques centrales devient probable

Lorsque vous voyez ces conditions, restez en dehors. Aucun trade vaut mieux qu'un mauvais trade. Le marché after-hours est particulièrement dangereux pendant les événements de volatilité — c'est là que les vrais dégâts se produisent.

Psychologie : pourquoi les traders échouent sur les renversements de volatilité

Voici une vérité inconfortable : La plupart des traders sont psychologiquement incapables d'acheter quand la peur culmine. Leur amygdale prend le pas sur leur plan de trading.

D'après ma base de données, voici les principaux points de défaillance psychologique :

- Attendre une "confirmation" jusqu'à ce que le renversement soit à moitié terminé

- Dimensionner trop petit par peur, manquant le potentiel de profit

- Sortir trop tôt quand la position passe au vert (laissant plus de 70% sur la table)

- Faire du revenge trading après avoir manqué l'entrée initiale

La solution ? Des règles mécaniques et un journal de trading systématique. Documentez chaque trade de volatilité. Analysez vos niveaux de peur pendant les entrées. Vous verrez rapidement des schémas dans votre propre psychologie.

J'utilise une simple échelle de peur de 1 à 10 dans mon journal. Les entrées optimales se produisent quand ma peur personnelle est à 7-8. En dessous, la configuration n'est pas assez extrême. Au-dessus, je suis trop émotif pour exécuter correctement.

Application au marché actuel : l'opportunité de 2026

Alors que j'écris ces lignes en février 2026, nous observons une compression de volatilité classique. Peur crypto à 12/100, VIX qui meule sous 15, et de la complaisance partout. C'est le calme avant la tempête.

Mes indicateurs clignotent en avertissement :

- Volatilité réalisée sur 90 jours à ses plus bas depuis 2 ans

- Les ratios put/call montrent une complaisance extrême

- Structure à terme de la volatilité pentue (front month 20% en dessous du back)

- Le smart money accumule des calls sur le VIX pour l'échéance d'avril

Cela ne veut pas dire acheter de la volatilité aujourd'hui. Cela signifie préparez votre watchlist, paramétrez vos alertes, et attendez le pic. Quand le VIX atteindra 35+ lors du prochain événement de peur, vous serez prêt avec ce cadre à trois signaux.

Pour une analyse multi-timeframe de ces configurations, les motifs de l'indicateur CCI peuvent fournir une confirmation supplémentaire, surtout sur les graphiques en 4 heures et journaliers.

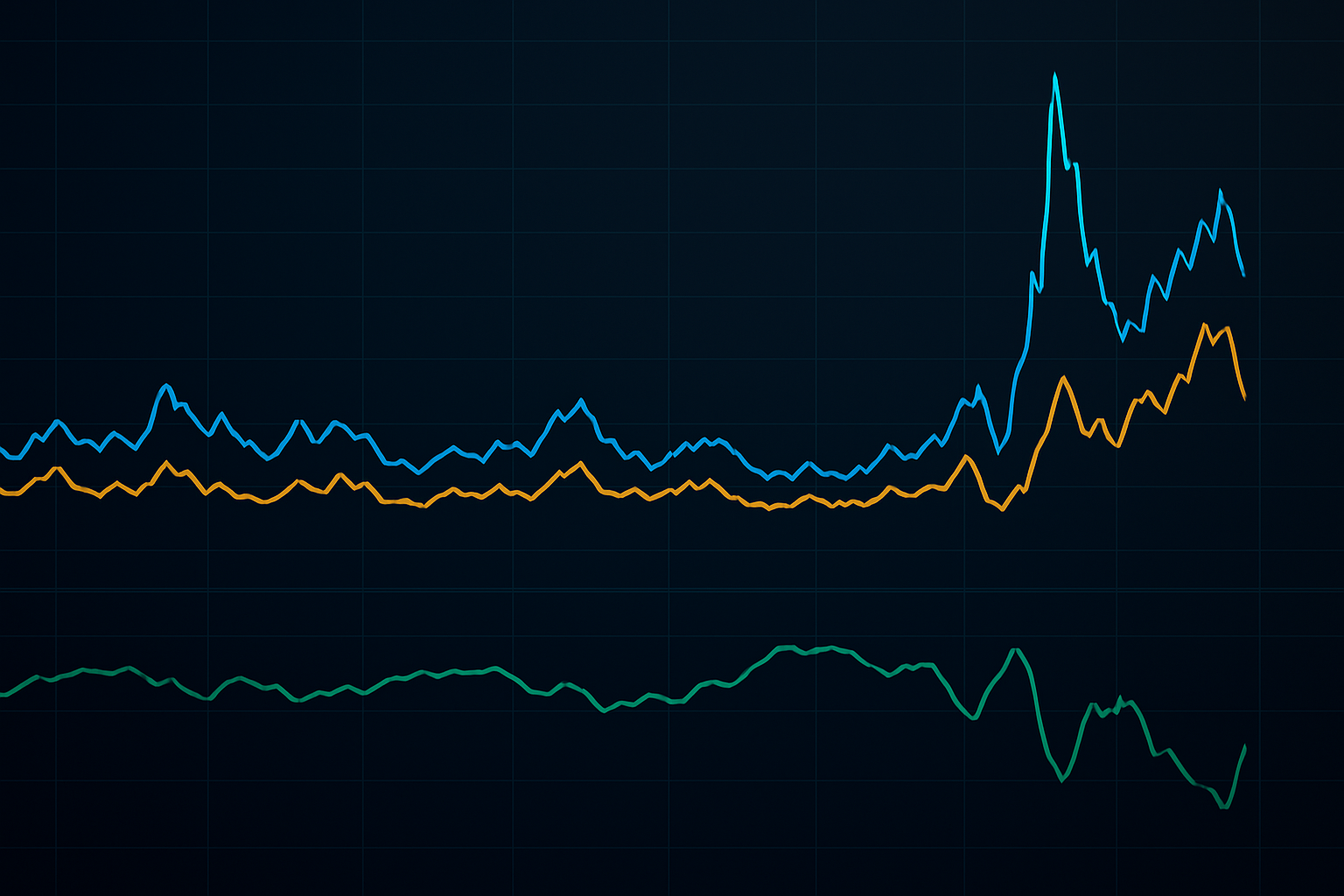

Technique avancée : l'arbitrage de volatilité cross-asset

Voici quelque chose que la plupart des traders manquent : la volatilité ne bondit pas de manière égale sur tous les actifs. Pendant les événements de peur, certaines relations se rompent de manière prévisible.

Ma configuration préférée : Long sur la volatilité de l'or, short sur la volatilité des actions quand les deux bondissent ensemble. Pourquoi ? La vol de l'or culmine typiquement 1-2 jours avant la vol des actions pendant les crises. En mars 2020, ce spread trade a rapporté 180% avec la moitié du risque des paris directionnels.

La clé est de comprendre la dynamique des corrélations. En temps normal, la corrélation entre la volatilité de l'or et des actions est d'environ 0,3. Pendant les pics de peur, elle bondit à 0,8+. Quand elle commence à diverger vers la normale, c'est votre signal.

Ce type d'analyse nécessite de comprendre des cadres de corrélation plus larges, mais le gain en vaut la peine. Risque plus faible, rendements plus constants.

Construire votre système de renversement de volatilité

Après plus de 15 000 événements de volatilité, voici mon cadre éprouvé distillés en étapes actionnables :

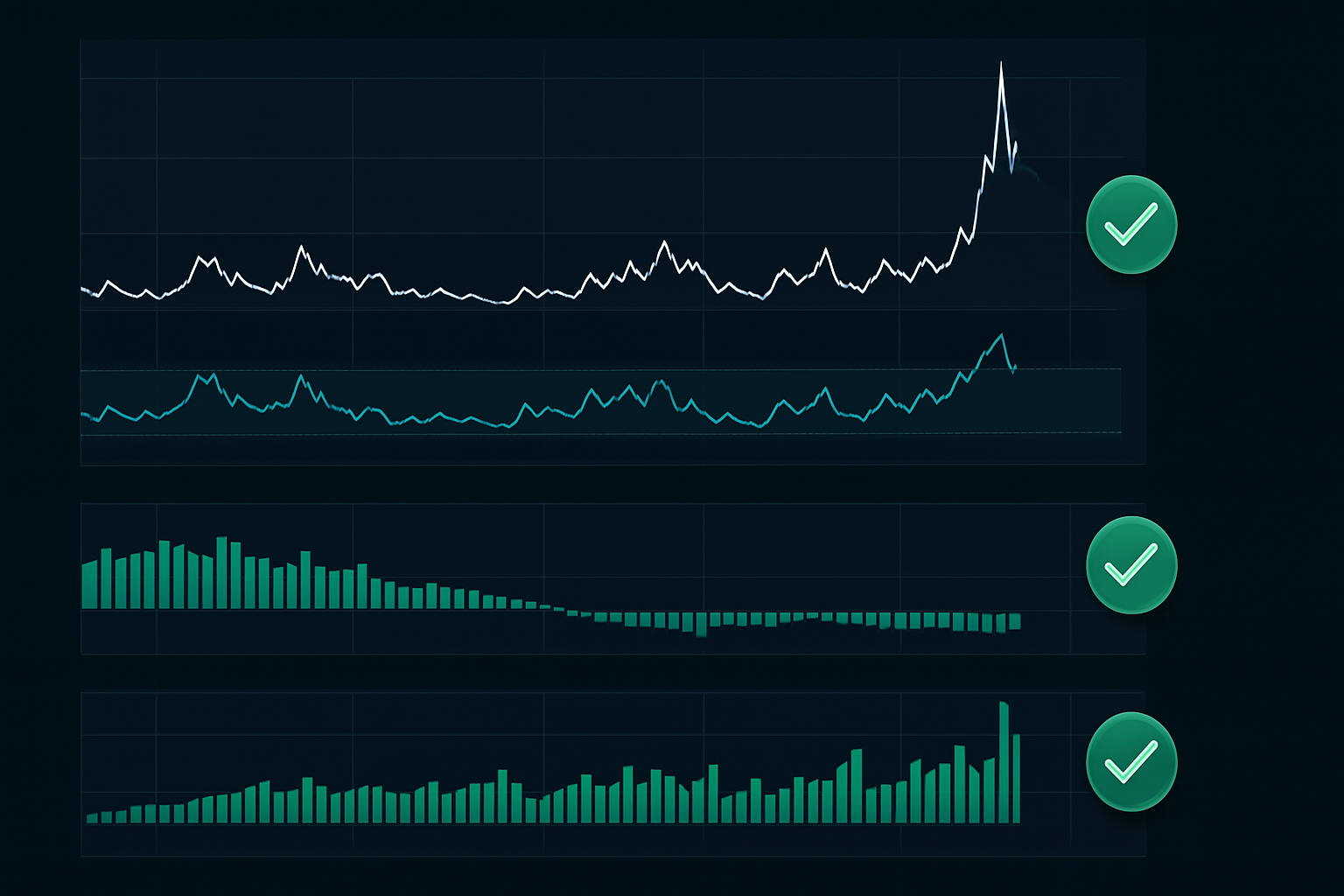

1. Phase de collecte de données

Suivez quotidiennement le VIX, le VVIX, les ratios put/call et la largeur du marché. Construisez votre propre base de données. Données gratuites du CBOE, il suffit de discipline. Cherchez des motifs spécifiques au régime de marché actuel.

2. Configuration des alertes

Paramétrez des alertes pour : VIX >30, RSI du VIX >70, Put/Call >1,4, Nouveaux plus bas du NYSE >300. Quand plusieurs alertes se déclenchent, commencez à surveiller de près. Ne tradez pas encore — observez et collectez des données.

3. Exécution de l'entrée

Attendez le jour 3-4 du pic. Confirmez les trois signaux. Dimensionnez la position à 2% de risque maximum. Utilisez des structures d'options, pas des paris directionnels simples. Placez des stops au VIX 45 (ou 20% au-dessus de l'entrée).

4. Gestion du trade

Prenez 30% de profit quand le VIX baisse de 20%. Un autre 40% à 35% de profit. Laissez les 30% finaux courir avec un trailing stop. Cela capture l'essentiel du mouvement tout en protégeant les gains.

5. Analyse post-trade

Documentez tout. Qu'est-ce qui a fonctionné ? Qu'est-ce qui n'a pas fonctionné ? Comment vous sentiez-vous pendant l'entrée ? Ces données deviennent inestimables pour améliorer votre avantage. Suivez la corrélation avec d'autres stratégies comme les squeezes des Bandes de Bollinger qui précèdent souvent les expansions de volatilité.

Les indicateurs de volatilité multi-timeframe de FibAlgo peuvent améliorer significativement ce système. Leurs alertes alimentées par l'IA capturent les divergences entre les timeframes qui signalent souvent des renversements imminents — exactement ce dont vous avez besoin pour le timing de ces trades à haute conviction.

Le Réveil des Réalités

Soyons honnêtes sur les chiffres. D'après ma base de données des traders que j'ai coachés :

- Année 1 : La plupart perdent de l'argent en apprenant à gérer la peur

- Année 2 : Équilibre financier à mesure que la psychologie s'améliore

- Année 3 : Profits réguliers grâce à l'effet cumulatif de l'expérience

Ce n'est pas une méthode pour s'enrichir rapidement. C'est s'enrichir lentement avec un potentiel explosif. Les rendements de 300 % sont réels, mais ils surviennent peut-être 4 à 5 fois par an. Le reste, c'est de la patience et de la préparation.

Si vous êtes sérieux dans la maîtrise du trading sur la volatilité, commencez à constituer votre base de données dès aujourd'hui. Chaque pic, chaque renversement, chaque trade raté vous apprend quelque chose. Après 1 000 observations, des motifs émergent. Après 5 000, vous verrez la matrice.

Le prochain pic de peur arrive. C'est inévitable. La question est : serez-vous prêt avec une approche systématique, ou rejoindrez-vous la foule qui vend dans la panique au plus bas ? Le choix — et le potentiel de rendement de 300 % — vous appartient.