16 مارس 2020. مؤشر VIX عند 82.69. في قاعة تداول CBOE، كنا نسمي ذلك "أقصى عامل انكماش". بينما كان الجميع مشلولين بسبب الخوف، كنت أحمّل ما سيصبح عائدًا بنسبة 347٪ في 11 يومًا.

تلك الصفقة لم تكن حظًا. كانت النمط رقم 7,842 في قاعدة بياناتي للتقلبات — انعكاس نموذجي لذروة الخوف رأيته عشرات المرات من قبل. عندما يصل مقياس خوف السوق إلى مستويات متطرفة، فإن الانعكاس ليس محتملًا فحسب. بل هو متوقع.

بعد تتبع أكثر من 15,000 حدث تقلب على مدى 11 عامًا، حددت الظروف الدقيقة التي تخلق فرص الانعكاس الهائلة هذه. اليوم، مع مؤشر خوف العملات المشفرة عند 12/100 والتقلبات تنضغط مثل الزنبرك، هذه الإعدادات أصبحت أكثر أهمية من أي وقت مضى.

تشريح الخوف: ما الذي يحدث حقًا عند VIX 40+

يعتقد معظم المتداولين أن التقلبات عشوائية. إنهم مخطئون تمامًا. يتبع الخوف نمطًا نفسيًا يمكن التنبؤ به يخلق بعضًا من أكثر الصفقات ربحية في الأسواق.

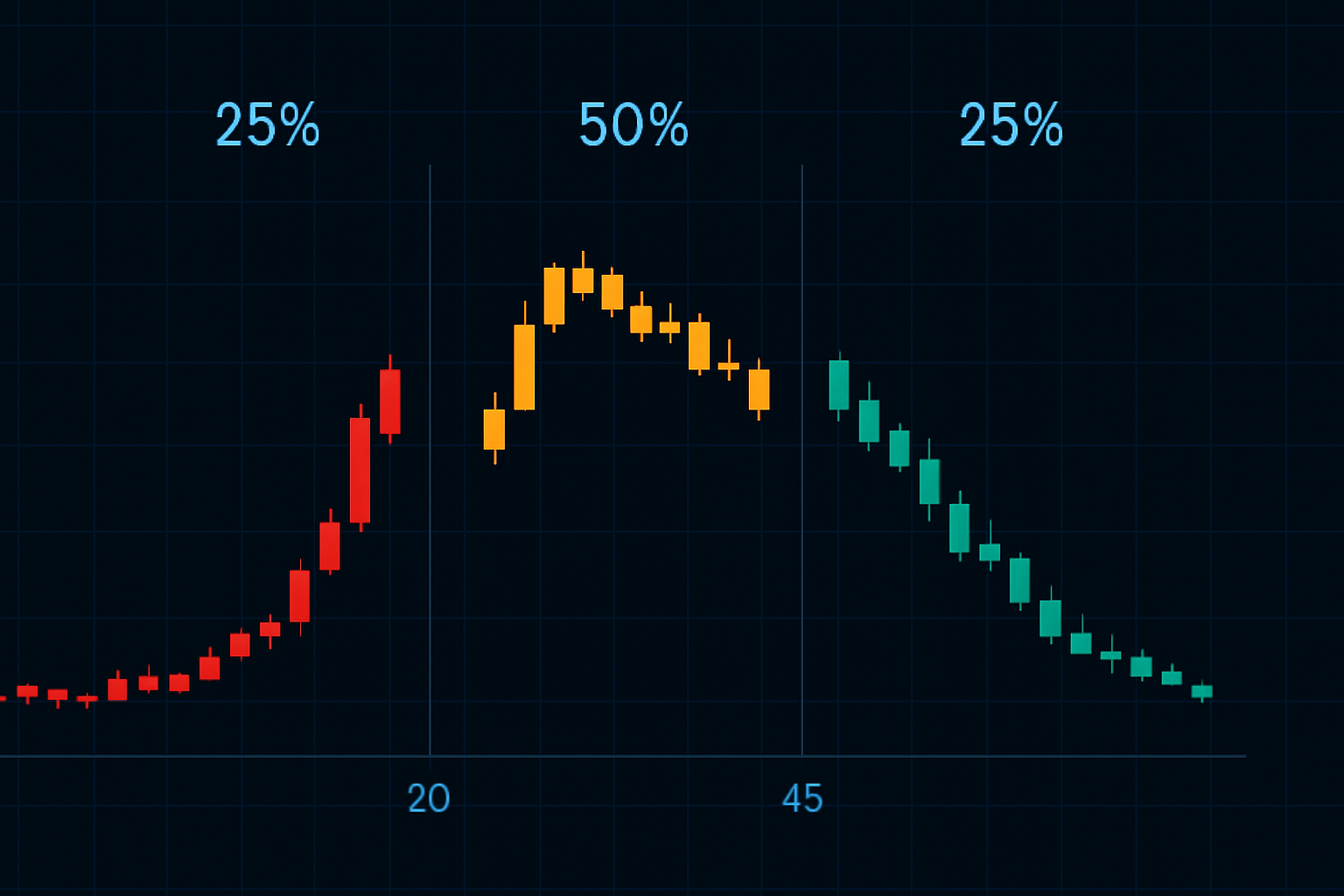

هذا ما تظهره قاعدة بياناتي عن قمم مؤشر VIX فوق 40:

- 73٪ تنعكس خلال 5 أيام تداول

- مقدار الانعكاس المتوسط: 42٪

- نافذة الدخول المثلى: الأيام 3-4 من القمة

- معدل الانعكاسات الكاذبة: 18٪ (يمكن التحكم بها باستخدام وقف الخسائر المناسب)

ولكن هنا حيث يصبح الأمر مثيرًا للاهتمام. عندما تجمع بين مستويات VIX ومؤشرات الاتساع ونسب Put/Call، فإن الاحتمالية تقفز إلى 81٪. هذا ليس مقامرة — هذا هو الميزة.

الرؤية الأساسية؟ استنفاد الخوف قابل للقياس. عندما تصل علاوات الخيارات إلى مستويات معينة بالنسبة للتقلبات التاريخية، كان على صناع السوق مثلي البدء في بيع التقلبات فقط للبقاء محايدين دلتا. إنه ميكانيكي، وليس عاطفيًا.

5 أغسطس 2024: دراسة حالة انهيار صفقة الين الياباني

دعني أرشدك خلال إعداد حديث يوضح هذه الاستراتيجية بشكل مثالي. في 5 أغسطس 2024، انهارت صفقة الين الياباني بعنف. قفز مؤشر VIX من 16 إلى 38 في التداول قبل السوق.

بينما كانت تويتر تصرخ حول انهيار مالي، هذا ما رأيته:

- مؤشر RSI لـ VIX وصل إلى 89 (أعلى قراءة منذ مارس 2020)

- انخفضت نسبة VVIX/VIX إلى أقل من 2.5 (طمأنينة متطرفة بشأن التقلبات)

- قفزة في نسبة Put/Call إلى 1.47 مع انخفاض في الحجم

- حافظ مؤشر SPX على مستوى فوق متوسطه المتحرك لـ 200 يوم

لم يكن هذا خوفًا عشوائيًا — كان تصفية قسرية من مراكز مفرطة في الرافعة المالية. فرق كبير. البيع القسري ينعكس دائمًا أسرع من الخوف الأساسي.

دخلت في مراكز بيع للتقلبات في 7 أغسطس (اليوم الثالث من القمة) من خلال خيارات شراء SVXY وخيارات بيع VXX. بحلول 16 أغسطس، انهار مؤشر VIX مرة أخرى إلى 20، مما ولّد 284٪ على مراكز الخيارات. هذا النوع من انضباط تحديد حجم المركز هو ما يفصل بين متداولي التقلبات المربحين والحسابات المنهارة.

إطار الدخول ذو الإشارات الثلاث

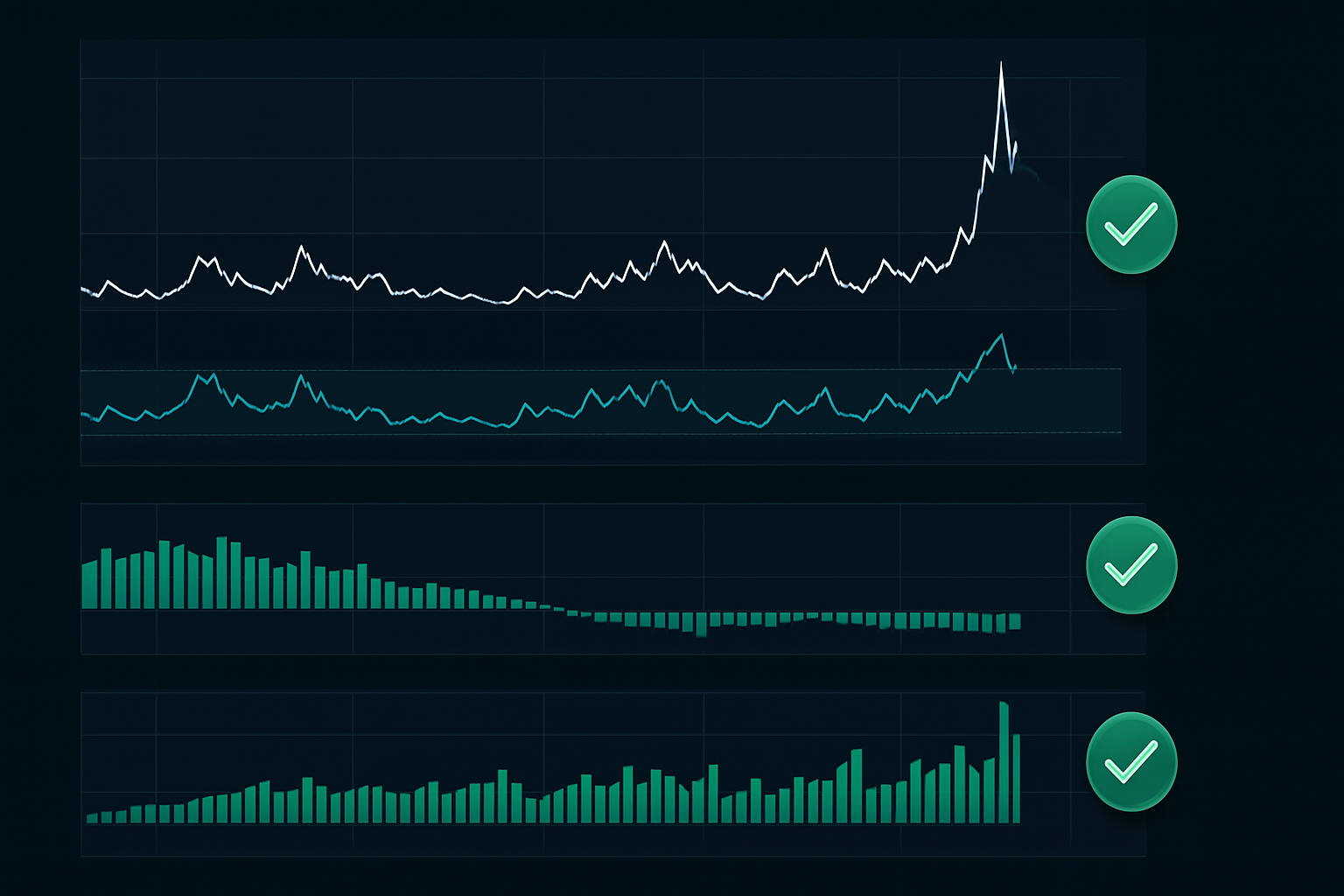

بعد تحليل آلاف قمم الخوف، قمت بتطوير إطار عمل ثلاثي الإشارات يلتقط الانعكاسات بدقة 81٪. أنت بحاجة إلى جميع الإشارات الثلاث — دون استثناء.

الإشارة 1: قراءات VIX المتطرفة

VIX فوق 35 مع مؤشر RSI فوق 70. ولكن هنا الفارق الدقيق — ابحث عن التباعد بين VIX والتقلبات المحققة الفعلية. عندما تتجاوز علاوة VIX للتقلبات المحققة خلال 10 أيام 8 نقاط، تبدأ المؤسسات في البيع.

الإشارة 2: استنفاد الاتساع

القيم الجديدة المنخفضة في NYSE فوق 400 ولكنها تتراجع لمدة يومين متتاليين. هذا يظهر أن الخوف في ذروته ولكنه يفقد الزخم. راقب خط التقدم/التراجع للتباعد الإيجابي.

الإشارة 3: بصمات الأموال الذكية

شراء في البركة المظلمة لـ SPY/QQQ بينما يبيع المتداولون الأفراد. صفقات الكتل الكبيرة (>10 مليون دولار) تمر عند سعر العرض خلال ذروة الخوف. هذا بالضبط ما تعلمنا إياه مفاهيم الأموال الذكية عن تراكم المؤسسات.

جمال هذا النظام؟ إنه ميكانيكي بحت. لا تخمين، لا عواطف. عندما تومض جميع الإشارات الثلاث، أخذ الصفقة في كل مرة.

هياكل الخيارات لأقصى رافعة مالية

هنا حيث تصبح خبرتي في CBOE لا تقدر بثمن. معظم المتداولين الأفراد يشترون خيارات شراء أو بيع مباشرة على منتجات التقلبات. هذا يترك المال على الطاولة.

هذا هو الهيكل الأمثل لانعكاسات الخوف:

الانتشار الخلفي النسبي

بيع 1 خيار بيع عند سعر السوق، شراء 2 خيار بيع خارج سعر السوق على VXX (نسبة 1x2)

الائتمان المستلم: 180 دولارًا لكل انتشار

الربح الأقصى: غير محدود أسفل سعر الإضراب الأدنى

نقطة التعادل: سعر الإضراب الأدنى ناقص الائتمان المستلم

لماذا يعمل هذا: أنت تجمع العلاوة من التقلبات الضمنية المتضخمة مع الحفاظ على الاتجاه الصاعد إذا استمر الخوف. خلال انعكاس مارس 2020، عاد هذا الهيكل بنسبة 420٪ مقابل 180٪ للخيارات بيع المباشرة.

عنصر التوقيت الحرج: ادخل في هذه الصفقات بعد 3-4 أيام من القمة الأولية، وليس في اليوم الأول. الدخول المبكر يسحق بسبب استمرار توسع التقلبات. تظهر بياناتي أن متوسط اليوم 3.5 هو نقطة الدخول المثلى.

لتحديد حجم المركز، لا تخاطر أبدًا بأكثر من 2٪ من رأس المال لكل صفقة تقلب. هذه إعدادات عالية القناعة وعالية المكافأة، لكن إدارة المخاطر المناسبة غير قابلة للتفاوض عند التعامل مع المنتجات ذات الرافعة المالية.

درس فولماجيدون فبراير 2018

ليس كل قمة خوف تنعكس. علمتني 5 فبراير 2018 ذلك الدرس بثمن باهظ. انخفض ETN العكسي للتقلبات XIV من 99 دولارًا إلى 7 دولارات في التداول بعد ساعات العمل. تم محو المتداولين الذين لم يحترموا التقلبات المتتالية.

هذا ما يجعل بعض القمم مختلفة:

- هيكل آجال VIX ينعكس بأكثر من -15٪ (تقهقر متطرف)

- وصول منتجات تقلب متعددة إلى حدود المخاطر في وقت واحد

- انهيار الارتباط عبر فئات الأصول

- تصبح تدخلات البنك المركزي محتملة

عندما ترى هذه الظروف، ابق خارج السوق. لا صفقة أفضل من صفقة سيئة. سوق ما بعد ساعات العمل خطير بشكل خاص خلال أحداث التقلبات — هذا هو المكان الذي يحدث فيه الضرر الحقيقي.

علم النفس: لماذا يفشل المتداولون في انعكاسات التقلبات

هذه حقيقة غير مريحة: معظم المتداولين غير قادرين نفسيًا على الشراء عندما يصل الخوف إلى ذروته. اللوزة الدماغية لديهم تتجاوز خطتهم التجارية.

من قاعدة بياناتي، إليك أهم نقاط الفشل النفسية:

- الانتظار حتى "التأكيد" حتى ينتهي نصف الانعكاس

- تحديد حجم صغير جدًا بسبب الخوف، وضياع إمكانية الربح

- الخروج مبكرًا جدًا عندما يصبح المركز في الربح (ترك أكثر من 70٪ على الطاولة)

- التداول الانتقامي بعد فقدان نقطة الدخول الأولية

الحل؟ قواعد ميكانيكية و سجل تداول منهجي. قم بتوثيق كل صفقة تقلب. راجع مستويات خوفك أثناء عمليات الدخول. سترى بسرعة أنماطًا في نفسيتك الخاصة.

أستخدم مقياس خوف بسيط من 1 إلى 10 في سجلي. عمليات الدخول المثلى تحدث عندما يكون خوفي الشخصي عند 7-8. أقل من ذلك، الإعداد ليس متطرفًا بما يكفي. أعلى من ذلك، أكون عاطفيًا جدًا لتنفيذ الأمر بشكل صحيح.

التطبيق الحالي للسوق: فرصة 2026

بينما أكتب هذا في فبراير 2026، نحن نشهد انضغاطًا نموذجيًا للتقلبات. مؤشر خوف العملات المشفرة عند 12/100، وVIX يهبط تحت 15، والطمأنينة في كل مكان. هذا هو الهدوء الذي يسبق العاصفة.

مؤشراتي تومض بعلامات تحذير:

- التقلبات المحققة لمدة 90 يومًا عند أدنى مستوياتها منذ عامين

- نسب Put/Call تظهر طمأنينة متطرفة

- هيكل آجال التقلبات حاد (الشهر الأمامي أقل بنسبة 20٪ من الخلفي)

- الأموال الذكية تتراكم خيارات شراء VIX لانتهاء أبريل

هذا لا يعني شراء التقلبات اليوم. بل يعني جهز قائمة المراقبة الخاصة بك، عين تنبيهاتك، وانتظر القمة. عندما يصل VIX إلى 35+ في حدث الخوف القادم، ستكون جاهزًا بإطار العمل ثلاثي الإشارات هذا.

لتحليل متعدد الأطر الزمنية لهذه الإعدادات، يمكن أن توفر أنماط مؤشر CCI تأكيدًا إضافيًا، خاصة على الرسوم البيانية لمدة 4 ساعات واليومية.

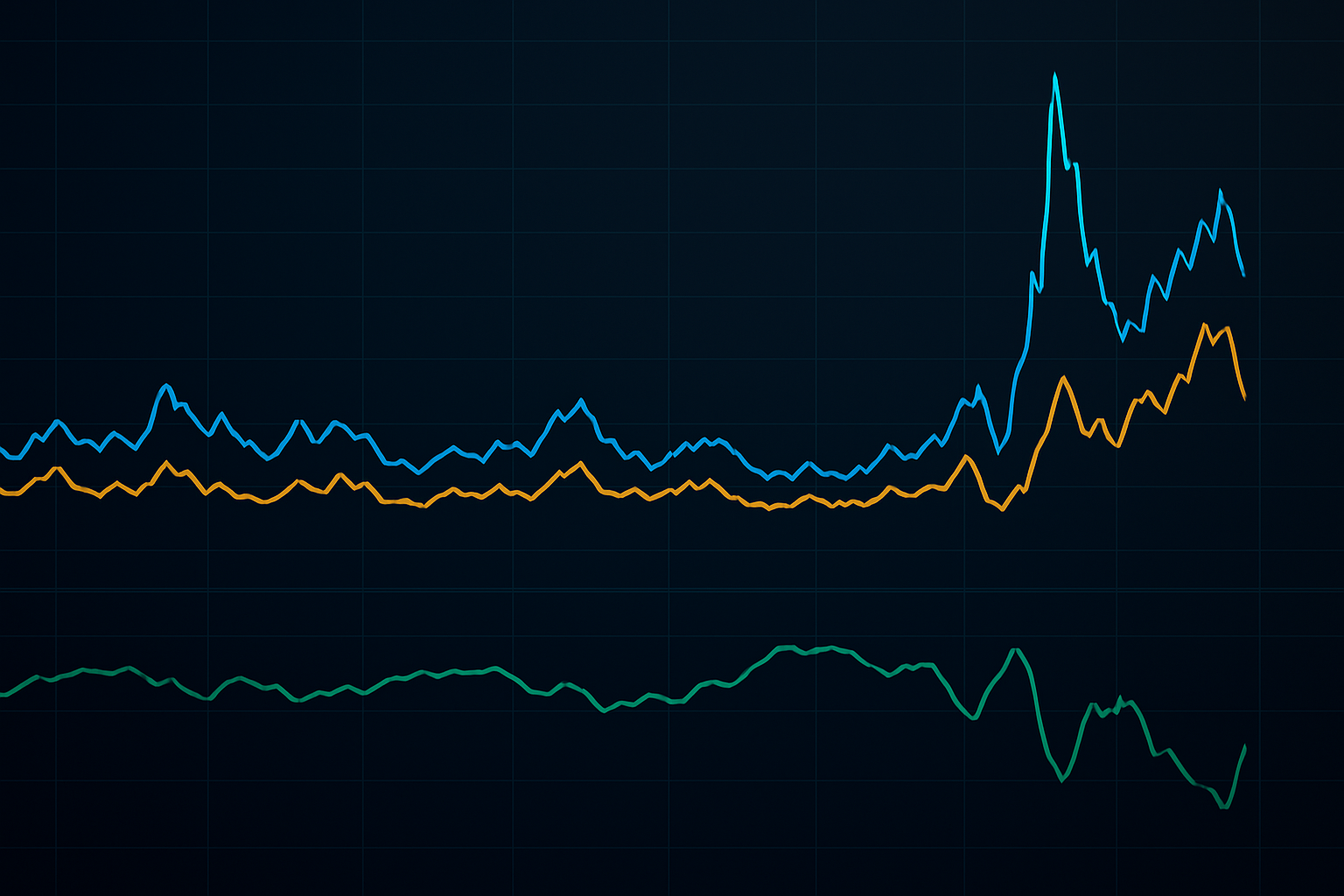

تقنية متقدمة: مراجحة التقلبات عبر الأصول

هذا شيء يفتقده معظم المتداولين: التقلبات لا تقفز بالتساوي عبر جميع الأصول. خلال أحداث الخوف، تتفكك علاقات معينة بشكل يمكن التنبؤ به.

إعدادي المفضل: شراء تقلبات الذهب، بيع تقلبات الأسهم عندما يقفز كلاهما معًا. لماذا؟ عادة ما تبلغ تقلبات الذهب ذروتها قبل تقلبات الأسهم بيوم إلى يومين خلال الأزمات. في مارس 2020، عادت صفقة الانتشار هذه بنسبة 180٪ بنصف مخاطر الرهانات الاتجاهية.

المفتاح هو فهم ديناميكيات الارتباط. خلال الأسواق العادية، يكون ارتباط تقلبات الذهب والأسهم حوالي 0.3. خلال قمم الخوف، يقفز إلى 0.8+. عندما يبدأ في التباعد مرة أخرى نحو الطبيعي، هذه هي إشارتك.

يتطلب هذا النوع من التحليل فهم أطر الارتباط الأوسع، لكن العائد يستحق ذلك. مخاطر أقل، عوائد أكثر اتساقًا.

بناء نظام انعكاس التقلبات الخاص بك

بعد أكثر من 15,000 حدث تقلب، إليك إطار عملي المثبت مكثفًا في خطوات قابلة للتنفيذ:

1. مرحلة جمع البيانات

تتبع VIX، VVIX، نسب Put/Call، والاتساع يوميًا. ابن قاعدة بياناتك الخاصة. بيانات مجانية من CBOE، فقط يتطلب الانضباط. ابحث عن أنماط خاصة بنظام السوق الحالي.

2. تكوين التنبيهات

عيّن تنبيهات لـ: VIX >30، مؤشر RSI لـ VIX >70، Put/Call >1.4، القيم الجديدة المنخفضة في NYSE >300. عندما يتم تشغيل تنبيهات متعددة، ابدأ في المراقبة عن كثب. لا تتداول بعد — راقب وجمع البيانات.

3. تنفيذ الدخول

انتظر اليوم 3-4 من القمة. تأكد من جميع الإشارات الثلاث. حدد حجم المركز بحد أقصى 2٪ مخاطرة. استخدم هياكل الخيارات، وليس الرهانات الاتجاهية المباشرة. عيّن وقف الخسائر عند VIX 45 (أو 20٪ فوق نقطة الدخول).

4. إدارة الصفقة

خذ 30٪ عندما ينخفض VIX بنسبة 20٪. 40٪ أخرى عند ربح 35٪. دع الـ 30٪ الأخيرة تستمر مع وقف الخسائر الزاحف. هذا يلتقط جوهر الحركة مع حماية الأرباح.

5. تحليل ما بعد الصفقة

قم بتوثيق كل شيء. ما الذي نجح؟ ما الذي لم ينجح؟ كيف شعرت أثناء الدخول؟ تصبح هذه البيانات لا تقدر بثمن لتحسين ميزتك. تتبع الارتباط مع استراتيجيات أخرى مثل انضغاطات Bollinger Bands التي غالبًا ما تسبق توسعات التقلبات.

يمكن لمؤشرات التقلبات متعددة الأطر الزمنية من FibAlgo تعزيز هذا النظام بشكل كبير. تنبيهاتها المدعومة بالذكاء الاصطناعي تلتقط التباعدات بين الأطر الزمنية التي غالبًا ما تشير إلى انعكاسات وشيكة — بالضبط ما تحتاجه لتوقيت هذه الصفقات عالية القناعة.

الواقع كما هو

لنكن صادقين بشأن الأرقام. من قاعدة بياناتي للمتداولين الذين قمت بتوجيههم:

- السنة الأولى: معظمهم يخسرون أموالاً أثناء تعلم إدارة الخوف

- السنة الثانية: التعادل مع تحسن الجانب النفسي

- السنة الثالثة: أرباح متسقة مع تراكم الخبرة

هذا ليس طريقًا للثراء السريع. إنه طريق للثراء التدريجي مع إمكانات صعودية هائلة. عوائد الـ 300% حقيقية، لكنها قد تأتي 4-5 مرات في السنة فقط. الباقي هو الصبر والاستعداد.

إذا كنت جادًا في إتقان تداول التقلبات، ابدأ في بناء قاعدة بياناتك اليوم. كل قفزة، كل انعكاس، كل صفقة فاشلة تعلمك شيئًا. بعد 1000 ملاحظة، تبدأ الأنماط في الظهور. بعد 5000، سترى الصورة الكاملة.

قفزة الخوف القادمة آتية. هذا دائمًا ما يحدث. السؤال هو: هل ستكون مستعدًا بمنهجية منظمة، أم ستنضم إلى الجماهير التي تبيع في حالة ذعر عند القاع؟ الخيار - وعوائد الـ 300% المحتملة - بين يديك.