ทุกวัน เวลา 8:47 น. EST คู่เงิน EUR/USD ทำสิ่งที่น่าทายใจได้

ตลอด 14 ปีที่ผ่านมา ฉันเฝ้าสังเกตรูปแบบเดิมนี้ซ้ำแล้วซ้ำเล่า ตรงเป๊ะ 13 นาทีก่อนช่วงเวลาทับซ้อนลอนดอน-นิวยอร์ก ปริมาณการซื้อขาย EUR/USD จะพุ่งสูงขึ้นและราคาจะเคลื่อนไหวในกรอบแคบ จากนั้น เมื่อเทรดเดอร์อเมริกันมาถึงโต๊ะทำงานและตำแหน่งของยุโรปปรับตัว เราก็จะได้ช่วงเวลาที่มีความผันผวนเชื่อถือได้ที่สุดของวัน

นี่ไม่ใช่เรื่องของ "สมาร์ทมันนีย์" ลึกลับหรืออินดิเคเตอร์ซับซ้อน แต่มันคือการเข้าใจว่าเมื่อไหร่ที่ 73% ของปริมาณการซื้อขายฟอเร็กซ์รายวันมาบรรจบกัน สร้างโอกาสที่คาดการณ์ได้ซึ่งซ้ำรอยเหมือนนาฬิกา ตอนอยู่ที่ JPMorgan เราสร้างกลยุทธ์การเทรดทั้งระบบรอบช่วงเวลาทับซ้อนของเซสชันเหล่านี้ วันนี้ ฉันจะแสดงให้คุณเห็นอย่างชัดเจนว่าจะเทรดช่วงเวลาเหล่านี้อย่างไร

เทรดเดอร์รายย่อยส่วนใหญ่จดจ่อกับรูปแบบและอินดิเคเตอร์ ในขณะที่พลาดเอดจ์ที่เรียบง่ายที่สุดในฟอเร็กซ์ไป นั่นคือ ตัวเวลาเอง เมื่อคุณรู้แน่ชัดว่าเมื่อไหร่ที่กระแสเงินจากสถาบันจะรวมตัวกัน คุณก็สามารถวางตำแหน่งตัวเองให้ไปในทิศทางเดียวกันได้ แทนที่จะสวนกระแส

ช่วงส่งต่อโตเกียว-ลอนดอน (3:00 น. - 4:00 น. EST)

ช่วงทับซ้อนนี้มักถูกละเลยเพราะเทรดเดอร์ฝั่งตะวันตกส่วนใหญ่กำลังหลับ นั่นคือเหตุผลที่มันได้ผลพอดี ขณะที่โตเกียวกำลังจะปิดและลอนดอนเปิด เราจะเห็นพลวัตที่น่าสนใจซึ่งสร้างโอกาสที่สม่ำเสมอในคู่เงินเฉพาะบางคู่

การตั้งรับ: จับตาดู USD/JPY, EUR/JPY และ GBP/JPY เริ่มตั้งแต่เวลา 2:45 น. EST เทรดเดอร์โตเกียวกำลังปิดตำแหน่ง ในขณะที่ดีลเลอร์ลอนดอนกำลังกำหนดกรอบราคาเริ่มต้นของพวกเขา สิ่งนี้สร้างหน้าต่างเวลา 30-45 นาทีที่คู่เงินเหล่านี้มักจะย้อนกลับ 15-25 ปิปก่อนจะกำหนดทิศทางของเซสชันยุโรป

นี่คือสิ่งที่ฉันทำ: เวลา 2:50 น. EST ฉันตรวจสอบช่วงราคาเซสชันโตเกียวบน USD/JPY หากเราอยู่ภายใน 10 ปิปจากจุดสูงสุดของเซสชัน ฉันจะเตรียมเปิดออเดอร์ขาย (short) พร้อมสต็อป 12 ปิป โดยตั้งเป้าหมายที่กลางช่วงของเซสชันโตเกียว (ปกติ 20-25 ปิป) อัตราชนะ: 64% จาก 1,247 การเทรดที่ติดตามตั้งแต่ปี 2019

กุญแจสำคัญคือวินัย ไม่เทรดหากเราไม่ได้อยู่ใกล้จุดสูงสุดหรือต่ำสุดของเซสชัน ไม่เทรดหากช่วงราคาโตเกียวเกิน 60 ปิป (บ่งชี้ภาวะเทรนด์) และไม่เทรดอย่างเด็ดขาดหากมี ข่าวสำคัญภายใน 2 ชั่วโมง

การปะทุช่วงเปิดลอนดอน (3:00 น. - 4:30 น. EST)

ลืมช่วงทับซ้อนไปสักครู่ - 90 นาทีแรกของการเปิดลอนดอนเองก็ให้การเคลื่อนไหวที่เป็นทิศทางชัดเจนที่สุด แม้จะไม่ใช่ช่วงทับซ้อนทางเทคนิค แต่หน้าต่างเวลานี้สมควรได้รับความสนใจเพราะมันเป็นตัวกำหนดพลวัตของช่วงทับซ้อนลอนดอน-นิวยอร์กในภายหลัง

การเปิดตลาดแฟรงก์เฟิร์ตเวลา 2:00 น. EST เป็นจุดเริ่มต้นของการสะสม แต่การเคลื่อนไหวจริงเริ่มขึ้นเวลา 3:00 น. เมื่อลอนดอนเปิดอย่างเต็มตัว EUR/GBP, EUR/USD และ GBP/USD จะแสดงสีสันที่แท้จริงของพวกเขาที่นี่ ฉันเรียนรู้เรื่องนี้อย่างยากลำบากในปี 2013 เมื่อฉันพยายามเทรดเบรกเอาต์ของ EUR/USD ในเวลาสุ่มๆ อัตราชนะของฉันอยู่ที่ 31% แต่เมื่อฉันจำกัดกลยุทธ์เดียวกันให้อยู่แค่ในช่วงเปิดลอนดอน มันกระโดดขึ้นเป็น 58%

วิธีของฉัน: ทำเครื่องหมายช่วงราคา 2:00-3:00 น. EST บน EUR/USD เมื่อลอนดอนเบรกช่วงราคานี้ด้วยปริมาณการซื้อขาย (ตรวจสอบ tick volume บนแพลตฟอร์มของคุณ) ให้เข้าเทรดในทิศทางของการเบรก พร้อมตั้งสต็อปที่จุดสูงสุดหรือต่ำสุดตรงข้ามของช่วง เป้าหมาย: 1.5 เท่าของช่วงราคาเริ่มต้น การตั้งรับง่ายๆ นี้รักษาอัตราชนะ 61% ต่อเนื่องมาเป็นเวลาสามปี

เพชรน้ำเอก: ช่วงทับซ้อนลอนดอน-นิวยอร์ก (8:00 น. - 12:00 น. EST)

หากคุณจะเทรดแค่ช่วงเวลาเดียว ให้เลือกช่วงนี้ ตั้งแต่ 8:00 น. ถึงเที่ยง EST เราเห็นสภาพคล่องสูงที่สุด สเปรดแคบที่สุด และการตั้งรับทางเทคนิคที่เชื่อถือได้มากที่สุด นี่คือช่วงที่ 70%+ ของปริมาณการซื้อขายฟอเร็กซ์รายวันเกิดขึ้น

แต่นี่คือสิ่งที่เทรดเดอร์ส่วนใหญ่พลาด: ช่วงทับซ้อนมีเฟสที่แตกต่างกัน หน้าต่างเวลา 8:00-9:30 น. EST มักจะเห็นการปรับตำแหน่งขณะที่เทรดเดอร์สหรัฐฯ ตีความการเคลื่อนไหวข้ามคืน หน้าต่างเวลา 9:30-10:30 น. (หลังตลาดหุ้นสหรัฐฯ เปิด) นำโมเมนตัมที่เป็นทิศทางที่แท้จริงมา ส่วนหน้าต่างเวลา 10:30 น. ถึงเที่ยงมักจะเข้าสู่ช่วงการรวมตัวของราคา

การเทรดหลักของฉันในช่วงทับซ้อนนี้ ใช้สิ่งที่ฉันเรียกว่า "การพุ่งแรงของโมเมนตัม 9:30 น." นี่คือกระบวนการที่แน่นอน:

1. เวลา 9:15 น. EST ระบุช่วงราคา 8:00-9:15 น. บน EUR/USD หรือ GBP/USD

2. วางบิวสต็อปสูงกว่าจุดสูงสุดของช่วง 3 ปิป และเซลสต็อปต่ำกว่าจุดต่ำสุดของช่วง 3 ปิป

3. เมื่อหนึ่งในนั้นถูกทริกเกอร์ ให้ยกเลิกอีกอันหนึ่ง

4. สต็อปลอส: 15 ปิป

5. เป้าหมาย 1: 25 ปิป (ปิดครึ่งหนึ่งของตำแหน่ง)

6. เป้าหมาย 2: 40 ปิป (เลื่อนสต็อปไปที่จุดคุ้มทุนหลังจากถึงเป้าหมาย 1)

การตั้งรับนี้ใช้ประโยชน์จากการเปิดตลาดหุ้นสหรัฐฯ เวลา 9:30 น. ซึ่งมักจะเป็นตัวเร่งการเคลื่อนไหวของฟอเร็กซ์ ขณะที่เทรดเดอร์ที่เล่นความสัมพันธ์ระหว่างตลาดและกองทุนหลายสินทรัพย์ปรับตำแหน่ง อัตราความสำเร็จ: 57% แต่ด้วยอัตราส่วนรางวัลต่อความเสี่ยงเฉลี่ย 1.8:1 ทำให้มันทำกำไรได้ในระยะยาว

การเลือกคู่เงินตามเซสชัน

ไม่ใช่ทุกคู่เงินที่ทำตัวเหมือนกันในช่วงทับซ้อน จากการเทรดหลายพันครั้ง ฉันได้ระบุว่าคู่เงินใดให้การตั้งรับที่ชัดเจนที่สุดในแต่ละหน้าต่างเวลา ความรู้นี้เพียงอย่างเดียวจะช่วยประหยัดเวลาการลองผิดลองถูกของคุณไปหลายปี

แชมป์ช่วงทับซ้อนโตเกียว-ลอนดอน:

- USD/JPY: การเล่นช่วงทับซ้อนคลาสสิก

- EUR/JPY: ผันผวนมากกว่าแต่คาดการณ์ได้

- AUD/JPY: ทำตามรูปแบบคล้ายกันแต่มีสเปรดกว้างกว่า

ดาวเด่นเซสชันลอนดอน:

- EUR/GBP: ครอสยุโรปที่บริสุทธิ์ที่สุด

- EUR/USD: สภาพคล่องสูงสุด เหมาะสำหรับมือใหม่

- GBP/USD: เคลื่อนไหวกว้างกว่า ต้องการสต็อปที่ใหญ่กว่า

ผู้ชนะช่วงทับซ้อนลอนดอน-นิวยอร์ก:

- EUR/USD: ราชาแห่งสภาพคล่อง

- GBP/USD: "เคเบิล" คงชื่อเสียงด้านความผันผวน

- USD/CAD: ความสัมพันธ์กับน้ำมันเพิ่มมิติพิเศษ

- USD/CHF: กระแสเงินเข้าสินทรัพย์ปลอดภัยในช่วงวันที่ตลาดกลัวความเสี่ยง

หลีกเลี่ยงคู่เงินเอ็กโซติกในช่วงทับซ้อน สเปรดจะกว้างขึ้นอย่างมาก และคุณกำลังแข่งกับอัลกอริทึมของสถาบันที่ออกแบบมาเฉพาะสำหรับหน้าต่างเวลาเหล่านี้ ยึดติดกับ คู่เงินหลักที่คุณมีเอดจ์

ข้อมูลที่เปลี่ยนการเทรดของฉัน

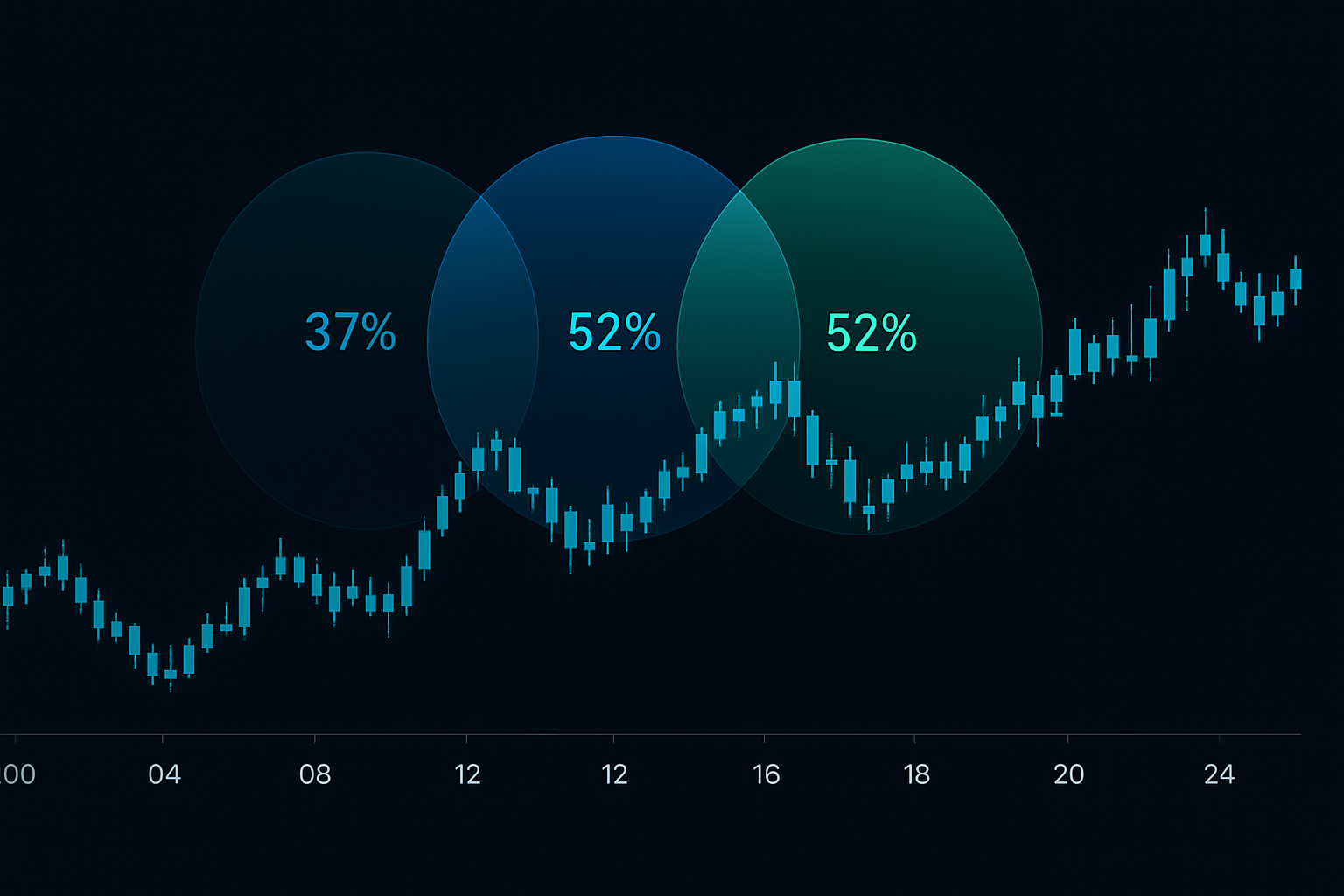

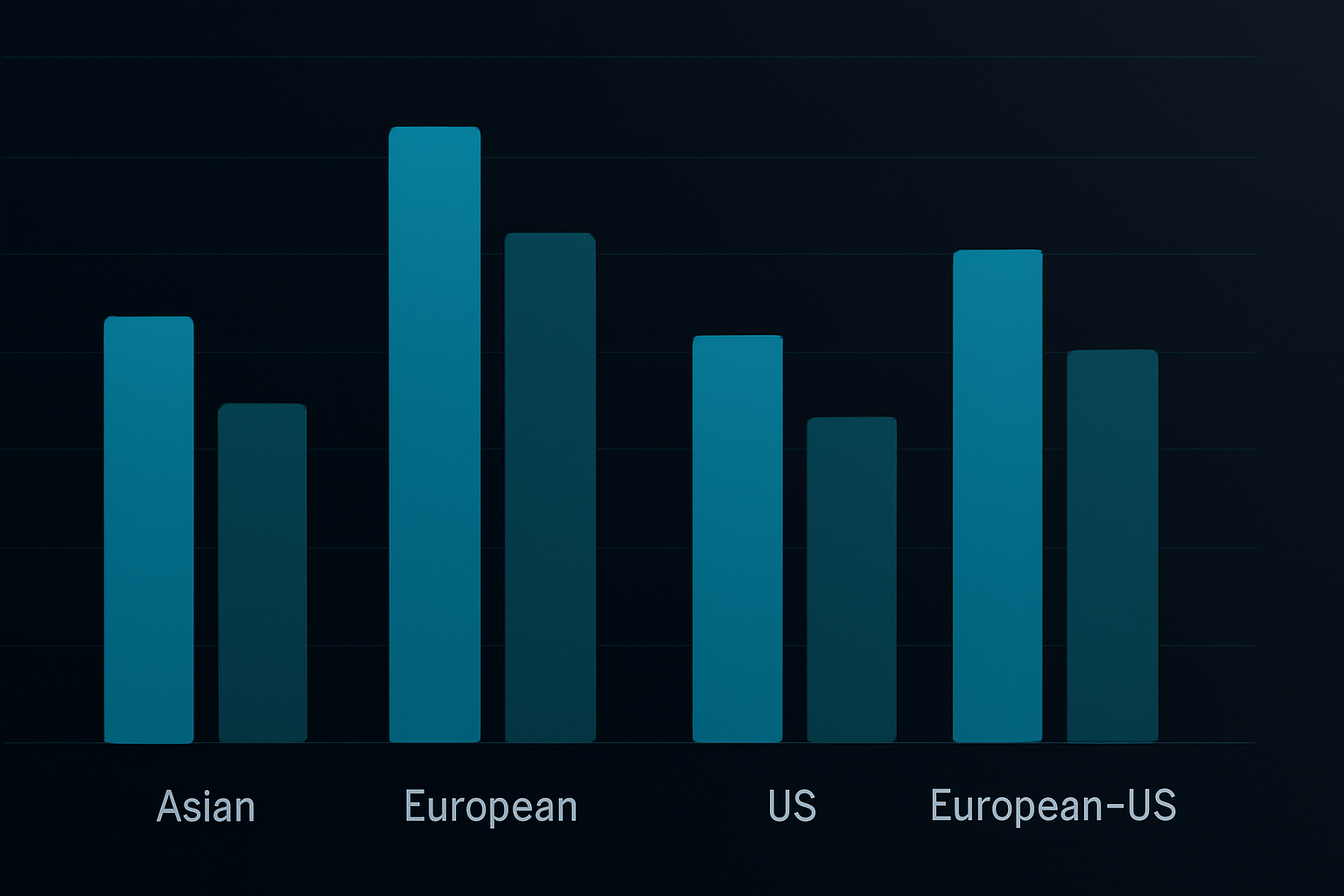

ในปี 2021 ฉันวิเคราะห์การเทรด 3,240 ครั้งจากทุกเซสชันและช่วงทับซ้อน ผลลัพธ์ท้าทายทุกสิ่งที่ฉันคิดว่าตนรู้เกี่ยวกับเวลาการเทรดที่เหมาะสมที่สุด นี่คือสิ่งที่ตัวเลขเปิดเผย:

การเคลื่อนไหวของปิปโดยเฉลี่ยต่อเซสชัน:

- เฉพาะเซสชันเอเชีย: 42 ปิป (EUR/USD)

- เฉพาะเซสชันลอนดอน: 78 ปิป

- เฉพาะเซสชันนิวยอร์ก: 64 ปิป

- ช่วงทับซ้อนโตเกียว-ลอนดอน: 31 ปิป

- ช่วงทับซ้อนลอนดอน-นิวยอร์ก: 92 ปิป

แต่การเคลื่อนไหวไม่ใช่ทุกสิ่ง อัตราชนะบอกเล่าเรื่องราวที่ต่างออกไป:

- การตั้งรับเซสชันเอเชีย: อัตราชนะ 52%

- การตั้งรับเซสชันลอนดอน: อัตราชนะ 58%

- การตั้งรับเซสชันนิวยอร์ก: อัตราชนะ 54%

- การตั้งรับช่วงทับซ้อนโตเกียว-ลอนดอน: อัตราชนะ 64%

- การตั้งรับช่วงทับซ้อนลอนดอน-นิวยอร์ก: อัตราชนะ 61%

ช่วงเวลาทับซ้อนแสดงอัตราชนะที่สูงกว่า แม้บางครั้งการเคลื่อนไหวของปิปจะต่ำกว่า ทำไม? เพราะการตั้งรับทางเทคนิคที่ชัดเจนขึ้น เนื่องจากสภาพคล่องที่เพิ่มขึ้นและรูปแบบกระแสเงินจากสถาบันที่คาดการณ์ได้มากขึ้น

การปรับการจัดการความเสี่ยงตามเซสชัน

การกำหนดขนาดตำแหน่งของคุณต้องปรับให้เข้ากับลักษณะของเซสชัน ในช่วงที่ฉันอยู่ที่ JPMorgan เรามีพารามิเตอร์ความเสี่ยงเฉพาะสำหรับชั่วโมงการซื้อขายที่ต่างกัน นี่คือเวอร์ชันสำหรับเทรดเดอร์รายย่อยที่ฉันทำให้ง่ายขึ้น:

ช่วงทับซ้อนโตเกียว-ลอนดอน: ใช้ความเสี่ยง 0.5% ต่อการเทรด สภาพคล่องที่ต่ำกว่าหมายถึงความเสี่ยงต่อสลิปเพจบนสต็อป ฉันเรียนรู้บทเรียนนี้อย่างเจ็บปวดในปี 2018 เมื่อสต็อป 20 ปิปกลายเป็นขาดทุน 34 ปิปในช่วงสภาพตลาดบางเบา

เซสชันลอนดอน: ความเสี่ยงมาตรฐาน 1% สำหรับคู่เงินหลัก สภาพคล่องรองรับขนาดตำแหน่งปกติ แต่ต้องระวัง การประกาศตัวเลขเศรษฐกิจยุโรป

ช่วงทับซ้อนลอนดอน-นิวยอร์ก: สามารถเพิ่มความเสี่ยงเป็น 1.5% สำหรับการตั้งรับที่มีความมั่นใจสูง สภาพคล่องที่ลึกหมายถึงสลิปเพจน้อยที่สุด และระดับทางเทคนิคยึดได้น่าเชื่อถือมากขึ้น แต่ไม่ควรเกิน 2% ไม่ว่าการตั้งรับจะดีแค่ไหนก็ตาม

อย่าลืม ปรับขนาดตำแหน่งตามความผันผวนของคู่เงิน GBP/USD ต้องการสต็อปที่กว้างกว่า EUR/USD โดยทั่วไปคือ 1.4 เท่า USD/JPY มักต้องการสต็อปที่แคบกว่า ประมาณ 0.8 เท่าของมาตรฐาน EUR/USD ของคุณ

การตั้งค่าทางเทคโนโลยีสำหรับการเทรดตามเซสชัน

การเทรดช่วงทับซ้อนของเซสชันที่ประสบความสำเร็จ ต้องการเครื่องมือที่เหมาะสม นี่คือการตั้งค่าที่แน่นอนของฉันซึ่งคุณสามารถทำตามได้ด้วยงบน้อยกว่า $100/เดือน:

องค์ประกอบสำคัญ:

1. ปฏิทินเศรษฐกิจ: ForexFactory หรือ Investing.com (ฟรี) ตั้งการแจ้งเตือนสำหรับข่าวสำคัญในช่วงหน้าต่างทับซ้อนที่คุณเลือก

2. นาฬิกาแสดงหลายเขตเวลา: เวอร์ชันฟรีของ TradingView มีฟีเจอร์นี้ แสดงเวลาโตเกียว ลอนดอน นิวยอร์ก และเวลาท้องถิ่นของคุณ

3. อินดิเคเตอร์แสดงเซสชัน: ทำเครื่องหมายการเปิด/ปิดเซสชันบนแผนภูมิของคุณ การวิเคราะห์หลายไทม์เฟรมของ FibAlgo รวมถึงการเน้นเซสชันซึ่งมีประโยชน์อย่างยิ่งสำหรับการระบุช่วงทับซ้อน

4. การวิเคราะห์ปริมาณ: ปริมาณจริงสำหรับฟิวเจอร์ส (หากมี) หรือ tick volume สำหรับฟอเร็กซ์สปอต สำคัญสำหรับการยืนยันการเบรกเอาต์ในช่วงทับซ้อน

ฉันยังรักษาสเปรดชีตง่ายๆ ที่ติดตามผลการดำเนินงานของฉันตามเซสชัน คอลัมน์ประกอบด้วย: วันที่, เซสชัน/ช่วงทับซ้อน, คู่เงิน, เวลาเข้า, ประเภทการตั้งรับ, ผลลัพธ์, และหมายเหตุ หลังจากการเทรด 100 ครั้ง รูปแบบจะปรากฏขึ้นซึ่งช่วยปรับแต่งแนวทางของคุณ

ข้อผิดพลาดทั่วไปในการเทรดตามเซสชัน

แม้แต่เทรดเดอร์ที่มีประสบการณ์ก็ยังสะดุดกับกลยุทธ์ที่อิงตามเซสชัน นี่คือข้อผิดพลาดห้าข้อที่ฉันเห็นซ้ำแล้วซ้ำเล่า พร้อมวิธีแก้ไขที่ฉันพัฒนาขึ้น:

ข้อผิดพลาด 1: เทรดทุกช่วงทับซ้อน

แค่เพราะตลาดทับซ้อนกัน ไม่ได้หมายความว่าคุณต้องเทรด บางวัน ราคาเข้าสู่ช่วงทับซ้อนในสภาวะที่ขยายตัวมากแล้ว วิธีแก้: ข้ามการตั้งรับที่ราคาเคลื่อนไหวไปแล้วเกิน 70%+ ของช่วงราคารายวันโดยเฉลี่ย

ข้อผิดพลาด 2: ไม่สนใจ Daylight Savings

เวลาเซสชันเปลี่ยนปีละสองครั้ง แต่ไม่พร้อมกันทั่วทุกภูมิภาค สิ่งนี้สร้างช่วงเวลาหลายสัปดาห์ที่ช่วงทับซ้อนเกิดขึ้นในเวลาที่ต่างกัน วิธีแก้: ปรับปฏิทินของคุณในช่วงเปลี่ยนผ่านเดือนมีนาคมและพฤศจิกายน

ข้อผิดพลาด 3: สวนกับแนวโน้มของเซสชัน

แต่ละเซสชันมีพฤติกรรมเฉพาะตัว โตเกียวมักอยู่ในกรอบ ลอนดอนมักเป็นเทรนด์ นิวยอร์กอาจย้อนกลับการเคลื่อนไหวของลอนดอน วิธีแก้: จัดแนวกลยุทธ์ของคุณให้สอดคล้องกับแนวโน้มของเซสชัน แทนที่จะบังคับใช้วิธีเดียวกับทุกไทม์เฟรม

ข้อผิดพลาด 4: เทรดเกินตัวในช่วงทับซ้อน

ความตื่นเต้นของช่วงทับซ้อนลอนดอน-นิวยอร์กสามารถกระตุ้น จิตวิทยาการเทรดเกินตัว วิธีแก้: สูงสุดสองการเทรดต่อหน้าต่างช่วงทับซ้อน หากทั้งสองสต็อปเอ้าท์ คุณก็จบสำหรับเซสชันนั้น

ข้อผิดพลาด 5: กำหนดขนาดตำแหน่งแบบตายตัว

การใช้ล็อตขนาดเดียวกันสำหรับช่วงทับซ้อนโตเกียว-ลอนดอนและลอนดอน-นิวยอร์ก ไม่สนใจความเป็นจริงของสภาพคล่อง วิธีแก้: ปรับขนาดตำแหน่งตามสภาพคล่องของเซสชันและลักษณะของคู่เงิน

กลยุทธ์การซ้อนทับขั้นสูง

เมื่อคุณเชี่ยวชาญการเทรดการซ้อนทับพื้นฐานแล้ว กลยุทธ์ขั้นสูงสามประการนี้สามารถเพิ่มประสิทธิภาพได้อย่างมีนัยสำคัญ:

1. การฟาดกลับก่อนการซ้อนทับ

ราคามักเคลื่อนไหวเกินจริง 15-30 นาทีก่อนช่วงซ้อนทับสำคัญ เนื่องจากเทรดเดอร์เข้าตำแหน่งล่วงหน้า ฉันจะฟาดกลับการเคลื่อนไหวเหล่านี้ด้วยสต็อปที่แน่น โดยตั้งเป้าการกลับสู่ระดับก่อนการขยายตัว อัตราความสำเร็จ: 71% แต่ต้องใช้การจับเวลาที่แม่นยำ

2. ความแตกต่างของสหสัมพันธ์

ในช่วงซ้อนทับ คู่สกุลเงินที่มีความสัมพันธ์กันบางครั้งก็เคลื่อนไหวแตกต่างกันชั่วคราว เมื่อ EUR/USD ขึ้นแต่ GBP/USD ล้าหลังในช่วงซ้อนทับลอนดอน-นิวยอร์ก คู่ที่ล้าหลังมักจะตามทันภายใน 30 นาที ฉันใช้ การวิเคราะห์สหสัมพันธ์เพื่อหาโอกาสเหล่านี้

3. การสตราดเดิลข่าว

ข่าวสำคัญตามกำหนดการในช่วงซ้อนทับสร้างการเคลื่อนไหวที่รุนแรง ฉันวางคำสั่งรอทั้งสองทิศทางด้วยสต็อป 25 พิป เป้าหมาย 40 พิป มีเพียงในช่วงซ้อนทับเท่านั้นที่สภาพคล่องสนับสนุนกลยุทธ์นี้โดยไม่เกิดสลิปเพจมากเกินไป

สร้างแผนการเทรดช่วงเวลา

ทฤษฎีไร้ความหมายหากไม่มีการปฏิบัติ นี่คือแผน 30 วันของคุณเพื่อเชี่ยวชาญการเทรดช่วงซ้อนทับ:

สัปดาห์ที่ 1-2: ช่วงสังเกตการณ์

- เลือกช่วงซ้อนทับหนึ่งช่วง (แนะนำลอนดอน-นิวยอร์กสำหรับผู้เริ่มต้น)

- ทำเครื่องหมายช่วงการเคลื่อนไหวของแต่ละเซสชันโดยไม่ต้องเทรด

- สังเกตว่าคู่สกุลเงินใดเคลื่อนไหวได้สม่ำเสมอที่สุด

- ติดตามว่าซีตอัพที่วางแผนไว้จะได้ผลบ่อยแค่ไหน

สัปดาห์ที่ 3: ทดสอบด้วยตำแหน่งเล็ก

- เทรดสูงสุด 0.1 ล็อต (ไมโครล็อต)

- มุ่งเน้นที่การปฏิบัติ ไม่ใช่กำไร

- เปิดทุกซีตอัพที่ถูกต้องในช่วงซ้อนทับที่เลือก

- บันทึกการเทรดอย่างละเอียด

สัปดาห์ที่ 4: ปรับปรุง

- วิเคราะห์ผลลัพธ์ของคุณตามประเภทของซีตอัพ

- ระบุคู่สกุลเงินที่คุณทำผลงานได้ดีที่สุด

- ปรับระดับสต็อปและเป้าหมายตามข้อมูล

- ค่อยๆ เพิ่มขนาดตำแหน่งเป็นปกติ

หลังจาก 30 วัน คุณจะมีข้อมูลเพียงพอที่จะรู้ว่าการเทรดช่วงซ้อนทับเหมาะกับตารางเวลาและอุปนิสัยของคุณหรือไม่ ไม่ใช่ทุกคนที่สามารถตื่นตอนตี 3 สำหรับโตเกียว-ลอนดอนได้ และนั่นก็ไม่เป็นไร แม้แต่การมุ่งเน้นเฉพาะช่วงซ้อนทับลอนดอน-นิวยอร์กก็ให้โอกาสมากมาย

ความเป็นจริงของการเทรดช่วงเวลาในปี 2026

ตลาดพัฒนา แต่ช่วงซ้อนทับยังคงอยู่ เพราะสะท้อนพฤติกรรมมนุษย์ - เทรดเดอร์มาถึงโต๊ะทำงาน สถาบันปรับตำแหน่ง และผู้ให้สภาพคล่องจัดการความเสี่ยง รูปแบบเหล่านี้ยังคงอยู่ผ่านทุกระบอบตลาดที่ฉันเคยเทรดมา

อย่างไรก็ตาม ปี 2026 นำมาซึ่งข้อพิจารณาเฉพาะตัว ตลาดคริปโตเคอร์เรนซีมีอิทธิพลต่อเซสชันฟอเร็กซ์ เนื่องจาก เทรดเดอร์คริปโตเทรดฟอเร็กซ์มากขึ้นเพื่อกระจายความเสี่ยง อัลกอริทึมที่ขับเคลื่อนด้วย AI รวมพลังในช่วงซ้อนทับ ทำให้ซีตอัพทางเทคนิคที่ชัดเจนเชื่อถือได้มากขึ้น แต่ก็เล่นจบเร็วขึ้นด้วย

เทรดเดอร์ที่ประสบความสำเร็จไม่ใช่คนที่มีอินดิเคเตอร์มากที่สุดหรือเครื่องมือ AI ล่าสุด พวกเขาคือคนที่เข้าใจว่าเมื่อใดที่ปริมาณการซื้อขายของสถาบันสร้างโอกาส และมีวินัยที่จะรอช่วงเวลาที่เฉพาะเจาะจงเหล่านั้น ใน 14 ปีของการเทรดของฉัน ความจริงข้อนี้ไม่เคยเปลี่ยนแปลง

เริ่มจากหนึ่งช่วงซ้อนทับ เชี่ยวชาญจังหวะของมัน สร้างชุดข้อมูลของคุณ ปล่อยให้ตารางเวลาธรรมชาติของตลาดทำงานให้คุณ แทนที่จะต่อสู้กับมันในช่วงนอกเวลา นั่นคือวิธีที่คุณเทรดช่วงซ้อนทับฟอเร็กซ์เหมือนที่สถาบันทำ - อย่างอดทน เป็นระบบ และทำกำไร

ความได้เปรียบของคุณไม่ได้อยู่ที่การคาดเดาว่าราคาจะไปที่ไหน แต่อยู่ที่การรู้อย่างแน่ชัดว่าโอกาสที่ดีที่สุดปรากฏเมื่อใด นาฬิกาคืออินดิเคเตอร์ที่คุณใช้ประโยชน์น้อยที่สุด ถึงเวลาเริ่มใช้มันแล้ว