La Finance Décentralisée (DeFi) a créé un nouveau paradigme pour générer des rendements sur les actifs cryptographiques. Le yield farming — la pratique consistant à déployer des actifs cryptographiques sur des protocoles DeFi pour générer des rendements — a considérablement mûri depuis sa croissance explosive en 2020. En 2025, le yield farming offre des opportunités durables pour ceux qui comprennent les risques et les stratégies impliqués.

Ce guide couvre tout, des concepts de base aux stratégies avancées pour construire un portefeuille de yield farming résilient.

Qu'est-ce que le Yield Farming ?

Dans sa forme la plus simple, le yield farming est le processus consistant à faire travailler vos cryptomonnaies sur des protocoles DeFi pour générer un rendement. Au lieu de laisser vos actifs inactifs dans un portefeuille, vous les déployez dans :

- Protocoles de prêt : Gagnez des intérêts en prêtant vos cryptos à des emprunteurs

- Pools de liquidité : Fournissez des liquidités pour le trading et gagnez une part des frais de transaction

- Protocoles de staking : Verrouillez des tokens pour sécuriser un réseau et gagnez des récompenses

- Vaults et agrégateurs : Stratégies automatisées qui optimisent le rendement sur plusieurs protocoles

Les rendements proviennent de diverses sources :

- Frais de transaction : Lorsque vous fournissez des liquidités à un DEX, vous gagnez un pourcentage de chaque transaction dans ce pool

- Intérêts de prêt : Les emprunteurs paient des intérêts sur les actifs qu'ils vous empruntent

- Incitations des protocoles : De nombreux protocoles distribuent leurs tokens natifs pour attirer des liquidités

- Récompenses de gouvernance : Certains protocoles récompensent la participation à la gouvernance

Comment Fonctionne le Yield Farming : Étape par Étape

Étape 1 : Choisir un Réseau

Le yield farming existe sur de nombreuses blockchains :

- Ethereum : Le plus grand écosystème DeFi, mais des frais de gaz élevés

- Solana : Rapide et peu coûteux, écosystème DeFi en croissance

- Arbitrum/Optimism : L2 d'Ethereum avec des frais plus bas mais la sécurité d'Ethereum

- Avalanche : Finalité rapide, présence DeFi croissante

- Base : Le L2 de Coinbase, TVL en croissance rapide

Étape 2 : Sélectionner un Protocole

Recherchez les protocoles en fonction de :

- Valeur Totale Verrouillée (TVL) : Une TVL plus élevée indique généralement plus de confiance et de stabilité

- Statut d'audit : Le protocole a-t-il été audité par des entreprises réputées ?

- Réputation de l'équipe : Les développeurs sont-ils connus et dignes de confiance ?

- Historique : Depuis combien de temps le protocole fonctionne-t-il sans incident ?

- Durabilité de l'APY : Le rendement provient-il de revenus réels ou seulement d'émissions de tokens ?

Étape 3 : Fournir des Liquidités ou Déposer des Actifs

Selon le protocole :

- Prêt : Déposez vos tokens et commencez à gagner des intérêts immédiatement

- Fourniture de Liquidités (LP) : Appariez deux tokens (ex : ETH/USDC) et déposez-les dans un pool

- Staking : Verrouillez vos tokens dans un contrat de staking

- Vaults : Déposez des tokens et laissez la stratégie du vault tout gérer

Étape 4 : Récolter et Capitaliser

- De nombreux protocoles vous obligent à "récolter" manuellement les récompenses gagnées

- Les vaults à capitalisation automatique s'en chargent automatiquement

- La fréquence de capitalisation impacte significativement votre APY effectif

Comprendre la Perte Impermanente

La Perte Impermanente (IL) est le plus grand risque dans la fourniture de liquidités. Elle se produit lorsque le ratio de prix de vos tokens appariés change par rapport au moment où vous les avez déposés.

Comment Fonctionne la Perte Impermanente

Si vous fournissez des liquidités ETH/USDC lorsque l'ETH est à 3 000 $ :

- L'ETH double à 6 000 $ : Vous subissez environ 5,7 % de PI par rapport à simplement détenir les deux actifs

- L'ETH triple à 9 000 $ : La PI augmente à environ 13,4 %

- L'ETH baisse de 50 % à 1 500 $ : La PI est d'environ 5,7 % (elle est symétrique)

Atténuer la Perte Impermanente

- Choisir des paires corrélées : ETH/stETH ou USDC/USDT ont une PI minimale car les prix évoluent ensemble

- Liquidité concentrée : Des protocoles comme Uniswap V3 vous permettent de fournir des liquidités dans une fourchette de prix spécifique pour des frais plus élevés

- Staking unilatéral : Certains protocoles vous permettent de déposer un seul token

- Protection contre la PI : Certains protocoles offrent une assurance contre la PI

- Pools à frais élevés : Les frais de transaction peuvent compenser la PI si le pool a suffisamment de volume

Quand la PI n'a pas d'Importance

La PI n'est "réalisée" que lorsque vous retirez. Si les frais de transaction gagnés dépassent la PI, vous êtes toujours rentable. Les pools avec un volume de trading élevé par rapport à la TVL génèrent souvent suffisamment de frais pour rendre la PI négligeable.

Types de Stratégies de Yield Farming

Stratégies Conservatrices (5-15 % APY)

Prêt de StablecoinsPrêter des stablecoins (USDC, USDT, DAI) sur des protocoles comme Aave, Compound ou Morpho Blue :

- Très faible risque (pas d'exposition au prix)

- Les rendements sont plus bas mais durables

- Idéal pour les investisseurs averses au risque ou pour placer de l'argent inactif

- Les rendements proviennent d'une demande d'emprunt réelle

Staker de l'ETH via Lido (stETH) ou Rocket Pool (rETH) :

- Gagnez ~3-5 % APY sur votre ETH

- Exposition uniquement à l'ETH (un actif que vous détiendriez de toute façon)

- Les dérivés de staking liquide peuvent être utilisés simultanément dans d'autres protocoles DeFi

- Pas de risque de perte impermanente

Stratégies Modérées (15-50 % APY)

Paires LP Stable-VolatileFournir des liquidités à des paires comme ETH/USDC sur les principaux DEX :

- Frais plus élevés provenant de l'activité de trading volatile

- Risque de perte impermanente modéré

- Les incitations des protocoles boostent souvent les rendements

- Nécessite une surveillance et une gestion de position

Déposer un actif, emprunter contre lui, déposer l'actif emprunté, et répéter :

- Amplifie le rendement du prêt grâce à l'effet de levier

- Risque plus élevé dû au potentiel de liquidation

- Nécessite une gestion prudente du facteur de santé

- Fonctionne mieux dans des environnements à taux d'intérêt stables

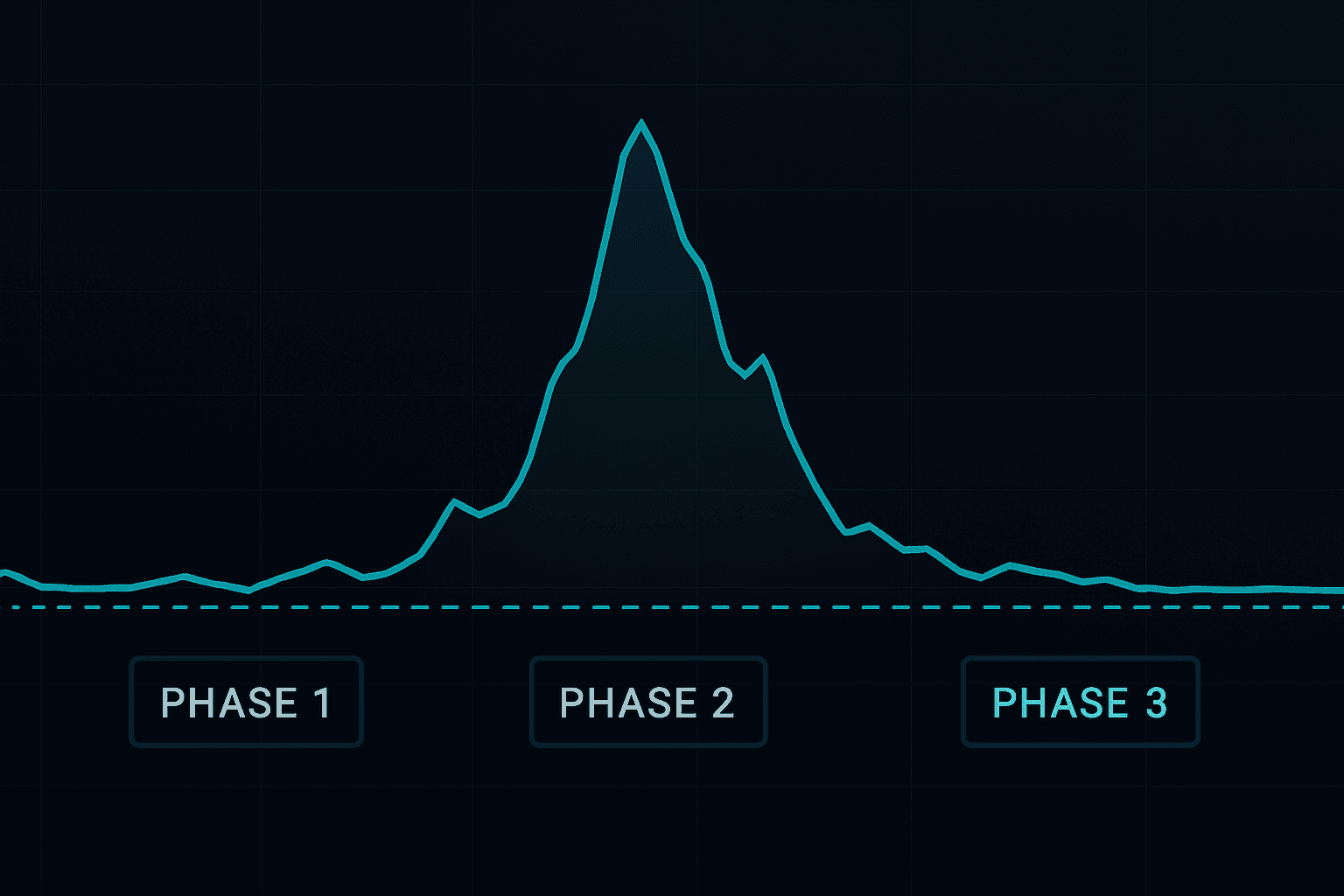

Stratégies Agressives (50 %+ APY)

Farming sur de nouveaux protocoles qui distribuent des récompenses généreuses en tokens :

- Rendements initiaux très élevés qui déclinent rapidement

- Risque élevé de dépréciation du prix du token

- Le risque de contrat intelligent est le plus élevé dans les nouveaux protocoles

- Approprié uniquement pour de petites portions de votre portefeuille

Utiliser des plateformes qui automatisent l'effet de levier sur votre position de yield farming :

- Rendements amplifiés mais aussi pertes amplifiées

- Risque de liquidation si les prix évoluent contre vous

- Nécessite une surveillance constante

- Pas adapté aux débutants

Cadre de Risque DeFi

Risque de Contrat Intelligent

Chaque protocole DeFi n'est aussi sécurisé que son code. Atténuez ce risque en :

- N'utilisant que des protocoles avec plusieurs audits d'entreprises réputées

- Vérifiant l'existence de programmes de bug bounty

- Commençant avec de petits montants avant d'engager un capital significatif

- Diversifiant sur plusieurs protocoles (ne pas tout mettre dans un seul protocole)

Risque Économique/Conception

Certains protocoles ont des conceptions économiques défectueuses qui fonctionnent en marché haussier mais s'effondrent en période de baisse :

- APY non durables financés uniquement par des émissions de tokens

- Mécanismes de liquidation insuffisants

- Dépendances circulaires entre protocoles

- Attaques de gouvernance ou propositions malveillantes

Risque Réglementaire

La réglementation DeFi évolue rapidement. Les risques potentiels incluent :

- Les protocoles obligés de mettre en œuvre le KYC

- Les implications fiscales des activités de yield farming

- Les restrictions spécifiques à certaines juridictions sur l'accès au DeFi

- La classification des tokens comme titres financiers

Risque de Perte Impermanente

Comme discuté ci-dessus, la PI peut significativement réduire vos rendements. Utilisez les stratégies d'atténuation décrites précédemment.

Construire un Portefeuille de Rendement Durable

Allocation du Portefeuille

Un portefeuille de yield farming équilibré pourrait ressembler à :

- 50 % Conservateur : Prêt de stablecoins + staking d'ETH (5-15 % APY)

- 30 % Modéré : Paires LP blue-chip avec incitations de protocole (15-30 % APY)

- 15 % Croissance : Protocoles plus récents avec des fondamentaux solides (30-60 % APY)

- 5 % Spéculatif : Opportunités à haut risque, haut rendement (60 %+ APY)

Surveillance et Rééquilibrage

- Vérifiez les positions quotidiennement (ou utilisez des outils de surveillance)

- Rééquilibrez mensuellement ou lorsque les allocations dérivent de plus de 10 %

- Déplacez le capital des protocoles à rendement déclinant vers de meilleures opportunités

- Suivez toutes les activités à des fins fiscales

Considérations Fiscales

Le yield farming crée des événements imposables dans la plupart des juridictions :

- La récolte de récompenses est généralement un revenu imposable

- La fourniture/retrait de liquidités peut déclencher des plus-values

- Les échanges de tokens sont des événements imposables

- Conservez des registres détaillés de toutes les transactions

Outils pour le Yield Farming

Suiveurs de Portefeuille

- DeBank : Suivez toutes vos positions DeFi sur plusieurs chaînes

- Zapper : Visualisation et gestion de portefeuille

- DefiLlama : Comparez les rendements entre protocoles

Analytiques

- Dune Analytics : Tableaux de bord personnalisés pour l'analyse de protocoles

- Token Terminal : Données de revenus et de bénéfices pour les protocoles

- DeFi Pulse : Suivi de la TVL et classements des protocoles

Trading et Analyse

Pour les traders qui participent également au DeFi, combiner le yield farming avec le trading actif peut être puissant. Utilisez les indicateurs techniques de FibAlgo pour chronométrer les entrées et sorties des positions de yield farming — en achetant les tokens sous-jacents à des niveaux de Fibonacci optimaux avant de les déposer dans les yield farms.

Erreurs Courantes en Yield Farming

- Courir après l'APY le plus élevé : Les rendements excessivement élevés et non durables déclinent presque toujours rapidement ou se terminent par une perte

- Ignorer les coûts du gaz : Sur le mainnet d'Ethereum, le gaz peut dévorer vos profits si votre position est trop petite

- Ne pas tenir compte de la perte impermanente : Calculez toujours si les frais dépasseront la PI

- Tout mettre dans un seul protocole : Une seule faille peut anéantir toute votre position

- Ne pas suivre pour les impôts : Cela crée des cauchemars à la période des impôts et des problèmes juridiques potentiels

- Ignorer les émissions de tokens : Un APY élevé financé par l'impression de tokens n'est pas un rendement réel

- Oublier la gestion des risques : Appliquez les mêmes principes de gestion des risques du trading au DeFi

Conclusion

Le yield farming DeFi en 2025 offre de véritables opportunités pour gagner un revenu passif sur les actifs cryptographiques. La clé est de l'aborder avec la même discipline et conscience du risque que vous appliqueriez au trading.

Concentrez-vous sur les protocoles avec des revenus réels, diversifiez à travers les stratégies et les niveaux de risque, et ne déployez jamais plus de capital que vous ne pouvez vous permettre de perdre. Les meilleurs yield farmers ne sont pas ceux qui courent après l'APY le plus élevé — ce sont ceux qui gagnent constamment des rendements durables tout en préservant leur capital.

Pour les traders cherchant à optimiser leurs entrées en DeFi, combiner le yield farming avec les outils d'analyse technique de FibAlgo peut vous aider à entrer en position aux meilleurs prix possibles. Explorez nos guides sur le sentiment du marché et l'analyse technique pour améliorer votre stratégie DeFi.