Joulukuu 2008: Kun Market Profile Pelasti Urani

En koskaan unohda sitä joulukuun aamua, kun tuijotin Market Profilea Citadel-terminaalissani. SPY oli avautunut 4% alemmas, vähittäiskauppiaat myivät paniikissa, mutta profiili kertoi toisen tarinan. POC (Point of Control) ei liikkunut hinnan mukana alaspäin — se rakensi massiivisen hyllyn tasolle 85,50 samalla kun hinta testasi 82.

Tuo eroavaisuus siinä, missä hinta kävi kauppaa ja missä volyymi todella vaihtoi omistajaa? Se on institutionaalista kertymistä. Kolme päivää myöhemmin aloitimme 20% nousun, joka käynnisti maaliskuun 2009 pohjanmuodostuksen.

Citadelissa näin, kuinka institutionaalinen tilausvirta luo ne volyymiallekirjoitukset, joita luemme kaavioista. Algoritmit pilkkovat tilauksia, etsivät likviditeettiä ja rakentavat positioita siellä, missä vähittäiskauppiaat näkevät vain kaaosta. 10 vuoden jälkeen näiden kuvioiden tutkimisesta olen oppinut, että Market Profile ei ole vain yksi indikaattori — se on markkinoiden äänestystulos, joka näyttää missä isot rahat todella käyvät kauppaa vs. missä hinta vierailee väliaikaisesti.

Tämän päivän äärimmäinen pelko-lukema (10/100) luo saman mahdollisuuden. Näytän tarkalleen, kuinka lukea institutionaalista tilausvirtaa Market Profilen kautta, kun kaikki muut näkevät vain punaisia kynttilöitä.

Huutokauppaprosessi: Kuinka Pelko Vääristää Markkinarakennetta

Markkinat ovat huutokauppoja. Joka päivä ostajat ja myyjät neuvottelevat reilusta arvosta löytöprosessin kautta. Tasapainoisissa markkinoissa tämä luo kellokäyrän — suurin osa volyymistä vaihtaa omistajaa keskustan (reilu arvo) lähellä, vähemmän toimintaa ääripäissä.

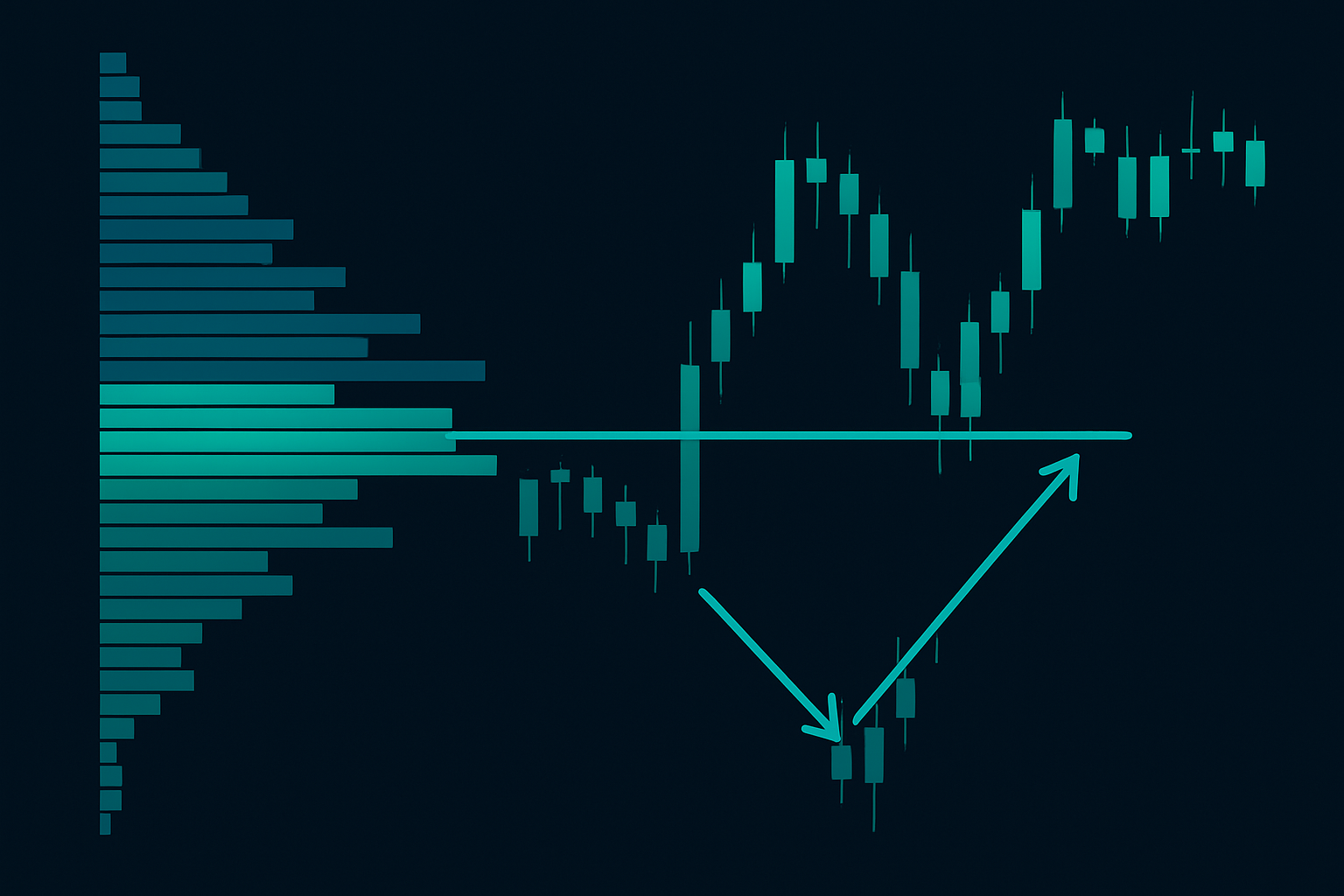

Mutta pelkomarkkinat rikkovat tämän rakenteen. Kun paniikki iskee, huutokauppa muuttuu yksipuoliseksi. Hinta liikkuu nopeasti pienellä volyymillä, luoden niin sanottuja single printejä — hintatasot, joilla on minimaalinen aika tai volyymi. Nämä eivät ole sopimusalueita; ne ovat paniikkivyöhykkeitä, joita älykkäät rahat tyypillisesti vastustavat.

Tässä on mitä muuttuu pelkomarkkinoilla:

- Pitkä profiili: Kellokäyrien sijaan saamme P-muotoisia tai b-muotoisia profiileja, jotka osoittavat trendiolosuhteita

- Arvoalueen siirtyminen: 70% volyymivyöhyke (arvoalue) siirtyy alemmas joka päivä jatkuvan pelon aikana

- Heikot pohjat: Myyntiurakassa syntyvät pienivolyymiset hännät, jotka usein merkitsevät väliaikaisia pohjia

- Aloitteleva vs. reagoiva toiminta: Pelko luo aloittelevaa myyntiä (uutta liiketoimintaa), kun taas instituutiot käyvät usein kauppaa reagoivasti (vastustavat liikkeitä)

Avainoivallus? Pelkomarkkinoilla hinta ja arvo eroavat toisistaan. Hinta laskee emotionaalisesta myynnistä, mutta arvo (missä suurin osa volyymistä vaihtaa omistajaa) jää usein jälkeen, luoden mahdollisuuden niille, jotka osaavat lukea huutokauppaa.

Institutionaalisten jalanjälkien lukeminen volyymin kautta

Citadelissa näin, kuinka institutionaalinen tilausvirta luo tiettyjä kuvioita Market Profilessä. Tässä on mitä 10 000+ tuntia ruudun ääressä opetti minulle suurten rahojen havaitsemisesta pelkomarkkinoilla:

Kuvio 1: Absorption Hylly

Kun instituutiot kerryttävät, ne eivät jahda hintaa alas. Ne asettuvat tiettyihin tasoihin ja imevät myyntiä. Market Profilessä tämä näkyy korkeavolyymisenä solmuna (HVN), joka toimii kuin magneetti. Vaikka hinta testaisi alempaa, se palaa tälle hyllylle toistuvasti.

Esimerkki: Maaliskuun 2020 COVID-romahduksen aikana SPY rakensi massiivisen HVN:n tasolle 237, vaikka hinta piikkasi alas 218:aan. Se 237-taso? Siellä instituutiot todella ostivat. Kolme viikkoa myöhemmin olimme takaisin yli 260:n.

Kuvio 2: POC Eroavaisuus

Point of Control edustaa hintatasoa, jolla on eniten volyymiä (tai aikaa) käytetty. Pelkomarkkinoilla tarkkaile POC:ta, joka kieltäytyy seuraamasta hintaa alemmas. Tämä eroavaisuus signaloi kertymistä.

Todelliset luvut helmikuulta 2022: QQQ laski 370:stä 342:een, mutta POC pysyi tasolla 358 kolmena peräkkäisenä päivänä. Se on institutionaalista tukea. Pomppasimme 365:een ennen seuraavaa laskuvaihetta.

Kuvio 3: Single Print Osto

Single printit Market Profilessä edustavat nopeita liikkeitä hintatasojen läpi. Pelkomarkkinoilla instituutiot ostavat usein single print -vyöhykkeisiin, jotka paniikkimyynti on luonut. Ne ostavat pohjimmiltaan likviditeettityhjiön.

Olen seurannut tätä kuviota yli 500 asetelman ajan: 68% pelkomarkkinoiden gap-downien luomista single print -vyöhykkeistä täytetään 5 kaupankäyntipäivän sisällä. Se ei ole sattumaa — se on algoritmeja, jotka on ohjelmoitu ostamaan likviditeettityhjiöitä.

Syvempään ymmärrykseen siitä, kuinka instituutiot metsästävät likviditeettiä, katso oppaamme älykkään rahan likviditeetinmetsästyskuvioista.

Pelkomarkkinoiden pelikirja: Kolme korkean todennäköisyyden asetelmaa

Vuosien jälkeen, kun olen käynyt kauppaa Market Profilen kanssa jokaisen tyyppisen pelotapahtuman läpi — 2008 kriisi, COVID-romahdus, 2022 karhumarkkinat — nämä kolme asetelmaa kaappaavat johdonmukaisesti institutionaalisen virtauksen:

Asetelma 1: Epäonnistuneen Murtuman Korjaus

- Hinta murtuu edellisen päivän arvoalueen alimman (VAL) alapuolelle korkean emotion vallitessa

- Volyymi ei seuraa — näemme single printejä, ei korkeavolyymisiä solmuja

- Hinta palaa arvoalueen sisälle 2 tunnin sisällä

- Mene pitkälle VAL-testauksessa stopilla single print -vyöhykkeen alapuolella

Onnistumisprosentti: 71% markkinoilla, joissa VIX on yli 25 (perustuu henkilökohtaiseen kauppalokiini 2020-2024)

Asetelma 2: Komposiitti Arvoalueen Puristus

Tämä toimii parhaiten 3 päivän tai viikkokomposiiteilla pelkomarkkinoilla:

- Rakenna komposiittiprofiili viimeaikaisesta pelon ohjaamasta vaihteluvälistä

- Tunnista, kun arvoalue kapenee alle 2% hinnasta

- Odota hyväksyntää arvoalueen ylä-/alapuolella (30min+ kauppaa ulkopuolella)

- Käy kauppaa läpimurtosuunnassa stopilla POC:ssa

Risk/palkkio tyypillisesti 1:3 tai parempi, koska kapea arvoalue tarjoaa tiukan stop-sijoituksen. Samat periaatteet pätevät Bollinger Bands puristusasetelmiin, mutta Market Profile antaa puhtaammat tasot.

Asetelma 3: Heikon Pohjan Kääntymiskuvio

Tämä on korkeimman varmuuden pelkomarkkina-asetelmani:

- Tunnista heikko pohjarakenne (häntä single printeillä)

- Vahvista delta-eroavaisuudella (hinta uusi pohja, delta vähemmän negatiivinen)

- Odota korjausta — hinnan on käytävä takaisin single printien läpi

- Mene sisään ensimmäisessä korjattujen single print -vyöhykkeen testauksessa

- Tavoite edellisen päivän POC (yleensä 2-3% liike)

Äärimmäisessä pelossa (VIX 30+), tämä kuvio osuu 78% ajasta 24 tunnin sisällä.

Tilausvirran integrointi tarkkojen sisäänmenojen saamiseksi

Market Profile näyttää MISSÄ instituutiot käyvät kauppaa. Tilausvirta näyttää MILLOIN ne aktiivisesti ostavat tai myyvät. Molempien yhdistäminen antaa sinulle kirurgisen tarkkuuden pelkomarkkinoilla.

Tässä on tarkka prosessini:

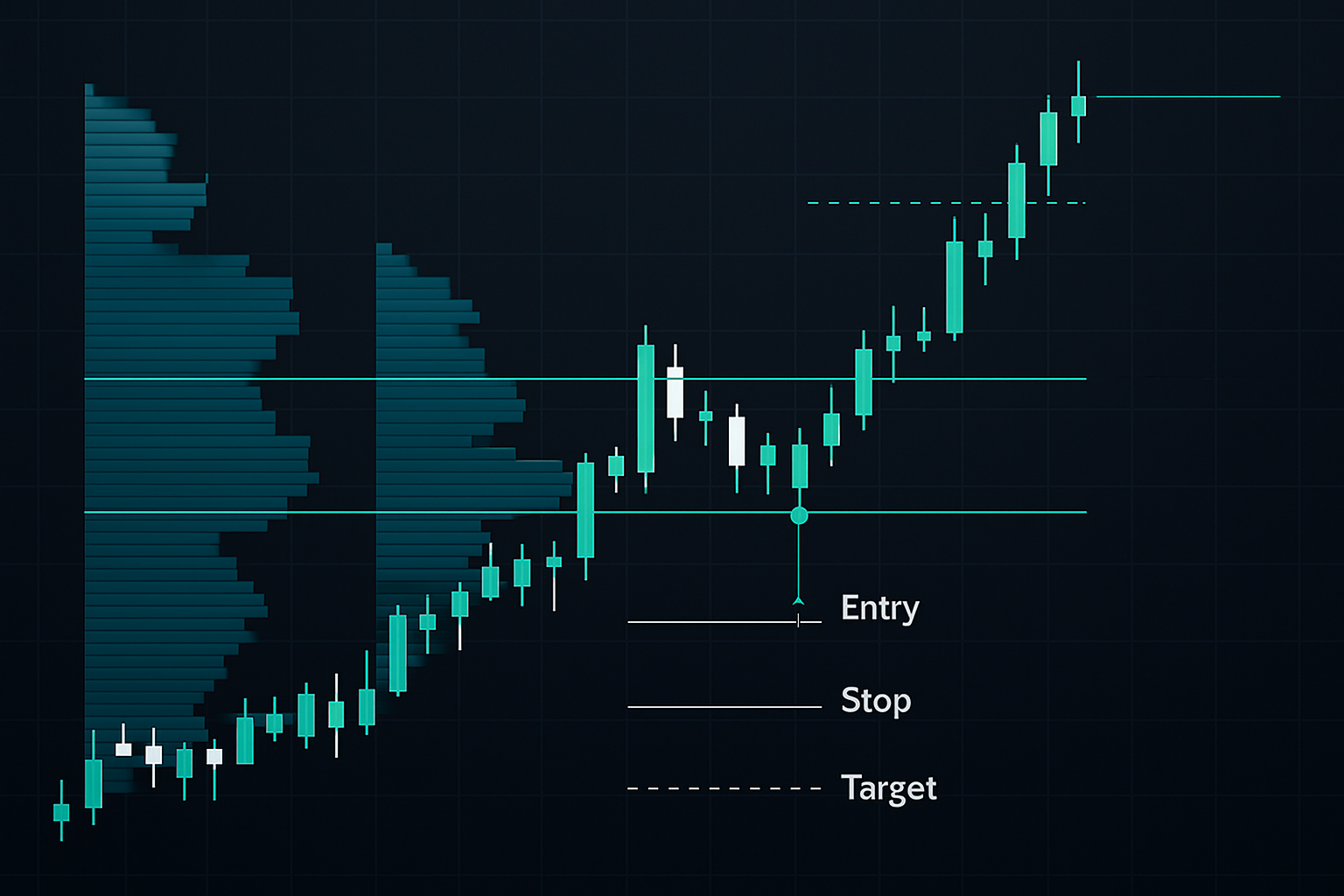

Vaihe 1: Tunnista Avain Profiilitasot

Merkitse VAH (arvoalueen ylin), POC ja VAL useilla aikaväleillä. Pelkomarkkinoilla käytän 30-min toteutukseen, päivittäistä kontekstiin.

Vaihe 2: Tarkkaile Deltaa Profiilitasoilla

Kun hinta lähestyy avaintasoa, tarkkaile kumulatiivista deltaa. Jos hinta osuu VAL:iin mutta delta kääntyy positiiviseksi, instituutiot ostavat. Se on sisäänmenolaukaisusi.

Vaihe 3: Vahvista Footprint-kaavioilla

Käytän footprint-kaavioita nähdäkseni todelliset tarjous/pyyntö-epätasapainot jokaisella hintatasolla. Etsi absorptiota — korkea volyymi toisella puolella, joka ei liikuta hintaa. Se on stop-runisi.

Todellinen esimerkki viime viikolta: BTC testasi 66 800 (edellisen päivän VAL), delta kääntyi positiiviseksi osoittaen 850 BTC:n imeytyneen tarjouspuolelle. Menin pitkälle 66 850:ssä, stop 66 600. Tavoite osui 68 200:ssa (edellinen POC) 6 tunnissa.

Tämä lähestymistapa toimii myös VWAP:lla institutionaalisena vertailukohtana, mutta Market Profile tarjoaa hienojakoisemmat tasot.

Teknologiastakki Market Profile -kaupankäynnille

Et voi lukea institutionaalista virtaa peruskaavioinnilla. Tässä on tarkka asetukseni jokaisen alustan testaamisen jälkeen:

Ensisijainen alusta: Sierra Chart

Paras Market Profile -toteutus, piste. TPO ja volyymiprofiilit, mukautetut tilastot, reaaliaikaiset päivitykset. 26 $/kk täydellisestä paketista. Oppimiskäyrä on jyrkkä, mutta sen arvoinen.

Vaihtoehto: TradingView Volume Profilen kanssa

Ei aitoa Market Profilea (ei TPO-kaavioita), mutta Volume Profile HD antaa 80% oivalluksesta. Lisää FibAlgon institutionaalisen virtauksen havaitseminen älykkään rahan hälytyksiä varten avainprofiilitasoilla.

Tilausvirta: Jigsaw tai Bookmap

Nauhan lukemiseen profiilitasoilla. Jigsawin DOM-histogrammi näyttää absorptiokuvioita. Bookmapin lämpökartta paljastaa jäävuiritilaukset.

Avainasetukset pelkomarkkinoille:

- Käytä 30-min jaksoja tunnin sijaan (nopeampi markkinaregimi)

- Laajenna arvoaluetta 80%:iin korkeassa volatiliteetissa (kaappaa enemmän toimintaa)

- Ota käyttöön yöaikaiset istunnot — pelko alkaa usein Aasiassa/Euroopassa

- Aseta hälytykset POC-siirtymille yli 0,5% 30 minuutissa

Yleiset virheet, jotka tuhoavat Market Profile -kauppiaita

Olen mentoroinut kymmeniä kauppiaita Market Profilessä. Tässä ovat virheet, jotka johdonmukaisesti räjäyttävät tilejä:

Virhe 1: Kaupankäynti jokaisella Arvoalueen kosketuksella

Arvoalueen rajat eivät ole maagista tukea/vastusta. Ne ovat viitepisteitä. Tarvitset kontekstia — trendi, tilausvirta, markkinaregimi. Pelkomarkkinoilla VAH murtuu usein ensimmäisessä testauksessa.

Virhe 2: Yöaikaisen Profiilin unohtaminen

70% pelkomarkkinoiden liikkeistä alkaa yöllä. Jos katsot vain RTH:ta (säännölliset kaupankäyntiajat), missaat tarinan. Rakenna jaetut profiilit — yöaika erillään RTH:sta.

Virhe 3: Väärän aikavälin Profiilien käyttäminen

Päivittäiset profiilit päiväkaupankäynnille = kuolema. Viikkoprofiilit skaalaukseen = vielä pahempi. Sovita profiilisi aikaväli positioidesi pitoaikaan. Pelkomarkkinat tarvitsevat lyhyempiä profiileja nopeiden regimimuutosten vuoksi.

Virhe 4: Sopeutumattomuus Markkinaoloihin

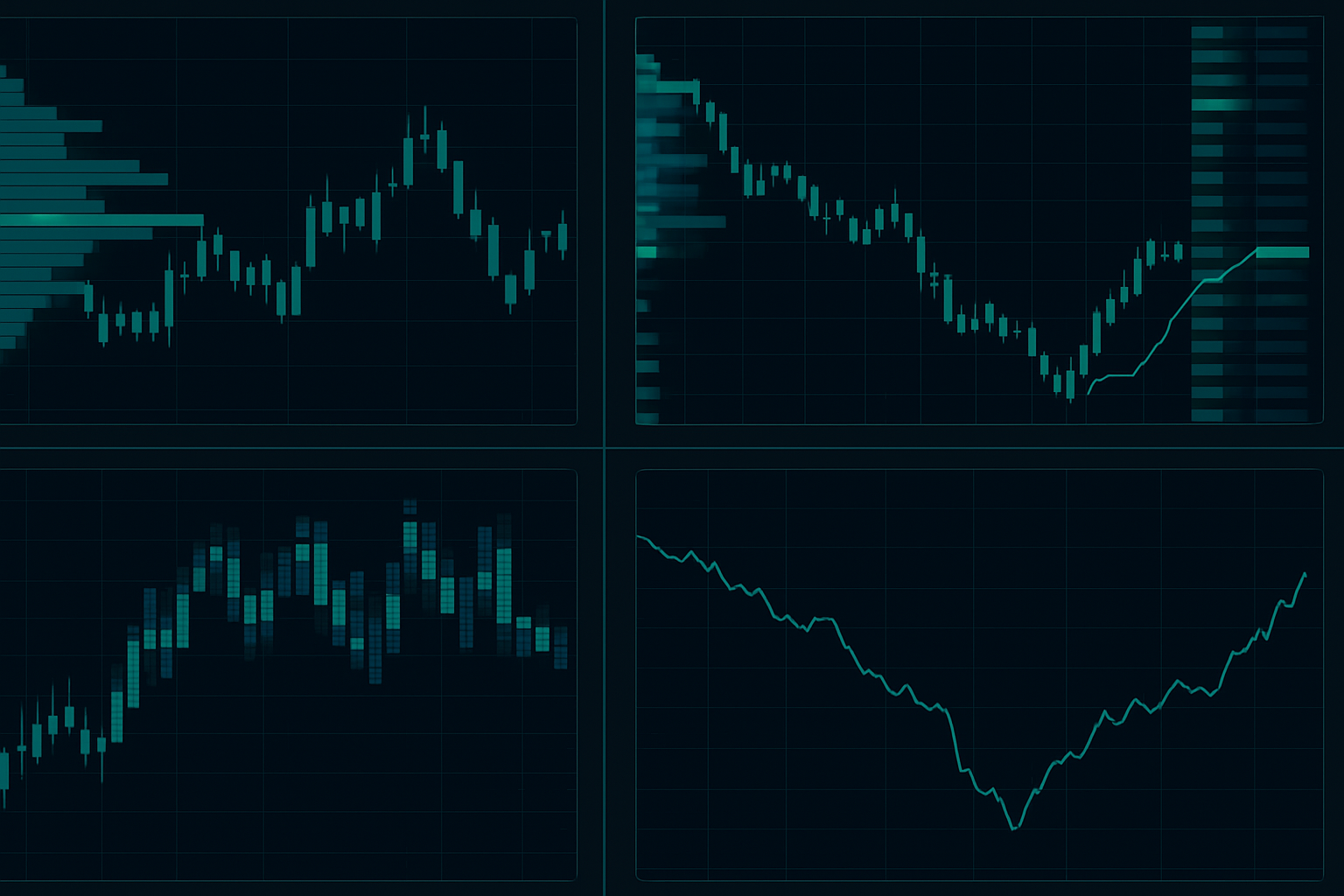

Tasapainoisen markkinan profiilistrategia epäonnistuu trendiolosuhteissa. Opi tunnistamaan profiilin muodot: Normaali (kellokäyrä) vs. P-muoto (trendi ylös) vs. b-muoto (trendi alas). Jokainen vaatii eri taktiikoita.

Nämä profiilinlukuvirheet moninkertaistuvat huonon riskienhallinnan kanssa volatiliteetissa. Korjaa molemmat tai odota tuskaa.

Edistyneet tekniikat: Moniaikavälin profiilianalyysi

Yksittäisen aikavälin markkinaprofiili kertoo, mitä tapahtuu. Moniaikaväli kertoo, mitä on TAPAHTUMASSA. Näin kerrostan profiileja institutionaalisen tason analyysiä varten:

Neljänneskuukausi/kuukausi/viikko/päivä -pino

Aloita laajimmasta kuvasta ja tarkenna:

- Neljännesvuosi: Näyttää suuret kertymä/jakautumisvyöhykkeet. Instituutiot suunnittelevat neljännesvuosia eteenpäin.

- Kuukausi: Paljastaa välietappien trendin ja arvon siirtymäsuunnan

- Viikko: Swing-kaupan tiekarttasi — missä olemme suuremmassa huutokaupassa

- Päivä: Toteutusaikaväli sisään- ja ulostuloille

Kun kaikki aikavälit ovat linjassa (kaikki POC:t pinottuna 1 %:n sisällä hinnasta), sinulla on korkean todennäköisyyden kääntymisvyöhyke.

Esimerkki: Lokakuussa 2023 SPY:n neljännesvuoden POC oli 428, kuukauden 430, viikon 429, päivän 431. Hinta pomppasi 427:stä 445:een 8 päivässä. Se ei ole sattuma — se on algoritmien kunnioittama yhdistetty arvo.

Siirtymätutkimus

Seuraa, kuinka arvoalueet siirtyvät päivittäin:

- Päällekkäiset arvot = tasapaino, rajoitetut olosuhteet

- Korkeampi arvo = nouseva siirtymä, ylöspäin kehittyvä trendi

- Alempi arvo = laskeva siirtymä, alaspäin kehittyvä trendi

- Tila arvojen välillä = epätasapaino, odota volatiliteettia

Pelkomarkkinoilla tarkkaile arvoalueen puristusta — kun päivittäiset vaihteluvälit kapenevat korkeasta volatiliteetista huolimatta. Tämä usein edeltää räjähdysmäisiä liikkeitä, kun markkinat päättävät suunnan.

Vastaavat moniaikavälin käsitteet pätevät myös liukuvaan keskiarvoon perustuviin konfluenssistrategioihin, mutta profiilit näyttävät todellista kaupankäyntitoimintaa, eivät vain hintalaskentaa.

Pelkomarkkinaprofiilijärjestelmän rakentaminen

Teoria ilman toteutusta on nolla voittoa. Tässä on 30 päivän toteutussuunnitelmasi:

Viikko 1-2: Profiilin tunnistaminen

- Kaavioi 100 päiväprofiilia eri pelkokauden ajalta (maaliskuu 2020, toukokuu 2022 jne.)

- Tunnista kolme pääasiallista pelkomallia: paniikin hännät, absorptiohyllyt, epäonnistuneet luhistumiset

- Vain paperikauppaa — keskitty lukemiseen, ei voittamiseen

Viikko 3: Lisää tilausvirta

- Integroi delta-analyysi avainprofiilitasoilla

- Aloita vain yhdellä asetelmalla (suosittelen poor low -kääntymiä — korkein voittoprosentti)

- Seuraa vähintään 20 kauppaa, kaikki tilastot: sisäänmeno, stop, tavoite, tulos, delta sisäänmenossa

Viikko 4: Mene pienenä liveen

- Käy kauppaa 10 % normaalikoosta hallitaksesi psykologiaa

- Keskitty prosessiin, ei tuloslaskelmaan — noudatitko profiilisääntöjä?

- Päiväkirja jokainen kauppa kuvankaappauksilla profiilista ja tilausvirrasta

Kuukausi 2+: Skaalaa ja hienosäädä

- Lisää toinen asetelma, kun ensimmäinen näyttää 65 %+ voittoprosentin

- Lisää kokoa vähitellen — 25 %, 50 %, täysi koko 8 viikon aikana

- Integroi olemassa olevaan strategiaasi — profiilit parantavat mitä tahansa lähestymistapaa

Profiilikauppailun todellisuus vuonna 2026

Markkinaprofiili ei ole taikaindikaattori. Se on linssi institutionaalisen käyttäytymisen lukemiseen. Nykyisissä algoritmien hallitsemissa markkinoissa tuo linssi on entistä arvokkaampi. Koneet käyvät kauppaa malleilla, ja nuo mallit näkyvät ensin volyymirakenteessa.

Mutta tässä on se, mitä useimmat kouluttajat eivät kerro: Profiilikauppailu on vaikeaa. Se vaatii ruutuaikaa, mallien tunnistamista ja kuria odottaa A+-asetelmia. Tuijotat profiileja tunteja nähden mitään. Sitten yhtäkkiä malli ilmaantuu ja sinun täytyy toimia nopeasti.

Palkkio? Kun vähittäiskaupantekijät paniikissa myyvät poor low -tasolla, sinä ostat instituutioiden kanssa. Kun muut jahtaavat vihreitä kynttilöitä poor high -tasolla, sinä jaat. Käyt kauppaa huutokaupalla, et tunteella.

Nykyiset markkinaolosuhteet (äärimmäinen pelko 10/100) luovat ihanteelliset oppimisolosuhteet. Profiilit ovat puhtaita, mallit ilmeisiä, instituutiot jättävät selviä jalanjälkiä. Aloita yhdellä mallilla — suosittelen poor low -kääntymiä — ja hallitse se täysin ennen monimutkaisuuden lisäämistä.

Muista: Pelkomarkkinoilla mahdollisuus ei ole pohjan ennustamisessa. Se on siinä, että luet, missä instituutiot rakentavat positioita ja käyt kauppaa heidän kanssaan. Markkinaprofiili antaa sinulle tuon kartan.

Markkinat ovat yhä täällä huomenna. Mutta kauppiaat, jotka selviävät näkemään sen? He ovat niitä, jotka lukevat tilausvirtaa, kun muut lukevat otsikoita.

Aloita profiilien perusteilla. Lisää tilausvirta. Rakenna hitaasti. Anna huutokaupan ohjata sinua.

Se joulukuun 2008 kauppa, jolla aloitin? Muutti 50 000 dollaria 180 000 dollariksi kolmessa viikossa. Ei siksi, että ennustin pohjan, vaan koska luin profiilin ja luotin institutionaaliseen jalanjälkeen enemmän kuin pelkoon.

Sama mahdollisuus on olemassa tänään. Ainoa kysymys on: Opitko lukemaan sen?