Risk Management v krypto obchodování: Kompletní průvodce přežitím pro rok 2025

Zde je pravda, kterou vám většina obchodních lektorů neřekne: vaše obchodní strategie tvoří možná 30 % vašeho dlouhodobého úspěchu. Zbývajících 70 %? To je risk management.

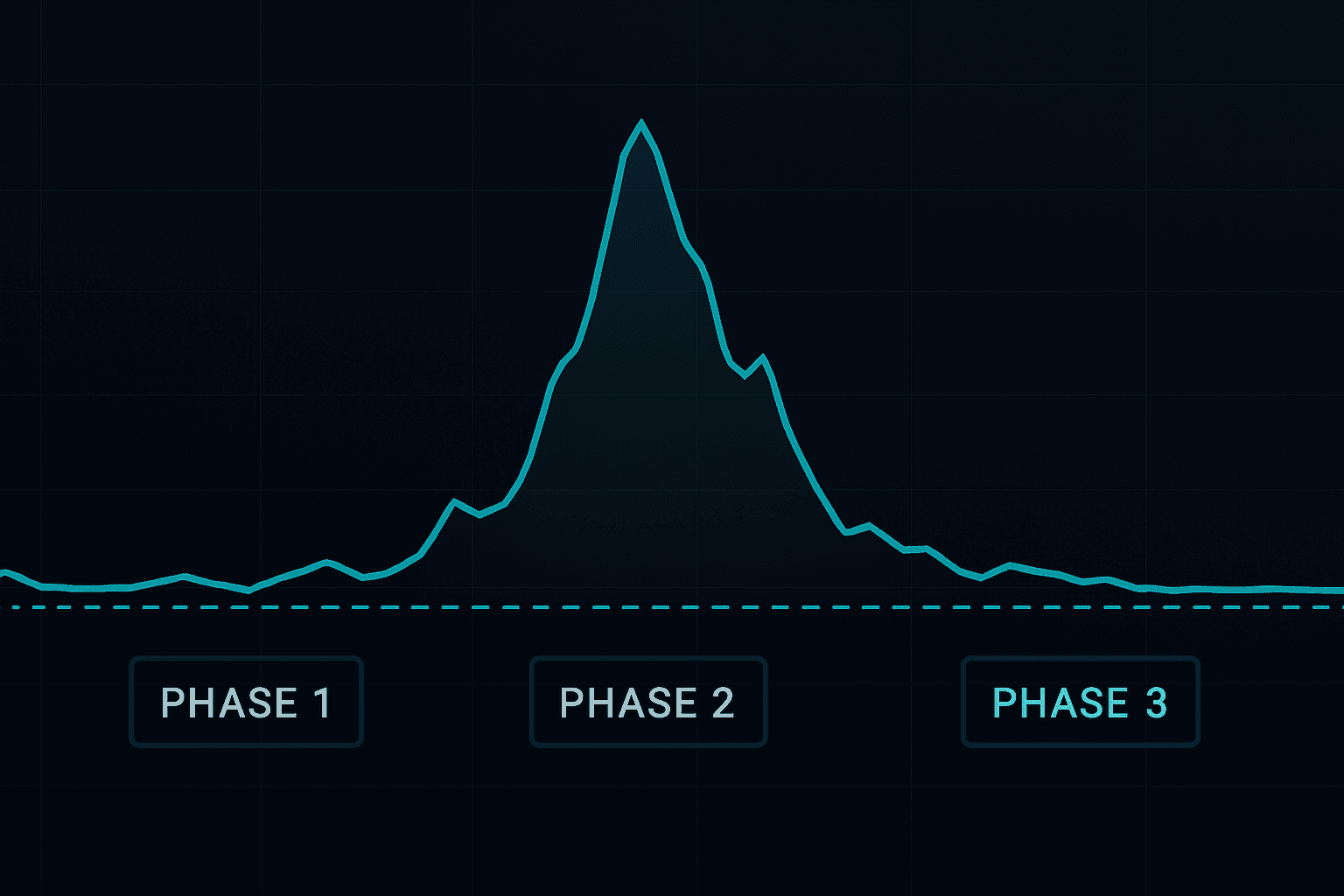

Krypto trh je nejvolatilnější hlavní finanční trh na světě. Bitcoin se může pohnout o 10 % za jediný den. Altcoiny mohou během týdne vzrůst o 300 % nebo spadnout o 80 %. Bez správného risk managementu i ta nejlepší obchodní strategie nakonec zlikviduje váš účet.

Tento průvodce pokrývá vše, co potřebujete vědět o řízení rizik v krypto obchodování – od základního určování velikosti pozice až po pokročilé techniky správy portfolia, které používají profesionální obchodníci.

Proč většina krypto obchodníků selhává

Studie konzistentně ukazují, že 70–90 % obchodníků ztrácí peníze. Hlavními důvody nejsou špatné strategie – je to špatný risk management:

- Přehnané využití páky (Over-leveraging): Používání příliš velké páky a likvidace při běžných cenových výkyvech

- Žádné stop-lossy: Nechat ztrátové pozice běžet donekonečna v naději, že se zotaví

- Příliš velké pozice: Vsazení příliš mnoho na jediný obchod

- Průměrování ztráty bez plánu (Averaging down): Přidávání do ztrátových pozic bez strukturované strategie

- Emoční obchodování: Dělání impulzivních rozhodnutí na základě strachu nebo chamtivosti

- Žádná diverzifikace: Vložení všeho do jedné mince nebo jednoho směru obchodu

Každý z těchto problémů je selháním risk managementu, nikoli selháním strategie.

Pravidlo 1 %: Váš základ pro přežití

Nejzákladnější pravidlo risk managementu je jednoduché: nikdy neriskujte více než 1–2 % svého celkového obchodního kapitálu na jediný obchod.

Co to znamená v praxi

Pokud je váš obchodní účet 10 000 $:

- Maximální riziko na obchod: 100–200 $ (1–2 %)

- Toto je částka, kterou ztratíte, pokud je dosažen váš stop-loss

- Toto NENÍ velikost vaší pozice – je to rozdíl mezi vaším vstupem a stop-lossem vynásobený velikostí vaší pozice

Matematika zkázy

Zde je důvod, proč je pravidlo 1 % tak důležité:

- 10 ztrátových obchodů za sebou při riziku 1 % = pokles účtu o 9,6 % (zotavitelný)

- 10 ztrátových obchodů za sebou při riziku 5 % = pokles o 40,1 % (velmi obtížné se zotavit)

- 10 ztrátových obchodů za sebou při riziku 10 % = pokles o 65,1 % (téměř nemožné se zotavit)

Pokles o 50 % vyžaduje 100% návratnost jen k dosažení bodu zvratu. Pokles o 65 % vyžaduje 186% návratnost. Matematika je brutální, proto je zachování kapitálu prioritou číslo jedna.

Určování velikosti pozice (Position Sizing): Kolik nakoupit

Určování velikosti pozice je praktická aplikace pravidla 1 %. Zde je vzorec:

Velikost pozice = Riziko účtu / (Vstupní cena - Cena stop-lossu)

Příklad

- Zůstatek na účtu: 10 000 $

- Riziko na obchod: 1 % = 100 $

- Vstupní cena: 50 000 $ (Bitcoin)

- Stop-loss: 48 500 $ (3 % pod vstupem)

- Riziko na jednotku: 50 000 $ - 48 500 $ = 1 500 $

- Velikost pozice: 100 $ / 1 500 $ = 0,0667 BTC (pozice za 3 335 $)

Všimněte si, že velikost vaší pozice (3 335 $) je mnohem větší než vaše riziko (100 $). Je to proto, že váš stop-loss omezuje skutečný kapitál v ohrožení. Tento přístup vám umožňuje zaujímat smysluplné pozice při zachování kontrolovaného rizika.

Dynamické určování velikosti pozice

Pokročilí obchodníci upravují velikost pozice na základě:

- Volatility: Menší pozice při vysoké volatilitě, větší při nízké volatilitě

- Kvality setupu: Mírně větší pozice pro setupy s vysokou konfluencí (např. více Fibonacciho úrovní zarovnaných s order bloky)

- Úspěšnosti (Win rate): Pokud je vaše nedávná úspěšnost podprůměrná, snižte velikost pozic, dokud se nezotavíte

- Režimu trhu: Býčí trhy umožňují mírně větší pozice než medvědí trhy

Strategie stop-lossů pro krypto

Stop-lossy jsou vaše pojistka proti katastrofickým ztrátám. Zde jsou nejúčinnější přístupy stop-lossů pro krypto:

Technické stop-lossy

Umístěte svůj stop-loss na úroveň, kde je vaše obchodní teze zneplatněna:

- Pod order blokem pro long vstupy v zónách SMC

- Za další Fibonacciho úrovní pro vstupy založené na Fibonacciho

- Pod swing low pro obchody sledující trend

- Pod úrovní supportu pro range-trading setupy

Stop-lossy založené na ATR

Average True Range (ATR) měří volatilitu. Stop-loss založený na ATR se automaticky přizpůsobuje tržním podmínkám:

- Krypto skalpování: stop-loss 1x ATR

- Krypto swing trading: stop-loss 2x ATR

- Krypto position trading: stop-loss 3x ATR

Časově založené stop-lossy

Pokud se váš obchod nepohnul ve váš prospěch během stanoveného času:

- Skalpy: Zavřít po 1–4 hodinách, pokud není pohyb

- Day trades: Zavřít do konce obchodního dne

- Swing trades: Přehodnotit po 3–5 dnech bez pokroku

Trailing stop-lossy

Jak se váš obchod dostává do zisku, posouvejte stop-loss, abyste zisky zajistili:

- Posunout stop na bod zvratu poté, co se cena pohne o 1R ve váš prospěch

- Posouvat o 2x ATR nebo pod každé nové swing low

- Při zisku 2R utáhněte trailing stop na 1x ATR

Alokace portfolia a diverzifikace

Risk management sahá za jednotlivé obchody k celému vašemu portfoliu:

Přístup Core-Satellite (Jádro-Satelit)

- Jádro (60–70 %): Hlavní kryptoměny (BTC, ETH) – nižší riziko, nižší odměna

- Satelit (20–30 %): Mid-cap altcoiny se silnými fundamenty – střední riziko

- Spekulativní (5–10 %): Small-cap tokeny s vysokým růstovým potenciálem – nejvyšší riziko

Řízení korelace

Mnoho altcoinů je vysoce korelováno s Bitcoinem. Pokud máte long pozice v BTC, ETH, SOL a AVAX, máte v podstatě jeden velký obchod – všechny se pohybují společně. Skutečná diverzifikace znamená:

- Míchání nekorelovaných aktiv

- Zařazení některých inverzních pozic (short hedges)

- Diverzifikaci napříč časovými rámci

- Diverzifikaci napříč strategiemi (sledování trendu + mean reversion)

Řízení páky (Leverage Management)

Páka je nejrychlejší způsob, jak zlikvidovat obchodní účet. Zde jsou přísná pravidla pro páku u krypta:

- Začátečníci: Žádná páka (pouze spot trading)

- Středně pokročilí: Maximálně 3x páka

- Pokročilí: Maximálně 5–10x páka, pouze na setupy s vysokým přesvědčením

- Nikdy: 20x+ páka na krypto (to je hazard, ne obchodování)

Výpočet likvidační ceny

Před vstupem do jakéhokoli obchodu s pákou znát svou likvidační cenu:

- 10x páka: ~10% pohyb proti vám = likvidace

- 20x páka: ~5% pohyb proti vám = likvidace

- 50x páka: ~2% pohyb proti vám = likvidace

Na trhu, kde jsou denní pohyby 5–10 % normální, je 20x+ páka v podstatě žádost o likvidaci.

Obchodní psychologie a emoční risk management

Nejsložitější systém risk managementu je bezcenný, pokud ho nemůžete dodržovat. Obchodní psychologie je kritickou součástí risk managementu:

Past revenge tradingu

Po ztrátě je přirozeným impulsem vzít větší obchod, abyste ji "vyhráli zpět". To je revenge trading a je to nejničivější chování v obchodování. Bojujte proti němu:

- Stanovením maximálního denního limitu ztráty (např. 3 % účtu)

- Odchodem od obrazovky po dosažení limitu

- Vedením obchodního deníku k identifikaci emočních vzorců

- Používáním nástrojů s umělou inteligencí, jako jsou indikátory FibAlgo, k odstranění emočního zkreslení z rozhodování o vstupech

FOMO (Strach, že něco propásnete)

Když mince vyletí o 50 % a vy nejste v obchodu, nutkání koupit na vrcholu je ohromující. Chraňte se:

- Vstupem pouze do obchodů, které odpovídají vašim předem definovaným kritériím setupu

- Pamatováním si, že vždy existuje více příležitostí

- Sledováním trendu, ne hype – použijte technickou analýzu k nalezení vstupů

Přehnané sebevědomí po výhrách

Série výher může být stejně nebezpečná jako série proher. Po několika výhrách:

- Nezvyšujte velikost pozic, abyste "využili své výhody"

- Zachovávejte stejné parametry rizika bez ohledu na nedávné výsledky

- Pamatujte, že tržní podmínky se mohou rychle změnit

Pokročilé techniky risk managementu

Analýza rizika a odměny před každým obchodem

Před vstupem do jakéhokoli obchodu vypočítejte poměr rizika k odměně (R:R):

- Minimální přijatelný R:R = 1:2 (riskujte 1 $, abyste vydělali 2 $)

- Dobré setupy = 1:3 nebo lepší

- Vynikající setupy = 1:5 nebo lepší

Použití Fibonacciho extenzí k nastavení profit targetů tento výpočet zjednodušuje. Náš průvodce Fibonacciho obchodováním přesně vysvětluje, jak to udělat.

Kellyho kritérium

Kellyho kritérium je matematický vzorec pro optimální určení velikosti pozice:

Kelly % = Úspěšnost (Win Rate) - (1 - Úspěšnost) / Poměr odměny k riziku

Příklad: Pokud je vaše úspěšnost 55 % a průměrný R:R je 1:2:

Kelly % = 0,55 - (0,45 / 2) = 0,55 - 0,225 = 0,325 = 32,5 %

Většina profesionálních obchodníků používá "Half Kelly" (polovinu vypočteného procenta) pro větší bezpečnost.

Value at Risk (VaR)

VaR vypočítává maximální očekávanou ztrátu za určité časové období na dané úrovni spolehlivosti. Pro portfolio 100 000 $:

- Denní VaR na 95% spolehlivosti může být 3 000 $

- To znamená, že existuje 95% pravděpodobnost, že v jediném dni neztratíte více než 3 000 $

Porozumění VaR vám pomáhá stanovit realistická očekávání a připravit se na nejhorší scénáře.

Vytvoření kontrolního seznamu risk managementu

Použijte tento kontrolní seznam před každým obchodem:

- ☐ Definoval jsem svůj vstup, stop-loss a take-profit?

- ☐ Je velikost mé pozice v rámci pravidla 1–2 %?

- ☐ Je můj poměr rizika k odměně alespoň 1:2?

- ☐ Odpovídá tento obchod trendu na vyšším časovém rámci?

- ☐ Jsem již vystaven korelovaným pozicím?

- ☐ Jsem ve správném emočním stavu pro obchodování?

- ☐ Zkontroloval jsem nadcházející události s vysokým dopadem?

- ☐ Nastavil jsem svůj stop-loss v obchodní platformě (ne jen v hlavě)?

Závěr

Risk management není sexy. Nedělá vzrušující videa na YouTube ani vlákna na Twitteru. Ale je to nejdůležitější faktor dlouhodobého úspěchu v obchodování.

Obchodníci, kteří v kryptu přežívají a prosperují, nejsou ti s nejlepšími strategiemi – jsou to ti, kteří řídí riziko nejefektivněji. Implementujte principy v tomto průvodci, používejte nástroje jako AI indikátory FibAlgo k identifikaci setupů s vysokou pravděpodobností a nechte matematiku chránit váš kapitál.

Pro více obchodních strategií a analytických technik prozkoumejte naše průvodce o sentimentu krypto trhu a hlavních obchodních chybách, kterým se vyhnout.