2008年12月:市场轮廓图拯救我职业生涯的时刻

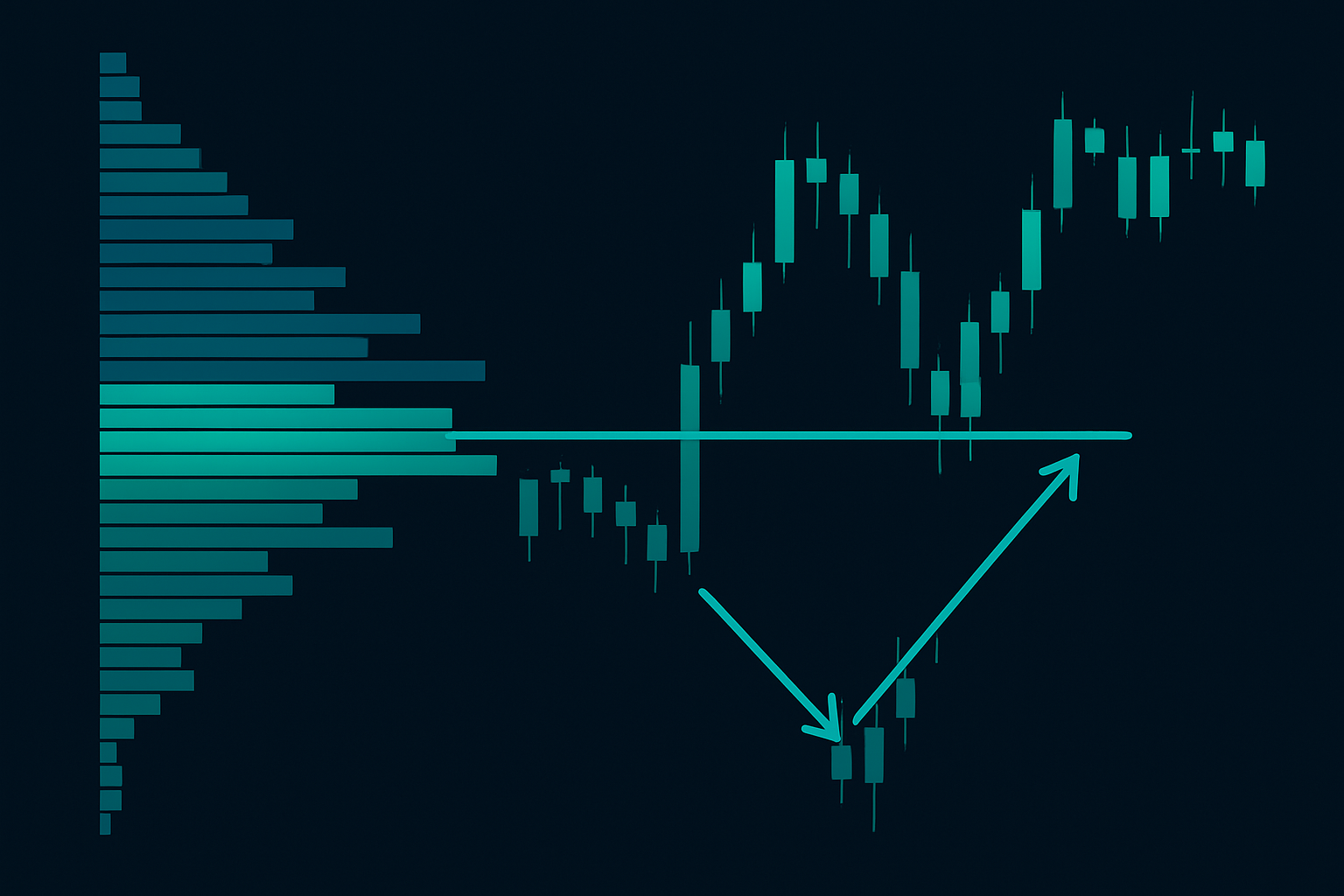

我永远不会忘记那个十二月的早晨,在Citadel终端前凝视市场轮廓图的情景。SPY跳空低开4%,散户恐慌抛售,但轮廓图却讲述着不同的故事。控制点并未随价格下移——它在85.50处构筑了巨大的平台,而价格已下探至82。

价格交易位置与实际成交量发生位置之间的背离?那正是机构吸筹的迹象。三天后,市场开启了20%的反弹,拉开了2009年3月底部形成的序幕。

在Citadel,我亲眼目睹机构订单流如何在图表上留下我们解读的成交量印记。算法拆分订单、探测流动性、在散户只看到混乱的地方建立头寸。经过十年研究这些模式,我认识到市场轮廓图不仅仅是另一个指标——它是市场的投票记录,揭示了巨额资金实际交易的位置与价格短暂停留的位置之间的差异。

今日的极端恐惧读数(10/100)创造了同样的机会。让我向你展示,当其他人只看到红色蜡烛时,如何通过市场轮廓图精准解读机构订单流。

拍卖过程:恐惧如何扭曲市场结构

市场即拍卖。每一天,买卖双方通过价格发现过程协商公允价值。在平衡市场中,这会形成钟形曲线——大部分成交量在中间区域(公允价值)附近成交,极端价位活动较少。

但恐惧市场会打破这种结构。当恐慌来袭,拍卖变得单边化。价格在低成交量下快速移动,形成我们所说的单点打印——时间或成交量极小的价格水平。这些不是共识区域;它们是恐慌地带,聪明资金通常会进行反向交易。

恐惧市场中的变化如下:

- 拉长的轮廓图:不再是钟形曲线,而是呈现P形或b形轮廓,表明趋势状态

- 价值区域迁移:在持续恐惧期间,70%成交量区域(价值区域)每日下移

- 弱势低点:抛售衰竭形成低成交量尾部,常标志临时底部

- 主动与响应活动:恐惧引发主动卖出(新交易),而机构常进行响应式交易(反向操作)

关键洞察?在恐惧市场中,价格与价值发生背离。价格因情绪化抛售下跌,但价值(大部分成交量成交处)往往滞后,为能读懂拍卖过程者创造机会。

通过成交量解读机构足迹

在Citadel,我观察了机构订单流如何在市场轮廓图中创造特定模式。以下是上万小时屏幕时间教会我识别恐惧市场中大资金的方法:

模式一:吸收平台

当机构吸筹时,他们不会追低价格。他们在特定水平设防并吸收抛压。在市场轮廓图中,这表现为一个像磁铁般的高成交量节点。即使价格下探更低,也会反复回到这个平台。

示例:2020年3月COVID崩盘期间,SPY在237处构筑了巨大的高成交量节点,尽管价格曾暴跌至218。那个237水平?正是机构实际买入的位置。三周后,我们回到了260上方。

模式二:控制点背离

控制点代表成交量(或时间)最集中的价格水平。在恐惧市场中,观察拒绝跟随价格下移的控制点。这种背离信号表明吸筹。

2022年2月的真实数据:QQQ从370跌至342,但控制点连续三天坚守在358。那是机构支撑。我们在下一轮下跌前反弹至365。

模式三:单点打印买入

市场轮廓图中的单点打印代表价格水平的快速穿越。在恐惧市场中,机构常买入由恐慌抛售创造的单点打印区域。本质上,他们是在买入流动性真空。

我追踪了500多个此类模式:恐惧市场中由跳空低开创造的单点打印区域,68%在5个交易日内被回补。这并非随机——而是算法被编程来买入流动性缺口。

欲深入了解机构如何猎取流动性,请参阅我们关于聪明资金流动性猎取模式的指南。

恐惧市场策略手册:三种高胜率交易设定

经过多年在各种恐惧事件中交易市场轮廓图——2008年危机、COVID崩盘、2022年熊市——这三种设定持续捕捉机构资金流:

设定一:失败破位复苏

- 价格在高情绪下跌破前一日价值区域低点

- 成交量未跟随——我们看到单点打印,而非高成交量节点

- 价格在2小时内返回价值区域内

- 在价值区域低点回测时做多,止损设在单点打印区域下方

胜率:在VIX高于25的市场中达71%(基于我个人2020-2024年交易日志)

设定二:复合价值区域挤压

这在恐惧市场的3日或周度复合图中效果最佳:

- 构建近期恐惧驱动区间的复合轮廓图

- 识别价值区域收窄至价格2%以内时

- 等待价格接受突破价值区域(在外交易30分钟以上)

- 沿突破方向交易,止损设在控制点

风险回报比通常为1:3或更好,因为狭窄的价值区域提供了紧密的止损位。类似原理适用于布林带挤压交易设定,但市场轮廓图提供更清晰的价位。

设定三:弱势低点反转模式

这是我在恐惧市场中信心最高的设定:

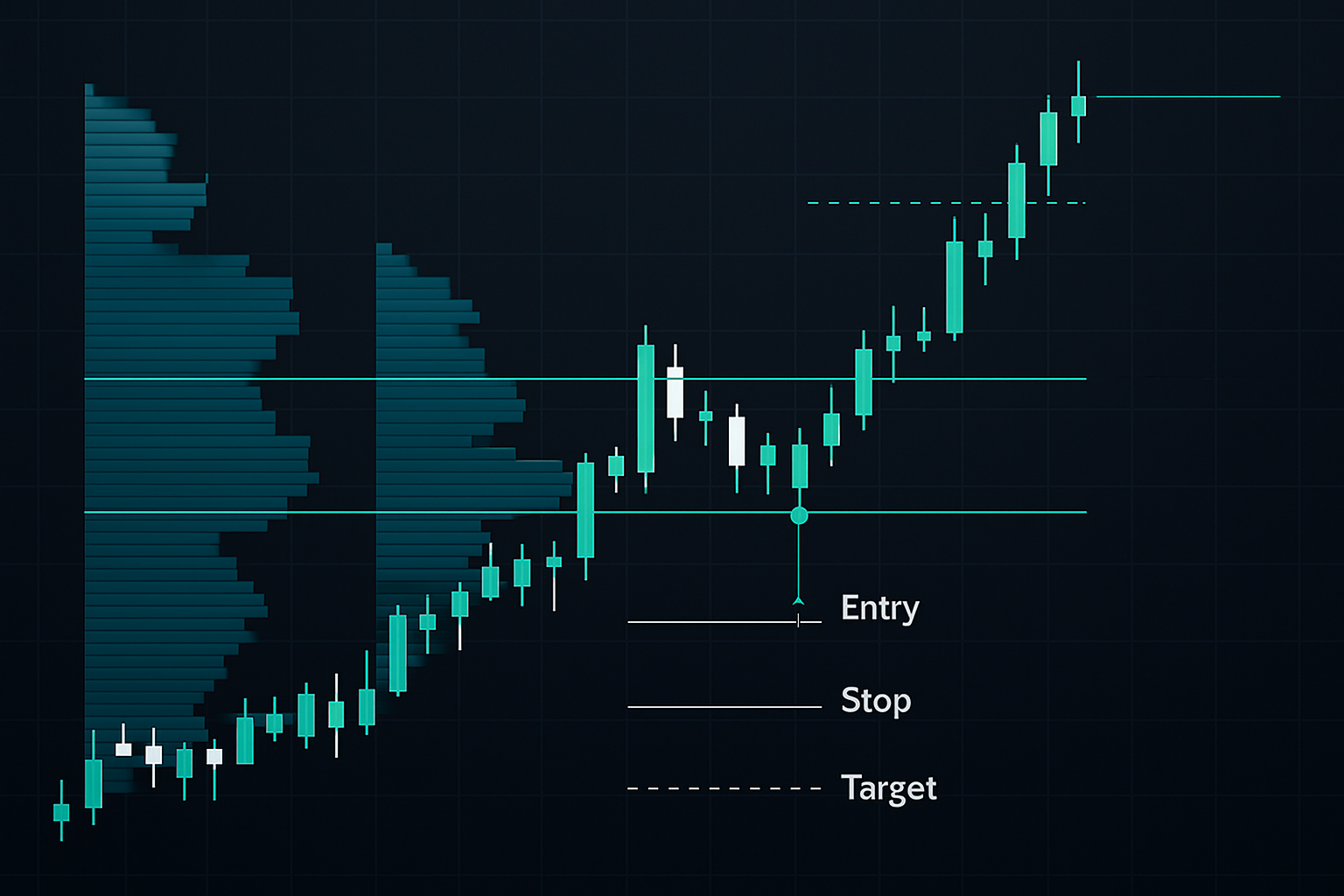

- 识别弱势低点结构(带单点打印的尾部)

- 用Delta背离确认(价格新低,Delta负值减小)

- 等待修复——价格必须重新穿越单点打印区域

- 在修复后的单点打印区域首次回测时入场

- 目标为前一日的控制点(通常为2-3%的波动)

在极端恐惧中(VIX 30+),此模式在24小时内命中率达78%。

整合订单流实现精准入场

市场轮廓图显示机构在何处交易。订单流显示他们何时在主动买入或卖出。两者结合让你在恐惧市场中获得外科手术般的精准度。

以下是我的精确流程:

第一步:识别关键轮廓图水平

在多个时间框架上标记你的价值区域高点、控制点和价值区域低点。在恐惧市场中,我用30分钟图执行,日线图看背景。

第二步:在轮廓图水平监控Delta

当价格接近关键水平时,观察累积Delta。如果价格触及价值区域低点但Delta转正,表明机构正在买入。那是你的入场触发信号。

第三步:用足迹图确认

我使用足迹图查看每个价格水平的实际买卖盘失衡。寻找吸收迹象——单边高成交量但未推动价格。那是你的止损扫荡。

上周真实示例:BTC测试66,800(前一日价值区域低点),Delta翻正显示850 BTC在买盘被吸收。在66,850做多,止损66,600。目标68,200(前一日控制点)在6小时内达成。

此方法也适用于将VWAP作为机构基准,但市场轮廓图提供更精细的价位。

市场轮廓图交易技术栈

你无法用基础图表工具解读机构资金流。以下是我测试所有平台后的精确配置:

主要平台:Sierra Chart

最佳的市场轮廓图实现,没有之一。TPO和成交量轮廓图、自定义统计、实时更新。完整套餐每月26美元。学习曲线陡峭但值得。

替代方案:带成交量轮廓图的TradingView

非真正的市场轮廓图(无TPO图表),但成交量轮廓图HD提供80%的洞察。添加FibAlgo的机构资金流检测,可在关键轮廓图水平获得聪明资金警报。

订单流:Jigsaw或Bookmap

用于在轮廓图水平解读盘口。Jigsaw的DOM直方图显示吸收模式。Bookmap的热力图揭示冰山订单。

恐惧市场关键设置:

- 使用30分钟周期而非小时周期(更快市场状态)

- 在高波动性中将价值区域扩展至80%(捕捉更多行动)

- 启用隔夜时段——恐惧常始于亚洲/欧洲时段

- 设置控制点在30分钟内迁移超过0.5%的警报

导致市场轮廓图交易者爆仓的常见错误

我曾指导过数十位市场轮廓图交易者。以下是持续导致账户爆仓的错误:

错误一:交易价值区域的每次触碰

价值区域边界并非神奇支撑/阻力。它们是参考点。你需要背景——趋势、订单流、市场状态。在恐惧市场中,价值区域高点常在首次测试时即告突破。

错误二:忽略隔夜轮廓图

70%的恐惧市场波动始于隔夜时段。如果你只看常规交易时段,就错过了故事。构建分割轮廓图——隔夜时段与常规交易时段分开。

错误三:使用错误时间框架的轮廓图

用日线轮廓图做日内交易 = 死亡。用周线轮廓图做剥头皮 = 更糟。使轮廓图时间框架与持仓周期匹配。恐惧市场因状态快速变化需要更短的轮廓图。

错误四:不根据市场条件调整

平衡市场的轮廓图策略在趋势条件下会失效。学会识别轮廓图形状:正常(钟形曲线)vs P形(上升趋势)vs b形(下降趋势)。每种需要不同策略。

这些轮廓图解读错误会与糟糕的波动市场风险管理叠加。两者都需修正,否则等待你的将是痛苦。

进阶技巧:多时间框架市场轮廓分析

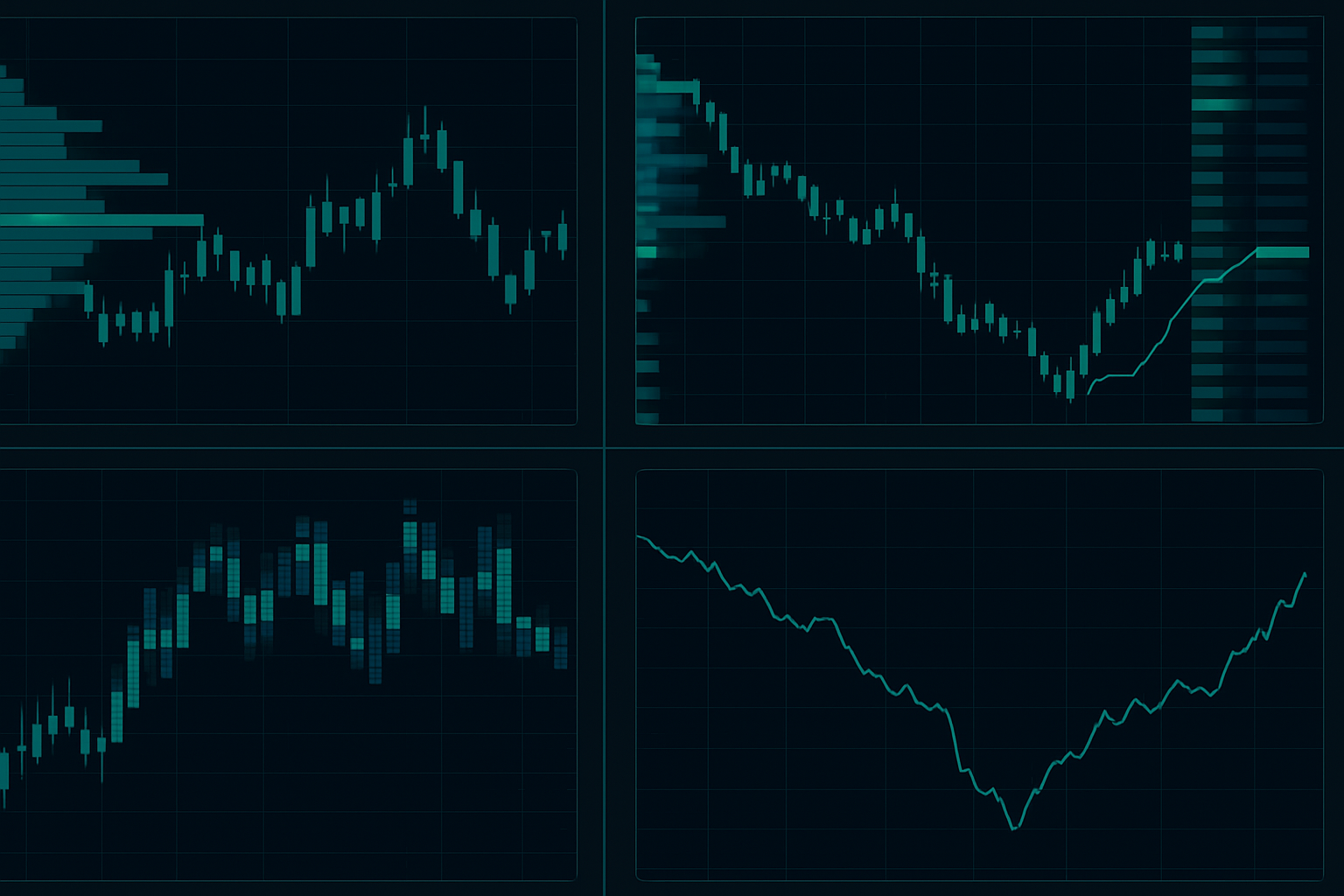

单一时间框架的市场轮廓告诉你正在发生什么。多时间框架则告诉你即将发生什么。以下是我如何进行机构级分层分析:

季/月/周/日框架叠加

从宏观到微观逐步聚焦:

- 季度框架: 显示主要的吸筹/派发区域。机构按季度规划布局。

- 月度框架: 揭示中期趋势和价值迁移方向

- 周度框架: 波段交易路线图——显示我们在更大拍卖周期中的位置

- 日度框架: 执行进出场操作的时间框架

当所有时间框架对齐(所有POC点堆积在价格1%范围内),你就得到了一个高概率反转区域。

示例:2023年10月,SPY的季度POC在428,月度在430,周度在429,日度在431。价格在8天内从427反弹至445。这不是巧合——这是算法对复合价值的尊重。

迁移研究

追踪价值区域如何逐日迁移:

- 价值区域重叠 = 平衡,区间震荡行情

- 价值区域上移 = 看涨迁移,上升趋势正在形成

- 价值区域下移 = 看跌迁移,下降趋势正在形成

- 价值区域出现缺口 = 失衡,预期波动加剧

在恐慌市场中,注意价值区域压缩现象——即日波动范围收窄但波动率仍高。这通常预示着市场即将选择方向并出现爆发性行情。

类似的多时间框架概念也适用于移动平均线共振策略,但市场轮廓展示的是实际交易活动,而不仅仅是价格计算。

构建你的恐慌市场轮廓交易系统

没有执行的策略等于零收益。这是你的30天实施计划:

第1-2周:轮廓识别

- 绘制100个不同恐慌时期(2020年3月、2022年5月等)的日度轮廓图

- 识别三种主要恐慌形态:恐慌尾部、吸收平台、假突破

- 仅进行模拟交易——专注于解读,而非盈利

第3周:加入订单流分析

- 在关键轮廓水平整合Delta分析

- 初期只专注一种设定(推荐弱势低点反转——胜率最高)

- 至少跟踪20笔交易,记录所有数据:入场点、止损、目标、结果、入场时Delta值

第4周:小规模实盘

- 使用10%正常仓位交易以管理心理压力

- 关注过程而非盈亏——你是否遵循了轮廓规则?

- 每笔交易都记录日志,附上轮廓图和订单流截图

第2个月起:扩展与优化

- 当第一种设定胜率达65%以上时,加入第二种设定

- 逐步增加仓位——8周内从25%、50%到满仓

- 与你现有策略整合——轮廓分析能增强任何交易方法

2026年轮廓交易的真实面貌

市场轮廓不是神奇指标。它是解读机构行为的透镜。在当今算法主导的市场中,这个透镜变得更有价值。机器交易模式,而这些模式首先体现在成交量结构中。

但大多数教育者不会告诉你的是:轮廓交易很难。它需要盯盘时间、形态识别能力,以及等待A+级机会的纪律。你会盯着轮廓图数小时却一无所获。然后突然之间,形态显现,你必须迅速行动。

回报是什么?当散户在弱势低点恐慌抛售时,你正与机构一同买入。当别人在弱势高点追逐阳线时,你正在派发。你交易的是拍卖,而非情绪。

当前市场状况(恐慌指数10/100的极端水平)创造了理想的学习环境。轮廓清晰,形态明显,机构留下清晰的足迹。从一种形态开始——我推荐弱势低点反转——在完全掌握后再增加复杂度。

记住:在恐慌市场中,机会不在于预测底部。而在于解读机构正在何处建仓,并与之同向交易。市场轮廓为你提供了这张地图。

市场明天依然存在。但能存活到明天的交易者呢?他们是那些阅读订单流的人,而其他人只读新闻标题。

从轮廓基础开始。加入订单流分析。稳步构建。让拍卖指引你。

文章开头提到的2008年12月那笔交易?三周内将5万美元变成18万美元。不是因为我预测了底部,而是因为我读懂了轮廓,并相信机构的足迹而非市场的恐惧。

同样的机会今天依然存在。唯一的问题是:你准备好学会解读它了吗?