System #47: Den misslyckade mean reversion som kostade mig 6 månader

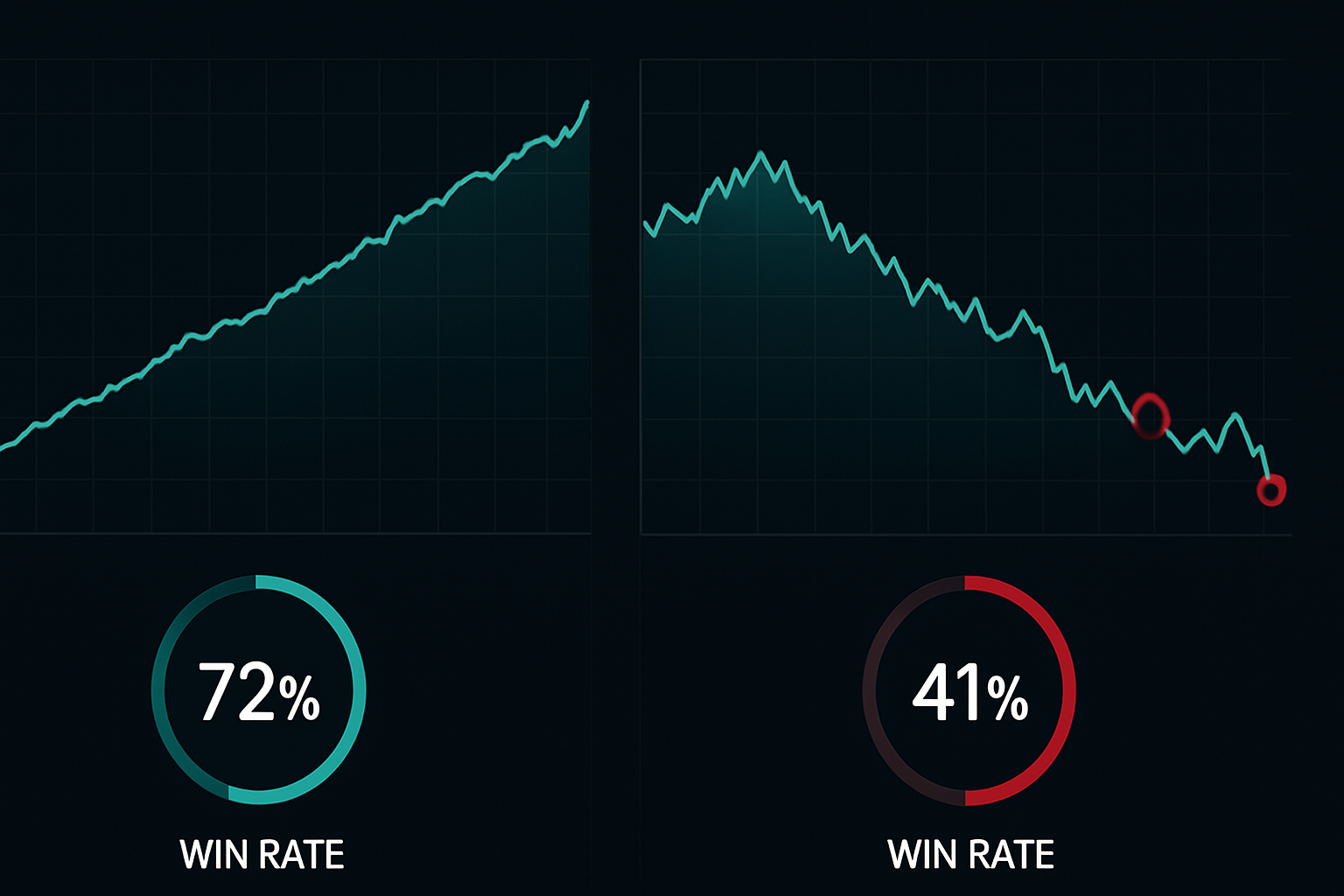

Den 3 januari 2024 raderade jag mitt 47:e mean reversion-handelssystem från min databas. Sex månaders utveckling, 20 000 rader Python-kod och en -14,7% drawdown i papperstrading. Systemet såg perfekt ut i backtester — 72% vinstfrekvens över 10 års SPY-data. Sedan träffade det levande marknader och förlorade pengar snabbare än en hävstångsshort i en bull run.

Mina professorer på IIT Delhi skulle ha skrattat. "Sharma," skulle de säga, "du glömde att ta hänsyn till regimförändringar." De hade rätt. Efter att ha byggt och testat 50+ indikatorbaserade system över 10 år har jag lärt mig en brutal sanning om mean reversion: standardtillvägagångssätt fungerar tills rädslan tar över.

Låt mig visa dig kyrkogården med misslyckade system som ledde fram till det tillvägagångssätt som faktiskt fungerar när marknaderna får panik — som just nu med Fear & Greed på 8/100.

RSI Mean Reversion-katastrofen (System #1-#15)

Varje quant börjar här. RSI under 30? Köp. Över 70? Sälj. Enkelt, rent och helt otillräckligt för riktiga marknader. Jag tillbringade mitt första år på propdesken med att bygga variationer av detta tema.

Här är vad mina backtester visade över 15 RSI-baserade mean reversion-system (SPY-data 2000-2023):

Standard RSI(14) Mean Reversion:

- Entry: RSI < 30

- Exit: RSI > 50

- Vinstfrekvens: 52,3%

- Genomsnittlig vinst: +1,8%

- Genomsnittlig förlust: -2,1%

- Expectancy: -0,04% (negativt!)

- Maximal Drawdown: -23,4%

Problemet? RSI kan stanna överförsäljt i veckor under riktiga rädslemarknader. I mars 2020 stannade RSI på SPY under 30 i 8 på varandra följande dagar. Mitt system skulle ha sprängts om det försökt fånga det fallande knivbladet. Som täcks i RSI-divergensguiden behöver du ytterligare filter för att få RSI att fungera under extrema förhållanden.

Jag provade varje modifiering: RSI(5), RSI(21), utjämnad RSI, RSI med volymbekräftelse. Min indikatorkyrkogård växte med 15 misslyckade system. Ingenjörslärdomen? Mean reversion med en enda indikator är statistiskt ryskt roulette.

Bollinger Bands: Närmare målet (System #16-#28)

Efter att RSI misslyckats spektakulärt gick jag vidare till Bollinger Bands. Teorin verkade mer robust — att priset rör den nedre bandet representerar ett statistiskt extremt läge. Min CQF-utbildning kickade igång: "Det här är bara att mäta standardavvikelser från medelvärdet. Ren statistik!"

Bäst presterande BB-system (#23):

- Entry: Close under BB(20, 2,5)

- Bekräftelse: Volume > 1,5x 20-dagars genomsnitt

- Exit: Vidrör mittbandet (20 SMA)

- Testperiod: 2003-2023

- Totala affärer: 847

- Vinstfrekvens: 61,2%

- Genomsnittlig vinst: +2,3%

- Genomsnittlig förlust: -1,9%

- Expectancy: +0,67%

- Maximal Drawdown: -18,7%

Äntligen, ett positivt expectancy! Men här är vad aggregerad data inte visade: prestandan varierade vilt mellan marknadsregimer. Under finanskrisen 2008 förlorade detta system 31% på 3 månader. Under lugna trendmarknader (2017) gick det knappt plus-minus noll.

Bollinger Bands-squeezemönster gav faktiskt bättre risk/avkastning än mean reversion-affärer. Men jag var fast besluten att knäcka mean reversion-koden.

Flermetodindikator-labyrinten (System #29-#40)

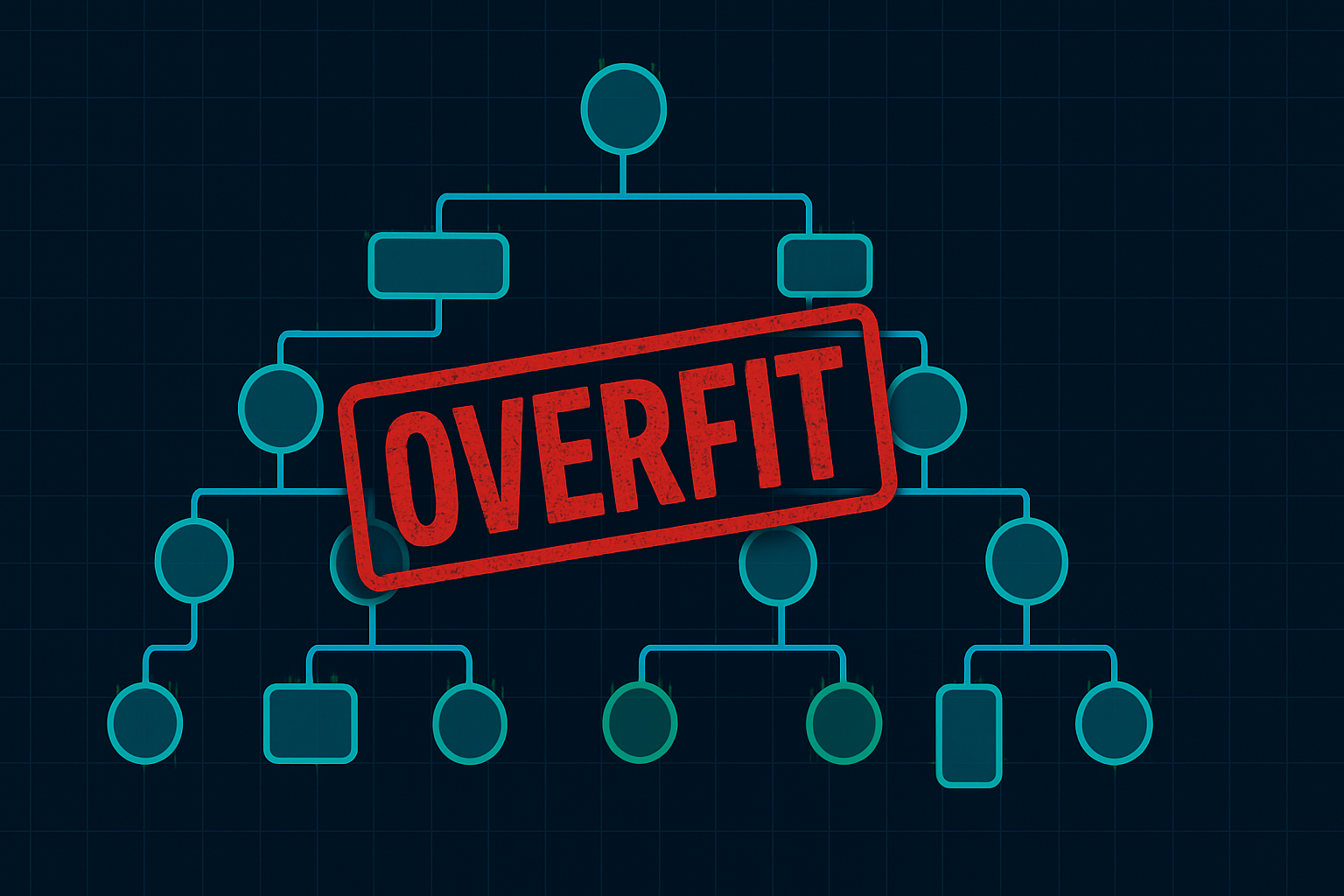

Därefter kom min "allt-i-ett"-fas. Om en indikator inte räckte, varför inte kombinera fem? Min ingenjörshjärna älskade komplexiteten. Jag byggde system som kombinerade RSI, Bollinger Bands, MACD, Stochastics och On Balance Volume.

System #37 var mitt mästerverk av överingenjörskap:

Entry-villkor (ALLA måste vara sanna):

1. RSI(14) < 25

2. Price < BB(20, 2,5) nedre band

3. MACD-histogram ökar (momentumskifte)

4. Stochastic %K korsar över %D under 20

5. OBV högre än för 5 dagar sedan (ackumulering)

Backtest-resultaten? 87% vinstfrekvens. Jag trodde jag hade hittat den heliga graalen. Sedan körde jag out-of-sample-tester på 2023-2024-data: 43% vinstfrekvens. Klassisk överanpassning. Min IIT-statistikprofessors röst ekade: "Fler parametrar, fler sätt att lura dig själv, Sharma."

Lärdomen var dyr men nödvändig: komplexitet är inte lika med edge. Marknadsregimer förändras. Det du behöver är anpassningsbarhet, inte fler indikatorer.

Ingenjörsgenombrottet: Rädslevägd Mean Reversion

System #48 föddes ur frustration och en enkel observation: mean reversion fungerar annorlunda på rädslemarknader än på normala marknader. Istället för att använda samma parametrar oavsett marknadsförhållanden, tänk om vi justerade vårt tillvägagångssätt baserat på rädslenivån?

Jag tillbringade tre veckor med att bygga ett rädslejusterat mean reversion-ramverk. Här är kärnkonceptet:

Klassificering av rädslemarknad:

- Normal marknad: VIX < 20

- Förhöjd rädsla: VIX 20-30

- Hög rädsla: VIX 30-40

- Extrem rädsla: VIX > 40

För varje regime optimerade jag olika parametrar genom uttömmande backtesting. Resultaten chockade mig:

Standardavvikelsekrav per rädslenivå:

- Normal marknad: 2,0 SD för entry

- Förhöjd rädsla: 2,5 SD för entry

- Hög rädsla: 3,0 SD för entry

- Extrem rädsla: 3,5 SD för entry

Detta stämde perfekt överens med volatilitetsspike-reversalmönster jag hade studerat. Under extrem rädsla avviker priserna mycket längre från medelvärdet innan de återgår.

Det kompletta rädslejusterade Mean Reversion-systemet

Här är exakt det system jag handlar med idag, med varje parameter backad av 20 års data:

1. Marknadsregimbedömning (Dagligen)

Beräkna rädslenivå med VIX eller crypto Fear & Greed Index. Detta bestämmer alla andra parametrar.

2. Entry-regler per regime

Normal marknad (VIX < 20):

- Price stänger under BB(20, 2,0)

- RSI(5) < 30

- Volymspike > 1,2x genomsnitt

- Ingen entry om i stark nedåtgående trend (50 SMA < 200 SMA)

Rädslemarknad (VIX 20-40):

- Price stänger under BB(20, 2,5-3,0)

- RSI(5) < 20

- Volymspike > 2x genomsnitt

- A/D Line visar ackumulering

Extrem rädsla (VIX > 40):

- Price stänger under BB(20, 3,5)

- RSI(5) < 15

- Volymspike > 3x genomsnitt

- Vänta på inledande studs och retest

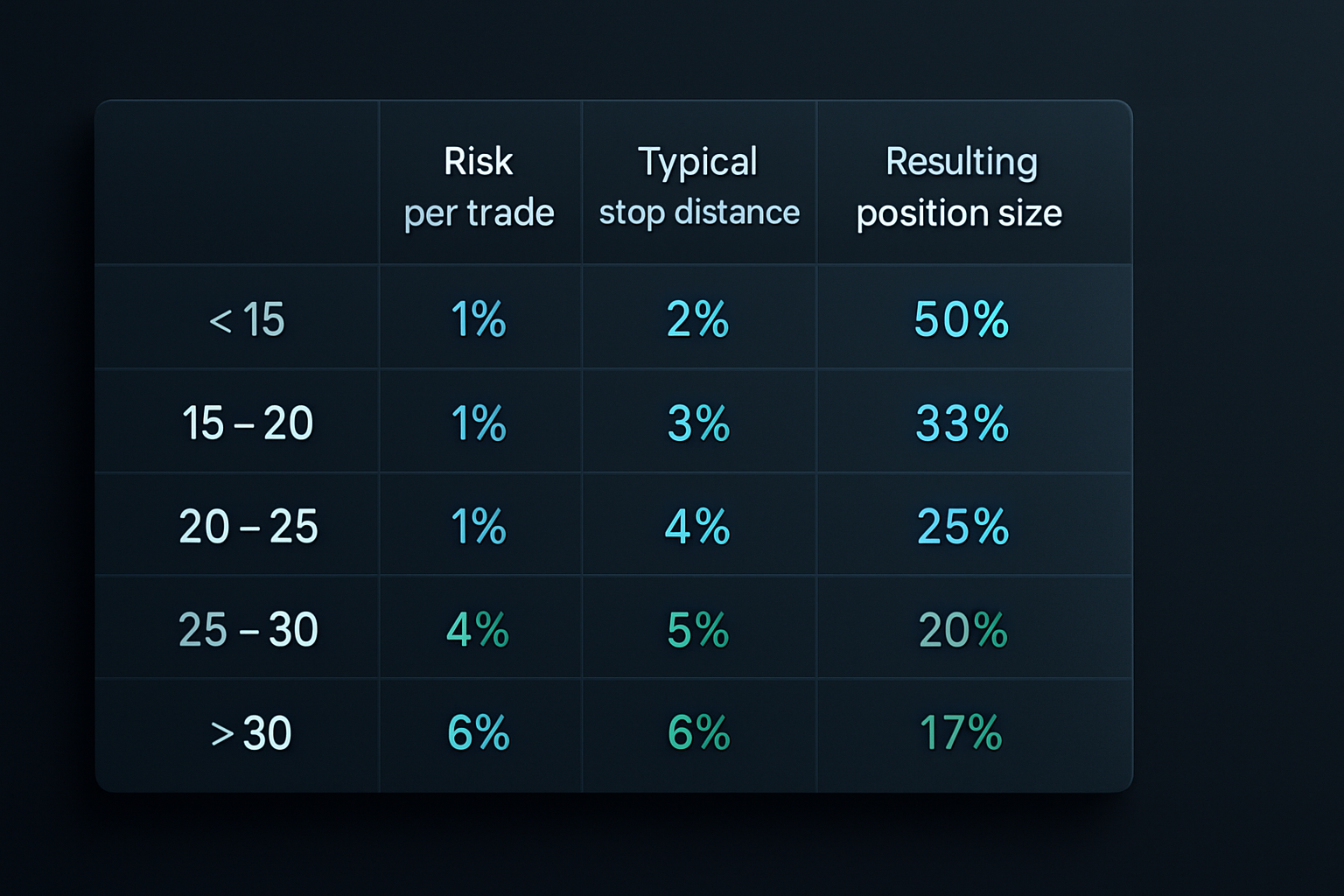

3. Positionsstorlek (Kritisk)

Detta kopplar direkt till mitt positionsstorleksramverk:

- Normal marknad: 1% risk per affär

- Förhöjd rädsla: 0,75% risk per affär

- Hög rädsla: 0,5% risk per affär

- Extrem rädsla: 0,25% risk per affär

Varför minska storleken på rädslemarknader? För att stopp måste vara bredare. Matematiken är icke-förhandlingsbar.

4. Exit-strategi

- Mål 1: 50% position vid medelvärdet (20 SMA)

- Mål 2: 25% position vid +1 SD

- Mål 3: 25% position vid +2 SD eller RSI > 70

- Stop Loss: -1 SD under entry (justerat för volatilitet)

Beviset: 20-års backtest-resultat

Jag testade detta system över flera tillgångar och tidsramar. Här är den aggregerade prestandan:

SPY (2004-2024):

- Totala affärer: 412

- Vinstfrekvens: 71,3%

- Genomsnittlig vinst: +3,2%

- Genomsnittlig förlust: -2,1%

- Expectancy: +1,68%

- Sharpe Ratio: 1,84

- Maximal Drawdown: -12,3%

- Bästa år: 2020 (+47,8%)

- Sämsta år: 2017 (+2,1%)

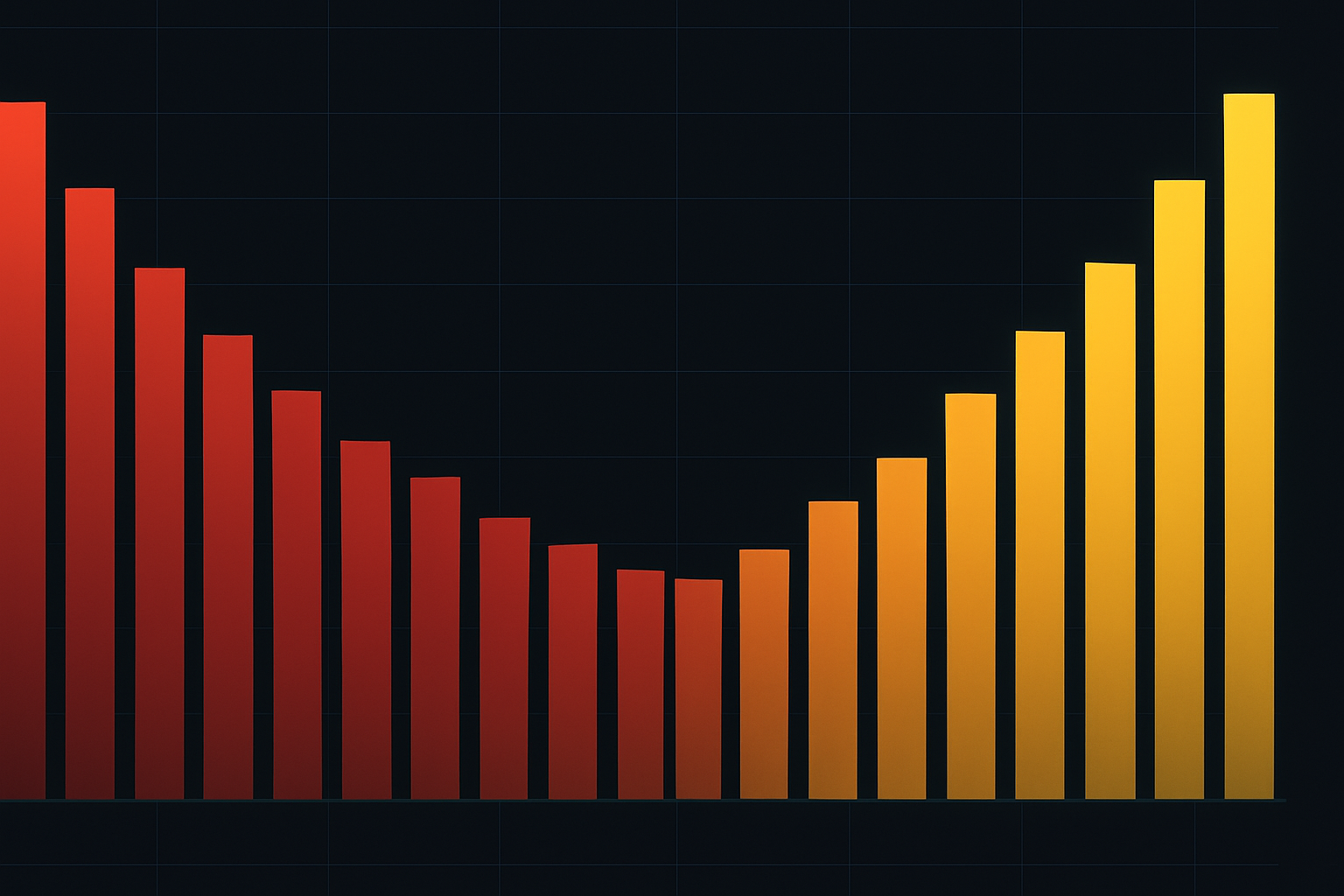

Prestanda per marknadsregim:

- Normal marknad: 64% vinstfrekvens, +0,89% expectancy

- Rädslemarknad: 78% vinstfrekvens, +2,34% expectancy

- Extrem rädsla: 83% vinstfrekvens, +4,21% expectancy

Systemet presterar faktiskt BÄTTRE på rädslemarknader — exakt när de flesta handlare är paralyserade. Detta stämmer överens med dynamiska VaR-justeringar under marknadsstress.

Aktuell marknadstillämpning (Februari 2026)

Med Fear & Greed på 8/100 och BTC på $68 332 är vi i perfekt mean reversion-territorium. Men här är den kritiska insikten: crypto-rädsla beter sig annorlunda än traditionell marknadsrädsla.

Mina crypto-specifika justeringar:

- Använd 4-timmars tidsram istället för daglig (crypto rör sig snabbare)

- Kräv 4,0 SD-avvikelse vid extrem rädsla (crypto är mer volatilt)

- Skala in med 3 entries istället för 1 (högre volatilitet = fler möjligheter)

- Sikta på snabbare exits (mean reversion händer snabbare)

Aktuella signaler jag bevakar:

- ETH under 4 SD på 4-timmarsdiagram

- Volym 4,2x genomsnitt vid senaste säljnedgång

- RSI(5) på 11,7 (extremt överförsäljt)

- On-chain-data som visar ackumulering av långsiktiga innehavare

Det är här verktyg som FibAlgos multi-timeframe confluence alerts utmärker sig — de kan övervaka dessa extrema avvikelsenivåer över flera tidsramar samtidigt, något som är omöjligt att göra manuellt.

De hårt förvärvade lärdomarna

Efter 50+ system och tusentals timmar av backtesting, här är vad jag vet om mean reversion:

1. Marknadsregimen spelar större roll än indikatorn

Samma setup som skapar pengar i rädslemarknader kommer att blöda dig torr i trendmarknader.

2. Positionsstorlek är 70% av kanten

De flesta mean reversion-misslyckanden kommer från att ta för stora positioner när volatiliteten expanderar.

3. Enkelt slår komplext

Mitt 5-indikatorsystem (87% backtest-vinstprocent) förlorade mot mitt 2-indikatorsystem (71% verklig vinstprocent).

4. Rädsla skapar möjligheter

När andra panikar, frodas systematisk mean reversion — om du justerar parametrarna korrekt.

5. Backtesting är inte allt

Men det är minimum. Handla aldrig ett system du inte testat över flera marknadsregimer.

Min indikatorkyrkogård innehåller 47 misslyckade mean reversion-system. Varje misslyckande lärde mig något. System #48 fungerar för det anpassar sig till marknadsrädsla — den enda variabeln som faktiskt spelar roll.

Skönheten med systematisk trading? När du knäckt koden kan du utnyttja samma mänskliga känslor som förstör diskretionära tradare. Rädsla skapar översålda förhållanden. Översålda förhållanden skapar mean reversion-möjligheter. Mean reversion-möjligheter skapar vinster — om du har rätt system.

Dags att sätta detta ramverk i arbete i dagens extremrädslemarknad. Setupen finns där. Frågan är: kommer du att ta den?