Desember 2008: Da Market Profile reddet karrieren min

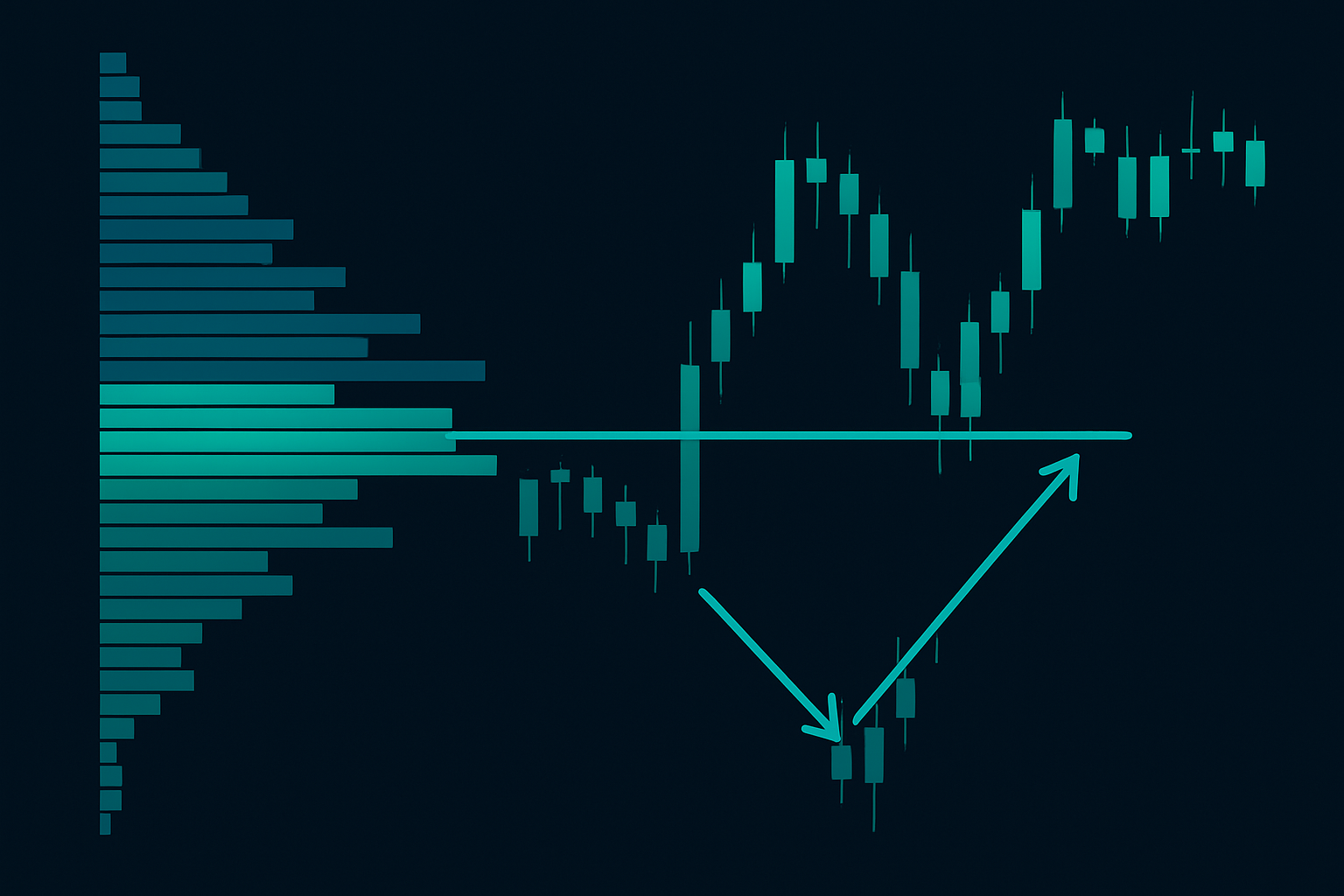

Jeg glemmer aldri å ha stirret på Market Profile på min Citadel-terminal den desembermorgenen. SPY hadde et gap ned på 4%, detaljinvesteringer panikksolgte, men profilen fortalte en annen historie. POC (Point of Control) fulgte ikke prisen nedover — den bygde en massiv hylle på 85,50 mens prisen testet 82.

Den divergensen mellom hvor prisen handlet og hvor volumet faktisk ble omsatt? Det er institusjonell akkumulering. Tre dager senere startet vi en 20% oppgang som innledet bunnformasjonen i mars 2009.

På Citadel så jeg hvordan institusjonell ordrestrøm skaper de volum-signaturene vi leser på chart. Algoritmene skjærer opp ordrer, søker etter likviditet, bygger posisjoner der detaljinvestorer bare ser kaos. Etter 10 år med å studere disse mønstrene har jeg lært at Market Profile ikke bare er en annen indikator — det er markedets stemmeseddel, som viser hvor storpenger faktisk handler mot hvor prisen midlertidig besøker.

Dagens ekstreme fryktlesing (10/100) skaper den samme muligheten. La meg vise deg nøyaktig hvordan du leser institusjonell ordrestrøm gjennom Market Profile når alle andre bare ser røde lys.

Auksjonsprosessen: Hvordan frykt forvrenger markedstruktur

Markeder er auksjoner. Hver dag forhandler kjøpere og selgere rettferdig verdi gjennom oppdagelsesprosessen. I balanserte markeder skaper dette en klokkekurve — mest volum omsettes nær midten (rettferdig verdi) med mindre aktivitet i ytterkantene.

Men fryktmarkeder bryter denne strukturen. Når panikken slår til, blir auksjonen ensidig. Prisen beveger seg raskt på lavt volum, og skaper det vi kaller single prints — prisnivåer med minimal tid eller volum. Dette er ikke områder med enighet; de er panikksoner som smarte penger typisk fader.

Her er hva som endres i fryktmarkeder:

- Fornøyde profiler: I stedet for klokkekurver får vi P-formede eller b-formede profiler som indikerer trendforhold

- Verdiområdemigrasjon: 70% volumsonen (verdiområdet) flytter seg lavere hver dag under vedvarende frykt

- Dårlige lavpunkter: Salgsekshaustion skaper lavvolumshaler som ofte markerer midlertidige bunner

- Initiativ vs responsiv aktivitet: Frykt skaper initiativsalg (ny forretning) mens institusjoner ofte handler responsivt (fader bevegelser)

Den viktige innsikten? Under fryktmarkeder divergerer pris og verdi. Prisen faller på emosjonelt salg, men verdien (hvor mest volum omsettes) henger ofte etter, og skaper mulighet for de som kan lese auksjonen.

Å lese institusjonelle fotavtrykk gjennom volum

På Citadel så jeg hvordan institusjonell ordrestrøm skaper spesifikke mønstre i Market Profile. Her er hva 10 000+ timer med skjermtid lærte meg om å oppdage store penger i fryktmarkeder:

Mønster 1: Absorpsjonshyllen

Når institusjoner akkumulerer, jager de ikke prisen ned. De etablerer seg på spesifikke nivåer og absorberer salg. I Market Profile vises dette som en høyvolumsnode (HVN) som fungerer som en magnet. Selv om prisen tester lavere, vender den tilbake til denne hyllen gjentatte ganger.

Eksempel: Under mars 2020 COVID-krasjen bygde SPY en massiv HVN på 237 selv om prisen spiket ned til 218. Det 237-nivået? Det er der institusjonene faktisk kjøpte. Tre uker senere var vi tilbake over 260.

Mønster 2: POC-divergensen

Point of Control representerer prisnivået med mest volum (eller tid) brukt. I fryktmarkeder, se etter POC som nekter å følge prisen lavere. Denne divergensen signaliserer akkumulering.

Reelle tall fra februar 2022: QQQ falt fra 370 til 342, men POC holdt seg på 358 i tre påfølgende dager. Det er institusjonell støtte. Vi sprettet til 365 før neste etappe ned.

Mønster 3: Single Print-kjøp

Single prints i Market Profile representerer raske bevegelser gjennom prisnivåer. I fryktmarkeder kjøper institusjoner ofte inn i single print-soner skapt av panikksalg. De kjøper i hovedsak likviditetsvakuumet.

Jeg har sporet dette mønsteret over 500+ oppsett: 68% av single print-soner skapt av gap-downs i fryktmarkeder fylles innen 5 handelsdager. Det er ikke tilfeldig — det er algoritmer programmert til å kjøpe likviditetsvakuumer.

For dypere innsikt i hvordan institusjoner jakter på likviditet, se vår guide om smart money likviditetsjaktsmønstre.

Fryktmarkedets spillbok: Tre høysannsynlighetsoppsett

Etter år med å handle Market Profile gjennom alle typer fryktbegivenheter — 2008-krisen, COVID-krasjen, 2022-bjørnemarkedet — fanger disse tre oppsettene konsekvent institusjonell strøm:

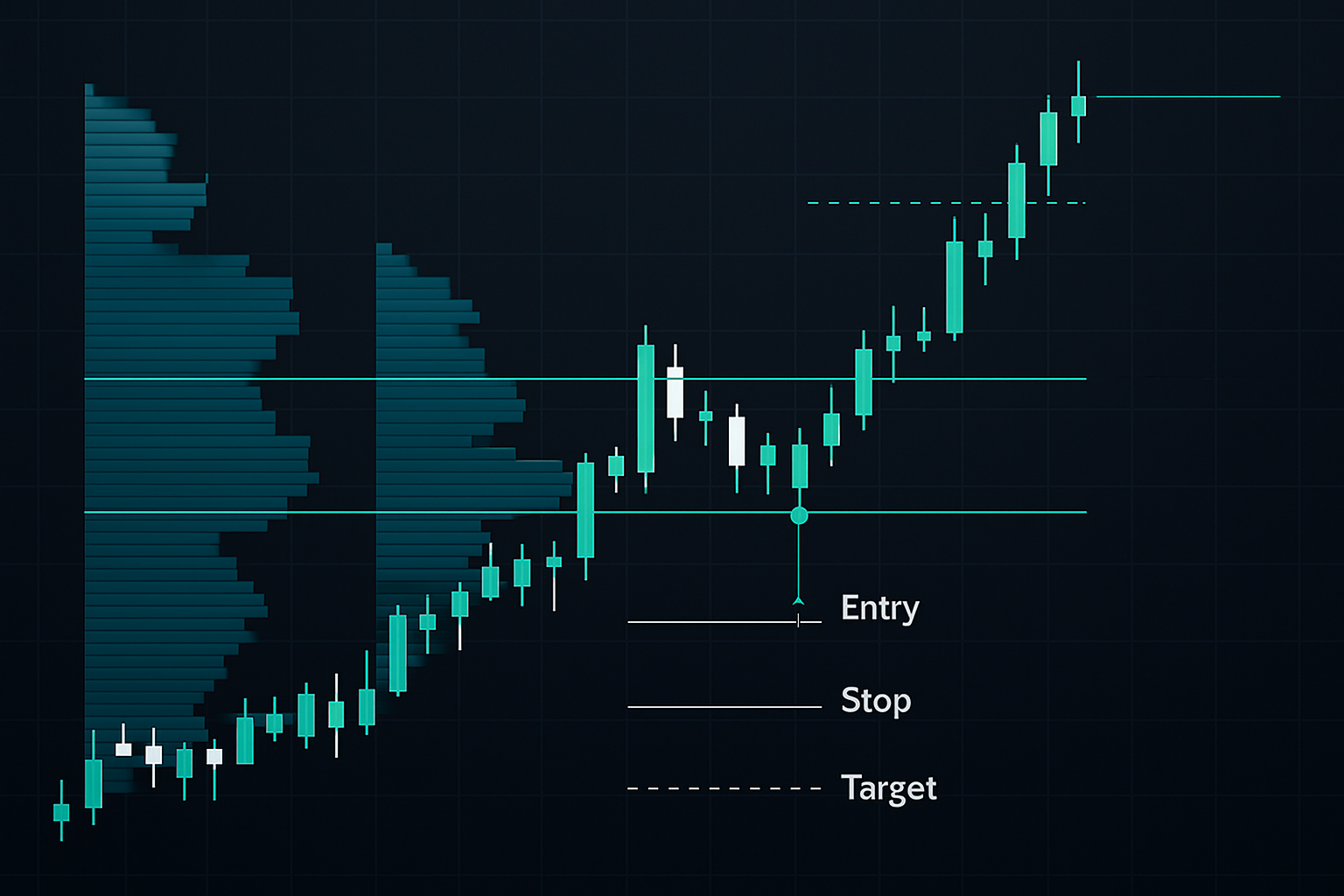

Oppsett 1: Det mislykkede sammenbruddsgjenopprettingen

- Prisen bryter under forrige dags verdiområdelav (VAL) på høy emosjon

- Volumet følger ikke — vi ser single prints, ikke høye volumnoder

- Prisen vender tilbake innenfor verdiområdet innen 2 timer

- Gå long på VAL-retest med stopp under single print-sonen

Suksessrate: 71% i markeder med VIX over 25 (basert på min personlige tradelogg 2020-2024)

Oppsett 2: Kompositt verdiområdesammenpressingen

Dette fungerer best på 3-dagers eller ukentlige kompositter under fryktmarkeder:

- Bygg komposittprofil av nylig frykddrevet område

- Identifiser når verdiområdet smalner til mindre enn 2% av prisen

- Vent på aksept over/under verdiområdet (30min+ handel utenfor)

- Handel breakout-retningen med stopp på POC

Risiko/belønning typisk 1:3 eller bedre fordi det smale verdiområdet gir tett stoppplassering. Lignende prinsipper gjelder for Bollinger Bands squeeze-oppsett, men Market Profile gir renere nivåer.

Oppsett 3: Dårlig lavpunktreverseringsmønsteret

Dette er mitt høyeste overbevisningsfryktmarkedsoppsett:

- Identifiser dårlig lavpunktstruktur (hale med single prints)

- Bekreft med delta-divergens (pris nytt lavpunkt, delta mindre negativt)

- Vent på reparasjon — prisen må handle tilbake gjennom single prints

- Gå inn på første retest av reparert single print-sone

- Mål forrige dags POC (vanligvis 2-3% bevegelse)

I ekstrem frykt (VIX 30+), treffer dette mønsteret 78% av gangene innen 24 timer.

Integrering av ordrestrøm for presise innganger

Market Profile viser HVOR institusjoner handler. Ordrestrøm viser NÅR de aktivt kjøper eller selger. Å kombinere begge gir deg kirurgisk presisjon i fryktmarkeder.

Her er min eksakte prosess:

Trinn 1: Identifiser nøkkelprofilnivåer

Merk dine VAH (verdiområdehøy), POC og VAL på flere tidsrammer. I fryktmarkeder bruker jeg 30-min for utførelse, daglig for kontekst.

Trinn 2: Overvåk delta på profilnivåer

Når prisen nærmer seg et nøkkelnivå, følg kumulativ delta. Hvis prisen treffer VAL men delta blir positivt, kjøper institusjoner. Det er din inngangstrigger.

Trinn 3: Bekreft med fotavtrykkschart

Jeg bruker fotavtrykkschart for å se faktiske bud/spør-ubalanser på hvert prisnivå. Se etter absorpsjon — høyt volum på én side som ikke flytter prisen. Det er din stoppløp.

Reelt eksempel fra forrige uke: BTC testet 66 800 (forrige dags VAL), delta snudde positivt og viste 850 BTC absorbert på budet. Gikk long på 66 850, stopp 66 600. Mål nådd på 68 200 (forrige POC) på 6 timer.

Denne tilnærmingen fungerer også med VWAP som en institusjonell referanse, men Market Profile gir mer granulære nivåer.

Teknologistack for Market Profile-handel

Du kan ikke lese institusjonell strøm med grunnleggende charting. Her er mitt eksakte oppsett etter å ha testet alle plattformer:

Primærplattform: Sierra Chart

Beste Market Profile-implementering, punktum. TPO- og volumprofiler, egendefinerte statistikk, sanntidsoppdateringer. $26/måned for hele pakken. Læringskurven er bratt, men verdt det.

Alternativ: TradingView med Volume Profile

Ikke ekte Market Profile (ingen TPO-chart), men Volume Profile HD gir deg 80% av innsikten. Legg til FibAlgos institusjonell strømdeteksjon for smart money-varsler på nøkkelprofilnivåer.

Ordrestrøm: Jigsaw eller Bookmap

For å lese tapen på profilnivåer. Jigsaws DOM-histogram viser absorpsjonsmønstre. Bookmaps varmekart avslører isfjellsordrer.

Nøkkelinnstillinger for fryktmarkeder:

- Bruk 30-min perioder i stedet for timevis (raskere markedstilstand)

- Utvid verdiområde til 80% i høy volatilitet (fanger mer aksjon)

- Aktiver nattsesjon — frykt starter ofte i Asia/Europa

- Sett varsler for POC-migrasjoner over 0,5% på 30 minutter

Vanlige feil som ødelegger for Market Profile-tradere

Jeg har veiledet dusinvis av tradere i Market Profile. Her er feilene som konsekvent sprenger kontoer:

Feil 1: Å handle hver berøring av verdiområde

Verdiområdegrensene er ikke magisk støtte/motstand. De er referansepunkter. Du trenger kontekst — trend, ordrestrøm, markedstilstand. I fryktmarkeder brytes VAH ofte på første test.

Feil 2: Å ignorere nattprofilen

70% av fryktmarkedets bevegelser starter om natten. Hvis du bare følger med på RTH (vanlig handelstid), går du glipp av historien. Bygg delte profiler — natt separat fra RTH.

Feil 3: Å bruke feil tidsrammeprofiler

Daglige profiler for daytrading = døden. Ukentlige profiler for scalping = verre. Match din profiltidsramme til din holdetid. Fryktmarkeder trenger kortere profiler på grunn av raske tilstandsendringer.

Feil 4: Ikke tilpasse seg markedstilstander

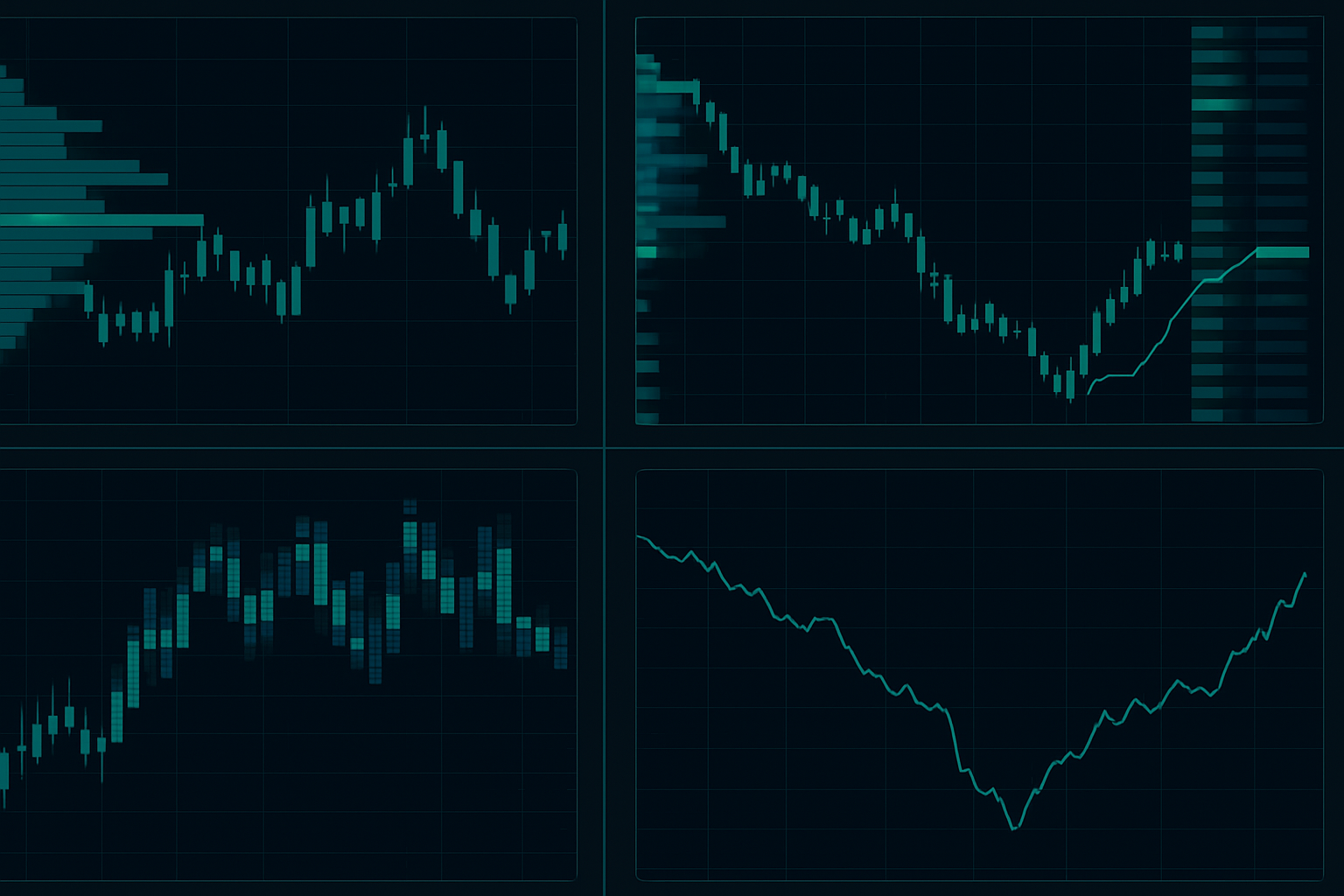

En balansert market profile-strategi mislykkes i trendforhold. Lær å identifisere profilformer: Normal (klokkekurve) vs P-form (trend opp) vs b-form (trend ned). Hver krever forskjellige taktikker.

Disse profillesefeilene forsterkes med dårlig risikostyring i volatile markeder. Fiks begge eller forvent smerte.

Avanserte teknikker: Multi-tidsramme profilanalyse

Enkelt tidsramme Market Profile forteller deg hva som skjer. Multi-tidsramme forteller deg hva som er i ferd med å skje. Slik legger jeg profiler for institusjonell analyse:

Kvartalsvis/Månedlig/Ukentlig/Daglig Stabel

Start med det store bildet og zoom inn:

- Kvartalsvis: Viser store akkumulerings-/distribusjonssoner. Institusjoner planlegger kvartaler fremover.

- Månedlig: Avslører mellomliggende trend og verdimigrasjonsretning

- Ukentlig: Din swing trading-veikart — hvor vi er i den større auksjonen

- Daglig: Eksekveringstidsramme for innganger og utganger

Når alle tidsrammer er på linje (alle POC-er stablet innen 1% av prisen), har du en høy-sannsynlighets reverseringssone.

Eksempel: I oktober 2023 hadde SPY kvartalsvis POC på 428, månedlig på 430, ukentlig på 429, daglig på 431. Prisen sprettet fra 427 til 445 på 8 dager. Det er ikke tilfeldighet — det er algoritmer som respekterer sammensatt verdi.

Migrasjonsstudien

Spør hvordan verdisoner migrerer dag for dag:

- Overlappende verdi = balanse, range-bound forhold

- Høyere verdi = bullish migrasjon, opptrend i utvikling

- Lavere verdi = bearish migrasjon, nedtrend i utvikling

- Gap mellom verdier = ubalanse, forvent volatilitet

I fryktmarkeder, se etter verdisonekompresjon — når daglige spenn blir smalere til tross for høy volatilitet. Dette går ofte foran eksplosive bevegelser når markedet bestemmer retning.

Lignende multi-tidsramme konsepter gjelder for glidende gjennomsnitt konfluensstrategier, men profiler viser faktisk handelsaktivitet, ikke bare priskalkyle.

Bygge ditt Fryktmarkeds Profilsystem

Teori uten eksekvering er null profitt. Her er din 30-dagers implementeringsplan:

Uke 1-2: Profilgjenkjenning

- Kartlegg 100 daglige profiler på tvers av forskjellige fryktperioder (mars 2020, mai 2022, osv.)

- Identifiser de tre hovedfryktmønstrene: panikksvanser, absorpsjonshylser, mislykkede sammenbrudd

- Kun papirhandel — fokus på lesing, ikke profitt

Uke 3: Legg til Order Flow

- Integrer delta-analyse på nøkkelprofilnivåer

- Start med kun ett oppsett (anbefaler poor low reversals — høyest vinnerate)

- Spør minimum 20 handler, alle statistikker: inngang, stopp, mål, resultat, delta ved inngang

Uke 4: Gå Live i Liten Skala

- Handel 10% normal størrelse for å håndtere psykologi

- Fokus på prosess, ikke P&L — fulgte du profilreglene?

- Journalfør hver handel med skjermbilder av profil og order flow

Måned 2+: Skaler og Forbedre

- Legg til andre oppsett når første viser 65%+ vinnerate

- Øk størrelse gradvis — 25%, 50%, full størrelse over 8 uker

- Integrer med din eksisterende strategi — profiler forbedrer enhver tilnærming

Virkeligheten ved Profilhandel i 2026

Market Profile er ikke en magisk indikator. Det er en linse for å lese institusjonell atferd. I dagens algo-dominerte markeder blir den linsen enda mer verdifull. Maskiner handler mønstre, og disse mønstrene vises først i volumstruktur.

Men her er det de fleste lærere ikke vil fortelle deg: Profilhandel er vanskelig. Det krever skjermtid, mønstergjenkjenning og disiplin til å vente på A+ oppsett. Du vil stirre på profiler i timevis uten å se noe. Så plutselig dukker mønsteret opp og du må handle raskt.

Belønningen? Mens detaljhandlere panikkselger ved poor lows, kjøper du med institusjonene. Mens andre jager grønne lys ved poor highs, distribuerer du. Du handler auksjonen, ikke følelsene.

Nåværende markedsforhold (ekstrem frykt på 10/100) skaper ideelle læringsforhold. Profiler er rene, mønstre er åpenbare, institusjoner etterlater klare fotavtrykk. Start med ett mønster — jeg anbefaler poor low reversals — og mester det fullstendig før du legger til kompleksitet.

Husk: I fryktmarkeder ligger ikke muligheten i å forutsi bunnen. Den ligger i å lese hvor institusjonene bygger posisjoner og handle sammen med dem. Market Profile gir deg det kartet.

Markedet vil fortsatt være her i morgen. Men handlerne som overlever for å se det? De er de som leser order flow mens andre leser overskrifter.

Start med profilgrunnleggende. Legg til order flow. Bygg sakte. La auksjonen guide deg.

Den desember 2008-handelen jeg åpnet med? Gjorde $50K om til $180K på tre uker. Ikke fordi jeg forutså bunnen, men fordi jeg leste profilen og stolte på det institusjonelle fotavtrykket over frykten.

Den samme muligheten eksisterer i dag. Det eneste spørsmålet er: Vil du lære å lese den?