2008年12月:マーケットプロファイルが私のキャリアを救った日

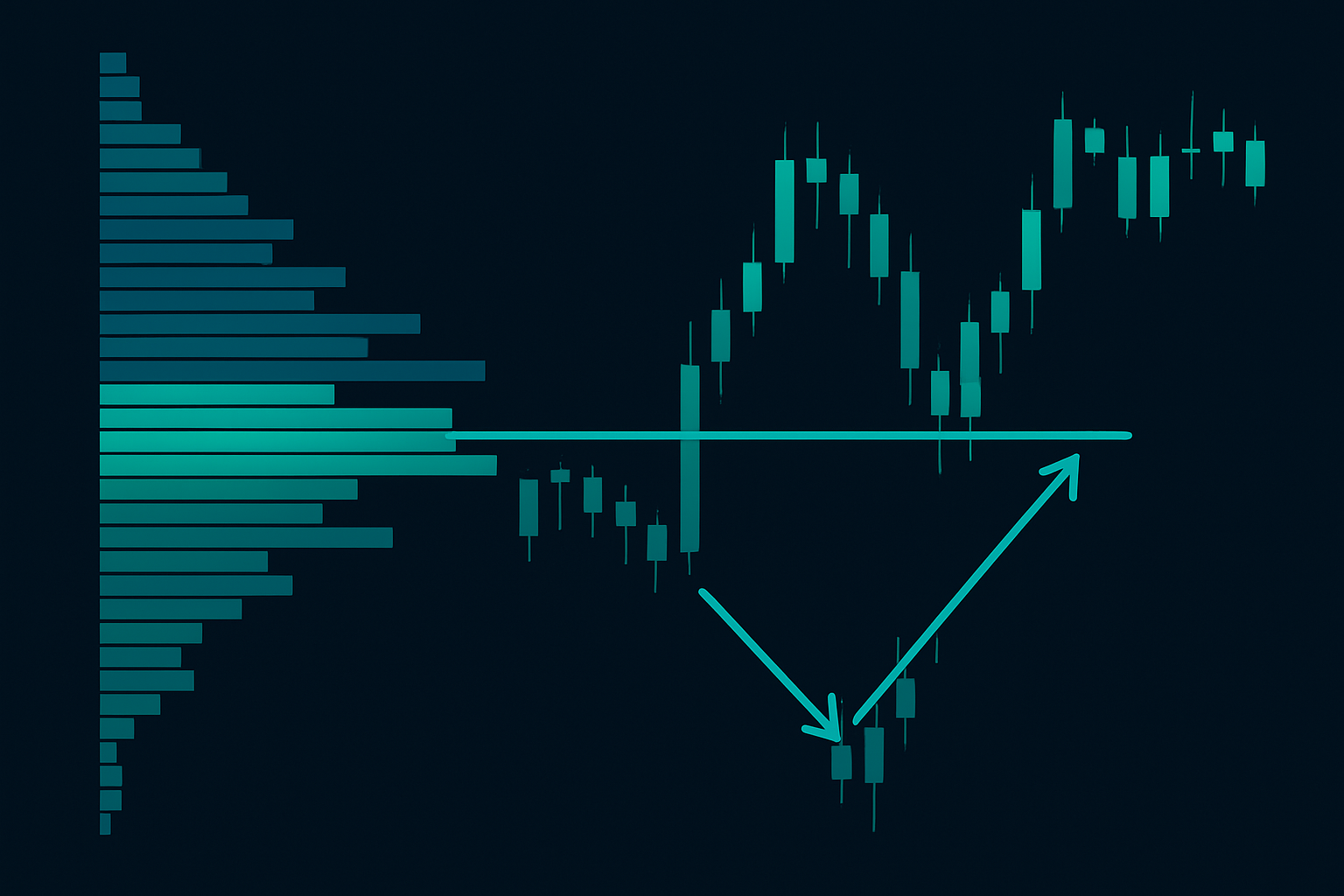

あの12月の朝、シタデルの端末に映るマーケットプロファイルを見つめていたことは決して忘れない。SPYは4%のギャップダウン、小売トレーダーはパニック売りに走っていたが、プロファイルは別の物語を語っていた。POC(ポイント・オブ・コントロール)は価格と共に下落していなかった——価格が82を探る中、85.50で巨大な棚(シェルフ)を形成していたのだ。

価格が取引されている場所と、実際に出来高が発生している場所との乖離?それが機関投資家の累積(アキュムレーション)だ。3日後、私たちは20%の上昇に突入し、それは2009年3月のボトム形成の始まりとなった。

シタデルでは、機関のオーダーフローがチャート上で読み取る出来高の特徴(シグネチャー)をどのように生み出すかを目の当たりにした。アルゴリズムは注文を細分化し、流動性を探り、小売トレーダーには混沌としか見えない場所でポジションを構築する。これらのパターンを10年間研究して、私は学んだ——マーケットプロファイルは単なるもう一つのインジケーターではない。市場の投票記録なのだ。大金が実際に取引される場所と、価格が一時的に訪れる場所を示している。

今日の極度の恐怖指数(10/100)は同じ機会を生み出している。他の誰もが赤いローソク足しか見えない時に、マーケットプロファイルを通じて機関のオーダーフローを正確に読み解く方法をお見せしよう。

オークションプロセス:恐怖が市場構造を歪める仕組み

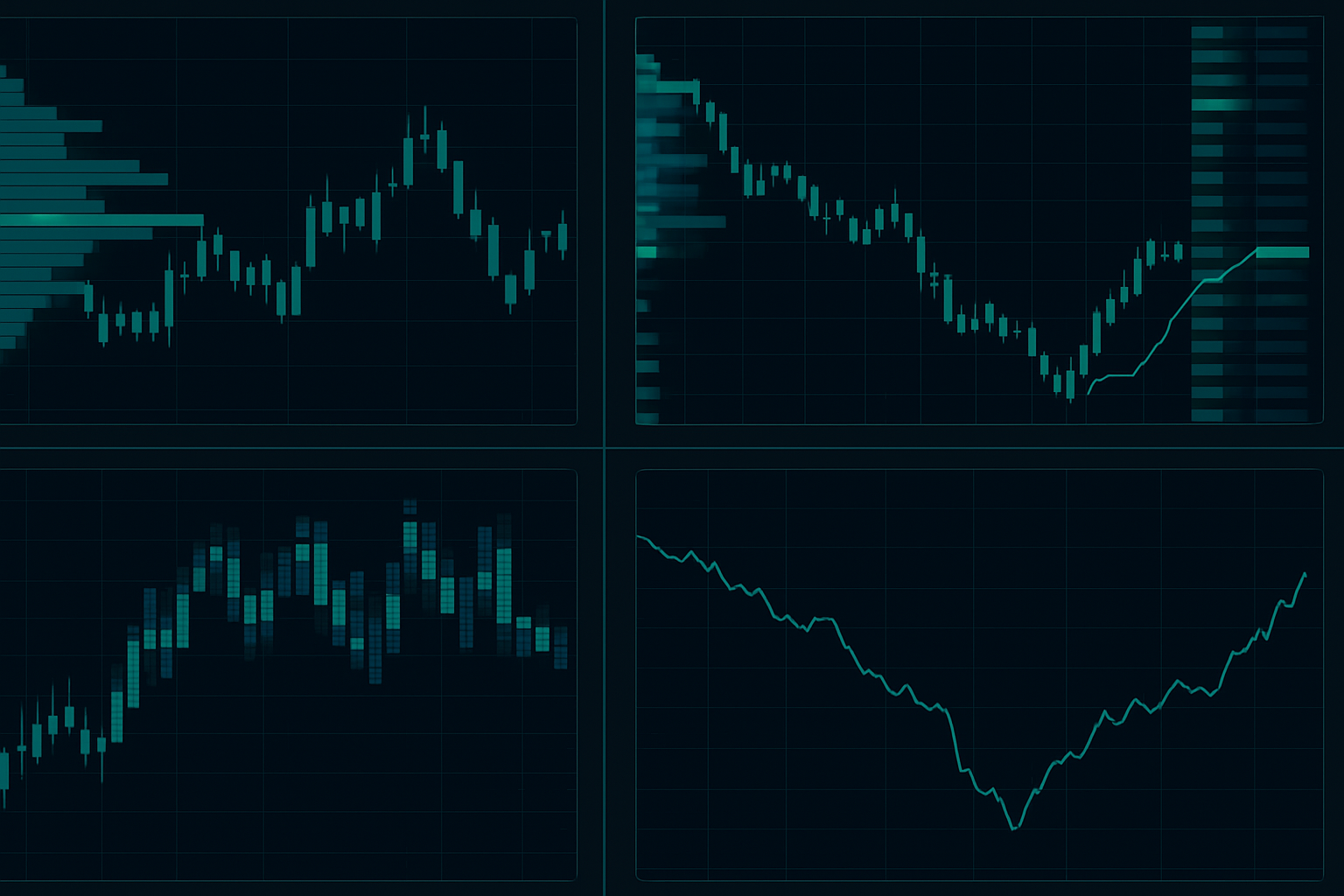

市場はオークションだ。毎日、買い手と売り手がディスカバリープロセスを通じて公正価値を交渉する。均衡市場では、これはベルカーブを生み出す——出来高の大部分は中央(公正価値)付近で取引され、極端な価格帯での活動は少ない。

しかし、恐怖市場はこの構造を破壊する。パニックが襲うと、オークションは一方的になる。価格は低い出来高で急速に動き、シングルプリントと呼ばれるものを作り出す——時間も出来高も最小限の価格レベルだ。これらは合意形成の領域ではなく、スマートマネーが通常フェード(逆張り)するパニックゾーンである。

恐怖市場で変化するものは以下の通り:

- 細長いプロファイル: ベルカーブの代わりに、トレンド状態を示すP字型またはb字型のプロファイルが現れる

- バリューエリアの移動: 持続的な恐怖の中、出来高の70%ゾーン(バリューエリア)は日々低くシフトする

- プアーロー: 売り尽くしは低出来高のテール(尾)を作り出し、しばしば一時的な底をマークする

- イニシアティブ vs レスポンシブ活動: 恐怖はイニシアティブ売り(新規売り)を生み出し、機関はしばしばレスポンシブに取引する(動きをフェードする)

重要な洞察は?恐怖市場では、価格とバリュー(価値)が乖離する。価格は感情的な売りで下落するが、バリュー(出来高の大部分が取引される場所)はしばしば遅れ、オークションを読み解ける者にとって機会を生み出す。

出来高を通じて機関の足跡を読み解く

シタデルでは、機関のオーダーフローがマーケットプロファイルに特定のパターンを生み出すのを見た。恐怖市場で大金の動きを見つけることについて、10,000時間以上のスクリーンタイムが私に教えてくれたことはこれだ:

パターン1:吸収棚(アブソープション・シェルフ)

機関が累積する時、彼らは価格を追いかけて下落させることはしない。特定のレベルに陣取り、売りを吸収する。マーケットプロファイルでは、これは磁石のように機能する高出来高ノード(HVN)として現れる。価格がより低く探ったとしても、繰り返しこの棚に戻ってくる。

例:2020年3月のCOVID暴落時、SPYは価格が218まで急落したにもかかわらず、237で巨大なHVNを構築した。その237レベル?そこが機関が実際に買っていた場所だ。3週間後、私たちは260以上に戻っていた。

パターン2:POCの乖離

ポイント・オブ・コントロールは、最も多くの出来高(または時間)が費やされた価格レベルを表す。恐怖市場では、価格について下落することを拒むPOCを監視せよ。この乖離は累積のシグナルだ。

2022年2月の実際の数値:QQQは370から342に下落したが、POCは3日連続で358を保持した。それが機関のサポートだ。次の下落局面の前に、365までバウンスした。

パターン3:シングルプリント買い

マーケットプロファイルにおけるシングルプリントは、価格レベルを通過する速い動きを表す。恐怖市場では、機関はしばしばパニック売りによって作られたシングルプリントゾーンに買い入れる。彼らは本質的に流動性の真空状態を買っているのだ。

私はこのパターンを500以上のセットアップで追跡してきた:恐怖市場でのギャップダウンによって作られたシングルプリントゾーンの68%は、5営業日以内に埋め戻される。これはランダムではない——流動性の空白を買うようにプログラムされたアルゴリズムの働きだ。

機関が流動性をどのように狩るかについてのより深い洞察は、スマートマネーの流動性狩りパターンに関するガイドを参照せよ。

恐怖市場のプレイブック:3つの高確率セットアップ

あらゆる種類の恐怖イベント——2008年危機、COVID暴落、2022年ベアマーケット——を通じてマーケットプロファイルを取引してきた数年後、これら3つのセットアップが一貫して機関のフローを捉えている:

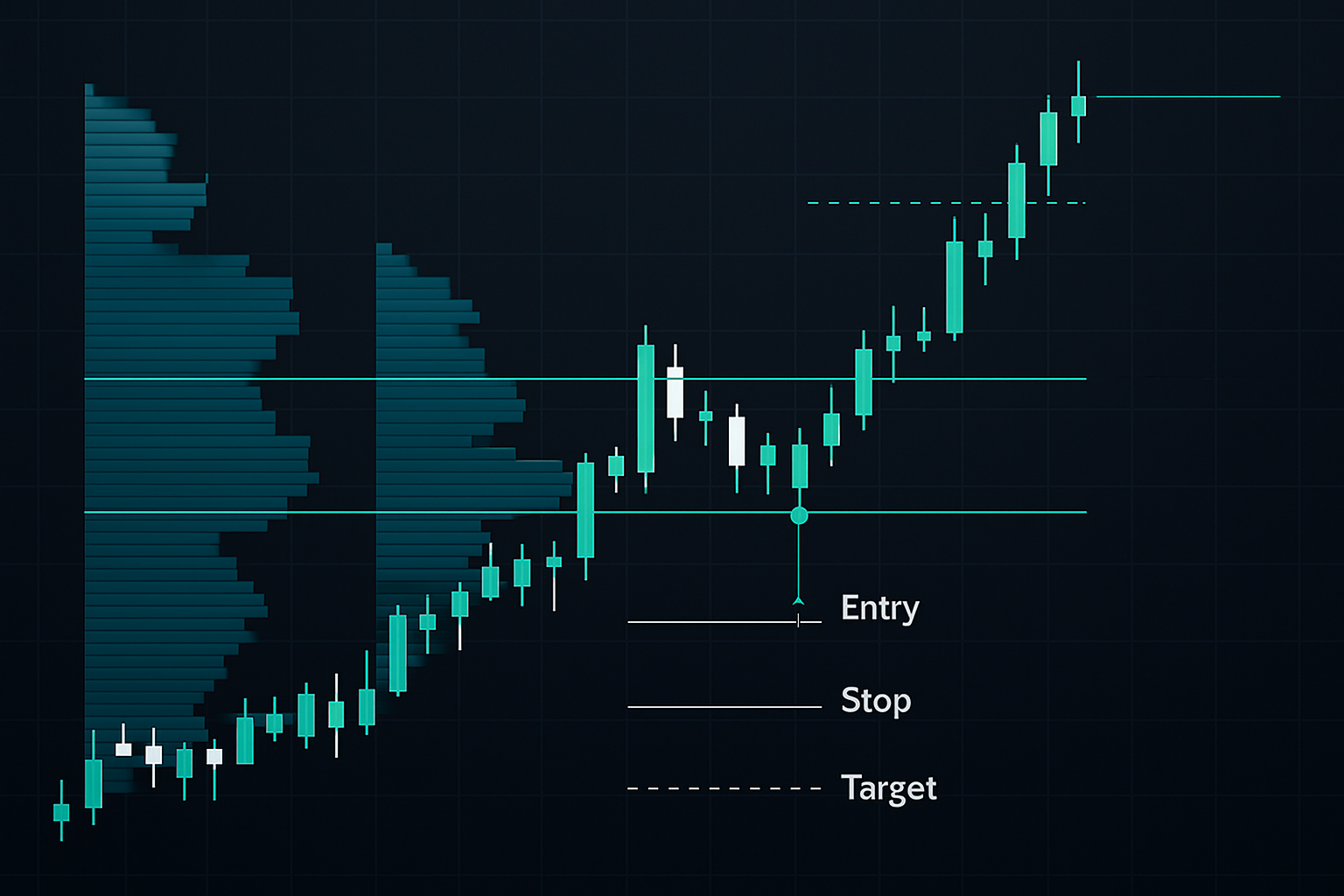

セットアップ1:失敗したブレイクダウン・リカバリー

- 価格が高い感情の中で前日のバリューエリア・ロー(VAL)をブレイクダウンする

- 出来高が追随しない——高出来高ノードではなく、シングルプリントが見られる

- 価格が2時間以内にバリューエリア内に戻る

- VALのリテストでロングエントリー、ストップはシングルプリントゾーンの下に設定

勝率:VIXが25以上の市場で71%(2020-2024年の私の個人トレードログに基づく)

セットアップ2:複合バリューエリア・スクイーズ

これは恐怖市場における3日間または週次の複合プロファイルで最も効果的:

- 最近の恐怖駆動レンジの複合プロファイルを構築する

- バリューエリアが価格の2%未満に狭まった時を特定する

- バリューエリアの上/下での受容(30分以上外側での取引)を待つ

- ブレイクアウト方向に取引、ストップはPOCに設定

リスクリワードは通常1:3以上。狭いバリューエリアがタイトなストップ配置を可能にするからだ。同様の原理はボリンジャーバンド・スクイーズセットアップにも適用されるが、マーケットプロファイルはより明確なレベルを提供する。

セットアップ3:プアーロー・リバーサルパターン

これは私の最も確信度の高い恐怖市場セットアップだ:

- プアーロー構造(シングルプリントを持つテール)を特定する

- デルタの乖離で確認(価格は新安値、デルタはそれほどマイナスではない)

- 修復を待つ——価格はシングルプリントを通過して戻らなければならない

- 修復されたシングルプリントゾーンの最初のリテストでエントリー

- ターゲットは前日のPOC(通常2-3%の動き)

極度の恐怖(VIX 30以上)では、このパターンは78%の確率で24時間以内にヒットする。

オーダーフロー統合による精密なエントリー

マーケットプロファイルは機関が「どこで」取引するかを示す。オーダーフローは彼らが「いつ」積極的に買いまたは売りしているかを示す。両者を組み合わせることで、恐怖市場において外科手術的な精度が得られる。

以下が私の正確なプロセスだ:

ステップ1:主要なプロファイルレベルを特定する

複数の時間軸でVAH(バリューエリア・ハイ)、POC、VALをマークする。恐怖市場では、実行に30分足、文脈把握に日足を使用する。

ステップ2:プロファイルレベルでのデルタを監視する

価格が主要なレベルに接近した時、累積デルタを監視する。価格がVALにヒットしてもデルタがプラスに転じれば、機関が買っている。それがエントリートリガーだ。

ステップ3:フットプリントチャートで確認する

フットプリントチャートを使用して、各価格レベルでの実際のビッド/アスクの不均衡を見る。吸収を探せ——価格を動かさない片側での高出来高。それがストップ狩りだ。

先週の実際の例:BTCが66,800(前日のVAL)をテストし、デルタがプラスに反転、ビッド側で850 BTCが吸収されたことを示した。66,850でロングエントリー、ストップ66,600。ターゲットは6時間で68,200(前日のPOC)にヒット。

このアプローチは機関のベンチマークとしてのVWAPでも機能するが、マーケットプロファイルはより細かいレベルを提供する。

マーケットプロファイル取引のための技術スタック

基本的なチャートでは機関のフローは読めない。あらゆるプラットフォームをテストした後の私の正確なセットアップはこれだ:

主要プラットフォーム:Sierra Chart

最高のマーケットプロファイル実装、間違いない。TPOとボリュームプロファイル、カスタム統計、リアルタイム更新。完全パッケージで月額$26。学習曲線は急だが価値がある。

代替案:Volume Profile付きTradingView

真のマーケットプロファイルではない(TPOチャートなし)が、Volume Profile HDで洞察の80%は得られる。主要なプロファイルレベルでのスマートマネーアラートにはFibAlgoの機関フロー検出を追加せよ。

オーダーフロー:JigsawまたはBookmap

プロファイルレベルでの板読みに。JigsawのDOMヒストグラムは吸収パターンを示す。Bookmapのヒートマップは氷山注文を明らかにする。

恐怖市場のための主要設定:

- 時間足の代わりに30分足を使用(より速い市場レジーム)

- 高ボラティリティではバリューエリアを80%に拡大(より多くのアクションを捕捉)

- オーバーナイトセッションを有効化——恐怖はしばしばアジア/ヨーロッパで始まる

- 30分で0.5%以上のPOC移動に対してアラートを設定

マーケットプロファイルトレーダーを殺す一般的なミス

私は何十人ものトレーダーにマーケットプロファイルを指導してきた。以下が口座を吹き飛ばす一貫したミスだ:

ミス1:バリューエリアのあらゆるタッチで取引する

バリューエリア境界は魔法のサポート/レジスタンスではない。それらは参照点だ。文脈——トレンド、オーダーフロー、市場レジーム——が必要だ。恐怖市場では、VAHは最初のテストでしばしばブレイクする。

ミス2:オーバーナイトプロファイルを無視する

恐怖市場の動きの70%はオーバーナイトに始まる。RTH(通常取引時間)しか見ていないなら、物語を見逃している。分割プロファイルを構築せよ——オーバーナイトとRTHを分ける。

ミス3:間違った時間軸のプロファイルを使用する

デイトレードに日足プロファイル = 死。スキャルピングに週足プロファイル = さらに悪い。プロファイルの時間軸を保有期間に合わせよ。恐怖市場では、急速なレジーム変化のため、より短いプロファイルが必要だ。

ミス4:市場環境に適応しない

均衡市場のプロファイル戦略はトレンド環境では失敗する。プロファイル形状の識別を学べ:ノーマル(ベルカーブ) vs P字型(上昇トレンド) vs b字型(下降トレンド)。それぞれに異なる戦術が必要だ。

これらのプロファイル読みのエラーは、ボラティリティの高い市場での不十分なリスク管理と相まって悪化する。両方を修正するか、痛い目を見る覚悟をせよ。

高度なテクニック:マルチタイムフレーム・プロファイル分析

単一のタイムフレームでのマーケットプロファイルは「何が起きているか」を教えてくれます。マルチタイムフレームは「何が起ころうとしているか」を教えてくれます。私が機関投資家レベルの分析のためにプロファイルを重ねる方法をご紹介します:

四半期/月次/週次/日次の積層

最大の視点から始めて、ズームインしていきます:

- 四半期: 主要な蓄積/分散ゾーンを示します。機関投資家は四半期単位で計画を立てます。

- 月次: 中間的なトレンドと価値の移動方向を明らかにします。

- 週次: スイングトレードのロードマップ — より大きなオークションの中で我々がどこにいるかを示します。

- 日次: エントリーとエグジットのための実行タイムフレームです。

すべてのタイムフレームが一致したとき(すべてのPOCが価格の1%以内に積み重なっている)、高確率の反転ゾーンが形成されます。

例:2023年10月、SPYの四半期POCは428、月次は430、週次は429、日次は431でした。価格は427から445へ8日間で跳ね上がりました。これは偶然ではありません — これは複合的な価値を尊重するアルゴリズムの動きです。

移動の研究

価値エリアが日々どのように移動するかを追跡します:

- 価値エリアの重複 = バランス、レンジ相場の状態

- 価値エリアの上昇 = 強気の移動、上昇トレンドの形成

- 価値エリアの下降 = 弱気の移動、下降トレンドの形成

- 価値エリア間のギャップ = 不均衡、ボラティリティの発生を予想

恐怖相場では、価値エリアの圧縮に注目してください — 高ボラティリティにもかかわらず日中のレンジが狭まる現象です。これは市場が方向性を決定する前に起こり、しばしば爆発的な動きの前兆となります。

同様のマルチタイムフレームの概念は移動平均線の収束戦略にも適用できますが、プロファイルは単なる価格計算ではなく、実際の取引活動を示します。

恐怖相場プロファイルシステムの構築

実行を伴わない理論は利益ゼロに等しい。以下が30日間の実装計画です:

第1-2週:プロファイル認識

- 異なる恐怖期間(2020年3月、2022年5月など)にわたる100の日次プロファイルをチャート化する

- 3つの主要な恐怖パターンを特定する:パニックテール、吸収棚、失敗したブレイクダウン

- ペーパートレードのみ — 利益ではなく、読み方に集中する

第3週:オーダーフローの追加

第4週:小規模で実戦投入

- 心理管理のため、通常サイズの10%で取引する

- 損益ではなくプロセスに集中 — プロファイルのルールに従ったか?

- すべてのトレードを、プロファイルとオーダーフローのスクリーンショット付きでジャーナルに記録する

2ヶ月目以降:スケールアップと洗練

- 最初のセットアップの勝率が65%以上を示したら、2つ目のセットアップを追加する

- サイズを徐々に増やす — 8週間かけて25%、50%、フルサイズへ

- 既存の戦略と統合 — プロファイルはあらゆるアプローチを強化する

2026年におけるプロファイル取引の現実

マーケットプロファイルは魔法のインジケーターではありません。それは機関投資家の行動を読み解くためのレンズです。今日のアルゴリズム支配の市場では、そのレンズは一層価値あるものとなります。機械はパターンを取引し、それらのパターンはまず出来高構造に現れるからです。

しかし、多くの教育者が語らないことがあります:プロファイル取引は難しい。スクリーンタイム、パターン認識、そしてA+のセットアップを待つ規律が必要です。何も見えないプロファイルを何時間も見つめることになるでしょう。そして突然、パターンが現れ、素早く行動する必要があります。

その見返りは?個人投資家がプアローでパニック売りしている間、あなたは機関投資家と共に買っています。他の人々がプアハイで緑のろうそく足を追いかけている間、あなたは分散しています。あなたは感情ではなく、オークションを取引しているのです。

現在の市場環境(恐怖指数10/100の極度の恐怖)は理想的な学習条件を作り出しています。プロファイルはクリーンで、パターンは明らかで、機関投資家の足跡ははっきりと残っています。1つのパターン — 私はプアローの反転を推奨します — から始め、複雑さを追加する前に完全に習得してください。

覚えておいてください:恐怖相場において、機会は底を予測することにはありません。機関投資家がどこでポジションを構築しているかを読み、彼らと共に取引することにあります。マーケットプロファイルはあなたにその地図を与えてくれます。

市場は明日も存在するでしょう。しかし、それを見届けるまで生き残るトレーダーとは?他の人々が見出しを読んでいる間、オーダーフローを読んでいる人々です。

プロファイルの基本から始めてください。オーダーフローを追加してください。ゆっくりと構築してください。オークションがあなたを導くようにしましょう。

冒頭でお話しした2008年12月のトレードはどうなったか?3週間で5万ドルを18万ドルに変えました。底を予測したからではなく、プロファイルを読み、恐怖よりも機関投資家の足跡を信頼したからです。

同じ機会は今日も存在します。唯一の問いは:あなたはそれを読み解くことを学ぶか?です。