2008 decembere: Amikor a Market Profile megmentette a karrieremet

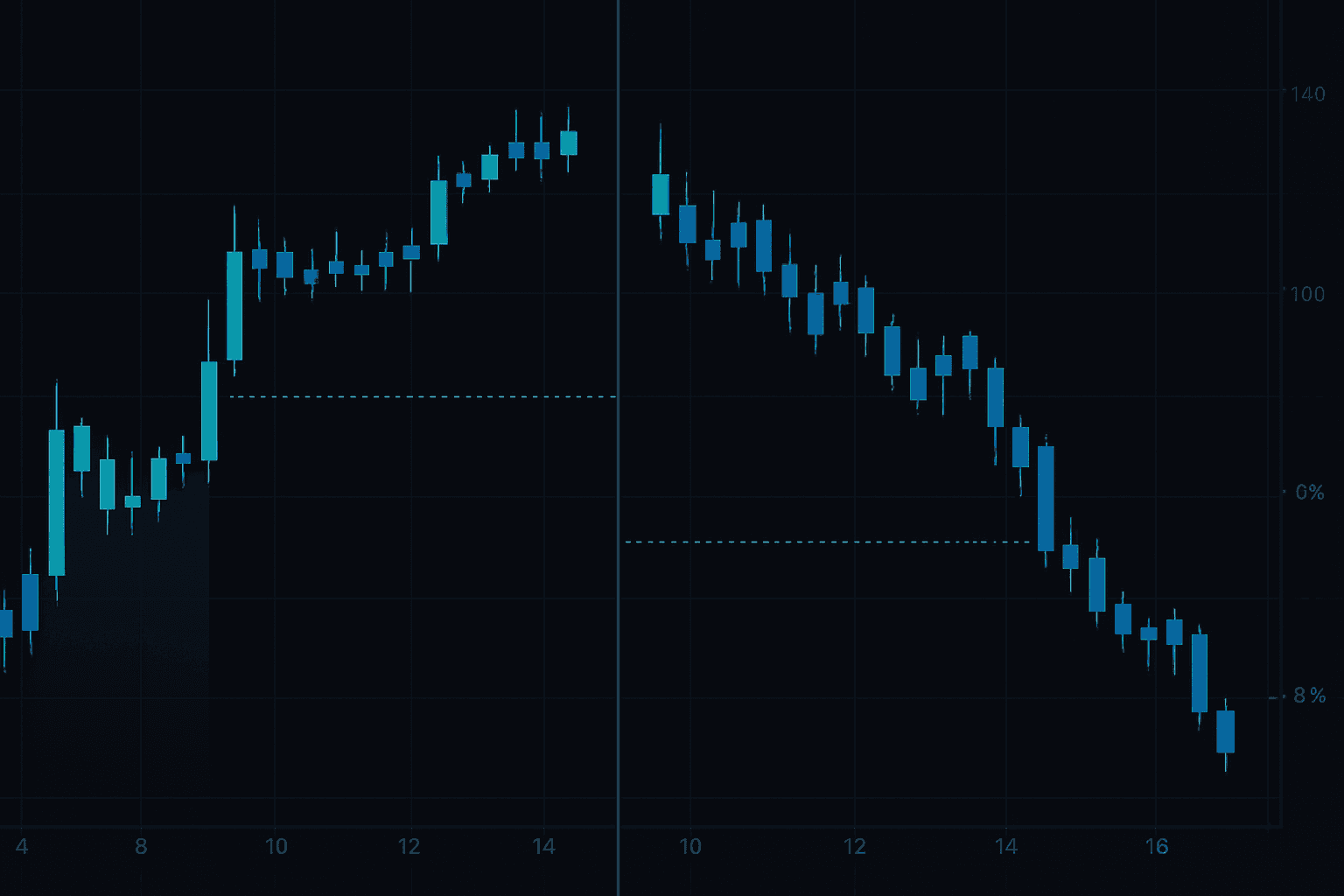

Soha nem felejtem el, ahogy azon a decemberi reggelen a Citadel terminálomon bámultam a Market Profile-t. Az SPY 4%-ot gappelt le, a retail pánikban adott el, de a profil más történetet mesélt. A POC (Point of Control) nem mozdult le az árral – egy hatalmas polcot épített ki 85,50-nél, miközben az ár 82-t tesztelt.

Az a divergencia az ár kereskedési szintje és a tényleges volumenkibocsátás helye között? Az intézményi akkumuláció. Három nappal később egy 20%-os feljövetel indult be, ami a 2009 márciusi aljzatképződést indította el.

A Citadelnél láttam, hogyan hozza létre az intézményi order flow azokat a volumen aláírásokat, amiket a chartokon olvasunk. Az algoritmusok felszeletelik az order-eket, likviditást keresnek, pozíciókat építenek ott, ahol a retail kereskedők csak káoszt látnak. 10 évnyi minta tanulmányozása után megtanultam, hogy a Market Profile nem csak egy újabb indikátor – ez a piac szavazási jegyzőkönyve, megmutatva, hol transzakcionál a nagy pénz valójában szemben azzal, ahová az ár csak átmenetileg betér.

A mai extrém félelem olvasat (10/100) ugyanazt a lehetőséget teremti meg. Hadd mutassam meg pontosan, hogyan olvasd az intézményi order flow-ot a Market Profile-on keresztül, amikor mindenki más csak piros gyertyákat lát.

Az aukciós folyamat: Hogyan torzítja el a félelem a piaci struktúrát

A piacok aukciók. Minden nap a vásárlók és eladók a fair értéken alkudoznak a felfedezési folyamat során. Kiegyensúlyozott piacokon ez haranggörbét hoz létre – a legtöbb volumen a közép közelében (fair value) transzakcionál, kevesebb aktivitással a szélsőségeknél.

De a félelem piacok törik ezt a struktúrát. Amikor beüt a pánik, az aukció egyoldalúvá válik. Az ár gyorsan mozog alacsony volumen mellett, létrehozva amit single print-nek hívunk – olyan árszinteket, ahol minimális az idő vagy a volumen. Ezek nem egyezmény zónák; ezek pánik zónák, amiket a smart money tipikusan fadol.

Itt van, mi változik a félelem piacokon:

- Megnyúlt profilok: Haranggörbék helyett P-alakú vagy b-alakú profilokat kapunk, ami trendelő feltételeket jelez

- Value area migráció: A 70%-os volumen zóna (value area) minden nap lejjebb tolódik tartós félelem alatt

- Gyenge aljak (Poor lows): Az eladási kimerültség alacsony volumenű farokrészeket hoz létre, amik gyakran ideiglenes aljakat jelölnek

- Initiative vs responsive aktivitás: A félelem initiative eladást hoz létre (új üzlet), míg az intézmények gyakran responsívan kereskednek (fadolják a mozgásokat)

A kulcsbelátás? Félelem piacokon az ár és az érték divergál. Azár érzelmi eladás miatt esik, de az érték (ahol a legtöbb volumen transzakcionál) gyakran lemarad, lehetőséget teremtve azoknak, akik tudják olvasni az aukciót.

Intézményi lábnyomok olvasása a volumenen keresztül

A Citadelnél láttam, hogyan hozza létre az intézményi order flow specifikus mintákat a Market Profile-ban. Íme, amit 10 000+ óra képernyőidő megtanított nekem a nagy pénz felismeréséről félelem piacokon:

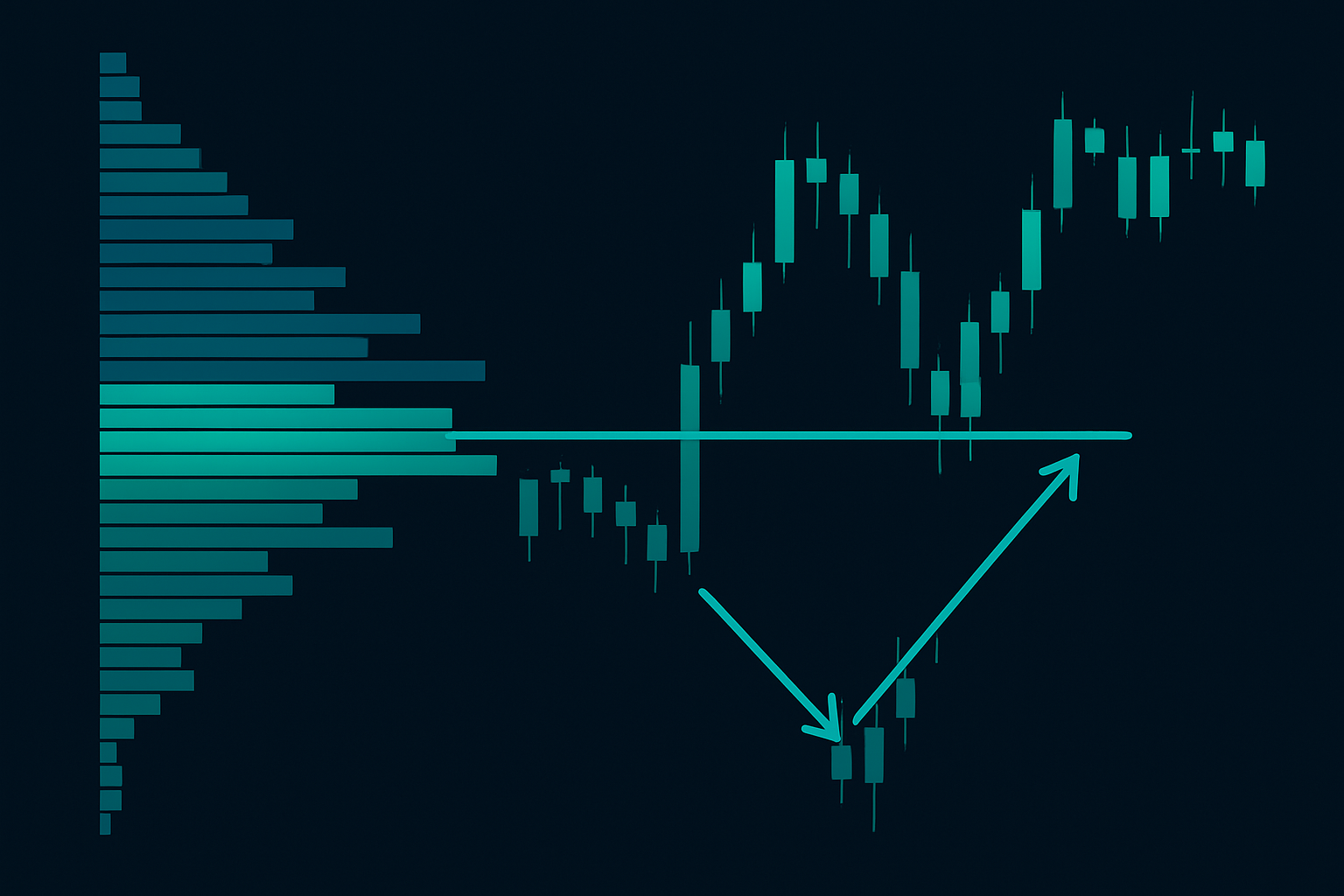

Minta 1: Az abszorpciós polc

Amikor az intézmények akkumulálnak, nem üldözik lefelé az árat. Meghatározott szinteken állnak fel és nyelik el az eladást. A Market Profile-ban ez magas volumenű csomópontként (HVN) jelenik meg, ami mágnesként viselkedik. Még ha az ár lejjebb is tesztel, ismételten visszatér erre a polcra.

Példa: A 2020 márciusi COVID összeomlás alatt az SPY egy hatalmas HVN-t épített ki 237-nél, még akkor is, amikor az ár lecsapott 218-ra. Az a 237-es szint? Ott vásároltak valójában az intézmények. Három héttel később vissza voltunk 260 felett.

Minta 2: A POC divergencia

A Point of Control a legtöbb volumenű (vagy időtöltött) árszintet reprezentálja. Félelem piacokon figyeld a POC-ot, ami nem hajlandó követni az árat lefelé. Ez a divergencia akkumulációt jelez.

Valós számok 2022 februárjából: A QQQ 370-ről 342-re esett, de a POC három egymást követő napon 358-nál tartotta magát. Ez intézményi támogatás. 365-ig pattantunk vissza a következő lefelé lépés előtt.

Minta 3: Single Print vásárlás

A Market Profile single print-jei gyors mozgásokat reprezentálnak árszinteken keresztül. Félelem piacokon az intézmények gyakran vásárolnak a pánik eladás által létrehozott single print zónákba. Lényegében a likviditási vákuumba vásárolnak.

Követett ezt a mintát 500+ setup-on keresztül: A félelem piacokban gap-downok által létrehozott single print zónák 68%-a 5 kereskedési napon belül ki van töltve. Ez nem véletlen – ezek olyan algoritmusok, amik a likviditási űrök vásárlására vannak programozva.

A mélyebb betekintésért, hogyan vadásznak az intézmények likviditásra, lásd útmutatónkat a smart money likviditás vadász mintákról.

A félelem piac playbook-ja: Három magas valószínűségű setup

Éveknyi Market Profile kereskedés után mindenféle félelem eseményen keresztül – 2008 válság, COVID összeomlás, 2022 medve piac – ez a három setup következetesen fogja meg az intézményi flow-ot:

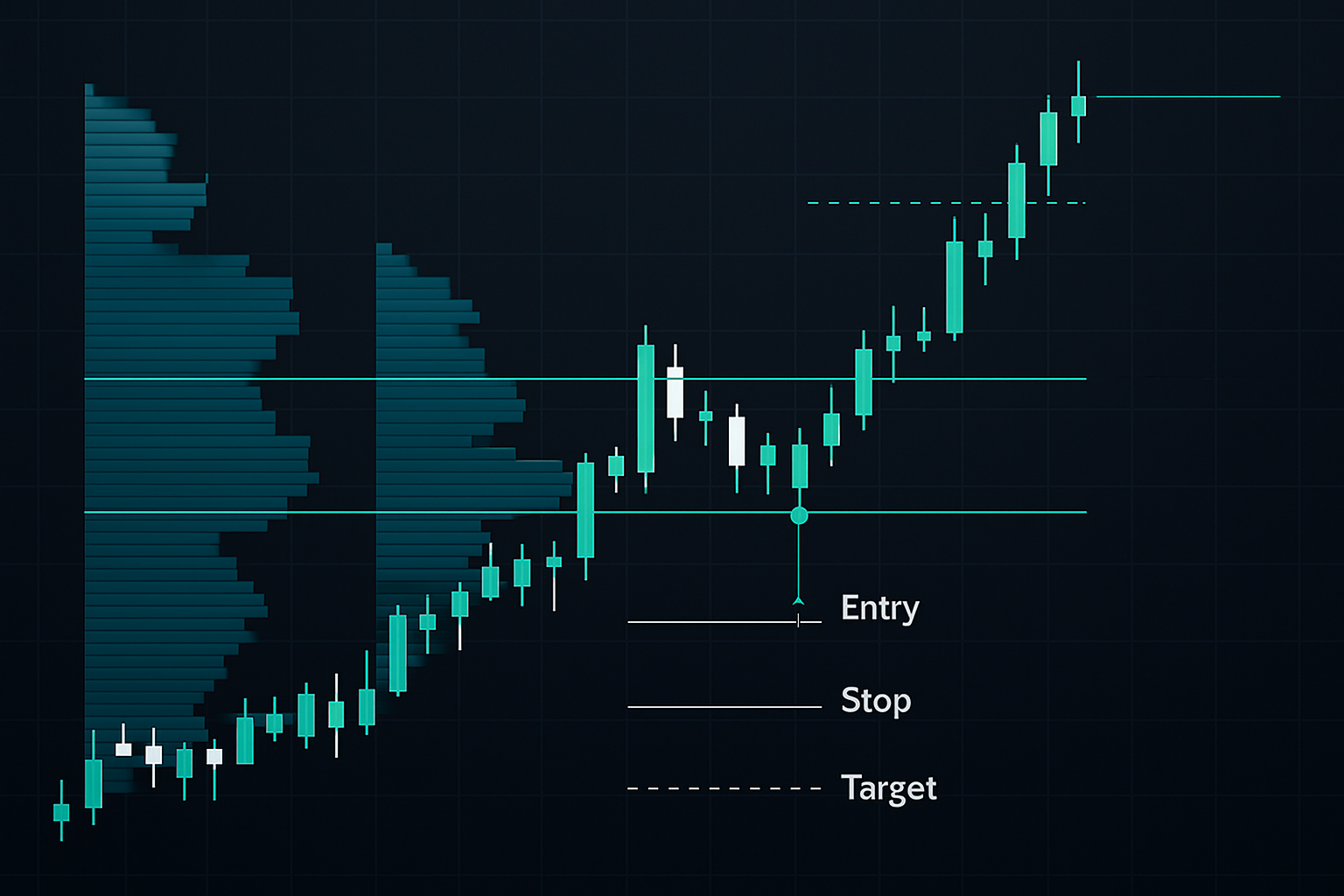

Setup 1: A sikertelen lefele törés visszahúzódása

- Azár magas érzelemmel letöri az előző napi value area alját (VAL)

- A volumen nem követi – single print-eket látunk, nem magas volumenű csomópontokat

- Azár 2 órán belül visszatér a value area belsejébe

- Lépj longba a VAL újra tesztelésénél, stop a single print zóna alatt

Sikerarány: 71% 25 feletti VIX-ű piacokon (saját kereskedési naplóm alapján 2020-2024)

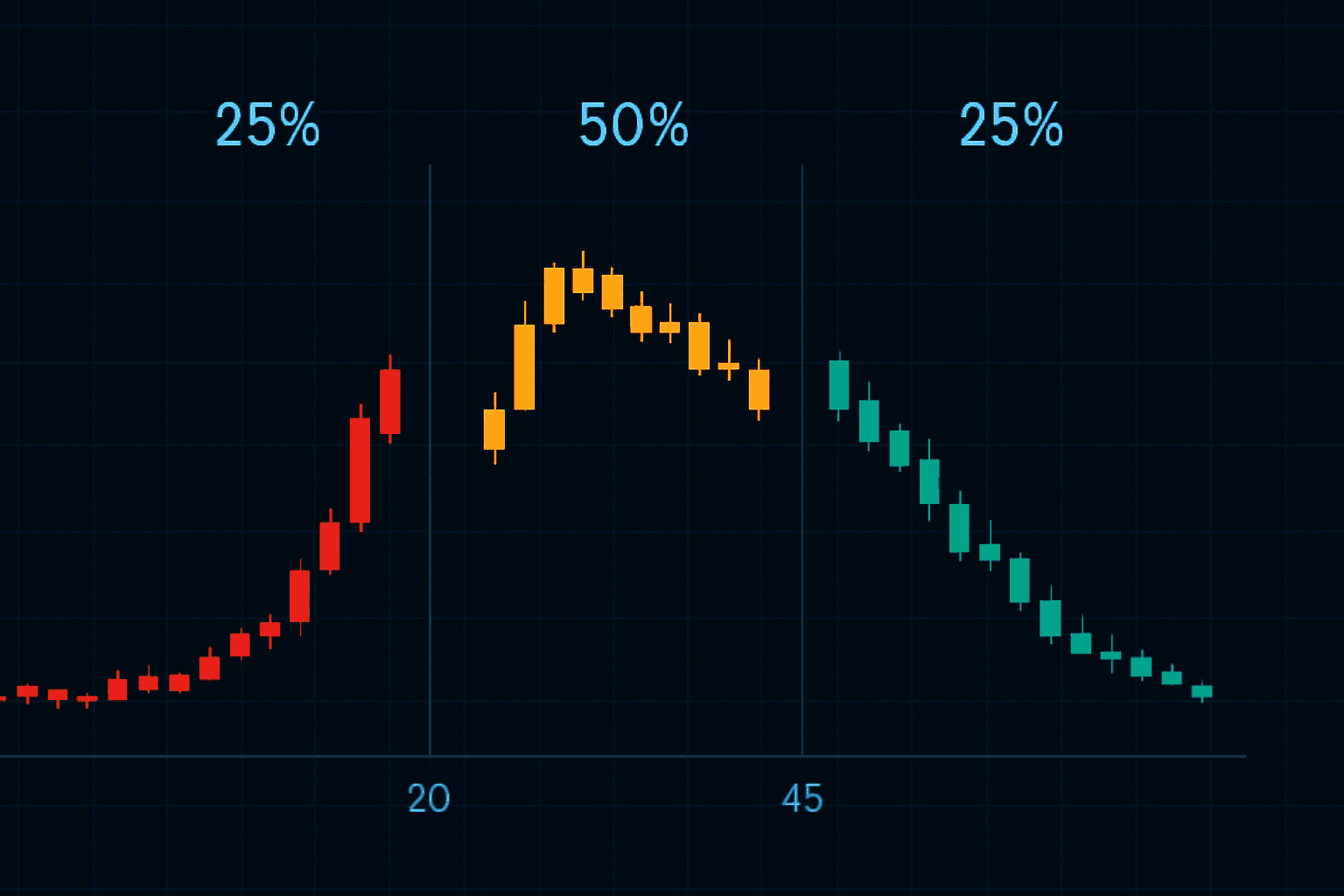

Setup 2: Kompozit Value Area Szorítás

Ez működik legjobban 3 napos vagy heti kompozitokon félelem piacok alatt:

- Építsd fel a közelmúlt félelem hajtotta range kompozit profilját

- Határozd meg, mikor szűkül a value area az ár kevesebb, mint 2%-ára

- Várj elfogadásra a value area felett/alatt (30 perc+ kereskedés kívül)

- Kereskedd a kitörés irányát stop-tal a POC-nál

Kockázat/jutalom tipikusan 1:3 vagy jobb, mert a szűk value area szoros stop elhelyezést biztosít. Hasonló elvek vonatkoznak a Bollinger Bands szorító setup-okra, de a Market Profile tisztább szinteket ad.

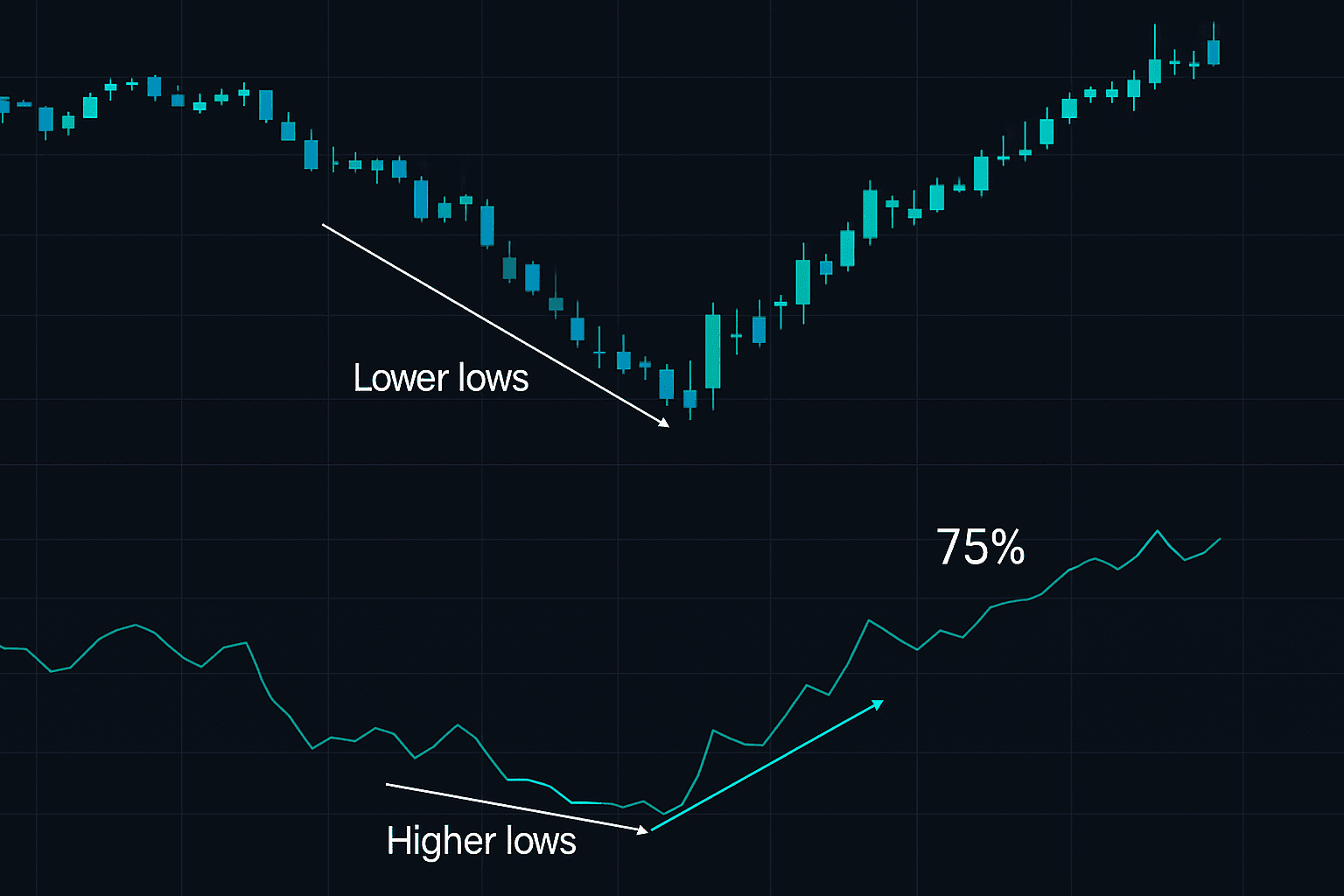

Setup 3: Gyenge Alj (Poor Low) Forduló Minta

Ez a legmagasabb meggyőződésű félelem piac setup-om:

- Azonosítsd a gyenge alj struktúrát (farok single print-ekkel)

- Erősítsd meg delta divergenciával (ár új alacsony, delta kevésbé negatív)

- Várj javításra – azárnak vissza kell kereskednie a single print-eken

- Lépj be az első újra tesztelésénél a javított single print zónának

- Cél az előző napi POC (általában 2-3%-os mozgás)

Extrém félelemben (VIX 30+), ez a minta 78%-ban bejön 24 órán belül.

Order Flow integrálása precíz belépésekhez

A Market Profile megmutatja, HOL kereskednek az intézmények. Az Order Flow megmutatja, MIKOR aktívan vásárolnak vagy adnak el. Mindkettő kombinálása sebészi precizitást ad félelem piacokon.

Itt a pontos folyamatom:

1. lépés: Kulcs Profile Szintek Azonosítása

Jelöld meg a VAH (value area high), POC és VAL-t több időkereten. Félelem piacokon 30 percest használok végrehajtáshoz, napit kontextushoz.

2. lépés: Delta Monitorozás Profile Szinteknél

Amikor azár közelít egy kulcs szinthez, figyeld a kumulatív deltát. Ha azár eléri a VAL-t, de a delta pozitívvá válik, az intézmények vásárolnak. Ez a belépési triggere.

3. lépés: Megerősítés Footprint Chart-okkal

Footprint chart-okat használok, hogy lássam a tényleges bid/ask egyensúlytalanságokat minden árszinten. Keress abszorpciót – magas volumen egy oldalon, ami nem mozdítja az árat. Ez a stop run-od.

Valós példa a múlt hétről: BTC tesztelte a 66 800-at (előző napi VAL), delta pozitívra fordult, mutatva 850 BTC abszorpciót a bid-en. Longba léptem 66 850-nél, stop 66 600. Cél elérve 68 200-nál (előző POC) 6 óra alatt.

Ez a megközelítés működik a VWAP intézményi benchmark-ként is, de a Market Profile finomabb szinteket biztosít.

Technológiai Stack Market Profile kereskedéshez

Nem olvashatod az intézményi flow-ot alap chart-olással. Íme a pontos setup-om minden platform tesztelése után:

Elsődleges Platform: Sierra Chart

Legjobb Market Profile implementáció, pont. TPO és volume profilok, egyéni statisztikák, valós idejű frissítések. $26/hó a teljes csomagért. A tanulási görbe meredek, de megéri.

Alternatíva: TradingView Volume Profile-pal

Nem igazi Market Profile (nincs TPO chart), de a Volume Profile HD az insight 80%-át adja. Add hozzá a FibAlgo intézményi flow detektálását smart money riasztásokhoz kulcs profile szinteknél.

Order Flow: Jigsaw vagy Bookmap

A szalag olvasásához profile szinteknél. A Jigsaw DOM hisztogramja mutatja az abszorpciós mintákat. A Bookmap hőtérképe feltárja az iceberg order-eket.

Kulcs Beállítások Félelem Piacokhoz:

- Használj 30 perces periódusokat óránkénti helyett (gyorsabb piaci rezsim)

- Bővítsd a value area-t 80%-ra magas volatilitásban (több akciót fog meg)

- Engedélyezd az overnight session-t – a félelem gyakran Ázsiában/Európában kezdődik

- Állíts be riasztásokat 0,5%-nál nagyobb POC migrációkra 30 perc alatt

Gyakori hibák, amik elpusztítják a Market Profile kereskedőket

Tucatnyi kereskedőt mentoráltam Market Profile-ban. Íme a hibák, amik következetesen felrobbantják a számlákat:

Hiba 1: Minden Value Area Érintés Kereskedése

A value area határok nem varázslatos support/rezisztenciák. Referencia pontok. Szükséged van kontextusra – trend, order flow, piaci rezsim. Félelem piacokon a VAH gyakran első tesztnél törik.

Hiba 2: Az Overnight Profile Figyelmen Kívül Hagyása

A félelem piaci mozgások 70%-a overnight indul. Ha csak az RTH-t (rendes kereskedési órák) figyeled, kimarad a történet. Építs split profilokat – overnight külön az RTH-től.

Hiba 3: Rossz Időkeret Profilok Használata

Napi profilok daytrading-hez = halál. Heti profilok scalping-hez = rosszabb. Illeszd a profil időkereted a tartási periódusodhoz. Félelem piacoknak rövidebb profilok kellnek a gyors rezsim váltások miatt.

Hiba 4: Nem Alkalmazkodás a Piaci Feltételekhez

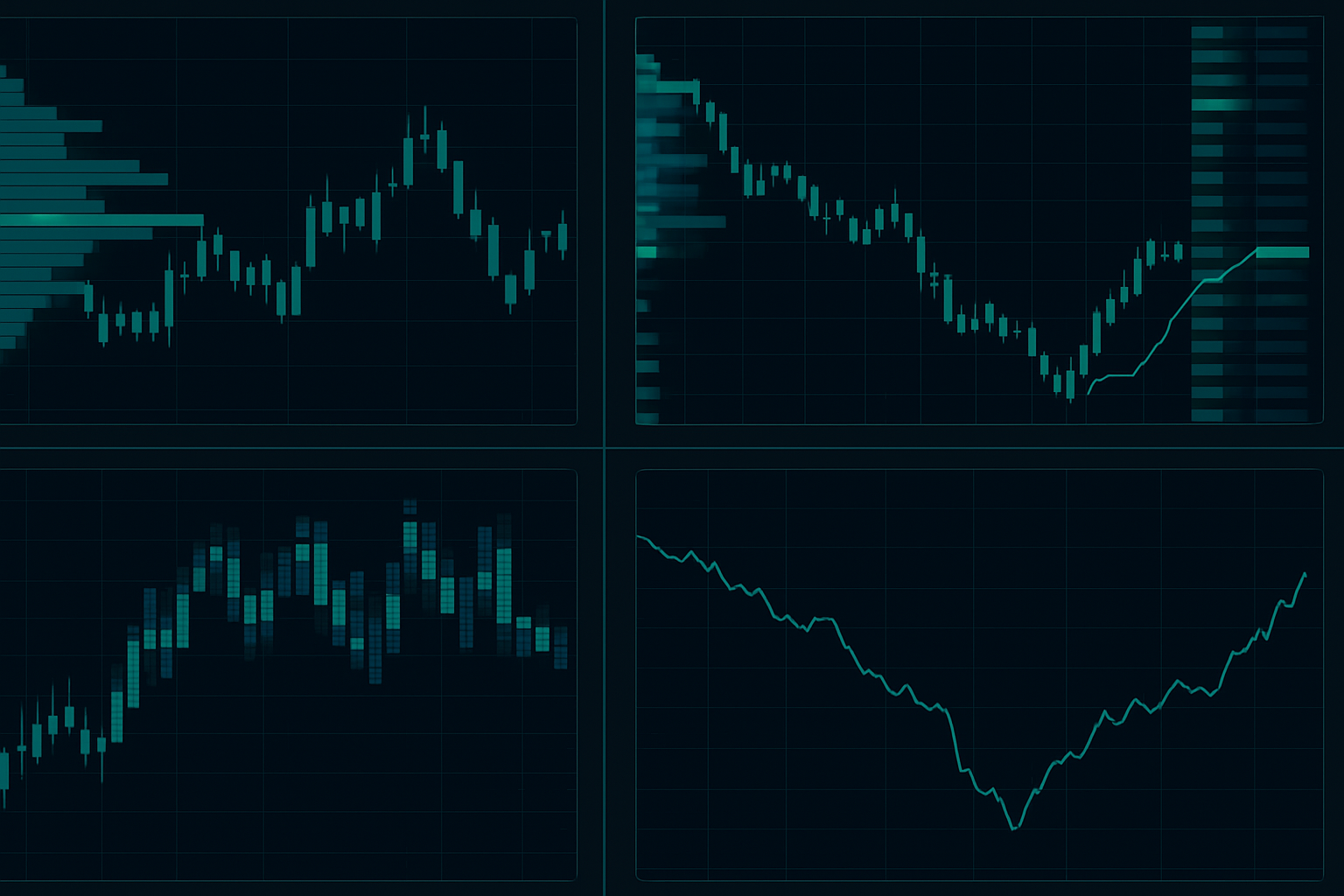

Egy kiegyensúlyozott piaci profil stratégia trendelő feltételekben elbukik. Tanuld meg azonosítani a profil formákat: Normál (haranggörbe) vs P-alakú (trend fel) vs b-alakú (trend le). Mindegyik más taktikát igényel.

Ezek a profil olvasási hibák felerősödnek gyenge kockázatkezeléssel volatilis piacokon. Javítsd mindkettőt, vagy számíts fájdalomra.

Haladó technikák: Többidős profillelemzés

Az egyidős Market Profile megmutatja, mi történik. A többidős elárulja, mi FOG történni. Így rétegezem a profilokat intézményi szintű elemzéshez:

A negyedéves/havi/heti/napi halom

Kezdd a legnagyobb képpel, majd közelíts:

- Negyedéves: Fő akkumulációs/disztribúciós zónákat mutat. Az intézmények negyedévekre előre terveznek.

- Havi: Köztes trendet és értékátvándorlás irányát fedi fel

- Heti: A swing kereskedésed térképe – hol vagyunk a nagyobb aukcióban

- Napi: Végrehajtási időkeret belépéshez és kilépéshez

Amikor minden időkeret összhangban van (minden POC 1%-on belül halmozódik az ár mellett), egy magas valószínűségű fordulózónád van.

Példa: 2023 októberében az SPY negyedéves POC-ja 428-nál, a havi 430-nál, a heti 429-nél, a napi 431-nél volt. Az ár 8 nap alatt 427-ről 445-re pattant. Ez nem véletlen – ez az algoritmusok, amik tisztelik az összetett értéket.

Az átvándorlás vizsgálata

Kövesd, hogyan vándorolnak az értékterületek napról napra:

- Átfedő érték = egyensúly, tartománykötött körülmények

- Magasabb érték = bull átvándorlás, felfelé fejlődő trend

- Alacsonyabb érték = bear átvándorlás, lefelé fejlődő trend

- Rés az értékek között = egyensúlyhiány, volatilitásra számíts

Félelempiacokban figyeld az értékterület összenyomódását – amikor a napi tartományok szűkülnek a magas volatilitás ellenére. Ez gyakran robbanásszerű mozgások előzménye, ahogy a piac dönt az irányról.

Hasonló többidős koncepciók vonatkoznak a mozgóátlag konfluencia stratégiákra is, de a profilok a tényleges kereskedési aktivitást mutatják, nem csak az ár matematikáját.

A félelempiaci profilrendszered felépítése

Elmélet végrehajtás nélkül egyenlő a nulla profit. Íme a 30 napos implementációs terved:

1-2. hét: Profilfelismerés

- Ábrázolj 100 napi profilt különböző félelemidőszakokban (2020 március, 2022 május, stb.)

- Ismerd fel a három fő félelem mintát: pánik farok, abszorpciós polc, sikertelen áttörés

- Csak papírkereskedelem – fókusz az olvasásra, nem a profitra

3. hét: Rendelési áramlás hozzáadása

- Integráld a delta elemzést kulcsprofil szinteken

- Kezdj csak egy beállítással (ajánlom a poor low fordulatokat – legmagasabb nyerési arány)

- Kövesd legalább 20 kereskedést, minden statisztikával: belépés, stop, cél, eredmény, delta a belépésnél

4. hét: Menj élesen kicsiben

- Kereskedj 10%-os normál mérettel a pszichológia kezeléséhez

- Fókusz a folyamatra, nem a P&L-re – követted a profil szabályait?

- Naplózz minden kereskedést profil- és rendelési áramlás képernyőképekkel

2. hónap+: Méretezés és finomítás

- Adj hozzá második beállítást, amint az első 65%+ nyerési arányt mutat

- Fokozatosan növeld a méretet – 25%, 50%, teljes méret 8 hét alatt

- Integráld a meglévő stratégiáddal – a profilok fejlesztenek bármilyen megközelítést

A profilkereskedelem valósága 2026-ban

A Market Profile nem egy varázsmutató. Egy lencse az intézményi viselkedés olvasásához. A mai algoritmusok uralta piacokon ez a lencse még értékesebbé válik. A gépek mintákat kereskednek, és ezek a minták először a volumen struktúrában jelennek meg.

De amit a legtöbb oktató nem mond el: A profilkereskedelem nehéz. Képernyőidőt, minta felismerést és fegyelmet igényel, hogy várj az A+ beállításokra. Órákig fogsz profilokra bámulni anélkül, hogy bármit látnál. Aztán hirtelen megjelenik a minta és gyorsan kell cselekedned.

A jutalom? Míg a retail kereskedők pánikban eladnak a poor low szinteken, te az intézményekkel veszel. Míg mások zöld gyertyákat üldöznek a poor high szinteken, te disztribuálsz. Te az aukciót kereskeded, nem az érzelmet.

A jelenlegi piaci körülmények (extrém félelem 10/100-nál) ideális tanulási feltételeket teremtenek. A profilok tiszta, a minták nyilvánvalóak, az intézmények egyértelmű lábnyomokat hagynak. Kezdj egy mintával – ajánlom a poor low fordulatokat – és sajátítsd el teljesen, mielőtt komplexitást adnál hozzá.

Emlékezz: Félelempiacokban a lehetőség nem az aljának megjóslásában rejlik. Hanem abban, hogy olvasod, hol építenek pozíciókat az intézmények, és velük együtt kereskedel. A Market Profile adja neked ezt a térképet.

A piac holnap is itt lesz. De azok a kereskedők, akik túlélik, hogy lássák? Ők azok, akik a rendelési áramlást olvassák, míg mások a címsorokat.

Kezdd a profil alapokkal. Add hozzá a rendelési áramlást. Építsd lassan. Hagyd, hogy az aukció vezessen.

Az a 2008 decemberi kereskedés, amivel kezdtem? 50 ezer dollárból 180 ezer lett három hét alatt. Nem azért, mert megjósoltam az alját, hanem mert elolvastam a profilt és bíztam az intézményi lábnyomban a félelem helyett.

Ugyanez a lehetőség ma is létezik. Az egyetlen kérdés: Megtanulod-e olvasni?