Por que 90% dos Diários de Trading Falham em Melhorar o Desempenho

A maioria dos traders aborda o registro de operações como contadores — registrando números frios sem entender os padrões psicológicos que impulsionam suas decisões. Eles registram diligentemente os preços de entrada, pontos de saída e os valores de lucro/perda, mas continuam cometendo os mesmos erros mês após mês.

O problema não está no registro em si. É que a maioria dos guias de diário de trading trata os sintomas em vez das causas, focando no que aconteceu em vez de por que aconteceu e como mudar isso.

Um registro verdadeiro transforma dados brutos de operações em insights comportamentais que reprogramam seu processo de tomada de decisão. Quando feito corretamente, seu diário se torna uma ferramenta psicológica poderosa que identifica gatilhos emocionais, elimina padrões destrutivos e constrói uma lucratividade consistente.

A Psicologia por Trás dos Diários de Trading Eficazes

Seu cérebro processa decisões de trading através de três camadas distintas: análise racional, resposta emocional e padrões de hábito inconscientes. A maioria dos traders registra apenas a camada racional — a configuração técnica, a lógica de entrada e o risco calculado.

Mas as camadas emocional e inconsciente impulsionam a maioria dos resultados de trading. O medo faz você sair de operações lucrativas muito cedo. A ganância faz você manter posições perdedoras por muito tempo. A superconfiança leva a posições superdimensionadas após sequências de vitórias.

Um registro eficaz captura seu estado emocional e padrões inconscientes, não apenas a mecânica da operação. Esses dados psicológicos revelam os verdadeiros impulsionadores do seu desempenho.

Considere o trader que consistentemente lucra em setups matinais, mas perde dinheiro em operações à tarde. Os dados superficiais mostram diferenças de desempenho baseadas no tempo. Mas um registro mais profundo pode revelar que a fadiga da tarde reduz o reconhecimento de padrões ou que o consumo de notícias durante o intervalo do almoço cria um viés emocional.

Essa abordagem psicológica transforma o registro de operações de uma contabilidade chata em uma otimização ativa de desempenho.

A Estrutura de Diário de Trading de 3 Camadas

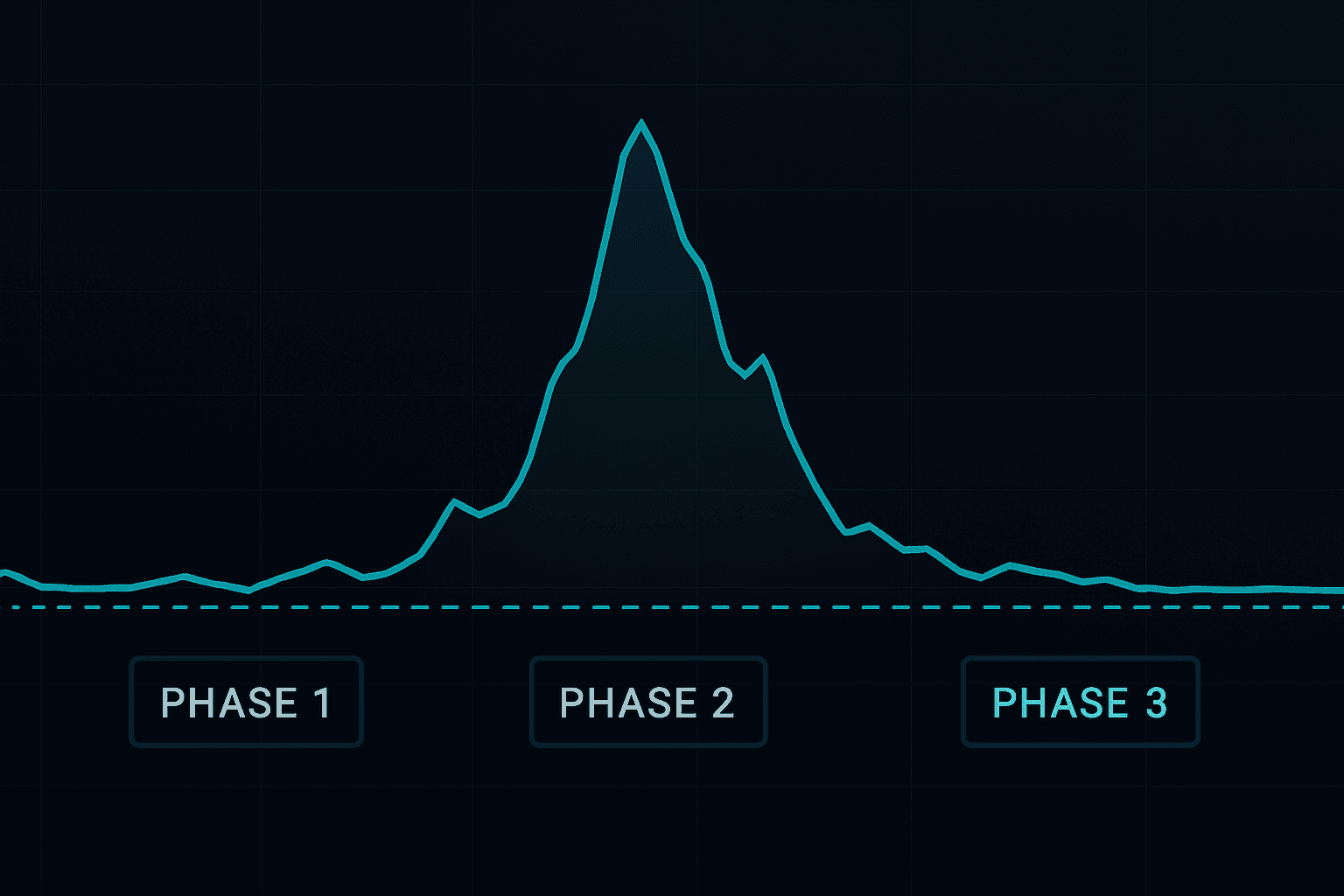

Diários de trading eficazes operam em três níveis interconectados: Mecânico, Emocional e Comportamental. Cada camada captura diferentes aspectos da sua psicologia e desempenho no trading.

Camada 1: Fundação Mecânica

Esta camada fundamental registra a mecânica básica da operação que todo trader acompanha. No entanto, estruturamos esses dados para apoiar a análise psicológica, e não apenas o registro histórico.

Elementos mecânicos essenciais incluem:

- Horários de entrada e saída com timestamps específicos

- Tamanho da posição como porcentagem da conta

- Razão risco-recompensa e resultado real

- Condições de mercado e contexto de volatilidade

- Configuração técnica e critérios de gatilho

Camada 2: Acompanhamento Emocional

Esta camada crítica captura seu estado psicológico antes, durante e após cada operação. A maioria dos traders ignora isso completamente, perdendo os padrões emocionais que determinam o sucesso a longo prazo.

Métricas emocionais-chave incluem:

- Nível de confiança (escala de 1-10) ao entrar

- Estresse ou ansiedade durante o gerenciamento da operação

- Satisfação com a decisão de saída

- Reação emocional ao resultado

- Sensações físicas (tensão, excitação, fadiga)

Camada 3: Padrões Comportamentais

A camada mais profunda identifica hábitos inconscientes e padrões de tomada de decisão. Esta meta-análise revela por que você faz certas escolhas e como otimizar sua abordagem psicológica.

O acompanhamento comportamental inclui:

- Velocidade da decisão (apressada vs. deliberada)

- Influências externas (notícias, mídias sociais, outros traders)

- Desvio do plano original

- Tempo gasto analisando vs. executando

- Consistência com as regras de gerenciamento de risco

Use uma escala simples de 1 a 5 para métricas emocionais e comportamentais. Isso quantifica padrões psicológicos e torna a análise de tendências possível.

Configurando Seu Diário de Trading Comportamental

Construir um diário de trading baseado em psicologia eficaz requer estrutura sistemática e implementação consistente. Siga este processo passo a passo para criar um diário que realmente melhore seu desempenho.

Passo 1: Escolha Sua Plataforma

Selecione uma plataforma que suporte tanto dados estruturados quanto notas flexíveis. Aplicativos de planilha funcionam bem para a maioria dos traders, enquanto softwares especializados de diário de trading oferecem análises avançadas.

Sua plataforma deve acomodar:

- Dados numéricos para métricas mecânicas

- Campos de texto para observações emocionais

- Escalas de classificação para padrões comportamentais

- Capturas de tela de gráficos e referências visuais

- Capacidades de busca e filtragem

Passo 2: Projete Seu Modelo

Crie um modelo padronizado que capture todas as três camadas sistematicamente. A consistência é crucial — você precisa de pontos de dados idênticos para cada operação para identificar padrões significativos.

Suponha que você esteja projetando um modelo para swing trading. Sua seção mecânica pode incluir: Símbolo, Data/Hora, Preço de Entrada, Stop Loss, Alvo, Tamanho da Posição (% da conta), Tipo de Setup e Contexto de Mercado. Sua seção emocional poderia acompanhar: Confiança Pré-Operação (1-5), Estresse na Execução (1-5) e Satisfação com a Saída (1-5).

Inclua seções para:

- Análise pré-operacional e identificação do setup

- Notas de execução em tempo real e estado emocional

- Revisão pós-operacional e lições aprendidas

- Análise de padrões semanal e mensal

Passo 3: Estabeleça Sua Rotina de Registro

O momento determina a eficácia do registro. A maioria dos traders bem-sucedidos usa um sistema de registro de três fases: preparação pré-operacional, notas de execução em tempo real e análise pós-operacional.

O registro pré-operacional captura a qualidade da sua análise e estado emocional. As notas em tempo real documentam como a execução difere do plano. A análise pós-operacional identifica lições e oportunidades de melhoria.

Defina horários específicos para as atividades de registro. Muitos traders gastam 10 minutos antes da abertura do mercado revisando entradas anteriores e 15 minutos após o fechamento do mercado atualizando as operações atuais.

Passo 4: Crie Agendas de Revisão

A revisão regular transforma dados brutos em insights acionáveis. Estabeleça ciclos de revisão diários, semanais e mensais com objetivos específicos para cada período.

As revisões diárias focam em lições imediatas e padrões emocionais. As revisões semanais identificam temas recorrentes e tendências comportamentais. As revisões mensais fornecem uma análise abrangente de desempenho e ajustes de estratégia.

O Que Acompanhar Além dos Dados Básicos da Operação

A maioria das abordagens de guia de diário de trading foca pesadamente em dados mecânicos da operação, ignorando os fatores psicológicos e ambientais que impactam significativamente o desempenho. Um registro avançado captura essas influências sutis que se acumulam em grandes diferenças de desempenho.

Contexto de Mercado e Fatores Externos

Seu desempenho no trading não existe no vácuo. A volatilidade do mercado, eventos econômicos e padrões sazonais influenciam sua tomada de decisão e tolerância ao risco.

Acompanhe fatores contextuais como:

- Volatilidade geral do mercado (nível do VIX ou leituras de ATR)

- Eventos do calendário econômico e sentimento do mercado

- Seu nível de energia pessoal e qualidade do foco

- Distrações externas ou pressões de tempo

- Problemas tecnológicos ou com a plataforma

Esses fatores aparentemente menores frequentemente explicam variações misteriosas de desempenho. Você pode descobrir que opera mal durante períodos de alta volatilidade ou que sua precisão cai significativamente ao operar sob pressão de tempo.

Métricas de Qualidade da Decisão

Além dos resultados da operação, acompanhe a qualidade do seu processo de tomada de decisão. Operações lucrativas com processo ruim são frequentemente mais perigosas do que operações perdedoras com excelente processo.

Indicadores-chave de qualidade da decisão incluem:

- Aderência ao setup (você seguiu seus critérios exatamente?)

- Conformidade com o gerenciamento de risco (tamanho de posição e stops adequados)

- Nível de paciência (esperou pela entrada ideal ou forçou a operação)

- Qualidade da informação (baseada em análise sólida ou sensação)

- Desvio do plano (manteve a estratégia original ou improvisou)

Não confunda resultados lucrativos com boa tomada de decisão. Uma operação mal planejada que por acaso dá lucro reforça maus hábitos que eventualmente causarão perdas maiores.

Progresso de Aprendizado e Desenvolvimento

Seu diário deve documentar sua evolução como trader, acompanhando o desenvolvimento de habilidades e a aquisição de conhecimento ao longo do tempo.

Monitore seu progresso através de:

- Novos padrões ou setups que você está aprendendo a reconhecer

- Melhorias na velocidade e precisão de execução

- Melhores decisões de gerenciamento de risco e dimensionamento de posição

- Redução da reatividade emocional a ganhos e perdas

- Aumento da consistência em seguir seu plano de trading

Este acompanhamento de desenvolvimento ajuda a manter a motivação durante períodos difíceis inevitáveis e valida seus esforços de melhoria.

O Processo de Revisão Semanal

As revisões semanais transformam entradas diárias do diário em insights acionáveis e melhorias comportamentais. Este processo de análise estruturada identifica padrões que não são visíveis em registros individuais de operações.

Traders bem-sucedidos dedicam 30-45 minutos cada fim de semana a uma revisão semanal abrangente usando uma abordagem sistemática.

Análise de Desempenho

Comece com métricas de desempenho quantitativas para estabelecer linhas de base objetivas. Calcule sua taxa de acerto, razão média risco-recompensa e retorno total da semana.

Mais importante, analise a consistência do desempenho em diferentes condições. Você teve melhor desempenho em dias de tendência ou em dias de lateralização? As operações matinais foram mais lucrativas do que as da tarde? Posições maiores tiveram desempenho melhor ou pior do que posições menores?

Suponha que sua revisão semanal revele uma taxa de acerto de 70% em operações realizadas nas duas primeiras horas após a abertura do mercado, mas apenas 40% à tarde. Esse padrão sugere que seu reconhecimento de padrões ou tomada de decisão se deteriora com a fadiga, indicando que você deve limitar o trading à tarde ou fazer pausas mais longas.

Reconhecimento de Padrões Emocionais

Revise seus dados de acompanhamento emocional para identificar padrões psicológicos recorrentes. Procure correlações entre seu estado emocional e os resultados das operações.

Padrões comuns incluem:

- Confiança mais baixa levando a tamanhos de posição menores e oportunidades perdidas

- Estresse mais alto correlacionado com saídas prematuras de operações lucrativas

- Superconfiança após sequências de vitórias levando a maior tomada de risco

- Frustração com perdas causando revenge trading e violações de regras

Esses insights emocionais frequentemente fornecem oportunidades de melhoria mais valiosas do que a análise mecânica da operação.

Análise de Tendências Comportamentais

Examine sua consistência comportamental ao longo da semana. Você está seguindo seu plano de trading com mais consistência em certos dias? Você se desvia das regras de gerenciamento de risco em circunstâncias específicas?

Esta análise revela padrões comportamentais inconscientes que podem não ser óbvios a partir de registros individuais de operações. Você pode descobrir que opera de forma mais agressiva após o consumo de mídias sociais ou que sua disciplina se deteriora ao trabalhar de casa versus seu ambiente de trading habitual.

Análise de Desempenho Mensal

As revisões mensais oferecem uma avaliação de desempenho abrangente e oportunidades de planejamento estratégico. Esta análise mais profunda identifica tendências de longo prazo e melhorias sistemáticas que as revisões semanais podem não captar.

Avaliação da Eficácia da Estratégia

Avalie cada estratégia de trading ou tipo de configuração que você utilizou durante o mês. Quais abordagens geraram os melhores retornos ajustados ao risco? Quais configurações consistentemente ficaram abaixo das expectativas?

Esta análise pode revelar que seu padrão gráfico favorito na verdade produz resultados medíocres, enquanto uma configuração que você usa com pouca frequência mostra um forte desempenho estatístico. Tais insights orientam decisões de alocação estratégica e prioridades de desenvolvimento de habilidades.

Para uma avaliação abrangente da estratégia, considere integrar insights do seu Modelo de Plano de Gestão de Risco Dinâmico para os Mercados de 2026 para garantir que seu diário esteja alinhado com os princípios de gestão de risco sistemática.

Análise Sazonal e de Condições de Mercado

Os períodos mensais revelam como seu desempenho varia com as condições de mercado e fatores sazonais. Alguns traders se destacam em mercados de tendência, mas lutam em condições voláteis. Outros lucram consistentemente em ambientes voláteis, mas têm desempenho inferior durante períodos calmos.

Compreender essas variações de desempenho permite que você ajuste sua abordagem com base nas características do mercado. Você pode reduzir os tamanhos das posições durante meses historicamente difíceis ou focar em estratégias diferentes durante padrões de trading sazonais.

Explore Padrões de Trading Sazonais: O Calendário do Smart Money para 2025 para entender melhor como o comportamento cíclico do mercado afeta seu desempenho de trading e os insights do seu diário.

Definição de Metas e Planejamento de Melhoria

Use a análise mensal para estabelecer metas de melhoria específicas e mensuráveis para o mês seguinte. Em vez de objetivos vagos como "operar melhor", defina metas concretas como "reduzir o tempo médio de manutenção da operação em 15%" ou "melhorar a taxa de acerto em configurações de rompimento matinal para 65%."

Essas metas específicas fornecem um foco claro para seus esforços diários e semanais de registro no diário.

Erros Comuns no Diário de Trading

Mesmo traders bem-intencionados cometem erros cruciais no diário que comprometem todo o processo de melhoria. Reconhecer e evitar esses erros garante que seus esforços de registro produzam mudanças comportamentais significativas.

Focar Apenas nos Resultados

O erro mais perigoso no diário é se obcecar com lucro e prejuízo enquanto ignora a qualidade do processo. Operações lucrativas com um processo de tomada de decisão ruim reforçam maus hábitos que eventualmente causam perdas maiores.

Sempre avalie a qualidade da decisão independentemente dos resultados. Uma operação perfeitamente executada que perde dinheiro devido a notícias inesperadas é mais valiosa do que uma operação lucrativa baseada em análise ruim e tomada de risco excessiva.

Coleta de Dados Inconsistente

O registro esporádico cria lacunas na sua análise psicológica e comportamental. Você precisa de dados consistentes em todas as condições de mercado e estados emocionais para identificar padrões significativos.

Muitos traders registram religiosamente durante períodos de perda, mas pulam as entradas durante períodos de ganho. Este registro seletivo cria dados tendenciosos que impedem uma autoavaliação precisa.

Paralisia por Análise

Alguns traders coletam dados extensivos, mas nunca os traduzem em melhorias acionáveis. Eles passam horas criando gráficos e estatísticas elaboradas enquanto continuam cometendo os mesmos erros comportamentais.

Um diário eficaz equilibra a coleta de dados com a aplicação prática. Cada entrada no diário deve identificar pelo menos uma lição específica ou oportunidade de melhoria.

Seu diário de trading é uma ferramenta para mudança comportamental, não um registro histórico. Se seu registro não levar a melhorias mensuráveis na tomada de decisão, você está fazendo errado.

Técnicas Avançadas de Diário

Depois de dominar os princípios básicos do diário, técnicas avançadas podem acelerar seu desenvolvimento e refinar sua abordagem psicológica ao trading.

Revisões de Operações em Vídeo

Gravar breves revisões em vídeo das suas operações capta nuances emocionais que as anotações escritas perdem. Falar seus pensamentos em voz alta muitas vezes revela suposições inconscientes e reações emocionais que você não reconheceria de outra forma.

Crie revisões em vídeo de 2-3 minutos para suas operações mais significativas, tanto vencedoras quanto perdedoras. Foque no seu processo de tomada de decisão, não apenas no resultado.

Análise de Correlação

Traders avançados rastreiam correlações entre vários fatores psicológicos, ambientais e seu desempenho de trading. Esta abordagem quantitativa identifica influências sutis na sua eficácia de trading.

Por exemplo, você pode descobrir que sua taxa de acerto cai 12% quando você consome notícias financeiras antes de operar, ou que seu lucro médio por operação aumenta 18% quando você se exercita antes da abertura do mercado.

Essas correlações orientam otimizações de estilo de vida e rotina que se acumulam em melhorias de desempenho significativas.

Diário Específico por Estratégia

Se você opera com múltiplas estratégias ou prazos, mantenha seções separadas no diário para cada abordagem. Esta segmentação revela quais estratégias se alinham melhor com sua psicologia e condições de mercado.

Você pode se destacar em abordagens do Guia de Estratégia de Trading com Fibonacci, mas ter dificuldades com trading de rompimento, ou ter melhor desempenho em swing trades versus scalping. A análise específica por estratégia orienta decisões de especialização e prioridades de desenvolvimento de habilidades.

Revisão por Pares e Prestação de Contas

Alguns traders se beneficiam ao compartilhar entradas selecionadas do diário com parceiros de trading ou mentores de confiança. Perspectivas externas frequentemente identificam pontos cegos na sua autoanálise.

No entanto, escolha seus parceiros de revisão com cuidado. Você precisa de pessoas que entendam a psicologia do trading e possam fornecer feedback construtivo, e não apenas apoio emocional.

Crie um resumo mensal do seu diário de trading que destaque suas maiores lições e melhorias. Esta revisão condensada ajuda a manter o foco no desenvolvimento de longo prazo, em vez de se perder nos detalhes das operações diárias.

🎯 Principais Conclusões

- Diários de trading eficazes capturam padrões psicológicos e comportamentais, não apenas mecânicas de operação

- A estrutura de 3 camadas (Mecânica, Emocional, Comportamental) fornece uma autoanálise abrangente

- A coleta de dados consistente em todas as condições de mercado é essencial para o reconhecimento de padrões significativos

- Ciclos de revisão semanais e mensais transformam dados brutos em melhorias comportamentais acionáveis

- Foque na qualidade do processo de tomada de decisão, não apenas nos resultados das operações, para uma melhoria sustentável

Transforme Seu Trading Através do Diário Sistemático

Um guia de diário de trading bem projetado transforma experiências de trading aleatórias em melhoria comportamental sistemática. Ao capturar os motivadores psicológicos e emocionais por trás de suas decisões, você obtém os insights necessários para otimizar sua abordagem e alcançar lucratividade consistente.

Lembre-se de que o registro no diário é uma habilidade que melhora com a prática. Comece com o rastreamento mecânico e emocional básico, depois incorpore gradualmente técnicas de análise comportamental mais sofisticadas.

Os traders que se comprometem com um diário abrangente consistentemente superam aqueles que confiam apenas na intuição ou na memória. Seu diário se torna um treinador pessoal de trading que identifica oportunidades de melhoria e acompanha seu desenvolvimento ao longo do tempo.

Pronto para melhorar sistematicamente seu desempenho de trading? Comece Gratuitamente com os indicadores avançados da FibAlgo e comece a construir o sistema de diário de trading que transformará seus resultados. Combine nossas poderosas ferramentas de análise técnica com o rastreamento psicológico sistemático para criar um sistema completo de otimização de desempenho.