Forstå automatisert markedsmakere: Utover grunnleggende DeFi

De fleste tradere dykker inn i AMM-protokoller uten å forstå de matematiske grunnlagene som driver deres gevinster og tap. Denne guiden til automatisert markedsmaker (AMM) tar en annen tilnærming — vi bygger din AMM-strategi fra bunnen av ved å bruke et risiko-først-rammeverk som beskytter kapitalen din samtidig som det maksimerer mulighetene.

Automatiserte markedsmakere har revolusjonert desentralisert finans ved å erstatte tradisjonelle ordrebøker med matematiske formler. Men her er det de fleste guider ikke forteller deg: vellykket AMM-deltakelse krever at du behandler det som aktiv porteføljeforvaltning, ikke passiv inntektsgenerering.

AMM-er genererer avkastning gjennom tre mekanismer: handelsgebyrer, token-verdistigning og yield farming-belønninger — men midlertidig tap kan eliminere alle tre hvis det ikke håndteres riktig.

AMM-mekanismene som faktisk betyr noe

La oss kutte gjennom det tekniske sjargongen og fokusere på det som driver avkastningen din. AMM-er bruker konstante produktformler (som x * y = k i Uniswap) for automatisk å prise eiendeler basert på tilbud og etterspørsel.

Når du tilfører likviditet, blir du i hovedsak en markedsmaker. Hver handel mot din pool genererer gebyrer, men forholdet mellom de innsatte tokenene dine endres konstant basert på markedssvingninger.

Nøkkelinnsikten: Du tjener ikke bare gebyrer — du tar den andre siden av hver handel i din pool.

Tenk deg at du setter inn $1 000 verdt av ETH og USDC i en 50/50-pool når ETH handles til $4 000. Hvis ETH stiger til $5 000, selger AMM-en automatisk noe av din ETH for USDC for å opprettholde 50/50-forholdet. Du har i hovedsak solgt ETH på vei opp.

Denne automatiske rebalanseringen skaper det vi kaller midlertidig tap — alternativkostnaden ved å holde tokens i en AMM kontra å holde dem direkte. Å forstå dette konseptet er avgjørende for enhver seriøs AMM-strategi.

Risikovurderingsrammeverk for AMM-valg

Ikke alle AMM-pooler er like. Før du setter inn en eneste dollar, trenger du en systematisk tilnærming for å evaluere risiko og belønningspotensial. Her er rammeverket jeg bruker for å vurdere enhver AMM-mulighet.

Start med korrelasjonsanalyse. Høykorrelerte par (som ETH/wBTC) opplever mindre midlertidig tap, men tilbyr vanligvis lavere handelsgebyrer. Ukorrelerte par (som ETH/USDC) genererer flere gebyrer, men bærer høyere risiko for midlertidig tap.

Bruk korrelasjonskoeffisienten de siste 90 dagene for å kvantifisere parforhold. Verdier over 0,8 indikerer høy korrelasjon, mens verdier under 0,3 tyder på ukorrelerte bevegelser.

Deretter analyserer du den historiske volatilitetsdifferansen mellom dine valgte par. Denne metrikken hjelper med å forutsi størrelsen på midlertidig tap før du forplikter kapital.

- Volumanalyse: Se etter pooler med konsistent daglig volum over $100 000 for å sikre jevn gebyrgenerering

- Valg av gebyrtier: Tilpass gebyrtier til forventet volatilitet — bruk 0,05 % for stabile par, 0,3 % for store kryptovalutaer, 1 % for eksotiske par

- Protokollrisiko: Evaluer smartkontrakttilsyn, total låst verdi (TVL) og driftstid

- Tokenrisiko: Vurder den fundamentale styrken til underliggende tokens utover bare prisbevegelse

Trinnvis AMM-pool evalueringsprosess

Her er din systematiske sjekkliste for å evaluere enhver AMM-mulighet. Denne prosessen tar 15 minutter, men kan spare deg for tusenvis i unngåtte tap.

Først, beregn den impliserte årlige prosentvise avkastningen (APR) fra nylige gebyrdata. Stol ikke på annonserte APR-er — de er ofte oppblåst av midlertidige forhold.

Anta at du evaluerer en WETH/USDC-pool som viser 12 % APR. Sjekk de siste 30 dagene med faktisk gebyrgenerering, ikke bare de nylige høye volumsdagene. En ekte bærekraftig APR kan være nærmere 8 % når du tar hensyn til normale markedsforhold.

For det andre, kjør en simulering av midlertidig tap. Bruk formelen: IL = 2 * sqrt(prisforhold) / (1 + prisforhold) - 1. Dette forteller deg nøyaktig hvor mye du vil tape til midlertidig tap ved forskjellige prisbevegelser.

For det tredje, utfør en break-even-analyse. Beregn hvor lenge du må være i poolen for at handelsgebyrer skal oppveie potensielt midlertidig tap. Hvis break-even-perioden overstiger din investeringshorisont, hopp over muligheten.

Opplæring i beregning av midlertidig tap

Å forstå midlertidig tap er ikke valgfritt — det er forskjellen mellom lønnsomme AMM-strategier og kostbare feil. La oss gå gjennom de nøyaktige beregningene du må mestre.

Formelen for midlertidig tap kan se skremmende ut, men når du forstår logikken, blir den et kraftig risikostyringsverktøy. Slik beregner du den trinn for trinn.

La oss si at du tilfører likviditet til en ETH/USDC-pool. Du setter inn når ETH = $4 000, og bidrar med $2 000 verdt av ETH (0,5 ETH) og $2 000 USDC. Anta nå at ETH stiger til $6 000 (50 % økning).

Trinn 1: Beregn prisforholdet. Ny pris / Opprinnelig pris = $6 000 / $4 000 = 1,5

Trinn 2: Bruk formelen for midlertidig tap. IL = 2 * sqrt(1,5) / (1 + 1,5) - 1 = 2 * 1,225 / 2,5 - 1 = -0,02 eller -2 %

Trinn 3: Beregn poolverdien din. Med AMM-ens automatiske rebalansering holder du nå omtrent 0,408 ETH og $2 449 USDC, totalt $4 898.

Trinn 4: Sammenlign med å holde. Hvis du bare hadde holdt 0,5 ETH og $2 000 USDC, ville du hatt $5 000. Forskjellen på $102 representerer ditt midlertidige tap.

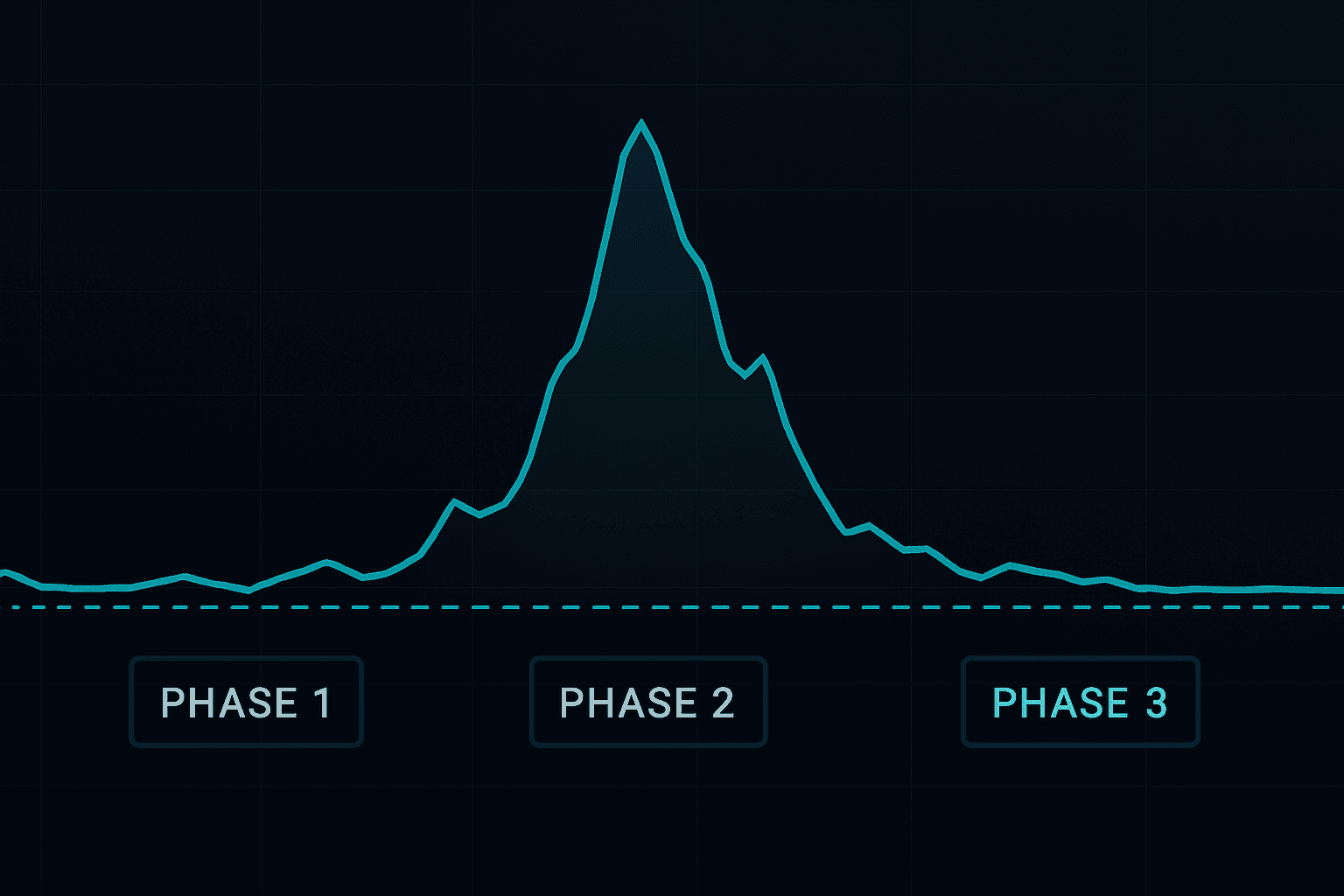

Midlertidig tap akselererer dramatisk med større prisbevegelser. En 100 % prisøkning skaper omtrent 5,7 % midlertidig tap, mens en 200 % økning skaper 12,5 % tap.

Porteføljetildelingsstrategier for AMM-deltakelse

Smart AMM-investering handler ikke om å finne poolene med høyest APR — det handler om å bygge en balansert portefølje som genererer konsistent avkastning samtidig som man håndterer nedside risiko. Slik strukturerer du tildelingen din.

Kjerne-satellitt-tilnærmingen fungerer spesielt godt for AMM-strategier. Tildel 60-70 % av AMM-kapitalen din til stabile, høye volums-par som ETH/USDC eller BTC/ETH. Disse utgjør din pålitelige inntektsbase.

Bruk de resterende 30-40 % for høyere avkastningsmuligheter i nyere protokoller eller eksotiske par. Denne satellitttildelingen fanger oppside samtidig som den begrenser den totale porteføljerisikoen.

Diversifiser på tvers av forskjellige AMM-protokoller, ikke bare tokenpar. Protokollrisiko (smartkontraktfeil, styringsendringer) kan utslette avkastning fra flere pooler samtidig.

Vurder din samlede kryptoporteføljetildeling når du velger AMM-par. Hvis du allerede er tungt vektet mot ETH, øker ETH-baserte AMM-posisjoner konsentrasjonsrisikoen.

For de som er interessert i mer sofistikerte risikostyringstilnærminger, gir vår Dynamisk risikostyringsplanmal for 2026-markeder rammeverk som fungerer utmerket med AMM-strategier.

Vanlige AMM-feil som ødelegger avkastning

Etter å ha analysert hundrevis av mislykkede AMM-strategier, dukker visse mønstre opp gjentatte ganger. Disse feilene er fullstendig forebyggelige når du vet hva du skal se etter.

Den største feilen er å jage avkastning uten å forstå de underliggende mekanismene. De 50 %+ APR-poolene du ser annonsert? De er ofte midlertidige og drevet av ikke-bærekraftige tokenemisjoner eller unormal handelsaktivitet.

En annen kritisk feil er å ignorere gasskostnader i avkastningsberegningene dine. På Ethereum mainnet kan det koste $50-200 per transaksjon å hente belønninger og rebalansere posisjoner. For mindre posisjoner kan gasskostnader eliminere måneder med opptjente gebyrer.

Tommelfingerregel: AMM-posisjonen din bør generere minst 10x dine estimerte årlige gasskostnader for å forbli lønnsom etter transaksjonsgebyrer.

Mange tradere klarer heller ikke å overvåke posisjonene sine aktivt. AMM-strategier krever regelmessig vurdering og av og til rebalansering, spesielt når markedsforholdene endres betydelig.

Til slutt, ikke fall i "sett og glem"-fellen. Markedsdynamikk endres, protokollparametere endres, og nye muligheter dukker konstant opp. Vellykkede AMM-deltakere gjennomgår posisjonene sine månedlig og rebalanserer kvartalsvis.

Avanserte AMM-strategier for erfarne tradere

Når du har mestret grunnleggende AMM-deltakelse, kan flere avanserte strategier øke avkastningen din betydelig. Disse teknikkene krever mer aktiv forvaltning, men tilbyr betydelig høyere fortjenestepotensial.

AMM-strategier med avgrensede områder fungerer spesielt godt i sideveis markeder. I stedet for å tilføre likviditet på tvers av alle prisområder, konsentrerer du likviditeten i det mest sannsynlige handelsområdet. Dette øker gebyrgenereringen, men krever aktiv posisjonsforvaltning.

Tverrkjedelige arbitrasjemuligheter dukker ofte opp i AMM-pooler. Når det samme tokenparet handles til forskjellige priser på tvers av kjeder, kan du fange spredningen samtidig som du tjener AMM-gebyrer. Denne strategien krever grundig forståelse av Tverrkjedelig broguide: Risiko-først-rammeverk for trygg DeFi protokoller.

Legg yield farming-belønninger på toppen av AMM-gebyrer ved å stake dine LP-tokens i ytterligere protokoller. Dette kan doble eller tredoble din effektive APR, men legger til smartkontraktrisiko.

Vurder sesongmessige mønstre når du velger AMM-par. Akkurat som tradisjonelle markeder viser sesongtrender dekket i vår Sesongbaserte handelsmønstre: Den smarte pengenes kalender for 2025 guide, viser DeFi-markeder forutsigbare mønstre rundt store hendelser, oppgraderinger og markedssykluser.

Integrasjon med bredere handelsstrategi

Deltakelse i AMM bør ikke eksistere i isolasjon fra din bredere handelstilnærming. De mest suksessrike traderne integrerer AMM-strategier med sin overordnede porteføljestyring og risikoramme.

Bruk AMM-posisjoner som sikring mot retningsbestemte veddemål. Hvis du er long ETH gjennom spotposisjoner eller derivater, kan tilførsel av likviditet til en ETH/stablecoin-pool generere inntekt samtidig som det gir en viss nedsidebeskyttelse gjennom automatisk rebalansering.

Dokumenter din AMM-ytelse sammen med andre handelsaktiviteter. Den systematiske tilnærmingen som er beskrevet i vår Handelsjournalguide: Psykologibasert system for bedre resultater fungerer utmerket for å spore AMM-avkastning, impermanent tap og strategiforfininger.

AMM-strategier komplementerer aktiv handel perfekt — mens du venter på oppsett eller i lavvolatilitetsperioder, genererer kapitalen din gebyrer i stedet for å stå idle.

Risikostyring og posisjonering

Riktig posisjonering utgjør forskjellen mellom bærekraftige AMM-gevinster og porteføljeskadende tap. Alloker aldri mer enn 20 % av din totale kryptoportefølje til AMM-strategier før du har bevist konsekvent lønnsomhet over flere markeds sykluser.

Innenfor din AMM-allokering, begrens eksponering mot en enkelt pool til 25 % av AMM-kapitalen. Dette sikrer at smart contract-feil eller protokollsvikt ikke kan utslette hele din AMM-portefølje.

Sett klare utgangskriterier før du tar inn noen AMM-posisjon. Definer maksimale terskler for impermanent tap (typisk 5–10 % avhengig av din risikotoleranse) og hold deg til dem uavhengig av lovte fremtidige belønninger.

Vær spesielt forsiktig i høgvolatilitetsperioder når impermanent tap kan øke raskt. Vurder å redusere AMM-eksponering under større markedshendelser eller usikkerhet.

Overvåk dine AMM-posisjoner minst ukentlig, med daglige sjekker i volatile perioder. Sett opp varsler for betydelige prismsbevegelser i dine pooled tokens slik at du kan justere posisjoner før tap forsterkes.

Teknologiverktøy og overvåkingssystemer

Suksessrik AMM-deltakelse krever riktig teknologistack. Manuell overvåkning og beregning vil rett og slett ikke skaleres når du utvider deg over flere pools og protokoller.

Start med porteføljesporingsverktøy som spesifikt støtter AMM-posisjoner. Mange generelle kryptoporteføljesporere håndterer ikke beregninger av impermanent tap korrekt, noe som fører til unøyaktige ytelsesdata.

Bruk DeFi-analyseløsninger for å overvåke pool-ytelse, gebyrgenerering og sammenlignende APRs på tvers av forskjellige protokoller. Disse dataene hjelper deg med å ta informerte beslutninger om posisjonsjusteringer og nye muligheter.

Vurder automatisert strategier og rebalanseringsverktøy, men forstå deres begrensninger. Mens automatisering kan hjelpe med rutineoppgaver som å hente belønninger, krever strategiske beslutninger fortsatt menneskelig skjønn.

For tradere som bruker teknisk analyse i sin bredere strategi, kan plattformer som FibAlgos AI-drevne indikatorer hjelpe med å time AMM-innganger og -utganger basert på bredere markedsforhold og trender.

🎯 Hovedpoeng

- AMM-suksess krever forståelse av matematikken bak impermanent tap og bygging av posisjoner med beregnet risikoeksponering

- Bruk et systematisk evalueringsrammeverk som fokuserer på volum, volatilitet og korrelasjon før du går inn i en pool

- Alloker ikke mer enn 20 % av kryptoporteføljen til AMM-strategier, med maksimalt 25 % per enkelt pool

- Beregn break-even-perioder for hver posisjon og overvåk ukentlig for å sikre at gebyrinntektene overstiger impermanent tap

- Integrer AMM-strategier med bredere porteføljestyring i stedet for å behandle dem som isolerte investeringer

Bygge din AMM-implementeringsplan

Denne omfattende guiden til automatiserte market makers (AMM) gir rammeverket, men suksess avhenger av systematisk implementering. Start i det små med velprøvde pools og etablerte protokoller mens du utvikler erfaring med dynamikken i impermanent tap.

Fokuser på å mestre beregningsverktøyene og risikovurderingsrammeverkene før du jakter på høyere avkastningsmuligheter. De mest lønnsomme AMM-traderne er ikke nødvendigvis de som jager de høyeste APRs — de er de som konsekvent unngår store tap mens de fanger jevne avkastninger.

Husk at AMM-strategier komplementerer snarere enn erstatter aktive handelstilnærminger. Målet er å bygge en diversifisert inntektsstrøm som genererer avkastning under forskjellige markedsforhold samtidig som nedside risikoen styres gjennom riktig posisjonering og utvalg.

Klar til å implementere disse strategiene med profesjonelle verktøy? Utforsk FibAlgos indikatorbibliotek for å forbedre din markeds timing og risikostyring på tvers av alle dine handelsaktiviteter, inkludert beslutninger om AMM-posisjonsinngang og -utgang.