すべてを変えた420億ドルのストップロス狩り

2024年8月5日、ビットコインは4時間足らずで65,000ドルから49,000ドルへフラッシュクラッシュした。数分以内に54,000ドルまで回復した。420億ドル以上のレバレッジポジションが清算された。興味深いのは?大手機関投資家がまさにその時間帯に大量のビットコイン購入を報告したことだ。

これは偶然ではない。典型的な流動性狩り(リクイディティ・ハント)であり、暗号資産、外国為替、株式市場で毎日起きている。そのパターンは非常に予測可能で、一度理解すれば無視できなくなる。

スマートマネーの概念は、陰謀論や銀行家の秘密会議ではない。それは、巨大なプレイヤーがその規模ゆえにどのように行動せざるを得ないかを理解することだ。5万ビットコインや1,000万株のテスラを購入する必要がある時、価格を不利に動かすことなく単純にマーケット買いすることはできない。流動性が必要だ。そして最良の流動性源は?個人投資家のストップロスである。

従来のサポート・レジスタンスがストップアウトを招く理由

従来のトレード教育ではこう教えられるだろう:過去の高値・安値に水平線を引き、サポートの直下にストップを置き、跳ね返りでエントリーする。シンプルで明確、論理的だ。しかし、それは地球上のすべてのアルゴリズムから丸見えでもある。

外国為替市場の1日の出来高は7.5兆ドル。CMEだけでも1日2,000万以上の契約を処理する。このような環境では、明白な流動性プールは機関投資家のアルゴリズムの標的となる。皆がストップを置いている「完璧な」サポートレベル?それは保護ではなく、スマートマネーにとってのビュッフェラインだ。

2024年11月のテスラ決算はその極めて明確な例だ。株価は220ドルに「強力なサポート」があり、2週間で3回テストされた。個人トレーダーが殺到し、ストップは218-219ドルに集中した。11月14日、プレマーケットで株価は217.50ドルまで急落し、すべてのストップを回収した後、229ドルで引けた。サポートレベルは完璧に機能した…ただし、まず全員を退場させた後で。

しかし、面白いのはここからだ。これらの流動性狩りは特定のパターンに従う。4つのフェーズを理解すれば、これらの動きの有利な側にポジションを取ることができる。

4フェーズ流動性狩りシステム

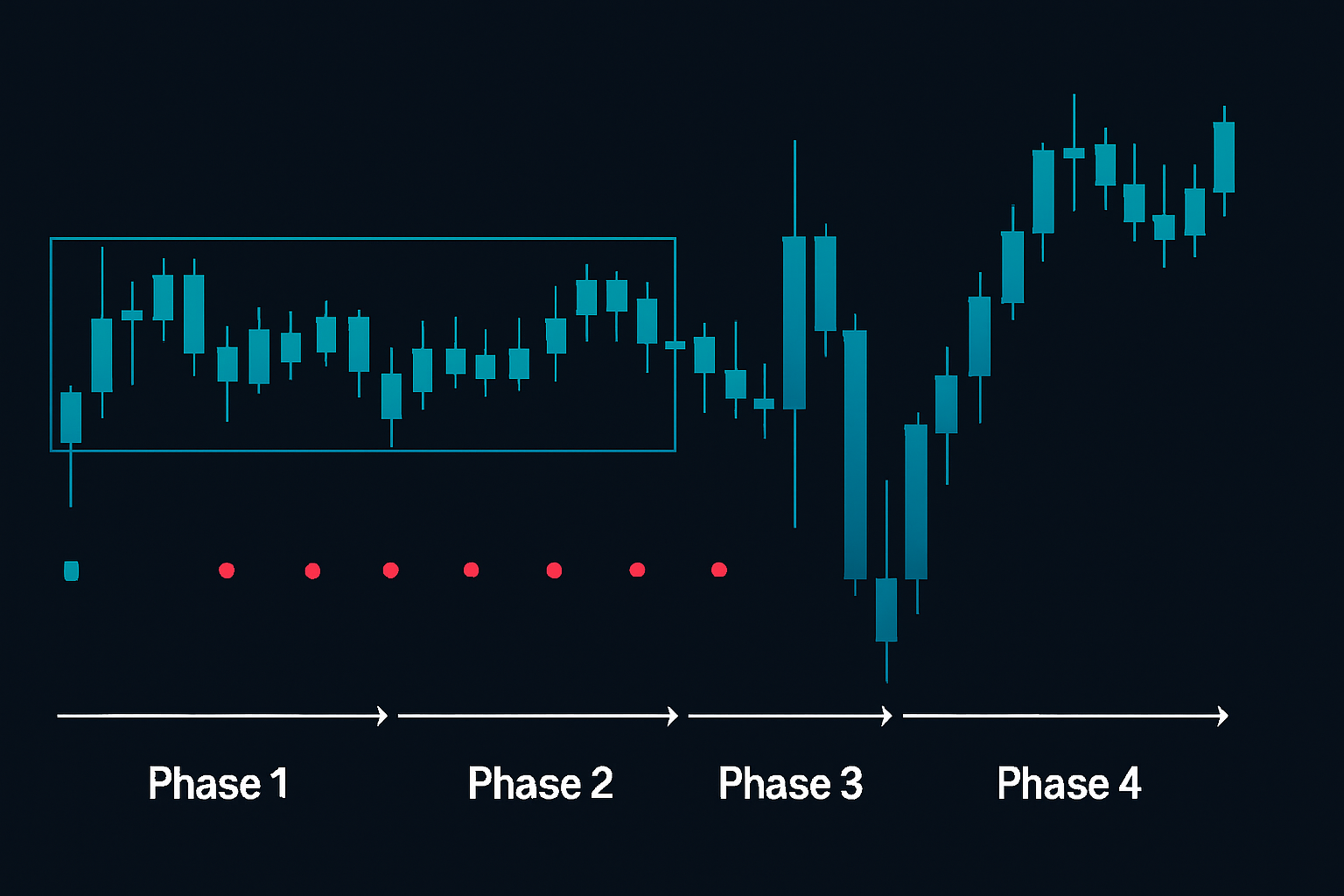

様々な市場における何千ものこのセットアップを分析すると、明確な構造が浮かび上がる。スマートマネーの流動性狩りは、以下の4つの予測可能なフェーズに従う:

フェーズ1:蓄積基盤(アキュムレーションベース)

価格は少なくとも10~20本のローソク足にわたり、狭いレンジで固まる。このフェーズで、個人トレーダーは「明白な」サポートまたはレジスタンスレベルに気づき始める。ストップロスがこれらのレベルの直外に集まり始める。出来高は通常減少し、嵐の前の静けさが生まれる。

フェーズ2:流動性構築(リクイディティ・ビルド)

価格はキーレベルを2~3回タッチするが、ブレイクしない。各タッチにより、個人トレーダーは「実証済み」のサポート/レジスタンスに注文を置く。ソーシャルメディアでそのレベルが維持されていることが話題になり始める。スマートマネーのアルゴリズムがストップロスの集中箇所をマッピングするのはこの時だ。

フェーズ3:ストップ狩り(ストップ・ハント)

「ニュースなし」で突然のスパイクがキーレベルを貫通する。この動きは通常、集中ゾーンを0.5%~2%超える程度で、ストップをトリガーするには十分だが、本格的なブレイクアウトを示すほどではない。ストップロスがトリガーされると出来高が急増し、スマートマネーが実際のポジションに必要な流動性を提供する。

フェーズ4:本格的な動き(リアル・ムーブ)

1~4本のローソク足以内に、価格は元のレベルを逆方向に抜け戻し、ストップ狩りとは逆方向に動き続ける。これが実際のトレンドの始まりであり、個人トレーダーから奪った流動性によって燃料を供給される。この動きは、ストップ狩りのスパイク距離の3~5倍に及ぶことが多い。

流動性ゾーンを事前に見極める

このシステムの鍵は、流動性狩りに反応することではなく、それを予測することだ。以下は、ストップロスが集中する確率の高いゾーンである:

ラウンドナンバーと心理

ビットコイン50,000ドル。ユーロ/米ドル1.1000。S&P500 4,000。人間はラウンドナンバーを好み、アルゴリズムはこれを知っている。調査によると、個人投資家のストップロスの45%以上が主要なラウンドナンバーの0.25%以内に集中している。数字がきれいであればあるほど、ターゲットは大きくなる。

2024年1月、ユーロ/米ドルは数ヶ月ぶりに1.1000に接近した。個人投資家のポジションデータは、1.0995-1.0998に大量のストップロス注文があることを示した。1月18日、価格は1.0993までスパイクし、ストップを一掃した後、6時間以内に1.1087まで上昇した。

前日の高値/安値

これらのレベルは何千もの個人向けトレードシステムに組み込まれている。時間外取引ガイドは、これらのレベルが流動性の低いセッションでさらに磁石のように機能することを示している。スマートマネーのアルゴリズムは、通常取引の最初の1時間に特にこれらのゾーンを狙う。

移動平均線の集中(クラスター)

50、100、200期間移動平均線が互いに1%以内に収束すると、巨大な流動性ゾーンが形成される。個人トレーダーは「コンフルエンス(複合シグナル)」を見て、タイトなストップで殺到する。2024年10月のアップル決算反応はこれを完璧に示した。価格は188ドルの集中した移動平均線を下抜けし、ストップを回収した後、195ドルまで上昇した。

誰も語らないフィボナッチとの関係

ここで、スマートマネーの概念がフィボナッチ分析と交差する、多くのトレーダーが見逃している点がある。機関投資家はランダムなレベルでストップを狩るのではなく、複数の手法が重なるゾーンを狙う。

61.8%フィボナッチ・リトレースメントは、すでに高確率の反転ゾーンである。しかし、それがラウンドナンバーや過去の構造と一致する時?それは流動性の金鉱だ。フィボナッチ・リトレースメント取引戦略は基本的なゾーンをカバーするが、スマートマネーの視点がすべてを変える。

2024年2月のビットコインの38,000ドルから48,000ドルへの動きを例にとる。61.8%リトレースメントは41,824ドルにあった。しかし心理的レベルは42,000ドルだった。ストップ狩りはどこで起きたと思う?価格は41,750ドルまでスパイクし、両方のゾーンのストップを一掃した後、52,000ドルまで上昇した。

鍵は、狩りの前にこれらのコンフルエンス・ゾーンを特定することだ。フィボナッチ・レベルをプロットし、次に近くにある以下を探す:

- ラウンドナンバー(0.5%以内)

- 前週の高値/安値

- 主要移動平均線

- 過去セッションからの高出来高ノード

流動性狩り取引プランの構築

実行を伴わない理論は無価値だ。流動性狩りを取引する体系的なアプローチを構築する方法は以下の通り:

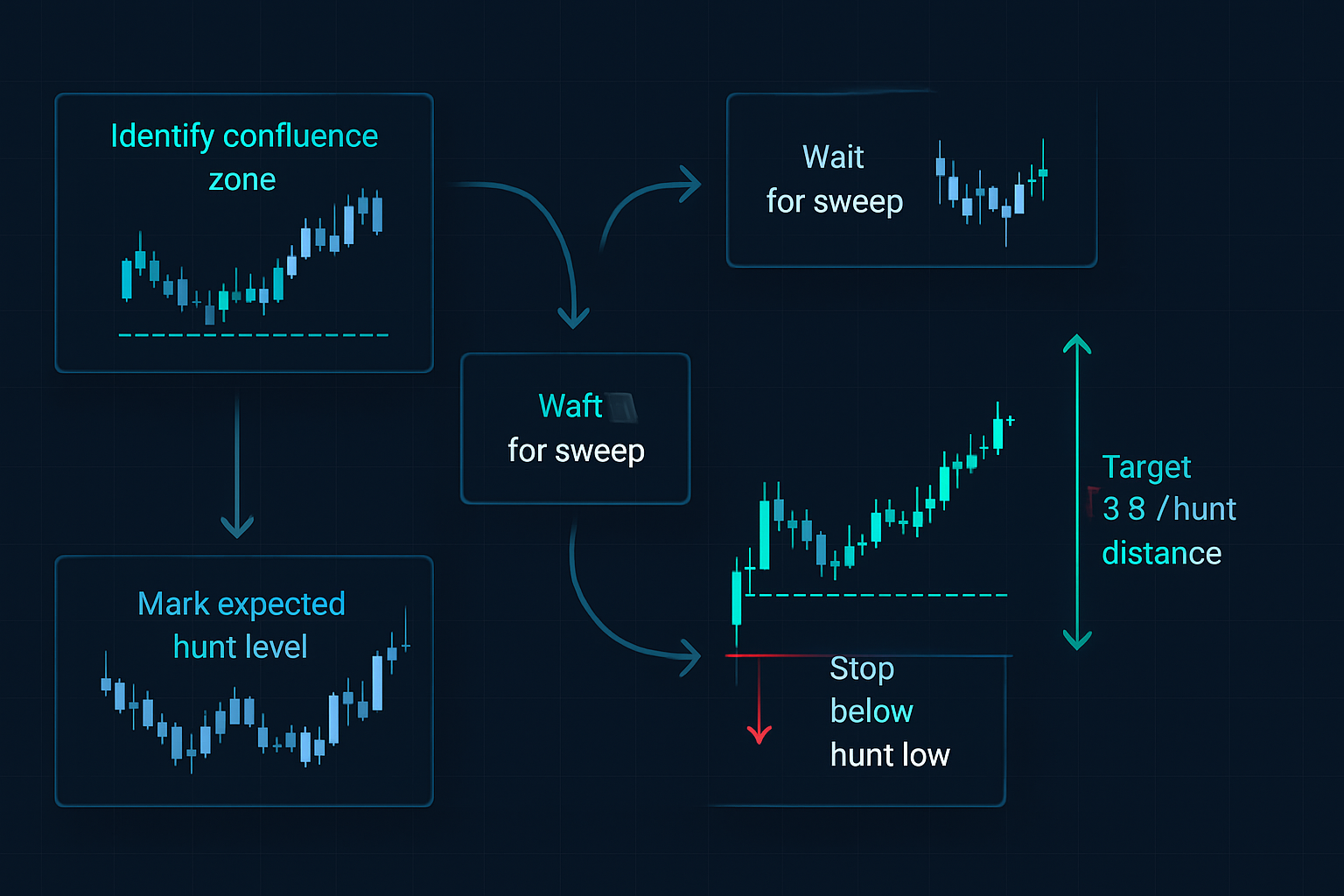

エントリールール — 3確認システム

- 狩りゾーンの特定: 3つ以上の流動性指標が重なるエリアをマークする(ラウンドナンバー + 過去の構造 + テクニカルレベル)

- スイープ(一掃)を待つ: 価格が平均以上の出来高でレベルを0.3%~2%貫通しなければならない

- 奪還(リクレイム)を確認: 価格は4本のローソク足以内に狩られたレベルを上回る/下回る方向でクローズしなければならない

「奪還」が重要だ。本格的なブレイクアウトはそのまま進む。流動性狩りはストップを回収するためだけの動きなので、すぐに逆転する。奪還なし=取引なし。

ストップロス配置 — 狩りの先へ

ストップは流動性狩りのスパイクの先に置き、その位置には置かない。価格が42,000ドルのストップを狩るために41,750ドルまでスイープした場合、ストップは41,600ドルに置く。これは多くの個人トレーダーが使うものより広いストップを必要とし、ポジションサイジングが重要になる理由だ。

リスク管理計画テンプレートは枠組みを提供するが、流動性狩りでは、通常のセットアップと比べてポジションサイズを40~50%削減する。広いストップは必要不可欠だ。狩りの安値そのものでストップアウトされれば、戦略全体が台無しになる。

利益目標 — 計測された動き(メジャード・ムーブ)

流動性狩りは、ストップロス・トリガー(強制的な売買)とスマートマネーのポジショニングを組み合わせるため、爆発的な動きを生み出す。最低目標は狩り距離の3倍とする。価格がサポートを50ピップ下回って狩った場合、150ピップ上を目標とする。

しかし真の優位性は、利益確定を段階的に行うことから生まれる。3倍で利益の50%を確定し、残りはトレーリングストップで伸ばす。市場における最大級の動きのいくつかは流動性狩りから始まる。ゲームストップのショートスクイーズは、20ドル以下のストップ狩りから始まり、その後483ドルまで上昇した。

高度なパターン:スマートマネーがスマートマネーを狩る時

個人トレーダーが流動性狩りに精通するにつれ、ゲームは進化する。今ではダブルハントが見られる。スマートマネーが本格的な動きの前に両方向を狩るのだ。これは2024年12月4日のユーロ/米ドルで起きた:1.0500以下を狩り、1.0540まで上昇、1.0550以上を狩り、その後1.0420まで本格的に下落した。

見分けるポイント?時間だ。シングルハントは1~4本のローソク足以内に解決する。ダブルハントは両方のスイープを完了するのに8~16本のローソク足を要する。最初の狩りの後も価格がレンジを続けているなら、逆方向への2回目の狩りを予想せよ。

マルチタイムフレームのコンフルエンスがさらなる層を加える。1時間足チャートでの流動性狩りは、日足ではほとんど認識されないかもしれない。しかし、日足、4時間足、1時間足の狩りゾーンが一致する時?それらが金融ニュースの見出しを飾るような激しい動きを生み出す。CCIインジケーター マルチタイムフレームシステムは、狩りの後のマルチタイムフレームでのモメンタムの一致を特定するのに役立つ。

流動性狩り取引を失敗させるよくある間違い

間違い1:早すぎるエントリー

価格が流動性ゾーンに近づくのを見るだけでは不十分だ。狩りの前にエントリーすると、あなた自身が流動性になる。スイープを待ち、奪還を待ち、それからエントリーする。ここでは忍耐が何倍にも報われる。

間違い2:狭いストップの使用

この戦略には広いストップを受け入れることが必要だ。ポジションサイズを減らして2%のリスクを許容できないなら、流動性狩り取引は向いていない。トレードジャーナルガイドは、異なるストップサイズに対する自身の許容度を記録する重要性を強調している。このデータは狩り取引に極めて重要だ。

間違い3:狩り後の動きに逆らう

狩りが成功して価格が動き始めたら、平均回帰を期待して逆張りしてはならない。ストップを狩る目的は、より大きな動きに燃料を供給することだ。狩り後の方向と共に取引し、逆らってはならない。

間違い4:セッションの文脈を無視する

アジアセッションでの狩りはロンドンで逆転することが多い。ロンドンでの狩りはニューヨークまで持続する傾向がある。暗号資産における週末ギャップ狩りは特に信頼性が低い。どのセッションで取引しているかを把握し、それに応じて期待値を調整せよ。

既存戦略へのスマートマネー概念の統合

現在のアプローチを放棄する必要はありません。スマートマネー概念は、分析の新たな次元を加えることで他の戦略を強化します。統合方法は以下の通りです:

フィボナッチ取引との統合: 61.8%リトレースメントごとに買う代わりに、まずその水準を通じた流動性狩りを待ちます。FibAlgoインジケーターライブラリには、価格がこれらの合流ゾーンに接近した際にアラートを送信するツールが含まれています。

インジケーター戦略との統合: 流動性狩りの後のダイバージェンスはより強力になります。サポート下でのストップ狩りの後にRSIが売られすぎを示す?それはテクニカル分析とオーダーフローの理解を組み合わせた高確率の反転セットアップです。

パターン取引との統合: 三角パターン取引ガイドは標準的なブレイクアウトアプローチを示しています。流動性狩り分析を追加すれば、本格的な動きの前に個人トレーダーを罠にかける偽のブレイクアウトを見抜けるようになります。

2024-2025年の実市場事例

理論が現実に出会う、記録された事例です:

テスラ、2024年9月: 200ドルの強力な抵抗線が4回テストされました。202-203ドルにストップ注文が集中。9月19日のプレマーケットで203.50ドルまで急騰した後、即座に反転し、その後3日間で185ドルまで下落。流動性獲得後の典型的なディストリビューション。

ビットコイン、2024年12月: 95,000ドルのサポートが2週間維持されました。12月28日、閑散とした休日取引中に93,400ドルまで急落。2時間以内に95,000ドルを回復し、年末までに98,500ドルまで上昇。暗号資産強気相場戦略は特に、フェーズ移行中のこうした狩りを監視することを明記しています。

GBP/USD、2025年1月: ブレグジット時代の安値1.2000には大量のストップ注文が集中していました。1月10日のロンドン市場オープン時に1.1975まで急落し、5年分のストップ注文をトリガー。即座の反転により、翌週にかけて400ピップの上昇。外国通貨ヘッジ戦略では、こうしたイベント中の相関関係の活用方法を解説しています。

これが機能する背後にある心理

メカニズムを理解することは一つのことです。なぜ機能するのかを理解することが、実行時の確信を生み出します。スマートマネーがストップを狩るのは邪悪だからではなく、そうせざるを得ないからです。

大規模機関は根本的な問題に直面しています:規模です。1,000万株や5億ドルのビットコインを購入することは市場を動かします。購入するたびに価格が上昇し、平均コストが増加します。解決策は?ストップロスをトリガーして流動性を作り出し、価格を動かさずに買い集めるために必要な売り圧力を発生させることです。

一方、個人トレーダーは、実際には脆弱性を生み出す「保護的」なストップの使用を教えられています。ストップが厳密で明白であればあるほど、ターゲットは大きくなります。オーバートレード回路遮断法はこの心理に触れています——厳格なストップによるコントロール欲求が、しばしばより悪い結果を生み出すのです。

この力学は変わりようがないため、変わりません。大規模プレイヤーが流動性を必要とし、個人トレーダーが明白な水準にストップを集中させる限り、狩りは続きます。唯一の問いは、あなたがどちらの側に立つかです。

スマートマネー概念による長期的成功の構築

流動性狩り取引は、あらゆる動きを捉えることではありません。機関の行動が最も予測可能な高確率のセットアップを特定することです。一つの市場、一つのタイムフレームから始め、潜在的な狩りゾーンを1ヶ月間追跡してください。どのパターンが繰り返されるかすぐにわかるでしょう。

季節的取引パターンガイドは、機関の行動がカレンダーに従う様子を示しています。流動性狩りも同様です——月末、四半期末、オプション満期日には、大規模プレイヤーがポジションを調整するため、狩りの活動が活発化します。

最も重要なのは、学習曲線を尊重することです。最初の取引は通常より小さくすべきです。すべてをジャーナルに記録してください:セットアップの質、狩りの深さ、回復の速さ、あなたの感情状態。戦略を洗練させる際には、意見よりもデータが勝ります。

スマートマネー概念は、あなたのプライスアクションの見方を変えます。以前にあなたをストップアウトさせたあの「偽のブレイクアウト」?今ではエントリーシグナルです。あなたを混乱させたあの「サポートの失敗」?今では完全に理解できます。市場は変わっていません——あなたの理解が変わったのです。

これらの戦略を実行する機関はなくなりません。ストップを狩るアルゴリズムはますます洗練されるばかりです。あなたは流動性であり続けるか、狩人の側にポジションを取ることを学ぶかのどちらかです。FibAlgo取引コミュニティでは、様々な市場におけるこうしたセットアップのリアルタイム事例が定期的に共有されています。

すべてのプロトレーダーは最終的にこの教訓を学びます:市場はランダムではなく、お金を性急な者から忍耐強い者へ、明白なものから隠れたものへ、多数から少数へと移転するように設計されています。スマートマネー概念は、単にその移転の背後にあるメカニズムを明らかにするだけです。今、あなたもそれを見ることができます。