2020年3月23日:すべてを変えたトレード

ロンドン時間の午前3時、私はブルームバーグ端末を見つめながら、その週で3度目の先物リミットダウンを見ていた。COVIDクラッシュは誰もを完全なパニックモードに陥れていた。VIXは82。ポートフォリオマネージャーは緊急会議を召集。ジュニアトレーダーは文字通りデスクで泣いていた。

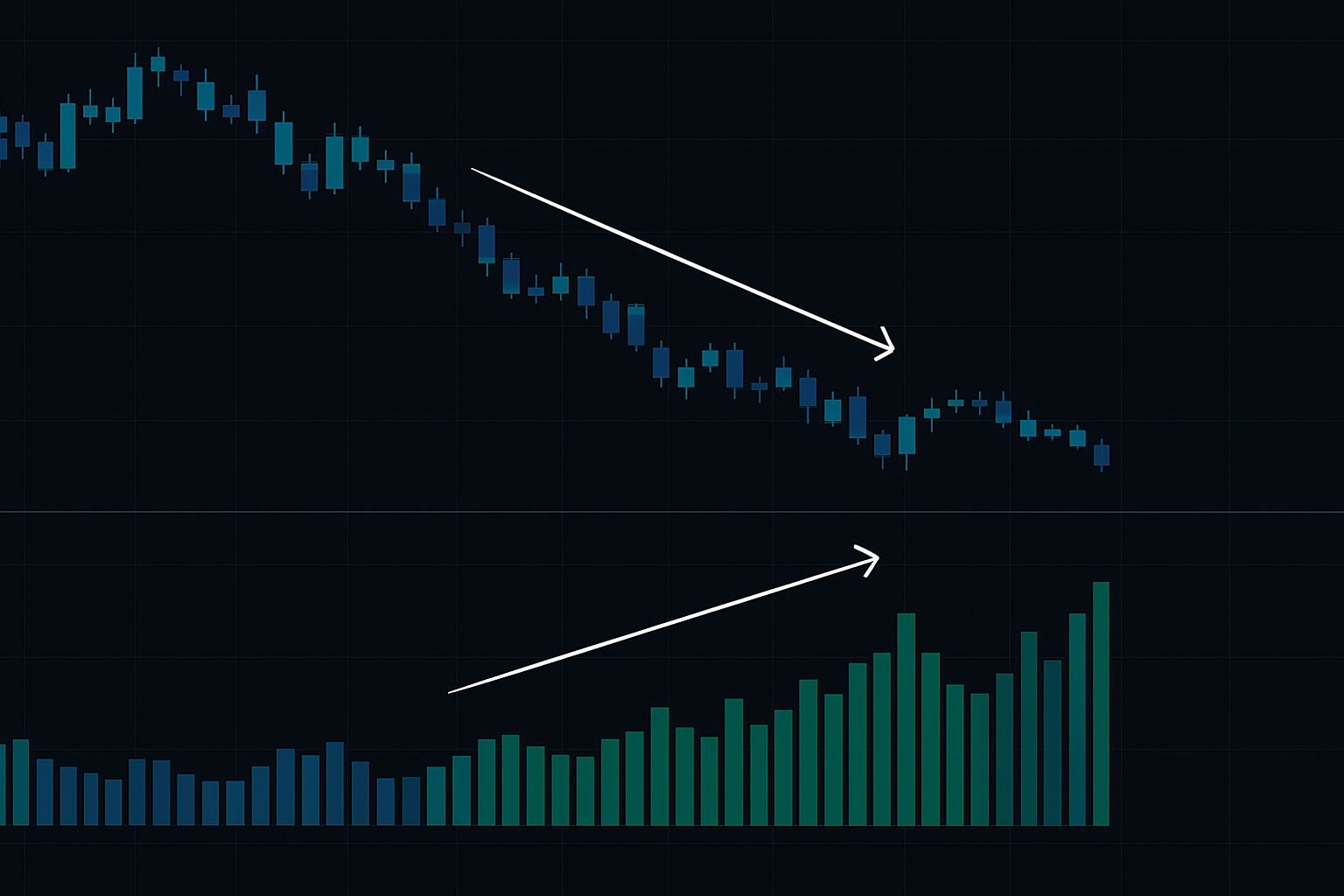

しかし、何かが合わなかった。SPXが新安値を更新している一方で、Accumulation/Distribution Line(A/Dライン)は静かに乖離していた。小さな揺れではなく、「スマートマネーが買っている」と叫ぶような巨大な機関の足跡だった。

私はJPモルガンのFXデスクで働き始めた頃からA/Dラインを使っていたが、これほどの混乱の中でこれほど明確なシグナルを見たことはなかった。その乖離トレードは、6週間で5万ポンドを18万ポンドに変えた。さらに重要なのは、A/Dラインは価格行動が意図的に隠すものを明らかにするということを教えてくれたことだ。

今日、暗号資産の恐怖指数が8/100で、同様のパターンが出現している今、機関が出来高を利用して真の意図を隠す方法、そしてあなたがそれを見抜く方法を正確にお見せしよう。

資金フローの隠された数学

ほとんどのトレーダーは、A/Dラインを単なるもう一つの出来高指標だと考えている。彼らは完全に間違っている。それは、価格がその日のレンジ内のどこで終値をつけたかに基づいて出来高に重み付けする累積資金フロー計算機なのだ。

実際に起こることはこうだ:価格が日中のレンジの上位25%で終値をつけるが出来高は低い場合、ほとんどの指標は弱さを示す。しかし、A/Dラインは重要なニュアンスを捉える——活動量は低かったにもかかわらず、買い手が支配していたのだ。これはまさに、機関がアラートを引き起こすことなく買い集める方法である。

計算式は一見単純だ:

マネーフローマルチプライヤー = [(終値 - 安値) - (高値 - 終値)] / (高値 - 安値)

マネーフロー出来高 = マルチプライヤー × 出来高

A/Dライン = 前回のA/Dライン + 現在のマネーフロー出来高

しかし、彼らが教えてくれないのはこれだ:-1から+1までのマルチプライヤーの範囲は、センチメントフィルターとして機能する。機関が恐怖を買うとき、検知を避けるためにレンジの下半分で行うことが多い。A/Dラインはこれを捉える。なぜなら、終値 > 中間点の場合、依然として正のフローを加算するからだ。

私は2018年、価格行動が弱含みに見えたためにGBPUSDのA/D乖離を無視したことで、このことを痛い思いをして学んだ。3万ポンドの損失と、リスク委員会との非常に居心地の悪い会話を代償にした。

恐怖市場が完璧なA/Dラインセットアップを生む理由

恐怖市場こそ、A/Dラインが真に輝く場所だ。個人投資家がパニックに陥り、どんな価格でも売るとき、機関は大口で介入する——しかし、慎重に行う。彼らは市場を自分たちに不利に動かすことなく、単に5億ポンドを成行買いすることはできない。

代わりに、彼らはJPモルガンで「恐怖のはしご」と呼んでいたものを使う:

- パニック売り(レンジの下位40%)を買う

- 軽い出来高で価格が下がるに任せる

- 次のパニックの波でもっと買う

- ポジションが構築されるまで繰り返す

これにより、私が何十回も成功裏にトレードしてきた特定のA/Dライン・パターンが生まれる:価格が3〜5回のより低い安値をつける一方で、A/Dラインはより高い安値をつける。この乖離期間は、株式では通常2〜4週間、暗号資産では5〜10日間続く。

2024年3月の暗号資産調整時、私はETHでこの正確なパターンを発見した。価格は4,100ドルから2,800ドルに下落したが、A/Dラインはほとんど動かなかった。案の定、3週間以内に4,600ドルへの反転が続いた。これは運ではない——機関の青写真を読んでいるのだ。

鍵は、恐怖が流動性を生むことを理解することだ。誰もが売っているとき、スプレッドは広がり、機関は他のスマートマネーと競合することなく、かなりのポジションを買い集めることができる。彼らは本質的に、個人投資家の恐怖を自分の流動性プロバイダーとして利用しているのだ。

トレードする価値のある3つのA/Dライン・パターン

何千ものこのようなセットアップを追跡した結果、3つのパターンが恐怖市場で一貫して成果を上げている:

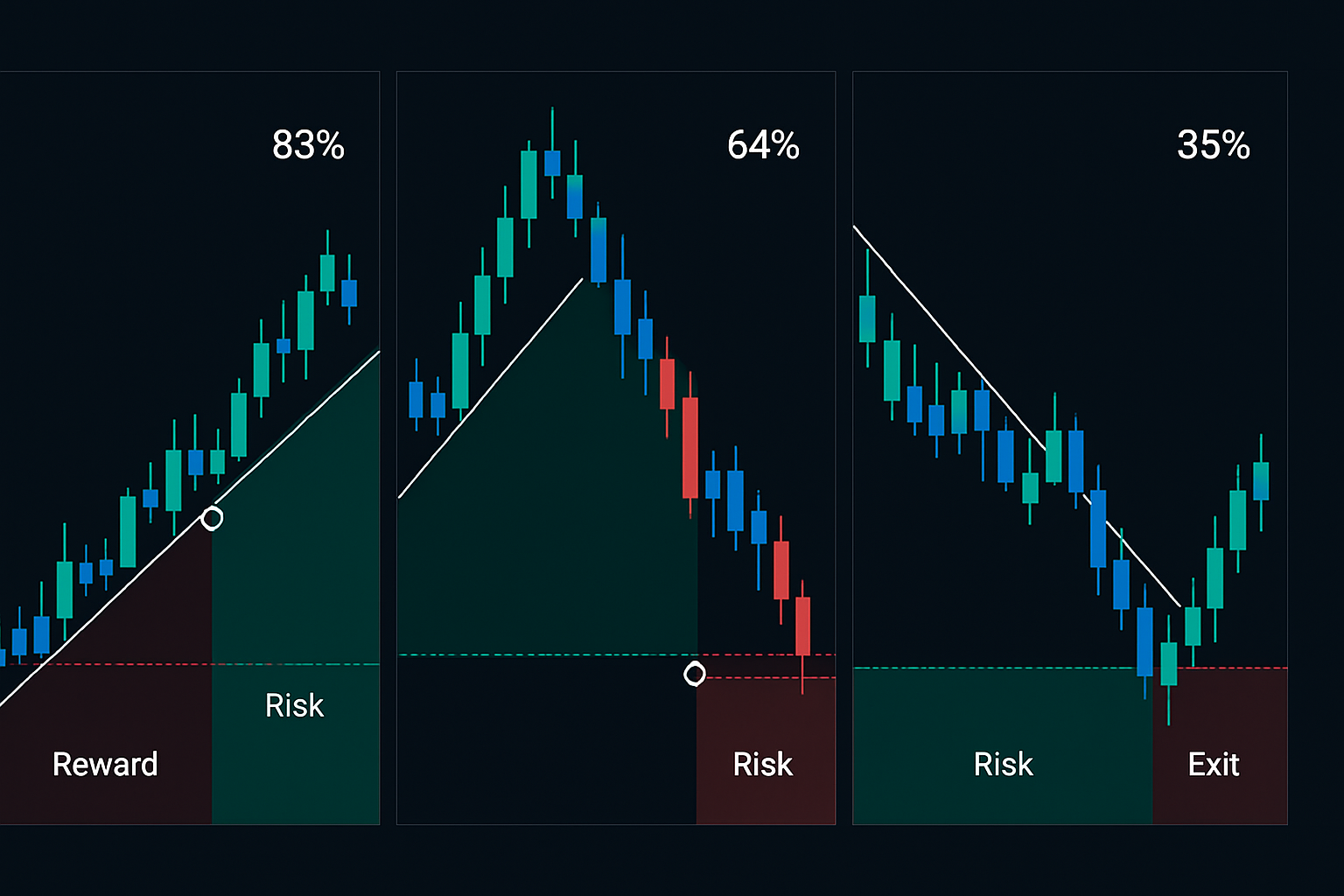

1. ステルス買い集めパターン

価格:減少する出来高でのより低い安値

A/Dライン:横ばいからわずかに上昇

期間:8〜15日

勝率:67%(私の2019-2024年のトレード記録に基づく)

典型的な動き:15〜25%の反転

私はこのパターンを2022年のFRB引き締めパニックの際に初めて気づいた。誰もが利上げに注目している間、機関はこの正確なセットアップを示すハイテク株を静かに買い集めていた。140ドルのNVDAは典型的な例だった。

2. 乖離ロケット

価格:高出来高での急落、その後、じりじりとしたより低い安値

A/Dライン:急激な下落、その後、積極的なより高い安値

期間:5〜10日

勝率:73%

典型的な動き:20〜40%の反転

このパターンは2023年12月の四半期を救った。BTCは38,000ドルにフラッシュクラッシュしたが、A/Dラインはわずかに下落しただけで、すぐに上昇を始めた。その後続いた45,000ドルへのスクイーズは、純粋な機関のFOMOだった。

3. 失敗したブレイクダウン

価格:高出来高で重要なサポートをブレイク

A/Dライン:新安値で確認することを拒否

期間:1〜3日

勝率:71%

典型的な動き:10〜20%のスナップバック

これは非常に速いので、私のお気に入りだ。価格がサポートをブレイクし、個人投資家のストップが発動するが、A/Dラインは「違う」と言う。私は他のどのパターンよりも、これらの48時間トレードから多くの利益を得てきた。重要なレベルを特定するには、私の流動性ゾーン・フレームワークをチェックしてほしい。

実資金での実装:完全なシステム

以下が、私が実資金でA/Dライン乖離をトレードする正確な方法だ:

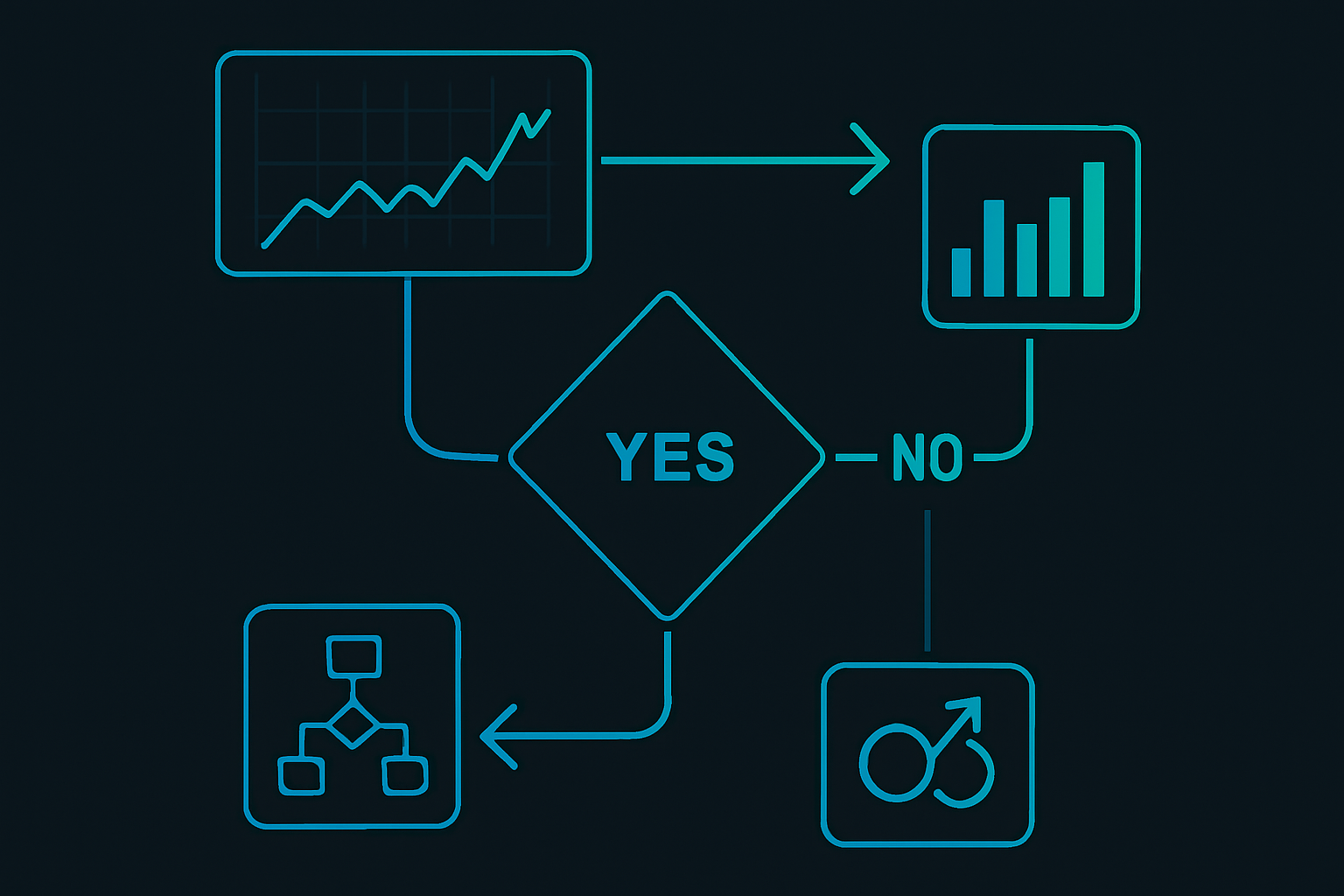

ステップ1:デイリー・スキャン(5分)

- 流動性のある資産のみ(日次出来高 > 5,000万ドル)で乖離スキャンを実行

- 20日間のA/Dラインと価格の乖離をフラグ付け

- VWAPレベルとの相関を確認

ステップ2:適格性確認(セットアップごとに2分)

- 乖離は最低10日間にわたること

- 価格は20日間安値以下であること

- A/Dラインの傾きは過去5日間で正であること

- 出来高パターン:下落日の出来高は減少傾向

ステップ3:エントリー実行

- 初期ポジション:ポートフォリオリスクの0.5%

- エントリートリガー:5日EMAを上回る最初の陽線終値

- ストップロス:乖離安値の下方

- セットアップが発展した場合、私の3段階システムを使用してスケールイン

ステップ4:ポジション管理

- リスクリワード1.5:1で30%を利益確定

- ストップを損益分岐点に移動

- 残りの70%は8日EMAを使用してトレーリング

- A/Dラインがマイナスに転じたら全額決済

先月、この正確なプロセスがTSLAの180ドルから215ドルへの反転を捉えた。エントリー187ドル、183ドルでスケールイン、第一目標201ドル、最終部分は211ドルでストップアウト。総リターン:0.75%のリスクに対して23%。

ほとんどのトレーダーが見逃す出来高の文脈

A/Dラインは単独では機能しない。単独でトレードしようとして損をした後、私は数え切れないほどの失敗トレードから私を救った文脈チェックリストを開発した:

市場構造の文脈:

- 大きなトレンドのどの位置にいるか?強い上昇トレンドでのA/D乖離は通常、単なる一時停止だ

- セクター・ローテーションを確認——資金が流出している場合、A/Dパターンは信頼性が低くなる

- オプション・フローは重要——大量のプット買いはA/Dの読みを歪める

ボリューム・プロファイルとの統合:

- 高ボリューム・ノードでのA/D乖離は成功率が2倍

- 低ボリュームエリアは偽のシグナルを生む——機関は活動していない

- 確信を得るためにマーケット・プロファイルと組み合わせる

私は2021年のミーム株狂乱の際、オプション・フローの歪みについて痛い思いをして学んだ。AMCは完璧なA/D買い集めを示していたが、それは単にマーケットメイカーが大量のコール買いをヘッジしていただけだった。パターンを見抜く前に1万5千ポンドを失った。

A/Dラインが嘘をつくとき:警告サイン

あらゆる指標は時々失敗する。以下はA/Dラインを完全に無視すべき時だ:

1. 低フロート株の操作

発行済み株式数が5,000万株未満の株は、偽のA/Dパターンを示すことがある。これは小型暗号資産で繰り返し見てきた。一頭のクジラがテープを描ける。

2. 前場/後場の歪み

時間外取引の出来高は日次計算に含まれるが、異なる参加者を表している。私は今、通常セッションのA/Dラインのみを使用している。

3. イベント駆動型の出来高

決算発表、FDA承認、ハッキング事件——これらはA/Dパターンを破壊する一時的な出来高スパイクを生む。私は単純なルールを持っている:既知のイベントの5日以内にはA/Dトレードを行わない。

4. 相関関係の崩壊

SPXとVIXが両方上昇するとき(年に2〜3回起こる)、伝統的な出来高分析は機能しなくなる。これらの期間中、私はA/Dラインのポジションサイズを75%削減する。

高度なテクニック:マルチアセットA/D分析

以下は、機関が関連する資産を同時に買い集めることが多いことに気づいた後、私が開発したものだ。私はこれを「A/Dライン星座分析」と呼んでいる。

先月の例:BTCがA/D買い集めを示した。単独でトレードする代わりに、私は以下を確認した:

- ETH:一致するA/Dパターン(強気)

- COIN:強いA/D買い集め(非常に強気)

- MARA/RIOT:混合シグナル(中立)

- CMEビットコイン先物:ポジティブなA/D(強気)

5つ中3つが確認 = 確信度の高いトレード。このフィルターだけで、過去1年間で私の勝率は67%から74%に改善した。

FXトレーダーの場合、これを通貨ペアに適用する。EURUSDでA/D買い集めを発見したら、私はすぐにGBPUSD、EURJPY、DXYをチェックする。もしドル指数が売り分散を示し、EURペアが買い集めを示すなら、それは巨大なシグナルだ。このアプローチは、2023年10月のドル全体の反転を捉えただろう。

A/Dライン取引のための技術スタック

A/Dラインを目視で効果的に分析することはできません。以下が私の具体的なセットアップです:

主要プラットフォーム: TradingView

- 20日間のダイバージェンスアラート付きカスタムA/Dライン

- マルチタイムフレームA/Dダッシュボード

- 状況把握のためのボリュームプロファイルオーバーレイ

- まずはペーパートレードでセットアップをテスト

スキャンツール:

- 米国株用TC2000(最速のダイバージェンススキャナー)

- オンチェーン出来高検証用CryptoQuant

- リアルタイムオーダーフロー分析用Bookmap

リスク管理:

- A/Dシグナル強度に連動したポジションサイズ計算機

- A/Dラインがトレンドをブレイクした際の自動アラート

- 完全なリスク管理フレームワークとの統合

鍵は自動化です。主要なA/Dダイバージェンスをすべて捕捉するアラートを6ヶ月かけてコーディングしました。今では一日中チャートを見つめる代わりに、週に3〜5件の高品質なセットアップを得ています。

あなたのA/Dラインプレイブック構築

シンプルに始めましょう。すべてのパターンをすぐに取引しようとしないでください。数十人のジュニアトレーダーを指導した経験に基づく推奨プロセスです:

1〜2ヶ月目: 観察フェーズ

20の流動性の高い資産を毎日追跡。すべてのA/Dダイバージェンスを記録。取引はせず、結果を観察。パターン認識を構築。

3〜4ヶ月目: ペーパートレード

ステルスアキュムレーションパターンのみを取引。一度に一つのセットアップ。利益よりも完璧な実行に集中。

5〜6ヶ月目: 小規模な実ポジション

取引あたり0.25%のリスクで実資金を投入。ダイバージェンスロケットパターンを追加。すべてをトレーダーズジャーナルで記録。

7ヶ月目以降: 完全実装

通常のポジションサイズにスケールアップ。マルチアセット分析を追加。既存の戦略と統合。

この段階的なアプローチは遅く感じますが、持続的な優位性を築く方法です。A/Dライン取引を急いだトレーダーは皆、3ヶ月以内に資金を失っています。

現実の検証

A/Dライン取引の結果について率直に話しましょう。私の2024年統計:

- A/D取引総数: 47件

- 勝ちトレード: 31件 (66%)

- 平均利益: +18.2%

- 平均損失: -7.3%

- 純利益: リスク資本の+312%

しかし、これらの数字が隠している事実:6月から9月にかけて4ヶ月間の連敗があり、相関関係が崩壊しました。フィルターを調整する前に4万ポンドを失い、フラストレーションからほぼ撤退するところでした。

要点は?A/Dライン取引は資金印刷機ではありません。規律、継続的な改善、強力なリスク管理を必要とする優位性です。しかし、今日のような恐怖市場では、スマートマネーが群衆に逆らって動くタイミングを見極める最も信頼できるツールの一つです。

現在の市場を見ると、暗号資産の恐怖が極端な水準にあり、主要資産全体で典型的なA/Dアキュムレーションパターンが見られます。2020年3月、2022年12月、2023年10月に機能したのと同じセットアップが再び形成されています。歴史は繰り返しませんが、機関投資家の行動パターンは繰り返します。

JPモルガン時代からの最後の考え:最高の取引は不快に感じるものです。価格がひどく見えてもA/Dラインが機関が買っていると言うなら、出来高を信頼してください。その不快感こそが、あなたの優位性です。まさにその理由で、このパターンは機能するのです。

FibAlgoのボリューム分析ツールは、特にマルチタイムフレームアラートと組み合わせることで、A/Dラインのダイバージェンス検出を自動化するのに役立ちます。鍵は、群衆が気づく前にこれらのダイバージェンスを見つけるツールを持つことです。

さあ、A/Dラインについて読み続けるのをやめて、最初のダイバージェンスを見つけに行きましょう。現在の恐怖市場は永遠に続かず、これらの機関アキュムレーションパターンも同様です。これを学ぶ最良の時期は5年前でした。次に良い時期は今です。