A CCI mutató kereskedés alulértékelt ereje

Míg a legtöbb kereskedő a mozgóátlagokra és az RSI-re koncentrál, a Commodity Channel Index (CCI) a műszaki elemzés egyik legkevésbé kihasznált momentum oszcillátora marad. Donald Lambert által 1980-ban létrehozott ez a mutató azt méri, hogy az ár mennyire tért el statisztikai átlagától, egyedi perspektívát nyújtva a piaci momentumról, amelyet más mutatók gyakran nem vesznek észre.

A hagyományos túlvásárlott/túl eladott mutatókkal ellentétben a CCI fix határok nélkül működik. Ez a jellemző különösen hatékonnyá teszi az erős trendmozgások azonosításában és a momentumváltások megragadásában, mielőtt azok nyilvánvalóvá válnának a tömeg számára.

Ma egy átfogó, több időkeretre kiterjedő CCI rendszert fedezel fel, amely ezt az egyszerű oszcillátort egy erőteljes kereskedési motorrá alakítja. Mindent lefedünk az alapvető beállításoktól a fejlett divergencia mintákig, valós példákkal és kockázatkezelési stratégiákkal kiegészítve.

A CCI megértése az alapokon túl

A CCI mutató kereskedési rendszere az ár mozgóátlagtól való eltérésének mérésén alapul, de a legtöbb kereskedő csak a felszínét kaparja annak képességeinek. A szokásos értelmezés szerint vásárolni kell, amikor a CCI -100 alá esik, és eladni, amikor +100 fölé emelkedik.

Ez az alapvető megközelítés azonban elmulasztja a mutató valódi erősségét: a momentum gyorsulásának és lassulásának azonosítását több időkereten keresztül. Amikor megérted, hogy a +200 feletti vagy -200 alatti CCI értékek extrém momentumot jeleznek, olyan kereskedési lehetőségeket nyitsz ki, amelyeket más mutatók nem tudnak biztosítani.

A +300 feletti vagy -300 alatti CCI értékek gyakran jelentős trendkimerülés előfutárai, így kiváló jelek az ellentrendes pozicionáláshoz.

A CCI matematikai alapja három összetevőt foglal magában: a tipikus árat, a tipikus ár egyszerű mozgóátlagát és az átlagos eltérést. A képlet elosztja az aktuális tipikus ár és annak mozgóátlaga közötti különbséget a 0,015-szörös átlagos eltéréssel, így létrehozva egy normalizált oszcillátort, amely alkalmazkodik a piaci volatilitáshoz.

A több időkeretes CCI rendszer kerete

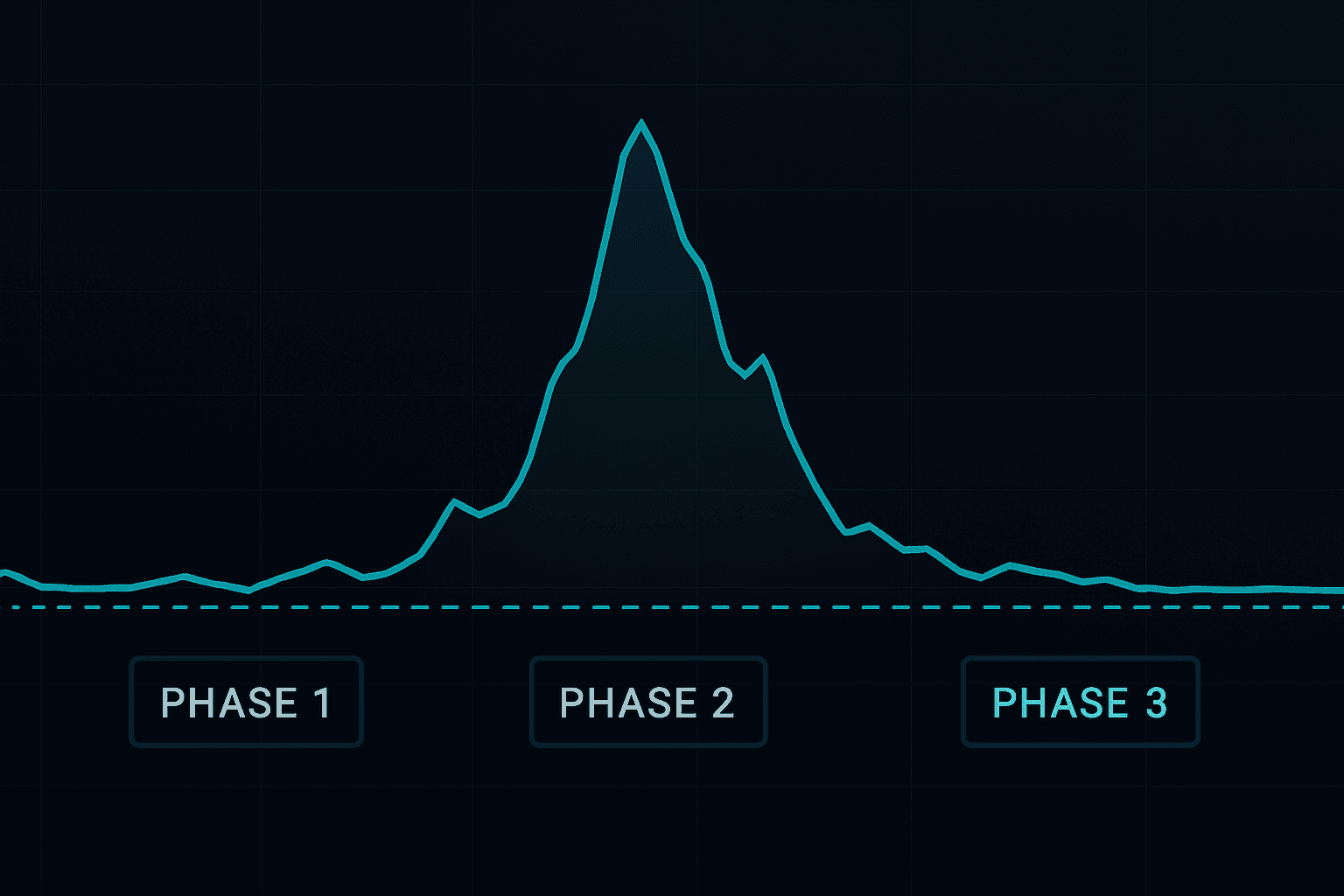

A hagyományos CCI mutató kereskedés egyetlen időkeretre fókuszál, így pénzt hagy a asztalon. Több időkeretes megközelítésünk három különböző időkeretet szinkronizál, hogy magas valószínűségű kereskedési beállításokat hozzon létre kiváló kockázat-haszon arányokkal.

A rendszer 3:1:1 időkeret arányt használ. Ha az 1 órás grafikonon kereskedel, a 4 órás grafikonon figyeled a trend irányát, a 15 perces grafikonon pedig a pontos belépési időzítést. Ez egy hierarchikus szerkezetet hoz létre, ahol minden időkeret egy specifikus célt szolgál.

Az elsődleges időkeret (példánkban a 4 óra) határozza meg a teljes piaci irányultságot. Amikor a CCI ezen az időkereten +100 feletti vagy -100 alatti értékeket mutat, az a domináns trend irányát jelzi. A kereskedéseidnek ennek az irányultságnak kell megfelelniük a siker valószínűségének maximalizálása érdekében.

A másodlagos időkeret (1 óra) kereskedési jeleket biztosít CCI divergenciákon, túlvásárlott/túl eladott feltételeken és momentumváltásokon keresztül. Itt azonosítod a specifikus belépési és kilépési lehetőségeket a szélesebb trendkontextuson belül.

A harmadlagos időkeret (15 perc) finomhangolja a belépéseidet és kilépéseidet. A CCI értékek ezen az időkereten segítenek optimális áron pozíciókba lépni és elkerülni azt a gyakori hibát, hogy a legrosszabb lehetséges pillanatban lépj be kereskedésekbe.

Több időkeretes CCI beállítás lépésről lépésre

A több időkeretes CCI rendszered beállítása gondos figyelmet igényel a részletekre. Pontosan így konfiguráld a grafikonjaidat a maximális hatékonyság érdekében:

1. lépés: Az elsődleges időkeret konfigurálása

Nyisd meg a 4 órás grafikonodat és adj hozzá egy CCI mutatót 14 periódusos beállítással. Ez a hosszabb időkeretű CCI mutatja meg az általános piaci hangulatot és trendirányt. Keress tartós +100 feletti értékeket a bull irányultsághoz és -100 alatti értékeket a bear irányultsághoz.

2. lépés: A másodlagos időkeret elemzésének beállítása

Válts az 1 órás grafikonodra és adj hozzá CCI-t ugyanazzal a 14 periódusos beállítással. Ez az időkeret generálja a tényleges kereskedési jeleidet divergenciákon, momentumváltásokon és túlvásárlott/túl eladott feltételeken keresztül. Különösen figyelj, amikor a CCI átlépi a nulla vonalat ezen az időkereten.

3. lépés: Harmadlagos időkeret hozzáadása a pontosság érdekében

Konfiguráld a 15 perces grafikonodat CCI-vel (14 periódus). Ez a legrövidebb időkeret segít pontosan időzíteni a belépéseidet és elkerülni, hogy átmeneti ármaximumokba vagy minimumokba kerülj, amelyek szükségtelenül aktiválhatják a stop-loss-odat.

Használj különböző CCI színsémákat minden időkerethez - kék a 4 órához, zöld az 1 órához és piros a 15 perchez, hogy elkerüld a zavart a gyorsan mozgó piacokon.

4. lépés: Riasztási szintek beállítása

Állíts be riasztásokat a CCI +200 fölé és -200 alá történő keresztezésére minden időkereten. Ezek az extrém értékek gyakran megelőzik a jelentős ármozgásokat és korai figyelmeztető jeleket biztosítanak a pozícióbeállításhoz.

CCI divergencia kereskedési stratégiák

A CCI és az ármozgás közötti divergenciák a legmegbízhatóbb kereskedési lehetőségeket teremtik. Amikor az ár új maximumokat ér el, de a CCI nem erősíti meg magasabb értékekkel, a bearish divergencia potenciális trendkimerülést jelez.

A szabályos bullish divergencia akkor következik be, amikor az ár alacsonyabb minimumokat hoz létre, míg a CCI magasabb minimumokat képez. Ez a minta a felszíni gyengeség ellenére mögöttes erősséget sugall, és gyakran megelőzi a jelentős felfelé mozgásokat. Keresd ezt a beállítást különösen, amikor az elsődleges időkeret túl eladott feltételeket mutat.

A rejtett divergenciák még erősebb jeleket kínálnak a trendfolytatásos kereskedésekhez. A rejtett bullish divergencia akkor jelenik meg, amikor az ár magasabb minimumokat hoz létre, míg a CCI alacsonyabb minimumokat képez, erős mögöttes momentumot jelezve egy felfelé irányuló trendben.

2026. január 15-én az EUR/USD bearish divergenciát mutatott az 1 órás grafikonon, miközben a CCI +180-ról +120-ra esett, amikor az ár 1,0450-ról 1,0470-re mozgott. A következő 150 pipos esés a következő három nap alatt megerősítette a jelet.

A sikeres divergencia kereskedés kulcsa a megerősítés több időkereten keresztül. Amikor az 1 órás grafikonod divergenciát mutat, és a 4 órás CCI támogatja az irányultságot, a siker valószínűsége drámaian megnő.

Azok számára, akik átfogó minta felismerésre kíváncsiak, a Háromszög minta kereskedés: A teljes pszichológiai alapú útmutató című útmutatónk kiváló kiegészítő elemzési technikákat kínál a CCI divergencia jelek megerősítéséhez.

Kockázatkezelés a CCI mutató kereskedésben

Hatékony kockázatkezelés a CCI-t egy diszkrecionális eszközből szisztematikus kereskedési megközelítéssé alakítja. A CCI oszcilláló természete természetes stop-loss elhelyezési lehetőségeket biztosít, amelyeket sok kereskedő figyelmen kívül hagy.

A pozíció méretezése tükrözze a CCI extrém értékeit az elsődleges időkereteden. Amikor a 4 órás CCI extrém értékeket mutat +250 felett vagy -250 alatt, csökkentsd a pozíció méreted 50%-kal, mivel ezek a szintek gyakran megelőzik a megnövekedett volatilitást és a potenciális trendfordulatokat.

Soha ne lépj be kereskedésekbe, ha mindhárom időkeret ellentmondásos CCI jeleket mutat - várj az összehangolásra a siker valószínűségének javítása érdekében.

A stop-loss elhelyezése CCI használatával egy egyszerű szabályt követ: helyezd a stop-loss-okat a legutóbbi CCI extrém értéken túl a másodlagos időkereteden. Ha a CCI -180-at ért el a vásárlási jeled előtt, helyezd a stop-loss-odat arra az árszintre, amely az adott CCI értéknek felel meg, mínusz egy kis puffer.

A kockázatkezelés dinamikus természete kulcsfontosságúvá válik a trendpiacokon. Kövesd a stop-loss-okat a CCI nulla vonal keresztezéseivel a harmadlagos időkereteden a profitok maximalizálása és a tőke védelme érdekében. Amikor a 15 perces CCI visszakereszti a nulla vonalat alulról felfelé egy felfelé irányuló trendben, fontold meg a stop-loss szorosítását vagy részleges profit felvételét.

A megfelelő kockázatkezelés megvalósítása megköveteli a korreláció megértését más mutatókkal, amelyet alaposan tárgyalunk a Dinamikus Kockázatkezelési Terv Sablon a 2026-os Piacokhoz című útmutatónkban, amely kiegészítő pozíció méretezési stratégiákat kínál.

Fejlett CCI minta felismerés

Az alapvető divergenciákon túl a CCI ismétlődő mintákat hoz létre, amelyek konzisztens kereskedési lehetőségeket kínálnak. A CCI horog minta akkor következik be, amikor a mutató éles fordulatot végez extrém szintekről, gyakran a közelgő árirányváltozás jelezésére.

A CCI dupla csúcs és dupla fenék formációi gyakran megelőzik hasonló ármintákat. Amikor a CCI ikercsúcsokat hoz létre +200 felett vagy ikervölgyeket -200 alatt, várj megfelelő ármozgásokat 24-48 órán belül az intraday időkereteken.

A CCI trendvonal törési stratégia kivételes kockázat-haszon lehetőségeket biztosít. Rajzolj trendvonalakat a CCI-re, ahogy az árfolyamgrafikonokon is tennéd. Amikor a CCI áttöri ezeket a trendvonalakat, miközben az ár az eredeti irányban folytatódik, készülj jelentős mozgásokra a CCI törés irányában.

A csatornázási technikák kiválóan működnek a CCI-vel. Amikor a mutató következetesen pattog specifikus szintek között (például +150 és -150 között), kereskedj a csatorna határain szoros stop-loss-okkal és egyértelmű profit célokkal. Ez a megközelítés különösen jól működik tartózkodó piacokon.

A CCI momentum gyorsulási minta különös figyelmet érdemel. Amikor a CCI +100-ról +200-ra emelkedik kevesebb, mint öt periódus alatt, az gyorsuló momentumot jelez, amely gyakran további több periódusig folytatódik, mielőtt a kimerülés beáll.

Valós kereskedési példák

Vizsgáljunk meg konkrét CCI mutató kereskedési forgatókönyveket ezen fogalmak gyakorlati illusztrálására. Tekintsünk egy 2000 dolláros kereskedési számlát, amely a fő forex párokra fókuszál több időkeretes rendszerünk használatával.

2026. február 3-án a GBP/USD egy tökéletes beállítást mutatott. A 4 órás CCI bull irányultságot mutatott +120-nál, míg az 1 órás CCI bullish divergenciát mutatott -160-tól. A 15 perces időkeret megerősítette a belépést, amikor a CCI átlépte a nulla vonalat 1,2580-nál. 1%-os kockázat használatával ez a beállítás 40 pipos stop-loss-t és 120 pipos célt indokolt, elérve a 3:1-es kockázat-haszon arányt.

Egy Bitcoin kereskedő, aki CCI rendszerünket használta 2026. január 28-án, megfogta a BTC mozgását 42 000 dollárról 45 500 dollárra. A 4 órás CCI áttörte a +200-at, miközben az 1 órás rejtett bullish divergenciát mutatott, 1750 dollár profitot generálva egy 500 dolláros pozíción.

A szisztematikus CCI kereskedés szépsége a reprodukálhatóságában rejlik. Amikor ugyanazt a folyamatot követed a beállítás azonosításához, belépési időzítéshez és kockázatkezeléshez, az eredményeid idővel egyre következetesebbek lesznek.

A szezonális minták jelentősen fokozzák a CCI hatékonyságát. Történelmileg volatilis időszakokban, mint a március-i opció lejárat vagy a decemberi év végi újraegyensúlyozás során, a CCI extrém értékek további súllyal bírnak és gyakran megbízhatóbb jeleket produkálnak.

A CCI és az intelligens pénz elemzésének kombinálása

A modern CCI indikátoros kereskedés óriási előnnyel jár, ha beépítjük az intelligens pénz koncepcióit. Amikor az intézményi rendelésáramlás egybeesik a CCI jelekkel, a sikeres ügyletek valószínűsége jelentősen megnő.

Keress olyan CCI divergenciákat, amelyek egybeesnek a likviditáscsapdákkal vagy sikertelen áttörésekkel. Ezek a kombinációk gyakran az intelligens pénz pozicionálását jelentik a kiskereskedelmi hangulattal szemben, így magas valószínűségű fordulati lehetőségeket teremtve.

A volumenanalízis és a CCI integrálása további megerősítést nyújt a belépési pontokhoz. A CCI extrém értékek melletti növekvő volumen intézményi részvételre utal, és növeli a későbbi jelek megbízhatóságát.

Ezen fejlett koncepciók megértése könnyebbé válik, ha feltárja átfogó útmutatónkat az Intelligens Pénz Koncepciókról, amely részletes magyarázatot ad az intézményi kereskedési magatartásmintákról.

Gyakori CCI kereskedési hibák

A legnagyobb hiba, amit a kereskedők a CCI-vel elkövetnek, hogy úgy kezelik, mint az RSI-t, fix túlvásárlási és túl-eladási szintekkel. A CCI erőssége a különböző piaci körülményekhez való alkalmazkodóképességében rejlik, nem merev értelmezési szabályokban.

Egy másik kritikus hiba a szélesebb időkeret-kontextus figyelmen kívül hagyása. A CCI jelek kereskedése alacsonyabb időkereteken, miközben a magasabb időkeretek ellentétes lendületet mutatnak, gyakran csapdákat és szükségtelen veszteségeket eredményez.

A túlzott kereskedés alacsony volatilitású időszakokban egy másik gyakori buktatót jelent. A CCI a legjobban a mérsékelt vagy magas volatilitású időszakokban működik, amikor az ármozgások értelmes eltéréseket hoznak létre az átlagos szintektől.

A CCI hatékonysága jelentősen csökken a jelentős híresemények során, amikor az ármozgások szabálytalanok lesznek, és a technikai elemzés háttérbe szorul az alapvető tényezőkkel szemben.

A pozícióméretezési hibák sok CCI kereskedőt sújtanak. Ugyanazon pozícióméret használata a CCI extrém értékeitől függetlenül figyelmen kívül hagyja az indikátor értékes információit a potenciális volatilitásról és trenderősségről.

A CCI optimalizálása különböző piaci körülményekhez

A piaci körülmények drámaian befolyásolják a CCI indikátoros kereskedés hatékonyságát. Erős trendpiacokon összpontosítson a CCI nulla-vonal keresztezésekre és rejtett divergenciákra a hagyományos túlvásárlási/túl-eladási jelek helyett.

A korlátozott tartományban mozgó piacok más CCI stratégiákat kedveznek. Oldalirányú ármozgásnál a hagyományos +100/-100 szintek megbízhatóbbak lesznek a fade ügyletekhez és az átlaghoz való visszatérés stratégiákhoz. A kulcs abban rejlik, hogy felismerje, melyik piaci körülményekkel áll szemben.

A volatilis piacok CCI paraméter-beállításokat igényelnek. Fontolja meg hosszabb periódusok (21 vagy 30) használatát a szabványos 14 helyett magas volatilitású környezetekben, hogy csökkentse a hamis jeleket és a zajt.

Az alacsony volatilitású időszakok rövidebb CCI periódusokból (7 vagy 10) profitálnak, hogy megőrizzék az ármozgásokra való érzékenységet. Azonban készüljön fel a megnövekedett jelgyakoriságra és a lehetséges csapdákra ezekben a körülmények között.

🎯 Kulcsfontosságú tanulságok

- Használjon többidőkeretes CCI elemzést 3:1:1 arányban a kiváló kereskedési időzítés és iránybeli torzítás megerősítéséhez

- Összpontosítson a CCI divergenciákra és a +200 feletti vagy -200 alatti extrém értékekre a magas valószínűségű beállításokhoz

- Valósítson meg dinamikus kockázatkezelést CCI szintek használatával a stop-loss elhelyezéshez és a pozícióméret-beállításhoz

- Kombinálja a CCI jeleket intelligens pénz koncepciókkal és volumenanalízissel intézményi színvonalú ügyletkiválasztáshoz

- Adaptálja CCI stratégiáját a jelenlegi piaci körülményekhez – a trend-, tartomány- vagy volatilis környezetek különböző megközelítéseket igényelnek

A CCI kereskedés fejlesztése a következő szintre

A CCI indikátoros kereskedés elsajátítása következetes gyakorlást és folyamatos megközelítésfinomítást igényel. Az itt bemutatott többidőkeretes rendszer szilárd alapot nyújt, de az egyéni kereskedési stílus és kockázattűrés végül alakítja majd a megvalósítást.

A legsikeresebb CCI kereskedők a technikai precizitást fegyelmezett kockázatkezeléssel és pszichológiai kontrollal kombinálják. Megértik, hogy egyetlen indikátor sem működik elszigetelten, és hogy a CCI valódi ereje akkor bontakozik ki, amikor a szélesebb piaci elemzéssel integrálódik.

A technológia egyre fontosabb szerepet játszik a modern CCI kereskedésben. A fejlett platformok ma már automatizált CCI szkennelést, riasztási rendszereket és backtesting képességeket kínálnak, amelyek jelentősen fokozhatják kereskedési hatékonyságát.

A CCI elemzésükben a legújabb technológiát komolyan vevő kereskedők számára a FibAlgo fejlett AI kereskedési eszközei kifinomult minta-felismerést és jelmegerősítést nyújtanak, amelyek tökéletesen kiegészítik a hagyományos CCI elemzést. Platformunk zökkenőmentesen integrálódik meglévő munkafolyamatába, miközben intézményi szintű elemző képességeket ad a kereskedési arzenáljához.