CCI-indikaattorin kaupankäynnin aliarvostettu voima

Vaikka useimmat kauppiaat pakkomielteisesti keskittyvät liukuviin keskiarvoihin ja RSI:hin, Commodity Channel Index (CCI) on edelleen yksi vähiten hyödynnettyjä momentum-oskillaattoreita teknisessä analyysissä. Donald Lambertin vuonna 1980 luoma indikaattori mittaa, kuinka paljon hinta on poikennut tilastollisesta keskiarvostaan, tarjoten ainutlaatuisen näkökulman markkinoiden momentumiin, jonka muut indikaattorit usein jättävät huomaamatta.

Toisin kuin perinteiset yliostettu/ylimyydy indikaattorit, CCI toimii ilman kiinteitä rajoja. Tämä ominaisuus tekee siitä erityisen tehokkaan vahvojen trendiliikkeiden tunnistamisessa ja momentumin muutosten kaappaamisessa ennen kuin ne tulevat ilmeisiksi massoille.

Tänään tutustut kattavaan moniaikavälin CCI-järjestelmään, joka muuttaa tämän yksinkertaisen oskillaattorin tehokkaaksi kaupankäyntimoottoriksi. Käsittelemme kaiken perusasetuksista edistyneisiin divergenssimalleihin, täydennettynä reaalimaailman esimerkeillä ja riskienhallintastrategioilla.

CCI:n ymmärtäminen perusteiden ulkopuolella

CCI-indikaattorin kaupankäyntijärjestelmä perustuu hinnan poikkeaman mittaamiseen sen liikkuvasta keskiarvosta, mutta useimmat kauppiaat vain raapaisevat pinnan sen kyvyistä. Vakiotulkinta ehdottaa ostoa, kun CCI putoaa alle -100:n, ja myyntiä, kun se nousee yli +100:n.

Tämä peruslähestymistapa jättää kuitenkin huomiotta indikaattorin todellisen vahvuuden: momentumin kiihtymisen ja hidastumisen tunnistamisen useilla aikaväleillä. Kun ymmärrät, että CCI-arvot yli +200:n tai alle -200:n osoittavat äärimmäistä momentumia, avaat kaupankäyntimahdollisuuksia, joita muut indikaattorit eivät voi tarjota.

CCI-lukemat yli +300:n tai alle -300:n usein edeltävät merkittävää trendin väsymistä, mikä tekee niistä erinomaisia signaaleja vastatrendiasemointiin.

CCI:n matemaattinen perusta sisältää kolme komponenttia: tyypillinen hinta, tyypillisen hinnan yksinkertainen liukuva keskiarvo ja keskimääräinen poikkeama. Kaava jakaa nykyisen tyypillisen hinnan ja sen liikkuvan keskiarvon erotuksen 0,015:llä kerrottuna keskimääräisellä poikkeamalla, luoden normalisoidun oskillaattorin, joka mukautuu markkinoiden volatiliteettiin.

Moniaikavälin CCI-järjestelmän viitekehys

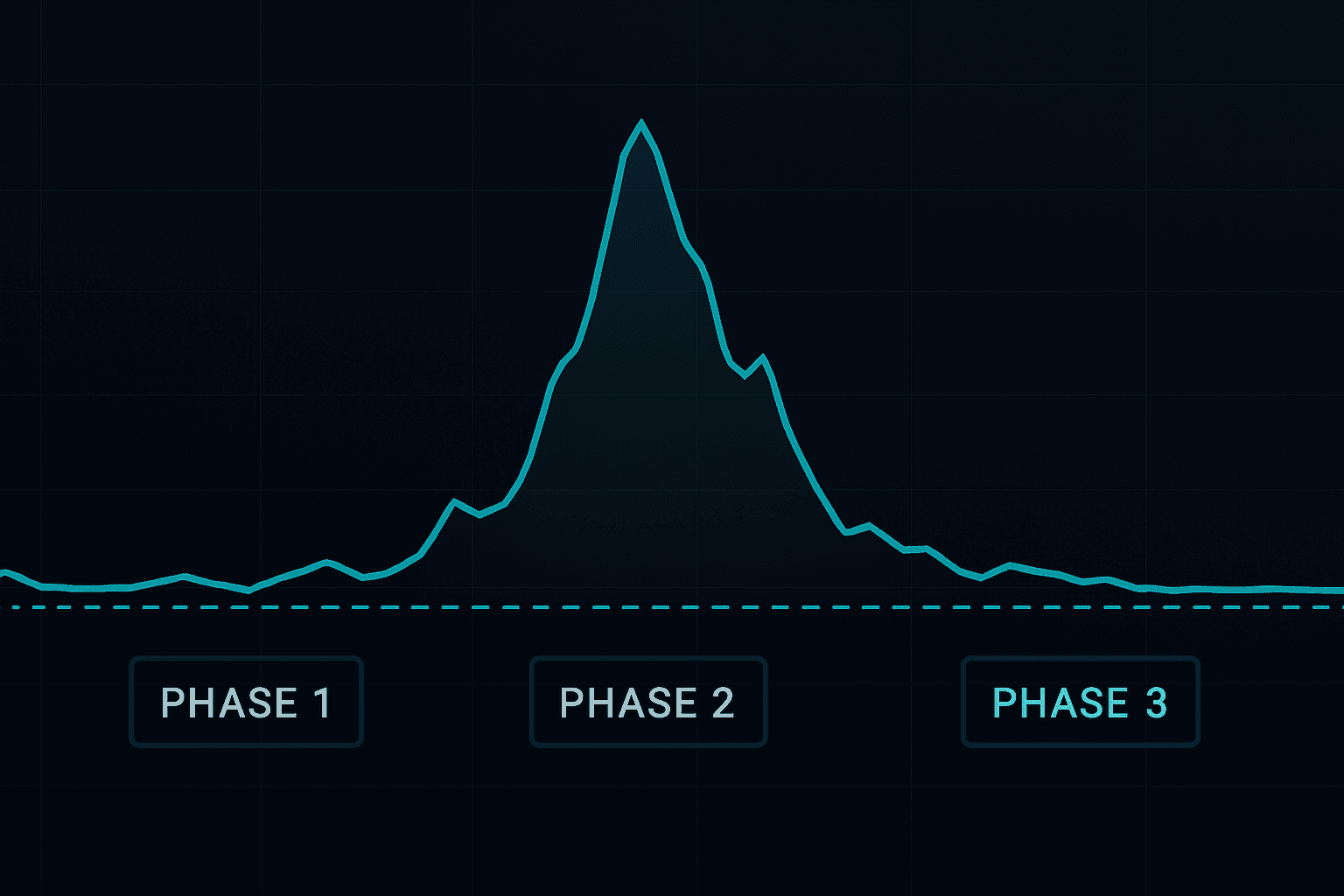

Perinteinen CCI-indikaattorin kaupankäynti keskittyy yksittäisiin aikaväleihin, jättäen rahaa pöydälle. Moniaikavälin lähestymistapamme synkronoi kolme eri aikaväliä luodakseen korkean todennäköisyyden kaupankäyntiasetukset ylivertaisilla riski-tuottosuhteilla.

Järjestelmä käyttää 3:1:1 aikavälisuhdetta. Jos käyt kauppaa 1 tunnin kaaviolla, seuraat 4 tunnin kaaviota trendin suunnan määrittämiseksi ja 15 minuutin kaaviota tarkkojen sisäänmenoaikojen ajoitukseen. Tämä luo hierarkkisen rakenteen, jossa jokaisella aikavälillä on erityinen tarkoitus.

Ensisijainen aikaväli (4H esimerkissämme) määrittää markkinoiden kokonaisbiasin. Kun CCI tällä aikavälillä näyttää lukemia yli +100:n tai alle -100:n, se osoittaa vallitsevan trendin suunnan. Kaupankäyntisi tulisi olla linjassa tämän biasin kanssa maksimoidaksesi onnistumistodennäköisyytesi.

Toissijainen aikaväli (1H) tarjoaa kaupankäyntisignaaleja CCI-divergenssien, yliostettu/ylimyydy -tilanteiden ja momentumin muutosten kautta. Täällä tunnistat tiettyjä sisään- ja ulosmenomahdollisuuksia laajemman trendikontekstin sisällä.

Kolmannen asteen aikaväli (15M) hienosäätää sisään- ja ulosmenojasi. CCI-lukemat tällä aikavälillä auttavat sinua pääsemään positioihin optimihinnoilla ja välttämään yleisen virheen päästä kauppoihin huonoimpiin mahdollisiin hetkiin.

Vaiheittainen moniaikavälin CCI-asetus

Moniaikavälin CCI-järjestelmän asettaminen vaatii huolellista huomiota yksityiskohtiin. Tässä on tarkalleen kuinka määrität kaaviosi maksimaalista tehokkuutta varten:

Vaihe 1: Määritä ensisijainen aikavälisi

Avaa 4 tunnin kaaviosi ja lisää CCI-indikaattori 14-jaksoisella asetuksella. Tämä pidemmän aikavälin CCI näyttää sinulle markkinoiden kokonaistunnelman ja trendin suunnan. Etsi jatkuvia lukemia yli +100:n nousevaa biasia varten ja alle -100:n laskevaa biasia varten.

Vaihe 2: Aseta toissijaisen aikavälin analyysi

Vaihda 1 tunnin kaavioosi ja lisää CCI samalla 14-jaksoisella asetuksella. Tämä aikaväli luo todelliset kaupankäyntisignaalisi divergenssien, momentumin muutosten ja yliostettu/ylimyydy -tilanteiden kautta. Kiinnitä erityistä huomiota, kun CCI ylittää nollaviivan tällä aikavälillä.

Vaihe 3: Lisää kolmannen asteen aikaväli tarkkuutta varten

Määritä 15 minuutin kaaviosi CCI:llä (14 jaksoa). Tämä lyhin aikaväli auttaa sinua ajoittamaan sisäänmenosi tarkasti ja välttämään jäämisen kiinni väliaikaisissa hinnan piikeissä tai dipeissä, jotka voisivat laukaista stop-lossisi tarpeettomasti.

Käytä eri CCI-värimalleja kullekin aikavälille - sininen 4H:lle, vihreä 1H:lle ja punainen 15M:lle välttääksesi sekaannuksia nopeasti liikkuvilla markkinoilla.

Vaihe 4: Perusta hälytystasot

Aseta hälytykset CCI:n ylittäessä yli +200:n ja alle -200:n kaikilla aikaväleillä. Nämä äärimmäiset lukemat usein edeltävät merkittäviä hintaliikkeitä ja tarjoavat varhaisia varoitusmerkkejä positiosäätöille.

CCI-divergenssikaupankäyntistrategiat

CCI:n ja hintatoiminnan väliset divergenssit luovat joitain saatavilla olevista luotettavimmista kaupankäyntimahdollisuuksista. Kun hinta tekee uusia huippuja, mutta CCI ei vahvista sitä korkeammilla lukemilla, laskeva divergenssi signaloi mahdollista trendin väsymistä.

Säännöllinen nouseva divergenssi tapahtuu, kun hinta luo alempia pohjia samalla kun CCI muodostaa korkeampia pohjia. Tämä malli viittaa taustalla olevaan vahvuuteen pinnallisesta heikkoudesta huolimatta ja usein edeltää merkittäviä ylöspäin suuntautuvia liikkeitä. Etsi tätä asetusta erityisesti, kun ensisijainen aikaväli näyttää ylimyydyjä olosuhteita.

Piilotetut divergenssit tarjoavat vieläkin voimakkaampia signaaleja trendin jatkumiskaupoille. Piilotettu nouseva divergenssi ilmestyy, kun hinta tekee korkeampia pohjia samalla kun CCI luo alempia pohjia, mikä osoittaa vahvaa taustalla olevaa momentumia nousevassa trendissä.

15. tammikuuta 2026 EUR/USD näytti laskevaa divergenssiä 1H-kaaviolla, kun CCI putosi +180:sta +120:aan hinnan liikkuessa 1.0450:sta 1.0470:een. Seuraava 150 pipin lasku vahvisti signaalin seuraavien kolmen päivän aikana.

Divergenssikaupankäynnin menestysavain piilee vahvistuksessa useilla aikaväleillä. Kun 1 tunnin kaaviosi näyttää divergenssiä ja 4 tunnin CCI tukee suuntabiasia, onnistumistodennäköisyytesi kasvaa dramaattisesti.

Niille, jotka ovat kiinnostuneita kattavasta mallintunnistuksesta, oppaamme Triangle Pattern Trading: The Complete Psychology-Based Guide tarjoaa erinomaisia täydentäviä analyysitekniikoita CCI-divergenssisignaalien vahvistamiseen.

Riskienhallinta CCI-indikaattorin kaupankäynnissä

Tehokas riskienhallinta muuttaa CCI:stä harkinnanvaraisen työkalun systemaattiseksi kaupankäyntilähestymistavaksi. CCI:n oskilloiva luonne tarjoaa luonnollisia stop-loss-sijoitusmahdollisuuksia, jotka monet kauppiaat jättävät huomiotta.

Positiokoon tulisi heijastaa CCI:n ääriarvoja ensisijaisella aikavälilläsi. Kun 4 tunnin CCI näyttää äärimmäisiä lukemia yli +250:n tai alle -250:n, pienennä positiosi kokoa 50 %, sillä nämä tasot usein edeltävät lisääntyvää volatiliteettia ja mahdollisia trendin kääntymiä.

Älä koskaan mene kauppoihin, kun kaikki kolme aikaväliä näyttävät ristiriitaisia CCI-signaaleja - odota linjautumista parantaaksesi onnistumistodennäköisyyttäsi.

Stop-loss-sijoitus CCI:lla noudattaa yksinkertaista sääntöä: aseta stop-lossit viimeisimmän CCI-ääriarvon yli toissijaisella aikavälilläsi. Jos CCI saavutti -180:n ennen ostosignaalia, aseta stop-lossisi hintatasolle, joka vastaa tuota CCI-lukemaa miinus pieni puskuri.

Riskienhallinnan dynaaminen luonne tulee ratkaisevaksi trendimarkkinoiden aikana. Seuraa stop-lossejasi käyttämällä CCI:n nollaviivan ylityksiä kolmannen asteen aikavälilläsi maksimoidaksesi voitot samalla kun suojelet pääomaa. Kun 15 minuutin CCI ylittää nollan takaisin alaspäin nousevassa trendissä, harkitse stop-lossin kiristämistä tai osittaisten voittojen ottamista.

Asianmukaisen riskienhallinnan toteuttaminen vaatii korrelaation ymmärtämistä muiden indikaattoreiden kanssa, jota käsitellään perusteellisesti oppaassamme Dynamic Risk Management Plan Template for 2026 Markets, joka tarjoaa täydentäviä positioon koon strategioita.

Edistynyt CCI-mallintunnistus

Perusdivergenssien lisäksi CCI luo toistuvia malleja, jotka tarjoavat johdonmukaisia kaupankäyntimahdollisuuksia. CCI-koukkumalli tapahtuu, kun indikaattori tekee jyrkän kääntymisen ääritasoilta, usein signaloiden välitöntä hintasuunnan muutosta.

Kaksoishuippu- ja kaksoispohjamuodostumat CCI:ssä usein edeltävät samanlaisia hintamalleja. Kun CCI luo kaksoishuippuja yli +200:n tai kaksoislaaksoja alle -200:n, odota vastaavia hintaliikkeitä 24-48 tunnin sisällä päivänsisäisillä aikaväleillä.

CCI-trendiviivan murtumisstrategia tarjoaa poikkeuksellisia riski-tuottomahdollisuuksia. Piirrä trendiviivoja CCI:lle aivan kuten hintakaavioihin. Kun CCI rikkoo nämä trendiviivat samalla kun hinta jatkaa alkuperäiseen suuntaan, valmistaudu merkittäviin liikkeisiin CCI-murtuman suuntaan.

Kanavointitekniikat toimivat erityisen hyvin CCI:n kanssa. Kun indikaattori pomppii johdonmukaisesti tiettyjen tasojen välillä (kuten +150 ja -150), käy kauppaa kanavan rajoilla tiukoilla stop-losseilla ja selkeillä tuottotavoitteilla. Tämä lähestymistapa toimii erityisen hyvin vaihtelevilla markkinoilla.

CCI-momentumin kiihtymismalli ansaitsee erityishuomion. Kun CCI nousee +100:sta +200:aan vähemmässä kuin viidessä jaksossa, se osoittaa kiihtyvää momentumia, joka usein jatkuu useamman jakson ajan ennen kuin väsymys alkaa.

Reaalimaailman kaupankäyntiesimerkkejä

Tarkastellaan tiettyjä CCI-indikaattorin kaupankäyntitilanteita havainnollistaaksemme näitä käsitteitä käytännössä. Harkitse 2 000 dollarin kaupankäyntitiliä, joka keskittyy suuriin forex-pareihin käyttäen moniaikavälin järjestelmäämme.

3. helmikuuta 2026 GBP/USD esitti täydellisen asetuksen. 4 tunnin CCI näytti nousevaa biasia +120:ssa, kun taas 1 tunnin CCI näytti nousevaa divergenssiä -160:sta. 15 minuutin aikaväli vahvisti sisäänmenon, kun CCI ylitti nollan ylöspäin 1.2580:ssa. Käyttäen 1 % riskiä, tämä asetus perusteli 40 pipin stop-lossin ja 120 pipin tavoitteen, saavuttaen 3:1 riski-tuottosuhteen.

Bitcoin-kauppias, joka käytti CCI-järjestelmäämme 28. tammikuuta 2026, sai kiinni BTC:n liikkeen 42 000 dollarista 45 500 dollariin. 4H CCI rikkoi yli +200:n, kun 1H näytti piilotettua nousevaa divergenssiä, tuottaen 1 750 dollarin voiton 500 dollarin positiolla.

Systemaattisen CCI-kaupankäynnin kauneus piilee sen toistettavuudessa. Kun seuraat samaa prosessia asetuksen tunnistamiseen, sisäänmenon ajoitukseen ja riskienhallintaan, tuloksistasi tulee yhä johdonmukaisempia ajan myötä.

Sesonkimallit parantavat CCI:n tehokkuutta merkittävästi. Historiallisesti volatiliteettisina ajanjaksoina, kuten maaliskuun optioiden erääntyminen tai joulukuun vuodenlopun tasapainotus, CCI:n äärimmäisillä lukemilla on lisäpainoarvoa ja ne tuottavat usein luotettavampia signaaleja.

CCI:n yhdistäminen Smart Money -analyysiin

Moderni CCI-indikaattorikauppa hyötyy valtavasti älykkään rahan käsitteiden sisällyttämisestä. Kun institutionaalinen tilausvirta on linjassa CCI-signaalien kanssa, onnistuneiden kauppojen todennäköisyys kasvaa merkittävästi.

Etsi CCI-divergenssejä, jotka osuvat yhteen likviditeetin keräyksen tai epäonnistuneiden läpimurtojen kanssa. Nämä yhdistelmät edustavat usein älykkään rahan asemointia vähittäiskaupan sentimenttiä vastaan, luoden korkean todennäköisyyden kääntymismahdollisuuksia.

Volyymianalyysin integrointi CCI:hin tarjoaa lisävahvistuksen kauppojen sisäänmenoille. Kasvava volyymi CCI:n ääriarvojen aikana viittaa institutionaaliseen osallistumiseen ja lisää myöhempien signaalien luotettavuutta.

Näiden kehittyneiden käsitteiden ymmärtäminen helpottuu, kun tutustut kattavaan oppaaseemme Smart Money -konsepteista, joka tarjoaa yksityiskohtaisia selityksiä institutionaalisen kaupankäynnin käyttäytymismalleista.

Yleisimmät CCI-kaupankäynnin virheet

Suurin virhe, jonka kauppiaat tekevät CCI:llä, on sen käsitteleminen kuin RSI:ä kiinteillä yliostetuilla ja ylimyytyillä tasoilla. CCI:n vahvuus on sen sopeutumiskyvyssä erilaisiin markkinaolosuhteisiin, ei jäykissä tulkintasäännöissä.

Toinen kriittinen virhe liittyy laajemman aikakehyksen kontekstin unohtamiseen. CCI-signaalien käyttäminen alemmilla aikakehyksillä, kun korkeammat aikakehykset näyttävät ristiriitaista momentumia, johtaa usein piiskauksiin ja tarpeettomiin tappioihin.

Ylikauppaaminen matalan volatiliteetin ajanjaksoina edustaa toista yleistä sudenkuoppaa. CCI toimii parhaiten kohtalaisen tai korkean volatiliteetin ajanjaksoina, kun hinnanliikkeet luovat merkityksellisiä poikkeamia keskiarvoista.

CCI:n tehokkuus heikkenee merkittävästi suurten uutistapahtumien aikana, kun hinnanliikkeet muuttuvat epäsäännöllisiksi ja tekninen analyysi jää perustekijöiden varjoon.

Positiokoon virheet vaivaavat monia CCI-kauppiaita. Saman positiokoon käyttäminen riippumatta CCI:n ääriarvoista jättää huomiotta indikaattorin arvokkaan tiedon mahdollisesta volatiliteetista ja trendin vahvuudesta.

CCI:n optimointi erilaisiin markkinaolosuhteisiin

Markkinaolosuhteet vaikuttavat dramaattisesti CCI-indikaattorikaupan tehokkuuteen. Voimakkaasti trendaavissa markkinoissa keskity CCI:n nollaviivan ylityksiin ja piilotettuihin divergensseihin perinteisten yliostettujen/ylimyytyjen signaalien sijaan.

Sivuttaisliikkeessä olevat markkinat suosivat erilaisia CCI-strategioita. Sivuttainisessa hinnanliikkeessä perinteiset +100/-100 tasot ovat luotettavampia fade-kauppoihin ja keskiarvoon palautumisstrategioihin. Avain on tunnistaa, minkä markkinaolosuhteen edessä olet.

Volatiiliset markkinat vaativat CCI-parametrien säätöjä. Harkitse pidempien periodien (21 tai 30) käyttöä standardin 14 sijaan korkean volatiliteetin ympäristöissä vähentääksesi vääriä signaaleja ja kohinaa.

Matalan volatiliteetin ajanjaksot hyötyvät lyhyemmistä CCI-periodeista (7 tai 10) säilyttääkseen herkkyyden hinnanliikkeille. Ole kuitenkin valmistautunut lisääntyneeseen signaalitiheyteen ja mahdollisiin piiskauksiin näissä olosuhteissa.

🎯 Avainkohdat

- Käytä moniaikakehyksistä CCI-analyysiä 3:1:1 suhteella paremman kaupan ajoituksen ja suuntaviihteen vahvistuksen saamiseksi

- Keskity CCI-divergensseihin ja ääriarvoihin yli +200 tai alle -200 korkean todennäköisyyden asetelmien löytämiseksi

- Toteuta dynaaminen riskienhallinta käyttämällä CCI-tasoja stop-loss -sijoitteluun ja positioon koon säätöihin

- Yhdistä CCI-signaalit Smart Money -konsepteihin ja volyymianalyysiin institutionaalisen tason kaupan valintaa varten

- Sovita CCI-strategiasi nykyisiin markkinaolosuhteisiin - trendaavat, sivuttaiset tai volatiliiset ympäristöt vaativat erilaisia lähestymistapoja

CCI-kaupankäynnin vieminen seuraavalle tasolle

CCI-indikaattorikaupan hallitseminen vaatii johdonmukaista harjoittelua ja lähestymistapasi jatkuvaa hienosäätöä. Tässä esitetty moniaikakehyksinen järjestelmä tarjoaa vankan perustan, mutta yksilöllinen kaupankäyntityylisi ja riskinsietokykysi lopulta muovaavat toteutustasi.

Menestyneimmät CCI-kauppiaat yhdistävät teknisen tarkkuuden kurinalaiseen riskienhallintaan ja psykologiseen hallintaan. He ymmärtävät, että mikään indikaattori ei toimi eristyksissä ja että CCI:n todellinen voima ilmenee, kun se integroidaan laajempaan markkina-analyysiin.

Teknologialla on yhä tärkeämpi rooli modernissa CCI-kaupankäynnissä. Kehittyneet alustat tarjoavat nyt automatisoituja CCI-skannauksia, hälytysjärjestelmiä ja backtestauskykyjä, jotka voivat parantaa merkittävästi kaupankäynnin tehokkuuttasi.

Kauppiaille, jotka ovat vakavissaan huipputeknologian hyödyntämisestä CCI-analyysissään, FibAlgon kehittyneet AI-kaupankäyntityökalut tarjoavat kehittynyttä kuviontunnistusta ja signaalivahvistusta, jotka täydentävät perinteistä CCI-analyysiä täydellisesti. Alustamme integroituu saumattomasti nykyiseen työnkulkuusi ja lisää institutionaalisen tason analyyttiset kyvyt kaupankäyntiarsenaaliisi.