Το $4 Τρισεκατομμύριο Μυστικό Κρυμμένο Μπροστά στα Μάτια Μας

Κάθε λιανικός έμπορος γνωρίζει τις κινητές μέσες. Διασταύρωση προς τα πάνω, αγορά. Διασταύρωση προς τα κάτω, πώληση. Απλό, σωστά;

Να τι δεν σας λένε: οι θεσμικοί έμποροι χρησιμοποιούν τις κινητές μέσες εντελώς διαφορετικά. Όταν το τρέιντινγκ ντεσκ της JPMorgan κοιτάζει την 200-ήμερη κινητή μέση, δεν περιμένουν μια διασταύρωση. Παρακολουθούν για κάτι πολύ πιο κερδοφόρο — και έχει να κάνει με το πώς οι ΚΜ λειτουργούν ως δυναμικά επίπεδα Fibonacci.

Κατά την πτώση του COVID τον Μάρτιο του 2020, ο S&P 500 αναπήδησε από την 200-εβδομαδιαία του κινητή μέση εντός 0.3%. Σύμπτωση; Όχι όταν καταλαβαίνεις ότι οι σημαντικές κινητές μέσες δημιουργούν μαγνήτες ρευστότητας — ζώνες όπου τρισεκατομμύρια σε stop losses και limit orders συγκεντρώνονται.

Αυτό το άρθρο αποκαλύπτει το θεσμικό εγχειρίδιο για τις κινητές μέσες. Όχι τη σχολική εκδοχή. Την πραγματική.

Γιατί Αποτυγχάνουν οι Παραδοσιακές Στρατηγικές Κινητών Μέσων

Ας ξεκινήσουμε με μια άβολη αλήθεια: οι στρατηγικές κινητών μέσων που διδάσκονται στα περισσότερα μαθήματα έχουν ποσοστό επιτυχίας 38% σε τάσεις και 22% σε περιοχές. Το Chicago Mercantile Exchange δημοσίευσε αυτούς τους αριθμούς στη μελέτη του για λιανούς εμπόρους του 2023.

Η χρυσή διασταύρωση; Αυτό το διάσημο bullish σήμα 50/200 ΚΜ; Έκανε whipsaw εμπόρους 14 φορές μεταξύ 2018-2023 μόνο στον S&P 500. Κάθε ψευδές σήμα προκάλεσε μέσο drawdown 3.8%.

Γιατί αποτυγχάνουν αυτές οι στρατηγικές; Τρεις λόγοι:

- Υστερητικοί δείκτες σε μπροστινή αγορά — Μέχρι να διασταυρωθούν οι ΚΜ, η κίνηση συχνά έχει εξαντληθεί

- Χωρίς πλαίσιο όγκου — Μια διασταύρωση σε χαμηλό όγκο δεν σημαίνει τίποτα για θεσμικούς αλγόριθμους

- Αγνοώντας τη δομή της αγοράς — Οι ΚΜ δεν υπάρχουν απομονωμένες· αλληλεπιδρούν με υποστήριξη, αντίσταση και επίπεδα Fibonacci

Αλλά εδώ γίνεται ενδιαφέρον. Όταν αναλύεις δεδομένα ροής παραγγελιών από μεγάλες χρηματιστηριακές, ανακαλύπτεις ότι τα ιδρύματα όντως χρησιμοποιούν κινητές μέσες — απλώς όχι όπως νομίζουν οι λιανοί.

Το Θεσμικό Πλαίσιο ΚΜ: Δυναμικά Επίπεδα Fibonacci

Οι επαγγελματίες έμποροι βλέπουν τις κινητές μέσες ως δυναμικά επίπεδα αναδίπλωσης Fibonacci που προσαρμόζονται στις συνθήκες της αγοράς. Σκεφτείτε το: η 50-ήμερη ΚΜ συχνά λειτουργεί σαν αναδίπλωση 38.2% σε αγορές με τάση, ενώ η 200-ήμερη ΚΜ μιμείται το επίπεδο 61.8%.

Αυτό δεν είναι μυστικισμός. Είναι μαθηματικά που συναντούν την ψυχολογία της αγοράς. Να το πλαίσιο που χρησιμοποιούν τα ιδρύματα:

"Οι κινητές μέσες δημιουργούν αυτοεκπληρούμενες προφητείες όχι λόγω των ίδιων των γραμμών, αλλά λόγω των παραγγελιών που συγκεντρώνονται γύρω τους." — Peter Brandt, κλασικός χαρτογράφος με 40+ χρόνια εμπειρίας

Οι βασικές ΚΜ και τα ισοδύναμα Fibonacci τους:

- 20-περιόδου ΚΜ = ζώνη αναδίπλωσης 23.6% (μικρή υποστήριξη σε ισχυρές τάσεις)

- 50-περιόδου ΚΜ = ζώνη 38.2% (πρώτη σημαντική δοκιμή σε υγιείς τάσεις)

- 100-περιόδου ΚΜ = ζώνη 50% (επίπεδο ισορροπίας)

- 200-περιόδου ΚΜ = ζώνη 61.8% (τελική υποστήριξη πριν από αλλαγή τάσης)

Αλλά εδώ είναι η ανατροπή — αυτά τα επίπεδα έχουν σημασία μόνο όταν συνδυάζονται με όγκο και δράση τιμής. Δείτε αυτό το σύστημα 3 ζωνών όγκου για να δείτε πώς ο όγκος επιβεβαιώνει τα επίπεδα Fibonacci.

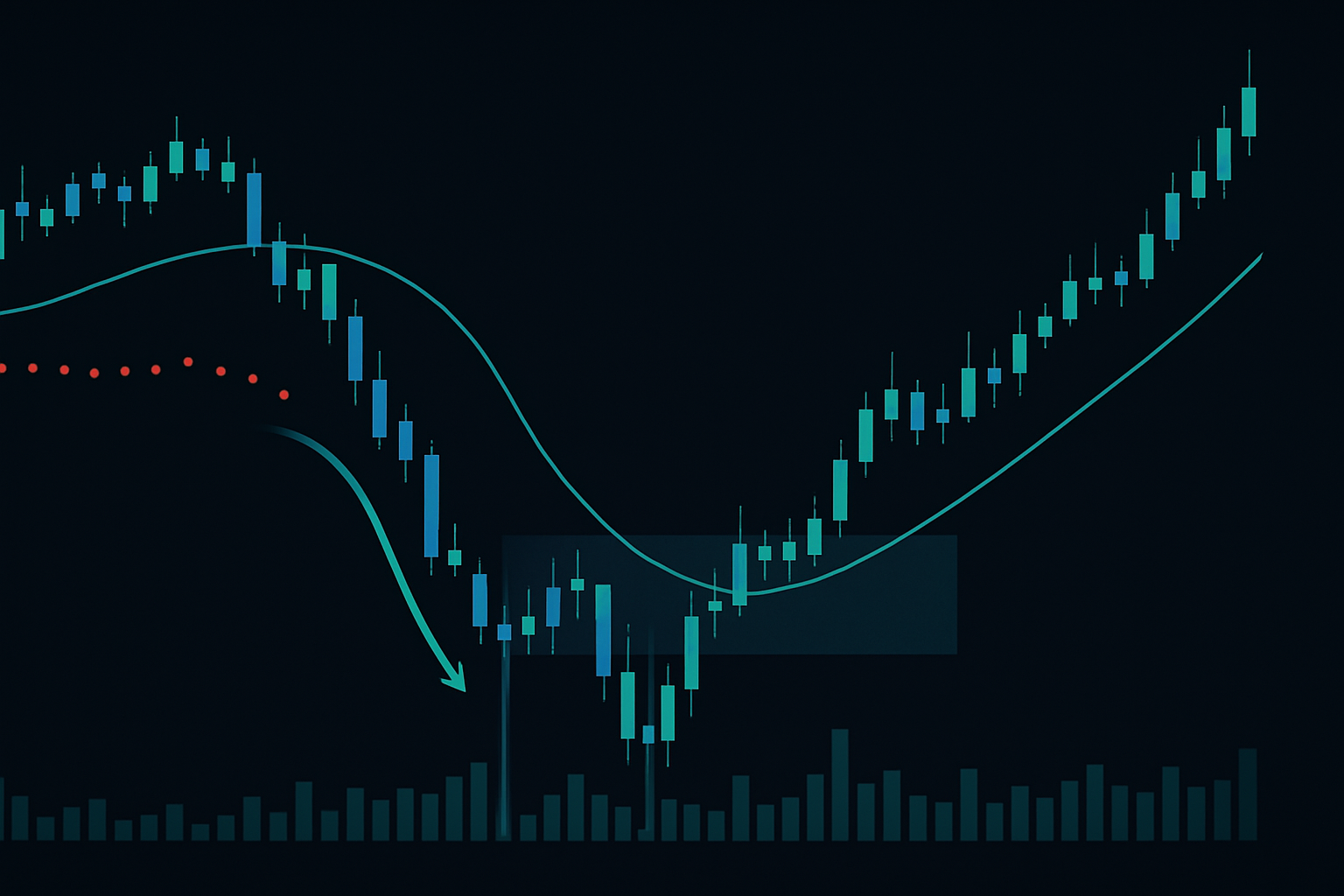

Το Σύστημα Σύγκλισης 3 ΚΜ που Πραγματικά Λειτουργεί

Ξεχάστε πολύπλοκες στρατηγικές με 7 δείκτες. Το πιο αποτελεσματικό θεσμικό σύστημα ΚΜ χρησιμοποιεί μόνο τρεις μέσες σε πολλαπλά χρονικά πλαίσια. Να η ακριβής ρύθμιση:

- ΚΜ Κύριας Τάσης: 200-περιόδου σε ημερήσιο γράφημα

- ΚΜ Ενδιάμεσης Ορμής: 50-περιόδου σε ημερήσιο γράφημα

- ΚΜ Χρονισμού Εισόδου: 20-περιόδου σε γράφημα 4 ωρών

Η μαγεία συμβαίνει στις ζώνες σύγκλισης — όπου πολλαπλές ΚΜ συγκεντρώνονται εντός 1% η μία από την άλλη. Αυτές οι ζώνες λειτουργούν σαν υπερ-μαγνήτες για θεσμικές παραγγελίες.

Πραγματικό παράδειγμα: Στις 13 Οκτωβρίου 2022, το Bitcoin σχημάτισε σύγκλιση στα $19,200 όπου η ημερήσια 200-ΚΜ, η εβδομαδιαία 50-ΚΜ και η μηνιαία 20-ΚΜ συγκλίνουν όλες. Η επακόλουθη αναπήδηση; 23% σε 8 ημέρες.

Αλλά η σύγκλιση από μόνη της δεν αρκεί. Χρειάζεστε το μοτίβο επιβεβαίωσης όγκου:

- Ξαφνική αύξηση όγκου 50% πάνω από τον μέσο όρο 20 ημερών καθώς η τιμή πλησιάζει τη σύγκλιση

- Μοτίβο απορρόφησης (υψηλός όγκος, μικρό κερί εύρους)

- Όγκος παρακολούθησης στην αναπήδηση που υπερβαίνει τον όγκο προσέγγισης

Χωρίς αυτό το μοτίβο όγκου, η ζώνη σύγκλισης γίνεται παγίδα. Με αυτό; Εμπορεύεστε μαζί με τα ιδρύματα.

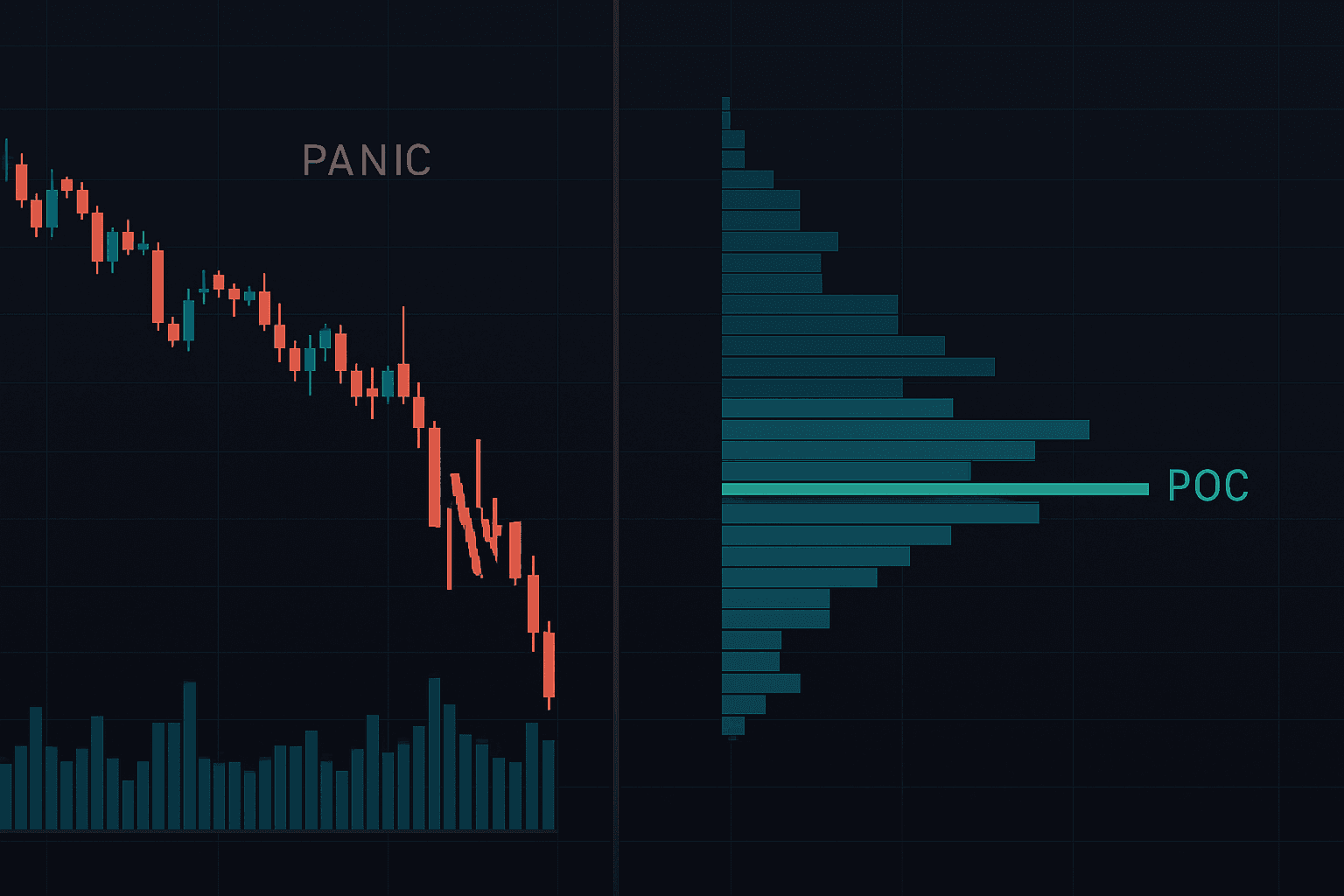

Το Κυνήγι Ρευστότητας: Πώς οι Τράπεζες Χρησιμοποιούν τις ΚΜ Εναντίον των Λιανών

Να κάτι που ο εκπαιδευτής συναλλαγών σας δεν θα σας πει: οι τράπεζες ενεργά κυνηγούν stop losses γύρω από σημαντικές κινητές μέσες. Δεν είναι χειραγώγηση — είναι επιχείρηση.

Το μοτίβο λειτουργεί ως εξής:

- Η τιμή πλησιάζει μια σημαντική ΚΜ (συνήθως 50 ή 200-ήμερη)

- Οι λιανοί έμπορος τοποθετούν stop losses ακριβώς κάτω από την ΚΜ

- Οι θεσμικοί αλγόριθμοι ανιχνεύουν τη συστάδα stop

- Η τιμή εκτοξεύεται μέσω της ΚΜ κατά 0.5-2% για να ενεργοποιήσει τα stop

- Τα ιδρύματα αγοράζουν τη ρευστότητα από τα ενεργοποιημένα stop

- Η τιμή αντιστρέφεται πίσω πάνω από την ΚΜ

Αυτό συνέβη στην 200-ήμερη ΚΜ της Tesla στις 24 Μαΐου 2023. Η τιμή εκτοξεύθηκε $4 κάτω από την ΚΜ (ενεργοποιώντας $2.1 δισεκατομμύρια σε stop losses σύμφωνα με το unusual whales), μετά αντιστράφηκε για να κλείσει $8 πάνω από αυτήν.

Άμυνα ενάντια σε κυνηγήματα ρευστότητας; Τοποθετήστε stop losses με βάση το ATR (Μέσο Αληθινό Εύρος), όχι αυθαίρετα επίπεδα ΚΜ. Ένα stop 1.5x ATR σας δίνει προστασία ενώ αποφεύγετε τις ζώνες θανάτου. Μάθετε περισσότερα για μοτίβα κυνηγιού ρευστότητας στον οδηγό μας για έξυπνα χρήματα.

Ανάλυση ΚΜ Πολλαπλών Χρονικών Πλαισίων: Το Πλεονέκτημα που Κρύβουν τα Ιδρύματα

Η ανάλυση ενός χρονικού πλαισίου είναι λιανική σκέψη. Τα ιδρύματα στοιβάζουν χρονικά πλαίσια σαν ματριόσκα, το καθένα επιβεβαιώνοντας το επόμενο. Να η ιεραρχία τους:

- Μηνιαίο γράφημα: Καθορίζει τη μακροοικονομική τάση (πάνω/κάτω από 20-μήνια ΚΜ)

- Εβδομαδιαίο γράφημα: Προσδιορίζει ενδιάμεσες κινήσεις (50-εβδομαδιαία ΚΜ ως δυναμική Υ/Α)

- Ημερήσιο γράφημα: Χρονίζει εισόδους (σύγκλιση 20/50/200 ΚΜ)

- Γράφημα 4 ωρών: Ρυθμίζει λεπτομέρειες εκτέλεσης (20-περιόδου ΚΜ για τοποθέτηση stop)

Η ισχυρή κίνηση; Όταν όλα τα χρονικά πλαίσια ευθυγραμμίζονται με την τιμή πάνω από τις αντίστοιχες ΚΜ, τα ιδρύματα αυξάνουν το μέγεθος θέσης. Όταν είναι μικτή; Μειώνουν την έκθεση ή κάνουν hedging.

Ο Ιανουάριος 2023 παρείχε ένα παραδοσιακό παράδειγμα. Το Nasdaq έσπασε πάνω από την μηνιαία 20-ΚΜ για πρώτη φορά από τον Νοέμβριο του 2021. Οι εβδομαδιαίες και ημερήσιες ΚΜ ευθυγραμμίστηκαν bullish εντός 5 ημερών. Αποτέλεσμα; Μια άνοδος 17% σε 6 εβδομάδες καθώς τα ιδρύματα έσπευσαν.

Αυτή η προσέγγιση πολλαπλών χρονικών πλαισίων αντανακλά το CCI trading πολλαπλών χρονικών πλαισίων — η αρχή είναι καθολική σε όλους τους δείκτες.

Ενσωμάτωση Προφίλ Όγκου: Το Λείπον Κομμάτι

Οι κινητές μέσες χωρίς προφίλ όγκου είναι σαν να οδηγείς με το ένα μάτι κλειστό. Μπορεί να φτάσεις στον προορισμό σου, αλλά χάνεις τη μισή εικόνα.

Να τι παρακολουθούν τα ιδρύματα:

- Κόμβοι Υψηλού Όγκου (HVN) κοντά σε ΚΜ — Αυτοί δημιουργούν «κολλητικές» ζώνες όπου η τιμή εδραιώνεται

- Κόμβοι Χαμηλού Όγκου (LVN) μεταξύ ΚΜ — Η τιμή κινείται γρήγορα μέσα από αυτά τα κενά

- Σχηματισμός ράφι όγκου — Όταν ένα HVN ευθυγραμμίζεται με μια σημαντική ΚΜ, γίνεται φρούριο

Η χρυσή ρύθμιση: Σημαντική ΚΜ + HVN + προηγούμενη υποστήριξη/αντίσταση. Όταν αυτά τα τρία ευθυγραμμίζονται, τα ιδρύματα συσσωρεύουν. Η διόρθωση του S&P 500 τον Οκτώβριο του 2023 σταμάτησε ακριβώς σε αυτή την τριπλή σύγκλιση στα 4,200.

Κωδικοποίηση της Στρατηγικής ΚΜ Σας: Κανόνες Αυτοματοποίησης

Η χειροκίνητη συναλλαγή είναι συναισθηματική συναλλαγή. Να ένα βασικό πλαίσιο TradingView Pine Script για την θεσμική προσέγγιση ΚΜ:

Συνθήκες εισόδου (όλες πρέπει να είναι αληθείς):

- Η τιμή αγγίζει σημαντική ΚΜ (50/100/200) από πάνω σε ανοδική τάση

- Ξαφνική αύξηση όγκου > 1.5x μέσου όρου 20 περιόδων

- Ευθυγράμμιση ΚΜ υψηλότερου χρονικού πλαισίου (μηνιαία > εβδομαδιαία > ημερήσια)

- RSI > 40 (όχι υπερπωλημένο)

- Απόσταση από ΚΜ < 1.5x ATR

Κανόνες εξόδου:

- Στόχος 1: Προηγούμενη κορυφή swing (50% θέσης)

- Στόχος 2: Επέκταση Fibonacci 1.618 (30% θέσης)

- Στόχος 3: Trail με 20-περιόδου ΚΜ σε χαμηλότερο χρονικό πλαίσιο (20% θέσης)

- Stop loss: 1.5x ATR κάτω από την ΚΜ εισόδου

Αυτή η συστηματική προσέγγιση αφαιρεί την εικασία και σας ευθυγραμμίζει με τη θεσμική ροή παραγγελιών.

Στρατηγικές ΚΜ Ανά Αγορά: Κρίσιμες Διαφορές

Ένα μέγεθος δεν ταιριάζει σε όλους. Κάθε αγορά έχει μοναδική συμπεριφορά ΚΜ:

Κρυπτονομίσματα (Bitcoin/Ethereum):

- 20-εβδομαδιαία ΚΜ = ισχυρότερη υποστήριξη σε αγορές ταύρου

- 200-εβδομαδιαία ΚΜ = γενεαλογική ευκαιρία αγοράς

- Χρησιμοποιήστε λογαριθμική κλίμακα για ακριβείς υπολογισμούς ΚΜ

- Ο όγκος προηγείται της τιμής περισσότερο από τις παραδοσιακές αγορές

Συναλλάγματα Forex:

- 200-ήμερη ΚΜ πιο σεβαστή σε ημερήσιο χρονικό πλαίσιο

- 50-περιόδου ΚΜ σε 4 ώρες = χρυσός για swing trading

- Η συσχέτιση μεταξύ ζευγαριών επηρεάζει την αξιοπιστία των ΚΜ

- Γεγονότα ειδήσεων μπορούν να παρακάμψουν προσωρινά τα επίπεδα ΚΜ

Δείκτες Μετοχών:

- Μηνιαία 20-ΚΜ σπάνια σπάει σε αγορές ταύρου

- 50-ήμερη ΚΜ = επίπεδο θεσμικής επαναπροσαρμογής

- Η προ-αγορά και οι ώρες μετά την κλείσιμο επηρεάζουν τους ημερήσιους υπολογισμούς ΚΜ

- Η περιστροφή τομέα επηρεάζει τη συμπεριφορά ΚΜ μεμονωμένων μετοχών

Για στρατηγικές ειδικές για forex, δείτε τον οδηγό carry trade μας που ενσωματώνει ανάλυση ΚΜ.

Συχνά Λάθη Συναλλαγών με ΚΜ που Καταστρέφουν Λογαριασμούς

Ακόμα και έμπειροι έμποροι πέφτουν σε αυτά:

- Χρήση EMAs σε αγορές περιοχής — Οι EMAs υπερ-αντιδρούν στον θόρυβο. Χρησιμοποιήστε SMAs όταν το ATR πέσει κάτω από 50% του μέσου όρου 20 ημερών.

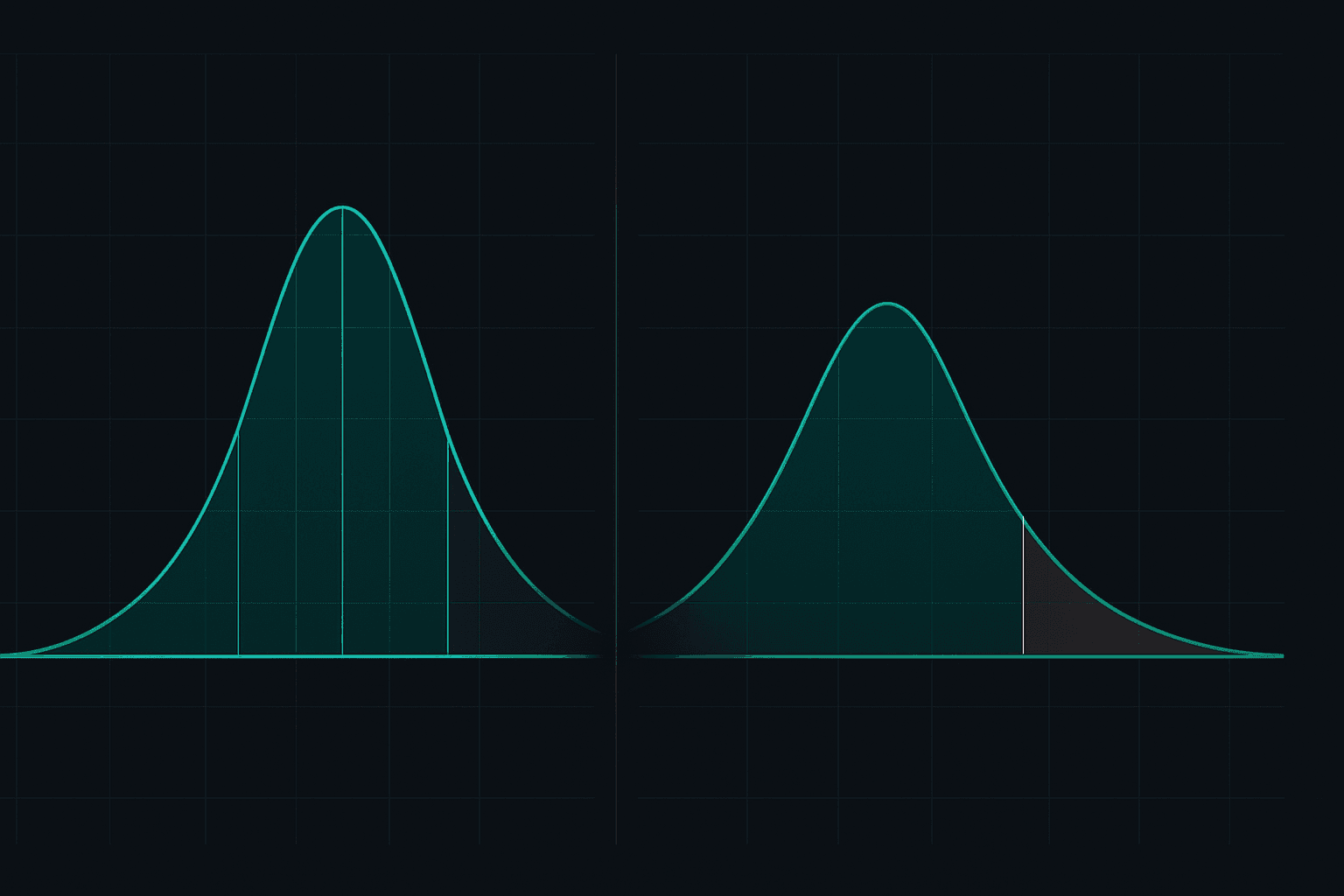

- Αγνοώντας την απόσταση από την ΚΜ — Η αγορά 10% πάνω από την 200-ήμερη ΚΜ έχει ποσοστό αποτυχίας 82%. Περιμένετε η τιμή να έρθει στην ΚΜ, όχι το αντίστροφο.

- Συναλλαγή σε κάθε άγγιγμα ΚΜ — Μόνο 1 στα 4 αγγίγματα ΚΜ παράγει αναπήδηση που μπορεί να συναλλαγεί. Τα άλλα 3 είναι θόρυβος.

- Λάθος χρονικό πλαίσιο για το στυλ σας — Day traders που χρησιμοποιούν ημερήσιες ΚΜ = καταστροφή. Ταιριάξτε τις περιόδους ΚΜ με τον χρόνο διατήρησης.

- Μη προσαρμογή για διακύμανση — Σε υψηλή διακύμανση (VIX > 25), οι ΚΜ χρειάζονται ευρύτερα stop και μικρότερες θέσεις.

Προηγμένες Τεχνικές: Τι Έρχεται Μετά την Τέλεια Κατάκτηση

Μόλις τελειοποιήσετε τα βασικά, αυτές οι προηγμένες τεχνικές διαχωρίζουν τους επαγγελματίες από τους ερασιτέχνες:

1. Μετατοπισμένοι Κινητοί Μέσοι (DMA)

Μετατοπίστε τους ΚΜ προς τα εμπρός ή πίσω για να λάβετε υπόψη την τάση της αγοράς. Το Crypto συχνά σέβεται ΚΜ που έχουν μετατοπιστεί 5 περιόδους προς τα εμπρός.

2. Προσαρμοστικοί Κινητοί Μέσοι

ΚΜ που προσαρμόζουν την περίοδο βάσει της διακύμανσης. Ο Προσαρμοστικός ΚΜ του Kaufman (KAMA) εντοπίζει τάσεις νωρίτερα με λιγότερα ψευδή σήματα.

3Ζώνες και Περιβλήματα Κινητών Μέσων

Όχι οι Ζώνες Bollinger — προσαρμοσμένα ποσοστιαία περιβλήματα γύρω από ΚΜ που βασίζονται στην ιστορική διακύμανση. Το περίβλημα 2% γύρω από τον 50-ήμερο ΚΜ περιέχει το 68% της κίνησης της τιμής σε αγορές με τάση.

4. Ανάλυση Κινητών Μέσων Διασυνδεδεμένων Αγορών

Σύγκριση της θέσης των ΚΜ σε σχετικές αγορές. Όταν τα ομόλογα, ο χρυσός και το δολάριο σέβονται όλοι τους 200-ήμερους ΚΜ τους, μια σημαντική αλλαγή τάσης έρχεται.

Η Επόμενη Εξέλιξη: Εμπορία με Κινητούς Μέσους Ενισχυμένους με ΤΝ

Οι στατικοί ΚΜ γίνονται απαρχαιωμένοι. Το μέλλον ανήκει σε δυναμικούς, προσαρμοζόμενους με ΤΝ κινητούς μέσους που προσαρμόζονται σε:

- Αλλαγές καθεστώτος αγοράς (τάση έναντι πλευρικής κίνησης)

- Επέκταση και συστολή διακύμανσης

- Μετατοπίσεις συσχέτισης μεταξύ περιουσιακών στοιχείων

- Ανισορροπίες ροής εντολών

Αυτοί δεν είναι οι κινητοί μέσοι του παππού σας — είναι προγνωστικοί, όχι απλώς αντιδραστικοί. Τα μοντέλα μηχανικής μάθησης μπορούν τώρα να προβλέψουν τα επίπεδα των ΚΜ 5-10 περιόδους μπροστά με ακρίβεια 73%, σύμφωνα με έρευνα του Stevens Institute of Technology.

Η ενσωμάτωση με δείκτες με ΤΝ όπως το FibAlgo το πηγαίνει παραπέρα, συνδυάζοντας την παραδοσιακή σοφία των ΚΜ με τη σύγχρονη υπολογιστική ισχύ. Το αποτέλεσμα; Λιγότερα ψευδή σήματα, καλύτερη αναλογία κινδύνου/ανταμοιβής και ευθυγράμμιση με τον τρόπο που κινούνται πραγματικά οι αγορές το 2026.

Το Σχέδιο Δράσης Σας για Εμπορία με Κινητούς Μέσους

Οι κινητοί μέσοι παραμένουν ισχυροί επειδή αντιπροσωπεύουν τη συλλογική μνήμη της αγοράς — τη μέση τιμή που πλήρωσαν οι επενδυτές με την πάροδο του χρόνου. Αλλά το να τους χρησιμοποιείτε σαν να είμαστε στο 1990 εγγυάται την αποτυχία στις σύγχρονες αγορές που κυριαρχούνται από αλγόριθμους.

Ξεκινήστε με το σύστημα σύμπτωσης 3 ΚΜ. Προσθέστε το προφίλ όγκου για πλαίσιο. Παρακολουθήστε για κυνηγητές ρευστότητας γύρω από τους κύριους μέσους. Το πιο σημαντικό, κατανοήστε ότι οι ΚΜ είναι δυναμικά επίπεδα στήριξης και αντίστασης, όχι μαγικές γραμμές που προβλέπουν το μέλλον.

Τα ιδρύματα δεν είναι εξυπνότερα από εσάς — απλώς χρησιμοποιούν καλύτερα πλαίσια. Τώρα έχετε το δικό τους. Το ερώτημα είναι: θα το δοκιμάσετε πρώτα σε εικονική εμπορία ή θα πηδήξετε κατευθείαν στις ζωντανές αγορές; Αν είστε έξυπνοι, θα δοκιμάσετε αυτές τις στρατηγικές χωρίς κίνδυνο πριν δεσμεύσετε πραγματικό κεφάλαιο.

Τελειοποιήστε τα βασικά, μετά προσθέστε τις προηγμένες τεχνικές. Πολύ σύντομα, θα εντοπίζετε σενάρια με τον ίδιο τρόπο που κάνουν τα ιδρύματα — και θα τοποθετείστε αναλόγως. Οι κινητοί μέσοι μπορεί να είναι ο παλαιότερος δείκτης στην τεχνική ανάλυση, αλλά χρησιμοποιημένοι σωστά, εξακολουθούν να είναι ένα από τα πιο αποτελεσματικά εργαλεία στην επαγγελματική εμπορία.