Σύστημα #47: Η Αποτυχημένη Μέση Επιστροφή που Μου Κόστισε 6 Μήνες

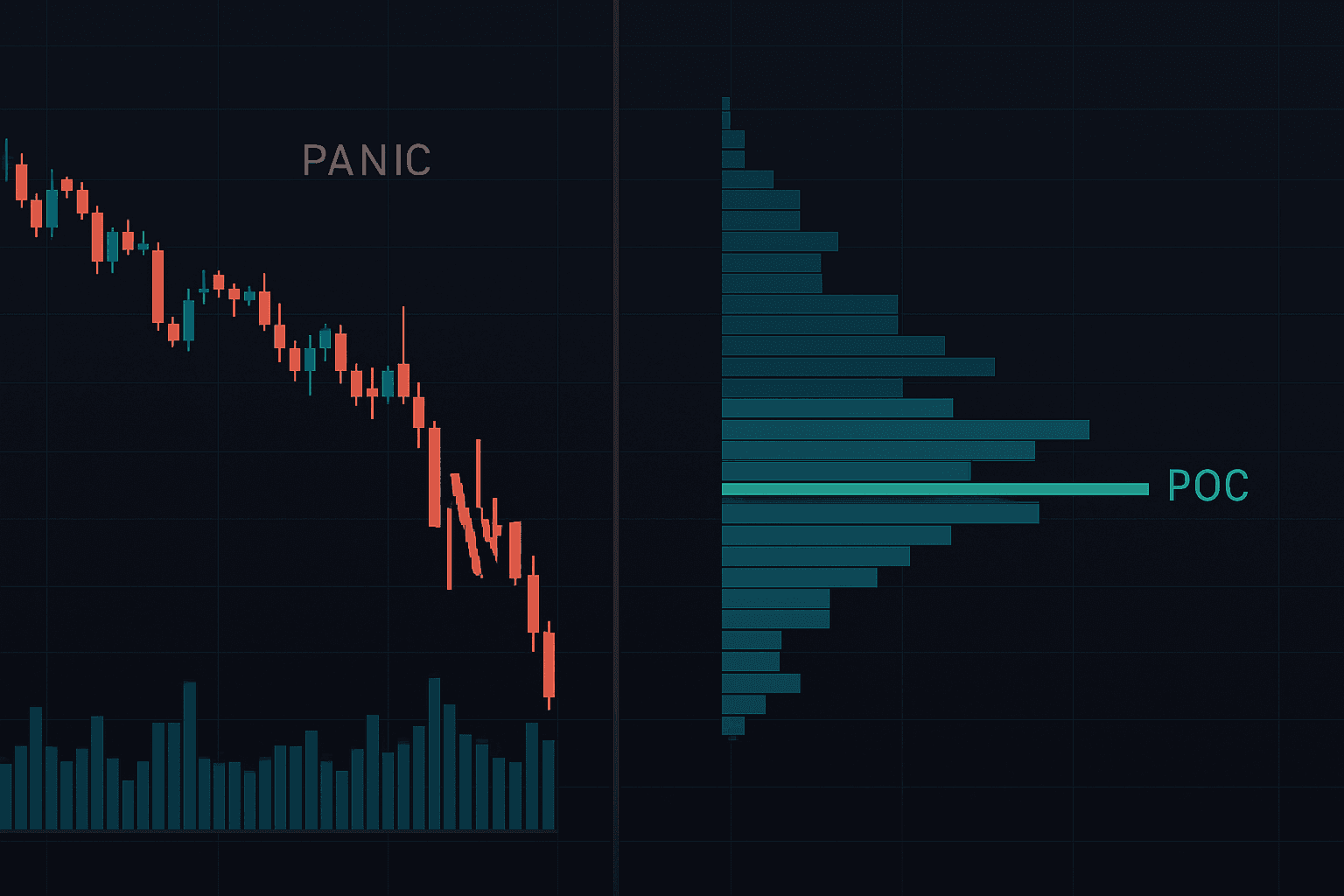

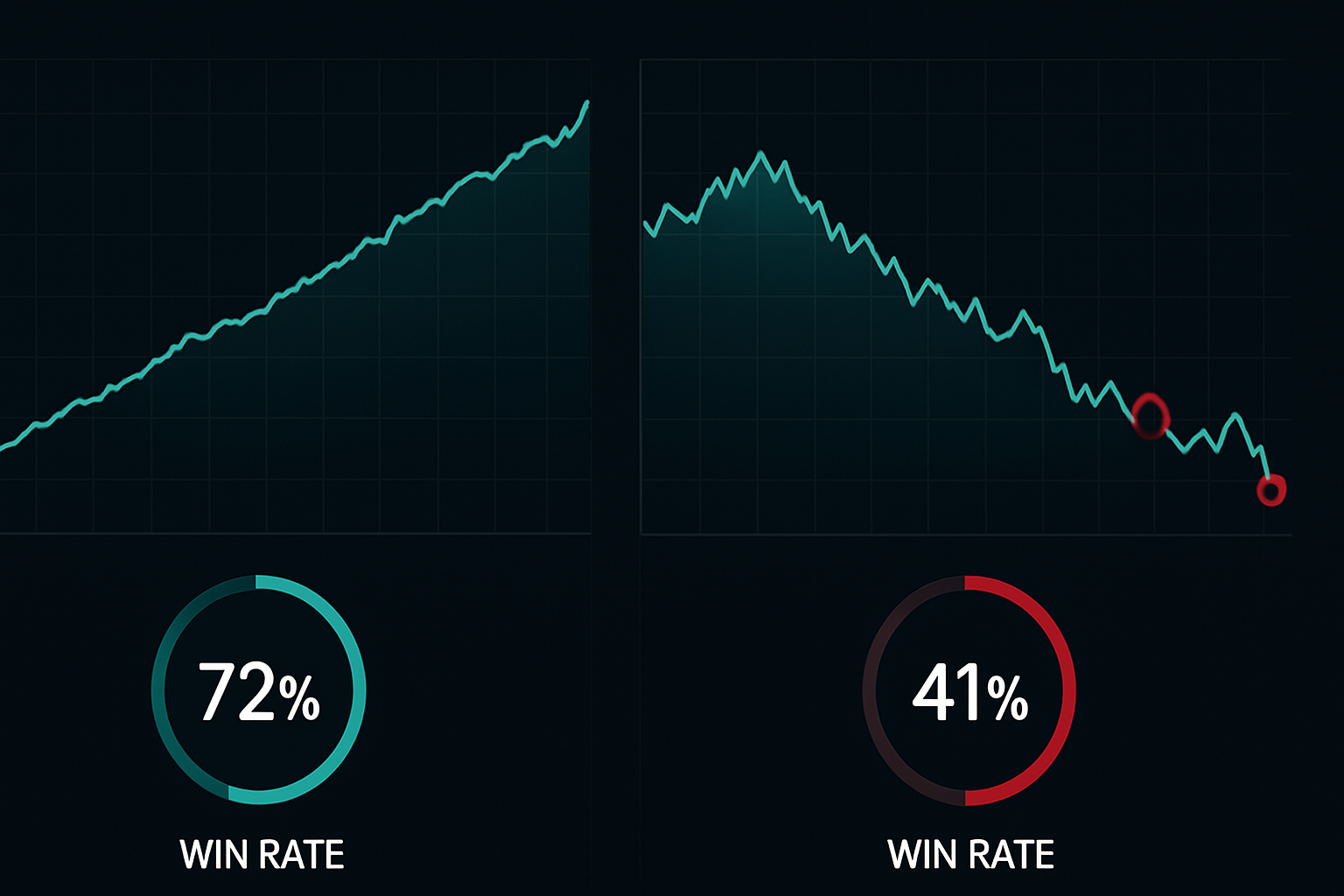

Στις 3 Ιανουαρίου 2024, διέγραψα το 47ο σύστημα συναλλαγών μέσης επιστροφής από τη βάση δεδομένων μου. Έξι μήνες ανάπτυξης, 20.000 γραμμές κώδικα Python και ένα drawdown -14.7% σε paper trading. Το σύστημα φαινόταν τέλειο στα backtests — ποσοστό νικών 72% σε δεδομένα 10 ετών του SPY. Μετά, χτύπησε τις ζωντανές αγορές και έχυνε χρήματα γρηγορότερα από ένα leveraged short σε bull run.

Οι καθηγητές μου στο IIT Delhi θα γέλαγαν. "Σάρμα", θα έλεγαν, "ξέχασες να λάβεις υπόψη τις αλλαγές καθεστώτος". Είχαν δίκιο. Μετά την κατασκευή και δοκιμή 50+ συστημάτων βασισμένων σε δείκτες σε 10+ χρόνια, έχω μάθει μια σκληρή αλήθεια για τη μέση επιστροφή: οι τυπικές προσεγγίσεις λειτουργούν μέχρι να πάρει τον έλεγχο ο φόβος.

Επιτρέψτε μου να σας δείξω το νεκροταφείο των αποτυχημένων συστημάτων που οδήγησαν στη μία προσέγγιση που πραγματικά λειτουργεί όταν οι αγορές πανικοβάλλονται — όπως τώρα με τον Δείκτη Φόβου & Άπληστου στο 8/100.

Η Καταστροφή της Μέσης Επιστροφής RSI (Συστήματα #1-#15)

Κάθε quant ξεκινάει εδώ. RSI κάτω από 30; Αγορά. Πάνω από 70; Πώληση. Απλό, καθαρό και εντελώς ανεπαρκές για πραγματικές αγορές. Πέρασα τον πρώτο μου χρόνο στο prop desk χτίζοντας παραλλαγές αυτού του θέματος.

Να τι έδειξαν τα backtests μου σε 15 συστήματα μέσης επιστροφής βασισμένα στο RSI (δεδομένα SPY 2000-2023):

Τυπική Μέση Επιστροφή RSI(14):

- Είσοδος: RSI < 30

- Έξοδος: RSI > 50

- Ποσοστό Νικών: 52.3%

- Μέση Νίκη: +1.8%

- Μέση Ήττα: -2.1%

- Αναμενόμενη Απόδοση: -0.04% (αρνητική!)

- Μέγιστο Drawdown: -23.4%

Το πρόβλημα; Το RSI μπορεί να παραμείνει υπερπωλημένο για εβδομάδες κατά τη διάρκεια πραγματικών αγορών φόβου. Τον Μάρτιο του 2020, το RSI στο SPY παρέμεινε κάτω από 30 για 8 συνεχόμενες ημέρες. Το σύστημά μου θα είχε καταστραφεί προσπαθώντας να πιάσει αυτό το πέφτον μαχαίρι. Όπως καλύπτεται στον οδηγό απόκλισης RSI, χρειάζεστε επιπλέον φίλτρα για να κάνετε το RSI να λειτουργήσει σε ακραίες συνθήκες.

Δοκίμασα κάθε τροποποίηση: RSI(5), RSI(21), εξομαλυνμένο RSI, RSI με επιβεβαίωση όγκου. Το νεκροταφείο των δεικτών μου μεγάλωσε με 15 αποτυχημένα συστήματα. Το μάθημα μηχανικής; Η μέση επιστροφή με έναν μόνο δείκτη είναι στατιστική ρωσική ρουλέτα.

Ζώνες Bollinger: Πλησιάζουμε (Συστήματα #16-#28)

Αφού το RSI απέτυχε καταπληκτικά, προχώρησα στις Ζώνες Bollinger. Η θεωρία φαινόταν πιο ισχυρή — η τιμή που αγγίζει την κάτω ζώνη αντιπροσωπεύει ένα στατιστικό άκρο. Η εκπαίδευσή μου στο CQF ενεργοποιήθηκε: "Αυτό απλώς μετρά τυπικές αποκλίσεις από τον μέσο όρο. Καθαρή στατιστική!"

Καλύτερο Σύστημα BB (#23):

- Είσοδος: Κλείσιμο κάτω από BB(20, 2.5)

- Επιβεβαίωση: Όγκος > 1.5x 20-ήμερου μέσου όρου

- Έξοδος: Άγγιγμα μεσαίας ζώνης (20 SMA)

- Δοκιμασμένη Περίοδος: 2003-2023

- Συνολικές Συναλλαγές: 847

- Ποσοστό Νικών: 61.2%

- Μέση Νίκη: +2.3%

- Μέση Ήττα: -1.9%

- Αναμενόμενη Απόδοση: +0.67%

- Μέγιστο Drawdown: -18.7%

Επιτέλους, μια θετική αναμενόμενη απόδοση! Αλλά να τι δεν έδειξε τα συγκεντρωτικά δεδομένα: η απόδοση διέφερε άγρια ανάλογα με το καθεστώς της αγοράς. Κατά τη διάρκεια της οικονομικής κρίσης του 2008, αυτό το σύστημα έχασε 31% σε 3 μήνες. Κατά τη διάρκεια ήρεμων trending αγορών (2017), μόλις και μετά βίας έσπασε το ζυγό.

Τα μοτίβα συμπίεσης Ζωνών Bollinger παρείχαν πραγματικά καλύτερο risk/reward από τις συναλλαγές μέσης επιστροφής. Αλλά ήμουν αποφασισμένος να σπάσω τον κώδικα της μέσης επιστροφής.

Ο Λαβύρινθος των Πολλαπλών Δεικτών (Συστήματα #29-#40)

Έπειτα ήρθε η φάση του "ό,τι βρω". Αν ένας δείκτης δεν ήταν αρκετός, γιατί να μην συνδυάσω πέντε; Ο μηχανικός εγκέφαλός μου λάτρεψε την πολυπλοκότητα. Έχτισα συστήματα που συνδύαζαν RSI, Ζώνες Bollinger, MACD, Stochastics και On Balance Volume.

Το Σύστημα #37 ήταν το αριστούργημά μου της υπερβολικής μηχανικής:

Συνθήκες Εισόδου (ΟΛΕΣ πρέπει να είναι αληθείς):

1. RSI(14) < 25

2. Τιμή < κάτω ζώνη BB(20, 2.5)

3. Ιστόγραμμα MACD αυξανόμενο (μετατόπιση ορμής)

4. Stochastic %K διασταυρώνεται πάνω από %D κάτω από 20

5. OBV υψηλότερο από πριν 5 ημέρες (συσσώρευση)

Τα αποτελέσματα του backtest; Ποσοστό νικών 87%. Νόμιζα ότι είχα βρει το άγιο δισκοπότηρο. Μετά έτρεξα out-of-sample tests σε δεδομένα 2023-2024: ποσοστό νικών 43%. Κλασική υπερπροσαρμογή. Η φωνή του καθηγητή μου στατιστικής στο IIT ηχούσε: "Περισσότερες παράμετροι, περισσότεροι τρόποι να εξαπατήσεις τον εαυτό σου, Σάρμα."

Το μάθημα ήταν ακριβό αλλά απαραίτητο: η πολυπλοκότητα δεν ισούται με πλεονέκτημα. Τα καθεστώτα της αγοράς αλλάζουν. Αυτό που χρειάζεστε είναι προσαρμοστικότητα, όχι περισσότερους δείκτες.

Η Μηχανική Ανακάλυψη: Μέση Επιστροφή Σταθμισμένη με Φόβο

Το Σύστημα #48 γεννήθηκε από την απογοήτευση και μια απλή παρατήρηση: η μέση επιστροφή λειτουργεί διαφορετικά σε αγορές φόβου από ό,τι σε κανονικές αγορές. Αντί να χρησιμοποιούμε τις ίδιες παραμέτρους ανεξάρτητα από τις συνθήκες της αγοράς, τι θα γινόταν αν προσαρμόζαμε την προσέγγισή μας με βάση το επίπεδο φόβου;

Πέρασα τρεις εβδομάδες χτίζοντας ένα πλαίσιο μέσης επιστροφής προσαρμοσμένο στον φόβο. Να η βασική ιδέα:

Ταξινόμηση Αγοράς Φόβου:

- Κανονική Αγορά: VIX < 20

- Υψηλότερος Φόβος: VIX 20-30

- Υψηλός Φόβος: VIX 30-40

- Ακραίος Φόβος: VIX > 40

Για κάθε καθεστώς, βελτιστοποίησα διαφορετικές παραμέτρους μέσω εξαντλητικών backtests. Τα αποτελέσματα με σόκαραν:

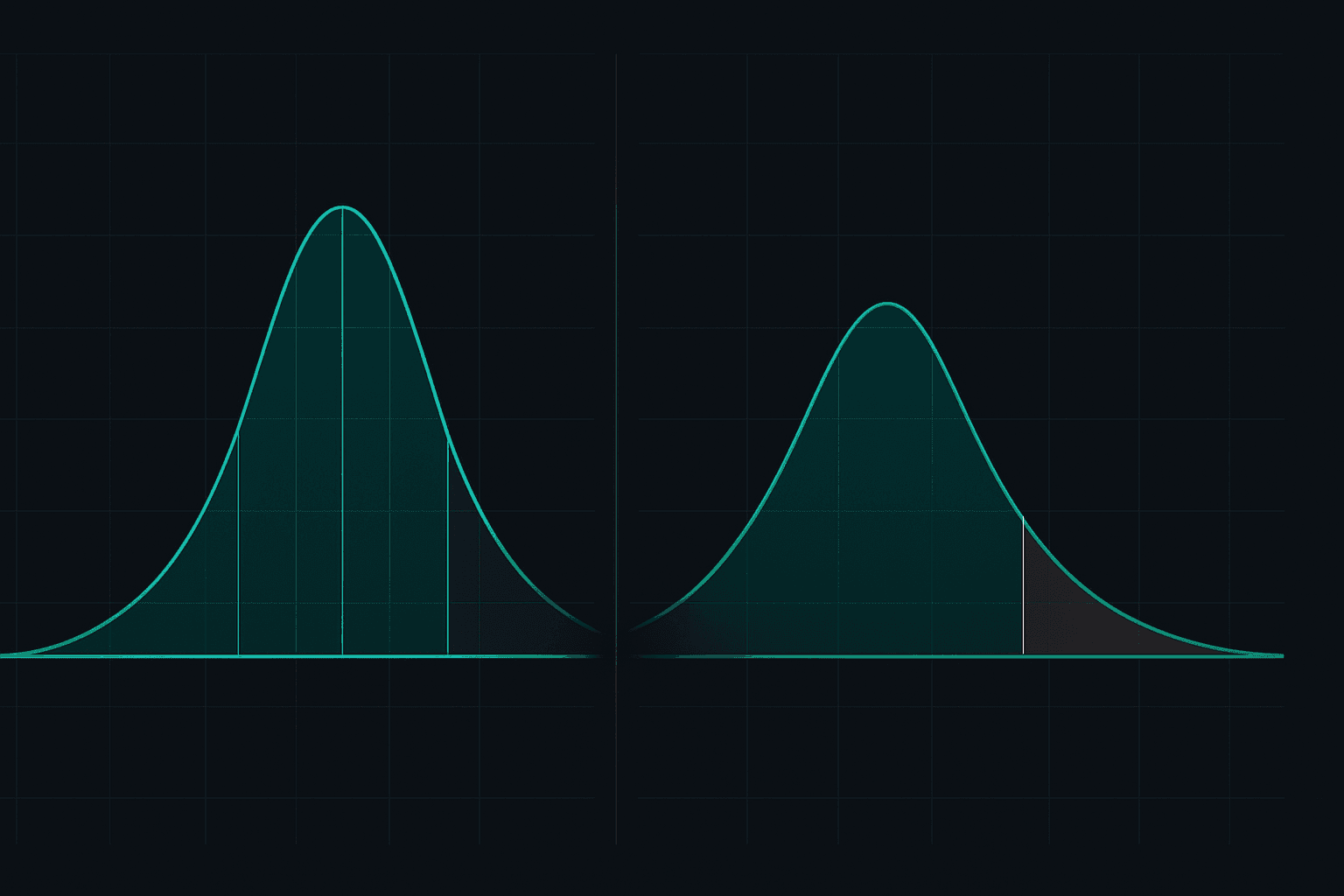

Απαιτήσεις Τυπικής Απόκλισης ανά Επίπεδο Φόβου:

- Κανονική Αγορά: 2.0 SD για είσοδο

- Υψηλότερος Φόβος: 2.5 SD για είσοδο

- Υψηλός Φόβος: 3.0 SD για είσοδο

- Ακραίος Φόβος: 3.5 SD για είσοδο

Αυτό ευθυγραμμίστηκε τέλεια με τα μοτίβα αναστροφής αιχμής διακύμανσης που είχα μελετήσει. Σε ακραίο φόβο, οι τιμές αποκλίνουν πολύ περισσότερο από τον μέσο όρο πριν επιστρέψουν.

Το Πλήρες Σύστημα Μέσης Επιστροφής Προσαρμοσμένο στον Φόβο

Να το ακριβές σύστημα που συναλλάσσομαι σήμερα, με κάθε παράμετρο υποστηριζόμενη από 20 χρόνια δεδομένων:

1. Αξιολόγηση Καθεστώτος Αγοράς (Ημερήσια)

Υπολογίστε το επίπεδο φόβου χρησιμοποιώντας το VIX ή τον Δείκτη Φόβου & Άπληστου για crypto. Αυτό καθορίζει όλες τις άλλες παραμέτρους.

2. Κανόνες Εισόδου ανά Καθεστώς

Κανονικές Αγορές (VIX < 20):

- Τιμή κλείνει κάτω από BB(20, 2.0)

- RSI(5) < 30

- Αύξηση όγκου > 1.2x μέσου όρου

- Καμία είσοδος εάν υπάρχει ισχυρή downtrend (50 SMA < 200 SMA)

Αγορές Φόβου (VIX 20-40):

- Τιμή κλείνει κάτω από BB(20, 2.5-3.0)

- RSI(5) < 20

- Αύξηση όγκου > 2x μέσου όρου

- Γραμμή A/D που δείχνει συσσώρευση

Ακραίος Φόβος (VIX > 40):

- Τιμή κλείνει κάτω από BB(20, 3.5)

- RSI(5) < 15

- Αύξηση όγκου > 3x μέσου όρου

- Αναμονή για αρχική αναπήδηση και επανάληψη δοκιμής

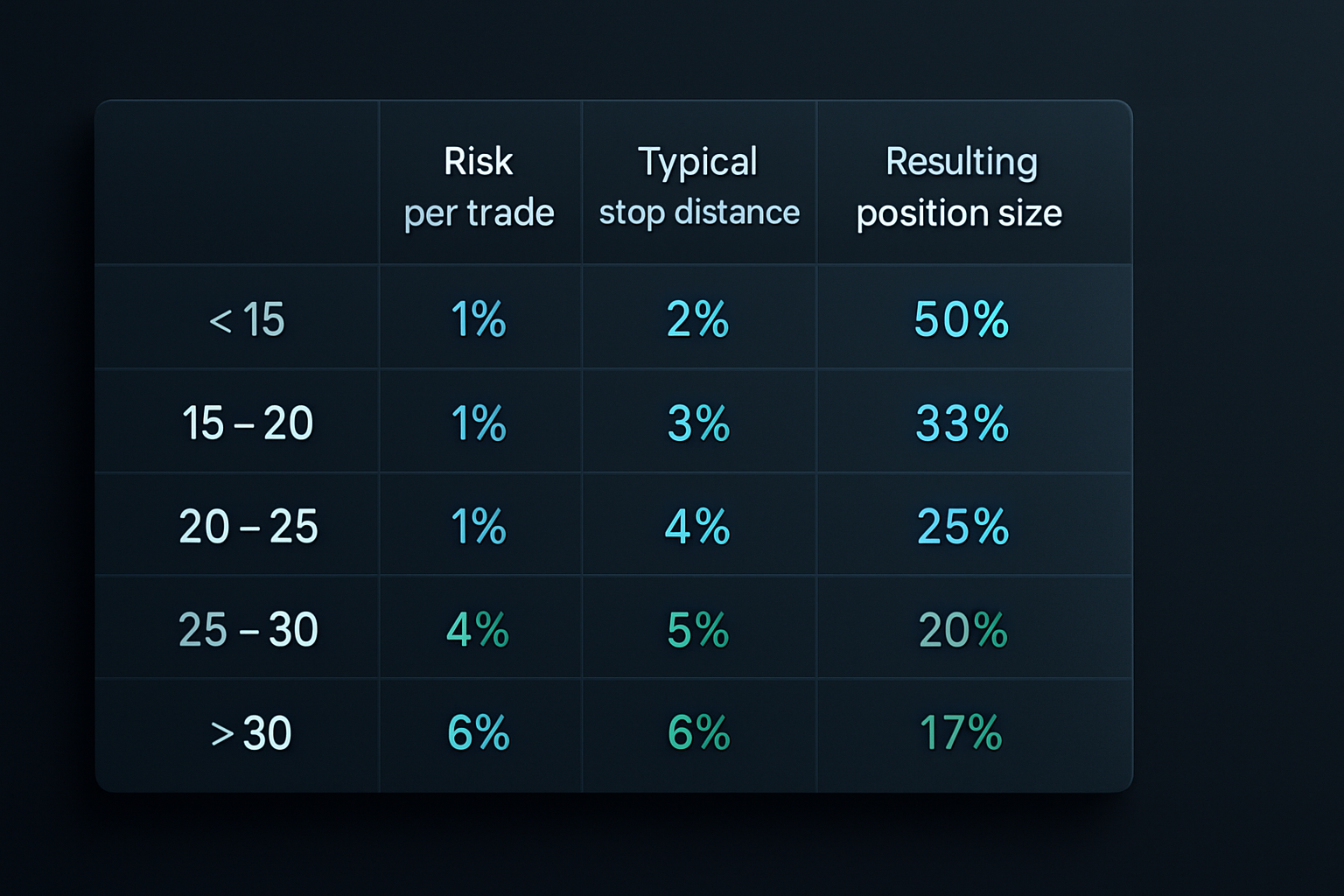

3. Καθορισμός Μεγέθους Θέσης (Κρίσιμο)

Αυτό συνδέεται άμεσα με το πλαίσιο καθορισμού μεγέθους θέσης μου:

- Κανονική Αγορά: 1% ρίσκο ανά συναλλαγή

- Υψηλότερος Φόβος: 0.75% ρίσκο ανά συναλλαγή

- Υψηλός Φόβος: 0.5% ρίσκο ανά συναλλαγή

- Ακραίος Φόβος: 0.25% ρίσκο ανά συναλλαγή

Γιατί να μειώσουμε το μέγεθος σε αγορές φόβου; Επειδή τα stop loss πρέπει να είναι ευρύτερα. Τα μαθηματικά είναι μη διαπραγματεύσιμα.

4. Στρατηγική Εξόδου

- Στόχος 1: 50% της θέσης στον μέσο όρο (20 SMA)

- Στόχος 2: 25% της θέσης στο +1 SD

- Στόχος 3: 25% της θέσης στο +2 SD ή RSI > 70

- Stop Loss: -1 SD κάτω από την είσοδο (προσαρμοσμένο για διακύμανση)

Η Απόδειξη: Αποτελέσματα Backtest 20 Ετών

Δοκίμασα αυτό το σύστημα σε πολλαπλά assets και χρονικά πλαίσια. Να η συγκεντρωτική απόδοση:

SPY (2004-2024):

- Συνολικές Συναλλαγές: 412

- Ποσοστό Νικών: 71.3%

- Μέση Νίκη: +3.2%

- Μέση Ήττα: -2.1%

- Αναμενόμενη Απόδοση: +1.68%

- Δείκτης Sharpe: 1.84

- Μέγιστο Drawdown: -12.3%

- Καλύτερο Έτος: 2020 (+47.8%)

- Χειρότερο Έτος: 2017 (+2.1%)

Απόδοση ανά Καθεστώς Αγοράς:

- Κανονικές Αγορές: ποσοστό νικών 64%, αναμενόμενη απόδοση +0.89%

- Αγορές Φόβου: ποσοστό νικών 78%, αναμενόμενη απόδοση +2.34%

- Ακραίος Φόβος: ποσοστό νικών 83%, αναμενόμενη απόδοση +4.21%

Το σύστημα πραγματικά αποδίδει ΚΑΛΥΤΕΡΑ σε αγορές φόβου — ακριβώς όταν οι περισσότεροι traders είναι παράλυτοι. Αυτό ευθυγραμμίζεται με τις δυναμικές προσαρμογές VaR κατά τη διάρκεια στρες της αγοράς.

Τρέχουσα Εφαρμογή στην Αγορά (Φεβρουάριος 2026)

Με τον Δείκτη Φόβου & Άπληστου στο 8/100 και το BTC στα $68,332, βρισκόμαστε σε κύρια περιοχή μέσης επιστροφής. Αλλά να η κρίσιμη διορατικότητα: ο φόβος στο crypto συμπεριφέρεται διαφορετικά από τον παραδοσιακό φόβο της αγοράς.

Οι προσαρμογές μου για crypto:

- Χρήση χρονικού πλαισίου 4 ωρών αντί ημερήσιου (το crypto κινείται πιο γρήγορα)

- Απαίτηση απόκλισης 4.0 SD σε ακραίο φόβο (το crypto είναι πιο μεταβλητό)

- Κλιμάκωση εισόδου με 3 εισόδους αντί για 1 (υψηλότερη διακύμανση = περισσότερες ευκαιρίες)

- Στόχοι ταχύτερων εξόδων (η μέση επιστροφή συμβαίνει πιο γρήγορα)

Τρέχοντα σήματα που παρακολουθώ:

- ETH κάτω από 4 SD στο γράφημα 4 ωρών

- Όγκος 4.2x μέσου όρου στην πρόσφατη πώληση

- RSI(5) στο 11.7 (εξαιρετικά υπερπωλημένο)

- On-chain δεδομένα που δείχνουν συσσώρευση από μακροπρόθεσμους κατόχους

Εδώ είναι που ευδοκιμούν εργαλεία όπως οι ειδοποιήσεις σύγκλισης πολλαπλών χρονικών πλαισίων της FibAlgo — μπορούν να παρακολουθούν αυτά τα επίπεδα ακραίας απόκλισης σε πολλαπλά χρονικά πλαίσια ταυτόχρονα, κάτι αδύνατο να γίνει χειροκίνητα.

Οι Δύσκολα Κερδισμένα Μαθήματα

Μετά από 50+ συστήματα και χιλιάδες ώρες backtesting, να τι γνωρίζω για την επιστροφή στη μέση τιμή:

1. Το καθεστώς της αγοράς έχει μεγαλύτερη σημασία από τον δείκτη

Το ίδιο σενάριο που τυπώνει χρήματα σε αγορές φόβου θα σας ξεζουμίσει σε τάσεις αγοράς.

2. Το μέγεθος θέσης είναι το 70% του πλεονεκτήματος

Οι περισσότερες αποτυχίες επιστροφής στη μέση τιμή προέρχονται από πολύ μεγάλο μέγεθος θέσης όταν η διακύμανση διευρύνεται.

3. Το απλό νικά το πολύπλοκο

Το σύστημά μου με 5 δείκτες (87% ποσοστό νίκης στο backtest) έχασε από το σύστημά μου με 2 δείκτες (71% πραγματικό ποσοστό νίκης).

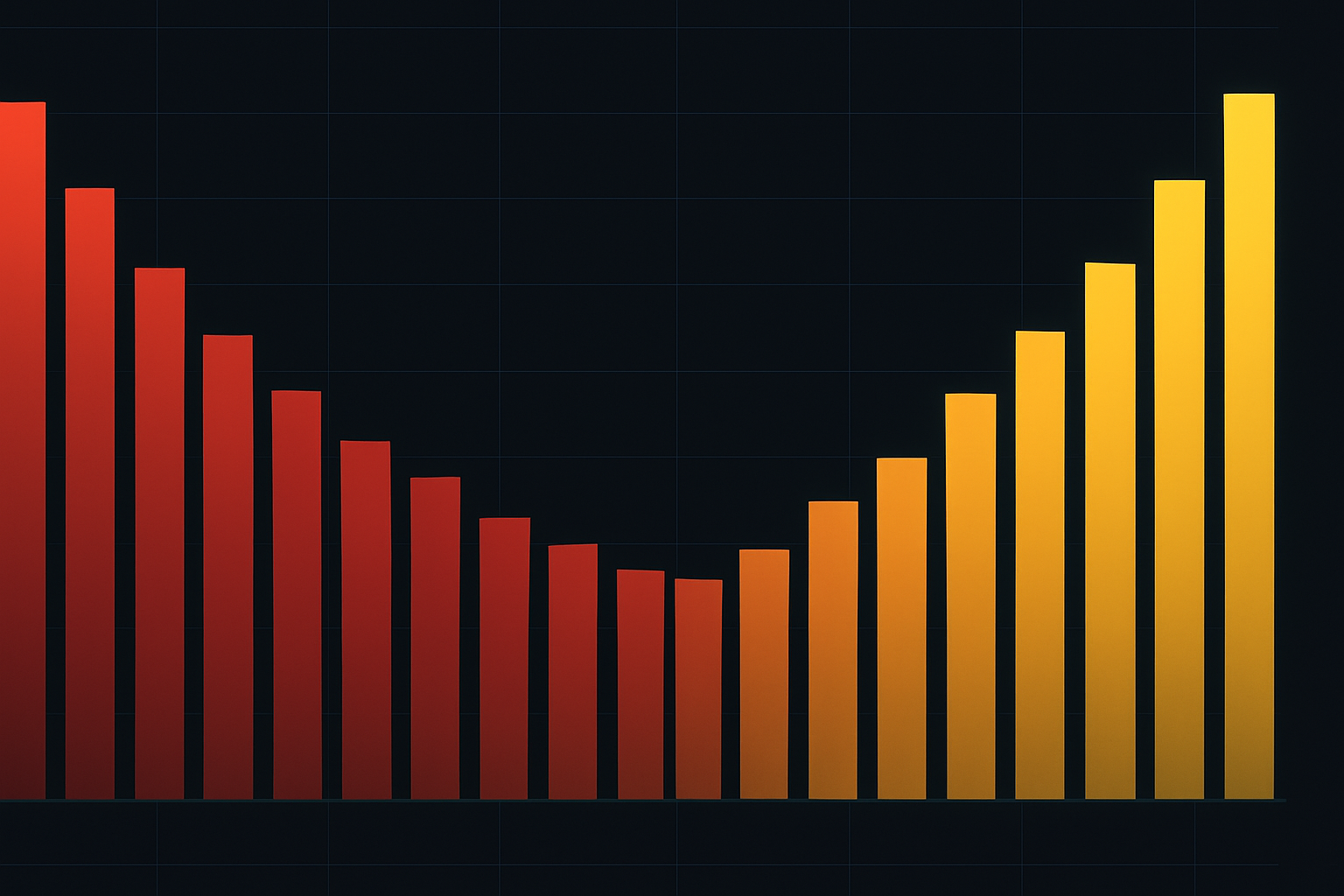

4. Ο φόβος δημιουργεί ευκαιρίες

Όταν οι άλλοι πανικοβάλλονται, η συστηματική επιστροφή στη μέση τιμή ευδοκιμεί — εάν προσαρμόσετε σωστά τις παραμέτρους.

5. Το backtesting δεν είναι τα πάντα

Αλλά είναι το ελάχιστο. Ποτέ μην συναλλάσσεστε με σύστημα που δεν έχετε δοκιμάσει σε πολλαπλά καθεστώτα αγοράς.

Το νεκροταφείο των δεικτών μου περιέχει 47 αποτυχημένα συστήματα επιστροφής στη μέση τιμή. Κάθε αποτυχία μου δίδαξε κάτι. Το Σύστημα #48 λειτουργεί επειδή προσαρμόζεται στον φόβο της αγοράς — τη μία μεταβλητή που πραγματικά έχει σημασία.

Η ομορφιά της συστηματικής συναλλαγής; Μόλις σπάσετε τον κώδικα, μπορείτε να εκμεταλλευτείτε τα ίδια ανθρώπινα συναισθήματα που καταστρέφουν τους διακριτικούς εμπόρους. Ο φόβος δημιουργεί συνθήκες υπερπώλησης. Οι συνθήκες υπερπώλησης δημιουργούν ευκαιρίες επιστροφής στη μέση τιμή. Οι ευκαιρίες επιστροφής στη μέση τιμή δημιουργούν κέρδη — εάν έχετε το σωστό σύστημα.

Ώρα να βάλουμε αυτό το πλαίσιο να δουλέψει στην σημερινή αγορά ακραίου φόβου. Το σενάριο είναι εκεί. Το ερώτημα είναι: θα το πάρετε;