Линия поддержки на $47 миллиардов, которой никогда не существовало

9 ноября 2022 года крипторынок наблюдал, как Bitcoin колеблется на уровне $17 600 — «критическом уровне поддержки» по мнению каждого технического аналитика в Twitter. К 10 ноября эта поддержка исчезла, унеся с собой $47 миллиардов рыночной капитализации, когда Bitcoin рухнул до $15 700.

Вот что произошло: трейдеры рисовали линии, пока институты охотились за ликвидностью.

Традиционный подход к поддержке и сопротивлению — рисование горизонтальных линий на экстремумах — принципиально ошибочен. Он предполагает, что цена уважает конкретные уровни, тогда как на самом деле умные деньги рассматривают эти области как пулы ликвидности для атаки.

Эта статья раскрывает, как институциональные трейдеры на самом деле определяют и торгуют зоны поддержки и сопротивления. Вы узнаете, почему ваши тщательно нарисованные линии продолжают терпеть неудачу, и как находить зоны ликвидности, где происходят настоящие развороты.

Почему терпит неудачу традиционная поддержка и сопротивление

Классическое определение звучит логично: поддержка — это где давление покупателей подавляет продавцов, сопротивление — где продавцы доминируют над покупателями. Нарисовать линию, ждать реакции цены. Просто.

За исключением того, что рынки больше не работают так просто.

Согласно исследованию CME Group за 2023 год, более 70% объема S&P 500 теперь приходится на алгоритмическую торговлю. Эти алгоритмы не уважают ваши горизонтальные линии — они охотятся за стоп-лоссами, сгруппированными вокруг них.

Подумайте: где розничные трейдеры размещают свои стопы? Чуть ниже поддержки. Где они выставляют ордера на покупку? Чуть выше сопротивления. Это создает пулы ликвидности, которые притягивают институциональный поток ордеров как магниты.

Краш марта 2020 года из-за COVID продемонстрировал это идеально. У S&P 500 была «сильная поддержка» на 2 800. Затем на 2 700. Затем на 2 500. Каждый уровень провалился с треском, потому что институты не защищали линии — они собирали ликвидность под ними.

Но вот что становится интересным...

Метод зон ликвидности: Как умные деньги на самом деле торгуют П/С

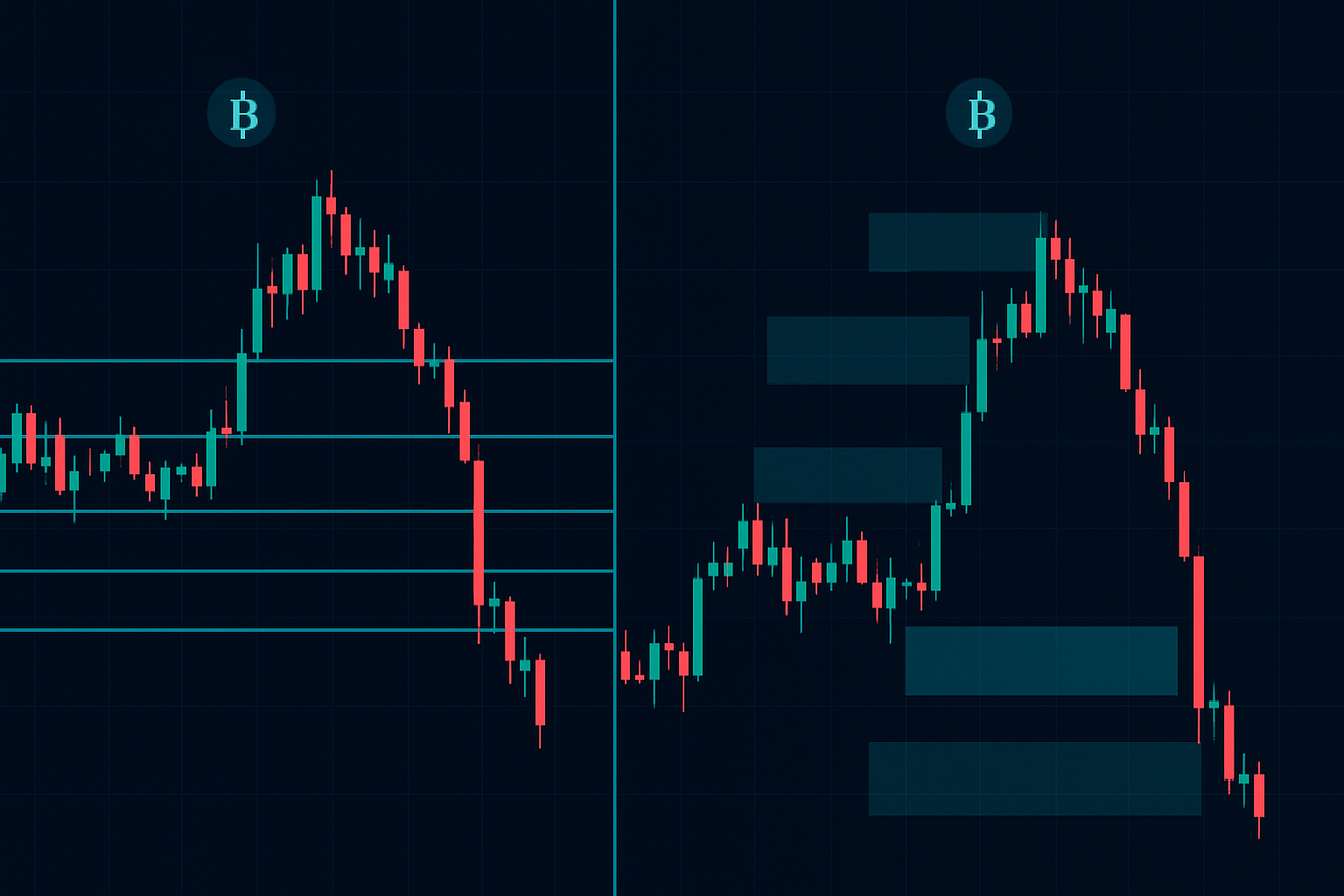

Профессиональные трейдеры не видят поддержку и сопротивление как линии — они видят зоны дисбаланса ликвидности. Эти зоны обычно охватывают 0,5%–2% вокруг традиционных уровней П/С, в зависимости от волатильности актива.

Вот трехэтапный процесс, который используют институты:

Шаг 1: Определите пулы ликвидности

Ищите области, где розничные трейдеры, вероятно, оказались в ловушке. Предыдущая поддержка, которая не удержалась? Там накопились стоп-лоссы. Старое сопротивление, которое было пробито? Там застряли шорт-продавцы.

Шаг 2: Измерьте истощение объема

Используйте профиль объема или индикатор балансового объема (OBV), чтобы определить, где агрессивные покупки или продажи истощились. Узлы низкого объема часто отмечают границы истинных зон поддержки/сопротивления.

Шаг 3: Дождитесь сметания

Это критично: умные деньги часто толкают цену чуть дальше очевидного уровня, чтобы сработали стопы перед разворотом. Этот скачок ниже поддержки с немедленным восстановлением? Это не «ложный пробой» — это сбор ликвидности.

Позвольте показать вам, как именно это разыгралось в недавней сделке...

Пример из реального рынка: Ловушка ликвидности Tesla на $180

23 октября 2023 года Tesla приблизилась к «критической поддержке $180», которая удерживалась трижды ранее. Технические аналитики были настроены бычье. Розничные трейдеры выстроили ордера на покупку от $180 до $182.

В 10:47 утра Tesla резко упала до $178,43 — пробив поддержку на 0,87%. Объем взлетел до 4-х средних значений. В течение 12 минут цена восстановилась выше $181 и продолжила рост до $186 к концу дня.

Что произошло? Институты смели ликвидность ниже $180. Они спровоцировали розничные стоп-лоссы на $179,50, $179 и $178,50, поглотили продажи, а затем развернулись вверх крупными объемами.

Эта модель постоянно повторяется на всех рынках. Ключ в том, чтобы распознать, когда пробой — это захват ликвидности, а не настоящее продолжение движения. Вот как...

Фактор времени: Конфлюэнтность на нескольких таймфреймах

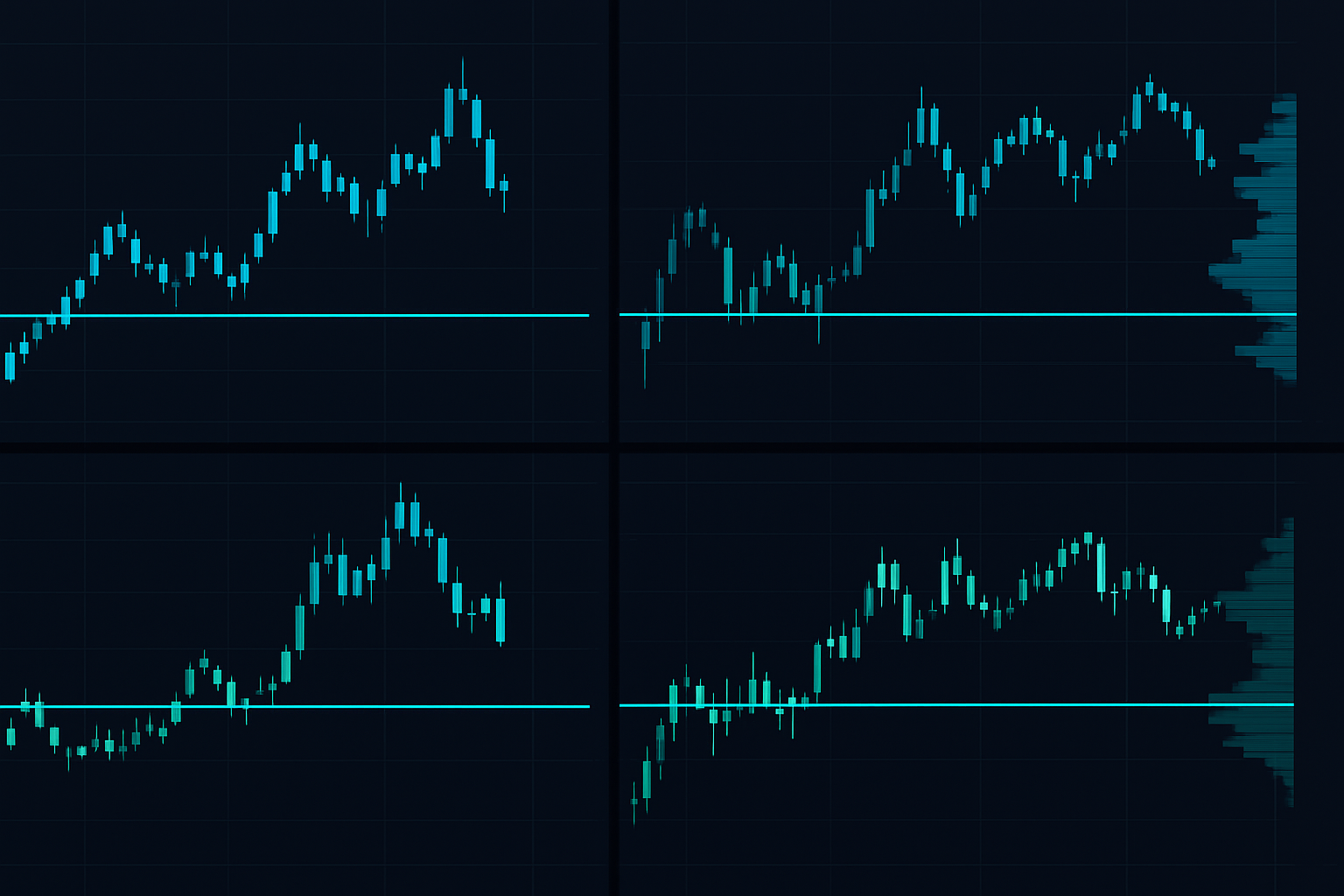

Один уровень поддержки на одном таймфрейме ничего не значит. Настоящие институциональные зоны П/С появляются одновременно на нескольких таймфреймах.

Иерархия работает так:

- Месячный/Недельный: Крупные резервуары ликвидности — здесь работают пенсионные фонды и суверенные фонды

- Дневной: Ликвидность для свинг-трейдинга — здесь сосредоточены хедж-фонды и проп-фирмы

- 4-часовой/1-часовой: Внутридневная ликвидность — здесь доминируют маркет-мейкеры и HFT-алгоритмы

- 15-минутный/5-минутный: Ликвидность для скальпинга — здесь скапливаются розничные и дневные трейдеры

Когда поддержка на дневном графике совпадает с уровнем 61,8% Фибоначчи на недельном и точкой контроля объема на месячном? Это не линия — это крепость ликвидности.

Но даже крепости могут пасть. Вопрос: как узнать, когда поддержка становится сопротивлением?

Переворот: Когда поддержка становится сопротивлением (и наоборот)

Традиционное учение гласит: пробитая поддержка становится сопротивлением. Верно, но неполно. Сила переворота зависит от объема и времени, проведенного ниже/выше уровня.

Во время медвежьего рынка криптовалют 2022 года уровень Bitcoin в $30 000 идеально это продемонстрировал:

- Май 2021: Сильная поддержка после первого касания $30k

- Июнь 2021: Пробитие вниз с огромным объемом, стало сопротивлением

- Июль 2021: Кратковременный возврат, но низкий объем = слабый переворот

- Май 2022: Жесткий отскок от $30k с объемом в 3 раза выше среднего

- Июнь 2022: Окончательный пробой вниз привел ко дну в $17k

Заметили закономерность? Каждое тестирование перевернутого уровня сопровождалось специфическими сигнатурами объема. Отскок на высоком объеме = сильный переворот. Пробой на низком объеме = вероятно ложный.

Это подводит нас к самому упускаемому аспекту торговли по П/С...

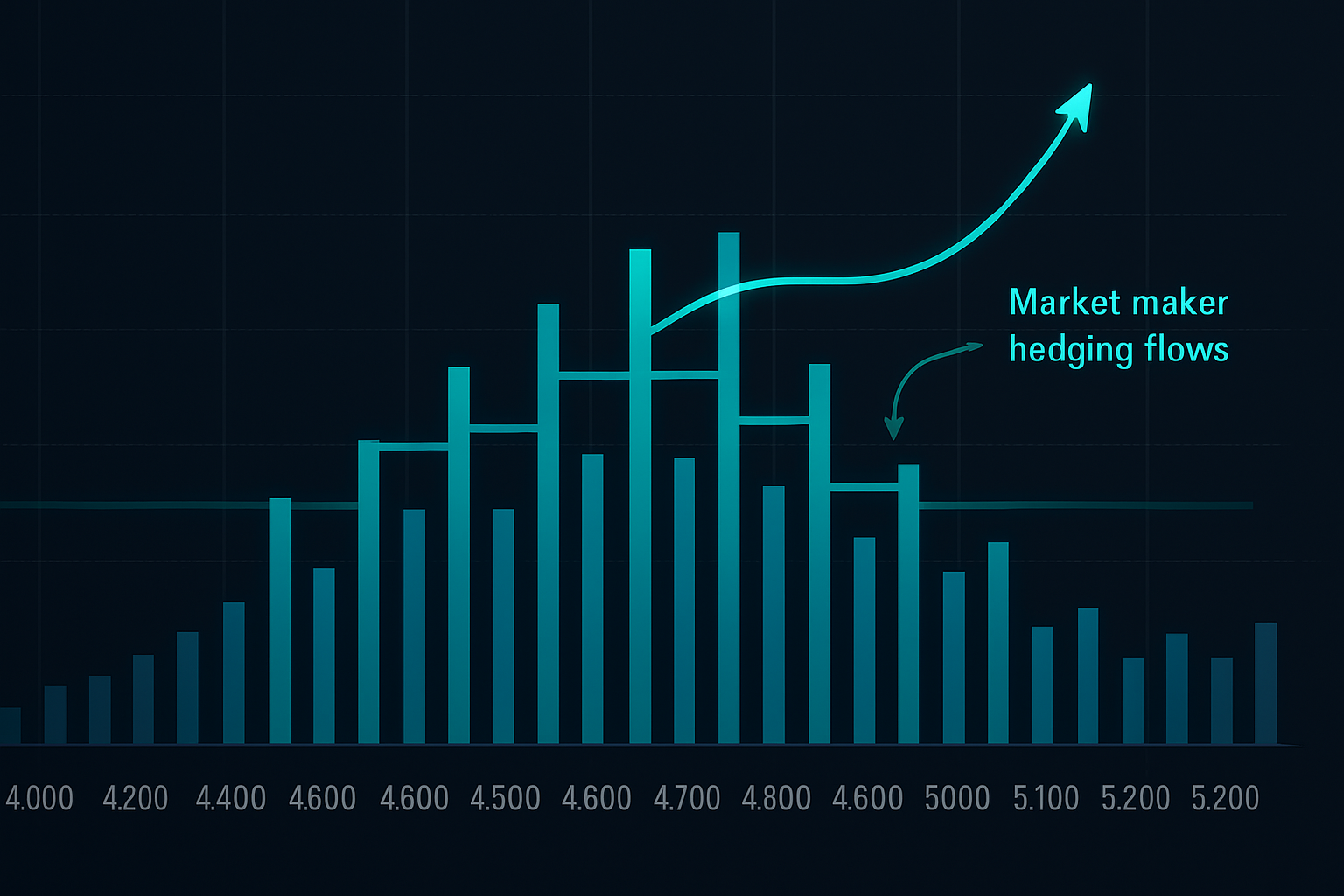

Скрытый фактор: Позиционирование на опционах и фьючерсах

Вот что не показывает ваша торговая платформа: массивные опционные позиции создают синтетические уровни поддержки и сопротивления.

Когда есть большое открытое интереса на определенных страйках, маркет-мейкеры должны хеджировать свои риски. Это создает рефлексивные покупки ниже страйка (для коллов) или продажи выше него (для путов).

Пример: Если есть 50 000 открытых контрактов колл на SPX 4 500, маркет-мейкеры, продавшие эти коллы, должны покупать фьючерсы по мере приближения цены к 4 500. Это создает временную поддержку — до экспирации.

Опционный рынок по сути создает невидимые уровни П/С, которые отслеживают только профессионалы. Крупные даты экспирации (ежемесячный OPEX, квартальная «квад ведьма») часто совпадают с пробоями поддержки/сопротивления по этой причине.

Практическое применение: Полная система торговли по П/С

Соберем все воедино в системный подход:

1. Идентификация зон (не линий)

- Отмечайте области 0,5–2% вокруг очевидных уровней П/С

- Более широкие зоны для волатильных активов (крипто, акции роста)

- Более узкие зоны для стабильных активов (основные валютные пары, индексные ETF)

2. Анализ ликвидности

- Где сгруппированы очевидные стоп-лоссы?

- Каков профиль объема внутри зоны?

- Есть ли поблизости крупные опционные страйки?

3. Подтверждение на нескольких таймфреймах

- Появляется ли зона хотя бы на 2 старших таймфреймах?

- Есть ли конфлюэнтность Фибоначчи?

- Проверьте индикатор CCI на расхождение импульса

4. Исполнение входа

- Дождитесь сметания ликвидности (скачок за уровень)

- Подтвердите всплеском объема

- Входите при возврате в зону, а не при первом касании

5. Управление рисками

- Стоп за пределами минимума/максимума сметания ликвидности

- Уменьшайте размер позиции на рынках с низким объемом

- Трейлите стопы, используя структуру следующего младшего таймфрейма

Эта система заставляет вас думать как умные деньги: где заперта ликвидность и как мне позиционироваться на правильной стороне ее высвобождения?

Распространенные ошибки и как их избежать

Даже с методом зон ликвидности трейдеры совершают предсказуемые ошибки:

Ошибка 1: Торговля каждой зоной

Не все зоны П/С равны. Сосредоточьтесь на тех, где есть конфлюэнтность на нескольких таймфреймах и четкий дисбаланс ликвидности. Качество важнее количества.

Ошибка 2: Игнорирование контекста

Зона поддержки в сильном нисходящем тренде — это всего лишь пауза. Проверяйте общую структуру рынка, прежде чем ожидать крупных разворотов.

Ошибка 3: Фиксированные зоны

Зоны ликвидности эволюционируют. По мере накопления объема на новых уровнях старые зоны теряют актуальность. Регулярно обновляйте свой анализ.

Ошибка 4: Эмоциональная привязанность

То, что вы купили на поддержке, не означает, что она должна удержаться. Если структура ликвидности меняется, адаптируйтесь или выходите.

Самая большая ошибка? Думать как розничный трейдер, когда институты играют в совершенно другую игру.

Продвинутые концепции: Следы умных денег

Как только вы освоите базовые зоны ликвидности, следите за этими признаками действий институтов:

Полка накопления: Цена консолидируется чуть выше поддержки, в то время как объем постепенно растет. Умные деньги поглощают предложение перед следующим импульсом вверх.

Уступ распределения: Сопротивление удерживается несколько раз, но с уменьшающимся объемом при каждом тестировании. Институты разгружают позиции на нетерпеливых розничных покупателей.

Паттерн «Пружина»: Резкий пробой ниже поддержки на высоком объеме с последующим немедленным восстановлением. Это классическое накопление по Уайкоффу.

Выброс вверх: Противоположность — скачок выше сопротивления, который не удается. Распределение завершено, следует снижение.

Эти паттерны раскрывают институциональные намерения, выходящие за рамки простых линий поддержки и сопротивления.

Заключение: Думайте зонами, а не линиями

Эпоха рисования горизонтальных линий и надежды на лучшее закончилась. Современные рынки требуют понимания динамики ликвидности, конфлюэнтности на нескольких таймфреймах и поведения институтов.

Поддержка и сопротивление все еще важны — но как зоны дисбаланса ликвидности, а не как магические линии. Трейдеры, которые адаптируются к этой реальности, получают прибыль от ликвидности, которую предоставляют попавшие в ловушку трейдеры.

В следующий раз, когда вы увидите, что цена приближается к ключевому уровню, спросите себя: Где заперты трейдеры? Где их стопы? Что бы сделали здесь умные деньги?

Ответы на эти вопросы стоят больше, чем тысяча идеально нарисованных линий.

Для трейдеров, готовых вывести свой технический анализ на новый уровень с помощью инструментов институционального класса, страница «О FibAlgo» предлагает AI-индикаторы, которые автоматически определяют зоны ликвидности с высокой вероятностью и позиционирование умных денег. Присоединяйтесь к нашему трейдинг-сообществу FibAlgo, где тысячи трейдеров делятся своим анализом зон П/С и учатся вместе.

Хотите глубже погрузиться в продвинутые торговые концепции? Изучите больше статей о трейдинге, охватывающих все от психологии рынка до количественных стратегий.