Sistemul #47: Revenirea la Medie Eșuată Care M-a Costat 6 Luni

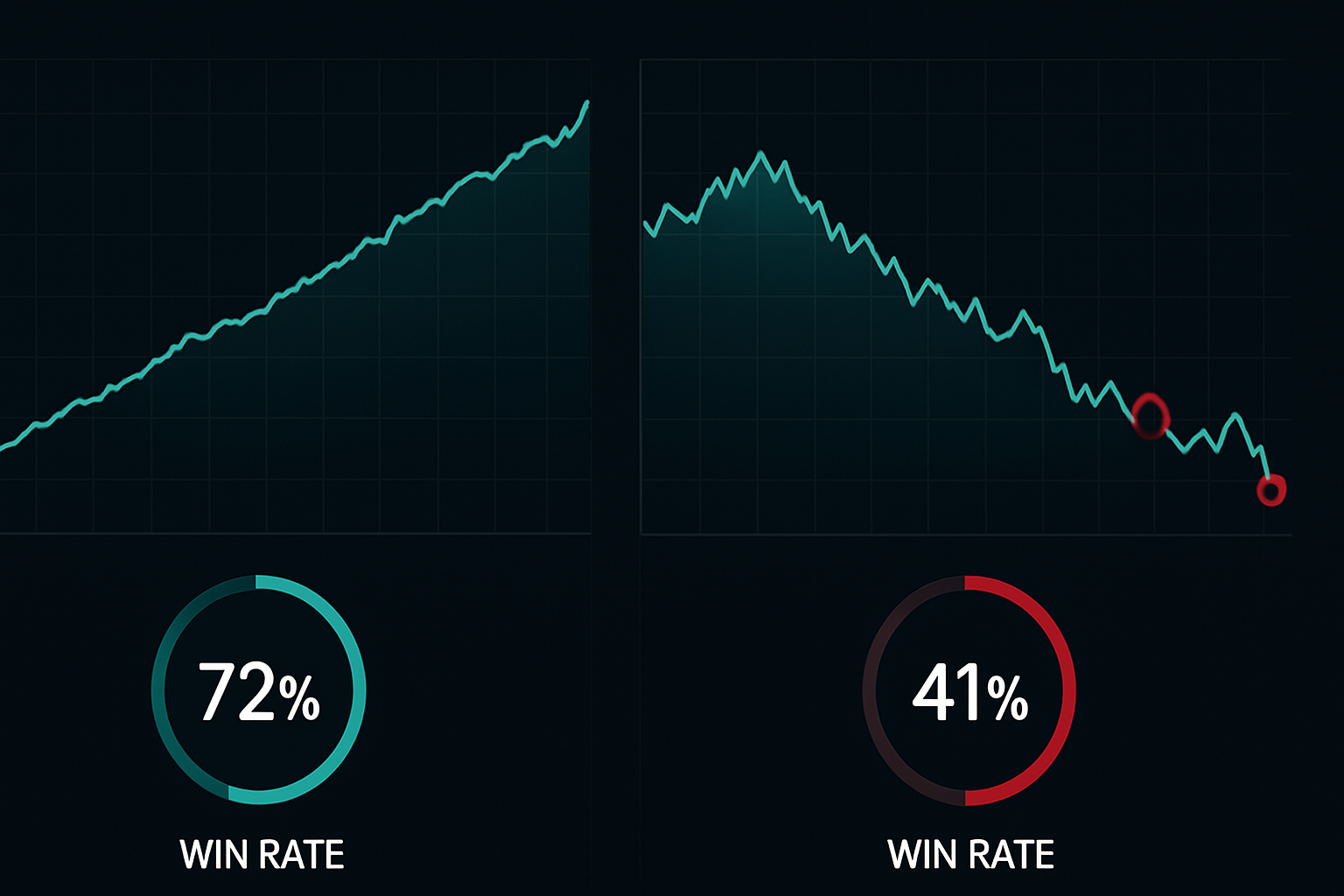

Pe 3 ianuarie 2024, am șters cel de-al 47-lea sistem de tranzacționare bazat pe revenirea la medie din baza mea de date. Șase luni de dezvoltare, 20.000 de linii de cod Python și o scădere maximă (drawdown) de -14,7% în tranzacționarea pe hârtie. Sistemul părea perfect în testările retrospective — rată de succes de 72% pe 10 ani de date SPY. Apoi a intrat pe piețele live și a pierdut bani mai repede decât un short cu levier într-o cursă ascendentă.

Profesorii mei de la IIT Delhi ar fi râs. "Sharma," ar spune, "ai uitat să iei în calcul schimbările de regim." Aveau dreptate. După ce am construit și testat peste 50+ sisteme bazate pe indicatori în 10 ani, am învățat un adevăr brutal despre revenirea la medie: abordările standard funcționează până când frica preia controlul.

Permiteți-mi să vă arăt cimitirul sistemelor eșuate care au condus la singura abordare care funcționează cu adevărat când piețele intră în panică — ca acum, când Indicele Frică & Lăcomie este la 8/100.

Dezastrul Revenirii la Medie cu RSI (Sistemele #1-#15)

Fiecare quant începe aici. RSI sub 30? Cumpără. Peste 70? Vinde. Simplu, clar și complet inadecvat pentru piețele reale. Mi-am petrecut primul an la biroul de tranzacționare proprie construind variații ale acestei teme.

Iată ce au arătat testele mele retrospective pe 15 sisteme de revenire la medie bazate pe RSI (date SPY 2000-2023):

Revenirea la Medie Standard RSI(14):

- Intrare: RSI < 30

- Ieșire: RSI > 50

- Rată de Succes: 52.3%

- Câștig Mediu: +1.8%

- Pierdere Medie: -2.1%

- Așteptare (Expectancy): -0.04% (negativ!)

- Scădere Maximă (Drawdown): -23.4%

Problema? RSI poate rămâne supra-vândut săptămâni întregi în perioadele de frică reală a pieței. În martie 2020, RSI-ul pentru SPY a rămas sub 30 timp de 8 zile consecutive. Sistemul meu s-ar fi prăbușit încercând să prindă acel cuțit care cădea. După cum este explicat în ghidul divergenței RSI, ai nevoie de filtre suplimentare pentru ca RSI să funcționeze în condiții extreme.

Am încercat fiecare modificare: RSI(5), RSI(21), RSI netezit, RSI cu confirmare de volum. Cimitirul meu de indicatori a crescut cu 15 sisteme eșuate. Lecția de inginerie? Revenirea la medie cu un singur indicator este ruleta rusă statistică.

Benzile Bollinger: Aproape de Adevăr (Sistemele #16-#28)

După ce RSI a eșuat spectaculos, am trecut la Benzile Bollinger. Teoria părea mai robustă — prețul atingând banda inferioară reprezintă o extremă statistică. Instruirea mea CQF a intrat în acțiune: "Asta măsoară doar abaterile standard de la medie. Statistică pură!"

Cel mai Performant Sistem BB (#23):

- Intrare: Închidere sub BB(20, 2.5)

- Confirmare: Volum > 1.5x media pe 20 de zile

- Ieșire: Atingerea benzii mijlocii (20 SMA)

- Perioada Testată: 2003-2023

- Tranzacții Totale: 847

- Rată de Succes: 61.2%

- Câștig Mediu: +2.3%

- Pierdere Medie: -1.9%

- Așteptare (Expectancy): +0.67%

- Scădere Maximă (Drawdown): -18.7%

În sfârșit, o așteptare pozitivă! Dar iată ce nu arătau datele agregate: performanța varia dramatic în funcție de regimul pieței. În timpul crizei financiare din 2008, acest sistem a pierdut 31% în 3 luni. În piețe liniștite cu trend (2017), abia a ieșit pe zero.

Modelele de comprimare (squeeze) ale Benzilor Bollinger au oferit de fapt un raport risc/recompensă mai bun decât tranzacțiile de revenire la medie. Dar eram hotărât să descifrez codul revenirii la medie.

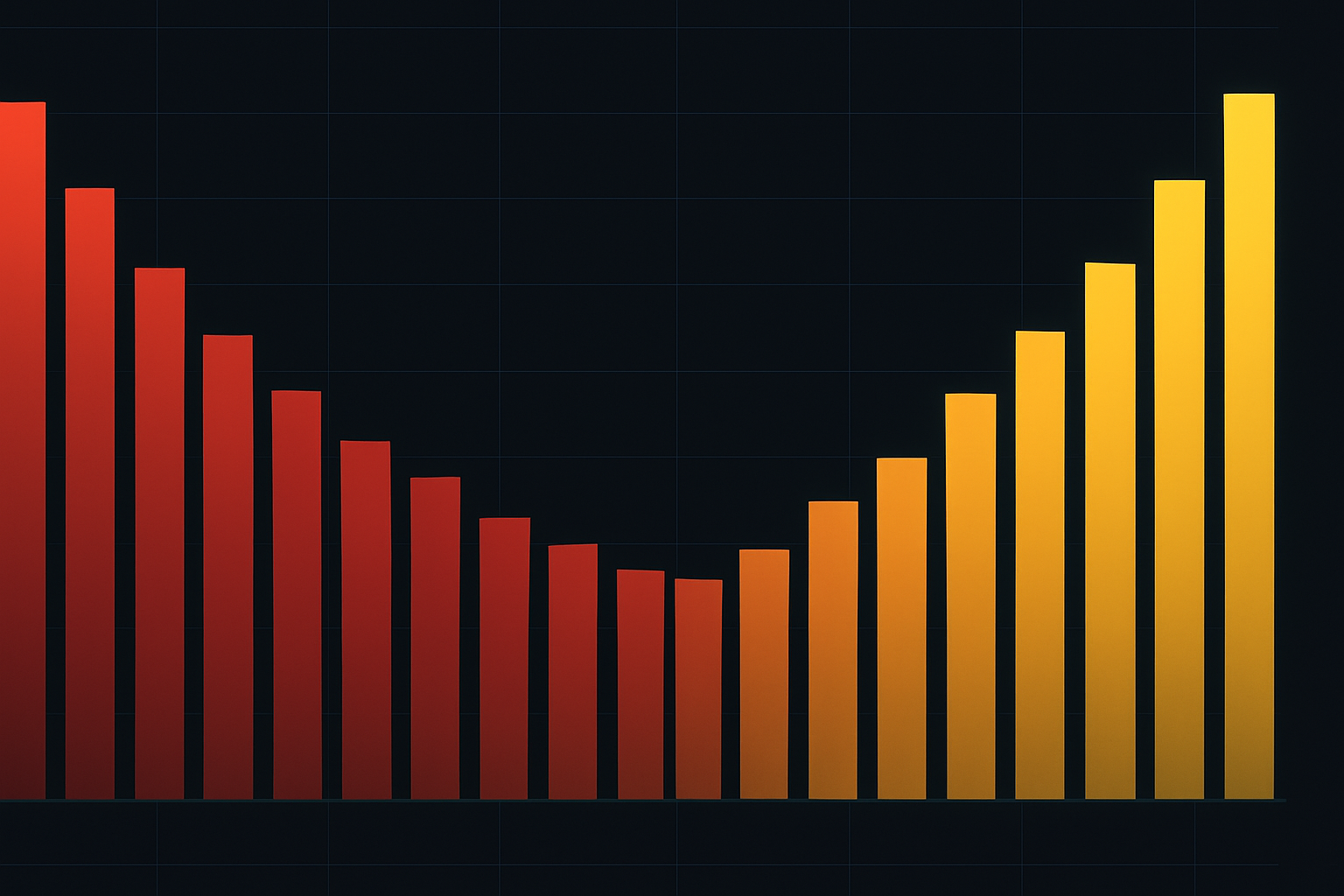

Labirintul Multi-Indicator (Sistemele #29-#40)

A urmat apoi faza mea "aruncă totul în oală". Dacă un indicator nu era suficient, de ce să nu combin cinci? Mintea mea de inginer a iubit complexitatea. Am construit sisteme care combină RSI, Benzile Bollinger, MACD, Stochastics și On Balance Volume (OBV).

Sistemul #37 a fost capodopera mea de supra-inginerie:

Condiții de Intrare (TOATE trebuie să fie adevărate):

1. RSI(14) < 25

2. Preț < banda inferioară BB(20, 2.5)

3. Histograma MACD în creștere (schimbare de impuls)

4. Stochastic %K trecând peste %D sub 20

5. OBV mai mare decât acum 5 zile (acumulare)

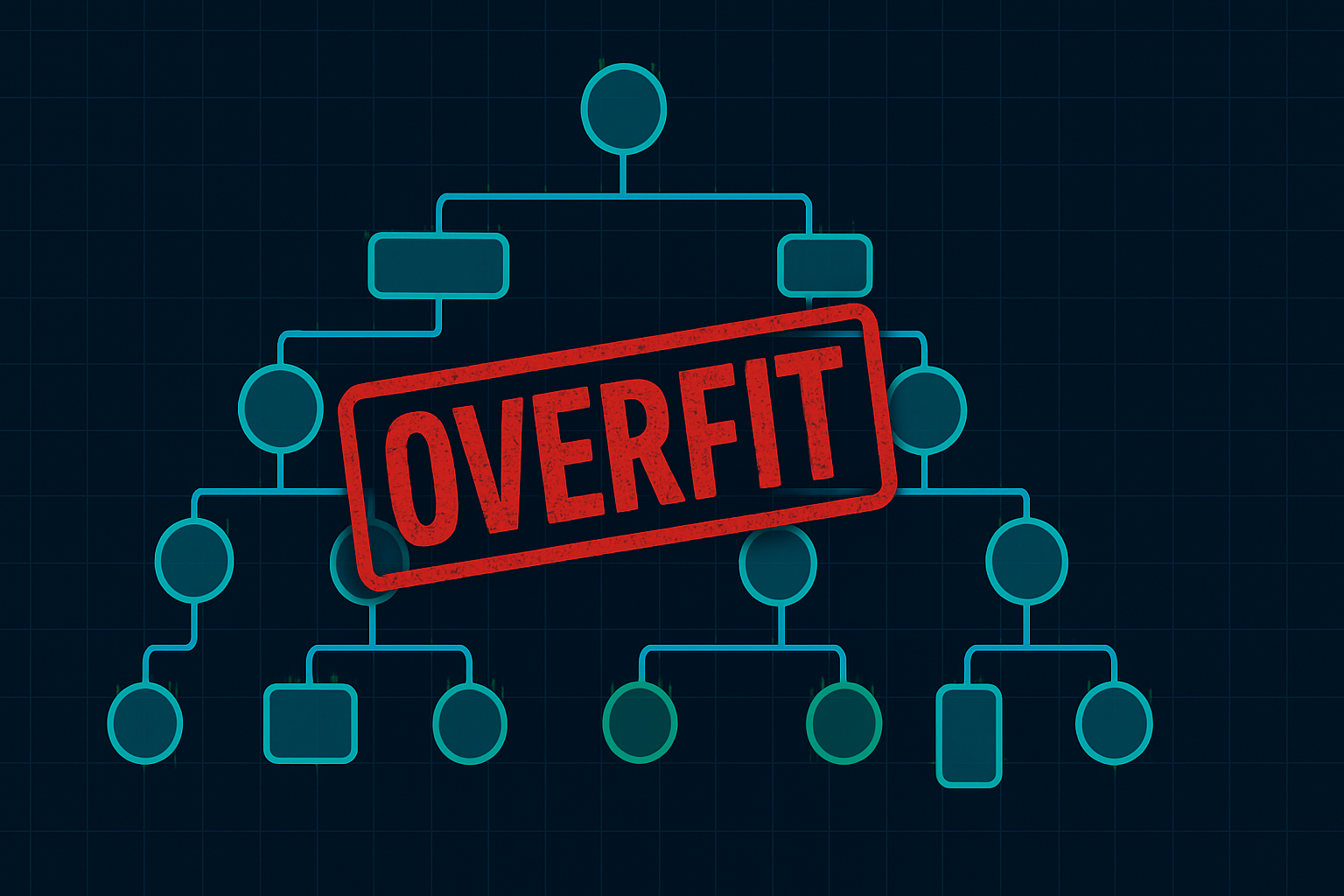

Rezultatele backtest? Rată de succes de 87%. Am crezut că am găsit Sfântul Graal. Apoi am rulat teste out-of-sample pe datele 2023-2024: rată de succes de 43%. Supra-adaptare clasică. Vocea profesorului meu de statistică de la IIT a răsunat: "Mai mulți parametri, mai multe modalități de a te păcăli pe tine însuți, Sharma."

Lecția a fost costisitoare dar necesară: complexitatea nu este egală cu avantaj (edge). Regimurile pieței se schimbă. Ceea ce ai nevoie este adaptabilitate, nu mai mulți indicatori.

Descoperirea Inginerească: Revenirea la Medie Ponderată cu Frica

Sistemul #48 s-a născut din frustrare și o simplă observație: revenirea la medie funcționează diferit în piețele de frică față de piețele normale. În loc să folosim aceiași parametri indiferent de condițiile pieței, ce-ar fi dacă ne-am ajusta abordarea în funcție de nivelul de frică?

Am petrecut trei săptămâni construind un cadru de revenire la medie ajustat la frică. Iată conceptul de bază:

Clasificarea Pieței de Frică:

- Piață Normală: VIX < 20

- Frică Crescută: VIX 20-30

- Frică Mare: VIX 30-40

- Frică Extremă: VIX > 40

Pentru fiecare regim, am optimizat parametri diferiți prin testări retrospective exhaustive. Rezultatele m-au șocat:

Cerințe de Abatere Standard în funcție de Nivelul de Frică:

- Piață Normală: 2.0 SD pentru intrare

- Frică Crescută: 2.5 SD pentru intrare

- Frică Mare: 3.0 SD pentru intrare

- Frică Extremă: 3.5 SD pentru intrare

Acest lucru s-a aliniat perfect cu modelele de revenire după spike-uri de volatilitate pe care le studiasem. În frica extremă, prețurile se abat mult mai mult de la medie înainte de a reveni.

Sistemul Complet de Revenire la Medie Ajustat la Frică

Iată exact sistemul pe care îl tranzacționez astăzi, cu fiecare parametru susținut de 20 de ani de date:

1. Evaluarea Regimului Pieței (Zilnic)

Calculează nivelul de frică folosind VIX sau Indicele Crypto Fear & Greed. Aceasta determină toți ceilalți parametri.

2. Reguli de Intrare pe Regim

Piețe Normale (VIX < 20):

- Prețul se închide sub BB(20, 2.0)

- RSI(5) < 30

- Spike de volum > 1.2x media

- Nicio intrare dacă există un trend descendent puternic (50 SMA < 200 SMA)

Piețe de Frică (VIX 20-40):

- Prețul se închide sub BB(20, 2.5-3.0)

- RSI(5) < 20

- Spike de volum > 2x media

- Linia A/D arătând acumulare

Frică Extremă (VIX > 40):

- Prețul se închide sub BB(20, 3.5)

- RSI(5) < 15

- Spike de volum > 3x media

- Așteaptă prima revenire și retestarea

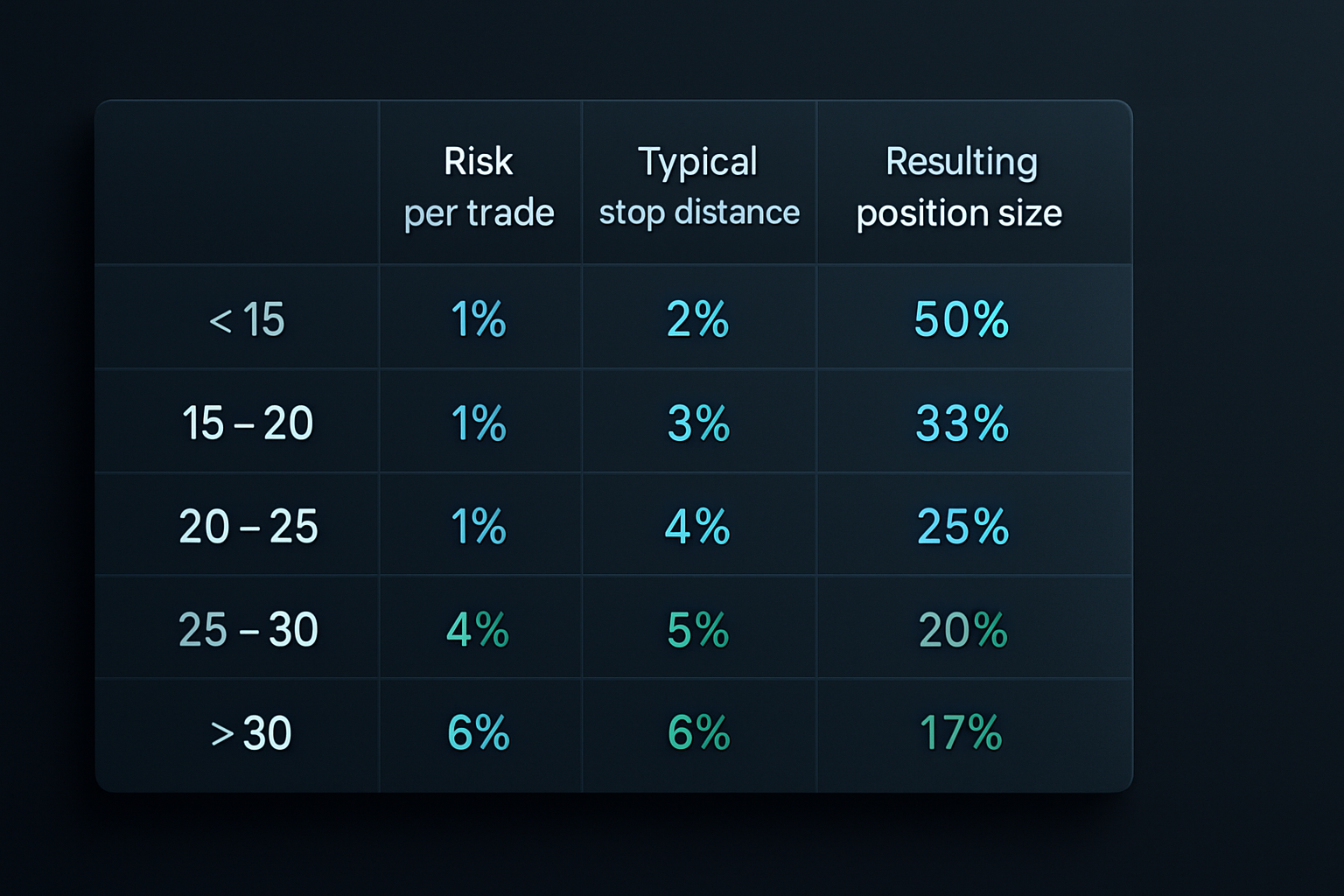

3. Dimensionarea Poziției (Critic)

Aceasta se conectează direct la cadrul meu de dimensionare a poziției:

- Piață Normală: risc de 1% pe tranzacție

- Frică Crescută: risc de 0.75% pe tranzacție

- Frică Mare: risc de 0.5% pe tranzacție

- Frică Extremă: risc de 0.25% pe tranzacție

De ce să reduci mărimea în piețele de frică? Pentru că stop loss-urile trebuie să fie mai largi. Matematica este non-negociabilă.

4. Strategia de Ieșire

- Țintă 1: 50% din poziție la medie (20 SMA)

- Țintă 2: 25% din poziție la +1 SD

- Țintă 3: 25% din poziție la +2 SD sau RSI > 70

- Stop Loss: -1 SD sub intrare (ajustat pentru volatilitate)

Dovada: Rezultatele Backtest pe 20 de Ani

Am testat acest sistem pe multiple active și timeframe-uri. Iată performanța agregată:

SPY (2004-2024):

- Tranzacții Totale: 412

- Rată de Succes: 71.3%

- Câștig Mediu: +3.2%

- Pierdere Medie: -2.1%

- Așteptare (Expectancy): +1.68%

- Raport Sharpe: 1.84

- Scădere Maximă (Drawdown): -12.3%

- Cel mai bun an: 2020 (+47.8%)

- Cel mai slab an: 2017 (+2.1%)

Performanța pe Regim de Piață:

- Piețe Normale: rată de succes 64%, așteptare +0.89%

- Piețe de Frică: rată de succes 78%, așteptare +2.34%

- Frică Extremă: rată de succes 83%, așteptare +4.21%

Sistemul performează de fapt MAI BINE în piețele de frică — exact atunci când majoritatea traderilor sunt paralizați. Acest lucru se aliniază cu ajustările dinamice VaR în timpul stresului pieței.

Aplicație în Piața Curentă (Februarie 2026)

Cu Fear & Greed la 8/100 și BTC la $68,332, suntem în teritoriul prim pentru revenirea la medie. Dar iată o perspectivă critică: frica în crypto se comportă diferit față de frica pieței tradiționale.

Ajustările mele specifice crypto:

- Folosește timeframe de 4 ore în loc de zilnic (crypto se mișcă mai repede)

- Cere o abatere de 4.0 SD în frica extremă (crypto este mai volatil)

- Intră progresiv cu 3 intrări în loc de 1 (volatilitate mai mare = mai multe oportunități)

- Țintește ieșiri mai rapide (revenirea la medie se întâmplă mai repede)

Semnalele pe care le urmăresc în prezent:

- ETH sub 4 SD pe graficul de 4 ore

- Volum de 4.2x media la scăderea recentă

- RSI(5) la 11.7 (extrem de supra-vândut)

- Datele on-chain arătând acumulare de către deținători pe termen lung

Aici instrumente precum alegerile de confluență multi-timeframe ale FibAlgo excelează — pot monitoriza aceste niveluri extreme de abatere pe multiple timeframe-uri simultan, lucru imposibil de făcut manual.

Lecțiile Dobândite cu Greu

După peste 50 de sisteme și mii de ore de backtesting, iată ce știu despre revenirea la medie:

1. Regimul pieței contează mai mult decât indicatorul

Aceeași configurație care produce profit în piețele dominate de frică te va seca în piețele cu trend.

2. Dimensiunea poziției reprezintă 70% din avantaj

Majoritatea eșecurilor la revenirea la medie provin din alocarea unei dimensiuni prea mari când volatilitatea crește.

3. Simplul bate complexul

Sistemul meu cu 5 indicatori (87% rată de succes în backtest) a pierdut în fața sistemului meu cu 2 indicatori (71% rată de succes reală).

4. Frica creează oportunitate

Când alții intră în panică, revenirea sistematică la medie prosperă — dacă ajustezi corect parametrii.

5. Backtesting-ul nu este totul

Dar este minimul necesar. Nu tranzacționa niciodată un sistem pe care nu l-ai testat în mai multe regimuri de piață.

Cimitirul meu de indicatori conține 47 de sisteme eșuate de revenire la medie. Fiecare eșec m-a învățat ceva. Sistemul #48 funcționează pentru că se adaptează la frica pieței — singura variabilă care contează cu adevărat.

Frumusețea tranzacționării sistematice? Odată ce descifrezi codul, poți exploata aceleași emoții umane care distrug traderii discreționari. Frica creează condiții de supravânzare. Condițiile de supravânzare creează oportunități de revenire la medie. Oportunitățile de revenire la medie creează profit — dacă ai sistemul potrivit.

Este timpul să punem acest cadru în aplicare în piața extrem de fricoasă de astăzi. Configurația este acolo. Întrebarea este: o vei folosi?