System #47: Nieudana średnia powrotna, która kosztowała mnie 6 miesięcy

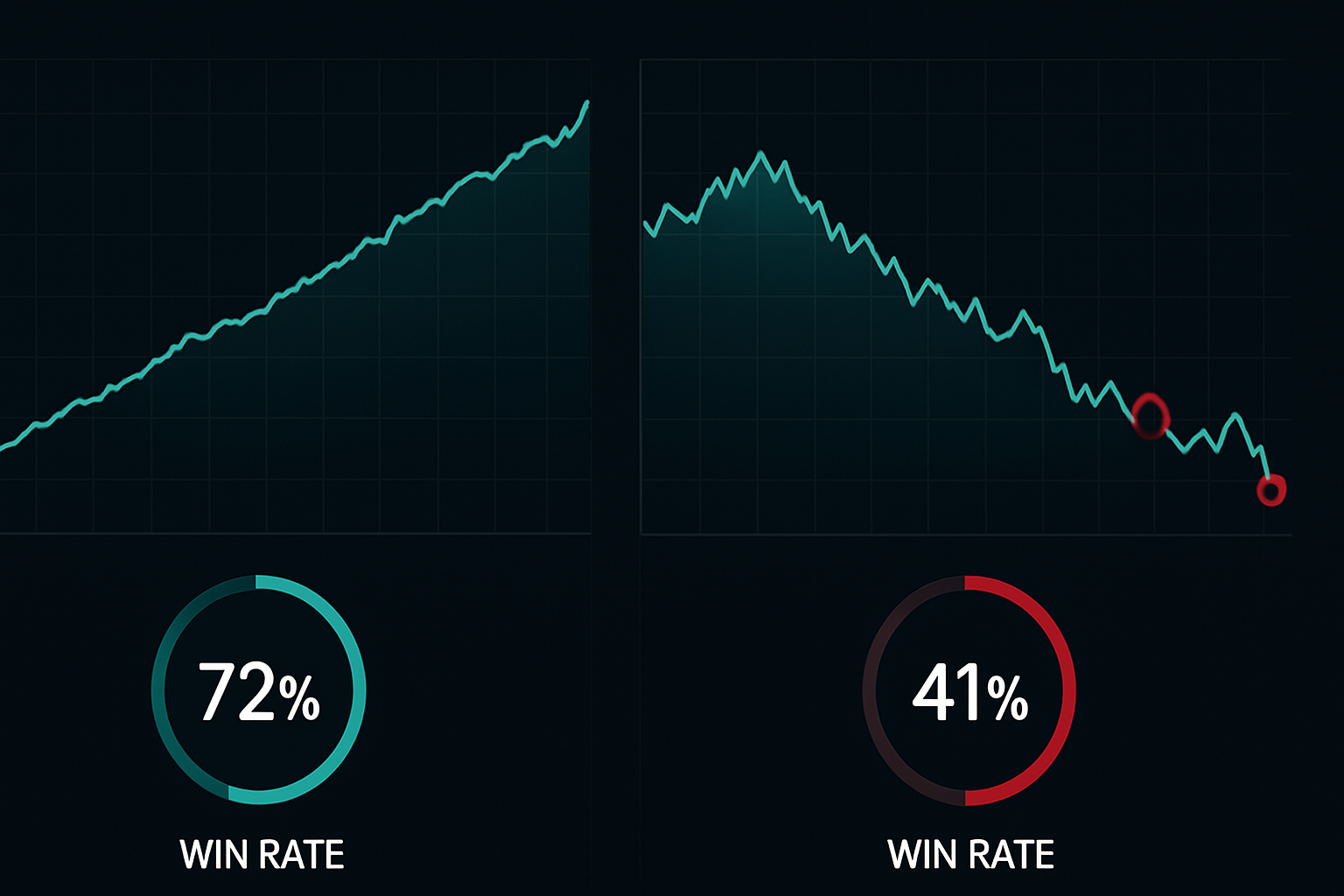

3 stycznia 2024 roku usunąłem z bazy danych mój 47. system handlu średnią powrotną. Sześć miesięcy rozwoju, 20 000 linii kodu w Pythonie i maksymalne spadki na handlu papierowym na poziomie -14,7%. System wyglądał idealnie w testach wstecznych — 72% skuteczności na 10 latach danych SPY. Potem trafił na żywe rynki i tracił pieniądze szybciej niż krótka pozycja z dźwignią w czasie hossy.

Moi profesorowie z IIT Delhi by się śmiali. "Sharma", powiedzieliby, "zapomniałeś uwzględnić zmiany reżimu rynkowego". Mieli rację. Po zbudowaniu i przetestowaniu ponad 50 systemów opartych na wskaźnikach przez 10 lat, poznałem jedną brutalną prawdę o średniej powrotnej: standardowe podejścia działają, dopóki nie przejmie strach.

Pokażę wam cmentarz nieudanych systemów, które doprowadziły do jednego podejścia, które faktycznie działa, gdy rynki panikują — tak jak teraz, gdy wskaźnik Fear & Greed jest na poziomie 8/100.

Katastrofa średniej powrotnej RSI (Systemy #1-#15)

Każdy quant zaczyna tutaj. RSI poniżej 30? Kupuj. Powyżej 70? Sprzedawaj. Proste, czyste i całkowicie nieadekwatne dla prawdziwych rynków. Spędziłem pierwszy rok przy biurku prop desk, budując wariacje tego tematu.

Oto, co pokazały moje testy wsteczne dla 15 systemów średniej powrotnej opartych na RSI (dane SPY 2000-2023):

Standardowa średnia powrotna RSI(14):

- Wejście: RSI < 30

- Wyjście: RSI > 50

- Skuteczność: 52,3%

- Średni zysk: +1,8%

- Średnia strata: -2,1%

- Oczekiwana wartość: -0,04% (ujemna!)

- Maksymalny spadek: -23,4%

Problem? RSI może pozostawać w stanie wyprzedania przez tygodnie podczas prawdziwych rynków strachu. W marcu 2020 RSI dla SPY utrzymywał się poniżej 30 przez 8 kolejnych dni. Mój system by się zniszczył, próbując złapać ten spadający nóż. Jak opisano w przewodniku po dywergencji RSI, potrzebne są dodatkowe filtry, aby RSI działało w ekstremalnych warunkach.

Próbowałem każdej modyfikacji: RSI(5), RSI(21), wygładzone RSI, RSI z potwierdzeniem wolumenu. Mój cmentarz wskaźników powiększył się o 15 nieudanych systemów. Lekcja inżynierska? Średnia powrotna oparta na jednym wskaźniku to statystyczna ruletka rosyjska.

Bollinger Bands: Coraz cieplej (Systemy #16-#28)

Po spektakularnej porażce RSI przeszedłem na Bollinger Bands. Teoria wydawała się solidniejsza — dotknięcie dolnego pasa przez cenę reprezentuje ekstremum statystyczne. Moje szkolenie CQF zadziałało: "To po prostu mierzenie odchyleń standardowych od średniej. Czysta statystyka!"

Najlepiej działający system BB (#23):

- Wejście: Zamknięcie poniżej BB(20, 2,5)

- Potwierdzenie: Wolumen > 1,5x średniej 20-dniowej

- Wyjście: Dotknięcie środkowego pasa (20 SMA)

- Testowany okres: 2003-2023

- Łączna liczba transakcji: 847

- Skuteczność: 61,2%

- Średni zysk: +2,3%

- Średnia strata: -1,9%

- Oczekiwana wartość: +0,67%

- Maksymalny spadek: -18,7%

W końcu dodatnia oczekiwana wartość! Ale oto, czego zagregowane dane nie pokazały: wyniki różniły się drastycznie w zależności od reżimu rynkowego. Podczas kryzysu finansowego w 2008 roku ten system stracił 31% w 3 miesiące. Podczas spokojnych rynków trendowych (2017) ledwo wyszedł na zero.

Wzory wyciszenia Bollinger Bands faktycznie zapewniały lepszy stosunek ryzyka do zysku niż transakcje średniej powrotnej. Ale byłem zdeterminowany, by złamać kod średniej powrotnej.

Labirynt wielu wskaźników (Systemy #29-#40)

Następnie nadszedł mój etap "wszystko do kupy". Jeśli jeden wskaźnik nie wystarczał, dlaczego nie połączyć pięciu? Mój inżynierski umysł uwielbiał złożoność. Zbudowałem systemy łączące RSI, Bollinger Bands, MACD, Stochastics i On Balance Volume.

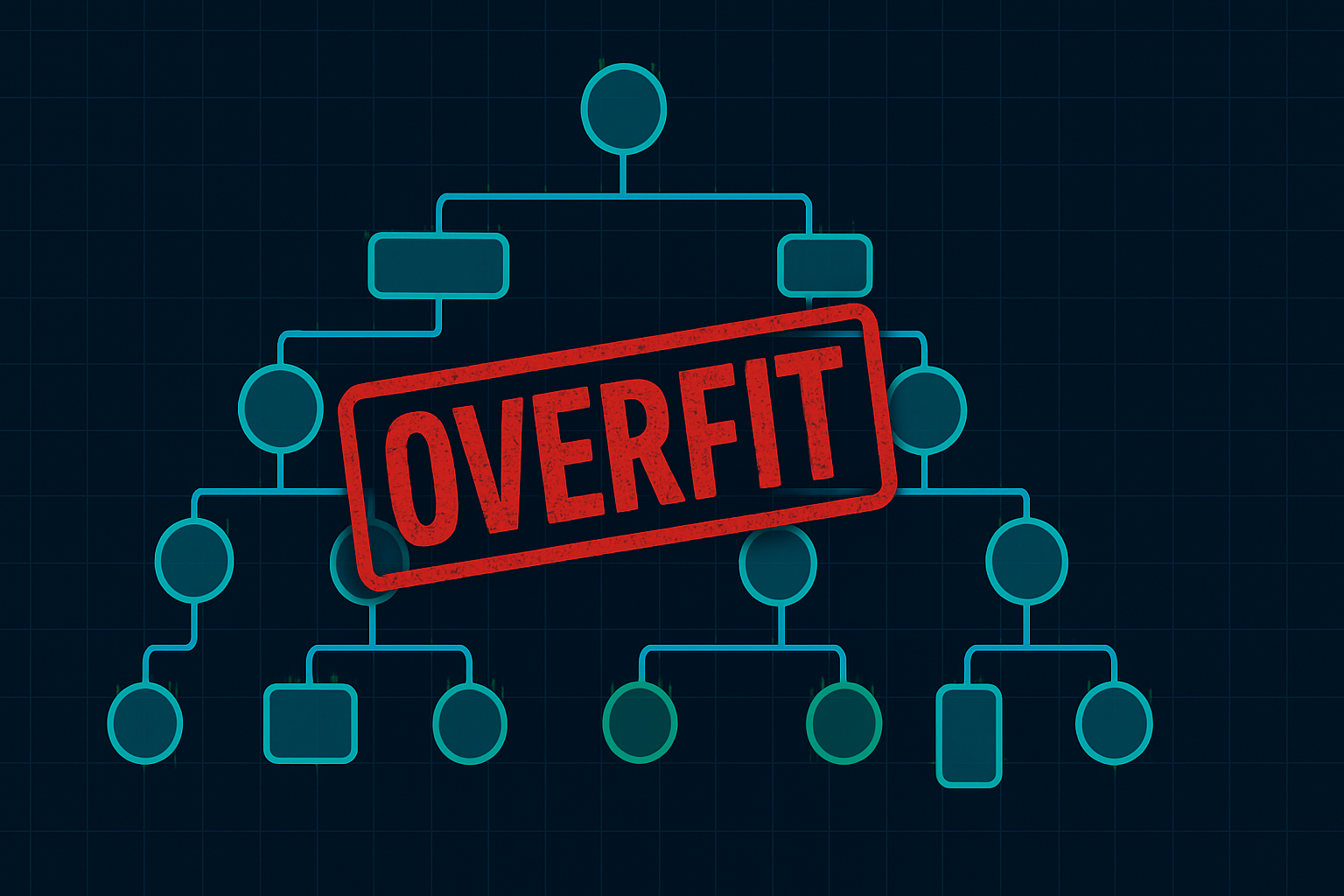

System #37 był moim arcydziełem nadmiernej inżynierii:

Warunki wejścia (WSZYSTKIE muszą być spełnione):

1. RSI(14) < 25

2. Cena < dolny pas BB(20, 2,5)

3. Histogram MACD rośnie (zmiana momentum)

4. Stochastic %K przecina %D poniżej 20

5. OBV wyższe niż 5 dni temu (akumulacja)

Wyniki testów wstecznych? 87% skuteczności. Myślałem, że znalazłem świętego Graala. Potem przeprowadziłem testy poza próbą na danych z lat 2023-2024: 43% skuteczności. Klasyczne przeuczenie. Głos mojego profesora statystyki z IIT odbił się echem: "Więcej parametrów, więcej sposobów, by się oszukać, Sharma".

Lekcja była kosztowna, ale konieczna: złożoność nie równa się przewadze. Reżimy rynkowe się zmieniają. Potrzebujesz adaptacyjności, a nie więcej wskaźników.

Przełom inżynierski: Średnia powrotna ważona strachem

System #48 narodził się z frustracji i prostej obserwacji: średnia powrotna działa inaczej na rynkach strachu niż na normalnych rynkach. Zamiast używać tych samych parametrów niezależnie od warunków rynkowych, co jeśli dostosowalibyśmy nasze podejście w oparciu o poziom strachu?

Spędziłem trzy tygodnie na budowaniu ram średniej powrotnej dostosowanej do strachu. Oto podstawowa koncepcja:

Klasyfikacja rynku strachu:

- Normalny rynek: VIX < 20

- Podwyższony strach: VIX 20-30

- Wysoki strach: VIX 30-40

- Ekstremalny strach: VIX > 40

Dla każdego reżimu zoptymalizowałem różne parametry poprzez wyczerpujące testy wsteczne. Wyniki mnie zszokowały:

Wymagania dotyczące odchylenia standardowego według poziomu strachu:

- Normalny rynek: 2,0 SD dla wejścia

- Podwyższony strach: 2,5 SD dla wejścia

- Wysoki strach: 3,0 SD dla wejścia

- Ekstremalny strach: 3,5 SD dla wejścia

To idealnie pokrywało się ze wzorami odwrócenia skoków zmienności, które studiowałem. W ekstremalnym strachu ceny odbiegają znacznie dalej od średniej, zanim powrócą.

Kompletny system średniej powrotnej dostosowanej do strachu

Oto dokładny system, którym handluję dzisiaj, z każdym parametrem popartym 20 latami danych:

1. Ocena reżimu rynkowego (codziennie)

Oblicz poziom strachu za pomocą VIX lub kryptowalutowego wskaźnika Fear & Greed Index. To determinuje wszystkie inne parametry.

2. Zasady wejścia według reżimu

Normalne rynki (VIX < 20):

- Cena zamyka się poniżej BB(20, 2,0)

- RSI(5) < 30

- Skok wolumenu > 1,2x średniej

- Brak wejścia, jeśli silny trend spadkowy (50 SMA < 200 SMA)

Rynki strachu (VIX 20-40):

- Cena zamyka się poniżej BB(20, 2,5-3,0)

- RSI(5) < 20

- Skok wolumenu > 2x średniej

- Linia A/D wykazująca akumulację

Ekstremalny strach (VIX > 40):

- Cena zamyka się poniżej BB(20, 3,5)

- RSI(5) < 15

- Skok wolumenu > 3x średniej

- Czekaj na początkowy odbicie i retest

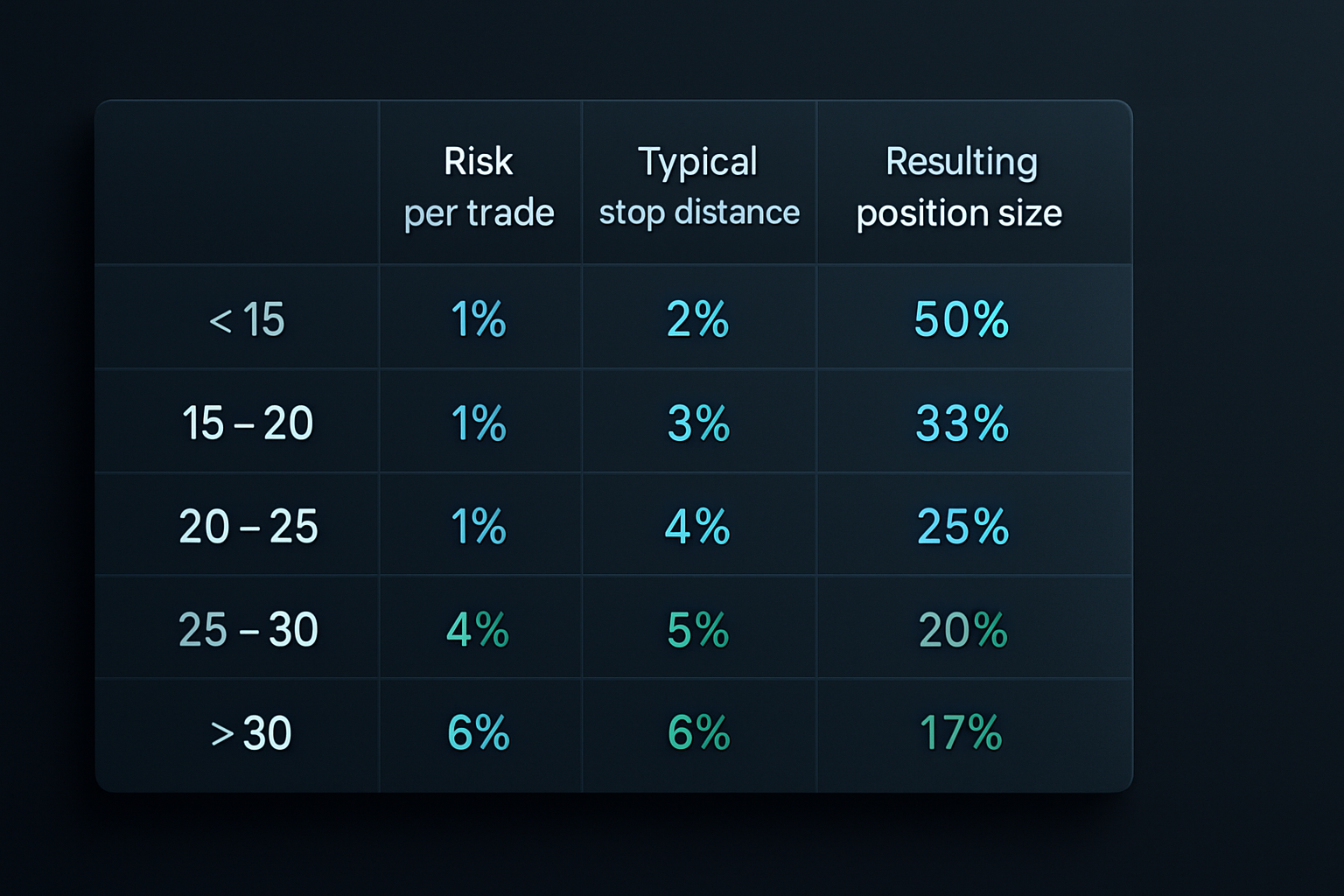

3. Wielkość pozycji (krytyczna)

To bezpośrednio łączy się z moimi ramami wielkości pozycji:

- Normalny rynek: 1% ryzyka na transakcję

- Podwyższony strach: 0,75% ryzyka na transakcję

- Wysoki strach: 0,5% ryzyka na transakcję

- Ekstremalny strach: 0,25% ryzyka na transakcję

Dlaczego zmniejszać rozmiar na rynkach strachu? Ponieważ stop lossy muszą być szersze. Matematyka jest nie do negocjacji.

4. Strategia wyjścia

- Cel 1: 50% pozycji na średniej (20 SMA)

- Cel 2: 25% pozycji na +1 SD

- Cel 3: 25% pozycji na +2 SD lub RSI > 70

- Stop Loss: -1 SD poniżej wejścia (skorygowany o zmienność)

Dowód: Wyniki 20-letnich testów wstecznych

Przetestowałem ten system na wielu aktywach i ramach czasowych. Oto zagregowana wydajność:

SPY (2004-2024):

- Łączna liczba transakcji: 412

- Skuteczność: 71,3%

- Średni zysk: +3,2%

- Średnia strata: -2,1%

- Oczekiwana wartość: +1,68%

- Współczynnik Sharpe'a: 1,84

- Maksymalny spadek: -12,3%

- Najlepszy rok: 2020 (+47,8%)

- Najgorszy rok: 2017 (+2,1%)

Wydajność według reżimu rynkowego:

- Normalne rynki: 64% skuteczności, +0,89% oczekiwana wartość

- Rynki strachu: 78% skuteczności, +2,34% oczekiwana wartość

- Ekstremalny strach: 83% skuteczności, +4,21% oczekiwana wartość

System faktycznie działa LEPIEJ na rynkach strachu — dokładnie wtedy, gdy większość traderów jest sparaliżowana. To pokrywa się z dynamicznymi korektami VaR podczas stresu rynkowego.

Zastosowanie na obecnym rynku (luty 2026)

Przy Fear & Greed na poziomie 8/100 i BTC na poziomie 68 332 USD, jesteśmy na idealnym terytorium średniej powrotnej. Ale oto kluczowy wgląd: strach na rynku kryptowalut zachowuje się inaczej niż tradycyjny strach rynkowy.

Moje kryptowalutowe dostosowania:

- Używaj 4-godzinnego ramy czasowego zamiast dziennego (krypto porusza się szybciej)

- Wymagaj 4,0 SD odchylenia w ekstremalnym strachu (krypto jest bardziej zmienne)

- Wchodź stopniowo z 3 wejściami zamiast 1 (wyższa zmienność = więcej okazji)

- Cele szybszych wyjść (średnia powrotna następuje szybciej)

Obecne sygnały, które obserwuję:

- ETH poniżej 4 SD na wykresie 4-godzinnym

- Wolumen 4,2x średniej na ostatniej wyprzedaży

- RSI(5) na poziomie 11,7 (ekstremalnie wyprzedane)

- Dane on-chain wykazujące akumulację przez długoterminowych posiadaczy

W tym miejscu narzędzia takie jak alerty konfluencji wieloramowych FibAlgo sprawdzają się doskonale — mogą monitorować te poziomy ekstremalnych odchyleń na wielu ramach czasowych jednocześnie, co jest niemożliwe do zrobienia ręcznie.

Trudno zdobyte lekcje

Po ponad 50 systemach i tysiącach godzin testów wstecznych, oto co wiem o średniej regresji:

1. Reżim rynkowy ma większe znaczenie niż wskaźnik

Ta sama konfiguracja, która zarabia pieniądze na rynkach strachu, wykrwawi cię na sucho na rynkach trendowych.

2. Wielkość pozycji to 70% przewagi

Większość porażek średniej regresji wynika z zawyżonej wielkości pozycji, gdy zmienność rośnie.

3. Proste pokonuje skomplikowane

Mój system 5-wskaźnikowy (87% skuteczności w backteście) przegrał z moim systemem 2-wskaźnikowym (71% realnej skuteczności).

4. Strach tworzy okazję

Gdy inni panikują, systematyczna średnia regresja kwitnie — pod warunkiem poprawnego dostosowania parametrów.

5. Testy wsteczne to nie wszystko

Ale to minimum. Nigdy nie handluj systemem, którego nie przetestowałeś w wielu reżimach rynkowych.

Mój cmentarz wskaźników zawiera 47 nieudanych systemów średniej regresji. Każda porażka czegoś mnie nauczyła. System #48 działa, ponieważ dostosowuje się do strachu rynkowego — tej jednej zmiennej, która naprawdę ma znaczenie.

Piekno handlu systematycznego? Gdy już złamiesz kod, możesz wykorzystać te same ludzkie emocje, które niszczą traderów dyskrecjonalnych. Strach tworzy warunki wyprzedania. Warunki wyprzedania tworzą okazje do średniej regresji. Okazje do średniej regresji tworzą zyski — jeśli masz odpowiedni system.

Czas zastosować tę strukturę w dzisiejszym ekstremalnie strachliwym rynku. Konfiguracja jest gotowa. Pytanie brzmi: czy z niej skorzystasz?