Den 47 milliarder dollar støttelinjen som aldri eksisterte

Den 9. november 2022 så kryptomarkedet Bitcoin sveve rundt 17 600 dollar – et «kritisk støttenivå» ifølge alle tekniske analytikere på Twitter. Innen 10. november hadde den støtten forsvunnet, og tatt med seg 47 milliarder dollar i markedsverdi da Bitcoin krasjet til 15 700 dollar.

Dette er hva som skjedde: tradere tegnet linjer mens institusjonene jakter på likviditet.

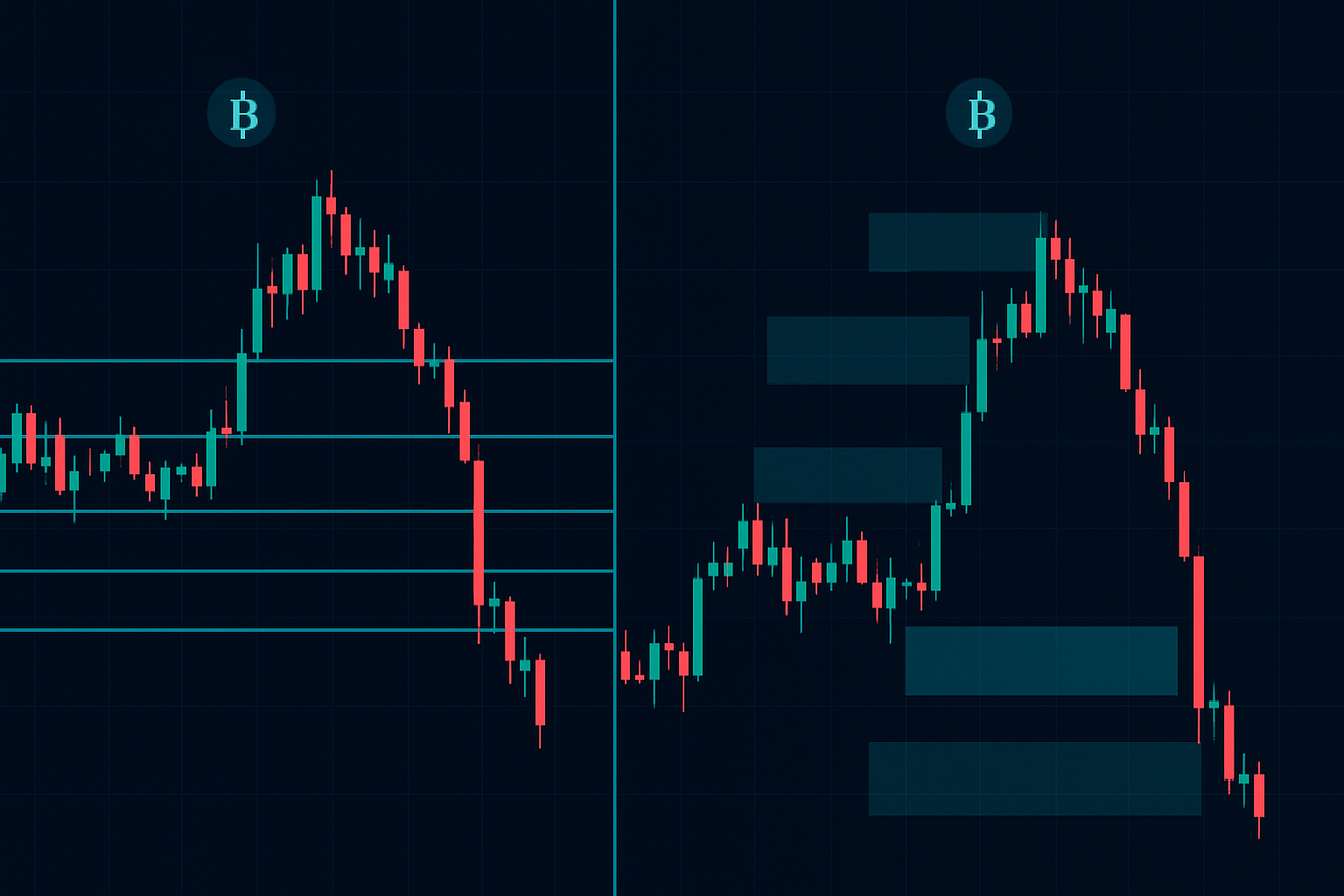

Den tradisjonelle tilnærmingen til støtte og motstand – å tegne horisontale linjer ved svinghøyder og -lunner – er fundamentalt feil. Den antar at prisen respekterer spesifikke nivåer, når virkeligheten er at smart penger ser på disse områdene som likviditetspooler å plyndre.

Denne artikkelen avslører hvordan institusjonelle tradere faktisk identifiserer og handler støtte- og motstandssoner. Du vil lære hvorfor dine nøye tegnede linjer stadig svikter, og hvordan du kan oppdage likviditetssonene der virkelige reverseringer skjer.

Hvorfor tradisjonell støtte og motstand svikter

Lærebokdefinisjonen høres logisk ut: støtte er der kjøpstrykket overvelder salg, motstand er der selgere dominerer kjøpere. Tegn en linje, vent på at prisen reagerer. Enkelt.

Bortsett fra at markeder ikke fungerer så enkelt lenger.

Ifølge en studie fra 2023 av CME Group kommer over 70% av S&P 500-volumet nå fra algoritmisk trading. Disse algoritmene respekterer ikke dine horisontale linjer – de jakter på stop-lossene som er klynget rundt dem.

Tenk på det: hvor plasserer detaljinvestorer stop-lossene sine? Rett under støtte. Hvor setter de kjøpsordrene sine? Rett over motstand. Dette skaper likviditetspooler som tiltrekker seg institusjonell ordrestrøm som magneter.

Krakket i mars 2020 under COVID-19 demonstrerte dette perfekt. S&P 500 hadde «sterk støtte» på 2800. Så 2700. Så 2500. Hvert nivå sviktet spektakulært fordi institusjonene ikke forsvarte linjer – de høstet likviditeten under dem.

Men her blir det interessant...

Likviditetssone-metoden: Hvordan smart penger faktisk handler S/R

Profesjonelle tradere ser ikke på støtte og motstand som linjer – de ser soner med likviditetsubalanse. Disse sonene strekker seg typisk 0,5 % til 2 % rundt tradisjonelle S/R-nivåer, avhengig av aktivas volatilitet.

Her er tre-trinnsprosessen institusjonene bruker:

Trinn 1: Identifiser likviditetspooler

Se etter områder der detaljinvestorer sannsynligvis er fanget. Tidligere støtte som sviktet? Det er der stop-lossene har akkumulert. Gammel motstand som ble brutt? Det er der shortselgere ble fanget.

Trinn 2: Mål volumutmatting

Bruk volumprofil eller on-balance volume (OBV) for å identifisere der aggressivt kjøp eller salg er utmattet. Lave volumnoder markerer ofte kantene av sanne støtte-/motstandssoner.

Trinn 3: Vent på feien

Dette er avgjørende: smart penger presser ofte prisen litt forbi det åpenbare nivået for å utløse stop-loss før reversering. Den spissen under støtte som umiddelbart kommer tilbake? Det er ikke et «falskt brudd» – det er likviditetsinnhøsting.

La meg vise deg nøyaktig hvordan dette utspilte seg i en nylig handel...

Ekte markedseksempel: Teslas 180 dollar likviditetsfelle

Den 23. oktober 2023 nærmet Tesla seg den «kritiske 180 dollar-støtten» som hadde holdt tre ganger tidligere. Tekniske analytikere var bullish. Detaljinvestorer hadde kjøpsordre stablet fra 180 til 182 dollar.

Klokken 10:47 spikret Tesla ned til 178,43 dollar – brøt støtten med 0,87 %. Volumet eksploderte til 4x gjennomsnittet. Innen 12 minutter hadde prisen kommet seg over 181 dollar og fortsatte til 186 dollar ved dagens slutt.

Hva skjedde? Institusjonene feide opp likviditeten under 180 dollar. De utløste detaljinvestorenes stop-loss på 179,50, 179 og 178,50 dollar, absorberte salget, og reverserte deretter høyere med større volum.

Dette mønsteret gjentar seg konstant på tvers av alle markeder. Nøkkelen er å gjenkjenne når et brudd er en likviditetsinnsamling kontra ekte fortsettelse. Slik gjør du det...

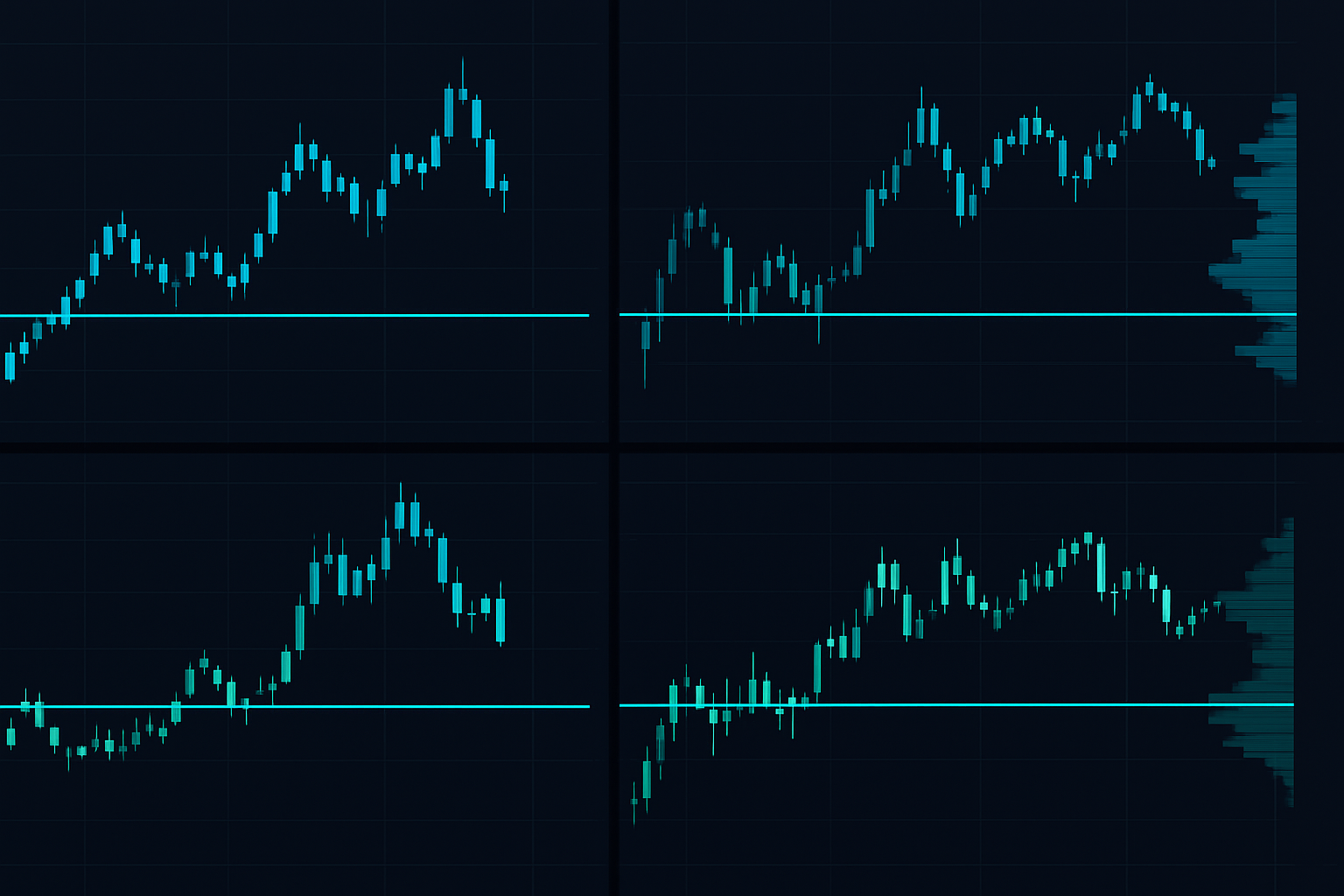

Tidsfaktoren: Flere tidsrammer konfluens

Et støttenivå på én tidsramme betyr ingenting. Ekte institusjonelle S/R-soner vises samtidig på tvers av flere tidsrammer.

Hierarkiet fungerer slik:

- Månedlig/Ukentlig: Store likviditetsreservoarer – pensjonsfond og statlige formuesfond opererer her

- Daglig: Swing trade-likviditet – hedgefond og prop firms fokuserer her

- 4-timer/1-time: Intradag-likviditet – market makers og HFT-algoritmer dominerer

- 15-min/5-min: Scalp-likviditet – detalj- og daytradere klynger seg her

Når støtte på dagsgrafen faller sammen med 61,8 % Fibonacci-retracement på den ukentlige og et volum-punkt-of-control på den månedlige? Det er ikke en linje – det er en festning av likviditet.

Men selv festningssoner kan bryte. Spørsmålet er: hvordan vet du når støtte blir motstand?

Vendingen: Når støtte blir motstand (og omvendt)

Tradisjonell lære sier at brutt støtte blir motstand. Sant, men ufullstendig. Styrken på vendingen avhenger av volumet og tiden brukt under/over nivået.

Under krypto-bjørnemarkedet i 2022 demonstrerte Bitcoins 30 000 dollar-nivå dette perfekt:

- Mai 2021: Sterk støtte etter første berøring av 30k

- Juni 2021: Brøt under med massivt volum, ble motstand

- Juli 2021: Gjeninntatt kortvarig, men lavt volum = svak vending

- Mai 2022: Hard avvisning på 30k med 3x gjennomsnittsvolum

- Juni 2022: Endelig brudd under førte til 17k bunn

Legger du merke til mønsteret? Hver test av det vendte nivået kom med spesifikke volum-signaturer. Høy volum-avvisning = sterk vending. Lavt volum-brudd = sannsynligvis falskt.

Dette bringer oss til den mest oversette aspekten ved S/R-trading...

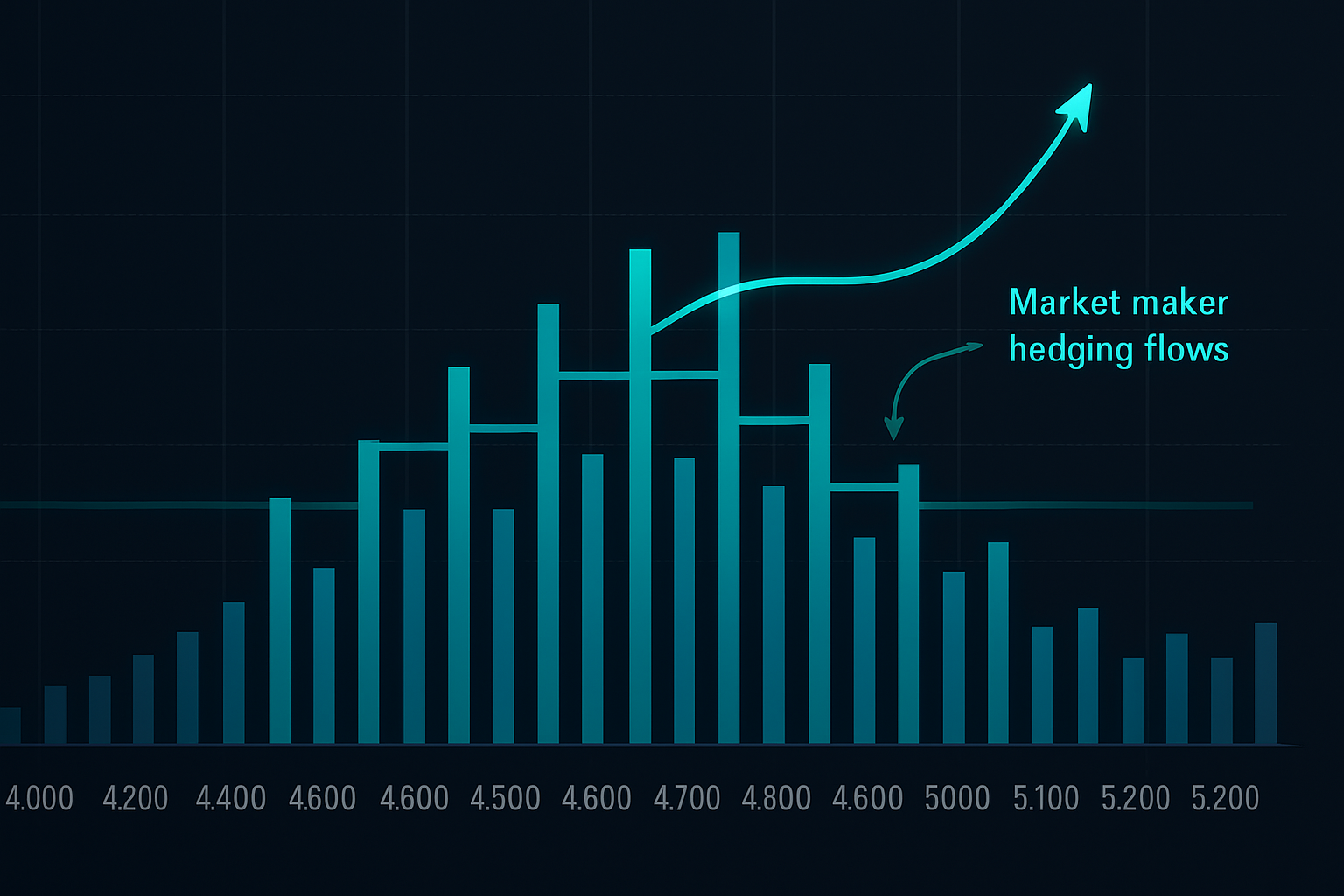

Den skjulte faktoren: Opsjoner og futures-posisjonering

Her er hva din kartplattform ikke viser: massive opsjonsposisjoner skaper syntetiske støtte- og motstandsnivåer.

Når det er tung åpen interesse ved spesifikke strikes, må market makers sikre sin eksponering. Dette skaper refleksivt kjøp under striken (for calls) eller salg over den (for puts).

Eksempel: Hvis det er 50 000 åpne call-kontrakter på SPX 4500, må market makers som solgte disse calls kjøpe futures når prisen nærmer seg 4500. Dette skaper midlertidig støtte – til utløp.

Opsjonsmarkedet skaper i hovedsak usynlige S/R-nivåer som bare profesjonelle følger. Store utløpsdatoer (månedlig OPEX, kvartalsvis «quad witch») sammenfaller ofte med støtte-/motstandsbrudd av denne grunn.

Praktisk anvendelse: Det komplette S/R-tradingsystemet

La oss sette alt sammen til en systematisk tilnærming:

1. Soneidentifikasjon (Ikke Linjer)

- Marker områder 0,5-2 % rundt åpenbare S/R-nivåer

- Bredere soner for volatile eiendeler (krypto, vekstaksjer)

- Smalere soner for stabile eiendeler (forex majors, indeks-ETFer)

2. Likviditetsanalyse

- Hvor er åpenbare stop-loss klynget?

- Hva er volumprofilen innenfor sonen?

- Noen store opsjonsstrikes i nærheten?

3. Flere tidsrammer bekreftelse

- Dukker sonen opp på minst 2 høyere tidsrammer?

- Noen Fibonacci-sammenfall?

- Sjekk CCI-indikatoren for momentumdivergens

4. Inngangsekseskusjon

- Vent på likviditetsfei (spike forbi nivået)

- Bekreft med volumsvulst

- Gå inn ved gjeninntak av sonen, ikke første berøring

5. Risikostyring

- Stop forbi likviditetsfei-lav/høy

- Reduser posisjonsstørrelse i lavvolumsmarkeder

- Trail stops ved å bruke neste lavere tidsrammes struktur

Dette systemet tvinger deg til å tenke som smart penger: hvor er likviditeten fanget, og hvordan kan jeg posisjonere meg på riktig side av dens frigjøring?

Vanlige fallgruver og hvordan unngå dem

Selv med likviditetssone-metoden gjør tradere forutsigbare feil:

Fallgrop 1: Handle hver sone

Ikke alle S/R-soner er like. Fokuser på de med flere tidsrammer konfluens og klare likviditetsubalanser. Kvalitet over kvantitet.

Fallgrop 2: Ignorere kontekst

En støttesone i en sterk nedtrend er bare en pause. Sjekk den bredere markedstrukturen før du forventer store reverseringer.

Fallgrop 3: Faste soner

Likviditetssoner utvikler seg. Etter hvert som volum akkumuleres på nye nivåer, mister gamle soner relevans. Oppdater analysen din regelmessig.

Fallgrop 4: Emosjonell tilknytning

Bare fordi du kjøpte på støtte betyr ikke at den må holde. Hvis likviditetsstrukturen endres, tilpass deg eller stå ut.

Den største fallgruven? Å tenke som detaljinvestor når institusjoner spiller et helt annet spill.

Avanserte konsepter: Smart penger fotavtrykk

Når du mestrer grunnleggende likviditetssoner, se etter disse institusjonelle tegnene:

Akumuleringshylle: Prisen konsoliderer seg rett over støtte mens volumet gradvis øker. Smart penger absorberer tilbud før neste oppgang.

Distribusjonshylle: Motstand holder flere ganger, men med avtagende volum ved hver test. Institusjoner losser posisjoner til ivrige detaljkjøpere.

Spring-mønsteret: Et skarpt brudd under støtte på høyt volum, etterfulgt av umiddelbar gjenoppretting. Dette er klassisk Wyckoff-akkumulering.

Upthrust: Det motsatte – en sprike over motstand som svikter. Distribusjon er fullført, nedgang følger.

Disse mønstrene avslører institusjonell intensjon utover enkle støtte- og motstandslinjer.

Konklusjon: Tenk soner, ikke linjer

Eraen med å tegne horisontale linjer og håpe på det beste er over. Moderne markeder krever forståelse av likviditetsdynamikk, flere tidsrammer konfluens og institusjonell oppførsel.

Støtte og motstand betyr fortsatt noe – men som soner med likviditetsubalanse, ikke magiske linjer. Traderne som tilpasser seg denne virkeligheten tjener på likviditeten som fangede tradere tilfører.

Neste gang du ser prisen nærme seg et viktig nivå, spør deg selv: Hvor er traderne fanget? Hvor er stop-lossene deres? Hva ville smart penger gjøre her?

Svaret på disse spørsmålene er verdt mer enn tusen perfekt tegnede linjer.

For tradere som er klare til å ta sin tekniske analyse til neste nivå med institusjonsklasse verktøy, tilbyr Om FibAlgo AI-drevne indikatorer som automatisk identifiserer høysannsynlighets likviditetssoner og smart penger-posisjonering. Bli med i vårt FibAlgo trading community hvor tusenvis av tradere deler sin S/R-soneanalyse og lærer sammen.

Vil du dykke dypere inn i avanserte tradingkonsepter? Utforsk flere tradingartikler som dekker alt fra markedssykologi til kvantitative strategier.