Rahsia $4 Trilion Tersembunyi di Depan Mata

Setiap peniaga runcit tahu purata bergerak. Silang naik, beli. Silang turun, jual. Mudah, kan?

Inilah yang mereka tidak beritahu anda: peniaga institusi menggunakan purata bergerak dengan cara yang sama sekali berbeza. Apabila meja dagangan JPMorgan melihat purata bergerak 200-hari, mereka tidak menunggu silang. Mereka memerhatikan sesuatu yang jauh lebih menguntungkan — dan ia berkait rapat dengan bagaimana MA bertindak sebagai paras Fibonacci dinamik.

Semasa kemalangan COVID Mac 2020, S&P 500 melantun daripada purata bergerak 200-minggunya dalam lingkungan 0.3%. Kebetulan? Tidak apabila anda faham bahawa purata bergerak utama mencipta magnet kecairan — zon di mana berjuta-juta henti rugi dan pesanan had terkumpul.

Artikel ini mendedahkan buku panduan purata bergerak institusi. Bukan versi buku teks. Yang sebenar.

Mengapa Strategi Purata Bergerak Tradisional Gagal

Mari mulakan dengan kebenaran yang tidak selesa: strategi purata bergerak yang diajar dalam kebanyakan kursus mempunyai kadar kemenangan 38% dalam pasaran trend dan 22% dalam julat. Chicago Mercantile Exchange menerbitkan nombor ini dalam kajian peniaga runcit 2023 mereka.

Silang emas? Isyarat menaik 50/200 MA yang terkenal itu? Ia mengelirukan peniaga 14 kali antara 2018-2023 pada S&P 500 sahaja. Setiap isyarat palsu mencetuskan purata susut nilai 3.8%.

Mengapa strategi ini gagal? Tiga sebab:

- Penunjuk ketinggalan dalam pasaran ke hadapan — Apabila MA bersilang, pergerakan selalunya sudah habis

- Tiada konteks volum — Silang pada volum rendah tidak bermakna apa-apa kepada algoritma institusi

- Mengabaikan struktur pasaran — MA tidak wujud secara terpencil; ia berinteraksi dengan sokongan, rintangan, dan paras Fibonacci

Tapi di sinilah ia menjadi menarik. Apabila anda menganalisis data aliran pesanan dari bursa utama, anda mendapati bahawa institusi memang menggunakan purata bergerak — cuma bukan cara yang difikirkan oleh runcit.

Rangka Kerja MA Institusi: Paras Fibonacci Dinamik

Peniaga profesional melihat purata bergerak sebagai paras tarikan balik Fibonacci dinamik yang menyesuaikan diri dengan keadaan pasaran. Fikirkan: MA 50-hari selalunya bertindak seperti tarikan balik 38.2% dalam pasaran trend, manakala MA 200-hari meniru paras 61.8%.

Ini bukan mistik. Ia matematik bertemu psikologi pasaran. Inilah rangka kerja yang digunakan institusi:

"Purata bergerak mencipta ramalan yang memenuhi diri sendiri bukan kerana garisan itu sendiri, tetapi kerana pesanan yang terkumpul di sekitarnya." — Peter Brandt, pakar carta klasik dengan pengalaman 40+ tahun

MA utama dan kesetaraan Fibonacci mereka:

- MA 20-tempoh = zon tarikan balik 23.6% (sokongan kecil dalam trend kuat)

- MA 50-tempoh = zon 38.2% (ujian utama pertama dalam trend sihat)

- MA 100-tempoh = zon 50% (paras keseimbangan)

- MA 200-tempoh = zon 61.8% (sokongan akhir sebelum perubahan trend)

Tapi inilah kejutan — paras ini hanya penting apabila digabungkan dengan volum dan aksi harga. Lihat sistem volum 3-zon ini untuk melihat bagaimana volum mengesahkan paras Fibonacci.

Sistem Konfluens 3-MA Yang Benar-benar Berfungsi

Lupakan strategi kompleks dengan 7 penunjuk. Sistem MA institusi paling berkesan menggunakan hanya tiga purata merentas pelbagai kerangka masa. Inilah penyediaan tepatnya:

- MA Trend Utama: 200-tempoh pada carta harian

- MA Momentum Pertengahan: 50-tempoh pada carta harian

- MA Masa Kemasukan: 20-tempoh pada carta 4-jam

Keajaiban berlaku di zon konfluens — di mana berbilang MA berkumpul dalam 1% antara satu sama lain. Zon ini bertindak seperti super-magnet untuk pesanan institusi.

Contoh sebenar: Pada 13 Oktober 2022, Bitcoin membentuk konfluens pada $19,200 di mana MA 200-harian, MA 50-mingguan, dan MA 20-bulanan semua bertemu. Lantunan seterusnya? 23% dalam 8 hari.

Tapi konfluens sahaja tidak mencukupi. Anda perlukan corak pengesahan volum:

- Lonjakan volum 50% di atas purata 20-hari apabila harga menghampiri konfluens

- Corak penyerapan (volum tinggi, lilin julat kecil)

- Volum susulan pada lantunan melebihi volum pendekatan

Tanpa corak volum ini, zon konfluens menjadi perangkap. Dengannya? Anda berdagang bersama institusi.

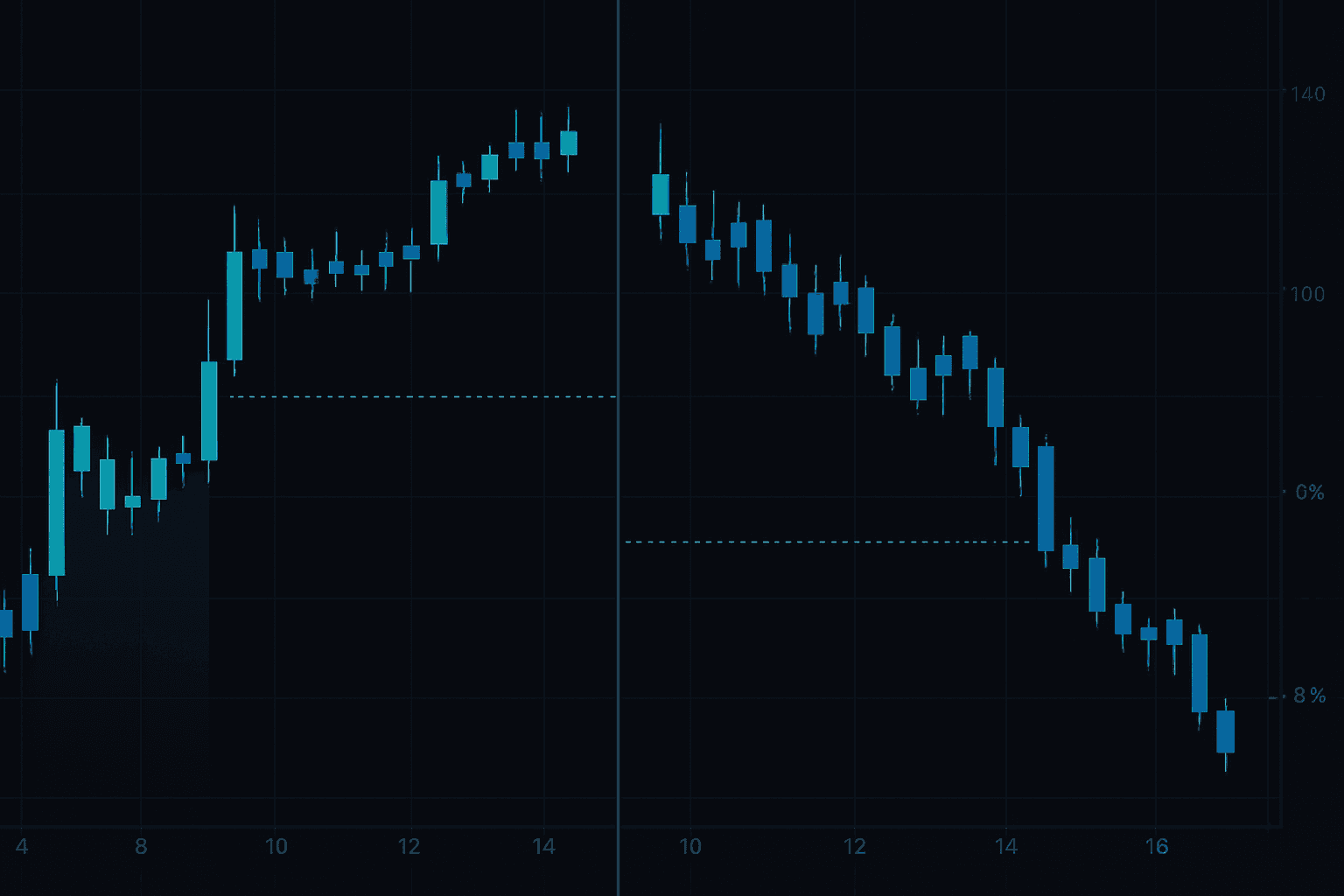

Pemburuan Kecairan: Bagaimana Bank Menggunakan MA Menentang Runcit

Inilah sesuatu yang pendidik dagangan anda tidak akan beritahu: bank secara aktif memburu henti rugi di sekitar purata bergerak utama. Ia bukan manipulasi — ia perniagaan.

Corak berfungsi seperti ini:

- Harga menghampiri MA utama (biasanya 50 atau 200-hari)

- Peniaga runcit meletakkan henti rugi tepat di bawah MA

- Algoritma institusi mengesan kelompok henti rugi

- Harga melonjak melalui MA sebanyak 0.5-2% untuk mencetuskan henti rugi

- Institusi membeli kecairan dari henti rugi yang dicetuskan

- Harga berbalik semula di atas MA

Ini berlaku pada MA 200-hari Tesla pada 24 Mei 2023. Harga melonjak $4 di bawah MA (mencetuskan $2.1 bilion henti rugi menurut unusual whales), kemudian berbalik untuk ditutup $8 di atasnya.

Pertahanan terhadap pemburuan kecairan? Letakkan henti rugi berdasarkan ATR (Julat Sebenar Purata), bukan paras MA sewenang-wenangnya. Henti rugi 1.5x ATR memberi anda perlindungan sambil mengelakkan zon pembunuhan. Ketahui lebih lanjut tentang corak pemburuan kecairan dalam panduan wang pintar kami.

Analisis MA Pelbagai Kerangka Masa: Kelebihan Yang Disembunyikan Institusi

Analisis kerangka masa tunggal adalah pemikiran runcit. Institusi menyusun kerangka masa seperti anak patung Rusia, setiap satu mengesahkan yang seterusnya. Inilah hierarki mereka:

- Carta bulanan: Mentakrifkan trend makro (atas/bawah MA 20-bulan)

- Carta mingguan: Mengenal pasti ayunan pertengahan (MA 50-minggu sebagai S/R dinamik)

- Carta harian: Mengatur masa kemasukan (konfluens MA 20/50/200)

- Carta 4-jam: Menghaluskan pelaksanaan (MA 20-tempoh untuk penempatan henti rugi)

Langkah kuasa? Apabila semua kerangka masa sejajar dengan harga di atas MA masing-masing, institusi menambah saiz. Apabila bercampur? Mereka mengurangkan pendedahan atau lindung nilai.

Januari 2023 memberikan contoh buku teks. Nasdaq menembusi atas MA 20-bulannya buat pertama kali sejak November 2021. MA mingguan dan harian sejajar menaik dalam 5 hari. Hasilnya? Kenaikan 17% dalam 6 minggu apabila institusi masuk berturut-turut.

Pendekatan pelbagai kerangka masa ini mencerminkan dagangan CCI pelbagai kerangka masa — prinsipnya universal merentas penunjuk.

Integrasi Profil Volum: Kepingan Yang Hilang

Purata bergerak tanpa profil volum seperti memandu dengan satu mata tertutup. Anda mungkin sampai ke destinasi, tetapi anda terlepas separuh gambar.

Inilah yang institusi perhatikan:

- Nod Volum Tinggi (HVN) berhampiran MA — Ini mencipta zon "melekit" di mana harga terkonsolidasi

- Nod Volum Rendah (LVN) antara MA — Harga bergerak pantas melalui jurang ini

- Pembentukan rak volum — Apabila HVN sejajar dengan MA utama, ia menjadi kubu

Penyediaan emas: MA utama + HVN + sokongan/rintangan sebelumnya. Apabila ketiga-tiga ini sejajar, institusi mengumpul. Pembetulan S&P 500 Oktober 2023 berhenti tepat pada konfluens tiga kali ganda ini di 4,200.

Mengekod Strategi MA Anda: Peraturan Automasi

Dagangan manual adalah dagangan emosi. Inilah rangka kerja asas TradingView Pine Script untuk pendekatan MA institusi:

Syarat kemasukan (semua mesti benar):

- Harga menyentuh MA utama (50/100/200) dari atas dalam trend naik

- Lonjakan volum > 1.5x purata 20-tempoh

- Penjajaran MA kerangka masa lebih tinggi (bulanan > mingguan > harian)

- RSI > 40 (tidak terlebih jual)

- Jarak dari MA < 1.5x ATR

Peraturan keluar:

- Sasaran 1: Tinggi ayunan sebelumnya (50% kedudukan)

- Sasaran 2: Sambungan Fibonacci 1.618 (30% kedudukan)

- Sasaran 3: Jejak dengan MA 20-tempoh pada kerangka masa lebih rendah (20% kedudukan)

- Henti rugi: 1.5x ATR di bawah MA kemasukan

Pendekatan sistematik ini menghilangkan tekaan dan menyelaraskan anda dengan aliran pesanan institusi.

Strategi MA Mengikut Pasaran: Perbezaan Kritikal

Satu saiz tidak sesuai untuk semua. Setiap pasaran mempunyai tingkah laku MA unik:

Crypto (Bitcoin/Ethereum):

- MA 20-minggu = sokongan terkuat dalam pasaran lembu

- MA 200-minggu = peluang pembelian generasi

- Gunakan skala log untuk pengiraan MA tepat

- Volum mendahului harga lebih daripada pasaran tradisional

Forex Utama:

- MA 200-hari paling dihormati pada kerangka masa harian

- MA 50-tempoh pada 4-jam = emas dagangan ayunan

- Korelasi antara pasangan mempengaruhi kebolehpercayaan MA

- Peristiwa berita boleh mengatasi paras MA buat sementara waktu

Indeks Saham:

- MA 20-bulanan jarang pecah dalam pasaran lembu

- MA 50-hari = paras penyelarasan semula institusi

- Pra-pasaran dan selepas waktu mempengaruhi pengiraan MA harian

- Putaran sektor mempengaruhi tingkah laku MA saham individu

Untuk strategi khusus forex, lihat panduan dagangan bawa kami yang mengintegrasikan analisis MA.

Kesilapan Dagangan MA Biasa Yang Memusnahkan Akaun

Malah peniaga berpengalaman terjebak dengan ini:

- Menggunakan EMA dalam pasaran julat — EMA bertindak balas berlebihan terhadap bunyi. Gunakan SMA apabila ATR jatuh di bawah 50% purata 20-hari.

- Mengabaikan jarak dari MA — Membeli 10% di atas MA 200-hari mempunyai kadar kegagalan 82%. Tunggu harga datang ke MA, bukan sebaliknya.

- Berdagang setiap sentuhan MA — Hanya 1 daripada 4 sentuhan MA menghasilkan lantunan boleh didagangkan. 3 lagi adalah bunyi.

- Kerangka masa salah untuk gaya anda — Pedagang harian menggunakan MA harian = malapetaka. Padankan tempoh MA dengan masa pegangan.

- Tidak melaraskan untuk turun naik — Dalam turun naik tinggi (VIX > 25), MA perlukan henti rugi lebih lebar dan kedudukan lebih kecil.

Teknik Lanjutan: Apa Selepas Penguasaan

Setelah anda menguasai asas-asas, teknik lanjutan ini membezakan profesional daripada amatur:

1. Purata Bergerak Tersesar (DMA)

Geser MA ke hadapan atau belakang untuk mengambil kira kecenderungan pasaran. Crypto sering menghormati MA yang digeser 5 tempoh ke hadapan.

2. Purata Bergerak Adaptif

MA yang melaraskan tempoh berdasarkan turun naik. Kaufman's Adaptive MA (KAMA) menangkap trend lebih awal dengan kurang whipsaw.

3. Jalur dan Sampul MA

Bukan Bollinger Bands — sampul peratusan tersuai di sekeliling MA berdasarkan turun naik sejarah. Sampul 2% di sekeliling MA 50-hari mengandungi 68% pergerakan harga dalam pasaran ber-trend.

4. Analisis MA Antara Pasaran

Membandingkan kedudukan MA pasaran berkaitan. Apabila bon, emas, dan dolar semua menghormati MA 200-hari mereka, perubahan trend utama akan tiba.

Evolusi Seterusnya: Dagangan MA Dipertingkatkan AI

MA statik semakin lapuk. Masa depan milik purata bergerak dinamik, diselaraskan AI yang menyesuaikan diri dengan:

- Perubahan rejim pasaran (ber-trend vs berjulat)

- Pengembangan dan pengecutan turun naik

- Pergeseran korelasi antara aset

- Ketidakseimbangan aliran pesanan

Ini bukan purata bergerak datuk anda — ia bersifat ramalan, bukan hanya reaktif. Model pembelajaran mesin kini boleh meramal tahap MA 5-10 tempoh ke hadapan dengan ketepatan 73%, menurut penyelidikan dari Stevens Institute of Technology.

Integrasi dengan penunjuk berkuasa AI seperti FibAlgo membawa ini lebih jauh, menggabungkan kebijaksanaan MA tradisional dengan kuasa pengkomputeran moden. Hasilnya? Isyarat palsu yang lebih sedikit, risiko/ganjaran yang lebih baik, dan penjajaran dengan cara pasaran sebenarnya bergerak pada 2026.

Pelan Tindakan Dagangan MA Anda

Purata bergerak kekal berkuasa kerana ia mewakili ingatan kolektif pasaran — harga purata yang dibayar pelabur dari masa ke masa. Tetapi menggunakannya seperti tahun 1990 menjamin kegagalan dalam pasaran moden yang didominasi algoritma.

Mulakan dengan sistem konfluens 3-MA. Tambah profil volum untuk konteks. Perhatikan perburuan kecairan di sekitar purata utama. Yang paling penting, faham bahawa MA adalah tahap sokongan dan rintangan dinamik, bukan garis ajaib yang meramal masa depan.

Institusi tidak lebih bijak daripada anda — mereka hanya menggunakan rangka kerja yang lebih baik. Sekarang anda mempunyai rangka kerja mereka. Persoalannya: adakah anda akan dagangan kertas dahulu, atau terus terjun ke pasaran langsung? Jika anda bijak, anda akan menguji strategi ini tanpa risiko sebelum melabur modal sebenar.

Kuasaikan asas-asas, kemudian lapiskan teknik lanjutan. Tidak lama lagi, anda akan mengenal pasti setup dengan cara yang sama seperti institusi — dan memposisikan diri anda sewajarnya. Purata bergerak mungkin penunjuk tertua dalam analisis teknikal, tetapi jika digunakan dengan betul, ia masih antara alat paling berkesan dalam dagangan profesional.