存在しなかった470億ドルのサポートライン

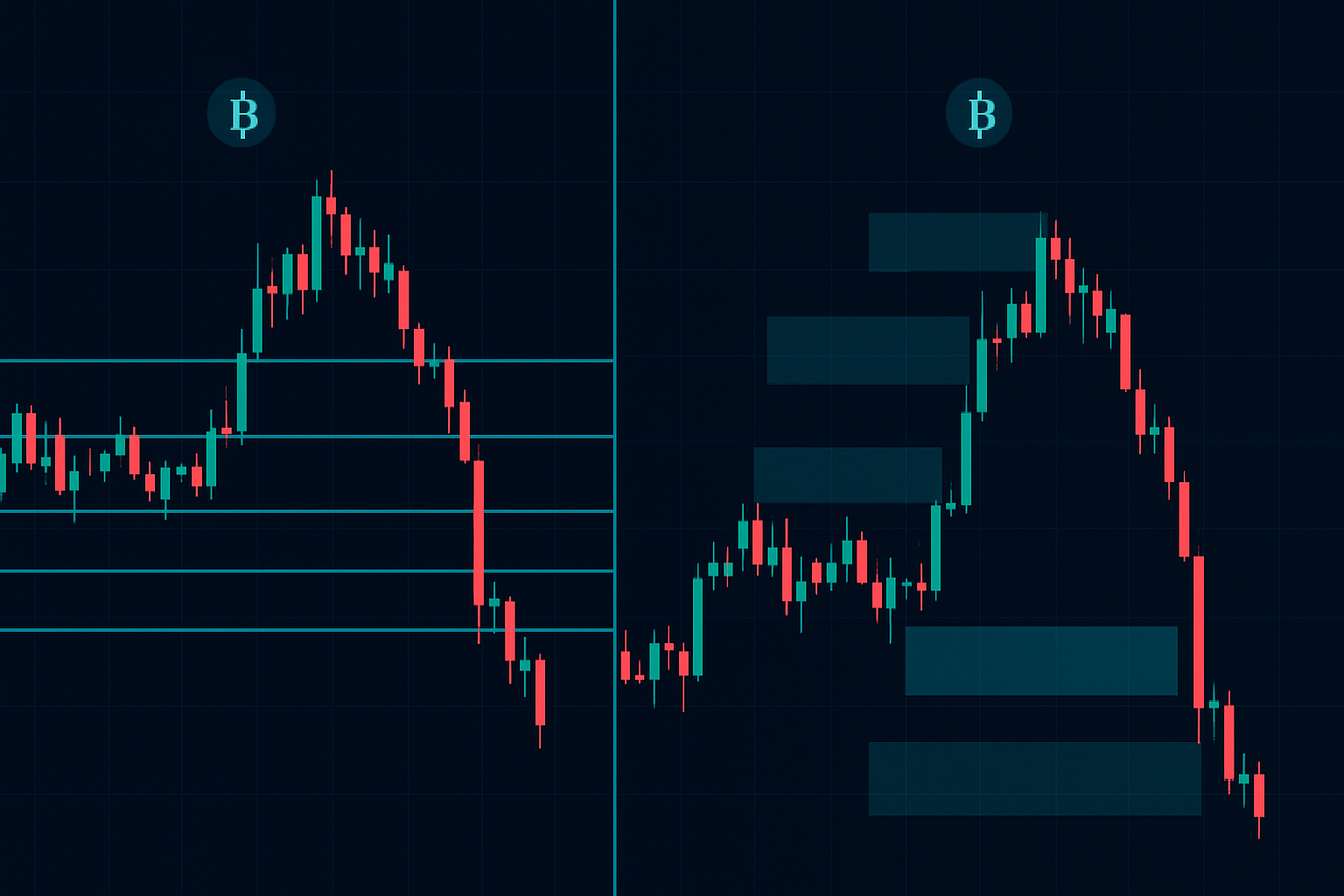

2022年11月9日、暗号市場はビットコインが17,600ドルで推移するのを見守っていた——Twitter上のあらゆるテクニカルアナリストが「重要なサポートレベル」と称する水準だ。11月10日までに、そのサポートは消え去り、ビットコインが15,700ドルに暴落する中、時価総額470億ドルが失われた。

何が起きたのか:トレーダーがラインを引いている間に、機関投資家は流動性を狩っていた。

高値・安値に水平線を引くという、サポートとレジスタンスへの伝統的なアプローチは根本的に欠陥がある。それは価格が特定の水準を尊重すると仮定するが、現実にはスマートマネーはこれらの領域を襲撃すべき流動性プールと見なしている。

本記事では、機関トレーダーが実際にどのようにサポート・レジスタンスゾーンを特定し取引するかを明らかにする。あなたが丹念に引いたラインがなぜ失敗し続けるのか、そして本当の反転が起こる流動性ゾーンをどう見極めるかを学べるだろう。

伝統的なサポート・レジスタンスが失敗する理由

教科書的な定義は理にかなっているように聞こえる:サポートは買い圧力が売り圧力を圧倒する場所、レジスタンスは売り手が買い手を支配する場所。線を引き、価格の反応を待つ。シンプルだ。

しかし、市場はもはやそれほど単純には機能しない。

CMEグループの2023年の調査によると、S&P500の出来高の70%以上が現在アルゴリズム取引に由来している。これらのアルゴリズムはあなたの水平線を尊重しない——それらの周辺に集まるストップロスを狩るのだ。

考えてみてほしい:個人トレーダーはどこにストップを置くだろうか? サポートの直下だ。買い注文はどこに設定するだろうか? レジスタンスの直上だ。これが磁石のように機関投資家のオーダーフローを引き寄せる流動性プールを生み出す。

2020年3月のCOVID暴落はこれを完璧に実証した。S&P500は2,800で「強力なサポート」を持っていた。次に2,700で。そして2,500で。各水準は見事に崩れた。なぜなら機関投資家はラインを守っていたのではなく、その下の流動性を収穫していたからだ。

しかし、ここからが面白いところだ…

流動性ゾーン手法:スマートマネーが実際にS/Rを取引する方法

プロのトレーダーはサポートとレジスタンスを線として見ない——流動性の不均衡のゾーンとして見る。これらのゾーンは通常、資産のボラティリティに応じて、伝統的なS/R水準の周囲0.5%から2%に及ぶ。

機関投資家が使用する3段階のプロセスは以下の通り:

ステップ1:流動性プールの特定

個人トレーダーが閉じ込められそうな領域を探す。以前に失敗したサポートか? そこにストップロスが蓄積されている。突破された古いレジスタンスか? そこで空売り勢が捕まった場所だ。

ステップ2:出来高の枯渇を測定

ボリュームプロファイルやオンバランスボリューム(OBV)を使用して、積極的な買いまたは売りが枯渇した場所を特定する。低ボリュームノードは、真のサポート/レジスタンスゾーンの端を示すことが多い。

ステップ3:スイープを待つ

これが重要だ:スマートマネーは、反転する前にストップを誘発するため、価格を明白な水準をわずかに超えて押し上げることが多い。サポートを下抜けた直後に回復するスパイクか? それは「偽のブレイクアウト」ではない——流動性の収穫だ。

最近の取引でこれがどのように展開されたか、正確にお見せしよう…

実市場の例:テスラの180ドル流動性トラップ

2023年10月23日、テスラは過去3回保持されていた「重要な180ドルサポート」に接近した。テクニカルアナリストは強気だった。個人トレーダーは180ドルから182ドルにかけて買い注文を積み上げていた。

午前10時47分、テスラは178.43ドルまで急落——サポートを0.87%下抜けた。出来高は平均の4倍に急増した。12分以内に価格は181ドル以上に回復し、その日の終わりまでに186ドルまで上昇した。

何が起きたのか? 機関投資家が180ドル以下の流動性をスイープしたのだ。彼らは179.50ドル、179ドル、178.50ドルの個人トレーダーのストップロスを誘発し、売りを吸収し、その後大口で反転上昇させた。

このパターンはすべての市場で絶えず繰り返される。鍵は、ブレイクが流動性の収奪なのか、本当の継続なのかを見極めることだ。その方法は…

時間要因:マルチタイムフレームのコンフルエンス

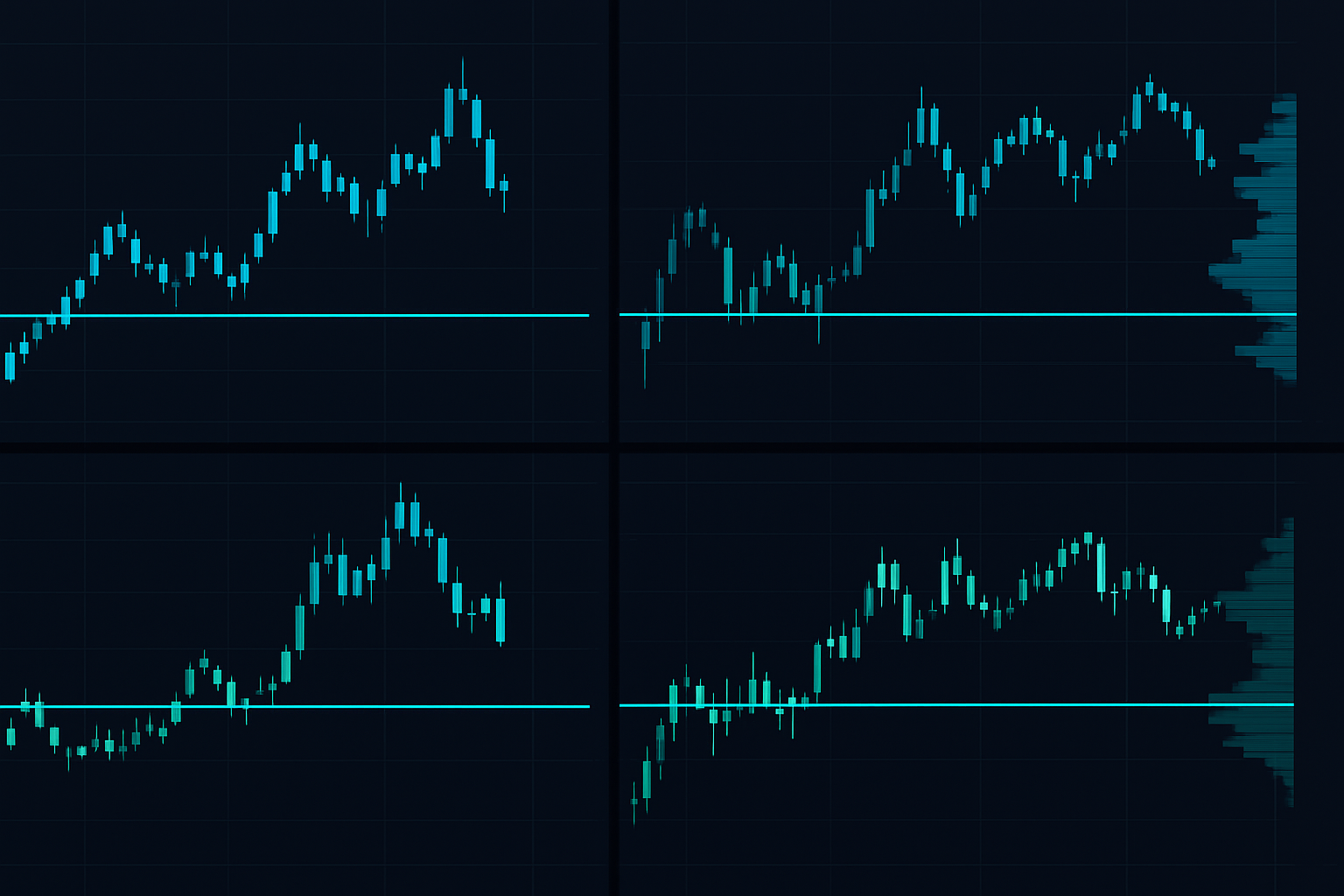

1つのタイムフレーム上の1つのサポートレベルは何の意味もない。真の機関投資家のS/Rゾーンは、複数のタイムフレームで同時に現れる。

階層は以下のように機能する:

- 月足/週足:主要な流動性の貯水池——年金基金やソブリン・ウェルス・ファンドがここで活動

- 日足:スイングトレードの流動性——ヘッジファンドやプロップ会社がここに焦点

- 4時間足/1時間足:日中流動性——マーケットメイカーとHFTアルゴリズムが支配

- 15分足/5分足:スキャルピング流動性——個人トレーダーとデイトレーダーがここに集まる

日足チャートのサポートが、週足の61.8%フィボナッチ・リトレースメントと月足のボリュームポイント・オブ・コントロールと一致するとき? それは線ではない——それは流動性の要塞だ。

しかし、要塞ゾーンでさえ崩れることがある。問題は:サポートがいつレジスタンスになるか、どうやって知るのか?

フリップ:サポートがレジスタンスになるとき(逆もまた然り)

伝統的な教えでは、破られたサポートはレジスタンスになるとされる。真実だが、不完全だ。フリップの強さは、その水準の下/上で費やされた出来高と時間に依存する。

2022年の暗号ベアマーケットの間、ビットコインの30,000ドル水準はこれを完璧に実証した:

- 2021年5月:30,000ドルに初めて触れた後の強力なサポート

- 2021年6月:膨大な出来高で下抜け、レジスタンスに転換

- 2021年7月:一時的に奪還したが、低出来高=弱いフリップ

- 2022年5月:平均の3倍の出来高で30,000ドルで強く拒否

- 2022年6月:最終的な下抜けが17,000ドルの底へ導く

パターンに気づいたか? フリップされた水準の各テストは、特定の出来高の兆候を伴っていた。高出来高での拒否=強いフリップ。低出来高でのブレイク=おそらく偽物。

これが、S/R取引で最も見過ごされている側面につながる…

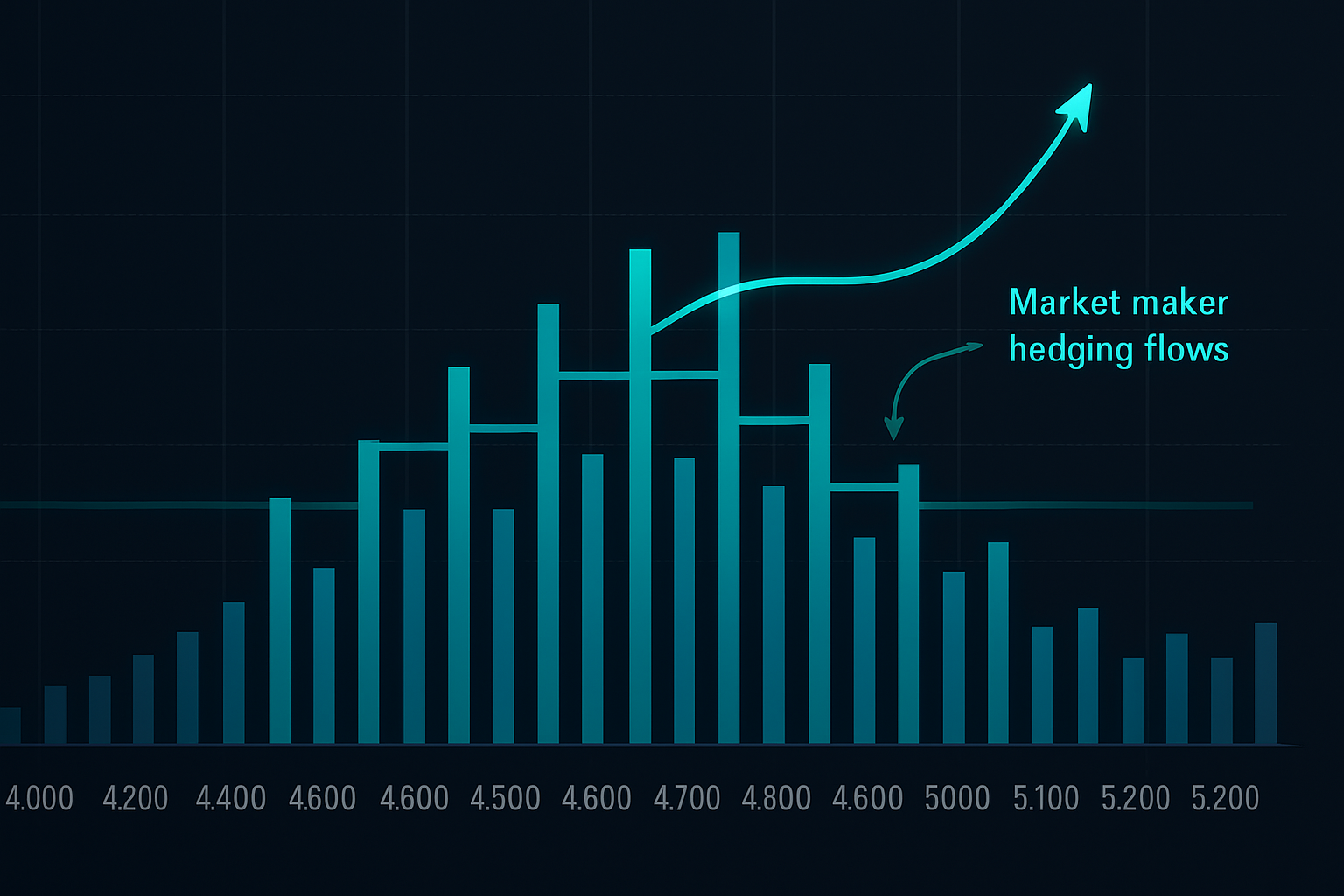

隠れた要因:オプションと先物のポジショニング

あなたのチャートプラットフォームが表示しないものがある:膨大なオプションポジションが合成サポート・レジスタンスレベルを作り出す。

特定の行使価格に大量の未決済建玉がある場合、マーケットメイカーはエクスポージャーをヘッジしなければならない。これにより、行使価格の下での反射的な買い(コールの場合)またはその上の売り(プットの場合)が生まれる。

例:SPX 4,500に50,000のコール契約の未決済建玉がある場合、それらのコールを売ったマーケットメイカーは価格が4,500に近づくと先物を買わなければならない。これが満期まで一時的なサポートを作り出す。

オプション市場は本質的に、プロだけが追跡する見えないS/Rレベルを作り出す。主要な権利行使日(月次OPEX、四半期ごとの「クワッドウィッチ」)がしばしばサポート/レジスタンスのブレイクと一致するのはこのためだ。

実践的応用:完全なS/R取引システム

すべてを体系的アプローチにまとめよう:

1. ゾーン特定(線ではない)

- 明白なS/R水準の周囲0.5-2%の領域をマーク

- ボラティリティの高い資産(暗号、成長株)には広いゾーン

- 安定した資産(主要通貨ペア、インデックスETF)には狭いゾーン

2. 流動性分析

- 明白なストップロスがどこに集まっているか?

- ゾーン内のボリュームプロファイルは?

- 近くに主要なオプション行使価格はあるか?

3. マルチタイムフレーム確認

- そのゾーンは少なくとも2つの上位タイムフレームに現れるか?

- フィボナッチのコンフルエンスはあるか?

- モメンタムのダイバージェンスを確認するためCCIインジケーターをチェック

4. エントリー実行

- 流動性スイープ(水準を超えるスパイク)を待つ

- 出来高急増で確認

- 最初のタッチではなく、ゾーンの奪還でエントリー

5. リスク管理

- 流動性スイープの安値/高値を超えてストップ

- 低出来高市場ではポジションサイズを縮小

- 次の下位タイムフレームの構造を使用してトレーリングストップ

このシステムは、スマートマネーのように考えさせる:流動性はどこに閉じ込められており、その解放の正しい側にどうやってポジションを取るか?

よくある落とし穴と回避方法

流動性ゾーン手法を用いても、トレーダーは予測可能な誤りを犯す:

落とし穴1:すべてのゾーンを取引する

すべてのS/Rゾーンが同等ではない。マルチタイムフレームのコンフルエンスと明確な流動性不均衡を持つものに焦点を当てよ。量より質。

落とし穴2:文脈を無視する

強い下降トレンドにおけるサポートゾーンは単なる一時停止だ。主要な反転を期待する前に、より広範な市場構造をチェックせよ。

落とし穴3:固定されたゾーン

流動性ゾーンは進化する。新しい水準に出来高が蓄積されるにつれ、古いゾーンは関連性を失う。定期的に分析を更新せよ。

落とし穴4:感情的執着

サポートで買ったからといって、それが保持されなければならないわけではない。流動性構造が変化したら、適応するか退場せよ。

最大の落とし穴は? 機関投資家が全く異なるゲームをしているときに、個人トレーダーのように考えることだ。

高度な概念:スマートマネーの足跡

基本的な流動性ゾーンをマスターしたら、以下の機関投資家の兆候を探せ:

蓄積棚:価格がサポートの直上で固まりながら、出来高が徐々に増加する。スマートマネーは次の上昇局面の前に供給を吸収している。

配分棚:レジスタンスが複数回保持されるが、テストごとに出来高が減少する。機関投資家は熱心な個人買い手にポジションを売却している。

スプリングパターン:高出来高でのサポートの急激な下抜けに続く、即時の回復。これは教科書的なワイコフ蓄積だ。

アップスラスト:その逆——レジスタンスを超えるスパイクが失敗する。配分が完了し、下落が続く。

これらのパターンは、単純なサポート・レジスタンスラインを超えた機関投資家の意図を明らかにする。

結論:線ではなくゾーンと考えよ

水平線を引き、最善を願う時代は終わった。現代市場は流動性ダイナミクス、マルチタイムフレームのコンフルエンス、機関投資家の行動の理解を必要とする。

サポートとレジスタンスは依然として重要だ——しかし、魔法の線ではなく、流動性不均衡のゾーンとして。この現実に適応するトレーダーは、閉じ込められたトレーダーが提供する流動性から利益を得る。

次に価格が重要な水準に近づくのを見たとき、自問せよ:トレーダーはどこに閉じ込められているか? 彼らのストップはどこにあるか? スマートマネーはここで何をするだろうか?

これらの質問への答えは、千本の完璧に引かれた線よりも価値がある。

機関投資家級のツールでテクニカル分析をレベルアップする準備ができたトレーダーのために、FibAlgoについてでは、高確率の流動性ゾーンとスマートマネーのポジショニングを自動的に特定するAI駆動インジケーターを提供している。何千人ものトレーダーがS/Rゾーン分析を共有し共に学ぶFibAlgo取引コミュニティに参加せよ。

高度な取引概念をもっと深く掘り下げたいか? 市場心理から定量戦略までを網羅したさらに多くの取引記事を探索せよ。