La Linea di Supporto da 47 Miliardi di Dollari che Non È Mai Esistita

Il 9 novembre 2022, il mercato crypto ha visto Bitcoin fluttuare a 17.600 dollari — un "livello di supporto critico" secondo ogni analista tecnico su Twitter. Entro il 10 novembre, quel supporto era svanito, portando via 47 miliardi di dollari di capitalizzazione di mercato mentre Bitcoin crollava a 15.700 dollari.

Ecco cosa è successo: i trader disegnavano linee mentre le istituzioni cacciavano liquidità.

L'approccio tradizionale al supporto e resistenza — disegnare linee orizzontali ai massimi e minimi di swing — è fondamentalmente difettoso. Assume che il prezzo rispetti livelli specifici quando in realtà, lo smart money vede queste aree come pool di liquidità da saccheggiare.

Questo articolo rivela come i trader istituzionali identificano e negoziano realmente le zone di supporto e resistenza. Imparerai perché le tue linee disegnate con cura continuano a fallire e come individuare le zone di liquidità dove avvengono le vere inversioni.

Perché il Supporto e Resistenza Tradizionale Fallisce

La definizione da manuale sembra logica: il supporto è dove la pressione d'acquisto supera la vendita, la resistenza è dove i venditori dominano i compratori. Disegna una linea, aspetta che il prezzo reagisca. Semplice.

Peccato che i mercati non funzionino più in modo così semplice.

Secondo uno studio del 2023 del CME Group, oltre il 70% del volume dell'S&P 500 proviene ora dal trading algoritmico. Questi algoritmi non rispettano le tue linee orizzontali — cacciano gli stop loss raggruppati intorno ad esse.

Pensaci: dove posizionano i loro stop i trader retail? Appena sotto il supporto. Dove impostano gli ordini di acquisto? Appena sopra la resistenza. Questo crea pool di liquidità che attirano il flusso d'ordine istituzionale come magneti.

Il crollo COVID del marzo 2020 lo ha dimostrato perfettamente. L'S&P 500 aveva un "forte supporto" a 2.800. Poi a 2.700. Poi a 2.500. Ogni livello è fallito spettacolarmente perché le istituzioni non difendevano linee — raccoglievano la liquidità al di sotto di esse.

Ma qui è dove diventa interessante...

Il Metodo della Zona di Liquidità: Come lo Smart Money Negozia Davvero S/R

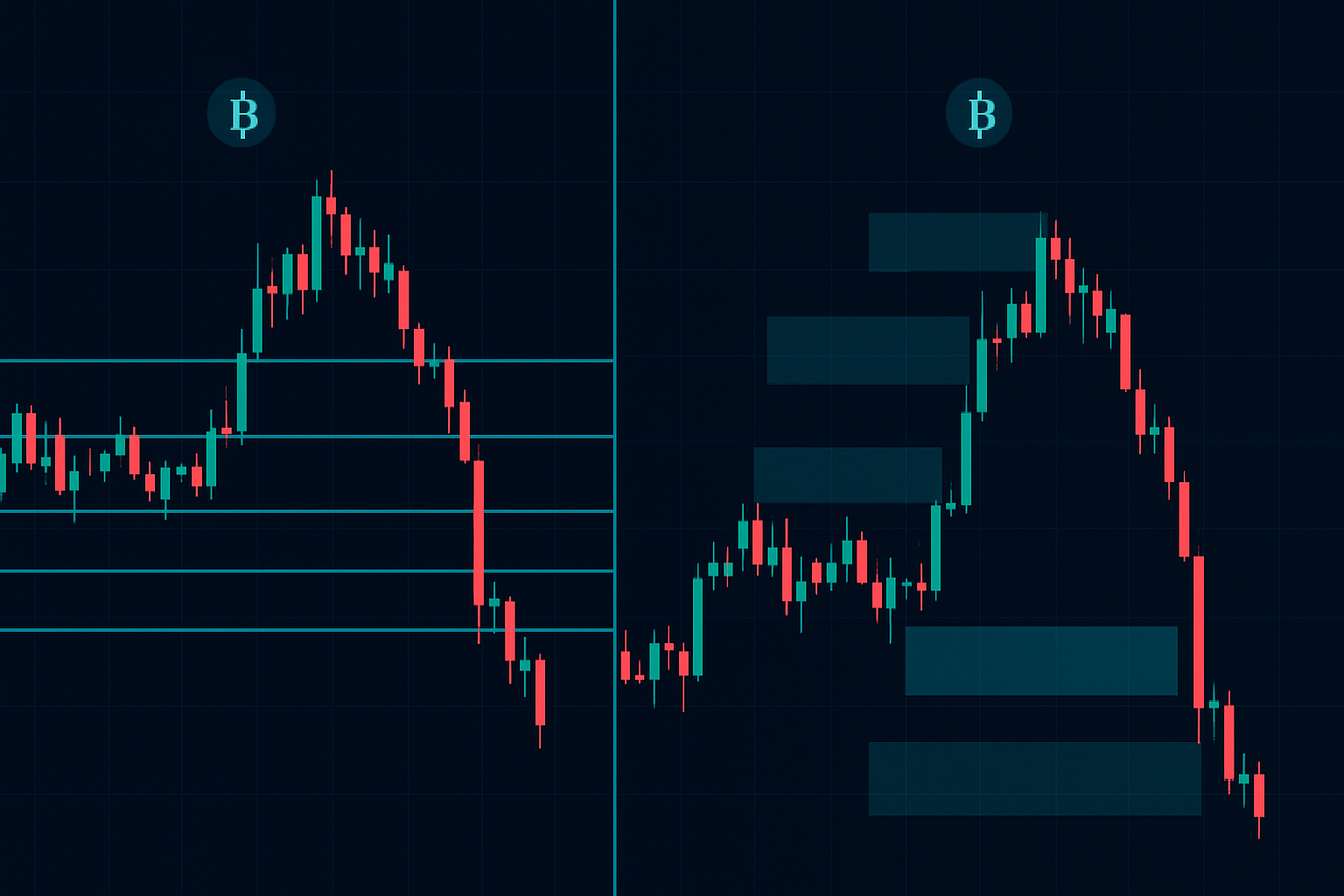

I trader professionisti non vedono il supporto e la resistenza come linee — vedono zone di squilibrio di liquidità. Queste zone si estendono tipicamente dallo 0,5% al 2% attorno ai livelli S/R tradizionali, a seconda della volatilità dell'asset.

Ecco il processo in tre fasi utilizzato dalle istituzioni:

Fase 1: Identificare i Pool di Liquidità

Cerca aree dove i trader retail sono probabilmente intrappolati. Un precedente supporto che ha ceduto? È lì che si sono accumulati gli stop loss. Una vecchia resistenza che è stata superata? È lì che i venditori allo scoperto sono rimasti intrappolati.

Fase 2: Misurare l'Esaurimento del Volume

Usa il volume profile o l'on-balance volume (OBV) per identificare dove l'acquisto o la vendita aggressiva si è esaurita. I nodi a basso volume spesso segnano i bordi delle vere zone di supporto/resistenza.

Fase 3: Aspettare lo Sweep

Questo è cruciale: lo smart money spesso spinge il prezzo leggermente oltre il livello ovvio per attivare gli stop prima di invertire. Quel picco sotto il supporto che si riprende immediatamente? Non è un "falso breakout" — è raccolta di liquidità.

Lascia che ti mostri esattamente come si è svolto in un trade recente...

Esempio Reale di Mercato: La Trappola di Liquidità di Tesla a 180$

Il 23 ottobre 2023, Tesla si avvicinava al "cruciale supporto a 180$" che aveva tenuto tre volte in precedenza. Gli analisti tecnici erano rialzisti. I trader retail avevano ordini di acquisto impilati da 180$ a 182$.

Alle 10:47, Tesla è scesa di picco a 178,43$ — rompendo il supporto dello 0,87%. Il volume è esploso a 4 volte la media. Entro 12 minuti, il prezzo si è ripreso sopra i 181$ ed è continuato fino a 186$ entro la fine della giornata.

Cosa è successo? Le istituzioni hanno spazzato via la liquidità sotto i 180$. Hanno attivato gli stop loss retail a 179,50$, 179$ e 178,50$, assorbito le vendite, per poi invertire al rialzo con grandi dimensioni.

Questo schema si ripete costantemente in tutti i mercati. La chiave è riconoscere quando una rottura è una presa di liquidità rispetto a una genuina continuazione. Ecco come...

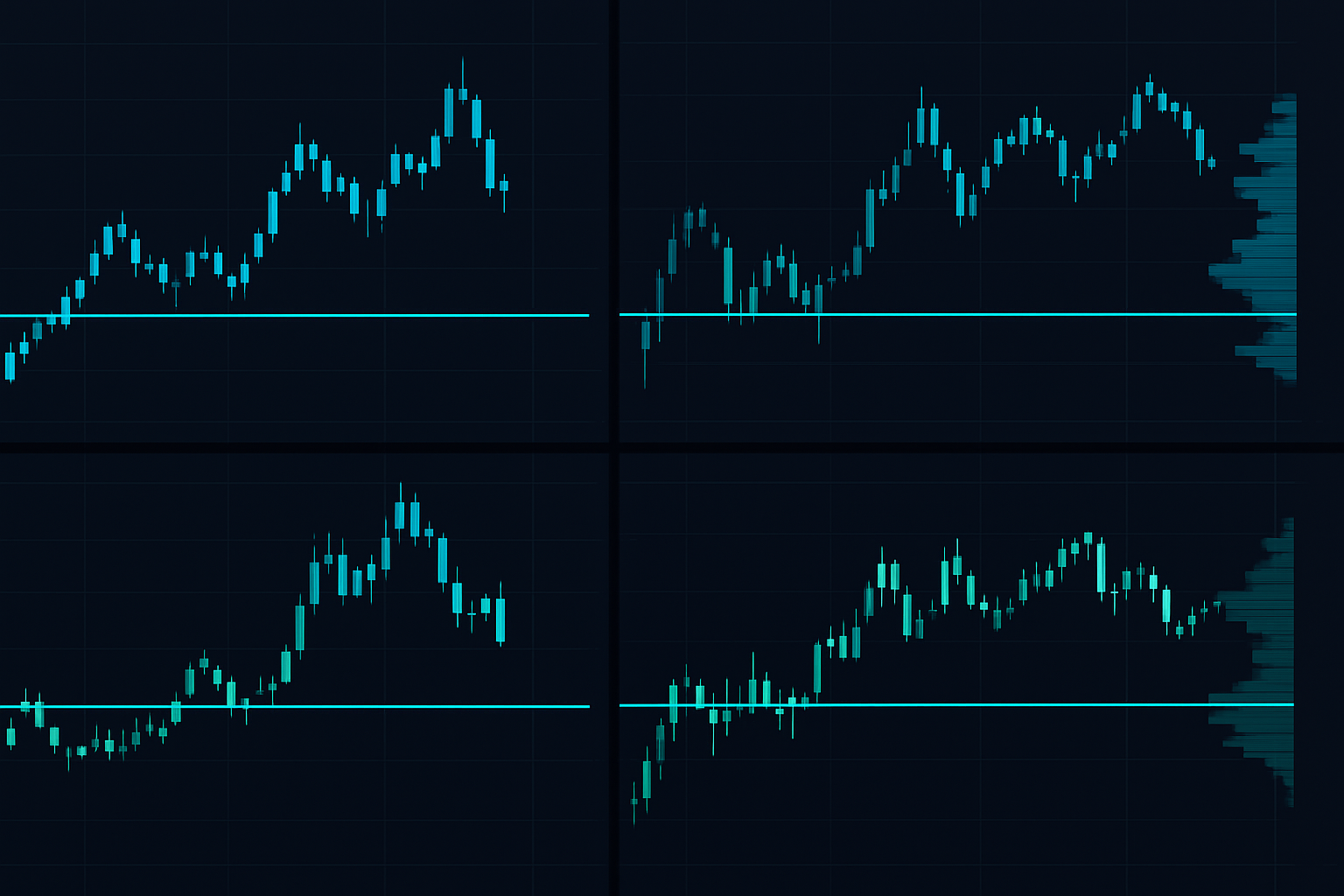

Il Fattore Tempo: Confluenza Multi-Timeframe

Un livello di supporto su un timeframe non significa nulla. Le vere zone S/R istituzionali appaiono simultaneamente su più timeframe.

La gerarchia funziona così:

- Mensile/Settimanale: Principali riserve di liquidità — i fondi pensione e i fondi sovrani operano qui

- Giornaliero: Liquidità per swing trade — hedge fund e prop firm si concentrano qui

- 4-Ore/1-Ora: Liquidità intraday — market maker e algoritmi HFT dominano

- 15-Min/5-Min: Liquidità per scalping — trader retail e day trader si raggruppano qui

Quando il supporto sul grafico giornaliero si allinea con il ritracciamento del 61,8% di Fibonacci sul settimanale e un punto di controllo del volume sul mensile? Non è una linea — è una fortezza di liquidità.

Ma anche le fortezze possono cedere. La domanda è: come fai a sapere quando il supporto diventa resistenza?

Il Flip: Quando il Supporto Diventa Resistenza (e Viceversa)

L'insegnamento tradizionale dice che il supporto rotto diventa resistenza. Vero, ma incompleto. La forza del flip dipende dal volume e dal tempo trascorso sotto/sopra il livello.

Durante il mercato ribassista crypto del 2022, il livello dei 30.000$ di Bitcoin lo ha dimostrato perfettamente:

- Maggio 2021: Forte supporto dopo il primo tocco a 30k$

- Giugno 2021: Rottura al ribasso con volume massiccio, diventò resistenza

- Luglio 2021: Riconquistato brevemente, ma volume basso = flip debole

- Maggio 2022: Forte rigetto a 30k$ con volume 3x la media

- Giugno 2022: Rottura finale al ribasso portò al minimo di 17k$

Noti lo schema? Ogni test del livello invertito arrivava con specifiche firme di volume. Rigetto ad alto volume = flip forte. Rottura a basso volume = probabile falso.

Questo ci porta all'aspetto più trascurato del trading S/R...

Il Fattore Nascosto: Posizionamento di Opzioni e Futures

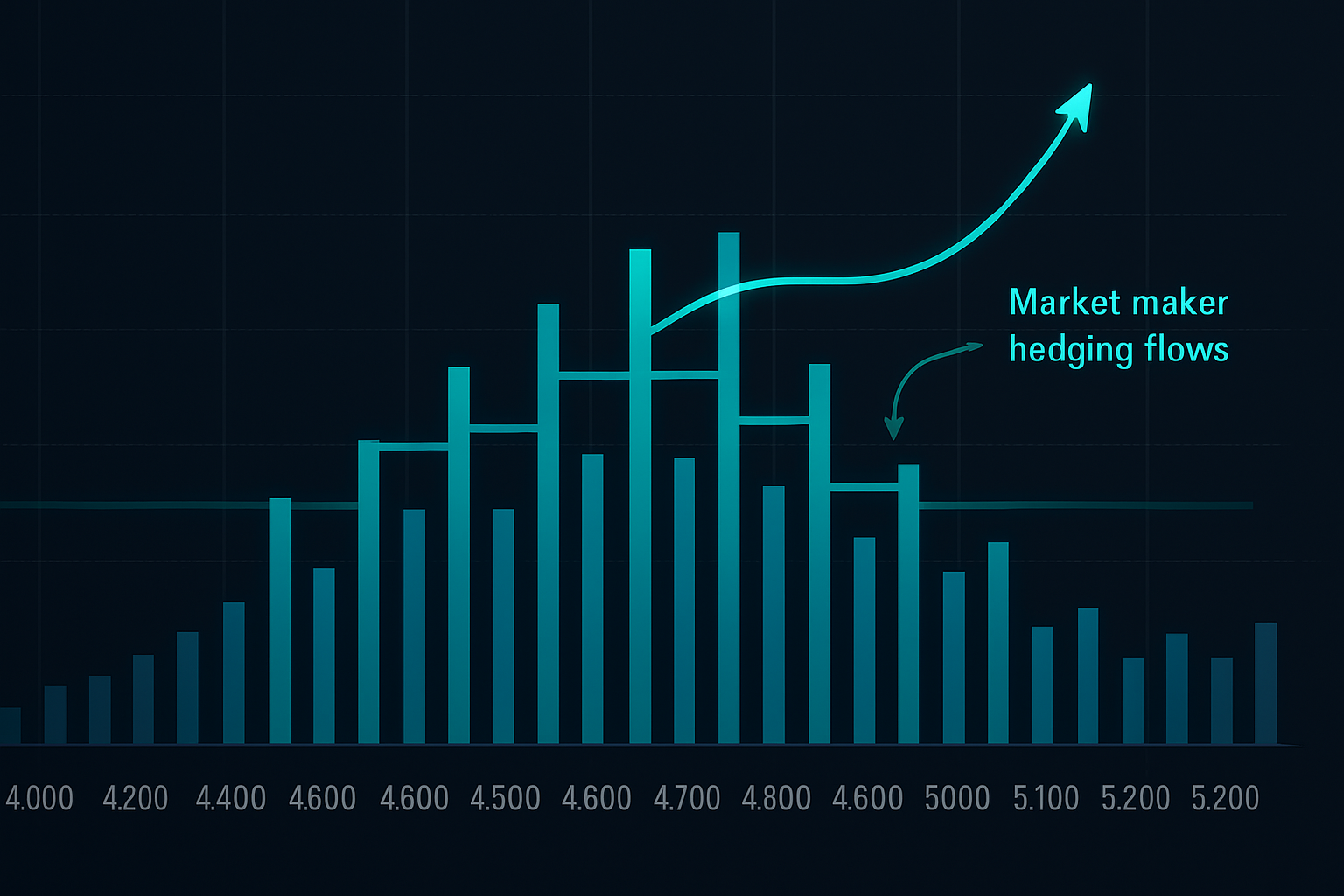

Ecco cosa non mostra la tua piattaforma di charting: enormi posizioni in opzioni creano livelli di supporto e resistenza sintetici.

Quando c'è un forte open interest a strike specifici, i market maker devono coprire la loro esposizione. Questo crea acquisti riflessivi sotto lo strike (per le call) o vendite sopra di esso (per le put).

Esempio: Se ci sono 50.000 contratti call aperti su SPX 4.500, i market maker che hanno venduto quelle call devono acquistare futures quando il prezzo si avvicina a 4.500. Questo crea un supporto temporaneo — fino alla scadenza.

Il mercato delle opzioni crea essenzialmente livelli S/R invisibili che solo i professionisti tracciano. Le principali date di scadenza (OPEX mensile, "quad witch" trimestrale) spesso coincidono con rotture di supporto/resistenza per questo motivo.

Applicazione Pratica: Il Sistema Completo di Trading S/R

Mettiamo tutto insieme in un approccio sistematico:

1. Identificazione della Zona (Non Linee)

- Segna aree dello 0,5-2% attorno ai livelli S/R ovvi

- Zone più ampie per asset volatili (crypto, growth stock)

- Zone più strette per asset stabili (forex major, ETF sugli indici)

2. Analisi della Liquidità

- Dove sono raggruppati gli stop loss ovvi?

- Com'è il volume profile all'interno della zona?

- Ci sono strike di opzioni importanti nelle vicinanze?

3. Conferma Multi-Timeframe

- La zona appare su almeno 2 timeframe superiori?

- Ci sono confluenze Fibonacci?

- Controlla l'indicatore CCI per divergenze di momentum

4. Esecuzione dell'Ingresso

- Aspetta lo sweep di liquidità (picco oltre il livello)

- Conferma con un'impennata di volume

- Entra sul recupero della zona, non al primo tocco

5. Gestione del Rischio

- Stop oltre il minimo/massimo dello sweep di liquidità

- Riduci le dimensioni nei mercati a basso volume

- Trailing stop usando la struttura del timeframe inferiore successivo

Questo sistema ti costringe a pensare come lo smart money: dove è intrappolata la liquidità, e come posizionarmi sul lato giusto del suo rilascio?

Insidie Comuni e Come Evitarle

Anche con il metodo della zona di liquidità, i trader commettono errori prevedibili:

Insidia 1: Negoziare Ogni Zona

Non tutte le zone S/R sono uguali. Concentrati su quelle con confluenza multi-timeframe e chiari squilibri di liquidità. Qualità sulla quantità.

Insidia 2: Ignorare il Contesto

Una zona di supporto in un forte trend ribassista è solo una pausa. Controlla la struttura di mercato più ampia prima di aspettarti inversioni maggiori.

Insidia 3: Zone Fisse

Le zone di liquidità evolvono. Man mano che il volume si accumula a nuovi livelli, le vecchie zone perdono rilevanza. Aggiorna regolarmente la tua analisi.

Insidia 4: Attaccamento Emotivo

Solo perché hai acquistato al supporto non significa che debba tenere. Se la struttura della liquidità cambia, adattati o esci.

L'insidia più grande? Pensare come un retail quando le istituzioni stanno giocando una partita completamente diversa.

Concetti Avanzati: Le Impronte dello Smart Money

Una volta padroneggiate le zone di liquidità di base, osserva questi segnali istituzionali:

La Mensola di Accumulazione: Il prezzo si consolida appena sopra il supporto mentre il volume aumenta gradualmente. Lo smart money sta assorbendo l'offerta prima della prossima spinta al rialzo.

Il Ledge di Distribuzione: La resistenza tiene più volte ma con volume decrescente ad ogni test. Le istituzioni stanno scaricando posizioni su compratori retail desiderosi.

Il Pattern Spring: Una rottura netta sotto il supporto ad alto volume, seguita da un recupero immediato. Questa è la classica accumulazione Wyckoff.

L'Upthrust: L'opposto — un picco sopra la resistenza che fallisce. La distribuzione è completa, segue il markdown.

Questi pattern rivelano l'intento istituzionale oltre le semplici linee di supporto e resistenza.

Conclusione: Pensa a Zone, Non a Linee

L'era di disegnare linee orizzontali e sperare per il meglio è finita. I mercati moderni richiedono la comprensione delle dinamiche di liquidità, della confluenza multi-timeframe e del comportamento istituzionale.

Il supporto e la resistenza contano ancora — ma come zone di squilibrio di liquidità, non come linee magiche. I trader che si adattano a questa realtà traggono profitto dalla liquidità che i trader intrappolati forniscono.

La prossima volta che vedi il prezzo avvicinarsi a un livello chiave, chiediti: Dove sono intrappolati i trader? Dove sono i loro stop? Cosa farebbe lo smart money qui?

La risposta a queste domande vale più di mille linee perfettamente disegnate.

Per i trader pronti a migliorare la loro analisi tecnica con strumenti di livello istituzionale, About FibAlgo offre indicatori alimentati dall'IA che identificano automaticamente zone di liquidità ad alta probabilità e il posizionamento dello smart money. Unisciti alla nostra FibAlgo trading community dove migliaia di trader condividono la loro analisi delle zone S/R e imparano insieme.

Vuoi approfondire i concetti di trading avanzati? Esplora altri articoli di trading che coprono tutto dalla psicologia del mercato alle strategie quantitative.