A 47 milliárd dolláros támvonal, ami soha nem létezett

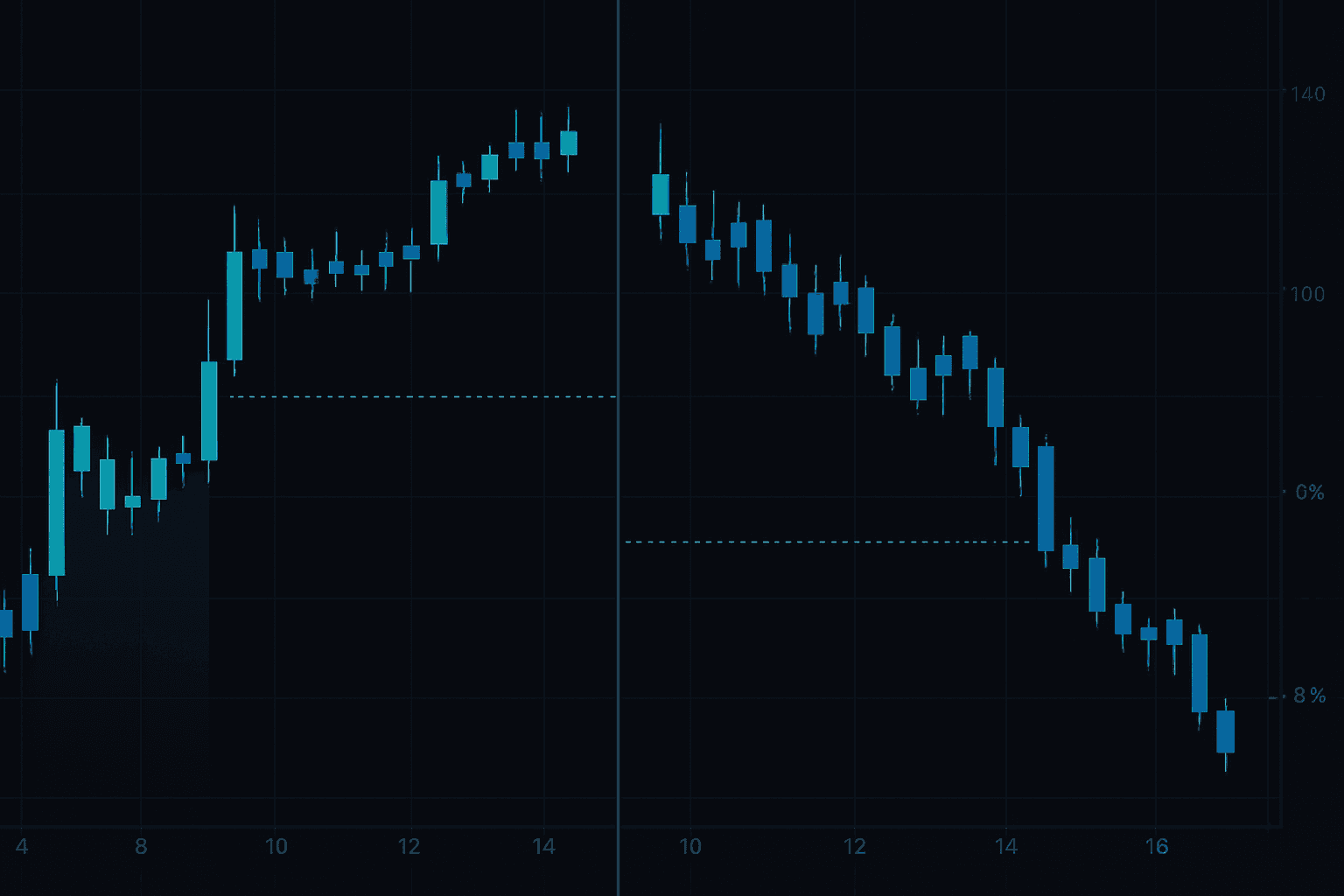

2022. november 9-én a kriptopiacon mindenki azt figyelte, ahogy a Bitcoin 17 600 dollár körül lebeg – a Twitteren minden technikai elemző szerint ez egy "kritikus támvonal" volt. November 10-ére ez a támvonal eltűnt, és 47 milliárd dollárnyi piaci értékkel együtt a Bitcoin 15 700 dollárra zuhant.

Így történt: a kereskedők vonalakat húztak, miközben az intézmények a likviditást vadászták.

A hagyományos tám- és ellenállás megközelítés – vízszintes vonalak húzása a swing magas- és mélypontoknál – alapvetően hibás. Feltételezi, hogy az ár tiszteletben tart bizonyos szinteket, amikor a valóságban az okos pénz ezeket a területeket kifosztandó likviditási medencéknek látja.

Ez a cikk feltárja, hogyan azonosítják és kereskednek valójában az intézményi kereskedők a tám- és ellenállási zónákkal. Megtudod, miért buknak el folyamatosan a gondosan meghúzott vonalaid, és hogyan lehet felismerni azokat a likviditási zónákat, ahol az igazi fordulatok történnek.

Miért bukik meg a hagyományos tám- és ellenállás

A tankönyvi definíció logikusnak hangzik: a támvonal az, ahol a vásárlási nyomás felülkerekedik az eladásin, az ellenállás pedig az, ahol az eladók dominálnak a vevőkkel szemben. Húzz egy vonalat, várj az árválaszra. Egyszerű.

Csakhogy a piacok már nem így működnek.

A CME Group 2023-as tanulmánya szerint az S&P 500 volumenének több mint 70%-a ma már algoritmikus kereskedésből származik. Ezek az algoritmusok nem tisztelik a te vízszintes vonalaidat – a körülöttük összegyűlt stop loss-okat vadásszák.

Gondolj bele: hová helyezik a retail kereskedők a stop loss-jaikat? Pont a támvonal alá. Hová teszik a vételi parancsaikat? Pont az ellenállás fölé. Ez olyan likviditási medencéket hoz létre, amelyek mágnesként vonzzák az intézményi order flow-t.

A 2020 márciusi COVID-összeomlás tökéletesen demonstrálta ezt. Az S&P 500-nak "erős támvonala" volt 2800-nál. Aztán 2700-nál. Aztán 2500-nál. Minden szint látványosan megbukott, mert az intézmények nem vonalakat védekeztek – hanem a velük szembeni likviditást aratták le.

De itt válik érdekessé a dolog...

A Likviditási Zóna Módszer: Hogyan kereskedik valójában az Okos Pénz T/E-vel

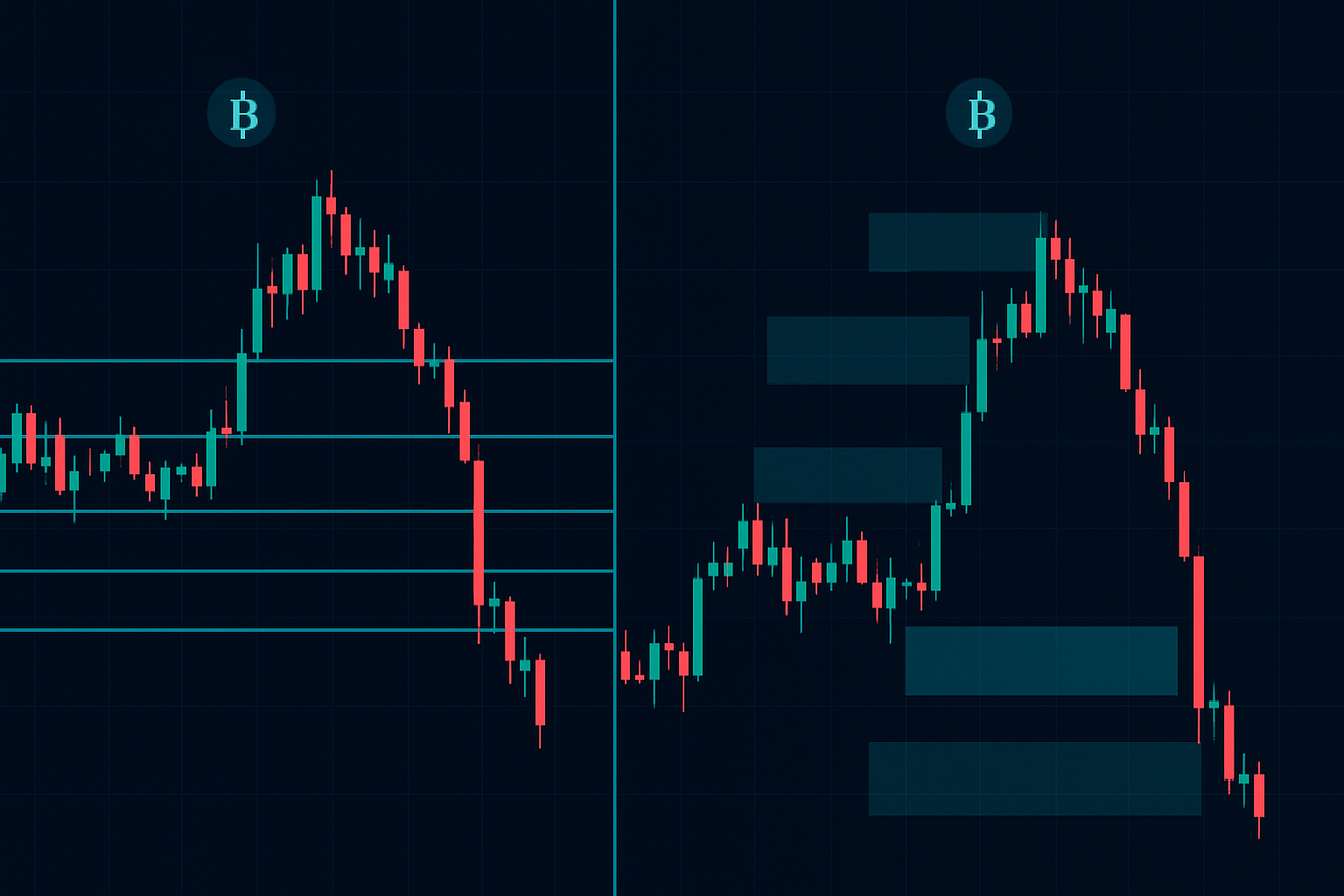

A profi kereskedők nem vonalakként látják a tám- és ellenállást – hanem likviditási egyensúlyhiány zónáiként. Ezek a zónák általában 0,5%-tól 2%-ig terjednek a hagyományos T/E szintek körül, az eszköz volatilitásától függően.

Itt az intézmények által használt háromlépéses folyamat:

1. lépés: Likviditási Medencék Azonosítása

Keress olyan területeket, ahol a retail kereskedők valószínűleg csapdába estek. Korábbi támvonal, ami megbukott? Ott gyűltek össze a stop loss-ok. Régi ellenállás, ami áttört? Ott kapták el a shortolókat.

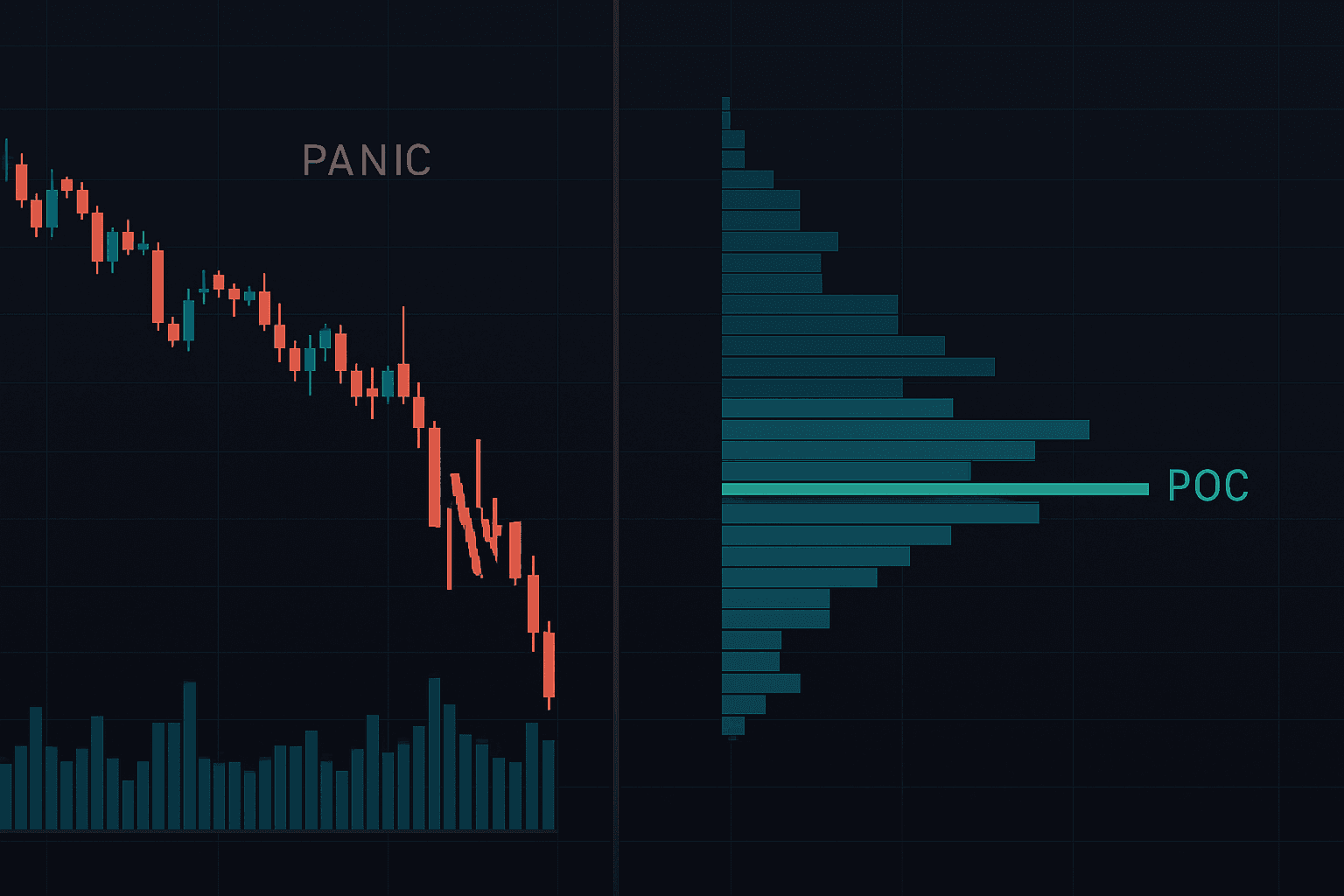

2. lépés: Volumen Kimerülés Mérése

Használj volumen profilt vagy on-balance volume (OBV)-t annak azonosítására, hol merült ki az agresszív vétel vagy eladás. Az alacsony volumenű csomópontok gyakran jelzik az igazi tám-/ellenállási zónák széleit.

3. lépés: Várj a Sweep-re

Ez kritikus: az okos pénz gyakran kissé a nyilvánvaló szinten túl nyomja az árat, hogy a stop loss-okat meghúzza, mielőtt megfordulna. Az a tüske a támvonal alatt, ami azonnal visszahúzódik? Az nem "hamis áttörés" – az likviditás aratás.

Hadd mutassam meg pontosan, hogyan játszódott le ez egy nemrég kereskedésben...

Valódi Piaci Példa: Tesla 180 dolláros Likviditási Csapdája

2023. október 23-án a Tesla közeledett a "kulcsfontosságú 180 dolláros támvonalhoz", ami korábban háromszor tartotta. A technikai elemzők bullishok voltak. A retail kereskedők vételi parancsaik voltak felhalmozva 180 és 182 dollár között.

10:47-kor a Tesla lecsúszott 178,43 dollárig – 0,87%-kal áttörve a támvonalat. A volumen robbanásszerűen megnégyszereződött az átlaghoz képest. 12 percen belül az ár visszahúzódott 181 dollár fölé, és a nap végére 186 dollárig emelkedett.

Mi történt? Az intézmények kifésülték a 180 dollár alatti likviditást. Meghúzták a retail stop loss-okat 179,50, 179 és 178,50 dollárnál, elnyelték az eladást, majd nagy volumenű pozíciókkal fordítottak felfelé.

Ez a minta folyamatosan ismétlődik minden piacon. A kulcs annak felismerése, hogy egy áttörés likviditás megszerzés vagy valódi folytatás. Íme, hogyan...

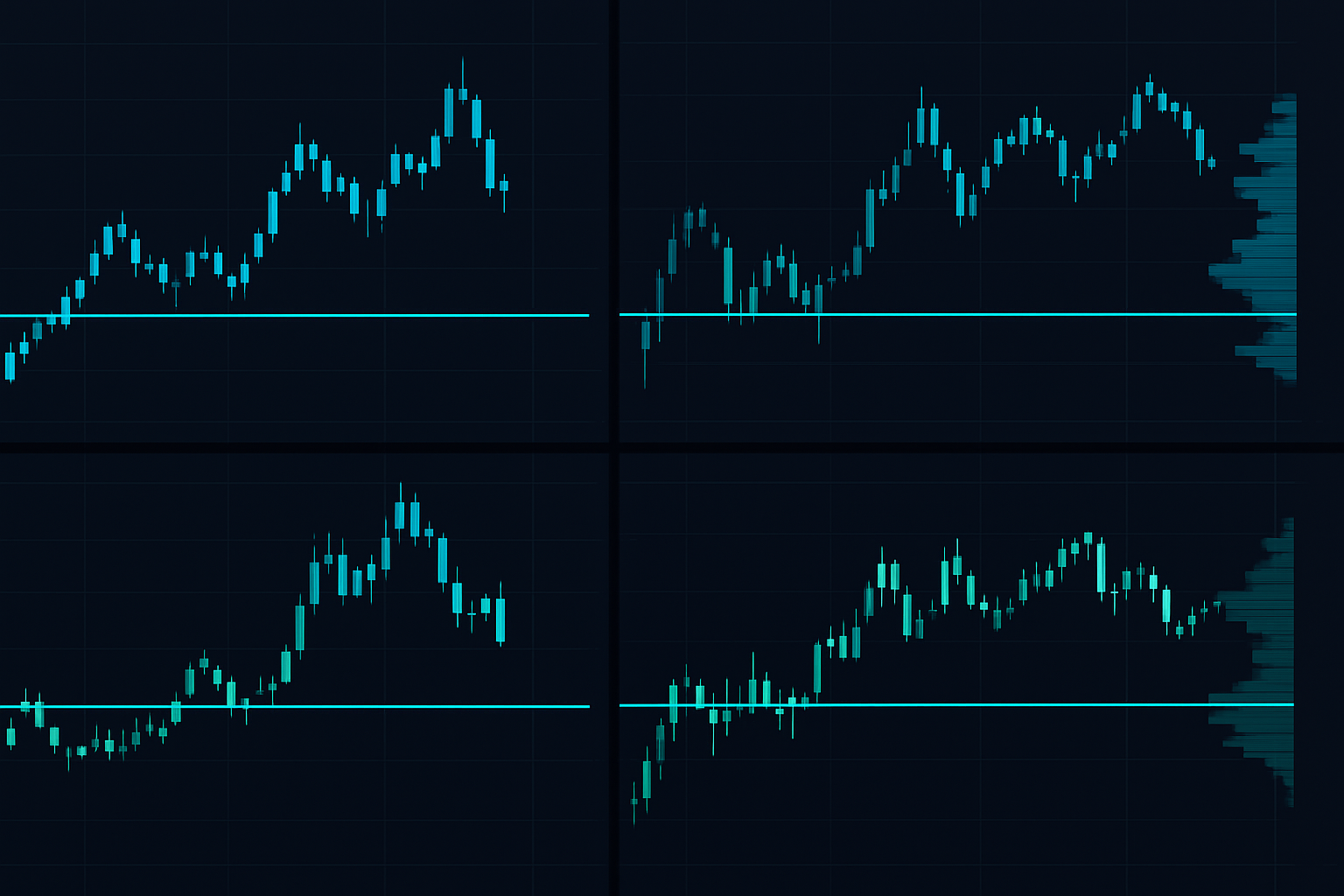

Az Idő Tényező: Több Időkeret Egybeesése

Egy támvonal egy időkereten semmit sem jelent. Az igazi intézményi T/E zónák egyszerre több időkereten jelennek meg.

A hierarchia így működik:

- Havi/Heti: Főbb likviditási tartalékok – a nyugdíjalapok és állami vagyonkezelők itt működnek

- Napi: Swing trade likviditás – a hedge fundok és prop firmok itt fókuszálnak

- 4 órás/1 órás: Intraday likviditás – a market maker-ek és HFT algoritmusok dominálnak

- 15 perces/5 perces: Scalp likviditás – a retail és napi kereskedők itt csoportosulnak

Amikor a napi chart támvonala egybeesik a heti 61,8%-os Fibonacci retracement-tel és a havi volumenpont-kontrollal? Az nem egy vonal – az egy likviditási erődítmény.

De még az erődítmény zónák is megtörhetnek. A kérdés: honnan tudod, mikor válik támvonal ellenállássá?

A Fordulat: Amikor Támvonal Elleneállássá Válik (és Fordítva)

A hagyományos tanítás szerint a megtört támvonal ellenállássá válik. Igaz, de nem teljes. A fordulat ereje a volumen és a szint alatt/fölött eltöltött időtől függ.

A 2022-es kripto medvepiac alatt a Bitcoin 30 000 dolláros szintje tökéletesen demonstrálta ezt:

- 2021 május: Erős támvonal, miután először ért 30k-t

- 2021 június: Nagy volumen mellett áttört alatta, ellenállássá vált

- 2021 július: Rövid időre visszahódította, de alacsony volumen = gyenge fordulat

- 2022 május: Keményen visszautasították 30k-nál, az átlag 3x-os volumenével

- 2022 június: Végső áttörés alatta vezetett a 17k-s mélypontig

Észrevetted a mintát? A megfordított szint minden tesztelése specifikus volumen aláírással járt. Magas volumenű visszautasítás = erős fordulat. Alacsony volumenű áttörés = valószínűleg hamis.

Ez elvezet minket a T/E kereskedés leginkább elhanyagolt aspektusához...

A Rejtett Tényező: Opciók és Futures Pozicionálás

Itt van, amit a chart platformod nem mutat: masszív opciópozíciók szintetikus tám- és ellenállási szinteket hoznak létre.

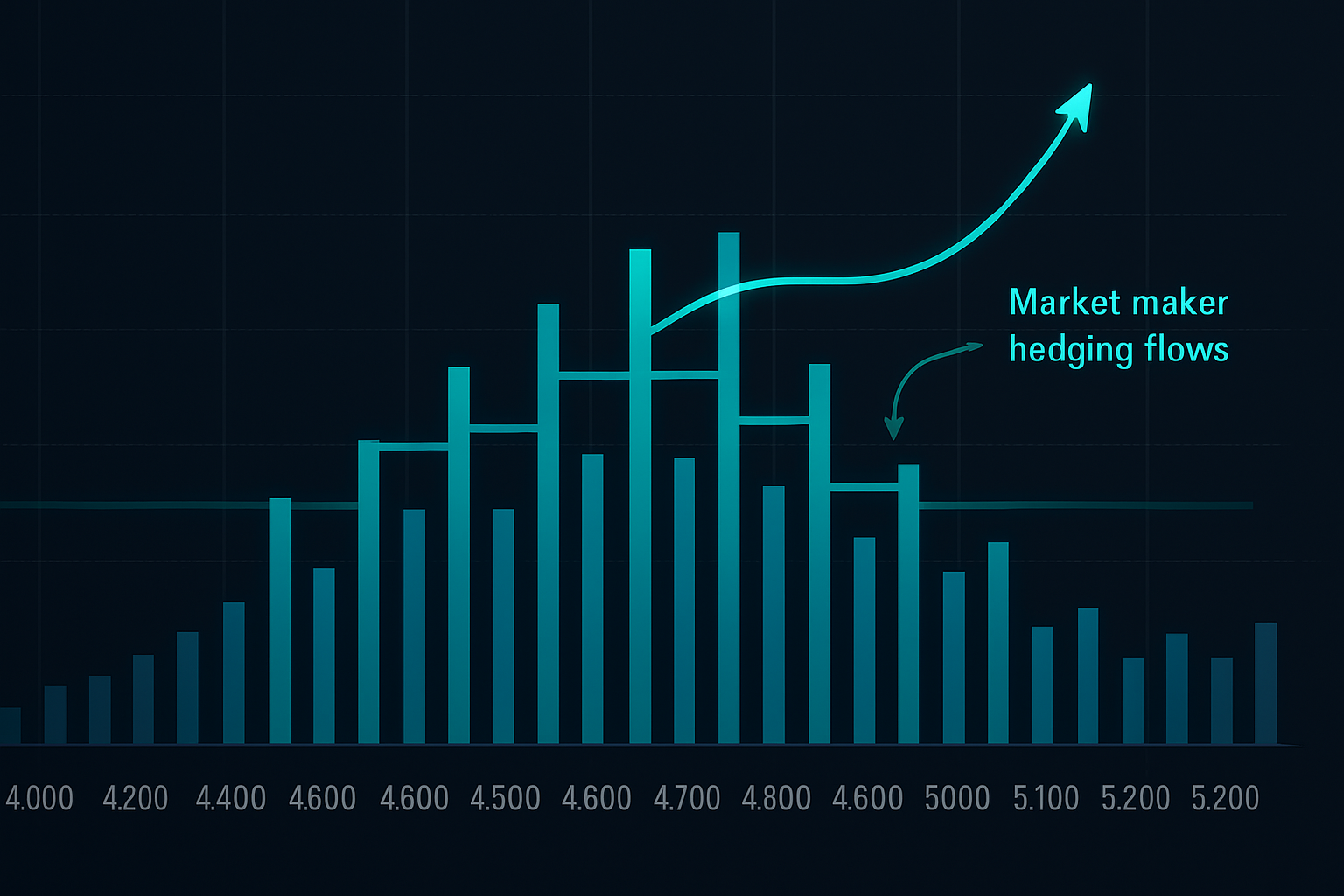

Amikor nagy nyitott kamat van specifikus strike-oknál, a market maker-eknek hedgelniük kell a kitettségüket. Ez reflexszerű vásárlást hoz létre a strike alatt (call-oknál) vagy eladást felette (put-oknál).

Példa: Ha 50 000 nyitott call szerződés van az SPX 4500-as strike-on, akkor azok a market maker-ek, akik eladták ezeket a call-okat, futures-okat kell vásárolniuk, ahogy az ár közeledik 4500-hoz. Ez átmeneti támvonalat hoz létre – a lejáratig.

Az opciópiac lényegében láthatatlan T/E szinteket hoz létre, amelyeket csak a profik követnek. A főbb lejárati dátumok (havi OPEX, negyedéves "quad witch") gyakran egybeesnek tám-/ellenállási áttörésekkel emiatt.

Gyakorlati Alkalmazás: A Teljes T/E Kereskedési Rendszer

Foglaljuk össze mindezt egy szisztematikus megközelítésbe:

1. Zóna Azonosítás (Nem Vonalak)

- Jelölj meg területeket 0,5-2%-os sávban a nyilvánvaló T/E szintek körül

- Szélesebb zónák volatilis eszközöknél (kripto, growth részvények)

- Szűkebb zónák stabil eszközöknél (forex főpárok, index ETF-ek)

2. Likviditás Elemzés

- Hol csoportosulnak a nyilvánvaló stop loss-ok?

- Mi a volumen profil a zónán belül?

- Van-e nagyobb opció strike a közelben?

3. Több Időkeret Megerősítés

- Megjelenik-e a zóna legalább 2 magasabb időkereten?

- Van-e Fibonacci egybeesés?

- Ellenőrizd a CCI indikátort momentum divergenciáért

4. Belépés Végrehajtás

- Várj a likviditási sweep-re (tüske a szinten túl)

- Erősítsd meg volumen robbanással

- Lépj be a zóna visszahódításakor, nem az első érintéskor

5. Kockázatkezelés

- Stop a likviditási sweep mély/magas pontján túl

- Csökkentsd a pozícióméretet alacsony volumenű piacokon

- Kövesd a stop-okat a következő alacsonyabb időkeret szerkezetével

Ez a rendszer arra kényszerít, hogy úgy gondolkozz, mint az okos pénz: hol van csapdába esve a likviditás, és hogyan pozicionálhatom magam annak felszabadulásának megfelelő oldalára?

Gyakori Bukások és Hogyan Kerülheted El őket

Még a likviditási zóna módszerrel is a kereskedők kiszámítható hibákat követnek el:

Bukás 1: Minden Zónával Kereskedés

Nem minden T/E zóna egyenértékű. Fókuszálj azokra, amelyek több időkeret egybeeséssel és egyértelmű likviditási egyensúlyhiánnyal rendelkeznek. Minőség a mennyiség helyett.

Bukás 2: Kontextus Figyelmen Kívül Hagyása

Egy támzóna egy erős lefelé irányuló trendben csak egy szünet. Ellenőrizd a szélesebb piaci szerkezetet, mielőtt nagy fordulatra számítanál.

Bukás 3: Fix Zónák

A likviditási zónák fejlődnek. Ahogy új szinteken felhalmozódik a volumen, a régi zónák relevanciát veszítenek. Frissítsd rendszeresen az elemzésed.

Bukás 4: Érzelmi Kötődés

Csak azért, mert támvonalnál vettél, nem jelenti, hogy annak tartania kell. Ha a likviditási szerkezet megváltozik, alkalmazkodj vagy lépj ki.

A legnagyobb bukás? Úgy gondolkodni, mint egy retail kereskedő, amikor az intézmények egy teljesen más játékot játszanak.

Haladó Koncepciók: Okos Pénz Lábnyomai

Miután elsajátítottad az alap likviditási zónákat, figyeld ezeket az intézményi jeleket:

A Felhalmozási Párkány: Az ár konszolidál pont a támvonal felett, miközben a volumen fokozatosan növekszik. Az okos pénz elnyeli a kínálatot a következő emelkedő lépés előtt.

A Disztribúciós Párkány: Az ellenállás többször tartja, de minden teszteléskor csökkenő volumen mellett. Az intézmények pozíciókat adnak el lelkes retail vevőknek.

A Rugó Minta: Egy éles áttörés a támvonal alatt nagy volumen mellett, amelyet azonnali visszahúzódás követ. Ez tankönyvi Wyckoff felhalmozás.

A Felnyomás: Ennek az ellentéte – egy tüske az ellenállás felett, ami megbukik. A disztribúció befejeződött, a leértékelődés következik.

Ezek a minták feltárják az intézményi szándékot az egyszerű tám- és ellenállási vonalakon túl.

Következtetés: Gondolj Zónákra, Nem Vonalakra

Lejárt a vízszintes vonalak húzásának és a legjobbra való reménykedés kora. A modern piacok megértést igényelnek a likviditás dinamikájától, a több időkeret egybeesésétől és az intézményi viselkedéstől.

A tám- és ellenállás még mindig számít – de likviditási egyensúlyhiány zónáiként, nem varázslatos vonalakként. Azok a kereskedők, akik alkalmazkodnak ehhez a valósághoz, profitálnak abból a likviditásból, amit a csapdába esett kereskedők biztosítanak.

Legközelebb, amikor látod, hogy az ár közeledik egy kulcsszinthez, kérdezd meg magadtól: Hol vannak csapdába esve a kereskedők? Hol vannak a stop loss-jaik? Mit tenne itt az okos pénz?

Ezekre a kérdésekre a válasz többet ér, mint ezer tökéletesen meghúzott vonal.

A technikai elemzésüket intézményi szintű eszközökkel fejleszteni kész kereskedők számára a FibAlgo-ról kínál mesterséges intelligenciával működő indikátorokat, amelyek automatikusan azonosítják a nagy valószínűségű likviditási zónákat és az okos pénz pozicionálását. Csatlakozz a FibAlgo kereskedői közösségünkhöz, ahol több ezer kereskedő osztja meg T/E zóna elemzéseit és tanul együtt.

Szeretnél mélyebbre merülni a haladó kereskedési koncepciókban? Fedezz fel további kereskedési cikkeket, amelyek mindent lefednek a piaci pszichológiától a kvantitatív stratégiákig.