A 4 billió dolláros titok, ami mindenki szeme előtt van

Minden kereskedő ismeri a mozgóátlagokat. Átlép felfelé, vásárolj. Átlép lefelé, adj el. Egyszerű, nem?

De amit nem mondanak el: az intézményi kereskedők teljesen másképp használják a mozgóátlagokat. Amikor a JPMorgan kereskedői asztala nézi a 200 napos mozgóátlagot, nem egy kereszteződésre várnak. Valami sokkal jövedelmezőbbet figyelnek – és ennek minden köze van ahhoz, hogy a mozgóátlagok hogyan viselkednek dinamikus Fibonacci-szintekként.

A 2020 márciusi COVID-összeomlás során az S&P 500 0,3%-on belül visszapattant a 200 hetes mozgóátlagától. Véletlen? Nem, ha megértjük, hogy a fő mozgóátlagok likviditásmágneseket hoznak létre – olyan zónákat, ahol billióknyi stop loss és limit order gyűlik össze.

Ez a cikk feltárja az intézményi mozgóátlag-stratégiát. Nem a tankönyvi verziót. Az igazit.

Miért buknak el a hagyományos mozgóátlag-stratégiák

Kezdjük egy kényelmetlen igazsággal: a legtöbb kurzusban tanított mozgóátlag-stratégiáknak 38%-os nyerési aránya van trendpiacokon és 22%-os korrekciókban. A Chicago Mercantile Exchange publikálta ezeket a számokat 2023-as retail kereskedői tanulmányukban.

Aranykereszt? Az a híres 50/200 MA bullish jel? 14-szer csapdába ejtette a kereskedőket 2018 és 2023 között, csak az S&P 500-on. Minden hamis jelzés átlagosan 3,8%-os veszteséget váltott ki.

Miért buknak el ezek a stratégiák? Három ok:

- Későn reagáló mutatók egy előretekintő piacon – Mire a mozgóátlagok keresztezik egymást, a mozgás gyakran már kimerült

- Nincs volumenkontextus – Egy alacsony volumen melletti kereszteződés semmit nem jelent az intézményi algoritmusoknak

- A piaci struktúra figyelmen kívül hagyása – A mozgóátlagok nem léteznek elszigetelten; kölcsönhatásban állnak a támogatási, ellenállási és Fibonacci-szintekkel

De itt válik érdekessé a dolog. Amikor elemezzük a főbb tőzsdék rendelési adatait, rájövünk, hogy az intézmények valóban használnak mozgóátlagokat – csak nem úgy, ahogy a retail gondolná.

Az intézményi MA keretrendszer: Dinamikus Fibonacci-szintek

A profi kereskedők a mozgóátlagokat dinamikus Fibonacci-visszavonulási szinteknek tekintik, amelyek alkalmazkodnak a piaci körülményekhez. Gondolj bele: a 50 napos MA gyakran úgy viselkedik, mint egy 38,2%-os visszavonulás trendpiacokon, míg a 200 napos MA utánozza a 61,8%-os szintet.

Ez nem miszticizmus. Ez a matematika találkozása a piaci pszichológiával. Íme az intézmények által használt keretrendszer:

"A mozgóátlagok önmegvalósító jóslatokat hoznak létre, nem maguknak a vonalaknak köszönhetően, hanem a körülöttük összegyűlt rendelések miatt." — Peter Brandt, klasszikus chartista, 40+ év tapasztalattal

A kulcsfontosságú MA-k és Fibonacci megfelelőik:

- 20 periódusos MA = 23,6%-os visszavonulási zóna (kisebb támogatás erős trendekben)

- 50 periódusos MA = 38,2%-os zóna (első nagyobb teszt egészséges trendekben)

- 100 periódusos MA = 50%-os zóna (egyensúlyi szint)

- 200 periódusos MA = 61,8%-os zóna (végső támogatás a trendváltás előtt)

De itt a csavar – ezek a szintek csak akkor számítanak, ha a volumennel és az ármozgással kombináljuk őket. Nézd meg ezt a 3-zónás volumenrendszert, hogy lásd, a volumen hogyan erősíti meg a Fibonacci-szinteket.

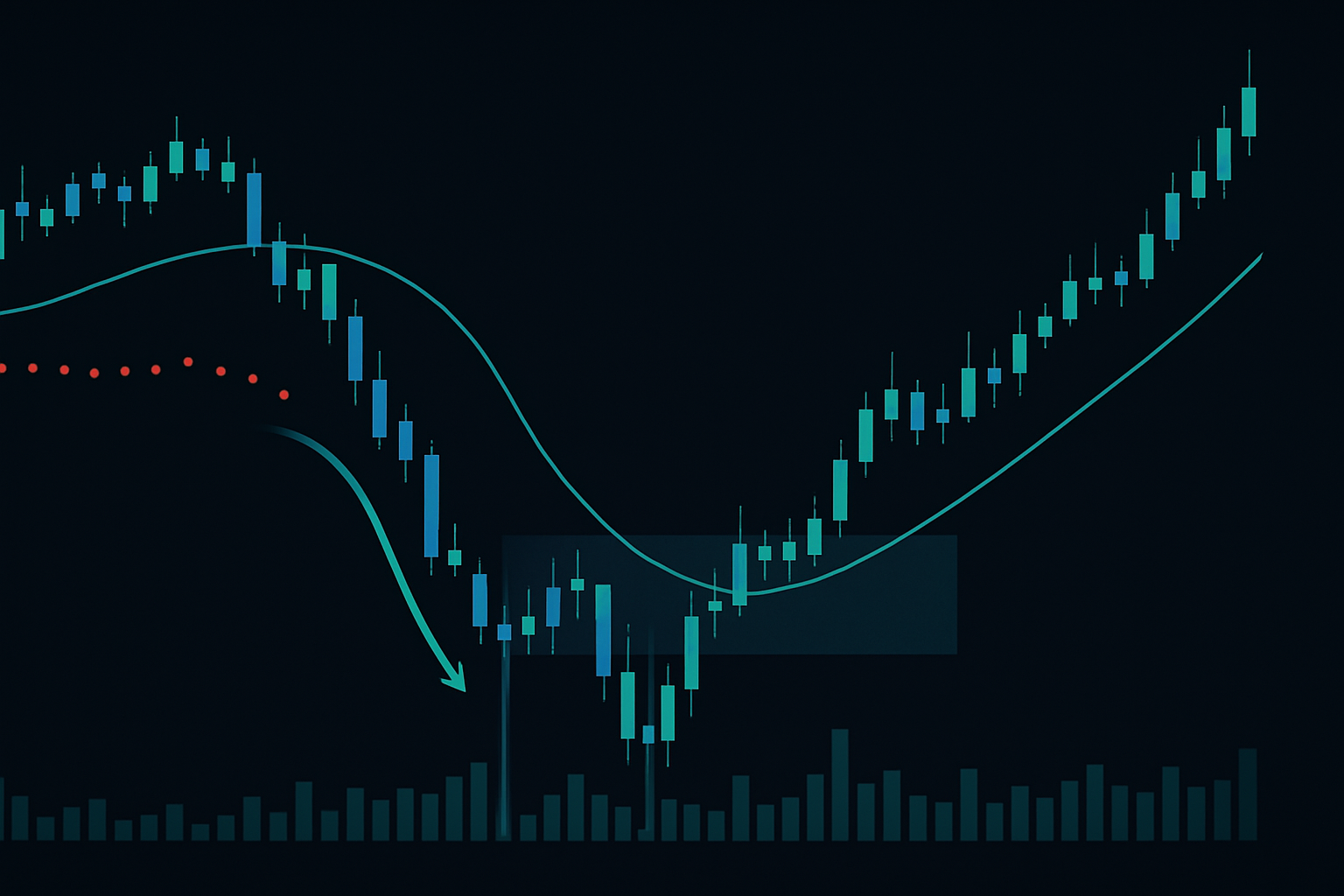

A 3-MA konfluencia rendszer, ami tényleg működik

Felejtsd el a 7 mutatós bonyolult stratégiákat. A leghatékonyabb intézményi MA rendszer csak három átlagot használ több időkereten. Íme a pontos beállítás:

- Elsődleges trend MA: 200 periódusos napi charton

- Köztes momentum MA: 50 periódusos napi charton

- Belépési időzítés MA: 20 periódusos 4 órás charton

A varázslat a konfluencia zónákban történik – ahol több MA gyűlik össze egymástól 1%-on belül. Ezek a zónák szupermágnesként működnek az intézményi rendelések számára.

Valódi példa: 2022. október 13-án a Bitcoin 19 200 dollárnál konfluenciát alakított ki, ahol a napi 200-MA, a heti 50-MA és a havi 20-MA mind összetalálkozott. Az azt követő visszapattanás? 23% 8 nap alatt.

De a konfluencia önmagában nem elég. Szükséged van a volumen megerősítő mintázatra:

- Volumen spike 50%-kal a 20 napos átlag felett, ahogy az ár közeledik a konfluenciához

- Abszorpciós minta (magas volumen, kis tartományú gyertya)

- Követő volumen a visszapattanáson, meghaladva a közeledési volument

E volumenminta nélkül a konfluencia zóna csapdává válik. Vele? Az intézmények mellett kereskedel.

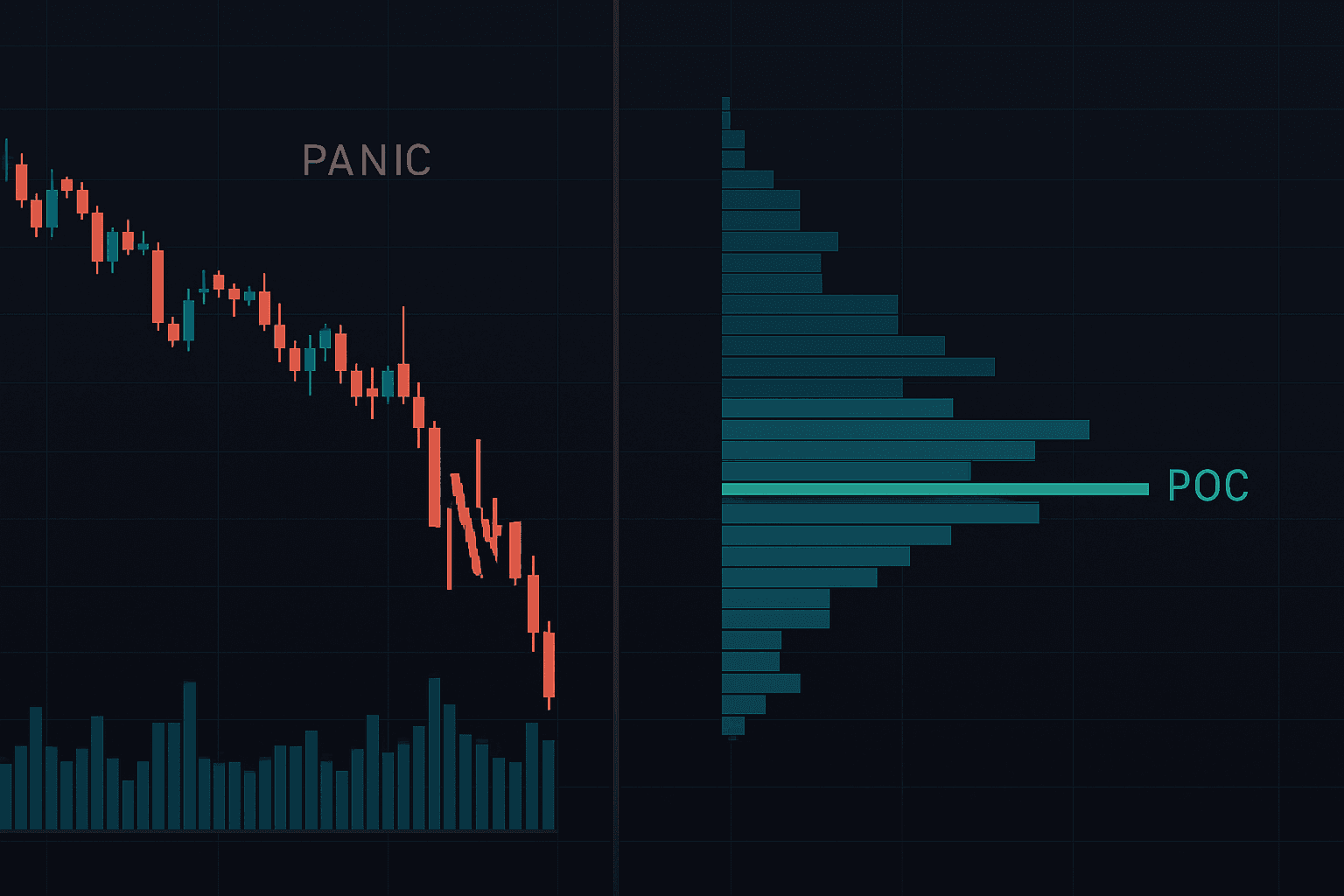

A likviditásvadászat: Hogyan használják a bankok a MA-kat a retail ellen

Itt valami, amit a kereskedési oktatód nem fog elmondani: a bankok aktívan vadásznak a stop lossokra a fő mozgóátlagok körül. Ez nem manipuláció – ez üzlet.

A minta így működik:

- Az ár közeledik egy fő MA-hoz (általában 50 vagy 200 napos)

- A retail kereskedők stop lossokat helyeznek el közvetlenül az MA alá

- Az intézményi algoritmusok észlelik a stop klasztert

- Az árat 0,5-2%-kal átlövik az MA-n, hogy kiváltsák a stopokat

- Az intézmények megvásárolják a kiváltott stopok likviditását

- Az ár visszafordul az MA fölé

Ez történt a Tesla 200 napos MA-jánál 2023. május 24-én. Az ár 4 dollárral lökte át az MA alatt (ami 2,1 milliárd dollárnyi stop loss kiváltását váltotta ki az Unusual Whales szerint), majd visszafordult, hogy 8 dollárral az MA felett zárjon.

Védekezés a likviditásvadászat ellen? Helyezz stopokat ATR (Average True Range) alapján, nem önkényes MA szinteken. Egy 1,5x ATR stop védelmet nyújt, miközben elkerüli a veszélyes zónákat. Tudj meg többet a likviditásvadászati mintákról okos pénz útmutatónkban.

Többidőkeretes MA elemzés: Az él, amit az intézmények elrejtenek

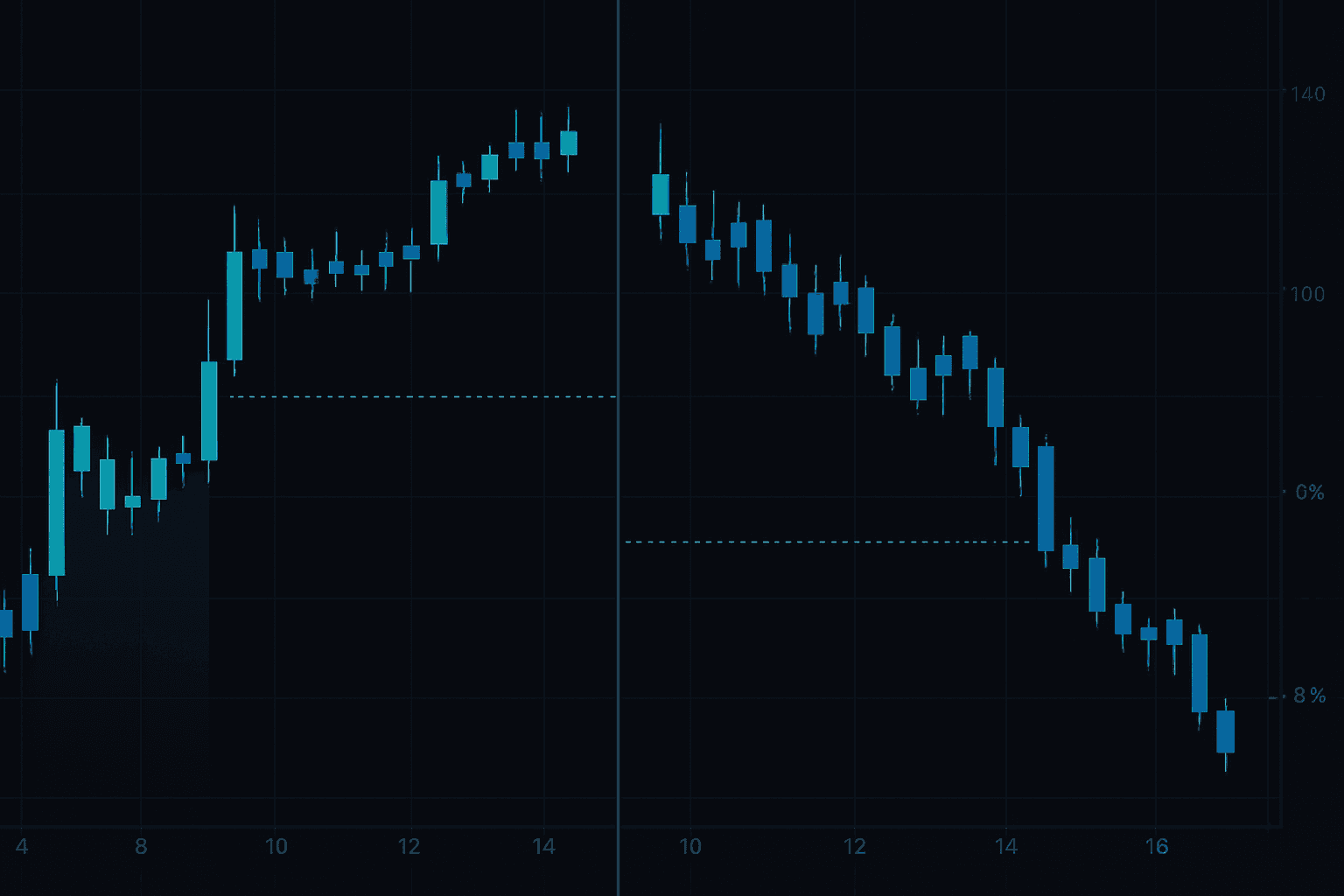

Egyetlen időkeret elemzése retail gondolkodás. Az intézmények úgy halmozzák az időkereteket, mint a matrjoskák, mindegyik megerősíti a következőt. Íme a hierarchiájuk:

- Havi chart: Meghatározza a makro trendet (20 havi MA felett/alatt)

- Heti chart: Azonosítja a köztes lendületváltásokat (50 hetes MA mint dinamikus T/E)

- Napi chart: Időzíti a belépéseket (20/50/200 MA konfluencia)

- 4 órás chart: Finomhangolja a végrehajtást (20 periódusos MA stop elhelyezéshez)

A hatalmas lépés? Amikor minden időkeret összhangban van, az ár a megfelelő MA-k felett, az intézmények növelik a pozíciót. Amikor vegyes? Csökkentik a kitettséget vagy fedeznek.

2023 januárja tankönyvi példát szolgáltatott. A Nasdaq átütötte havi 20-MA-ját először 2021 novembere óta. A heti és napi MA-k 5 napon belül bullish összhangba kerültek. Eredmény? 17%-os emelkedés 6 hét alatt, ahogy az intézmények beözönlöttek.

Ez a többidőkeretes megközelítés tükrözi a CCI többidőkeretes kereskedést – az elv univerzális a mutatók között.

Volume Profile integráció: A hiányzó darab

Mozgóátlagok volume profile nélkül olyan, mint félszemmel vezetni. Talán eléred a célod, de a kép felét nem látod.

Íme, amit az intézmények figyelnek:

- Magas Volumen Csomópontok (HVN) az MA-k közelében – Ezek "ragadós" zónákat hoznak létre, ahol az ár konszolidál

- Alacsony Volumen Csomópontok (LVN) az MA-k között – Az ár gyorsan mozog át ezeken a réseken

- Volumen polc kialakulása – Amikor a HVN egy fő MA-val igazodik, erőddé válik

Az arany beállítás: Fő MA + HVN + korábbi támogatás/ellenállás. Amikor ez a három összhangban van, az intézmények felhalmoznak. A 2023 októberi S&P 500 korrekció pontosan ezen a hármas konfluenciánál állt meg 4200-nál.

MA stratégiád kódolása: Automatizálási szabályok

A kézi kereskedés érzelmi kereskedés. Íme egy alap TradingView Pine Script keretrendszer az intézményi MA megközelítéshez:

Belépési feltételek (mind igaznak kell lennie):

- Az ár felülről érinti egy fő MA-t (50/100/200) emelkedő trendben

- Volumen spike > 1,5x 20 periódusos átlag

- Magasabb időkeret MA összhang (havi > heti > napi)

- RSI > 40 (nem túl eladott)

- Távolság az MA-tól < 1,5x ATR

Kilépési szabályok:

- Cél 1: Előző lendületmagas (50% pozíció)

- Cél 2: 1,618 Fibonacci kiterjesztés (30% pozíció)

- Cél 3: Követés 20 periódusos MA-val alacsonyabb időkereten (20% pozíció)

- Stop loss: 1,5x ATR a belépési MA alatt

Ez a szisztematikus megközelítés kiküszöböli a találgatást és összhangba hoz az intézményi rendelési áramlással.

MA stratégiák piaconként: Kritikus különbségek

Egy méret nem illik mindenkire. Minden piacnak egyedi MA viselkedése van:

Kripto (Bitcoin/Ethereum):

- 20 hetes MA = legerősebb támogatás bull piacokon

- 200 hetes MA = generációs vásárlási lehetőség

- Használj logaritmikus skálát pontos MA számításokhoz

- A volumen megelőzi az árat jobban, mint a hagyományos piacokon

Forex fő párok:

- 200 napos MA a legtöbbet tisztelt napi időkereten

- 50 periódusos MA 4 órán = swing kereskedés arany

- A párok közötti korreláció befolyásolja az MA megbízhatóságát

- A hírek átmenetileg felülírhatják az MA szinteket

Részvényindexek:

- Havi 20-MA ritkán törik meg bull piacokon

- 50 napos MA = intézményi újraegyensúlyozási szint

- A piac előtti és utáni időszak befolyásolja a napi MA számításokat

- A szektorrotáció befolyásolja az egyedi részvények MA viselkedését

Forex-specifikus stratégiákért lásd carry trade útmutatónkat, amely integrálja az MA elemzést.

Gyakori MA kereskedési hibák, amelyek számlákat semmisítenek meg

Még a tapasztalt kereskedők is beleesnek ezekbe:

- EMA használata korrekciós piacokon – Az EMA-k túlreagálják a zajt. Használj SMA-t, amikor az ATR a 20 napos átlag 50%-a alá esik.

- Az MA-tól való távolság figyelmen kívül hagyása – Vásárlás 10%-kal a 200 napos MA felett 82%-os bukási aránnyal jár. Várd meg, hogy az ár jöjjön az MA-hoz, ne fordítva.

- Minden MA érintés kereskedése – Csak 1 a 4 MA érintésből produkál kereskedhető visszapattanást. A másik 3 zaj.

- Rossz időkeret a stílusodhoz – Napi kereskedők napi MA-k használata = katasztrófa. Illeszd az MA periódusokat a tartási időhöz.

- Nem alkalmazkodás a volatilitáshoz – Magas volatilitásban (VIX > 25), az MA-knak szélesebb stopokra és kisebb pozíciókra van szükségük.

Haladó technikák: Mi következik a mesterfok után

Miután elsajátítottad az alapokat, ezek a haladó technikák választják el a profikat az amatőröktől:

1. Eltolt mozgóátlagok (DMA)

Tolj előre vagy hátra a mozgóátlagokat a piaci tendencia figyelembevételéhez. A kripto gyakran tiszteletben tartja az 5 periódussal előre tolott mozgóátlagokat.

2. Adaptív mozgóátlagok

Olyan mozgóátlagok, amelyek a periódust a volatilitás alapján állítják be. Kaufman adaptív mozgóátlaga (KAMA) korábban kapja el a trendeket, kevesebb csapdázással.

3. MA sávok és borítékok

Nem Bollinger-sávok – egyéni százalékos borítékok a mozgóátlagok körül, a történelmi volatilitás alapján. A 50 napos MA körüli 2%-os boríték a trendpiacokon az ármozgások 68%-át tartalmazza.

4. Intermarket MA elemzés

Kapcsolódó piacok MA pozícióinak összehasonlítása. Amikor a kötvények, az arany és a dollár mind tiszteletben tartják a 200 napos mozgóátlagukat, nagy trendváltozás közeleg.

A következő evolúció: MI-fokozott MA kereskedelem

A statikus mozgóátlagok elavulttá válnak. A jövő a dinamikus, MI által beállított mozgóátlagoké, amelyek alkalmazkodnak:

- A piaci rezsim változásokhoz (trend vs. oldalazás)

- A volatilitás tágulásához és összehúzódásához

- Az eszközök közötti korrelációs eltolódásokhoz

- A rendelési áramlás egyensúlytalanságaihoz

Ezek nem a nagyapád mozgóátlagai – prediktívek, nem csak reaktívek. A gépi tanulási modellek ma már 73%-os pontossággal előre jelezhetik az MA szinteket 5-10 periódussal előre, a Stevens Institute of Technology kutatása szerint.

Az integráció az MI-meghajtott mutatókkal, mint a FibAlgo, még tovább viszi ezt, kombinálva a hagyományos MA bölcsességet a modern számítási teljesítménnyel. Az eredmény? Kevesebb hamis jel, jobb kockázat/hozam arány és összhang azzal, ahogyan a piacok valójában mozognak 2026-ban.

A te MA kereskedési akcióterved

A mozgóátlagok továbbra is erősek, mert a kollektív piaci emlékezetet képviselik – az átlagos árat, amit a befektetők fizettek az idő múlásával. De ha úgy használod őket, mintha 1990 lenne, garantált a kudarc a modern algoritmusok uralta piacokon.

Kezdd a 3-MA konfluencia rendszerrel. Add hozzá a volumen profilt a kontextusért. Figyeld a likviditás vadászatokat a főbb átlagok körül. A legfontosabb, hogy értsd: az MA-k dinamikus támogatási és ellenállási szintek, nem varázsvonalak, amelyek előre megjósolják a jövőt.

Az intézmények nem okosabbak nálad – csak jobb keretrendszereket használnak. Most a tiéd is megvan. A kérdés: először papíron kereskedsz vele, vagy egyenesen beugrasz az élő piacokra? Ha okos vagy, kockázatmentesen teszteled ezeket a stratégiákat, mielőtt valódi tőkét kötnél le.

Mesterd az alapokat, majd rétegezd be a haladó technikákat. Hamarosan úgy fogsz felismerni beállásokat, ahogy az intézmények teszik – és ennek megfelelően pozícionálod magad. A mozgóátlagok talán a legrégebbi mutatók a technikai elemzésben, de helyesen használva még mindig az egyik leghatékonyabb eszköz a professzionális kereskedésben.