Le secret de 4 000 milliards de dollars caché à la vue de tous

Tout trader particulier connaît les moyennes mobiles. Croisement à la hausse, achat. Croisement à la baisse, vente. Simple, non ?

Voici ce qu'on ne vous dit pas : les traders institutionnels utilisent les moyennes mobiles de manière totalement différente. Quand le desk de trading de JPMorgan regarde la moyenne mobile sur 200 jours, il n'attend pas un croisement. Il surveille quelque chose de bien plus rentable — et cela a tout à voir avec la façon dont les MM agissent comme des niveaux de Fibonacci dynamiques.

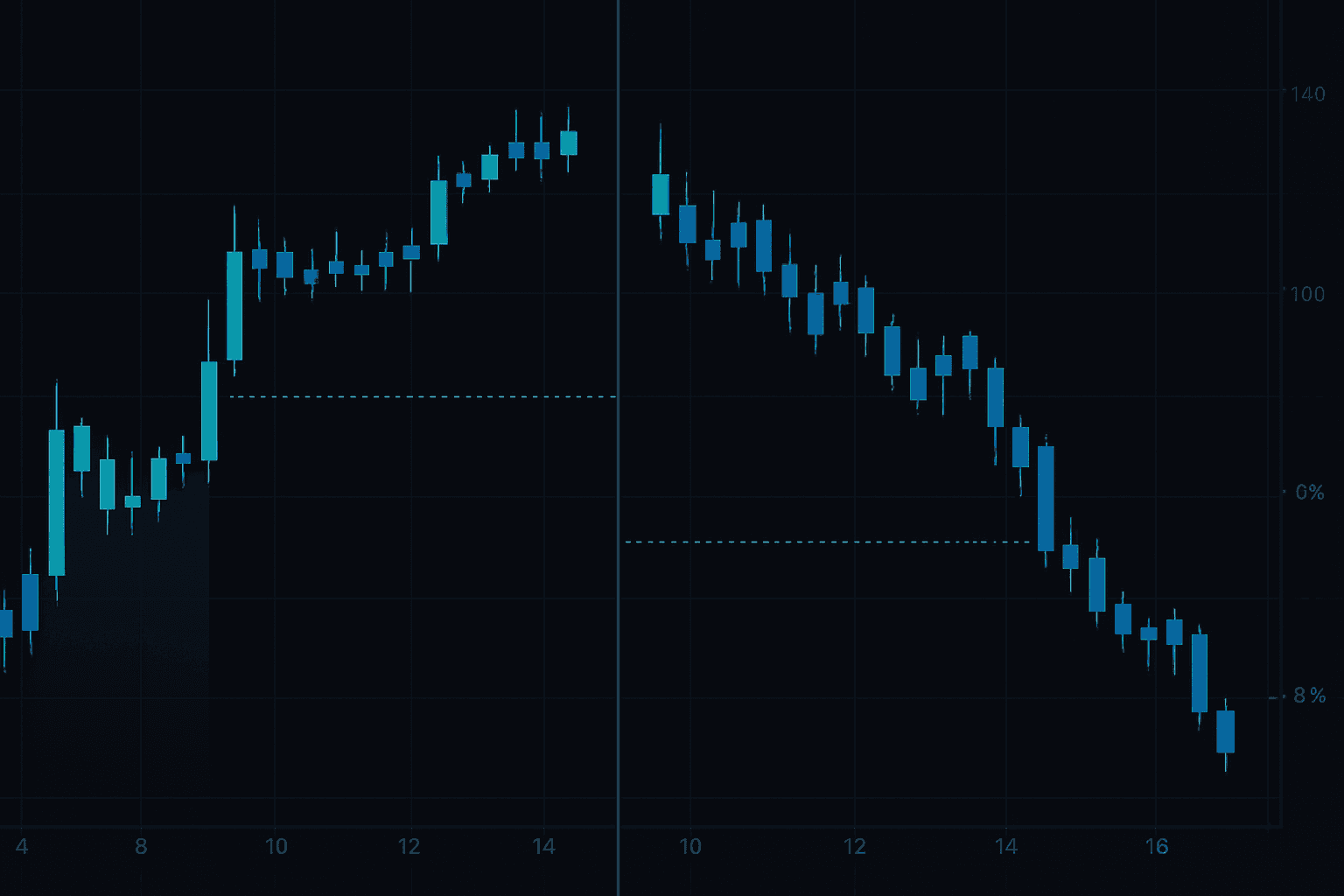

Pendant le krach COVID de mars 2020, le S&P 500 a rebondi sur sa moyenne mobile sur 200 semaines à moins de 0,3 %. Coïncidence ? Pas quand on comprend que les moyennes mobiles majeures créent des aimants de liquidité — des zones où des milliers de milliards de stops et d'ordres limites se concentrent.

Cet article révèle le playbook institutionnel des moyennes mobiles. Pas la version des manuels. La vraie.

Pourquoi les stratégies traditionnelles de moyennes mobiles échouent

Commençons par une vérité inconfortable : les stratégies de moyennes mobiles enseignées dans la plupart des cours ont un taux de réussite de 38 % sur les marchés tendanciels et de 22 % sur les marchés en range. Le Chicago Mercantile Exchange a publié ces chiffres dans son étude 2023 sur les traders particuliers.

Le golden cross ? Ce fameux signal haussier des MM 50/200 ? Il a whipsawé les traders 14 fois entre 2018 et 2023 sur le seul S&P 500. Chaque faux signal a déclenché un drawdown moyen de 3,8 %.

Pourquoi ces stratégies échouent-elles ? Trois raisons :

- Indicateurs retardés sur un marché tourné vers l'avenir — Au moment où les MM se croisent, le mouvement est souvent épuisé

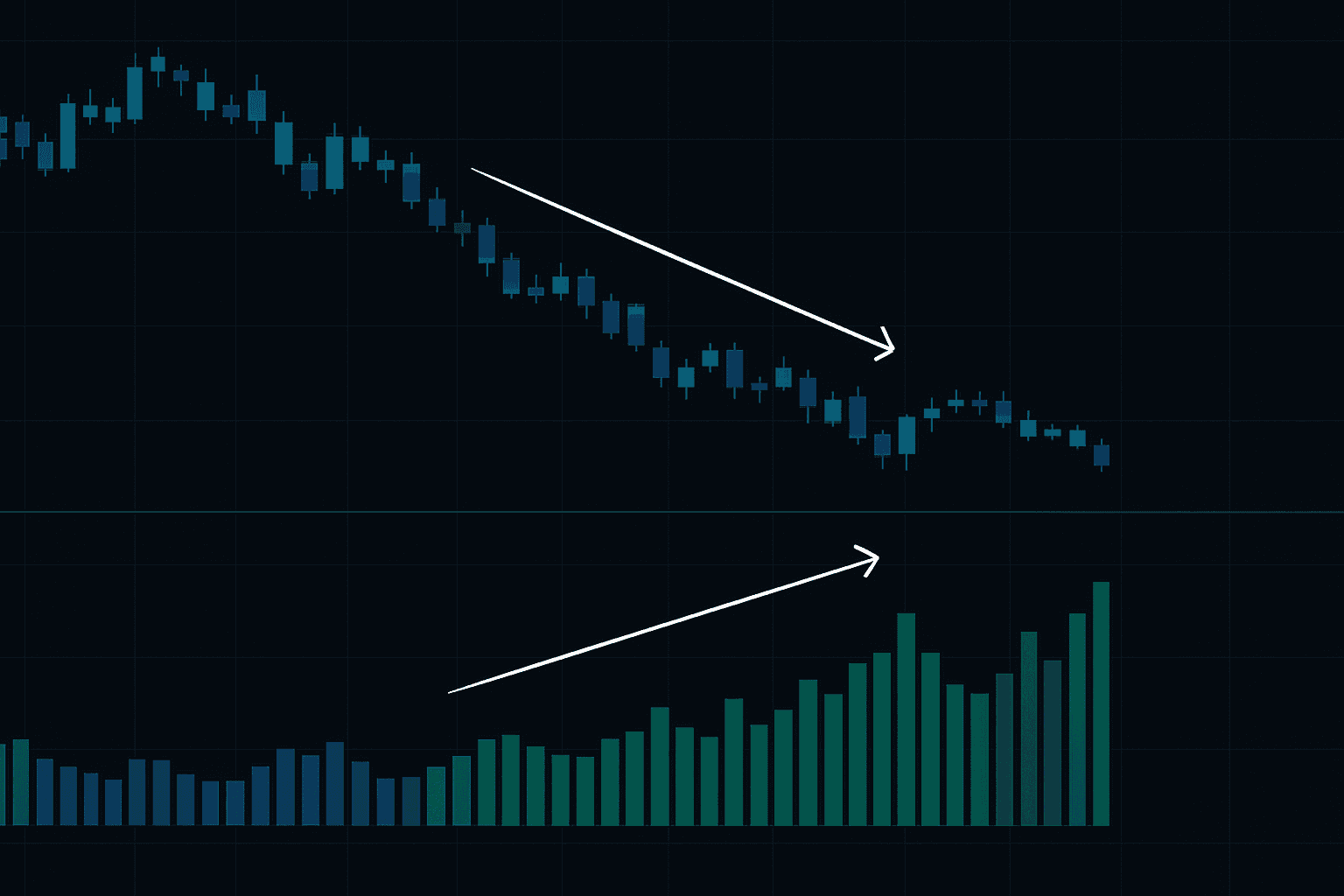

- Aucun contexte de volume — Un croisement sur faible volume ne signifie rien pour les algorithmes institutionnels

- Ignorer la structure du marché — Les MM n'existent pas isolément ; elles interagissent avec les supports, résistances et niveaux de Fibonacci

Mais c'est là que ça devient intéressant. Quand on analyse les données de flux d'ordres des principales bourses, on découvre que les institutions utilisent bel et bien les moyennes mobiles — mais pas comme le pense le retail.

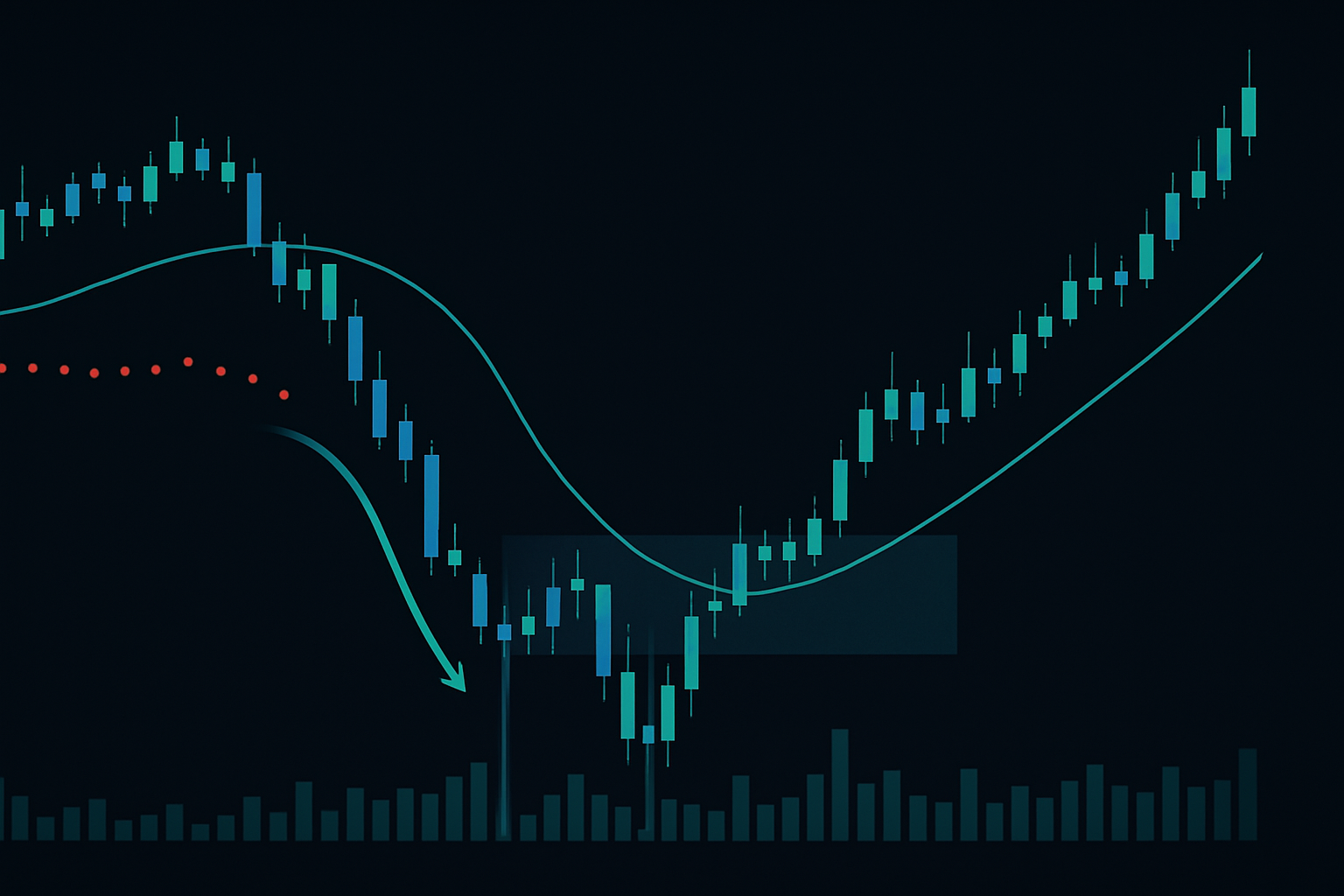

Le cadre institutionnel des MM : Niveaux de Fibonacci dynamiques

Les traders professionnels voient les moyennes mobiles comme des niveaux de retracement de Fibonacci dynamiques qui s'adaptent aux conditions du marché. Réfléchissez-y : la MM sur 50 jours agit souvent comme un retracement de 38,2 % sur les marchés tendanciels, tandis que la MM sur 200 jours imite le niveau de 61,8 %.

Ce n'est pas du mysticisme. C'est des maths qui rencontrent la psychologie de marché. Voici le cadre utilisé par les institutions :

"Les moyennes mobiles créent des prophéties auto-réalisatrices non pas à cause des lignes elles-mêmes, mais à cause des ordres regroupés autour d'elles." — Peter Brandt, chartiste classique avec plus de 40 ans d'expérience

Les MM clés et leurs équivalents Fibonacci :

- MM sur 20 périodes = zone de retracement à 23,6 % (support mineur dans les tendances fortes)

- MM sur 50 périodes = zone à 38,2 % (premier test majeur dans les tendances saines)

- MM sur 100 périodes = zone à 50 % (niveau d'équilibre)

- MM sur 200 périodes = zone à 61,8 % (dernier support avant changement de tendance)

Mais voici le twist — ces niveaux n'ont d'importance que lorsqu'ils sont combinés au volume et à l'action des prix. Consultez ce système de volume à 3 zones pour voir comment le volume confirme les niveaux de Fibonacci.

Le système de confluence à 3 MM qui fonctionne réellement

Oubliez les stratégies complexes avec 7 indicateurs. Le système institutionnel de MM le plus efficace n'utilise que trois moyennes sur plusieurs timeframes. Voici le setup exact :

- MM de tendance primaire : 200 périodes sur le graphique journalier

- MM de momentum intermédiaire : 50 périodes sur le graphique journalier

- MM de timing d'entrée : 20 périodes sur le graphique 4 heures

La magie opère dans les zones de confluence — où plusieurs MM se regroupent à moins de 1 % les unes des autres. Ces zones agissent comme des super-aimants pour les ordres institutionnels.

Exemple réel : Le 13 octobre 2022, Bitcoin a formé une confluence à 19 200 $ où la MM 200 journalière, la MM 50 hebdomadaire et la MM 20 mensuelle se sont toutes rejointes. Le rebond qui a suivi ? 23 % en 8 jours.

Mais la confluence seule ne suffit pas. Il vous faut le modèle de confirmation par le volume :

- Pic de volume 50 % au-dessus de la moyenne sur 20 jours à l'approche de la confluence

- Modèle d'absorption (volume élevé, bougie à petit range)

- Volume de suivi sur le rebond dépassant le volume d'approche

Sans ce modèle de volume, la zone de confluence devient un piège. Avec lui ? Vous tradez aux côtés des institutions.

La chasse à la liquidité : Comment les banques utilisent les MM contre le retail

Voici quelque chose que votre éducateur en trading ne vous dira pas : les banques chassent activement les stops autour des moyennes mobiles majeures. Ce n'est pas de la manipulation — c'est du business.

Le modèle fonctionne ainsi :

- Le prix approche une MM majeure (généralement 50 ou 200 jours)

- Les traders particuliers placent des stops juste en dessous de la MM

- Les algorithmes institutionnels détectent le regroupement de stops

- Le prix traverse la MM de 0,5 à 2 % pour déclencher les stops

- Les institutions achètent la liquidité des stops déclenchés

- Le prix revient au-dessus de la MM

C'est arrivé sur la MM 200 jours de Tesla le 24 mai 2023. Le prix a fait un pic de 4 $ sous la MM (déclenchant 2,1 milliards de dollars de stops selon unusual whales), puis est reparti pour clôturer 8 $ au-dessus.

Défense contre les chasses à la liquidité ? Placez vos stops sur la base de l'ATR (Average True Range), pas sur des niveaux arbitraires de MM. Un stop à 1,5x ATR vous protège tout en évitant les zones de kill. Apprenez-en plus sur les modèles de chasse à la liquidité dans notre guide smart money.

Analyse multi-timeframe des MM : L'avantage que cachent les institutions

L'analyse sur un seul timeframe, c'est de la pensée retail. Les institutions empilent les timeframes comme des poupées russes, chacun confirmant le suivant. Voici leur hiérarchie :

- Graphique mensuel : Définit la tendance macro (au-dessus/en dessous de la MM 20 mois)

- Graphique hebdomadaire : Identifie les swings intermédiaires (MM 50 semaines comme S/R dynamique)

- Graphique journalier : Calcule les entrées (confluence des MM 20/50/200)

- Graphique 4 heures : Affine l'exécution (MM 20 périodes pour le placement des stops)

Le power move ? Quand tous les timeframes s'alignent avec le prix au-dessus des MM respectives, les institutions augmentent leur taille. Quand c'est mixte ? Ils réduisent leur exposition ou se couvrent.

Janvier 2023 a fourni un exemple de manuel. Le Nasdaq a cassé au-dessus de sa MM 20 mois pour la première fois depuis novembre 2021. Les MM hebdomadaires et journalières se sont alignées haussières en 5 jours. Résultat ? Une hausse de 17 % en 6 semaines alors que les institutions s'engouffraient.

Cette approche multi-timeframe reflète le trading multi-timeframe CCI — le principe est universel pour tous les indicateurs.

Intégration du Volume Profile : La pièce manquante

Les moyennes mobiles sans volume profile, c'est comme conduire avec un œil fermé. Vous pourriez atteindre votre destination, mais il vous manque la moitié du tableau.

Voici ce que les institutions surveillent :

- High Volume Nodes (HVN) près des MM — Ils créent des zones "collantes" où le prix se consolide

- Low Volume Nodes (LVN) entre les MM — Le prix se déplace rapidement dans ces gaps

- Formation de shelf de volume — Quand un HVN s'aligne avec une MM majeure, cela devient une forteresse

Le setup en or : MM majeure + HVN + support/résistance précédent. Quand ces trois s'alignent, les institutions accumulent. La correction d'octobre 2023 du S&P 500 s'est exactement arrêtée à cette triple confluence à 4 200.

Coder votre stratégie de MM : Règles d'automatisation

Le trading manuel, c'est du trading émotionnel. Voici un framework de base en TradingView Pine Script pour l'approche institutionnelle des MM :

Conditions d'entrée (toutes doivent être vraies) :

- Le prix touche une MM majeure (50/100/200) par le haut en tendance haussière

- Pic de volume > 1,5x la moyenne sur 20 périodes

- Alignement des MM sur les timeframes supérieurs (mensuel > hebdomadaire > journalier)

- RSI > 40 (pas en survente)

- Distance de la MM < 1,5x ATR

Règles de sortie :

- Cible 1 : Swing high précédent (50 % de la position)

- Cible 2 : Extension Fibonacci 1,618 (30 % de la position)

- Cible 3 : Trailing avec la MM 20 périodes sur un timeframe inférieur (20 % de la position)

- Stop loss : 1,5x ATR en dessous de la MM d'entrée

Cette approche systématique supprime les conjectures et vous aligne sur le flux d'ordres institutionnel.

Stratégies de MM par marché : Différences critiques

Une taille unique ne convient pas à tous. Chaque marché a un comportement de MM unique :

Crypto (Bitcoin/Ethereum) :

- MM 20 semaines = support le plus fort sur les marchés haussiers

- MM 200 semaines = opportunité d'achat générationnelle

- Utilisez l'échelle logarithmique pour des calculs de MM précis

- Le volume précède le prix plus que sur les marchés traditionnels

Forex Majors :

- MM 200 jours la plus respectée sur le timeframe journalier

- MM 50 périodes sur 4 heures = or du swing trading

- La corrélation entre les paires affecte la fiabilité des MM

- Les événements news peuvent temporairement outrepasser les niveaux de MM

Indices boursiers :

- MM 20 mois rarement cassée sur les marchés haussiers

- MM 50 jours = niveau de rebalancement institutionnel

- Le pré-market et l'after-hours affectent les calculs des MM journalières

- La rotation sectorielle influence le comportement des MM des actions individuelles

Pour des stratégies spécifiques au forex, consultez notre guide du carry trade qui intègre l'analyse des MM.

Erreurs courantes de trading sur MM qui détruisent les comptes

Même les traders expérimentés tombent dans ces pièges :

- Utiliser des EMA sur les marchés en range — Les EMA surréagissent au bruit. Utilisez des SMA quand l'ATR tombe en dessous de 50 % de la moyenne sur 20 jours.

- Ignorer la distance par rapport à la MM — Acheter à 10 % au-dessus de la MM 200 jours a un taux d'échec de 82 %. Attendez que le prix vienne à la MM, pas l'inverse.

- Trader chaque toucher de MM — Seul 1 toucher de MM sur 4 produit un rebond tradable. Les 3 autres sont du bruit.

- Mauvais timeframe pour votre style — Les day traders utilisant des MM journalières = désastre. Faites correspondre les périodes des MM à votre durée de détention.

- Ne pas ajuster à la volatilité — En haute volatilité (VIX > 25), les MM nécessitent des stops plus larges et des positions plus petites.

Techniques avancées : Au-delà de la maîtrise

Une fois les bases maîtrisées, ces techniques avancées distinguent les professionnels des amateurs :

1. Moyennes Mobiles Décalées (DMA)

Décaler les MM vers l'avant ou l'arrière pour tenir compte de la tendance du marché. Le crypto respecte souvent les MM décalées de 5 périodes vers l'avant.

2. Moyennes Mobiles Adaptatives

Des MM qui ajustent leur période en fonction de la volatilité. La Moyenne Mobile Adaptative de Kaufman (KAMA) capture les tendances plus tôt avec moins de faux signaux.

3. Bandes et Enveloppes de MM

Pas les Bandes de Bollinger — des enveloppes personnalisées en pourcentage autour des MM basées sur la volatilité historique. L'enveloppe de 2% autour de la MM à 50 jours contient 68% de l'action des prix sur les marchés en tendance.

4. Analyse Intermarché des MM

Comparer les positions des MM sur des marchés connexes. Lorsque les obligations, l'or et le dollar respectent tous leur MM à 200 jours, un changement de tendance majeur est imminent.

La prochaine évolution : Le trading avec MM améliorées par l'IA

Les MM statiques deviennent obsolètes. L'avenir appartient aux moyennes mobiles dynamiques, ajustées par l'IA, qui s'adaptent à :

- Les changements de régime de marché (tendance vs range)

- L'expansion et la contraction de la volatilité

- Les changements de corrélation entre actifs

- Les déséquilibres du flux d'ordres

Ce ne sont pas les moyennes mobiles de votre grand-père — elles sont prédictives, pas seulement réactives. Les modèles de machine learning peuvent désormais prévoir les niveaux de MM 5 à 10 périodes à l'avance avec une précision de 73%, selon une recherche du Stevens Institute of Technology.

L'intégration avec des indicateurs alimentés par l'IA comme FibAlgo va encore plus loin, combinant la sagesse traditionnelle des MM avec la puissance de calcul moderne. Le résultat ? Moins de faux signaux, un meilleur ratio risque/récompense, et un alignement avec la façon dont les marchés évoluent réellement en 2026.

Votre plan d'action pour le trading avec les MM

Les moyennes mobiles restent puissantes car elles représentent la mémoire collective du marché — le prix moyen payé par les investisseurs sur une période. Mais les utiliser comme en 1990 garantit l'échec sur les marchés modernes dominés par les algorithmes.

Commencez par le système de confluence à 3 MM. Ajoutez le profil de volume pour le contexte. Surveillez les chasses à la liquidité autour des moyennes majeures. Plus important encore, comprenez que les MM sont des niveaux dynamiques de support et de résistance, pas des lignes magiques qui prédisent l'avenir.

Les institutions ne sont pas plus intelligentes que vous — elles utilisent simplement de meilleurs cadres. Maintenant, vous avez le leur. La question est : allez-vous d'abord les tester sur papier, ou plonger directement sur les marchés réels ? Si vous êtes intelligent, vous testerez ces stratégies sans risque avant d'engager du capital réel.

Maîtrisez les bases, puis intégrez les techniques avancées. Très vite, vous repérerez les configurations de la même manière que les institutions — et vous vous positionnerez en conséquence. Les moyennes mobiles sont peut-être l'indicateur le plus ancien de l'analyse technique, mais utilisées correctement, elles restent l'un des outils les plus efficaces du trading professionnel.