Miksi Useimmat Bull Call Spread -strategiat Epäonnistuvat

Bull call spread -strategia näyttää paperilla harhaanjohtavan yksinkertaiselta. Osta call-optio, myy korkeamman lunastushinnan call-optio, kerää erotus erääntyessä. Silti useimmat kauppiaat kamppailevat tuottaakseen tasaisia voittoja tällä näennäisen suoraviivaisella lähestymistavalla.

Ongelma ei ole strategiassa itsessään – se on siinä, miten kauppiaat toteuttavat sitä. Ilman systemaattista viitekehystä positioiden koon määrittämiseen, ajoitukseen ja riskienhallintaan, jopa kannattavat asetelmat voivat tyhjentää tilisi.

Tämä opas esittelee riskikorjatun kannattavuusviitekehyksen, joka on suunniteltu erityisesti bull call spreadeille. Opit optimoimaan kaupan jokaisen osa-alueen, lunastushintojen valinnasta positioiden kokoon, perustuen matemaattisiin periaatteisiin eikä vain mutuun.

Riskikorjatun Tuoton Viitekehys Selitettynä

Perinteinen bull call spread -opetus keskittyy mekaniikkaan. Meidän viitekehyksemme keskittyy matemaattiseen odotusarvoon ja riskikorjattuun tuottoon.

Jokaisella bull call spreadillä on kolme kriittistä mittaria, jotka määrittävät sen kannattavuuden: maksimivoittopotentiaali, maksimitappioriski ja voiton todennäköisyys. Useimmat kauppiaat optimoivat maksimivoiton suhteen ja jättävät huomiotta kaksi muuta muuttujaa.

Bull call spread, jolla on 70 % voittoprosentti ja 1:2 riski-tuottosuhde, tuottaa pitkällä aikavälillä paremmin kuin spread, jolla on 40 % voittoprosentti ja 1:5 riski-tuottosuhde.

Viitekehys arvioi jokaista mahdollista kauppaa käyttäen Riskikorjattua Pisteytystä (RAS). Tämä pisteytys punnitsee maksimivoittoa maksimitappiota vastaan, korjattuna kunkin lopputuloksen todennäköisyydellä.

Tässä kaava: RAS = (Maksimivoitto × Voiton todennäköisyys) - (Maksimitappio × Tappion todennäköisyys). Mikä tahansa kauppa, jonka pistemäärä on alle 0,15, hylätään välittömästi, riippumatta siitä, kuinka houkuttelevalta se näyttää.

Positiokoko: 2 % Maksimitappiosääntö

Positiokoko erottaa kannattavat kauppiaat niistä, jotka räjäyttävät tilinsä. Bull call spreadeillä maksimitappio tiedetään etukäteen – se on kaupan avaamiseen maksettu nettokustannus.

Älä koskaan riskeeraa yli 2 % tilisi kokonaisarvosta yhdessä bull call spreadissä. Tämä sääntö ei ole neuvoteltavissa, edes silloin kun olet varma, että kauppa on "taattu" onnistumaan.

Oletetaan, että sinulla on 25 000 dollarin kauppatili. Suurin sallittu riski per bull call spread on 500 dollaria. Jos spreadin avaaminen maksaa 3,50 dollaria, voit käydä kauppaa maksimissaan 1 sopimuksella (350 dollarin riski), pysyen hyvin 2 % kynnyksen sisällä.

Tämä konservatiivinen lähestymistapa varmistaa, että selviät useista peräkkäisistä häviävistä kaupoista säilyttäen samalla tarpeeksi pääomaa hyödyntääksesi voittavia tilaisuuksia. Monet kauppiaat käyttävät 5 % tai jopa 10 % positioiden kokoa, mikä selittää, miksi he lopulta räjäyttävät tilinsä huolimatta kannattavista strategioistaan.

Markkinatilanteen Analyysi Optimaalista Ajoitusta varten

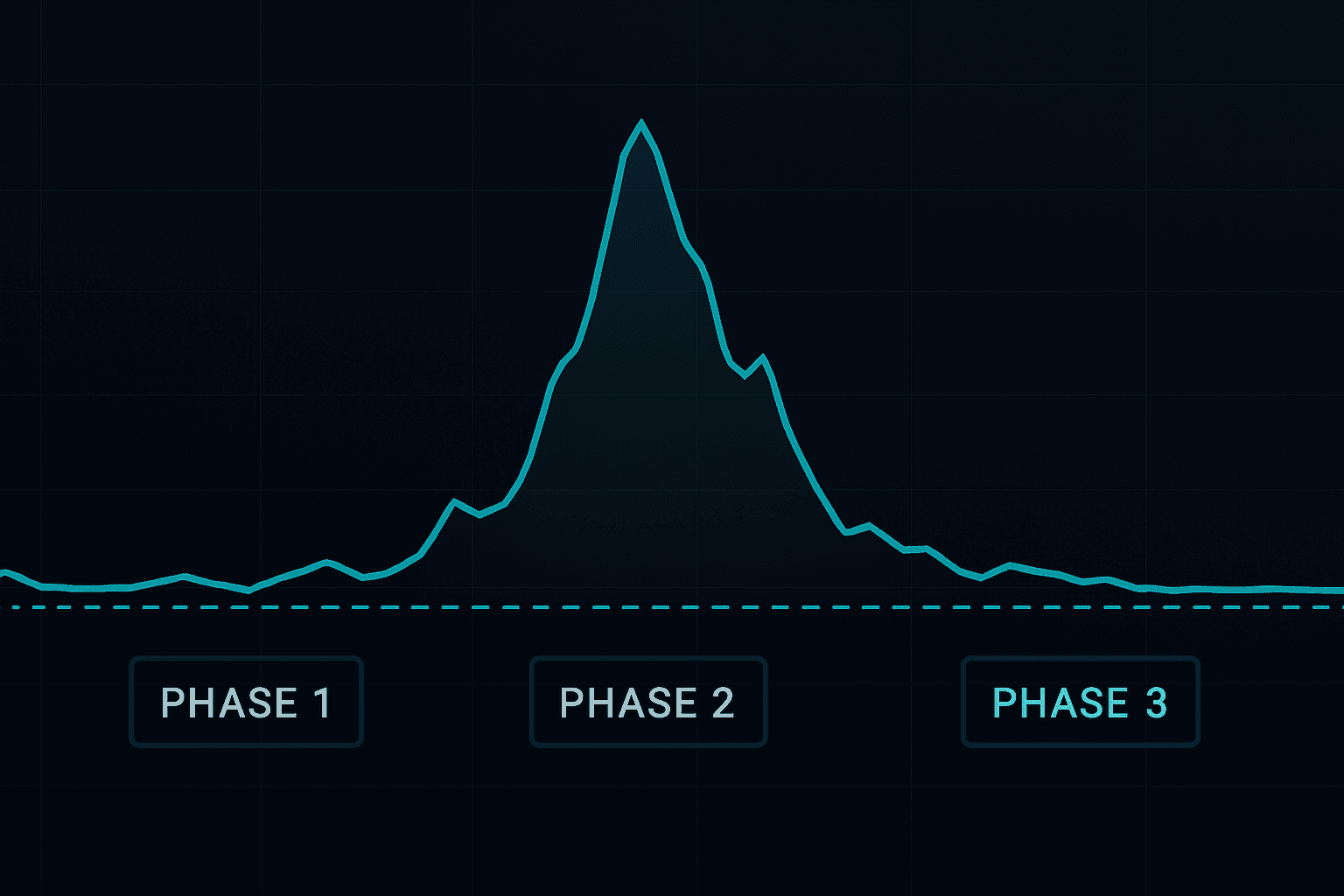

Bull call spread -strategia toimii eri tavoin erilaisissa markkinaympäristöissä. Näiden mallien ymmärtäminen parantaa dramaattisesti menestysprosenttiasi.

Bull call spreadit toimivat parhaiten kohtalaisen nousumarkkinoiden aikana, jolloin volatiliteetti on alhainen. Ne kamppailevat erittäin volatiliteettisissa ympäristöissä, joissa kohde-etuus tekee räjähdysmäisiä liikkeitä kumpaan suuntaan tahansa.

Ennen kuin avaat mitään bull call spreadiä, analysoi kolme keskeistä markkinatilannetta:

- Implied Volatility Percentile: Avaa positio, kun implisiittinen volatiliteetti on alle 50. prosentiilin

- Trendin Vahvuus: Etsi vakiintuneita nousutrendejä, joissa RSI on 40–70 välillä

- Tuki- ja Vastustasot: Varmista, että voittotavoitteesi on linjassa teknisten vastustasojen kanssa

Vältä bull call spreadejä tulosjulkaisujen, Fedin kokousten tai muiden korkean vaikutuksen tapahtumien aikana. Niitä seuraava tyypillinen volatiliteetin romahdus voi muuttaa voittavia kauppoja häviäjiksi yhdessä yössä.

Älä koskaan avaa bull call spreadejä, kun implisiittinen volatiliteetti on yli 70. prosentiilin – todennäköisyys sille, että volatiliteetin romahdus tuhoaa voittosi, on liian suuri.

Lunastushintojen Valinta: Sweet Spot -strategia

Lunastushintojen valinta määrittää riski-tuottoprofiilisi ja menestymisen todennäköisyytesi. Useimmat kauppiaat menevät joko liian aggressiivisiksi (out-of-the-money -lunastushinnat) tai liian konservatiivisiksi (in-the-money -lunastushinnat).

Sweet spot sijaitsee hieman out-of-the-money -bull call spreadeissä, joilla on 45–60 päivää erääntymiseen. Tämä yhdistelmä tarjoaa optimaaliset theta-decay-ominaisuudet säilyttäen samalla kohtuullisen voittopotentiaalin.

Pitkälle call-optiolle (alempi lunastushinta) valitse optio, joka on 2–5 % out-of-the-money. Lyhyelle call-optiolle (korkeampi lunastushinta) valitse lunastushinta, joka on 5–8 % nykyisen hinnan yläpuolella.

Varmista aina, että lyhyen option lunastushintasi on merkittävän teknisen vastustason yläpuolella – tämä lisää todennäköisyyttä, että osake ei riko voittovyöhykettäsi.

Tämä lähestymistapa tuottaa tyypillisesti spreadejä, jotka maksavat 1,50–3,00 dollaria ja joilla on maksimivoittoja 2,00–5,00 dollaria. Risk-tuottosuhteet eivät ole upeita, mutta johdonmukaisuus korvaa sen monin verroin.

Vaiheittainen Toteutusopas

Tässä on systemaattinen lähestymistapasi kannattavien bull call spreadien toteuttamiseen:

Vaihe 1: Markkinaympäristön Tarkistus

Varmista, että nykyiset markkinatilanteet suosivat bull call spreadejä. Tarkista VIX-tasot, markkinoiden kokonaistrendi ja tulevat taloustapahtumat.

Jos VIX on yli 25 tai merkittäviä ilmoituksia on ajastettu erääntymisaikasi sisälle, odota parempia olosuhteita.

Vaihe 2: Kohde-etuuden Valinta ja Analyysi

Valitse likvideit kohde-etuudet, joilla on tiukat ostotarjous- ja myyntihintaerot. Keskity ETF:iin, suuryhtiöiden osakkeisiin tai suuriin indekseihin pikkuyhtiöiden tai penniosakkeiden sijaan.

Analysoi viikoittaisia ja päivittäisiä kaavioita. Etsi kohde-etuuksia, jotka ovat vakiintuneessa nousutrendissä ja ovat äskettäin vetäytyneet tukitasoille.

Oletetaan, että analysoit SPY:tä, joka käy tällä hetkellä 480 dollarilla. Viikkokaavio näyttää nousutrendin, jonka tukitaso on 475 dollarissa. RSI on 45:ssä, mikä viittaa ylimyytyihin olosuhteisiin nousumarkkinoilla.

Vaihe 3: Lunastushintojen Valinta ja Hinnoittelu

Kun SPY on 480 dollarissa, saatat valita 485/495 dollarin bull call spreadin, joka erääntyy 50 päivässä. Oletetaan, että tämän spreadin avaaminen maksaa 4,20 dollaria ja tarjoaa maksimivoiton 5,80 dollaria.

Laske Riskikorjattu Pisteytys: Jos arvioit voiton todennäköisyydeksi 55 %, RAS = (5,80 × 0,55) - (4,20 × 0,45) = 1,30, mikä on selvästi yli 0,15 minimikynnyksen.

Vaihe 4: Positiokoon Laskenta

50 000 dollarin tililläsi suurin sallittu riski per kauppa on 1 000 dollaria. Koska jokainen spread maksaa 420 dollaria, voit turvallisesti käydä kauppaa 2 sopimuksella (840 dollarin kokonaisriski).

Pyöristä aina alaspäin eikä ylöspäin laskettaessa positioiden kokoa. On parempi olla hieman alikokoisempi kuin ylittää riskiparametrisi.

Vaihe 5: Positioiden Avaaminen

Avaa spread yhdenä tilauksena sen sijaan, että avaisit osat erikseen. Käytä rajatoimeksiantoja, joiden hinta on ostotarjous- ja myyntihintaeron keskikohdalla tai hieman parempi.

Älä jahta täytöksiä. Jos markkinat siirtyvät pois hinnastasi, odota toista tilaisuutta sen sijaan, että maksaisit liiallisia preemioita.

Voiton Hallinta ja Poistumisstrategiat

Tieto siitä, milloin poistua, erottaa hyvät kauppiaat loistavista. Bull call spread -strategia vaatii erilaisia poistumislähestymistapoja markkinoiden käyttäytymisestä riippuen.

Tavoittele spreadin sulkemista, kun olet saanut 50–70 % maksimivoitosta. Tämä tapahtuu tyypillisesti 2–3 viikkoa ennen erääntymistä, kun ajan heikentyminen kiihtyy.

Älä koskaan pidä bull call spreadejä viimeiselle viikolle ennen erääntymistä. Ajan heikentymisestä tulee liian arvaamatonta ja ostotarjous- ja myyntihintaerot laajenevat merkittävästi.

Jos kauppa kääntyy sinua vastaan ja saavuttaa 150 % alkuperäisestä sijoituksestasi (50 % lisätappiota), sulje se välittömästi. Älä toivo ihmeellistä paluuta.

"Ensimmäinen tappio on paras tappio" pätee erityisesti optionkauppaan. Leikkaa tappiot nopeasti ja anna voittajien juosta määriteltyjen parametrien sisällä.

Voittavien kauppojen osalta harkitse varhaista sulkemista, jos implisiittinen volatiliteetti nousee äkillisesti. Volatiliteetin laajeneminen voi ylittää suuntapohjaiset voitot.

Edistyneet Optimointitekniikat

Kun olet hallinnut perusteet, nämä edistyneet tekniikat voivat parantaa tuottojasi entisestään.

Rolling-strategiat

Kun kannattava spread lähestyy erääntymistä ja osake on lähellä lyhyen option lunastushintaasi, harkitse koko spreadin siirtämistä eteenpäin seuraavalle kuukausittaiselle erääntymisajankohdalle.

Siirrä positio nettokrediitillä tai pienellä debiitillä (enintään 0,25 dollaria per sopimus). Tämä laajentaa voittopotentiaaliasi säilyttäen samanlaiset riskiparametrit.

Volatiliteettiin Perustuvat Säädöt

Säädä lunastushintojen valintaasi nykyisten implisiittisten volatiliteettitasojen perusteella. Matalavolatiliteettisissa ympäristöissä käytä laajempia spreadejä kerätäksesi enemmän preemiota. Korkeavolatiliteettisissa markkinoissa käytä kapeampia spreadejä vähentääksesi riskiä.

Korkeavolatiliteettiset ympäristöt suosivat kapeampia spreadejä (5–10 dollarin leveys), kun taas matalavolatiliteettiset jaksot toimivat paremmin laajempien spreadien kanssa (10–20 dollarin leveys).

Tämä dynaaminen lähestymistapa mukauttaa strategiasi muuttuviin markkinatilanteisiin yhden kokoisen kaiken -metodologian sijaan.

Yleiset Virheet, jotka Tuhoavat Kannattavuuden

Jopa kokeneet kauppiaat tekevät kriittisiä virheitä bull call spreadeissä. Näiden yleisten virheiden välttäminen parantaa dramaattisesti menestysprosenttiasi.

Virhe #1: Korkeiden Tuottojen Jahtiminen

Syvät out-of-the-money -spreadit tarjoavat houkuttelevia maksimivoittoja, mutta kammottavia voittoprosentteja. Spread, jolla on 5:1 tuotto-riski-suhde ja joka voittaa 15 % ajasta, tuottaa tappiota pitkällä aikavälillä.

Keskity johdonmukaisiin "ykkösiin" sen sijaan, että yrittäisit lyödä kunnareita jokaisella kaupalla.

Virhe #2: Likviditeetin Unohtaminen

Laajat ostotarjous- ja myyntihintaerot voivat muuttaa kannattavat strategiat häviäjiksi. Tarkista aina spreadin likviditeetti ennen positioiden avaamista. Jos ostotarjous- ja myyntihintaero ylittää 10 % option hinnasta, etsi toinen kauppa.

Virhe #3: Tunteellinen Positiokoon Määrittäminen

Positiokoon kasvattaminen voittoputken jälkeen tai "tuplaaminen" tappioiden jälkeen tuhoaa tilejä nopeammin kuin huonot avaukset. Pysy ennalta määritellyissä positioiden koon säännöissä riippumatta viimeaikaisista tuloksista.

Älä koskaan kasvata positioiden kokoa "korvataksesi" aiemmat tappiot – tämä tunteellinen kauppaminen on nopein tie tilin tuhoamiseen.

Integraatio tekniseen analyysiin

Menestyneimmät bull call spread -kauppiaat yhdistävät optiostrategiat vankkaan tekniseen analyysiin. Sisäänmenosi tulevat huomattavasti tarkemmiksi, kun ymmärrät kohde-etuuden teknisen kuvan.

Etsi nousevia divergenssejä RSI:llä, konsolidaatiokuvioiden läpimurtoja tai pomppuja vakiintuneilta tukitasoilta. Nämä tekniset asetelmat tarjoavat suuntaviihteen, joka on välttämätön spreadin onnistumiselle.

Harkitse käsitteiden integroimista kolmiokuvioiden kaupankäyntioppaastamme optimaalisten sisäänmenopisteiden tunnistamiseksi. Kolmiokuviot läpimurrot tarjoavat usein maltillisia nousevia liikkeitä, joilla bull call spreadit menestyvät.

Laajempien markkinasyklien ympärillä tapahtuvien sisäänmenojen ajoittamiseen, kausittaisten kaupankäyntikuvioiden analyysimme paljastaa ajanjaksoja, jolloin bull call spreadit ovat historiallisesti suoriutuneet paremmin.

Riskienhallinnan integrointi

Bull call spreadien tulisi sopia laajempaan riskienhallintakehikkoosi. Älä koskaan käsittele niitä eristettyinä kauppoina, jotka ovat irrallaan kokonaisvaltaisesta salkkustrategiastasi.

Harkitse, miten optiosijoitustesi korreloivat osakesijoitustesi kanssa. Jos olet jo vahvasti altistunut teknologiayritysten osakkeille, vältä teknologiakeskeisiä bull call spreadejä, jotka lisäävät sektoripitoisuuttasi.

Toteuta positiorajoituksia ei vain yksittäisille kaupoille, vaan myös kokonaisvaltaiselle optioaltistuksellesi. Hyvä nyrkkisääntö: älä koskaan sido yli 20 % tilisi arvosta optiopositioihin samanaikaisesti.

Kattava riskienhallintakehikkomme tarjoaa yksityiskohtaiset ohjeet optiostrategioiden integroimiseksi kokonaisvaltaiseen kaupankäyntisuunnitelmaasi.

🎯 Keskeiset opit

- Käytä Risk-Adjusted Score -kaavaa jokaisen mahdollisen bull call spreadin arvioimiseen ennen sisäänmenoa

- Älä koskaan riskeeraa yli 2 % tilistäsi missään yksittäisessä spreadissä, riippumatta vakuuttuneisuustasostasi

- Mene spreadiin vain, kun implisiittinen volatiliteetti on alle 50. persentiilin välttääksesi volatiliteetin romahduksen

- Tavoittele 50–70 % maksimaalisesta voitosta ja sulje positiot 2–3 viikkoa ennen erääntymistä

- Yhdistä tekninen analyysi optiostrategiaan optimaalista sisäänmenon ajoitusta ja suuntaviitettä varten

Bull call spread -järjestelmän rakentaminen

Johdonmukaisuus optiokaupankäynnissä tulee systemaattisten prosessien noudattamisesta, ei intuitioon luottamisesta. Kehitä oma **bull call spread -tarkistuslistasi** yllä esitetyn kehikon pohjalta.

Aloita paperikaupankäynnillä lähestymistapasi validoimiseksi ennen kuin riskität oikeaa pääomaa. Seuraa paitsi voittoja ja tappioita, myös Risk-Adjusted Score -pisteyksiäsi ja niiden korrelaatiota todellisten tulosten kanssa.

Tärkeintä on ylläpitää yksityiskohtaisia tietoja jokaisesta kaupasta. Huomioi markkinaolosuhteet, perustelusi sisäänmenolle ja mitä opit kustakin tuloksesta. Nämä tiedot ovat korvaamattomia lähestymistapasi hienosäätämisessä ajan myötä.

**Bull call spread -strategia** tarjoaa erinomaisen tasapainon määritellyn riskin ja voiton potentiaalin välillä, kun sitä toteutetaan systemaattisesti. Keskittymällä riskikorjattuun tuottoon maksimaalisten voittojen sijaan rakennat kestävän lähestymistavan, joka tuottaa tasaisia tuloja pitkällä aikavälillä.

Valmiina toteuttamaan nämä edistyneet tekniikat ammattimaisilla työkaluilla? FibAlgon kattava indikaattoripaketti tarjoaa teknisen analyysin perustan, joka on välttämätön bull call spread -sisäänmenojesi tarkkaan ajoittamiseen. Riskienhallintatyökalumme auttavat varmistamaan, että jokainen kauppa sopii kokonaisvaltaiseen salkkustrategiaasi, maksimoiden pitkän aikavälin menestymisen todennäköisyytesi.