Die 47-Milliarden-Dollar-Unterstützungslinie, die es nie gab

Am 9. November 2022 beobachtete der Kryptomarkt, wie Bitcoin bei 17.600 US-Dollar schwebte – ein "kritischer Unterstützungsbereich" laut jedem technischen Analysten auf Twitter. Bis zum 10. November war diese Unterstützung verschwunden und riss 47 Milliarden Dollar an Marktkapitalisierung mit sich, als Bitcoin auf 15.700 US-Dollar abstürzte.

Folgendes war passiert: Trader zogen Linien, während Institutionen Liquidität jagten.

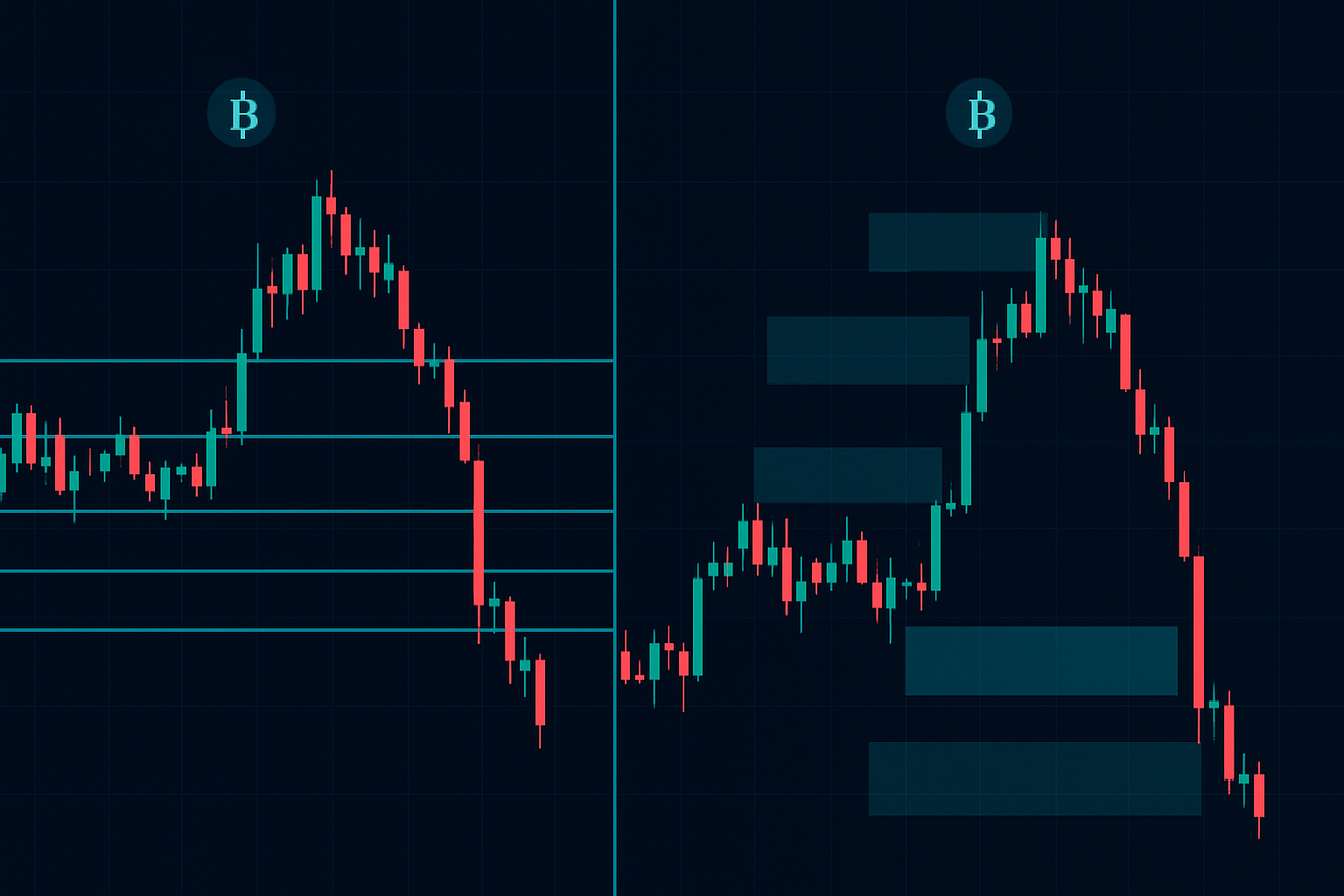

Der traditionelle Ansatz für Unterstützung und Widerstand – horizontale Linien an Swing-Hochs und -Tiefs zu ziehen – ist grundlegend fehlerhaft. Er geht davon aus, dass der Preis bestimmte Niveaus respektiert, während in Wirklichkeit Smart Money diese Bereiche als Liquiditätspools betrachtet, die es zu plündern gilt.

Dieser Artikel zeigt, wie institutionelle Trader Unterstützungs- und Widerstandszonen tatsächlich identifizieren und handeln. Sie erfahren, warum Ihre sorgfältig gezogenen Linien immer wieder versagen und wie Sie die Liquiditätszonen erkennen, in denen echte Trendwenden stattfinden.

Warum traditionelle Unterstützung und Widerstand versagen

Die Lehrbuchdefinition klingt logisch: Unterstützung ist dort, wo Kaufdruck den Verkaufsdruck überwiegt, Widerstand ist dort, wo Verkäufer die Käufer dominieren. Linie ziehen, auf eine Kursreaktion warten. Einfach.

Nur funktionieren Märkte heute nicht mehr so einfach.

Laut einer Studie der CME Group aus dem Jahr 2023 stammen mittlerweile über 70 % des S&P 500-Volumens aus algorithmischem Handel. Diese Algorithmen respektieren Ihre horizontalen Linien nicht – sie jagen die Stop-Loss-Orders, die sich um sie herum ballen.

Überlegen Sie: Wo platzieren Retail-Trader ihre Stops? Knapp unter der Unterstützung. Wo setzen sie ihre Kauforders? Knapp über dem Widerstand. Das schafft Liquiditätspools, die institutionelle Orderströme wie Magnete anziehen.

Der COVID-Crash im März 2020 demonstrierte dies perfekt. Der S&P 500 hatte "starke Unterstützung" bei 2.800. Dann bei 2.700. Dann bei 2.500. Jedes Niveau scheiterte spektakulär, weil Institutionen keine Linien verteidigten – sie ernteten die Liquidität darunter.

Doch hier wird es interessant...

Die Liquiditätszonen-Methode: Wie Smart Money S/R wirklich handelt

Professionelle Trader sehen Unterstützung und Widerstand nicht als Linien – sie sehen Zonen des Liquiditätsungleichgewichts. Diese Zonen erstrecken sich typischerweise über 0,5 % bis 2 % um traditionelle S/R-Niveaus, abhängig von der Volatilität des Assets.

Hier ist der dreistufige Prozess, den Institutionen nutzen:

Schritt 1: Liquiditätspools identifizieren

Suchen Sie nach Bereichen, in denen Retail-Trader wahrscheinlich gefangen sind. Frühere Unterstützung, die versagte? Dort haben sich Stop-Loss-Orders angesammelt. Alter Widerstand, der durchbrochen wurde? Dort wurden Shortseller gefangen.

Schritt 2: Volumenerschöpfung messen

Nutzen Sie Volume Profile oder On-Balance Volume (OBV), um zu identifizieren, wo aggressives Kaufen oder Verkaufen erschöpft ist. Niedrige Volumen-Nodes markieren oft die Ränder echter Unterstützungs-/Widerstandszonen.

Schritt 3: Auf den Sweep warten

Das ist entscheidend: Smart Money drückt den Preis oft leicht über das offensichtliche Niveau hinaus, um Stops auszulösen, bevor eine Umkehr erfolgt. Dieser Spike unter der Unterstützung, der sich sofort erholt? Das ist kein "falscher Ausbruch" – das ist Liquiditätsernte.

Lassen Sie mich Ihnen genau zeigen, wie sich das kürzlich in einem Trade abspielte...

Echtes Marktbeispiel: Teslas Liquiditätsfalle bei 180 US-Dollar

Am 23. Oktober 2023 näherte sich Tesla der "kritischen Unterstützung bei 180 US-Dollar", die zuvor dreimal gehalten hatte. Technische Analysten waren bullisch. Retail-Trader hatten Kauforders von 180 bis 182 US-Dollar gestapelt.

Um 10:47 Uhr spikete Tesla auf 178,43 US-Dollar nach unten – durchbrach die Unterstützung um 0,87 %. Das Volumen explodierte auf das 4-fache des Durchschnitts. Innerhalb von 12 Minuten erholte sich der Preis über 181 US-Dollar und stieg bis zum Tagesende auf 186 US-Dollar.

Was passierte? Institutionen sweepeten die Liquidität unter 180 US-Dollar. Sie lösten Retail-Stop-Losses bei 179,50, 179 und 178,50 US-Dollar aus, absorbierten die Verkäufe und drehten dann mit großem Volumen nach oben.

Dieses Muster wiederholt sich ständig auf allen Märkten. Der Schlüssel ist zu erkennen, wann ein Bruch eine Liquiditätsernte ist und wann eine echte Fortsetzung. So geht's...

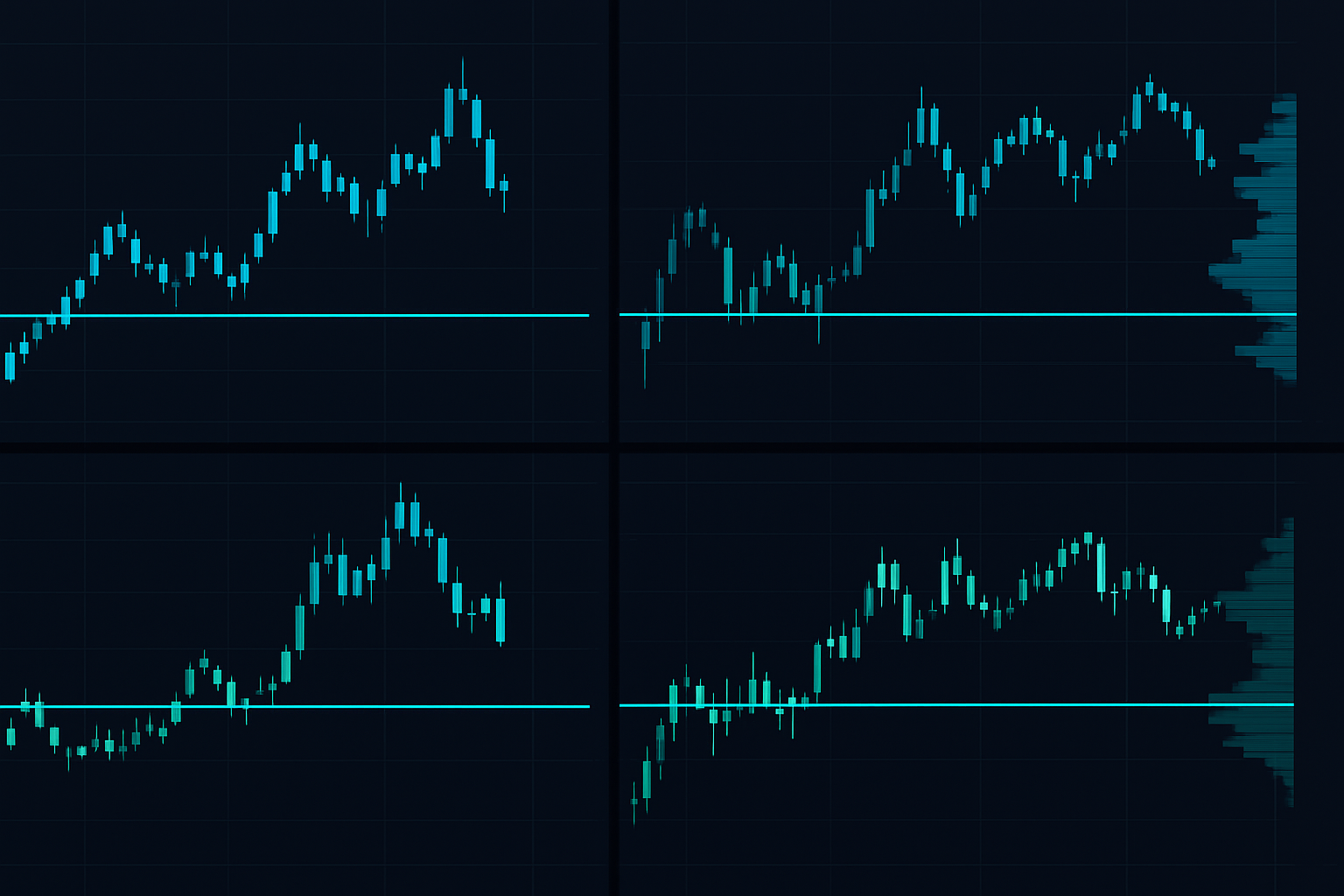

Der Zeitfaktor: Multi-Timeframe-Konfluenz

Ein Unterstützungsniveau auf einem Zeitrahmen bedeutet nichts. Echte institutionelle S/R-Zonen erscheinen gleichzeitig über mehrere Zeitrahmen hinweg.

Die Hierarchie funktioniert so:

- Monatlich/Wöchentlich: Wichtige Liquiditätsreservoirs – hier operieren Pensionsfonds und Staatsfonds

- Täglich: Swing-Trade-Liquidität – hier konzentrieren sich Hedgefonds und Prop-Firms

- 4-Stunden/1-Stunde: Intraday-Liquidität – hier dominieren Market Maker und HFT-Algorithmen

- 15-Minuten/5-Minuten: Scalp-Liquidität – hier ballen sich Retail- und Daytrader

Wenn Unterstützung auf dem Tageschart mit dem 61,8 % Fibonacci-Retracement auf dem Wochenchart und einem Volume Point of Control auf dem Monatschart übereinstimmt? Das ist keine Linie – das ist eine Festung aus Liquidität.

Aber selbst Festungszonen können brechen. Die Frage ist: Woher wissen Sie, wann Unterstützung zu Widerstand wird?

Der Flip: Wenn Unterstützung zu Widerstand wird (und umgekehrt)

Die traditionelle Lehre besagt, dass gebrochene Unterstützung zu Widerstand wird. Richtig, aber unvollständig. Die Stärke des Flips hängt vom Volumen und der Zeit ab, die der Preis unter/über dem Niveau verbracht hat.

Während des Krypto-Bärenmarkts 2022 demonstrierte das 30.000-US-Dollar-Niveau von Bitcoin dies perfekt:

- Mai 2021: Starke Unterstützung nach erstem Berühren von 30.000 US-Dollar

- Juni 2021: Brach mit massivem Volumen nach unten, wurde zu Widerstand

- Juli 2021: Kurz zurückerobert, aber niedriges Volumen = schwacher Flip

- Mai 2022: Hart bei 30.000 US-Dollar abgewiesen mit dem 3-fachen Durchschnittsvolumen

- Juni 2022: Endgültiger Bruch nach unten führte zum Boden bei 17.000 US-Dollar

Bemerken Sie das Muster? Jeder Test des geflippten Niveaus kam mit spezifischen Volumen-Signaturen. Hohe Volumen-Abweisung = starker Flip. Niedriger Volumen-Bruch = wahrscheinlich falsch.

Das bringt uns zum meist übersehenen Aspekt des S/R-Tradings...

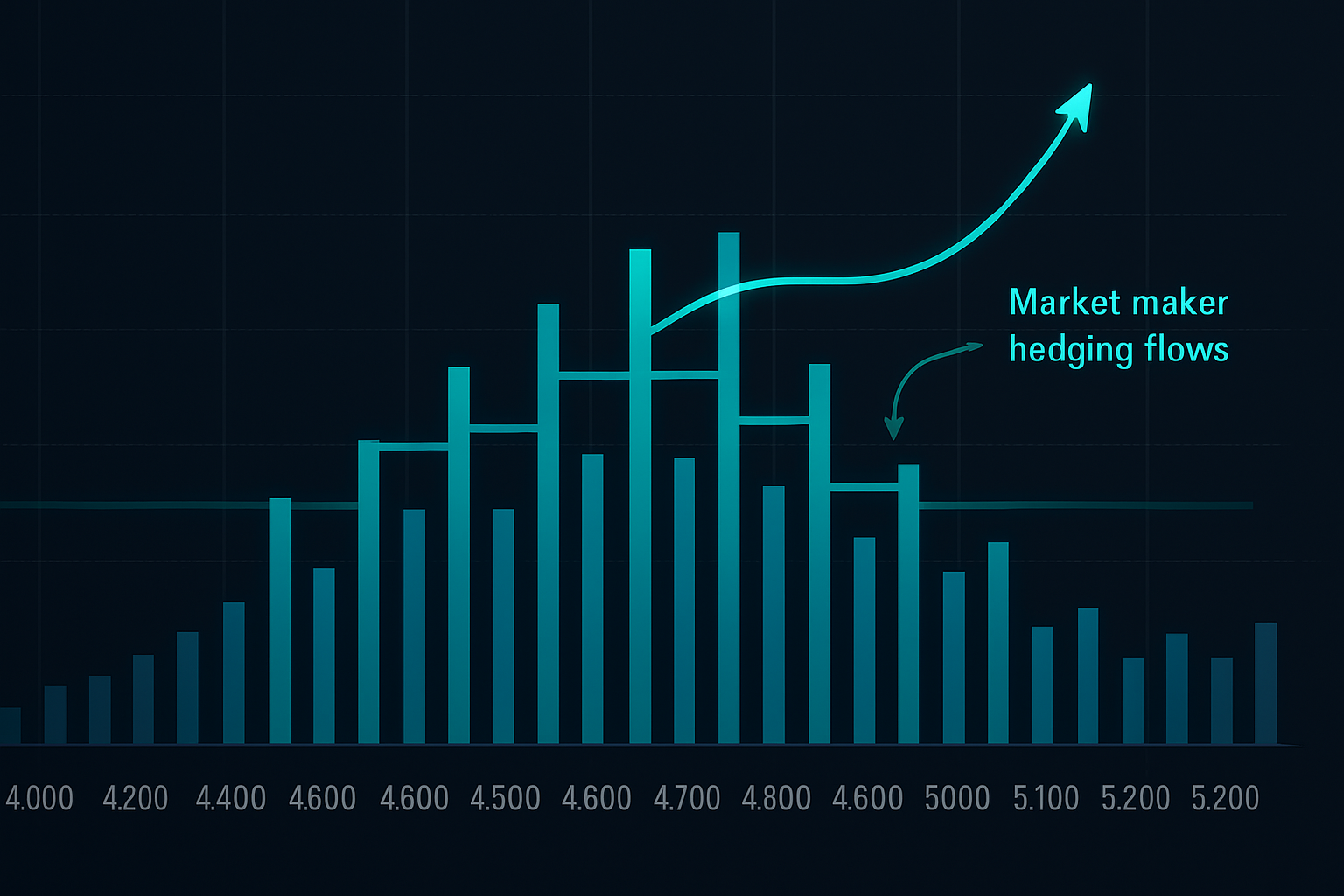

Der versteckte Faktor: Options- und Futures-Positionierung

Hier ist, was Ihre Charting-Plattform nicht zeigt: Massive Optionspositionen schaffen synthetische Unterstützungs- und Widerstandsniveaus.

Wenn es hohe Open Interest bei bestimmten Strikes gibt, müssen Market Maker ihr Exposure hedgen. Das erzeugt reflexives Kaufen unterhalb des Strikes (für Calls) oder Verkaufen oberhalb (für Puts).

Beispiel: Wenn es 50.000 Open Call-Kontrakte bei SPX 4.500 gibt, müssen Market Maker, die diese Calls verkauft haben, Futures kaufen, wenn sich der Preis 4.500 nähert. Das schafft temporäre Unterstützung – bis zum Verfall.

Der Optionsmarkt schafft im Wesentlichen unsichtbare S/R-Niveaus, die nur Profis verfolgen. Wichtige Verfallstermine (monatliches OPEX, quartalsweise "Quad Witch") fallen aus diesem Grund oft mit Unterstützungs-/Widerstandsbrüchen zusammen.

Praktische Anwendung: Das komplette S/R-Trading-System

Fassen wir alles zu einem systematischen Ansatz zusammen:

1. Zonenidentifikation (keine Linien)

- Bereiche von 0,5-2 % um offensichtliche S/R-Niveaus markieren

- Breitere Zonen für volatile Assets (Krypto, Wachstumsaktien)

- Engere Zonen für stabile Assets (Forex-Majors, Index-ETFs)

2. Liquiditätsanalyse

- Wo ballen sich offensichtliche Stop-Loss-Orders?

- Wie ist das Volume-Profil innerhalb der Zone?

- Gibt es wichtige Options-Strikes in der Nähe?

3. Multi-Timeframe-Bestätigung

- Erscheint die Zone auf mindestens 2 höheren Zeitrahmen?

- Gibt es Fibonacci-Konfluenzen?

- Den CCI-Indikator auf Momentum-Divergenz prüfen

4. Ausführung des Einstiegs

- Auf den Liquiditäts-Sweep warten (Spike über das Niveau hinaus)

- Mit Volumensurge bestätigen

- Bei Rückeroberung der Zone einsteigen, nicht beim ersten Touch

5. Risikomanagement

- Stop jenseits des Liquiditäts-Sweep-Lows/-Highs

- Positionen in Märkten mit niedrigem Volumen verkleinern

- Stops mit der Struktur des nächstniedrigeren Zeitrahmens nachziehen

Dieses System zwingt Sie, wie Smart Money zu denken: Wo ist Liquidität gefangen, und wie kann ich mich auf die richtige Seite ihrer Freisetzung positionieren?

Häufige Fallstricke und wie man sie vermeidet

Selbst mit der Liquiditätszonen-Methode machen Trader vorhersehbare Fehler:

Fallstrick 1: Jede Zone traden

Nicht alle S/R-Zonen sind gleichwertig. Konzentrieren Sie sich auf solche mit Multi-Timeframe-Konfluenz und klaren Liquiditätsungleichgewichten. Qualität vor Quantität.

Fallstrick 2: Kontext ignorieren

Eine Unterstützungszone in einem starken Abwärtstrend ist nur eine Pause. Prüfen Sie die breitere Marktstruktur, bevor Sie mit größeren Umkehrungen rechnen.

Fallstrick 3: Feste Zonen

Liquiditätszonen entwickeln sich weiter. Wenn sich Volumen an neuen Niveaus ansammelt, verlieren alte Zonen an Relevanz. Aktualisieren Sie Ihre Analyse regelmäßig.

Fallstrick 4: Emotionale Bindung

Nur weil Sie bei Unterstützung gekauft haben, muss sie nicht halten. Wenn sich die Liquiditätsstruktur ändert, passen Sie sich an oder steigen aus.

Der größte Fallstrick? Wie ein Retail-Trader zu denken, während Institutionen ein völlig anderes Spiel spielen.

Fortgeschrittene Konzepte: Smart-Money-Fußabdrücke

Sobald Sie grundlegende Liquiditätszonen beherrschen, achten Sie auf diese institutionellen Hinweise:

Das Akkumulations-Shelf: Der Preis konsolidiert knapp über der Unterstützung, während das Volumen allmählich zunimmt. Smart Money absorbiert Angebot, bevor der nächste Aufwärtsschub kommt.

Das Distributions-Ledge: Widerstand hält mehrmals, aber mit abnehmendem Volumen bei jedem Test. Institutionen entladen Positionen an eifrige Retail-Käufer.

Das Spring-Muster: Ein scharfer Bruch unter Unterstützung bei hohem Volumen, gefolgt von sofortiger Erholung. Das ist klassische Wyckoff-Akkumulation.

Der Upthrust: Das Gegenteil – ein Spike über Widerstand, der scheitert. Die Distribution ist abgeschlossen, der Abwärtstrend folgt.

Diese Muster zeigen institutionelle Absichten jenseits einfacher Unterstützungs- und Widerstandslinien.

Fazit: Denken Sie in Zonen, nicht in Linien

Die Ära, in der man horizontale Linien zog und auf das Beste hoffte, ist vorbei. Moderne Märkte erfordern ein Verständnis von Liquiditätsdynamiken, Mehr-Zeitrahmen-Konfluenz und institutionellem Verhalten.

Unterstützung und Widerstand sind immer noch wichtig – aber als Zonen des Liquiditätsungleichgewichts, nicht als magische Linien. Die Trader, die sich dieser Realität anpassen, profitieren von der Liquidität, die gefangene Trader bereitstellen.

Wenn Sie das nächste Mal sehen, dass sich der Preis einem Schlüssel-Level nähert, fragen Sie sich: Wo sind Trader gefangen? Wo liegen ihre Stops? Was würde Smart Money hier tun?

Die Antwort auf diese Fragen ist mehr wert als tausend perfekt gezeichnete Linien.

Für Trader, die bereit sind, ihre technische Analyse mit institutionellen Werkzeugen auf das nächste Level zu heben, bietet Über FibAlgo KI-gestützte Indikatoren, die automatisch hochwahrscheinliche Liquiditätszonen und Smart-Money-Positionierungen identifizieren. Treten Sie unserer FibAlgo Trading-Community bei, in der Tausende von Tradern ihre S/R-Zonen-Analysen teilen und gemeinsam lernen.

Möchten Sie tiefer in fortgeschrittene Trading-Konzepte eintauchen? Entdecken Sie weitere Trading-Artikel, die alles von Marktpsychologie bis hin zu quantitativen Strategien abdecken.