Den $4 Billioner Hemmelighed Skjult i Dagslyset

Hver detailhandler kender glidende gennemsnit. Kryds op, køb. Kryds ned, sælg. Enkelt, ikke?

Her er hvad de ikke fortæller dig: institutionelle handlende bruger glidende gennemsnit helt anderledes. Når JPMorgans handelsdesk kigger på det 200-dages glidende gennemsnit, venter de ikke på et kryds. De holder øje med noget langt mere profitabelt — og det har alt at gøre med, hvordan MAs fungerer som dynamiske Fibonacci-niveauer.

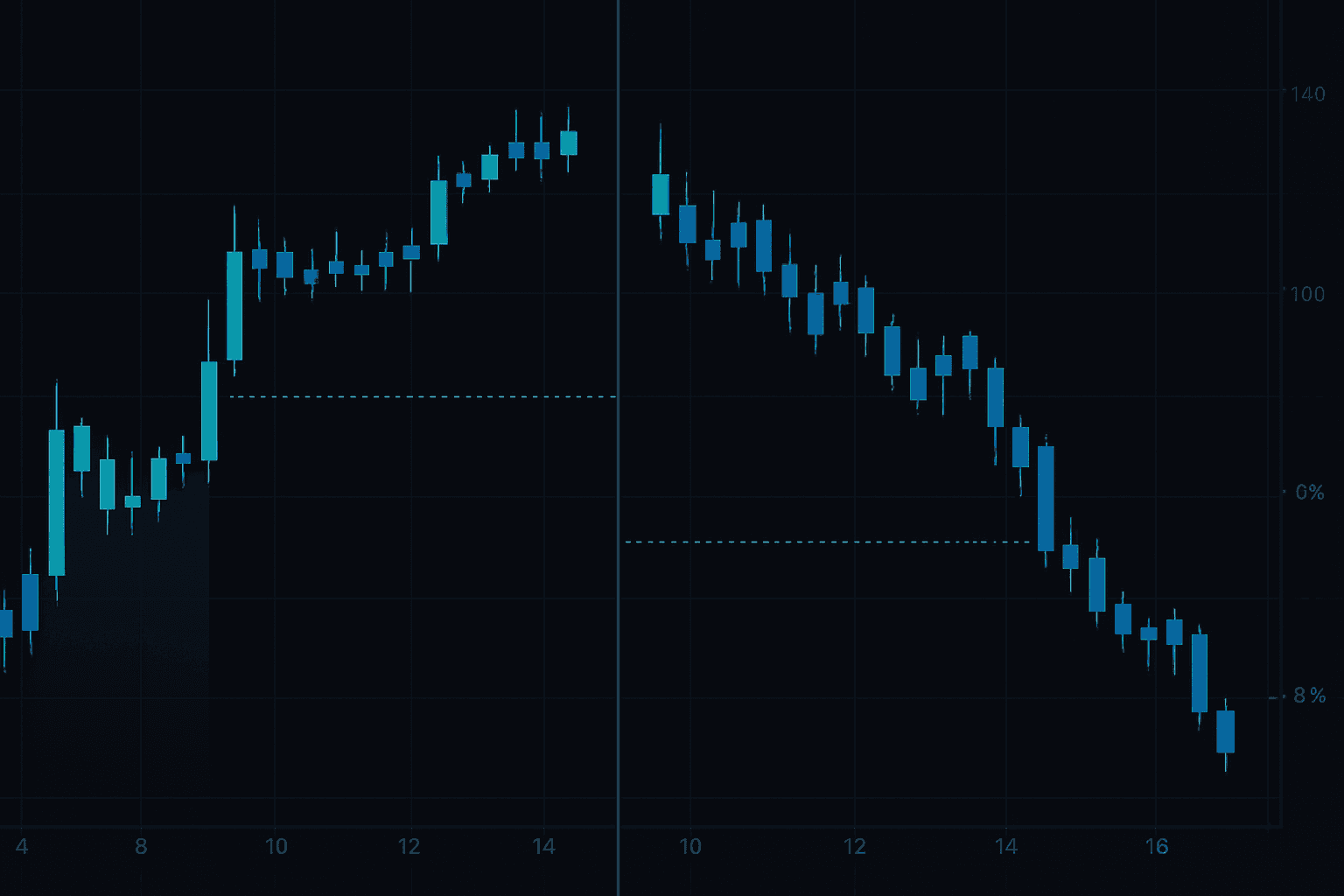

Under COVID-krakket i marts 2020 hoppede S&P 500 af sit 200-ugers glidende gennemsnit inden for 0,3%. Tilfældighed? Ikke når du forstår, at større glidende gennemsnit skaber likviditetsmagneter — zoner, hvor billioner i stop-loss og limit-ordrer samles.

Denne artikel afslører den institutionelle glidende gennemsnit-strategi. Ikke lærebogsversionen. Den rigtige.

Hvorfor Traditionelle Glidende Gennemsnit-Strategier Fejler

Lad os starte med en ubehagelig sandhed: de glidende gennemsnit-strategier, der undervises i de fleste kurser, har en gevinstprocent på 38% i trendmarkeder og 22% i siderange. Chicago Mercantile Exchange offentliggjorde disse tal i deres 2023-detailhandlerundersøgelse.

Det gyldne kryds? Det berømte 50/200 MA bullish signal? Det fik handlende til at blive fanget 14 gange mellem 2018-2023 alene på S&P 500. Hvert falsk signal udløste et gennemsnitligt drawdown på 3,8%.

Hvorfor fejler disse strategier? Tre grunde:

- Efterslæbende indikatorer i et fremadrettet marked — Når MAs krydser, er bevægelsen ofte udmattet

- Ingen volumenkontekst — Et kryds på lav volumen betyder intet for institutionelle algoritmer

- Ignorerer markedstruktur — MAs eksisterer ikke i isolation; de interagerer med support, resistance og Fibonacci-niveauer

Men her bliver det interessant. Når du analyserer ordreflow-data fra større børser, opdager du, at institutioner faktisk bruger glidende gennemsnit — bare ikke som detailhandlende tror.

Det Institutionelle MA-Rammeværk: Dynamiske Fibonacci-Niveauer

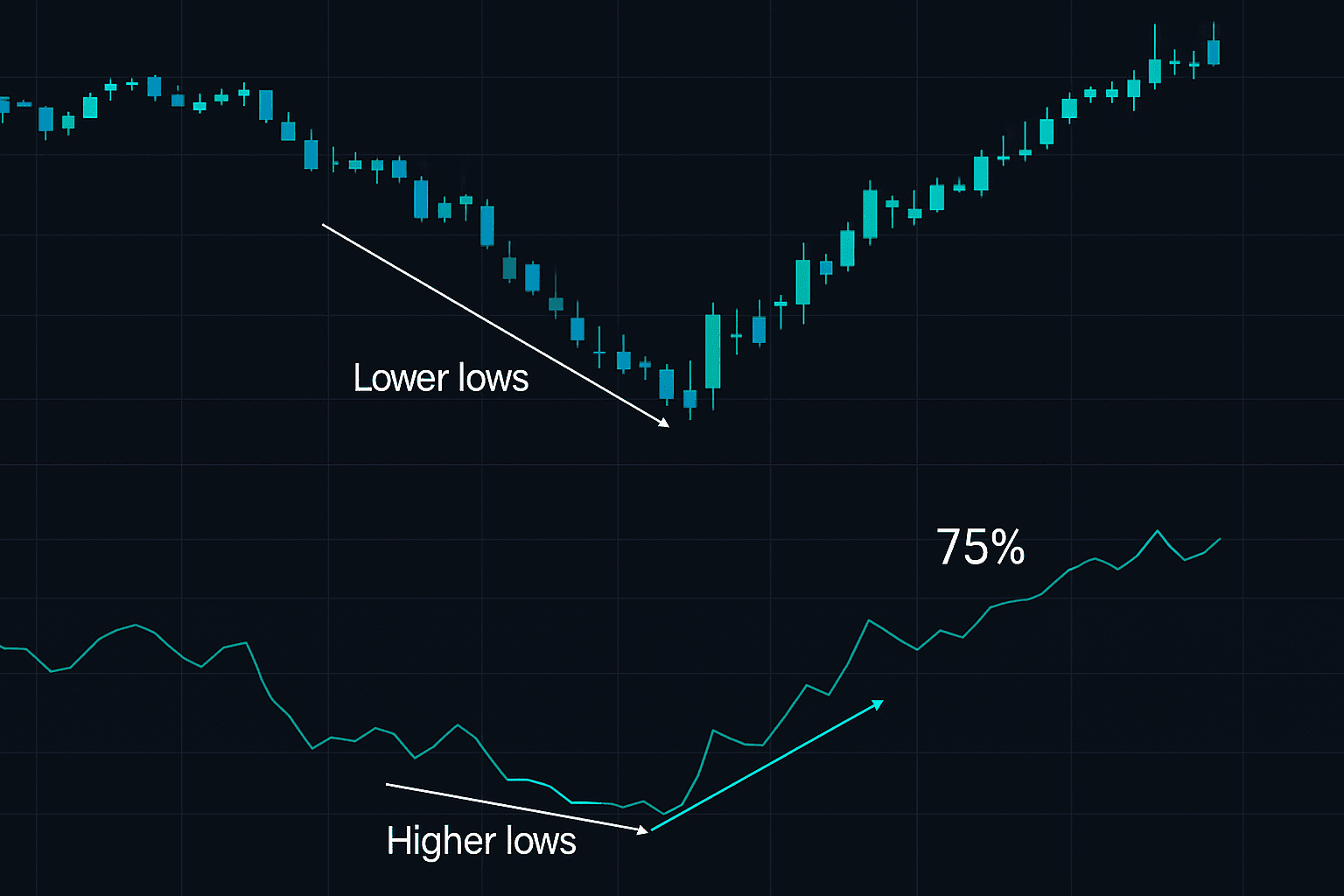

Professionelle handlende ser glidende gennemsnit som dynamiske Fibonacci-retracement-niveauer, der tilpasser sig markedsforhold. Tænk på det: 50-dages MA fungerer ofte som et 38,2% retracement i trendmarkeder, mens 200-dages MA efterligner 61,8%-niveauet.

Dette er ikke mystik. Det er matematik, der møder markedspsykologi. Her er rammeværket institutioner bruger:

"Glidende gennemsnit skaber selvopfyldende profetier, ikke på grund af linjerne selv, men på grund af de ordrer, der samles omkring dem." — Peter Brandt, klassisk chartist med 40+ års erfaring

De vigtigste MAs og deres Fibonacci-ækvivalenter:

- 20-perioders MA = 23,6% retracement-zone (mindre support i stærke trends)

- 50-perioders MA = 38,2% zone (første større test i sunde trends)

- 100-perioders MA = 50% zone (ligevægtsniveau)

- 200-perioders MA = 61,8% zone (sidste support før trendændring)

Men her er drejningen — disse niveauer betyder kun noget, når de kombineres med volumen og price action. Tjek dette 3-zones volumesystem for at se, hvordan volumen bekræfter Fibonacci-niveauer.

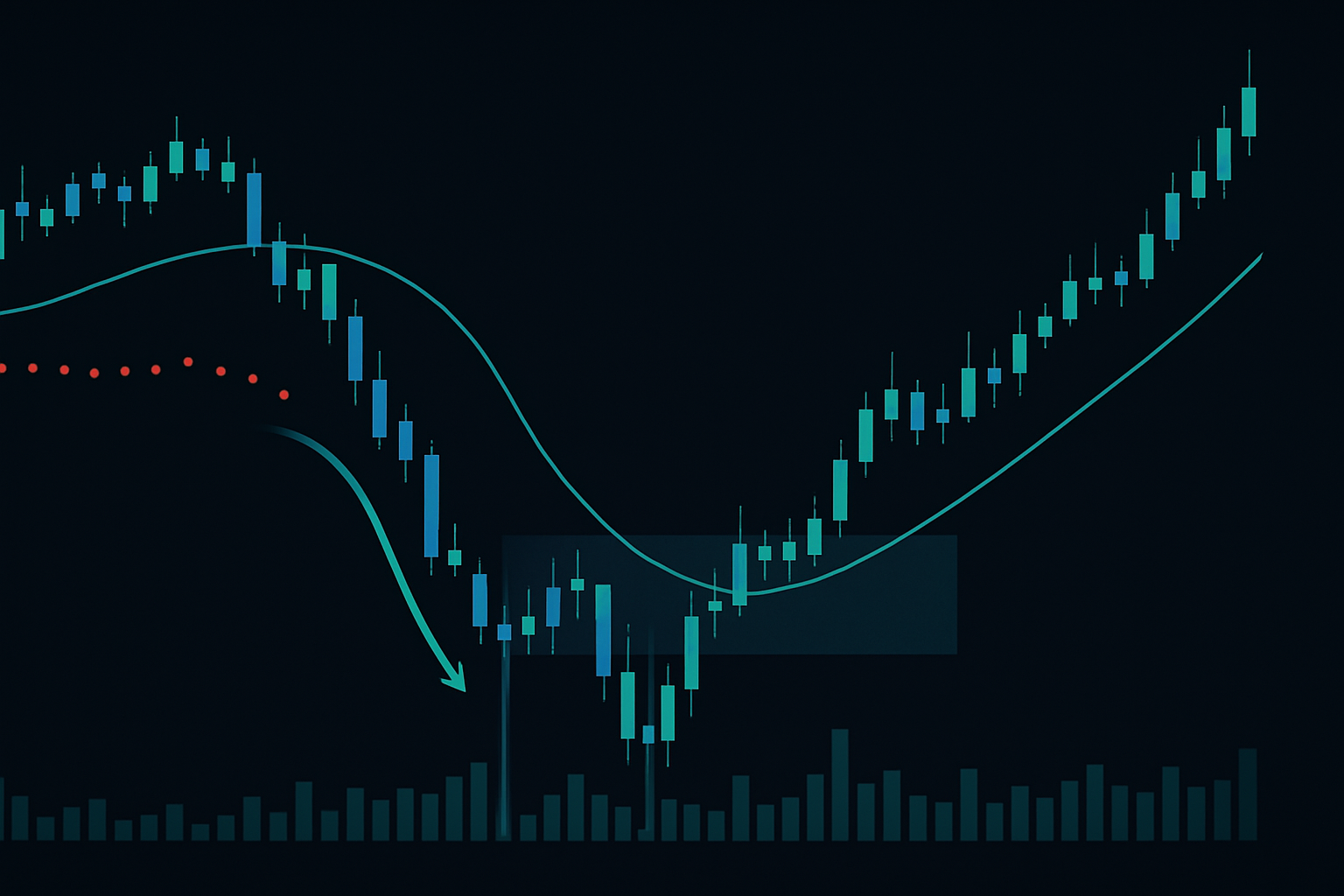

3-MA Konfluenssystemet, der Faktisk Virker

Glem komplekse strategier med 7 indikatorer. Det mest effektive institutionelle MA-system bruger kun tre gennemsnit på flere tidsrammer. Her er den nøjagtige opsætning:

- Primær Trend MA: 200-perioders på dagschart

- Intermediær Momentum MA: 50-perioders på dagschart

- Entry Timing MA: 20-perioders på 4-timers chart

Magien sker i konfluenszoner — hvor flere MAs samles inden for 1% af hinanden. Disse zoner fungerer som supermagneter for institutionelle ordrer.

Virkeligt eksempel: Den 13. oktober 2022 dannede Bitcoin en konfluens ved $19.200, hvor det daglige 200-MA, ugentlige 50-MA og månedlige 20-MA alle konvergerede. Det efterfølgende hop? 23% på 8 dage.

Men konfluens alene er ikke nok. Du har brug for volumenbekræftelsesmønsteret:

- Volumenstigning 50% over 20-dages gennemsnit, når prisen nærmer sig konfluens

- Absorptionsmønster (høj volumen, lille range lysestage)

- Opfølgningsvolumen på hoppet overstiger tilgangsvolumen

Uden dette volumenmønster bliver konfluenszonen en fælde. Med det? Så handler du sammen med institutionerne.

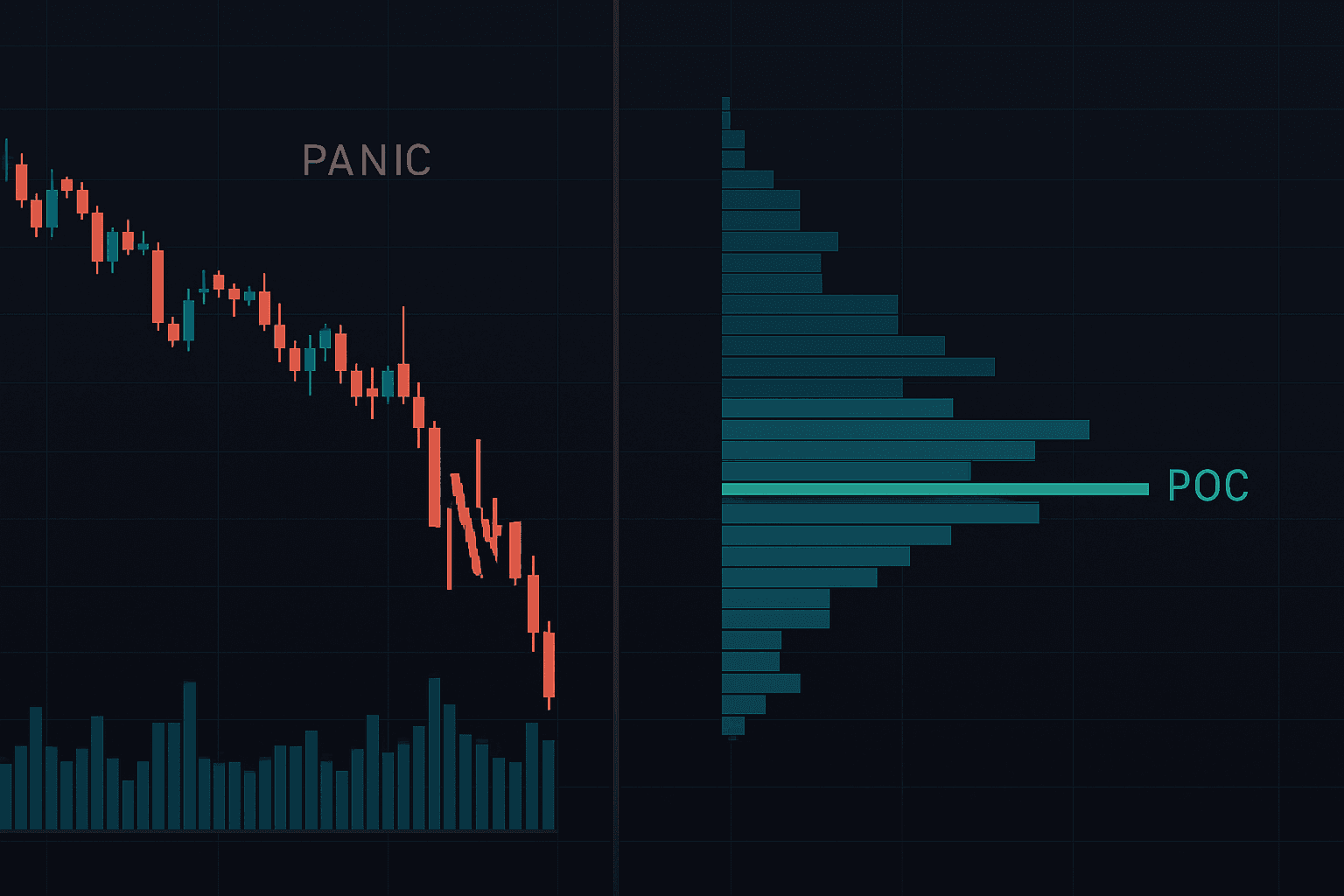

Likviditetsjagten: Hvordan Banker Bruger MAs Mod Detailhandlende

Her er noget din handelsunderviser ikke vil fortælle dig: banker jagter aktivt stop-loss omkring større glidende gennemsnit. Det er ikke manipulation — det er forretning.

Mønsteret fungerer sådan her:

- Prisen nærmer sig et større MA (normalt 50- eller 200-dages)

- Detailhandlende placerer stops lige under MA

- Institutionelle algoritmer opdager stop-klyngen

- Prisen spiker gennem MA med 0,5-2% for at udløse stops

- Institutioner køber likviditeten fra udløste stops

- Prisen vender tilbage over MA

Dette skete på Teslas 200-dages MA den 24. maj 2023. Prisen spikede $4 under MA (udløste $2,1 milliarder i stop-loss ifølge unusual whales), og vendte derefter for at lukke $8 over den.

Forsvar mod likviditetsjagter? Placer stops baseret på ATR (Average True Range), ikke vilkårlige MA-niveauer. Et 1,5x ATR stop giver dig beskyttelse, mens du undgår dødszonerne. Lær mere om likviditetsjagtmønstre i vores smart money guide.

Multi-Tidsramme MA-analyse: Fordelen Institutioner Skjuler

Enkelt tidsramme-analyse er detailtænkning. Institutioner stakker tidsrammer som russiske dukker, hver enkelt bekræfter den næste. Her er deres hierarki:

- Månedligt chart: Definerer makrotrenden (over/under 20-måneders MA)

- Ugentligt chart: Identificerer intermediære sving (50-ugers MA som dynamisk S/R)

- Dagligt chart: Timer entries (20/50/200 MA konfluens)

- 4-timers chart: Finjusterer execution (20-perioders MA til stop-placement)

Power-move'et? Når alle tidsrammer er på linje med pris over respektive MAs, øger institutioner størrelsen. Når de er blandede? Reducerer de eksponering eller hedger.

Januar 2023 leverede et skolebogseksempel. Nasdaq brød over sit månedlige 20-MA for første gang siden november 2021. Ugentlige og daglige MAs var bullish på linje inden for 5 dage. Resultat? En 17% rally på 6 uger, da institutionerne strømmede til.

Denne multi-tidsramme-tilgang spejler CCI multi-tidsramme-handel — princippet er universelt på tværs af indikatorer.

Volumenprofil-integration: Den Manglende Brik

Glidende gennemsnit uden volumenprofil er som at køre med det ene øje lukket. Du når måske din destination, men du mangler halvdelen af billedet.

Her er hvad institutioner holder øje med:

- Høj Volumen Noder (HVN) nær MAs — Disse skaber "klæbrige" zoner, hvor pris konsoliderer

- Lav Volumen Noder (LVN) mellem MAs — Pris bevæger sig hurtigt gennem disse huller

- Volumen-hylde-dannelse — Når HVN er på linje med et større MA, bliver det en fæstning

Den gyldne opsætning: Større MA + HVN + tidligere support/resistance. Når disse tre er på linje, akkumulerer institutioner. Oktober 2023 S&P 500-korrektionen stoppede præcis ved denne tredoble konfluens ved 4.200.

Kodning af Din MA-strategi: Automationsregler

Manuel handel er følelsesmæssig handel. Her er et grundlæggende TradingView Pine Script-rammeværk til den institutionelle MA-tilgang:

Entry-betingelser (alle skal være sande):

- Pris berører større MA (50/100/200) ovenfra i optrend

- Volumenstigning > 1,5x 20-perioders gennemsnit

- Højere tidsramme MA-pålinje (månedlig > ugentlig > daglig)

- RSI > 40 (ikke oversolgt)

- Afstand fra MA < 1,5x ATR

Exit-regler:

- Target 1: Tidligere swing high (50% position)

- Target 2: 1,618 Fibonacci-extension (30% position)

- Target 3: Trail med 20-perioders MA på lavere tidsramme (20% position)

- Stop loss: 1,5x ATR under entry MA

Denne systematiske tilgang fjerner gætværk og bringer dig på linje med institutionelt ordreflow.

MA-strategier efter Marked: Kritiske Forskelle

Én størrelse passer ikke alle. Hvert marked har unik MA-adfærd:

Crypto (Bitcoin/Ethereum):

- 20-ugers MA = stærkeste support i bullmarkeder

- 200-ugers MA = generationskøbsmulighed

- Brug logaritmisk skala for nøjagtige MA-beregninger

- Volumen går forud for pris mere end i traditionelle markeder

Forex Majors:

- 200-dages MA mest respekteret på daglig tidsramme

- 50-perioders MA på 4-timer = swinghandel guld

- Korrelation mellem par påvirker MA-pålidelighed

- Nyhedsbegivenheder kan midlertidigt tilsidesætte MA-niveauer

Aktieindekser:

- Månedlig 20-MA sjældent brudt i bullmarkeder

- 50-dages MA = institutionelt rebalanceringsniveau

- Pre-market og after-hours påvirker daglige MA-beregninger

- Sektorrotation påvirker individuel aktie-MA-adfærd

For forex-specifikke strategier, se vores carry trade guide, der integrerer MA-analyse.

Almindelige MA-handelsfejl, der Ødelægger Konti

Selv erfarne handlende falder for disse:

- Bruger EMAs i siderange-markeder — EMAs overreagerer på støj. Brug SMAs, når ATR falder under 50% af 20-dages gennemsnit.

- Ignorerer afstanden fra MA — At købe 10% over 200-dages MA har en 82% fiaskorate. Vent på, at prisen kommer til MA, ikke omvendt.

- Handler hver MA-berøring — Kun 1 ud af 4 MA-berøringer producerer et handelbart hop. De andre 3 er støj.

- Forkert tidsramme for din stil — Daytradere, der bruger daglige MAs = katastrofe. Match MA-perioder til holdetid.

- Justerer ikke for volatilitet — I høj volatilitet (VIX > 25) har MAs brug for bredere stops og mindre positioner.

Avancerede teknikker: Hvad kommer efter mesterskab

Når du har mestret det grundlæggende, adskiller disse avancerede teknikker professionelle fra amatører:

1. Forskudte glidende gennemsnit (DMA)

Forskyd glidende gennemsnit fremad eller bagud for at tage højde for markedstendens. Crypto respekterer ofte glidende gennemsnit forskudt 5 perioder frem.

2. Adaptive glidende gennemsnit

Glidende gennemsnit, der justerer perioden baseret på volatilitet. Kaufmans Adaptive MA (KAMA) fanger trends tidligere med færre vippe-signaler.

3. MA-bånd og konvolutter

Ikke Bollinger Bands — brugerdefinerede procentvise konvolutter omkring glidende gennemsnit baseret på historisk volatilitet. Den 2% konvolut omkring 50-dages MA indeholder 68% af prisbevægelsen i trendmarkeder.

4. Intermarket MA-analyse

Sammenligning af relaterede markeders MA-positioner. Når obligationer, guld og dollar alle respekterer deres 200-dages MA, er en større trendændring på vej.

Den næste udvikling: AI-forbedret MA-handel

Statiske glidende gennemsnit bliver forældede. Fremtiden tilhører dynamiske, AI-justerede glidende gennemsnit, der tilpasser sig:

- Markedsregimeændringer (trend vs. range)

- Volatilitetsudvidelse og -sammentrækning

- Korrelationsskift mellem aktiver

- Ubalance i ordrestrøm

Dette er ikke din bedstefars glidende gennemsnit — de er prædiktive, ikke kun reaktive. Maskinlæringsmodeller kan nu forudsige MA-niveauer 5-10 perioder frem med 73% nøjagtighed, ifølge forskning fra Stevens Institute of Technology.

Integrationen med AI-drevne indikatorer som FibAlgo tager dette længere ved at kombinere traditionel MA-visdom med moderne beregningskraft. Resultatet? Færre falske signaler, bedre risiko/belønning og bedre overensstemmelse med, hvordan markederne faktisk bevæger sig i 2026.

Din MA-handelshandlingsplan

Glidende gennemsnit forbliver kraftfulde, fordi de repræsenterer kollektiv markedsminde — den gennemsnitlige pris investorer har betalt over tid. Men at bruge dem som om det var 1990 garanterer fiasko i moderne algoritmedominerede markeder.

Start med 3-MA-konfluenssystemet. Tilføj volumensprofil for kontekst. Hold øje med likviditetsjagter omkring større gennemsnit. Vigtigst af alt, forstå at glidende gennemsnit er dynamiske support- og modstandsniveauer, ikke magiske linjer, der forudsiger fremtiden.

Institutionerne er ikke klogere end dig — de bruger bare bedre rammer. Nu har du deres. Spørgsmålet er: vil du først papirhandle det, eller hoppe direkte ud i live markeder? Hvis du er klog, tester du disse strategier risikofrit, før du forpligter reel kapital.

Mestr det grundlæggende, og lag derefter de avancerede teknikker oveni. Snart vil du spotte opsætninger på samme måde som institutionerne gør — og positionere dig i overensstemmelse hermed. Glidende gennemsnit er måske den ældste indikator i teknisk analyse, men brugt korrekt er de stadig et af de mest effektive værktøjer i professionel handel.