Den Oversete Styrke ved CCI-indikator Trading

Mens de fleste tradere er besat af glidende gennemsnit og RSI, forbliver Commodity Channel Index (CCI) en af de mest underudnyttede momentum-oscillatorer i teknisk analyse. Oprettet af Donald Lambert i 1980, måler denne indikator, hvor langt prisen har afveget fra sit statistiske gennemsnit, hvilket giver dig et unikt perspektiv på markedsmomentum, som andre indikatorer ofte overser.

I modsætning til traditionelle overkøbt/oversolgt-indikatorer opererer CCI uden faste grænser. Denne egenskab gør den særligt effektiv til at identificere stærke trendbevægelser og fange momentumskift, før de bliver åbenlyse for masserne.

I dag vil du opdage et omfattende multi-timeframe CCI-system, der forvandler denne simple oscillator til en kraftfuld trading-motor. Vi dækker alt fra grundlæggende opsætning til avancerede divergensmønstre, komplet med virkelighedseksempler og risikostyringsstrategier.

Forståelse af CCI Ud Over Grundlæggende

CCI-indikator trading-systemet afhænger af at måle prisafvigelse fra dens glidende gennemsnit, men de fleste tradere kun kradser overfladen af dens muligheder. Den standardfortolkning foreslår at købe, når CCI falder under -100, og sælge, når den stiger over +100.

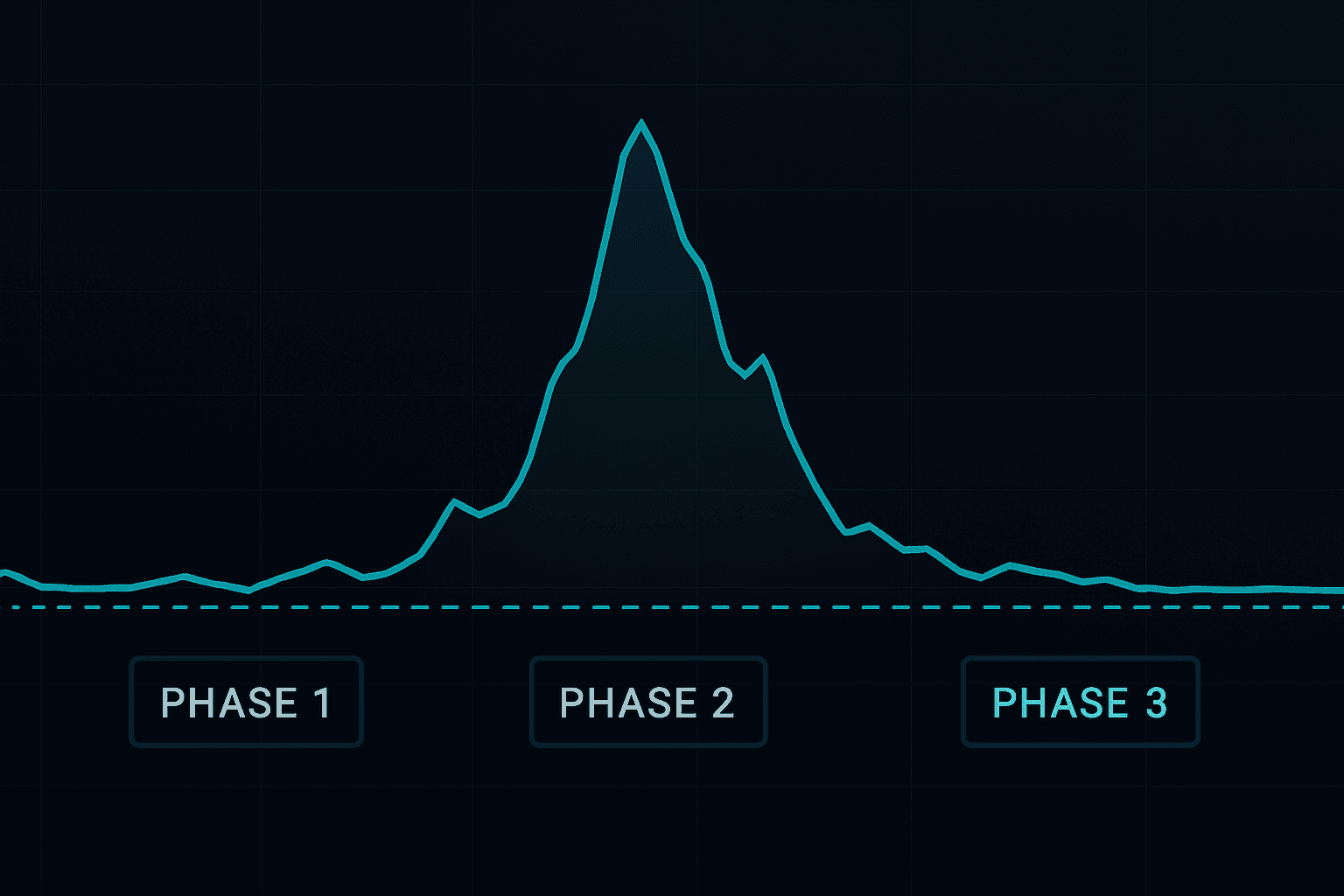

Denne grundlæggende tilgang misser dog indikatorens sande styrke: at identificere momentumacceleration og -afmatning på tværs af flere tidsrammer. Når du forstår, at CCI-værdier over +200 eller under -200 indikerer ekstremt momentum, låser du op for handelsmuligheder, som andre indikatorer ikke kan give.

CCI-aflesninger over +300 eller under -300 går ofte forud for betydelig trendudmattelse, hvilket gør dem til fremragende signaler for mod-trend-positionering.

Det matematiske fundament for CCI involverer tre komponenter: typisk pris, simpelt glidende gennemsnit af typisk pris og middelfejl. Formlen dividerer forskellen mellem den aktuelle typiske pris og dens glidende gennemsnit med 0,015 gange middelfejlen, hvilket skaber en normaliseret oscillator, der tilpasser sig markedsvolatiliteten.

Multi-Timeframe CCI-systemets Ramme

Traditionel CCI-indikator trading fokuserer på enkelt-tidsrammer, hvilket efterlader penge på bordet. Vores multi-timeframe-tilgang synkroniserer tre forskellige tidsrammer for at skabe høj-sandsynlighed trading-opsætninger med overlegne risiko-belønningsforhold.

Systemet bruger et 3:1:1 tidsrammeforhold. Hvis du handler på 1-timers diagrammet, vil du overvåge 4-timers diagrammet for trendretning og 15-minutters diagrammet for præcis indgangstiming. Dette skaber en hierarkisk struktur, hvor hver tidsramme tjener et specifikt formål.

Den primære tidsramme (4H i vores eksempel) bestemmer den overordnede markedsbias. Når CCI på denne tidsramme viser aflesninger over +100 eller under -100, indikerer det den dominerende trendretning. Dine handler bør tilpasses denne bias for at maksimere succes-sandsynligheden.

Den sekundære tidsramme (1H) giver trading-signaler gennem CCI-divergenser, overkøbt/oversolgt-forhold og momentumskift. Det er her, du vil identificere specifikke ind- og udgangsmuligheder inden for den bredere trendkontekst.

Den tertiære tidsramme (15M) finjusterer dine ind- og udgange. CCI-aflesninger på denne tidsramme hjælper dig med at indtage positioner til optimale priser og undgå den almindelige fejl at gå ind i handler på de værst mulige tidspunkter.

Trin-for-trin Multi-Timeframe CCI Opsætning

At opsætte dit multi-timeframe CCI-system kræver omhyggelig opmærksomhed på detaljer. Her er præcis, hvordan du konfigurerer dine diagrammer for maksimal effektivitet:

Trin 1: Konfigurer Din Primære Tidsramme

Åbn dit 4-timers diagram og tilføj en CCI-indikator med en 14-perioders indstilling. Denne længere tidsramme CCI vil vise dig det overordnede markedsfølelsesmæssige og trendretning. Kig efter vedvarende aflesninger over +100 for bullish bias og under -100 for bearish bias.

Trin 2: Opsæt Sekundær Tidsramme Analyse

Skift til dit 1-timers diagram og tilføj CCI med den samme 14-perioders indstilling. Denne tidsramme genererer dine faktiske trading-signaler gennem divergenser, momentumskift og overkøbt/oversolgt-forhold. Vær særlig opmærksom, når CCI krydser nul-linjen på denne tidsramme.

Trin 3: Tilføj Tertiær Tidsramme for Præcision

Konfigurer dit 15-minutters diagram med CCI (14 perioder). Denne korteste tidsramme hjælper dig med at time dine indgange præcist og undgå at blive fanget i midlertidige prisstigninger eller fald, der kunne udløse din stop-loss unødvendigt.

Brug forskellige CCI-farveskemaer for hver tidsramme - blå for 4H, grøn for 1H og rød for 15M for at undgå forvirring under hurtigt bevægende markeder.

Trin 4: Etabler Alarmniveauer

Indstil alarmer for CCI, der krydser over +200 og under -200 på alle tidsrammer. Disse ekstreme aflesninger går ofte forud for betydelige prisbevægelser og giver tidlige advarselssignaler for positionsjusteringer.

CCI Divergens Trading Strategier

Divergenser mellem CCI og prisaktion skaber nogle af de mest pålidelige handelsmuligheder, der findes. Når prisen laver nye højder, men CCI ikke bekræfter med højere aflesninger, signalerer bearish divergens potentiel trendudmattelse.

Regelmæssig bullish divergens opstår, når prisen skaber lavere lavpunkter, mens CCI danner højere lavpunkter. Dette mønster antyder underliggende styrke på trods af overfladisk svaghed og går ofte forud for betydelige opadgående bevægelser. Kig efter denne opsætning især, når den primære tidsramme viser oversolgt-forhold.

Skjulte divergenser tilbyder endnu kraftfuldere signaler for trendfortsættelseshandler. Skjult bullish divergens viser sig, når prisen laver højere lavpunkter, mens CCI skaber lavere lavpunkter, hvilket indikerer stærkt underliggende momentum i en optrend.

Den 15. januar 2026 viste EUR/USD bearish divergens på 1H-diagrammet, mens CCI faldt fra +180 til +120, mens prisen bevægede sig fra 1,0450 til 1,0470. Den efterfølgende 150-pips fald bekræftede signalet over de næste tre dage.

Nøglen til succesfuld divergenshandel ligger i bekræftelse på tværs af flere tidsrammer. Når dit 1-timers diagram viser divergens, og din 4-timers CCI understøtter den retningsbestemte bias, stiger din succes-sandsynlighed dramatisk.

For dem, der er interesserede i omfattende mønstergenkendelse, giver vores guide om Triangle Pattern Trading: Den Komplette Psykologi-baserede Guide fremragende komplementære analyseteknikker til at bekræfte CCI-divergenssignaler.

Risikostyring i CCI-indikator Trading

Effektiv risikostyring forvandler CCI fra et skønsmæssigt værktøj til en systematisk trading-tilgang. Den oscillerende natur af CCI giver naturlige stop-loss-placeringsmuligheder, som mange tradere overser.

Positionsstørrelse bør afspejle CCI-ekstremer på din primære tidsramme. Når 4-timers CCI viser ekstreme aflesninger over +250 eller under -250, reducer din positionsstørrelse med 50%, da disse niveauer ofte går forud for øget volatilitet og potentielle trendvendinger.

Gå aldrig ind i handler, når alle tre tidsrammer viser modstridende CCI-signaler - vent på justering for at forbedre din succes-sandsynlighed.

Stop-loss-placering ved brug af CCI følger en simpel regel: placer stops ud over det seneste CCI-ekstrem på din sekundære tidsramme. Hvis CCI nåede -180 før dit købssignal, placer din stop-loss på prisniveauet svarende til den CCI-aflesning minus en lille buffer.

Den dynamiske natur af risikostyring bliver afgørende under trendmarkeder. Træk dine stops ved hjælp af CCI nul-linjekryds på din tertiære tidsramme for at maksimere gevinster samtidig med at beskytte kapital. Når 15-minutters CCI krydser tilbage under nul under en optrend, overvej at stramme din stop-loss eller tage delvise gevinster.

Implementering af korrekt risikostyring kræver forståelse af korrelation med andre indikatorer, hvilket er grundigt dækket i vores Dynamiske Risikostyringsplan Skabelon for 2026 Markeder, der giver komplementære positionsstørrelsesstrategier.

Avanceret CCI Mønstergenkendelse

Ud over grundlæggende divergenser skaber CCI tilbagevendende mønstre, der tilbyder konsistente handelsmuligheder. CCI-hage-mønsteret opstår, når indikatoren laver en skarp vending fra ekstreme niveauer, hvilket ofte signalerer forestående prisretningsændringer.

Dobbelt-top og dobbelt-bund-dannelser i CCI går ofte forud for lignende prismønstre. Når CCI skaber tvillingetoppe over +200 eller tvillingedale under -200, forvent tilsvarende prisbevægelser inden for 24-48 timer på intraday-tidsrammer.

CCI trendlinjebrudsstrategien giver exceptionelle risiko-belønningsmuligheder. Tegn trendlinjer på CCI, ligesom du ville på prisdiagrammer. Når CCI bryder disse trendlinjer, mens prisen fortsætter i den originale retning, forbered dig på betydelige bevægelser i retningen af CCI-bruddet.

Kanaliseringsteknikker fungerer exceptionelt godt med CCI. Når indikatoren konsekvent hopper mellem specifikke niveauer (såsom +150 og -150), handl kanalgrænserne med stramme stops og klare profitmål. Denne tilgang fungerer særligt godt i svingende markeder.

CCI-momentumaccelerationsmønsteret fortjener særlig opmærksomhed. Når CCI stiger fra +100 til +200 på færre end fem perioder, indikerer det accelererende momentum, der ofte fortsætter i flere perioder mere, før udmattelse indtræder.

Virkeligheds Trading-eksempler

Lad os undersøge specifikke CCI-indikator trading-scenarier for at illustrere disse begreber i praksis. Overvej en $2.000 trading-konto fokuseret på større forex-par ved brug af vores multi-timeframe-system.

Den 3. februar 2026 præsenterede GBP/USD en perfekt opsætning. 4-timers CCI viste bullish bias på +120, mens 1-timers CCI viste bullish divergens fra -160. 15-minutters tidsrammen bekræftede indgangen, da CCI krydsede over nul ved 1,2580. Ved brug af 1% risiko retfærdiggjorde denne opsætning en 40-pips stop-loss og et 120-pips mål, hvilket opnåede et 3:1 risiko-belønningsforhold.

En Bitcoin-trader, der brugte vores CCI-system den 28. januar 2026, fangede BTC's bevægelse fra $42.000 til $45.500. 4H CCI brød over +200, mens 1H viste skjult bullish divergens, hvilket genererede $1.750 profit på en $500 position.

Skønheden ved systematisk CCI-handel ligger i dens reproducerbarhed. Når du følger den samme proces for opsætningsidentifikation, indgangstiming og risikostyring, bliver dine resultater mere og mere konsistente over tid.

Sæsonmønstre forbedrer CCI-effektiviteten betydeligt. Under historisk volatile perioder som marts optionsudløb eller december årsslutsrebalancering har CCI-ekstreme aflesninger ekstra vægt og producerer ofte mere pålidelige signaler.

Kombinering af CCI med Smart Money-analyse

Moderne CCI-indikatorhandel drager enorm fordel af at inkorporere smart money-koncepter. Når institutionel ordreflow falder sammen med CCI-signaler, øges sandsynligheden for succesfulde handler betydeligt.

Kig efter CCI-divergenser, der falder sammen med likviditetsopsamlinger eller mislykkede breakout. Disse kombinationer repræsenterer ofte smart money-positionering mod detailinvestorernes sentiment og skaber højsandsynlige vendingmuligheder.

Integrationen af volumenanalyse med CCI giver yderligere bekræftelse for trade-entries. Stigende volumen under CCI-ekstreme aflæsninger tyder på institutionel deltagelse og øger pålideligheden af efterfølgende signaler.

Forståelsen af disse avancerede koncepter bliver lettere, når du udforsker vores omfattende guide om Smart Money Concepts, som giver detaljerede forklaringer på institutionelle handelsadfærdsmønstre.

Almindelige CCI-handelsfejl

Den største fejl, tradere begår med CCI, er at behandle den som RSI med faste overkøbte og oversolgte niveauer. CCI's styrke ligger i dens tilpasningsevne til forskellige markedsforhold, ikke stive fortolkningsregler.

En anden kritisk fejl involverer at ignorere den bredere tidsrammekontekst. At handle CCI-signaler på lavere tidsrammer, mens højere tidsrammer viser modstridende momentum, resulterer ofte i whipsaws og unødvendige tab.

Overtrading i perioder med lav volatilitet repræsenterer en anden almindelig faldgrube. CCI fungerer bedst i perioder med moderat til høj volatilitet, hvor kursbevægelser skaber meningsfulde afvigelser fra gennemsnitsniveauer.

CCI's effektivitet aftager markant under større nyhedsbegivenheder, når kursbevægelser bliver uforudsigelige, og teknisk analyse tager bagsædet til fundamentale faktorer.

Positioneringsstørrelsesfejl plager mange CCI-tradere. At bruge den samme positionsstørrelse uanset CCI-ekstremer ignorerer indikatorens værdifulde information om potentiel volatilitet og trendstyrke.

Optimering af CCI til forskellige markedsforhold

Markedsforhold påvirker CCI-indikatorens handelseffektivitet dramatisk. Under stærke trendmarkeder, fokuser på CCI nul-linje-kryds og skjulte divergenser frem for traditionelle overkøbte/oversolgte signaler.

Range-bound-markeder favoriserer forskellige CCI-strategier. I sidelæns prisaktion bliver traditionelle +100/-100-niveauer mere pålidelige for fade-trades og mean reversion-strategier. Nøglen ligger i at genkende, hvilket markedsforhold du står overfor.

Volatile markeder kræver CCI-parameterjusteringer. Overvej at bruge længere perioder (21 eller 30) i stedet for standard 14 under højvolatilitetsmiljøer for at reducere falske signaler og støj.

Lavvolatilitetsperioder drager fordel af kortere CCI-perioder (7 eller 10) for at bevare følsomhed over for kursbevægelser. Vær dog forberedt på øget signalfrekvens og potentielle whipsaws under disse forhold.

🎯 Nøgletakeaways

- Brug multi-tidsramme CCI-analyse med 3:1:1-forhold for overlegen trade-timing og bekræftelse af retningsbias

- Fokuser på CCI-divergenser og ekstreme aflæsninger over +200 eller under -200 for højsandsynlige setups

- Implementer dynamisk risikostyring ved brug af CCI-niveauer for stop-loss-placering og justering af positionsstørrelse

- Kombiner CCI-signaler med smart money-koncepter og volumenanalyse for institutionel-grade trade-selektion

- Tilpas din CCI-strategi til aktuelle markedsforhold - trend-, range- eller volatile miljøer kræver forskellige tilgange

Tager din CCI-handel til næste niveau

At mestre CCI-indikatorhandel kræver konsekvent praksis og kontinuerlig forfinelse af din tilgang. Det multi-tidsramme-system, der præsenteres her, giver et solidt fundament, men din individuelle handelsstil og risikotolerance vil i sidste ende forme din implementering.

De mest succesrige CCI-tradere kombinerer teknisk præcision med disciplineret risikostyring og psykologisk kontrol. De forstår, at ingen indikator fungerer i isolation, og at CCI's sande kraft kommer frem, når den integreres med bredere markedanalyse.

Teknologi spiller en stadig vigtigere rolle i moderne CCI-handel. Avancerede platforme tilbyder nu automatiseret CCI-scanning, alertsystemer og backtestningsmuligheder, der kan forbedre din handelseffektivitet betydeligt.

For tradere, der er seriøse om at udnytte banebrydende teknologi i deres CCI-analyse, leverer FibAlgos avancerede AI-handelsværktøjer sofistikeret mønstergenkendelse og signalbekræftelse, der komplementerer traditionel CCI-analyse perfekt. Vores platform integreres problemfrit med din eksisterende arbejdsgang, mens den tilføjer institutionelle analytiske evner til dit handelsarsenal.