Nedoceňovaná síla obchodování s indikátorem CCI

Zatímco většina traderů posedle sleduje klouzavé průměry a RSI, Commodity Channel Index (CCI) zůstává jedním z nejméně využívaných oscilátorů momentum v technické analýze. Vytvořený Donaldem Lambertem v roce 1980 tento indikátor měří, jak daleko se cena odchýlila od svého statistického průměru, a poskytuje vám jedinečný pohled na tržní momentum, který ostatní indikátory často přehlížejí.

Na rozdíl od tradičních indikátorů přeprodanosti/překoupenosti CCI funguje bez pevných hranic. Tato vlastnost ho činí obzvláště účinným pro identifikaci silných trendových pohybů a zachycení změn momentum dříve, než se stanou zřejmými pro širokou veřejnost.

Dnes objevíte komplexní vícečasový rámcový systém CCI, který tento jednoduchý oscilátor promění ve výkonný obchodní motor. Pokryjeme vše od základního nastavení až po pokročilé vzory divergence, včetně reálných příkladů a strategií řízení rizika.

Pochopení CCI za základy

Systém obchodování s indikátorem CCI je založen na měření odchylky ceny od jejího klouzavého průměru, ale většina traderů pouze škrábe po povrchu jeho možností. Standardní interpretace navrhuje nakupovat, když CCI klesne pod -100, a prodávat, když stoupne nad +100.

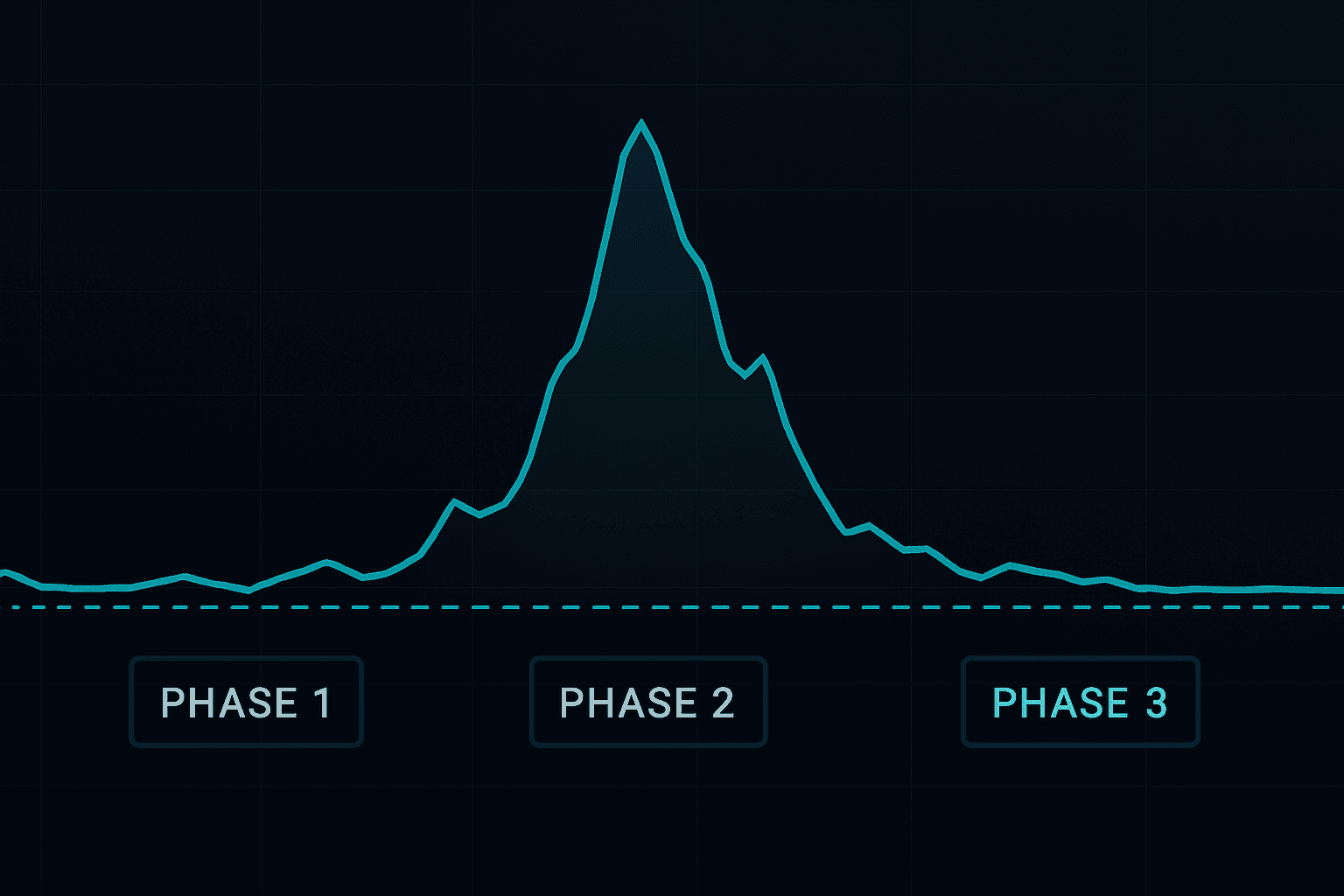

Tento základní přístup však postrádá skutečnou sílu indikátoru: identifikaci zrychlení a zpomalení momentum napříč více časovými rámci. Když pochopíte, že hodnoty CCI nad +200 nebo pod -200 ukazují extrémní momentum, odemknete si obchodní příležitosti, které jiné indikátory nemohou poskytnout.

Hodnoty CCI nad +300 nebo pod -300 často předcházejí významnému vyčerpání trendu, což z nich dělá vynikající signály pro protitrendové pozicování.

Matematický základ CCI zahrnuje tři složky: typickou cenu, jednoduchý klouzavý průměr typické ceny a průměrnou odchylku. Vzorec dělí rozdíl mezi aktuální typickou cenou a jejím klouzavým průměrem 0,015násobkem průměrné odchylky, čímž vytváří normalizovaný oscilátor, který se přizpůsobuje tržní volatilitě.

Rámec vícečasového rámcového systému CCI

Tradiční obchodování s indikátorem CCI se zaměřuje na jednotlivé časové rámce, což znamená nechat peníze na stole. Náš vícečasový rámcový přístup synchronizuje tři různé časové rámce k vytvoření obchodních setupů s vysokou pravděpodobností a lepším poměrem rizika a zisku.

Systém používá poměr časových rámců 3:1:1. Pokud obchodujete na 1hodinovém grafu, budete sledovat 4hodinový graf pro směr trendu a 15minutový graf pro přesné načasování vstupu. Tím vzniká hierarchická struktura, kde každý časový rámec plní specifický účel.

Primární časový rámec (v našem příkladu 4H) určuje celkový tržní bias. Když CCI na tomto časovém rámci ukazuje hodnoty nad +100 nebo pod -100, signalizuje to dominantní směr trendu. Vaše obchody by měly být v souladu s tímto biasem, abyste maximalizovali pravděpodobnost úspěchu.

Sekundární časový rámec (1H) poskytuje obchodní signály prostřednictvím divergencí CCI, podmínek překoupenosti/přeprodanosti a posunů momentum. Zde identifikujete konkrétní příležitosti pro vstup a výstup v rámci širšího kontextu trendu.

Třetí časový rámec (15M) upřesňuje vaše vstupy a výstupy. Hodnoty CCI na tomto časovém rámci vám pomohou vstoupit do pozic za optimální ceny a vyhnout se běžné chybě vstupu do obchodů v nejhorší možný okamžik.

Vícečasový rámcový setup CCI krok za krokem

Nastavení vašeho vícečasového rámcového systému CCI vyžaduje pečlivou pozornost detailům. Zde je přesný návod, jak nakonfigurovat své grafy pro maximální účinnost:

Krok 1: Nakonfigurujte svůj primární časový rámec

Otevřete svůj 4hodinový graf a přidejte indikátor CCI s nastavením 14 period. Tento CCI na delším časovém rámci vám ukáže celkovou tržní náladu a směr trendu. Hledejte trvalé hodnoty nad +100 pro býčí bias a pod -100 pro medvědí bias.

Krok 2: Nastavte analýzu sekundárního časového rámce

Přepněte na svůj 1hodinový graf a přidejte CCI se stejným nastavením 14 period. Tento časový rámec generuje vaše skutečné obchodní signály prostřednictvím divergencí, posunů momentum a podmínek překoupenosti/přeprodanosti. Zvláštní pozornost věnujte, když CCI na tomto časovém rámci protne nulovou linii.

Krok 3: Přidejte třetí časový rámec pro přesnost

Nakonfigurujte svůj 15minutový graf s CCI (14 period). Tento nejkratší časový rámec vám pomůže přesně načasovat vaše vstupy a vyhnout se chycení v dočasných cenových špičkách nebo propadech, které by zbytečně mohly spustit váš stop-loss.

Pro každý časový rámec použijte jiné barevné schéma CCI – modrou pro 4H, zelenou pro 1H a červenou pro 15M, abyste předešli zmatkům během rychle se pohybujících trhů.

Krok 4: Stanovte úrovně upozornění

Nastavte upozornění na protnutí CCI nad +200 a pod -200 na všech časových rámcích. Tyto extrémní hodnoty často předcházejí významným cenovým pohybům a poskytují včasná varovná znamení pro úpravy pozic.

Strategie obchodování s divergencí CCI

Divergence mezi CCI a cenovým pohybem vytvářejí jedny z nejspolehlivějších dostupných obchodních příležitostí. Když cena vytváří nová maxima, ale CCI to nepotvrdí vyššími hodnotami, medvědí divergence signalizuje potenciální vyčerpání trendu.

Pravidelná býčí divergence nastává, když cena vytváří nižší minima, zatímco CCI tvoří vyšší minima. Tento vzor naznačuje podkladovou sílu navzdory povrchové slabosti a často předchází významným vzestupným pohybům. Hledejte tento setup zejména tehdy, když primární časový rámec ukazuje podmínky přeprodanosti.

Skryté divergence nabízejí ještě silnější signály pro obchody na pokračování trendu. Skrytá býčí divergence se objeví, když cena tvoří vyšší minima, zatímco CCI vytváří nižší minima, což naznačuje silné podkladové momentum v uptrendu.

Dne 15. ledna 2026 ukázal EUR/USD medvědí divergenci na 1H grafu, zatímco CCI klesl z +180 na +120, když se cena pohybovala z 1,0450 na 1,0470. Následný pokles o 150 pipů potvrdil signál během následujících tří dnů.

Klíčem k úspěšnému obchodování divergencí je potvrzení napříč více časovými rámci. Když váš 1hodinový graf ukazuje divergenci a váš 4hodinový CCI podporuje směrový bias, vaše pravděpodobnost úspěchu se dramaticky zvyšuje.

Pro ty, kteří se zajímají o komplexní rozpoznávání vzorů, náš průvodce Triangle Pattern Trading: The Complete Psychology-Based Guide poskytuje vynikající doplňkové analytické techniky pro potvrzení signálů divergence CCI.

Řízení rizika při obchodování s indikátorem CCI

Efektivní řízení rizika proměňuje CCI z diskrečního nástroje na systematický obchodní přístup. Oscilační povaha CCI poskytuje přirozené příležitosti pro umístění stop-loss, které mnoho traderů přehlíží.

Velikost pozice by měla odrážet extrémy CCI na vašem primárním časovém rámci. Když 4hodinový CCI ukazuje extrémní hodnoty nad +250 nebo pod -250, snižte velikost své pozice o 50 %, protože tyto úrovně často předcházejí zvýšené volatilitě a potenciálním obratům trendu.

Nikdy nevstupujte do obchodů, když všechny tři časové rámce ukazují protichůdné signály CCI – počkejte na jejich sladění, abyste zlepšili svou pravděpodobnost úspěchu.

Umístění stop-loss pomocí CCI se řídí jednoduchým pravidlem: umístěte stop-loss za poslední extrém CCI na vašem sekundárním časovém rámci. Pokud CCI dosáhlo -180 před vaším nákupním signálem, umístěte svůj stop-loss na cenovou úroveň odpovídající této hodnotě CCI mínus malá rezerva.

Dynamická povaha řízení rizika se stává klíčovou během trendových trhů. Posouvejte své stop-lossy pomocí protnutí nulové linie CCI na vašem třetím časovém rámci, abyste maximalizovali zisky a zároveň chránili kapitál. Když 15minutový CCI během uptrendu protne zpět pod nulu, zvažte zpřísnění stop-lossu nebo částečné realizace zisků.

Implementace správného řízení rizika vyžaduje pochopení korelace s dalšími indikátory, což je důkladně pokryto v naší Dynamic Risk Management Plan Template for 2026 Markets, která poskytuje doplňkové strategie pro určování velikosti pozice.

Pokročilé rozpoznávání vzorů CCI

Mimo základní divergence vytváří CCI opakující se vzory, které nabízejí konzistentní obchodní příležitosti. Vzor CCI háčku nastává, když indikátor provede ostrý obrat z extrémních úrovní, což často signalizuje bezprostřední změnu cenového směru.

Formace dvojitého vrcholu a dvojitého dna v CCI často předcházejí podobným cenovým vzorům. Když CCI vytvoří dvojité vrcholy nad +200 nebo dvojitá dna pod -200, očekávejte odpovídající cenové pohyby během 24–48 hodin na intradenních časových rámcích.

Strategie proražení trendové linie CCI poskytuje výjimečné příležitosti s dobrým poměrem rizika a zisku. Kreslete trendové linie na CCI stejně jako na cenových grafech. Když CCI prorazí tyto trendové linie, zatímco cena pokračuje v původním směru, připravte se na významné pohyby ve směru proražení CCI.

Techniky kanálování fungují s CCI výjimečně dobře. Když indikátor konzistentně osciluje mezi specifickými úrovněmi (jako +150 a -150), obchodujte hranice kanálu s těsnými stop-lossy a jasnými cíli zisku. Tento přístup funguje obzvláště dobře na rozkolísaných trzích.

Vzor zrychlení momentum CCI si zaslouží zvláštní pozornost. Když CCI stoupne z +100 na +200 za méně než pět period, signalizuje to zrychlující se momentum, které často pokračuje ještě několik dalších period, než nastane vyčerpání.

Reálné příklady obchodování

Podívejme se na konkrétní scénáře obchodování s indikátorem CCI, abychom tyto koncepty ilustrovali v praxi. Představte si obchodní účet ve výši 2 000 USD zaměřený na hlavní forexové páry používající náš vícečasový rámcový systém.

Dne 3. února 2026 představil GBP/USD perfektní setup. 4hodinový CCI ukazoval býčí bias na +120, zatímco 1hodinový CCI vykazoval býčí divergenci od -160. 15minutový časový rámec potvrdil vstup, když CCI protnul nad nulu na 1,2580. Při riziku 1 % tento setup ospravedlnil stop-loss 40 pipů a cíl 120 pipů, čímž dosáhl poměru rizika a zisku 3:1.

Obchodník s Bitcoinem používající náš CCI systém 28. ledna 2026 zachytil pohyb BTC z 42 000 USD na 45 500 USD. 4H CCI prorazilo nad +200, zatímco 1H ukazovalo skrytou býčí divergenci, což vygenerovalo zisk 1 750 USD na pozici 500 USD.

Krása systematického obchodování s CCI spočívá v jeho reprodukovatelnosti. Když budete postupovat podle stejného procesu pro identifikaci setupu, načasování vstupu a řízení rizika, vaše výsledky se v čase stanou stále konzistentnějšími.

Sezónní vzory významně zvyšují účinnost CCI. Během historicky volatilních období, jako je březnová expirace opcí nebo prosincová rebalancování na konci roku, nesou extrémní hodnoty CCI větší váhu a často produkují spolehlivější signály.

Kombinování CCI s analýzou Smart Money

Moderní obchodování s indikátorem CCI těží obrovsky z začlenění konceptů smart money. Když se institucionální tok objednávek sladí se signály CCI, pravděpodobnost úspěšných obchodů se výrazně zvyšuje.

Hledejte divergence CCI, které se shodují s "lapači likvidity" nebo neúspěšnými průrazy. Tyto kombinace často představují pozicování smart money proti sentimentu retailových obchodníků, což vytváří vysoce pravděpodobné příležitosti pro obrat trendu.

Integrace analýzy objemu s CCI poskytuje dodatečné potvrzení pro vstupy do obchodů. Rostoucí objem během extrémních hodnot CCI naznačuje institucionální účast a zvyšuje spolehlivost následných signálů.

Porozumění těmto pokročilým konceptům je snazší, když prozkoumáte náš komplexní průvodce Smart Money Concepts, který poskytuje podrobné vysvětlení vzorců chování institucionálního obchodování.

Běžné chyby v obchodování s CCI

Největší chybou, kterou obchodníci s CCI dělají, je zacházení s ním jako s RSI s pevnými úrovněmi překoupenosti a přeprodanosti. Síla CCI spočívá v jeho přizpůsobivosti různým tržním podmínkám, nikoli v rigidních pravidlech interpretace.

Další kritickou chybou je ignorování kontextu širšího časového rámce. Obchodování signálů CCI na nižších časových rámcích, zatímco vyšší časové rámce ukazují protichůdný momentum, často vede k falešným signálům a zbytečným ztrátám.

Přeobchodování během období nízké volatility představuje další častou past. CCI funguje nejlépe během období střední až vysoké volatility, kdy pohyby cen vytvářejí významné odchylky od průměrných úrovní.

Účinnost CCI se výrazně snižuje během významných novinových událostí, kdy se pohyby cen stávají nepředvídatelnými a technická analýza ustupuje do pozadí před fundamentálními faktory.

Chyby ve velikosti pozice trápí mnoho obchodníků s CCI. Používání stejné velikosti pozice bez ohledu na extrémy CCI ignoruje cenné informace indikátoru o potenciální volatilitě a síle trendu.

Optimalizace CCI pro různé tržní podmínky

Tržní podmínky dramaticky ovlivňují účinnost obchodování s indikátorem CCI. Během silných trendových trhů se zaměřte na křížení CCI nulovou čarou a skryté divergence spíše než na tradiční signály překoupenosti/přeprodanosti.

Trhy v pásmu (range-bound) upřednostňují jiné strategie CCI. Při bočním pohybu cen se tradiční úrovně +100/-100 stávají spolehlivějšími pro "fade" obchody a strategie návratu k průměru. Klíč spočívá v rozpoznání, jaké tržní podmínky právě panují.

Volatilní trhy vyžadují úpravy parametrů CCI. Zvažte použití delších period (21 nebo 30) namísto standardní 14 během prostředí s vysokou volatilitou, abyste snížili falešné signály a šum.

Období nízké volatility těží z kratších period CCI (7 nebo 10), aby si indikátor udržel citlivost na pohyby cen. Buďte však připraveni na zvýšenou frekvenci signálů a potenciální falešné signály za těchto podmínek.

🎯 Klíčové poznatky

- Používejte vícečasovou analýzu CCI v poměru 3:1:1 pro lepší načasování obchodů a potvrzení směrového biasu

- Zaměřte se na divergence CCI a extrémní hodnoty nad +200 nebo pod -200 pro vysoce pravděpodobné setupy

- Implementujte dynamický risk management pomocí úrovní CCI pro umístění stop-loss a úpravy velikosti pozice

- Kombinujte signály CCI s koncepty smart money a analýzou objemu pro výběr obchodů na institucionální úrovni

- Přizpůsobte svou strategii CCI aktuálním tržním podmínkám - trendová, boční nebo volatilní prostředí vyžadují odlišné přístupy

Posunutí vašeho obchodování s CCI na vyšší úroveň

Zvládnutí obchodování s indikátorem CCI vyžaduje důslednou praxi a neustálé zdokonalování vašeho přístupu. Zde představený vícečasový systém poskytuje solidní základ, ale váš individuální obchodní styl a tolerance rizika nakonec utvářejí vaši implementaci.

Nejúspěšnější obchodníci s CCI kombinují technickou přesnost s disciplinovaným řízením rizik a psychologickou kontrolou. Chápou, že žádný indikátor nefunguje izolovaně a že skutečná síla CCI se projeví, když je integrován s širší tržní analýzou.

Technologie hraje v moderním obchodování s CCI stále důležitější roli. Pokročilé platformy nyní nabízejí automatizované skenování CCI, systémy upozornění a možnosti backtestingu, které mohou výrazně zvýšit vaši obchodní efektivitu.

Pro obchodníky, kteří jsou vážně odhodláni využívat špičkovou technologii ve své analýze CCI, poskytují pokročilé AI obchodní nástroje FibAlgo sofistikované rozpoznávání vzorů a potvrzení signálů, které dokonale doplňují tradiční analýzu CCI. Naše platforma se bezproblémově integruje s vaším stávajícím pracovním postupem a zároveň přidává do vašeho obchodního arzenálu analytické schopnosti na institucionální úrovni.