De ce eșuează 90% dintre traderii de carry trade (și cum să intri în cei 10%)

**Strategia de carry trade forex** a generat în liniște miliarde de profit pentru investitorii instituționali, dar traderii retail pierd în mod constant bani încercând-o. Motivul? Majoritatea abordează carry trading-ul ca pe o simplă ecuație de „cumpără randament ridicat, vinde randament scăzut”, ignorând gestionarea sofisticată a riscului care separă profesioniștii de amatori.

În piețele valutare volatile din 2024, carry trading-ul de succes necesită o **abordare sistematică, cu riscul pe primul loc**, pe care majoritatea resurselor educaționale o ignoră complet. Nu este vorba despre urmărirea diferențelor de randament — este vorba despre construirea unui flux de venit sustenabil, protejând capitalul prin mai multe cicluri de piață.

Traderii instituționali de carry trade riscă de obicei doar 0,5-1% pe tranzacție și mențin 15-20 de poziții simultane pentru a netezii volatilitatea — exact opusul traderilor retail care pariază mult pe o singură pereche.

Evoluția Carry Trading-ului Modern

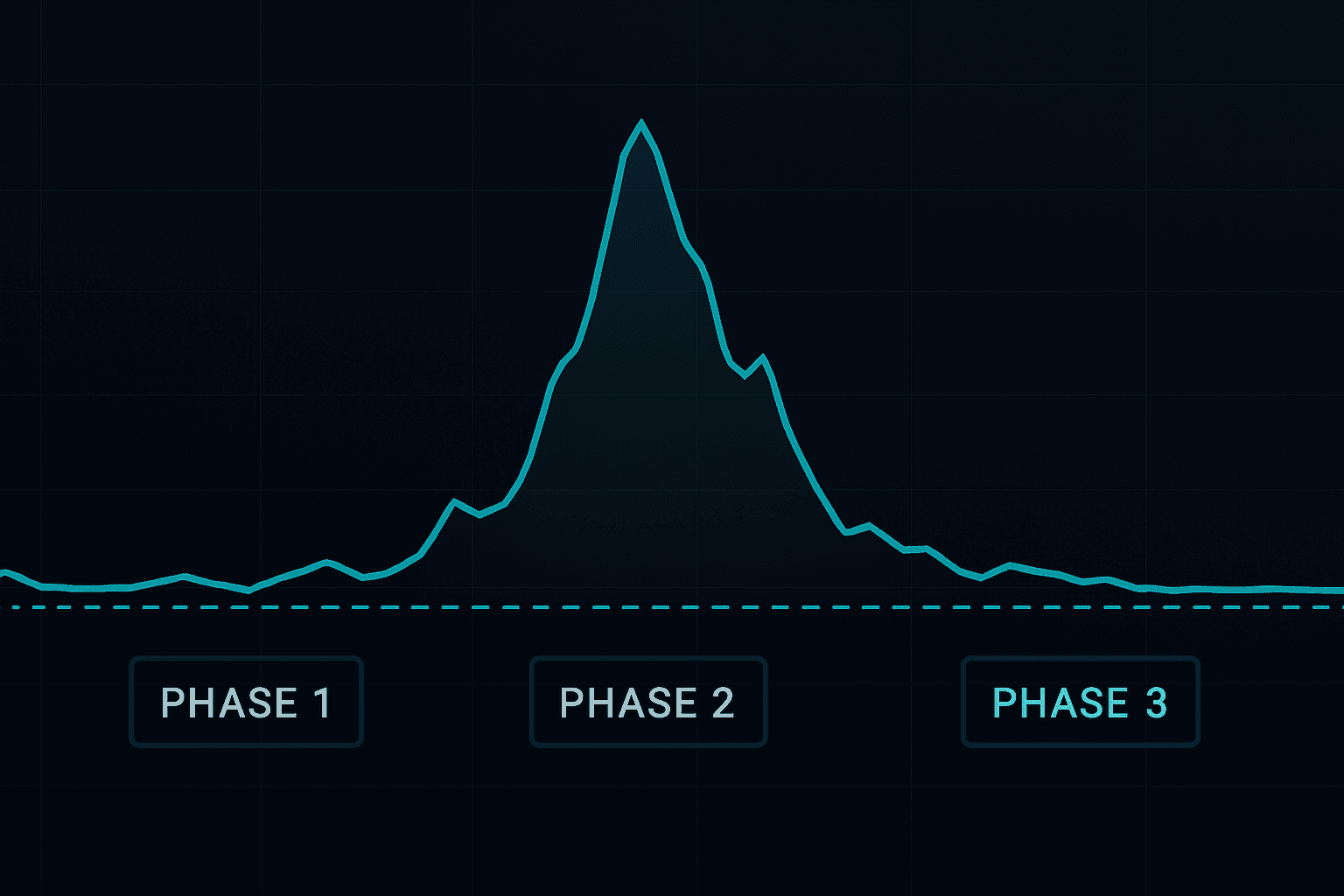

Carry trading-ul tradițional a murit în 2008. Din criza financiară a apărut o **strategie mai sofisticată** care se adaptează politicilor imprevizibile ale băncilor centrale și mediilor de flash crash de astăzi.

Traderii moderni de carry trade se concentrează pe trei piloni: **randamente ajustate la risc, diversificarea portofoliului și hedging dinamic**. Spre deosebire de vechea abordare „setează și uită”, strategiile de succes de astăzi necesită monitorizare activă și ajustare bazată pe regimurile de volatilitate.

Gândește-te la asta: media unei tranzacții de carry trade dura 6-12 luni. Traderii instituționali de astăzi dețin adesea poziții doar pentru 2-8 săptămâni, valorificând diferențele de rată a dobânzii pe termen scurt evitând în același timp inversări majore de trend.

Cadrul de Management al Riscului cu 3 Piloane

Orice strategie profitabilă de carry trade trebuie să includă acești trei piloni de management al riscului înainte de a lua în considerare randamentele potențiale:

Pilonul 1: Dimensionarea Poziției Ajustată la Volatilitate

Dimensionarea tradițională a poziției eșuează în carry trading pentru că ignoră volatilitatea valutară. O poziție în **USD/JPY necesită o dimensionare diferită față de EUR/TRY** din cauza profilurilor de volatilitate radical diferite.

Folosește această formulă: Mărimea Poziției = (Risc Cont %) ÷ (Volatilitatea Perechii Valutare × Distanța Stop Loss). De exemplu, dacă riști 1% pe un cont de 10.000 USD cu USD/JPY la o volatilitate anuală de 12% și un stop de 200 de pip-uri, mărimea poziției tale ar trebui să fie aproximativ 4.167 de unități, nu lotul standard pe care îl folosesc majoritatea traderilor.

Calculează volatilitatea realizată pe 90 de zile a perechii valutare țintă și ajustează mărimile pozițiilor lunar — această singură schimbare poate îmbunătăți randamentele ajustate la risc cu 40-60%.

Pilonul 2: Diversificare Bazată pe Corelație

**Majoritatea traderilor de carry trade concentrează riscul fără să știe** tranzacționând perechi puternic corelate. AUD/JPY, NZD/JPY și CAD/JPY se mișcă adesea în tandem, creând o diversificare falsă.

Construiește o matrice de corelație a pozițiilor intenționate. Păstrează coeficienții de corelație sub 0,7 între oricare două poziții. Asta poate însemna să alegi între AUD/JPY și NZD/JPY în loc să tranzacționezi ambele simultan.

Pilonul 3: Strategii de Hedging Dinamic

Stop loss-urile statice nu funcționează în carry trading din cauza gap-urilor peste noapte și a riscului de weekend. Traderii de succes folosesc **hedging dinamic prin futures valutare sau opțiuni** pentru a se proteja împotriva inversărilor bruște.

În martie 2020, COVID-19 a prăbușit tranzacțiile de carry trade peste noapte. Traderii care foloseau stop-uri statice de 2% au pierdut 8-12% din cauza gap-urilor, în timp ce cei cu hedging dinamic (cumpărând opțiuni call JPY) și-au limitat pierderile la 1-3%.

Procesul Pas cu Pas pentru Configurarea Carry Trade-ului

Iată **abordarea sistematică pe care o folosesc profesioniștii** pentru a identifica și executa tranzacții de carry trade:

Pasul 1: Analiza Diferenței Ratei Dobânzii

Nu te uita doar la ratele curente — analizează **traiectoria schimbărilor ratei**. O diferență de 2% care se îngustează este mai puțin atractivă decât o diferență de 1,5% care se lărgește.

Creează o foaie de calcul care urmărește: ratele curente, așteptările pe 3 luni înainte, datele ședințelor băncilor centrale și declarațiile recente de politică. Actualizează-o săptămânal.

Pasul 2: Screening al Momentului Economic

Tranzacțiile de carry trade funcționează cel mai bine când moneda cu randament ridicat are **fundamente economice mai puternice** decât moneda de finanțare. Caută:

- Diferența de creștere a PIB-ului (țintă minim +1%)

- Tendințele ocupării forței de muncă (direcția șomajului)

- Diferențe de inflație (inflația moderată favorizează monedele de carry trade)

- Soldurile contului curent (țările cu surplus sunt în general mai puternice)

Pasul 3: Confirmarea Tehnică

Nu intra niciodată într-o tranzacție de carry trade împotriva unui trend tehnic puternic. Așteaptă fie: **alinierea trendului cu direcția carry trade-ului, fie consolidarea laterală** care sugerează epuizarea trendului.

Folosește graficele săptămânale pentru analiza trendului. Dacă trendul săptămânal se opune direcției tale de carry trade, așteaptă fie semnale de inversare a trendului, fie intră cu poziții mai mici cu un management al riscului mai strict.

Evită tranzacțiile de carry trade în prima săptămână a oricărei luni — lansările de date economice creează o volatilitate excesivă care poate declanșa stop-urile indiferent de fundamentele de bază ale carry trade-ului.

Pasul 4: Momentul Intrării și Execuția

Intră în tranzacțiile de carry trade în **perioade de volatilitate scăzută**, de obicei de marți până joi în timpul suprapunerii Londra/NY. Evită lunea (risc de gap de weekend) și vineri (închiderea pozițiilor).

Folosește ordine limită plasate la 10-20 de pip-uri distanță de prețul curent pentru a evita plătirea spread-urilor. Intrarea ta țintă ar trebui să se alinieze cu nivelurile minore de suport/rezistență tehnică.

Dimensionarea Avansată a Poziției și Managementul Portofoliului

Dimensionarea poziției separă traderul amator de cel profesionist în carry trade. Cheia este **dimensionarea poziției ajustată la risc bazată pe eficiența carry trade-ului**, nu doar pe diferențele ratei dobânzii.

Formula Eficienței Carry Trade-ului

Eficiența Carry Trade = (Diferența Ratei Dobânzii - Costurile de Tranzacție) ÷ Volatilitatea Anualizată

Această formulă te ajută să compari diferite oportunități de carry trade pe o bază ajustată la risc. De exemplu:

- AUD/JPY: (3,5% - 0,3%) ÷ 16% = raport de eficiență 0,20

- USD/TRY: (15% - 0,8%) ÷ 45% = raport de eficiență 0,32

În ciuda randamentului mai mare al USD/TRY, ambele perechi oferă randamente similare ajustate la risc, dar AUD/JPY oferă un factor de liniște mai bun.

Managementul „Căldurii” Portofoliului

Nu risca niciodată mai mult de **5% din contul tău pe toate pozițiile de carry trade combinate**. Traderii profesioniști limitează adesea expunerea totală la carry trade la 3% pentru a permite și alte oportunități.

Folosește monitorizarea căldurii poziției: dacă orice poziție atinge o pierdere nerealizată de 1,5%, reduce mărimea cu 50%. Dacă căldura totală a portofoliului depășește 3%, închide imediat cea mai slab performantă poziție.

Cei mai profitabili traderi de carry trade mențin 8-12 poziții simultan, fiecare riscând 0,3-0,6% din capital — această diversificare netezește volatilitatea și îmbunătățește randamentele ajustate la risc.

Strategii de Ieșire Care Chiar Funcționează

**Strategia de ieșire contează mai mult decât intrarea** în carry trading. Iată cele patru declanșatoare de ieșire pe care le folosesc profesioniștii:

1. Schimbări în Mediul Ratei Dobânzii

Închide pozițiile imediat când băncile centrale semnalează schimbări neașteptate de politică. Nu aștepta schimbările ratei — **așteptările pieței se mișcă mai repede decât politica reală**.

Monitorizează zilnic comunicarea băncilor centrale. Cuvinte-cheie precum „luăm în considerare”, „revizuim” sau „monitorizăm” preced adesea schimbările de politică cu 4-8 săptămâni.

2. Semnale de Rupere Tehnică

Folosește ruperile de pe graficul săptămânal ca declanșatoare de ieșire. Când suportul săptămânal se rupe cu volum, închide poziția în 24 de ore, indiferent de perspectiva fundamentală.

3. Expansiunea Volatilității

Când volatilitatea pe 30 de zile a unei perechi valutare depășește media pe 90 de zile cu 50%, reduce mărimea poziției la jumătate. Când o depășește cu 100%, închide complet.

4. Ieșiri Bazate pe Timp

Traderii profesioniști de carry trade dețin rareori poziții mai mult de 12 săptămâni. Setează memento-uri în calendar pentru a revizui fiecare poziție lunar și închide orice poziție mai veche de 3 luni, cu excepția cazului în care este semnificativ profitabilă.

Selecția Perechilor Valutare pentru 2024-2025

Nu toate perechile valutare sunt potrivite pentru carry trading în mediul de astăzi. Concentrează-te pe aceste **trei categorii** bazate pe condițiile actuale de piață:

Nivelul 1: Perechi de Carry Trade de Bază (Recomandate)

- **AUD/JPY**: Diferență stabilă de 3,0%, volatilitate moderată

- **NZD/JPY**: Randament mai ridicat (3,5%), ușor mai volatilă

- **CAD/JPY**: Legată de mărfuri, bună pentru diversificare

Nivelul 2: Perechi Oportuniste (Traderi Avansați)

- **USD/CHF**: Volatilitate scăzută, randamente modeste

- **GBP/JPY**: Randamente mai mari dar necesită management activ

- **EUR/CHF**: Stabilă dar cu potențial de creștere limitat

Nivelul 3: Risc Ridicat/Randament Ridicat (Doar Experți)

- **USD/TRY**: Randamente excepționale dar volatilitate extremă

- **AUD/CHF**: Raport de eficiență bun dar ilichidă

- **NZD/CHF**: Randamente decente, lichiditate mai scăzută

Începe cu perechile din Nivelul 1 și progresează către niveluri superioare doar după ce obții profitabilitate consistentă timp de cel puțin 6 luni — complexitatea crescută nu merită pentru majoritatea traderilor.

Instrumente Tehnologice pentru Carry Trading-ul Modern

Carry trading-ul de succes necesită **monitorizare și execuție sistematică** imposibilă fără instrumentele potrivite. Iată stiva tehnologică pe care o folosesc profesioniștii:

Instrumente Esențiale

Integrarea calendarului economic este critică. Folosește platforme care marchează automat ședințele băncilor centrale, deciziile privind ratele și lansările economice cheie pentru monedele tale țintă.

Instrumentele de monitorizare a volatilității te ajută să ajustezi dinamic mărimile pozițiilor. Indicatoarele FibAlgo propulsate de AI pot ajuta la identificarea momentului în care regimurile de volatilitate se schimbă, oferindu-ți semnale de avertizare timpurie pentru ajustările poziției.

Automatizare și Alerte

Configurează alerte automate pentru: schimbări ale ratei dobânzii, ruperi de corelație între pozițiile tale și expansiunea volatilității dincolo de pragurile tale predeterminate.

Mulți traderi de carry trade de succes folosesc sisteme semi-automatizate care marchează oportunități dar necesită confirmare manuală înainte de execuție. Acest echilibru previne deciziile emoționale menținând în același timp supravegherea umană.

Cinci Greșeli Mortale în Carry Trade

Învață din greșelile scumpe ale altora. Aceste cinci erori distrug mai multe conturi de carry trade decât prăbușirile pieței:

Greșeala 1: Ignorarea Sezonalității în Carry Trade

**Din punct de vedere istoric, perioada septembrie-noiembrie arată cea mai slabă performanță a carry trade-ului** din cauza reechilibrării instituționale și a considerațiilor fiscale. Reduceți dimensiunile pozițiilor în aceste luni sau evitați complet pozițiile noi.

Greșeala 2: Supradimensionarea Leverage-ului în Perioade de Calm

Volatilitatea scăzută îi tentează pe traderi să crească leverage-ul, dar în aceste momente profesioniștii fac exact opusul. **Perioadele de calm preced adesea ieșiri violente din lateral**—mențineți o dimensiune consistentă a pozițiilor, indiferent de volatilitatea recentă.

Greșeala 3: Neglijarea Riscului Overnight și de Weekend

Reversurile majore ale carry trade-ului încep adesea în timpul închiderii piețelor. Nu dețineți niciodată mai mult decât vă puteți permite să pierdeți din cauza riscului de gap. Luați în considerare reducerea pozițiilor cu 25-50% înainte de sărbători majore și weekenduri lungi.

Greșeala 4: Urmărirea Monedelor Exotice cu Randament Mare

Lira turcească, Randul sud-african și Realul brazilian oferă randamente tentante, dar **distrug mai mult capital decât creează**. Rămâneți la perechile de monede majore și minore până ce stăpâniți strategia.

Greșeala 5: Diversificare Inadecvată

A tranzacționa mai multe cross-uri cu JPY nu este diversificare—este concentrare. Asigurați-vă că monedele de finanțare includ JPY, CHF și USD, în timp ce monedele țintă acoperă diferite regiuni economice.

În ianuarie 2019, un trader cu 5 poziții AUD/JPY credea că este diversificat. Când au apărut îngrijorări legate de piața imobiliară australiană, toate pozițiile s-au mișcat împotriva lui simultan, creând o pierdere de 7,2% a contului în trei zile.

Studiu de Caz: Construirea unui Portofoliu de Carry Trade de 10.000$

Să parcurgem construirea unui **portofoliu diversificat de carry trade** cu un capital de start de 10.000$:

Strategia de Alocare a Portofoliului

Alocație țintă: 60% perechi principale, 30% perechi oportuniste, 10% rezervă de cash pentru oportunități. Riscul total maxim: 3% din valoarea contului.

Poziția 1: **AUD/JPY** - 2.000$ nominal, risc 0.6% din cont

Poziția 2: **NZD/CHF** - 1.500$ nominal, risc 0.5% din cont

Poziția 3: **CAD/JPY** - 1.800$ nominal, risc 0.6% din cont

Poziția 4: **GBP/JPY** - 1.200$ nominal, risc 0.8% din cont

Rezervă de Cash: 3.500$ pentru noi oportunități

Metrici de Performanță Așteptate

Estimare conservatoare: **randament anual de 8-12% cu o volatilitate de 6-9%**. Aceasta presupune un randament mediu din carry de 2.5%, minus 1% costuri de tranzacționare și 1-2% din mișcări valutare favorabile.

Obiective de monitorizare lunară: Pierdere maximă lunară de 2%, țintă de câștig lunar de 0.8%, cu reechilibrare trimestrială bazată pe schimbările în mediul ratelor dobânzilor.

Traderii profesioniști de carry trade obțin adesea randamente anuale de 15-20%, dar ei vizează randamente ajustate la risc (raport Sharpe peste 1.5) mai degrabă decât randamente absolute—concentrați-vă pe consistență în loc de câștiguri mari.

Integrarea cu Alte Strategii de Trading

Carry trading-ul funcționează cel mai bine ca **parte a unei abordări diversificate de trading**. Iată cum să-l integrați cu alte strategii:

Combinarea cu Analiza Tehnică

Folosiți carry trade-urile ca poziții de bază, apoi adăugați tranzacții tehnice pe termen scurt în aceeași direcție. Aceasta creează o abordare "nucleu-satelit" unde pozițiile de carry oferă venit constant, iar tranzacțiile tehnice stimulează randamentele.

Când direcția carry trade-ului dumneavoastră se aliniază cu tendințele tehnice majore, luați în considerare creșterea dimensiunii pozițiilor cu 25-50%. Când acestea intră în conflict, mențineți poziții de carry mai mici și concentrați-vă pe oportunitățile tehnice.

Integrarea Modelelor Sezoniere

Combinați carry trading-ul cu modelele de tranzacționare sezonieră pentru un timing îmbunătățit. Multe perechi valutare prezintă tendințe sezoniere care pot îmbunătăți momentul de intrare și ieșire în carry trade.

De exemplu, AUD/JPY se întărește de obicei din aprilie până în iulie datorită fluxurilor de la sfârșitul anului fiscal japonez—acest lucru creează un timing favorabil pentru carry trade-urile AUD/JPY în această perioadă.

Sinergii în Managementul Riscului

Folosiți perspective din recunoașterea modelelor tehnice pentru a cronometra intrările și ieșirile din carry trade. Ieșirile din triunghiuri coincid adesea cu schimbări majore de trend care pot îmbunătăți sau amenința pozițiile de carry.

🎯 Puncte Cheie

- Carry trading-ul modern necesită un management sofisticat al riscului—concentrați-vă pe randamente ajustate la risc mai degrabă decât pe randamente absolute

- Folosiți dimensionarea pozițiilor ajustată la volatilitate și mențineți o corelație sub 0.7 între poziții

- Construiți portofolii cu 8-12 poziții, riscând 0.3-0.6% fiecare, în loc să vă concentrați în câteva poziții mari

- Implementați monitorizare sistematică pentru schimbările ratelor dobânzilor, expansiunea volatilității și spargerile tehnice

- Evitați monedele exotice și perioadele sezoniere slabe (septembrie-noiembrie) până ce stăpâniți elementele de bază

Ducând Carry Trading-ul Dvs. la Nivelul Următor

**Stăpânirea strategiei de carry trade forex** necesită răbdare, disciplină și execuție sistematică. Diferența dintre traderii de carry trade de succes și cei care eșuează nu este cunoașterea pieței—ci aplicarea consistentă a principiilor de management al riscului.

Începeți cu pași mici, concentrați-vă pe perechile valutare majore și construiți treptat complexitatea pe măsură ce câștigați experiență. Amintiți-vă, scopul nu este să maximizați randamentele imediat, ci să construiți un flux de venit sustenabil care să supraviețuiască mai multor cicluri de piață.

Sunteți gata să implementați aceste strategii avansate de carry trade? Indicatoarele FibAlgo propulsate de AI vă pot ajuta să identificați punctele optime de intrare și ieșire, gestionând în același timp factorii complecși de risc care fac sau stric succesul în carry trade. Alăturați-vă celor peste 10.000 de traderi care folosesc deja abordări sistematice pentru a genera profituri consistente în piețele volatile de astăzi.