16 de março de 2020: O Gap Que Mudou Tudo

Os futuros do S&P estavam travados no limite de queda. De novo. Meu terminal Bloomberg mostrava -5% antes da abertura do mercado à vista, o VIX beijando os 83, e todos os modelos de correlação que construímos na década anterior estavam falhando espetacularmente. Naquela manhã, vi traders juniores tentando freneticamente fazer fade no gap — a mesma estratégia que havia gerado dinheiro por anos.

Às 10h30, metade deles já estava fora por stop. A outra metade estaria liquidada ao meio-dia.

Eis o que catorze anos negociando gaps me ensinaram naquela manhã: tudo que você acha que sabe sobre gap trading se torna inútil durante a capitulação. A confortável estatística de 87% de preenchimento de gap? Morta. A configuração de fade matinal? Uma criadora de viúvas. Os alvos de movimento medido? Fantasia.

Mas eis a parte bela — uma vez que você entende como o medo reescreve a mecânica dos gaps, essas aberturas caóticas se tornam algumas das negociações de maior probabilidade que você fará. Deixe-me mostrar exatamente como nós as negociávamos na mesa.

Por Que Mercados de Medo Quebram Todas as Regras de Gap Trading

Durante meu tempo na mesa de FX do JPMorgan, nós rastreávamos o comportamento dos gaps obsessivamente. Em condições normais, as estatísticas eram entediante e previsíveis. Gaps de EUR/USD acima de 20 pips? 84% preenchidos até o fechamento de Londres. Gaps do S&P acima de 0,5%? Aquele número mágico de 87% se manteve verdadeiro trimestre após trimestre.

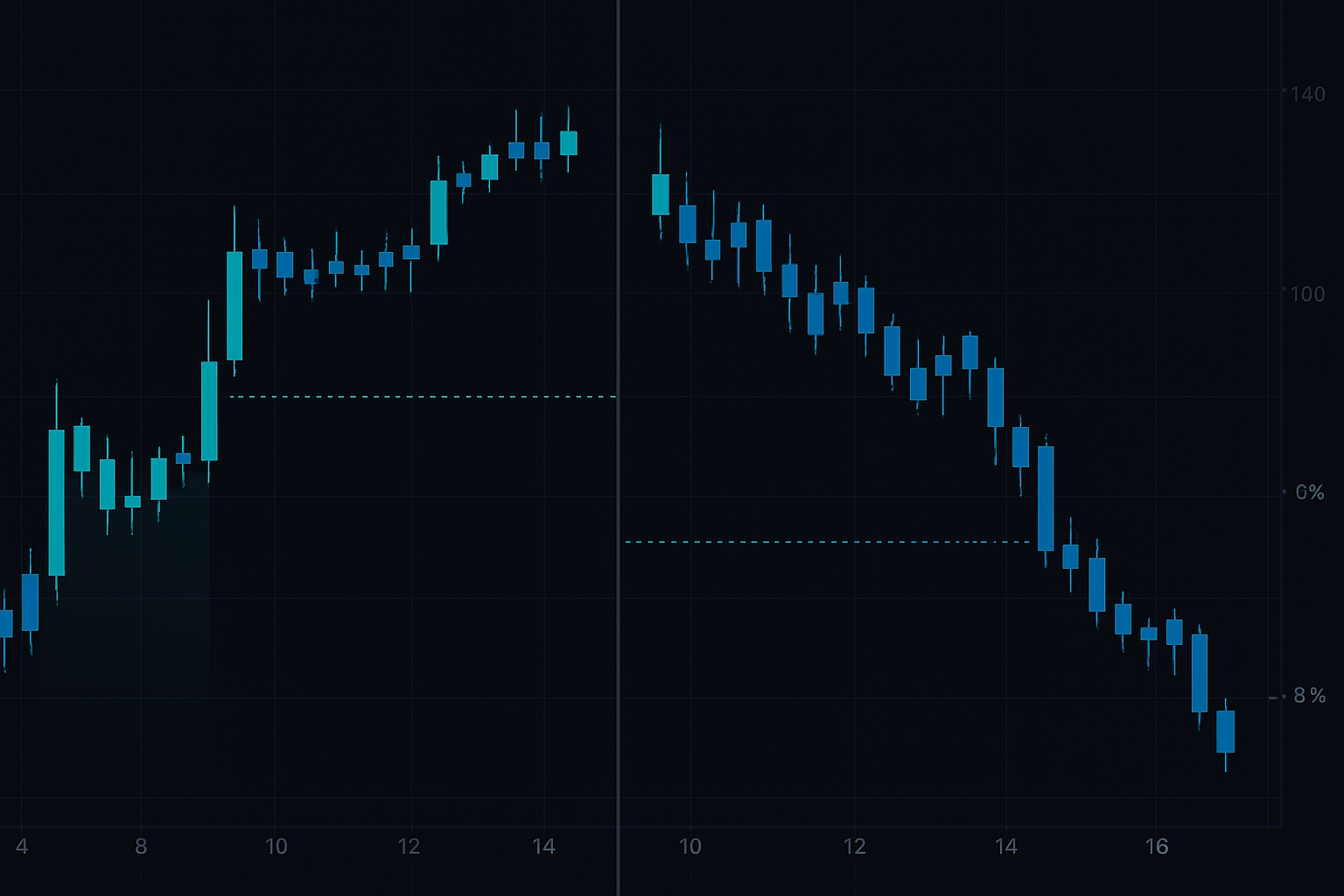

Então vieram os mercados de medo. Março de 2020. Agosto de 2015. Fevereiro de 2018. Outubro de 2008. Cada vez, observamos o mesmo padrão: as estatísticas de gaps se inverteram completamente.

Nossos dados de março de 2020 mostraram que apenas 34% dos gaps foram preenchidos em cinco dias de negociação. Ainda mais impressionante — os gaps que se preencheram levaram em média 73 horas versus as habituais 4,5 horas. Toda a microestrutura mudou.

Por quê? Três fatores críticos se transformam durante a capitulação:

- A liquidez evapora: Os market makers retiram cotações, os spreads se alargam para níveis absurdos

- A venda forçada sobrepuja os compradores de dips: Chamadas de margem criam ondas de venda mecânica

- As correlações vão para 1: Tudo se move junto, removendo a pressão natural de preenchimento de gap

Isso não é teoria. Eu vi acontecer em tempo real, posição após posição. O chefe de nossa mesa perdeu US$ 2,3 milhões em uma manhã tentando fazer fade em um gap usando a mesma estratégia ancorada em VWAP que funcionou por cinco anos seguidos.

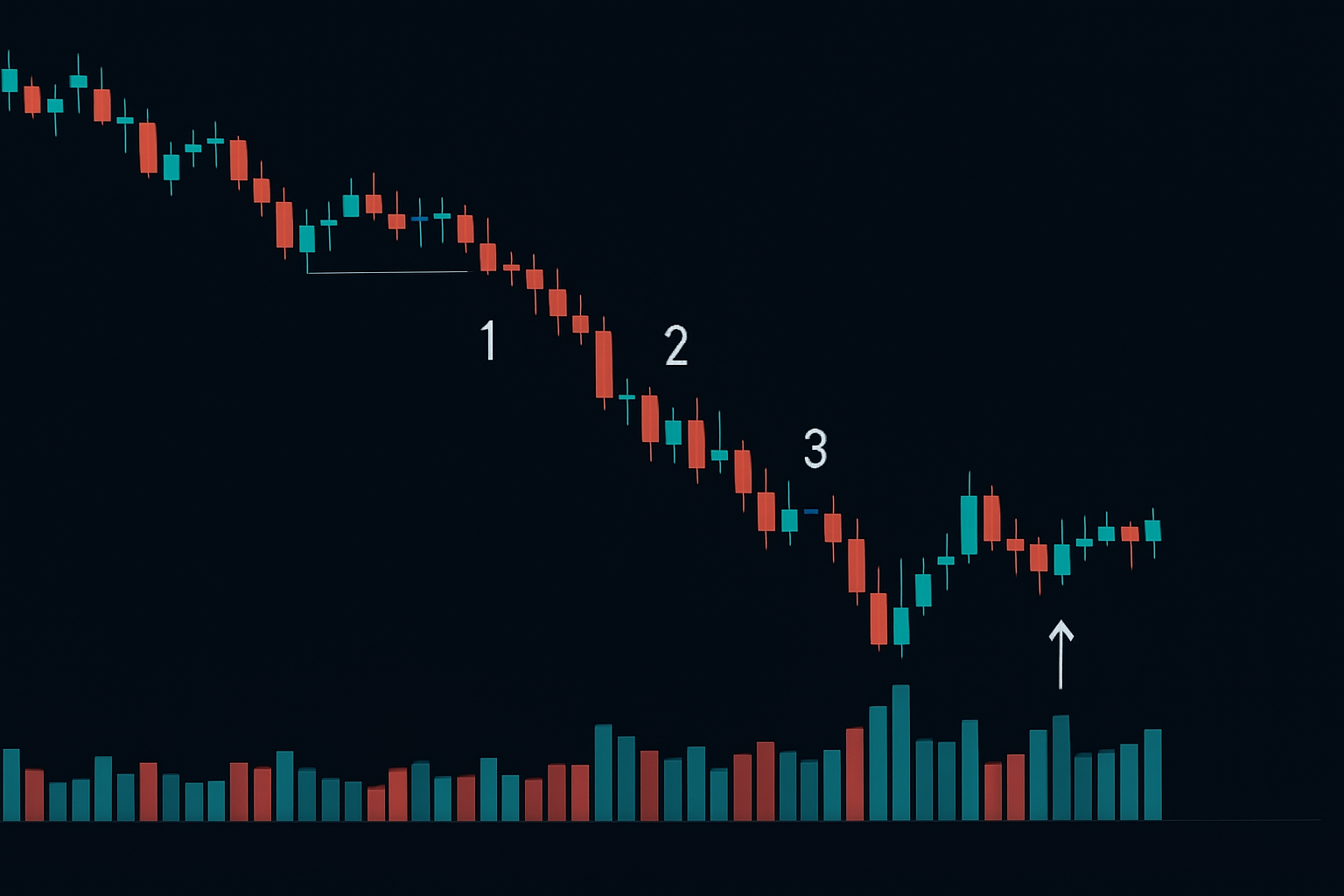

O Padrão da Sequência de Três Gaps

Eis o que salvou meu livro durante esses períodos de medo: a capitulação segue uma sequência previsível de três gaps. Uma vez que você a reconhece, nunca mais negociará gaps de medo da mesma forma.

Gap 1: O Gap de Choque

Este pega todos de surpresa. Uma notícia impactante — pandemia, crise bancária, choque geopolítico — e os mercados abrem com gap 2-3% mais baixos. Características:

- Ocorre em volume elevado, mas não extremo

- O RSI cai de 50+ para a faixa de 30-40

- Tentativas de preenchimento falham por volta do retracement de 50%

- Coloca a narrativa de medo em movimento

Gap 2: O Gap de Aceleração

O matador. É aqui que os comprados alavancados capitulam e o dano real ocorre. Já vi esse gap destruir mais contas do que qualquer outra configuração:

- O volume dispara para 3-5x a média

- O RSI despenca abaixo de 20

- Nenhuma tentativa de preenchimento — ação puramente unilateral

- Frequentemente acompanha circuit breakers ou interrupções de negociação

Gap 3: O Gap de Exaustão

Sua oportunidade. Este gap parece aterrorizante, mas marca o clímax da capitulação:

- Ocorre após 3-5 dias consecutivos de queda

- O volume atinge níveis eufóricos (5-10x a média)

- O RSI mostra clara divergência positiva

- O pré-mercado mostra os primeiros sinais de ação bilateral

Março de 2020 seguiu este padrão perfeitamente. O Gap 1 ocorreu em 9 de março. O Gap 2 liquidou os comprados em 12 de março. O Gap 3 — o gap de exaustão em 16 de março — marcou o fundo exato antes de uma alta arrasadora de 20% nas três semanas seguintes.

A Estrutura de Entrada para o Gap de Capitulação

Esqueça tudo que você sabe sobre fazer fade em gaps de abertura. Em mercados de medo, você precisa de critérios de entrada completamente diferentes. Eis a estrutura exata que desenvolvemos após analisar centenas de gaps em mercados de medo:

Reconhecimento Pré-Mercado

Comece 90 minutos antes da abertura. Você está procurando por:

- Volume no pré-mercado excedendo 50% do volume total do dia anterior

- Extremos de breadth: Menos de 5% das ações acima de sua média móvel de 20 dias

- Inversão da estrutura a termo do VIX (VIX spot > VIX de 3 meses)

- Correlações cambiais quebrando (divergência dos ativos de refúgio)

A Confirmação de 15 Minutos

Nunca entre na abertura. Nunca. Espere 15 minutos e avalie:

- O gap se estendeu além de 1,5x seu tamanho inicial?

- O volume está correndo a 400%+ da média?

- Os internos do mercado mostram alguma divergência? (TICK, ADD, VIX)

- O smart money começou a acumular? Verifique prints de dark pool

Se você obtiver três das quatro confirmações, prepare-se para a entrada. Se não, fique flat. Essa disciplina me salvou de inúmeras perdas.

A Regra de Entrada dos Três Empurrões

Mesmo com confirmações, não tente pegar a faca caindo. Espere por três empurrões para baixo:

1. Extensão inicial do gap (geralmente os primeiros 30 minutos)

2. Empurrão na abertura europeia (3:00-4:00 AM EST)

3. Empurrão de exaustão com clímax de volume

A entrada ocorre no primeiro fechamento de 15 minutos acima da mínima do terceiro empurrão. O stop loss vai 0,5 ATR abaixo dessa mínima. Sim, é amplo. Esse é o custo de negociar o medo.

Dimensionamento de Posição para Gaps Nucleares

É aqui que os traders de varejo se destroem. Eles veem um gap de -5%, pensam "rebote oversold" e vão all-in. Então o gap se estende para 8% e eles estão liquidados.

Durante a capitulação, eu reduzia meu tamanho de posição padrão em 75%. Se eu normalmente negociava 100 lotes de EUR/USD, os gaps de medo recebiam 25 lotes. No máximo. Isso não é covardia — é sobrevivência.

Eis nossa fórmula exata de dimensionamento de posição para gaps de medo:

- Risco base: 0,25% do capital (versus 1% normal)

- Stops mais amplos: 2-3x o ATR normal

- Entradas escalonadas: 3 tranches de 0,25% cada

- Posição máxima: 0,75% de risco mesmo se todos os sinais se alinharem

Exemplo em uma conta de $100.000:

- Risco normal por trade: $1.000

- Risco por entrada em gap de medo: $250

- Risco máximo total se escalonado 3x: $750

- Distância do stop: 150-200 pips (FX) ou 2-3% (ações)

Esse dimensionamento defensivo nos permitiu sobreviver aos dias de -10% e capturar as reversões de +15%.

Lendo a Mecânica do Rebound

A beleza dos gaps de exaustão? Eles criam as reversões mais violentas que você já negociará. Mas cronometrar a virada requer ler mudanças sutis na mecânica do mercado.

Sinais de Divergência de Volume

Fique atento a este padrão:

- Gap para baixo em volume massivo

- Primeira hora: venda contínua, mas volume diminuindo

- Segunda hora: o preço faz nova mínima em volume notavelmente menor

- Terceira hora: falha na quebra com volume aumentando nos rebotes

Essa divergência de volume precedeu todos os principais fundos de mercado de medo que já negociei.

Confirmação do Breadth Thrust

O rebound não é real até que o breadth confirme. Monitore:

- O volume de alta vs volume de baixa da NYSE vira positivo

- Ações em alta superam as em queda na proporção de 2:1

- Novas mínimas param de se expandir apesar dos preços mais baixos

- Rotação setorial de defensivos para risk-on

24 de março de 2020 nos deu todos esses sinais. Nós carregamos posições compradas em gap e surfamos o SPY de 220 para 260 em oito sessões.

O Playbook da Fase de Recuperação

Uma vez que a exaustão do medo atinge, o comportamento dos gaps se inverte novamente. Agora você está negociando gaps de recuperação — igualmente lucrativos, mas exigindo táticas diferentes.

Características do Gap de Recuperação

- Gaps matinais para CIMA após o clímax do medo

- Volume leve no pré-mercado (instituições acumulando silenciosamente)

- Os gaps se mantêm acima da VWAP o dia todo

- Pullbacks encontram suporte na origem do gap

Esses gaps raramente se preenchem por dias ou semanas. Os mesmos traders que perderam fortunas fazendo fade em gaps de medo para baixo agora perdem fazendo fade em gaps de recuperação para cima. A psicologia vira completamente.

Negociando Gaps de Recuperação

1. Programas de compra são acionados nos níveis exatos do gap

2. Use a máxima do dia anterior como sua linha de suporte

3. Traile stops abaixo da área de valor ascendente

4. Mantenha até que tentativas de preenchimento de gap mostrem volume > 2x a média

Capturamos cinco dias consecutivos de gap-and-go no final de março de 2020 usando essa abordagem. Cada gap parecia "muito estendido", mas subiu gradualmente até o fechamento.

Gestão de Risco Quando os Gaps Vão Nuclear

Deixe-me ser cristalino: negociar gaps em mercados de medo pode acabar com sua carreira se mal gerenciado. Já vi acontecer. Traders inteligentes com décadas de experiência, aniquilados tentando aplicar estratégias normais de gap a mercados anormais.

Regras não negociáveis que me mantiveram solvente:

- Stop rígido em 2% de perda da carteira por dia — sem exceções

- Limites de correlação — máximo de 3 posições de gap em ativos correlacionados

- Stops de tempo — se uma negociação de gap não funcionar em 2 horas, saia

- Escalonamento econômico — adicione apenas em novas mínimas com exaustão de volume

Durante a semana mais selvagem de março de 2020, atingi meu stop de 2% três dias seguidos. Frustrante? Absolutamente. Mas isso me manteve vivo para os gaps de recuperação que se seguiram.

Stack Tecnológico para Negociar Gaps de Medo

Você não pode negociar estratégias modernas de gap sem as ferramentas adequadas. Eis minha configuração essencial:

- Screeners de pré-mercado: Acompanhe gaps se formando em futuros e mercados globais

- Análise de volume: Monitores em tempo real de dark pool e block trades

- Matrizes de correlação: Observe quando os relacionamentos normais quebram

- Agregação de notícias: Entenda o que está impulsionando o gap

Para traders de varejo, a análise multi-timeframe da FibAlgo ajuda a identificar quando os gaps se alinham com níveis maiores de suporte de Fibonacci — frequentemente os pontos exatos onde as reversões de exaustão começam.

Delírios Comuns de Gap Trading em Mercados de Medo

Essas crenças irão à falência durante a capitulação:

- "Gaps sempre se preenchem" — Não em mercados de medo. Apenas 34% se preenchem em uma semana.

- "Faça fade em todo gap acima de 2%" — É assim que você se destrói durante a aceleração do gap 2.

- "Dobre a posição em gaps" — Adicionar a perdedores em mercados de medo = suicídio da conta.

- "Use tamanhos de posição normais" — Redução de 75% no tamanho é obrigatória, não opcional.

- "Confie nas estatísticas de 87%" — Esses números são inúteis durante a capitulação.

Aprendi cada uma dessas lições caro. Um gap de -7% em USD/JPY durante a intervenção de 2011 me custou US$ 400.000 antes que eu me adaptasse.

Da Teoria à Negociação Lucrativa de Gaps de Medo

Os traders que sobreviveram e prosperaram durante março de 2020, agosto de 2015 e fevereiro de 2018 entenderam uma coisa: os gaps de medo operam por regras completamente diferentes. Eles exigem critérios de entrada diferentes, dimensionamento de posição diferente e tempos de manutenção diferentes.

Mas uma vez que você domina a mecânica dos gaps de medo, essas operações oferecem as melhores configurações de risco/recompensa em toda a negociação. Um gap de exaustão bem cronometrado pode render 10-20% em dias. Os gaps de recuperação potencializam esses ganhos à medida que os mercados se normalizam.

A chave é reconhecer qual gap você está negociando. Use a estrutura da sequência de três gaps. Aguarde os sinais de exaustão. Dimensione as posições para cenários extremos. E nunca, jamais, tente capturar o gap 2 — deixe que outro seja o herói.

O próximo mercado de medo está chegando. Ele sempre chega. Quando os futuros travarem no limite mínimo e seu feed do Twitter gritar capitulação, você saberá exatamente quais gaps ignorar e quais respeitar. Mais importante, você saberá por que essa distinção faz toda a diferença entre lucro e ruína.

Fique atento ao gap. Especialmente quando todos os outros estão perdendo a cabeça.