Hvorfor 90 % av carry-tradere mislykkes (og hvordan du blir en av de 10 %)

**Carry trade-strategien i forex** har stille og rolig generert milliarder i profitt for institusjonelle investorer, men privatpersoner taper konsekvent penger når de prøver seg på den. Årsaken? De fleste nærmer seg carry trading som en enkel "kjøp høyrente, selg lavrente"-ligning, og ignorerer den sofistikerte risikostyringen som skiller profesjonelle fra amatører.

I 2024s volatile valutamarkeder krever vellykket carry trading en **systematisk, risiko-først-tilnærming** som de fleste læringsressurser fullstendig overser. Dette handler ikke om å jage rentespreader – det handler om å bygge en bærekraftig inntektsstrøm mens man beskytter kapitalen gjennom flere markeds sykluser.

Institusjonelle carry-tradere risikerer vanligvis bare 0,5–1 % per handel og har 15–20 samtidige posisjoner for å jevne ut volatiliteten – det motsatte av privatpersoner som satser stort på enkeltpar.

Utviklingen av moderne carry trading

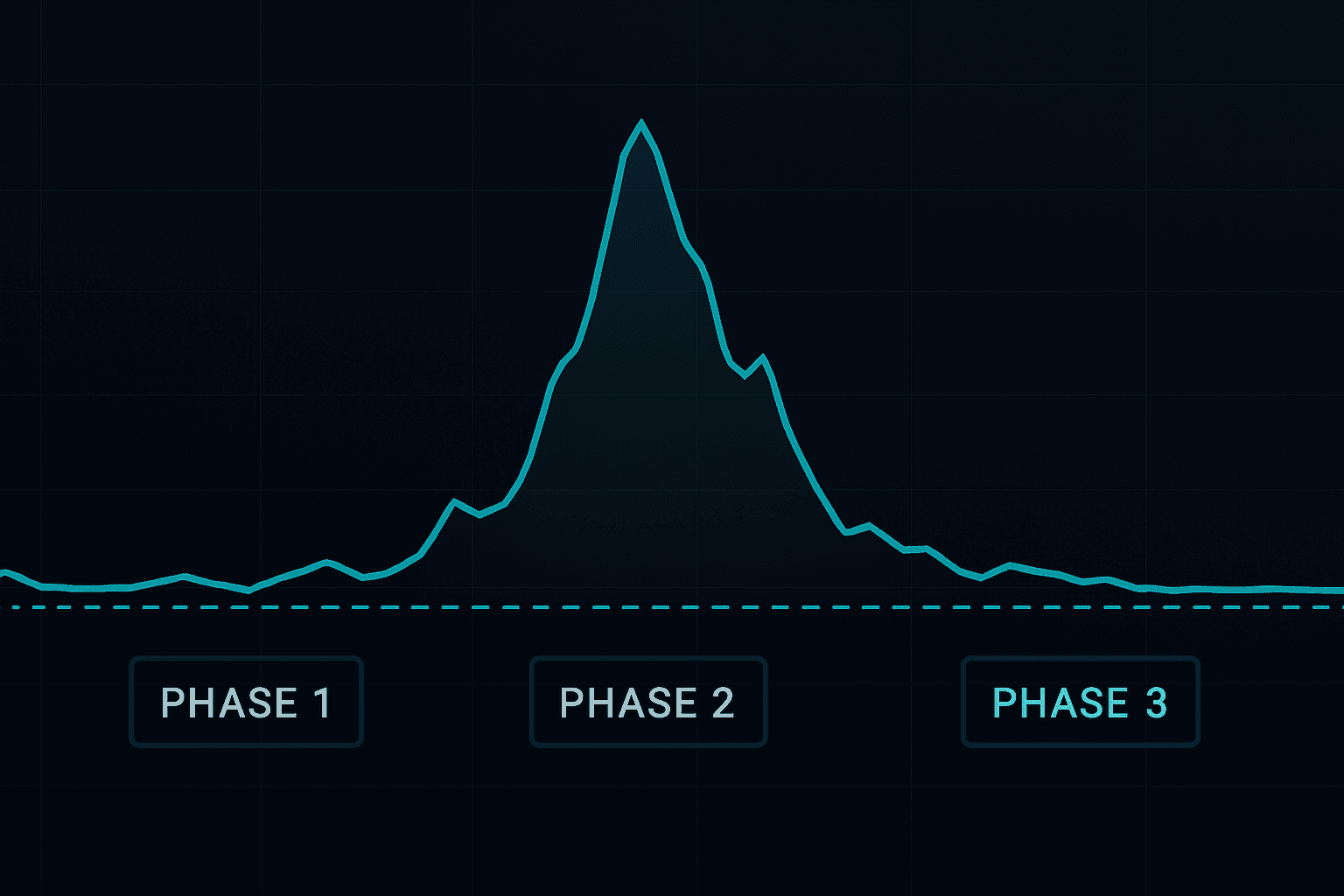

Den tradisjonelle carry tradingen døde i 2008. Det som oppsto fra finanskrisen er en **mer sofistikert strategi** som tilpasser seg dagens uforutsigbare sentralbankpolitikk og flash crash-miljøer.

Moderne carry-tradere fokuserer på tre søyler: **risikojusterte avkastninger, porteføljediversifisering og dynamisk sikring**. I motsetning til den gamle "sett og glem"-tilnærmingen, krever dagens vellykkede strategier aktiv overvåking og justering basert på volatilitetsregimer.

Tenk på dette: en gjennomsnittlig carry trade pleide å vare 6–12 måneder. Dagens institusjonelle tradere holder ofte posisjoner i bare 2–8 uker, og utnytter kortsiktige renteforskjeller mens de unngår store trendvendinger.

Risikostyringsrammeverket med 3 søyler

Hver lønnsom carry trade-strategi må innlemme disse tre risikostyringssøylene før man vurderer potensiell avkastning:

Søyle 1: Volatilitetsjustert posisjonsstørrelse

Tradisjonell posisjonsstørrelse fungerer ikke i carry trading fordi den ignorerer valutavolatilitet. En posisjon i **USD/JPY krever en annen størrelse enn EUR/TRY** på grunn av svært forskjellige volatilitetsprofiler.

Bruk denne formelen: Posisjonsstørrelse = (Kontorisiko %) ÷ (Valutaparvolatilitet × Stop Loss-avstand). For eksempel, hvis du risikerer 1 % på en konto på $10 000 med USD/JPY på 12 % årlig volatilitet og en stop loss på 200 pips, bør posisjonsstørrelsen din være omtrent 4167 enheter, ikke standard lot-størrelsen de fleste tradere bruker.

Beregn den realiserte 90-dagers volatiliteten til målet ditt for valutaparet og juster posisjonsstørrelsene månedlig – denne ene endringen kan forbedre risikojustert avkastning med 40–60 %.

Søyle 2: Korrelasjonsbasert diversifisering

**De fleste carry-tradere konsentrerer risikoen uvitende** ved å handle svært korrelerte par. AUD/JPY, NZD/JPY og CAD/JPY beveger seg ofte i takt, noe som skaper falsk diversifisering.

Bygg en korrelasjonsmatrise for dine planlagte posisjoner. Hold korrelasjonskoeffisientene under 0,7 mellom to posisjoner. Dette kan bety å velge mellom AUD/JPY og NZD/JPY i stedet for å handle begge samtidig.

Søyle 3: Dynamiske sikringsstrategier

Statiske stop losses fungerer ikke i carry trading på grunn av over natten-gap og helgerisiko. Vellykkede tradere bruker **dynamisk sikring gjennom valutaterminer eller opsjoner** for å beskytte seg mot plutselige vendinger.

I mars 2020 krasjet COVID-19 carry trades over natten. Tradere som brukte statiske 2 % stop loss tapte 8–12 % på grunn av gaps, mens de med dynamiske sikringer (kjøp av JPY call-opsjoner) begrenset tapet til 1–3 %.

Trinn-for-trinn oppsettprosess for carry trade

Her er den **systematiske tilnærmingen profesjonelle bruker** for å identifisere og utføre carry trades:

Trinn 1: Analyse av renteforskjell

Ikke bare se på gjeldende renter – analyser **utviklingen av renteendringer**. En 2 % forskjell som blir mindre er mindre attraktiv enn en 1,5 % forskjell som blir større.

Lag et regneark som sporer: gjeldende renter, 3-måneders forventninger, sentralbankmøtedatoer og nylige politikkuttalelser. Oppdater dette ukentlig.

Trinn 2: Screening av økonomisk momentum

Carry trades fungerer best når høyrentevalutaen har **sterkere økonomiske fundamentale forhold** enn finansieringsvalutaen. Screen for:

- BNP-vekstforskjell (mål +1 % minimum)

- Arbeidsmarkedsutvikling (retning på arbeidsledighet)

- Inflasjonsforskjeller (moderat inflasjon favoriserer carry-valutaer)

- Løpende kontobalanser (overskuddsland er generelt sterkere)

Trinn 3: Teknisk bekreftelse

Inngå aldri en carry trade mot en sterk teknisk trend. Vent på enten: **trendjustering med carry-retningen, eller sidelengs konsolidering** som tyder på trendutmattelse.

Bruk ukentlige diagrammer for trendanalyse. Hvis den ukentlige trenden motsier din carry-retning, vent på enten trendvendesignaler eller inngå mindre posisjoner med strengere risikostyring.

Unngå carry trades i den første uken av hver måned – utgivelser av økonomiske data skaper overdreven volatilitet som kan utløse stop loss uavhengig av underliggende carry trade-fundamentale forhold.

Trinn 4: Inngangstiming og utførelse

Inngå carry trades i **lavvolatilitetsperioder**, vanligvis tirsdag til torsdag under overlappet mellom London/New York. Unngå mandager (helgegap-risiko) og fredager (posisjonsavvikling).

Bruk limit-ordrer plassert 10–20 pips unna gjeldende pris for å unngå å betale spreads. Din mål-inngang bør samsvare med mindre teknisk støtte/motstandsnivåer.

Avansert posisjonsstørrelse og porteføljestyring

Posisjonsstørrelse skiller amatører fra profesjonelle carry-tradere. Nøkkelen er **risikojustert posisjonsstørrelse basert på carry-effektivitet**, ikke bare renteforskjeller.

Formelen for carry-effektivitet

Carry-effektivitet = (Renteforskjell – Transaksjonskostnader) ÷ Årlig volatilitet

Denne formelen hjelper deg å sammenligne forskjellige carry-muligheter på en risikojustert basis. For eksempel:

- AUD/JPY: (3,5 % – 0,3 %) ÷ 16 % = 0,20 effektivitetsforhold

- USD/TRY: (15 % – 0,8 %) ÷ 45 % = 0,32 effektivitetsforhold

Til tross for USD/TRYs høyere avkastning, tilbyr begge parene lignende risikojustert avkastning, men AUD/JPY gir bedre søvn-faktor.

Porteføljevarmestyring

Risiker aldri mer enn **5 % av kontoen din på alle carry-posisjoner kombinert**. Profesjonelle tradere begrenser ofte total carry-eksponering til 3 % for å gi plass til andre muligheter.

Bruk posisjonsvarmeovervåking: hvis en enkeltposisjon når 1,5 % urealisert tap, reduser størrelsen med 50 %. Hvis total porteføljevarme overstiger 3 %, lukk din dårligst presterende posisjon umiddelbart.

De mest lønnsomme carry-traderne har 8–12 posisjoner samtidig, hver med en risiko på 0,3–0,6 % av kapitalen – denne diversifiseringen jevner ut volatiliteten og forbedrer risikojustert avkastning.

Utgangsstrategier som faktisk fungerer

**Utgangsstrategi er viktigere enn inngang** i carry trading. Her er de fire utgangstriggerne profesjonelle bruker:

1. Endringer i rentemiljøet

Lukk posisjoner umiddelbart når sentralbanker signaliserer uventede politikkendringer. Ikke vent på renteendringer – **markedsforventninger beveger seg raskere enn faktisk politikk**.

Overvåk sentralbankkommunikasjon daglig. Nøkkelord som "vurderer", "gjennomgår" eller "overvåker" går ofte forut for politikkendringer med 4–8 uker.

2. Tekniske brudd-signaler

Bruk ukentlige diagrambrudd som utgangstriggere. Når ukentlig støtte brytes med volum, lukk posisjonen innen 24 timer uavhengig av fundamentalt utsikt.

3. Volatilitetsutvidelse

Når et valutapars 30-dagers volatilitet overstiger 90-dagers gjennomsnittet med 50 %, reduser posisjonsstørrelsen med halvparten. Når den overstiger med 100 %, lukk helt.

4. Tidsbaserte utganger

Profesjonelle carry-tradere holder sjelden posisjoner lenger enn 12 uker. Sett kalenderpåminnelser for å gjennomgå hver posisjon månedlig og lukk enhver posisjon eldre enn 3 måneder med mindre den er betydelig lønnsom.

Valutaparutvalg for 2024–2025

Ikke alle valutapar er egnet for carry trading i dagens miljø. Fokuser på disse **tre kategoriene** basert på gjeldende markedsforhold:

Nivå 1: Kjerne-carry-par (Anbefalt)

- **AUD/JPY**: Stabil 3,0 % forskjell, moderat volatilitet

- **NZD/JPY**: Høyere avkastning (3,5 %), litt mer volatil

- **CAD/JPY**: Råvarekoblet, bra for diversifisering

Nivå 2: Opportunistiske par (Avanserte tradere)

- **USD/CHF**: Lav volatilitet, beskjeden avkastning

- **GBP/JPY**: Høyere avkastning, men krever aktiv styring

- **EUR/CHF**: Stabil, men begrenset oppsidepotensial

Nivå 3: Høy risiko/høy belønning (Kun eksperter)

- **USD/TRY**: Eksepsjonell avkastning, men ekstrem volatilitet

- **AUD/CHF**: Bra effektivitetsforhold, men illikvid

- **NZD/CHF**: God avkastning, lavere likviditet

Start med Nivå 1-par og gå kun videre til høyere nivåer etter å ha oppnådd konsekvent lønnsomhet i minst 6 måneder – den økte kompleksiteten er ikke verdt det for de fleste tradere.

Teknologiverktøy for moderne carry trading

Vellykket carry trading krever **systematisk overvåking og utførelse** som er umulig uten riktige verktøy. Her er teknologi-stacken profesjonelle bruker:

Essensielle verktøy

Integrering av økonomisk kalender er avgjørende. Bruk plattformer som automatisk flagger sentralbankmøter, rentebeslutninger og viktige økonomiske utgivelser for dine målvalutaer.

Verktøy for volatilitetsovervåking hjelper deg med å justere posisjonsstørrelser dynamisk. FibAlgos AI-drevne indikatorer kan hjelpe med å identifisere når volatilitetsregimer endrer seg, og gi deg tidlige varselssignaler for posisjonsjusteringer.

Automatisering og varsler

Sett opp automatiserte varsler for: renteendringer, korrelasjonsbrudd mellom dine posisjoner, og volatilitetsutvidelse utover dine forhåndsbestemte terskler.

Mange vellykkede carry-tradere bruker semi-automatiserte systemer som flagger muligheter, men krever manuell bekreftelse før utførelse. Denne balansen forhindrer følelsesmessige beslutninger samtidig som menneskelig tilsyn opprettholdes.

De fem dødeligste feilene i carry trade

Lær av andres kostbare feil. Disse fem feilene ødelegger flere carry trade-kontoer enn markedskrasj:

Feil 1: Å ignorere sesongvariasjoner i carry trade

**September til november har historisk sett vist den dårligste carry trade-ytelsen** på grunn av institusjonell rebalansering og skattemessige hensyn. Reduser posisjonsstørrelser i disse månedene eller unngå helt nye posisjoner.

Feil 2: For høy giring i rolige perioder

Lav volatilitet frister tradere til å øke giringen, men dette er når profesjonelle gjør det motsatte. **Rolige perioder går ofte foran volatile utbrudd**—oppretthold konsekvent posisjonsstørrelse uavhengig av nylig volatilitet.

Feil 3: Å overse risikoen over natten og i helger

Store carry trade-vendepunkter starter ofte mens markedene er stengt. Hold aldri mer enn du har råd til å tape på gap-risiko. Vurder å redusere posisjoner med 25-50% før store helligdager og lange helger.

Feil 4: Å jage høyt-avkastende eksotiske valutaer

Tyrkisk lire, sørafrikansk rand og brasiliansk real tilbyr fristende avkastning, men **ødelegger mer kapital enn de skaper**. Hold deg til større og mindre valutapar til du mestrer strategien.

Feil 5: Utilstrekkelig diversifisering

Å handle flere JPY-kryss er ikke diversifisering – det er konsentrasjon. Sørg for at dine finansieringsvalutaer inkluderer JPY, CHF og USD, mens dine målvalutaer spenner over forskjellige økonomiske regioner.

I januar 2019 trodde en trader med 5 AUD/JPY-posisjoner at han var diversifisert. Da bekymringer om det australske boligmarkedet dukket opp, beveget alle posisjonene seg mot ham samtidig, noe som skapte et kontotap på 7,2% på tre dager.

Case Study: Bygging av en $10 000 carry trade-portefølje

La oss gå gjennom byggingen av en **diversifisert carry trade-portefølje** med $10 000 i startkapital:

Porteføljetildelingsstrategi

Måltildeling: 60% kjerne-par, 30% opportunistiske par, 10% kontantbuffer for muligheter. Maksimal total risiko: 3% av kontoverdi.

Posisjon 1: **AUD/JPY** - $2000 nominell, 0,6% kontorisiko

Posisjon 2: **NZD/CHF** - $1500 nominell, 0,5% kontorisiko

Posisjon 3: **CAD/JPY** - $1800 nominell, 0,6% kontorisiko

Posisjon 4: **GBP/JPY** - $1200 nominell, 0,8% kontorisiko

Kontantreserve: $3500 for nye muligheter

Forventede ytelsesmål

Konservativt estimat: **8-12% årlig avkastning med 6-9% volatilitet**. Dette forutsetter gjennomsnittlig 2,5% carry-avkastning minus 1% transaksjonskostnader og 1-2% fra gunstige valutabevegelser.

Månedlige overvåkingsmål: Maksimalt 2% månedlig tap, mål om 0,8% månedlig gevinst, med kvartalsvis rebalansering basert på endrede rentemiljøer.

Profesjonelle carry tradere oppnår ofte 15-20% årlig avkastning, men de sikter mot risikotilpasset avkastning (Sharpe-forhold over 1,5) snarere enn absolutt avkastning – fokuser på konsistens fremfor store gevinster.

Integrering med andre handelsstrategier

Carry trading fungerer best som **en del av en diversifisert handelstilnærming**. Slik integrerer du det med andre strategier:

Kombinasjon med teknisk analyse

Bruk carry trades som dine baseposisjoner, og legg deretter til kortere tekniske handler i samme retning. Dette skaper en "kjerne-satellitt"-tilnærming der carry-posisjoner gir jevn inntekt mens tekniske handler øker avkastningen.

Når carry trade-retningen din samsvarer med store tekniske trender, vurder å øke posisjonsstørrelsene med 25-50%. Når de er i konflikt, oppretthold mindre carry-posisjoner og fokuser på tekniske muligheter.

Integrering av sesongmønstre

Kombiner carry trading med sesongbaserte handelsmønstre for forbedret timing. Mange valutapar viser sesongmessige tendenser som kan forbedre carry trade-inngangs- og utgangstiming.

For eksempel styrkes AUD/JPY typisk fra april til juli på grunn av japanske strømmer ved regnskapsårets slutt – dette skaper gunstig timing for AUD/JPY carry trades i denne perioden.

Risikostyringssynergier

Bruk innsikt fra teknisk mønstergjenkjenning for å time carry trade-inn- og utganger. Triangle-utbrudd sammenfaller ofte med store trendendringer som kan forbedre eller true carry-posisjoner.

🎯 Nøkkelpoeng

- Moderne carry trading krever sofistikert risikostyring – fokuser på risikotilpasset avkastning fremfor absolutte avkastninger

- Bruk volatilitetstilpasset posisjonsstørrelse og oppretthold korrelasjon under 0,7 mellom posisjoner

- Bygg porteføljer med 8-12 posisjoner som risikerer 0,3-0,6% hver, i stedet for å konsentrere deg om få store posisjoner

- Sett opp systematisk overvåking for renteendringer, volatilitetsutvidelse og tekniske sammenbrudd

- Unngå eksotiske valutaer og sesongmessige svake perioder (september-november) til du mestrer det grunnleggende

Ta carry tradingen din til neste nivå

**Å mestre forex carry trade-strategien** krever tålmodighet, disiplin og systematisk utførelse. Forskjellen mellom vellykkede og mislykkede carry tradere er ikke markedsinnsikt – det er konsekvent anvendelse av risikostyringsprinsipper.

Start i det små, fokuser på større valutapar, og bygg gradvis kompleksitet etter hvert som du får erfaring. Husk at målet ikke er å maksimere avkastningen umiddelbart, men å bygge en bærekraftig inntektsstrøm som overlever flere markedssykluser.

Klar til å implementere disse avanserte carry trade-strategiene? FibAlgos AI-drevne indikatorer kan hjelpe deg med å identifisere optimale inngangs- og utgangspunkter samtidig som du håndterer de komplekse risikofaktorene som avgjør carry trade-suksess. Bli med 10 000+ tradere som allerede bruker systematiske tilnærminger for å generere konsistent profitt i dagens volatile markeder.