16 marzo 2020: Il Gap Che Ha Cambiato Tutto

I futures sull'S&P erano bloccati al limite ribassista. Di nuovo. Il mio terminale Bloomberg mostrava -5% prima dell'apertura del cash, il VIX sfiorava 83, e ogni modello di correlazione che avevamo costruito nel decennio precedente falliva in modo spettacolare. Quella mattina, ho visto trader junior tentare freneticamente di "fadare" il gap—la stessa strategia che aveva stampato denaro per anni.

Per le 10:30, metà di loro era stata fermata dallo stop loss. L'altra metà sarebbe saltata per aria entro mezzogiorno.

Ecco cosa quattordici anni di trading sui gap mi hanno insegnato quella mattina: tutto ciò che pensi di sapere sul gap trading diventa inutile durante la capitolazione. La comoda statistica dell'87% di riempimento dei gap? Morta. Il setup del fade mattutino? Un "widowmaker". I target di movimento misurato? Fantasia.

Ma ecco la parte bella—una volta che capisci come la paura riscrive la meccanica dei gap, queste aperture caotiche diventano alcuni dei trade a più alta probabilità che farai mai. Lascia che ti mostri esattamente come li abbiamo scambiati al desk.

Perché i Mercati di Paura Infrangono Ogni Regola del Gap Trading

Durante il mio periodo al desk FX di JPMorgan, monitoravamo ossessivamente il comportamento dei gap. In condizioni normali, le statistiche erano noiosamente prevedibili. Gap su EUR/USD oltre 20 pips? L'84% veniva riempito entro la chiusura di Londra. Gap sull'S&P oltre lo 0,5%? Quel numero magico dell'87% si manteneva vero trimestre dopo trimestre.

Poi arrivarono i mercati di paura. Marzo 2020. Agosto 2015. Febbraio 2018. Ottobre 2008. Ogni volta, abbiamo osservato lo stesso schema: le statistiche sui gap si invertivano completamente.

I nostri dati di marzo 2020 mostravano che solo il 34% dei gap veniva riempito entro cinque giorni di trading. Ancora più sorprendente—i gap che si riempivano impiegavano in media 73 ore contro le solite 4,5 ore. L'intera microstruttura era cambiata.

Perché? Tre fattori critici si trasformano durante la capitolazione:

- La liquidità evapora: I market maker ritirano le quotazioni, gli spread si allargano a livelli assurdi

- Le vendite forzate travolgono i compratori sui minimi: Le margin call creano ondate di vendite meccaniche

- Le correlazioni vanno a 1: Tutto si muove insieme, rimuovendo la pressione naturale di riempimento del gap

Questa non è teoria. L'ho visto accadere in tempo reale, posizione dopo posizione. Il capo del nostro desk perse 2,3 milioni di dollari in una mattina cercando di fadare un gap usando la stessa strategia ancorata al VWAP che aveva funzionato per cinque anni di fila.

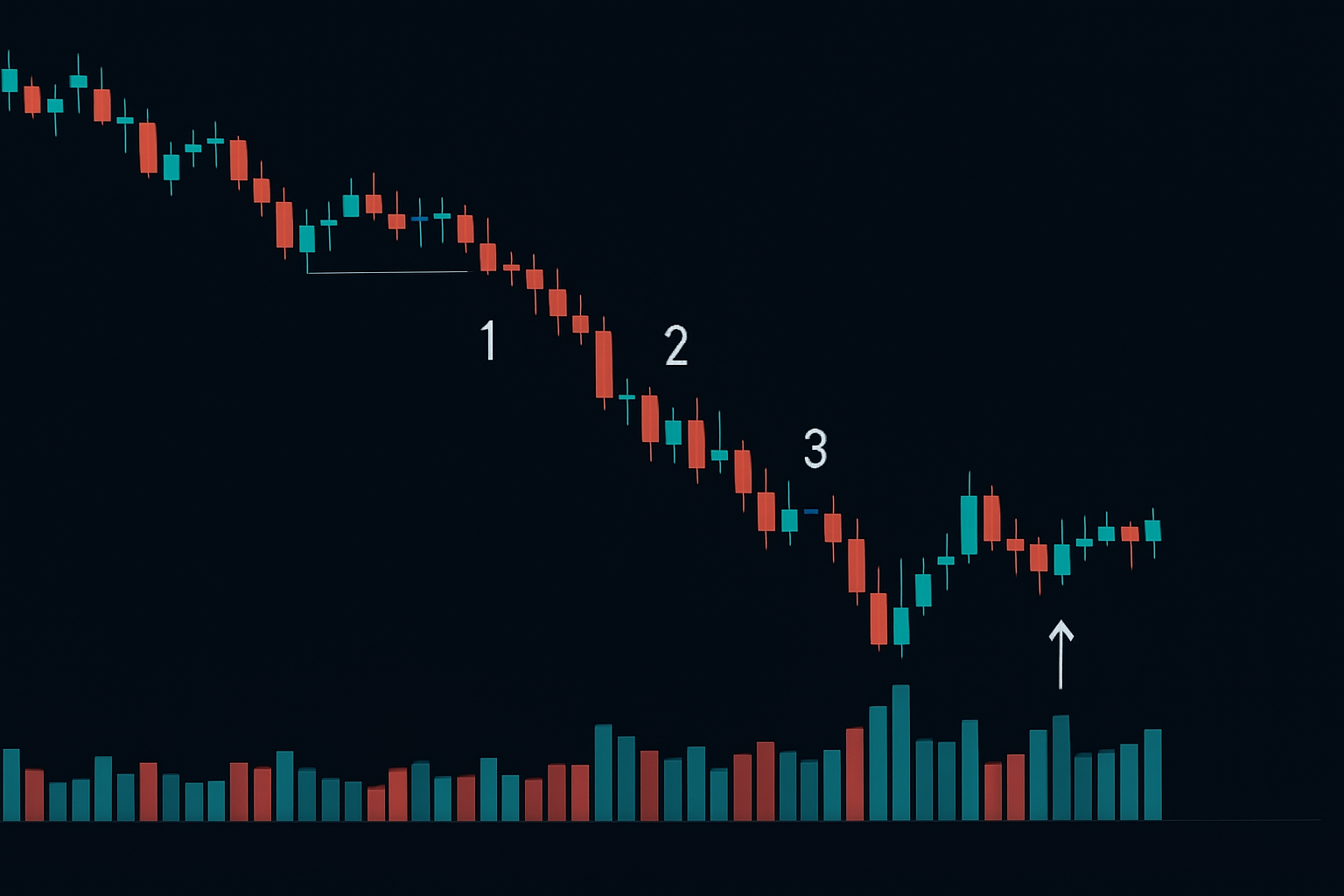

Il Pattern della Sequenza a Tre Gap

Ecco cosa salvò il mio book durante quei periodi di paura: la capitolazione segue una prevedibile sequenza a tre gap. Una volta che la riconosci, non scambierai mai più i gap di paura allo stesso modo.

Gap 1: Il Gap di Shock

Questo coglie tutti di sorpresa. Arriva una notizia—pandemia, crisi bancaria, shock geopolitico—e i mercati aprono in gap ribassista del 2-3%. Caratteristiche:

- Avviene su volumi elevati ma non estremi

- L'RSI scende da 50+ alla fascia 30-40

- I tentativi di riempimento falliscono attorno al 50% di ritracciamento

- Mette in moto la narrazione della paura

Gap 2: Il Gap di Accelerazione

Il killer. È qui che i long sovra-leverati capitolano e si verifica il danno reale. Ho visto questo gap distruggere più account di qualsiasi altro setup:

- I volumi schizzano a 3-5 volte la media

- L'RSI precipita sotto i 20

- Nessun tentativo di riempimento—pura azione unidirezionale

- Spesso accompagna circuit breaker o sospensioni di trading

Gap 3: Il Gap di Esaurimento

La tua opportunità. Questo gap sembra terrificante ma segna il culmine della capitolazione:

- Avviene dopo 3-5 giorni consecutivi di ribasso

- I volumi raggiungono livelli euforici (5-10 volte la media)

- L'RSI mostra una chiara divergenza positiva

- Il pre-market mostra i primi segni di azione bidirezionale

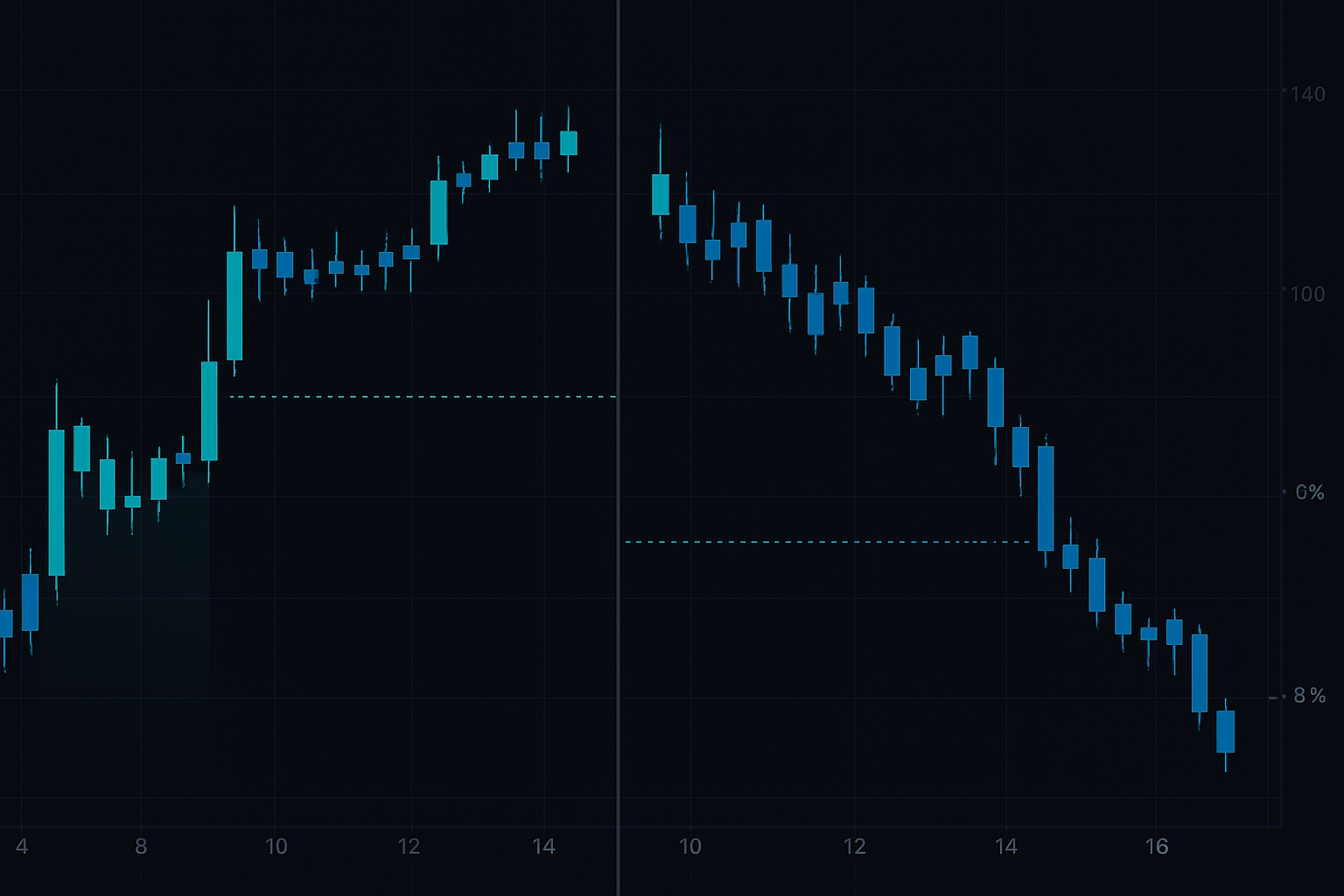

Marzo 2020 seguì perfettamente questo pattern. Il Gap 1 colpì il 9 marzo. Il Gap 2 massacrò i long il 12 marzo. Il Gap 3—il gap di esaurimento del 16 marzo—segnò l'esatto minimo prima di un rally straordinario del 20% nelle tre settimane successive.

Il Framework di Ingresso per il Gap di Capitolazione

Dimentica tutto ciò che sai sul fadare i gap di apertura. Nei mercati di paura, hai bisogno di criteri di ingresso completamente diversi. Ecco l'esatto framework che abbiamo sviluppato dopo aver analizzato centinaia di gap in mercati di paura:

Ricognizione Pre-Market

Inizia 90 minuti prima dell'apertura. Stai cercando:

- Volumi pre-market superiori al 50% del volume totale del giorno precedente

- Estremi di breadth: Meno del 5% delle azioni sopra la loro media mobile a 20 giorni

- Inversione della struttura temporale del VIX (VIX spot > VIX a 3 mesi)

- Rottura delle correlazioni valutarie (divergenza dei safe haven)

La Conferma dei 15 Minuti

Non entrare mai all'apertura. Mai. Aspetta 15 minuti e valuta:

- Il gap si è esteso oltre 1,5 volte la sua dimensione iniziale?

- I volumi sono al 400%+ della media?

- Gli interni di mercato mostrano divergenze? (TICK, ADD, VIX)

- Lo smart money ha iniziato ad accumulare? Controlla le stampe dark pool

Se ottieni tre conferme su quattro, preparati all'ingresso. Altrimenti, resta flat. Questa disciplina mi ha salvato da innumerevoli perdite.

La Regola di Ingresso a Tre Spinte

Anche con le conferme, non cercare di afferrare il coltello che cade. Aspetta tre spinte al ribasso:

1. Estensione iniziale del gap (solitamente nei primi 30 minuti)

2. Spinta all'apertura europea (3:00-4:00 AM EST)

3. Spinta di esaurimento con climax di volumi

L'ingresso avviene sulla prima chiusura a 15 minuti sopra il minimo della terza spinta. Lo stop loss va posizionato a 0,5 ATR sotto quel minimo. Sì, è ampio. Questo è il costo del trading nella paura.

Dimensionamento della Posizione per Gap Nucleari

È qui che i trader retail si autodistruggono. Vedono un gap ribassista del 5%, pensano "rimbalzo da ipervenduto" e vanno all-in. Poi il gap si estende all'8% e sono finiti.

Durante la capitolazione, riducevo la mia dimensione di posizione standard del 75%. Se normalmente scambiavo 100 lotti su EUR/USD, i gap di paura ne ricevevano 25. Massimo. Questo non è codardia—è sopravvivenza.

Ecco la nostra esatta formula di dimensionamento della posizione per i gap di paura:

- Rischio base: 0,25% del capitale (contro l'1% normale)

- Stop più ampi: 2-3 volte l'ATR normale

- Ingressi scalari: 3 tranche da 0,25% ciascuna

- Posizione massima: rischio dello 0,75% anche se tutti i segnali sono allineati

Esempio su un account da $100.000:

- Rischio trade normale: $1.000

- Rischio per ingresso su gap di paura: $250

- Rischio massimo totale se scalato 3x: $750

- Distanza stop: 150-200 pips (FX) o 2-3% (azioni)

Questo dimensionamento difensivo ci ha permesso di sopravvivere ai giorni a -10% e catturare i rimbalzi a +15%.

Leggere la Meccanica del Rimbalzo

La bellezza dei gap di esaurimento? Creano i rimbalzi più violenti che scambierai mai. Ma temporeggiare l'inversione richiede di leggere sottili cambiamenti nella meccanica di mercato.

Segnali di Divergenza di Volume

Cerca questo pattern:

- Gap al ribasso su volumi enormi

- Prima ora: vendite continue ma volumi in diminuzione

- Seconda ora: il prezzo fa un nuovo minimo su volumi notevolmente inferiori

- Terza ora: rottura fallita con volumi che aumentano sui rimbalzi

Questa divergenza di volume ha preceduto ogni importante fondo di mercato di paura che ho scambiato.

Conferma della Breadth Thrust

Il rimbalzo non è reale finché la breadth non conferma. Monitora:

- Il volume in rialzo vs ribasso del NYSE diventa positivo

- I titoli in rialzo superano quelli in ribasso 2:1

- I nuovi minimi smettono di espandersi nonostante prezzi più bassi

- Rotazione settoriale dai difensivi ai risk-on

Il 24 marzo 2020 ci diede tutti questi segnali. Caricammo long sui gap e cavalcammo SPY da 220 a 260 in otto sessioni.

Il Playbook della Fase di Recupero

Una volta che l'esaurimento della paura colpisce, il comportamento dei gap si inverte di nuovo. Ora stai scambiando gap di recupero—ugualmente redditizi ma che richiedono tattiche diverse.

Caratteristiche dei Gap di Recupero

- Gap mattutini al rialzo dopo il climax di paura

- Volumi pre-market leggeri (le istituzioni accumulano silenziosamente)

- I gap si mantengono sopra il VWAP per tutta la giornata

- I pullback trovano supporto all'origine del gap

Questi gap raramente si riempiono per giorni o settimane. Gli stessi trader che hanno perso fortune fadando i gap di paura al ribasso ora perdono fadando i gap di recupero al rialzo. La psicologia si capovolge completamente.

Trading dei Gap di Recupero

1. I programmi di acquisto si attivano ai livelli esatti del gap

2. Usa il massimo del giorno precedente come linea di supporto

3. Trailing stop sotto l'area di valore ascendente

4. Mantieni finché i tentativi di riempimento del gap mostrano volumi > 2x la media

Abbiamo catturato cinque giorni consecutivi di "gap-and-go" alla fine di marzo 2020 usando questo approccio. Ogni gap sembrava "troppo esteso" ma continuava a salire fino alla chiusura.

Gestione del Rischio Quando i Gap Vanno Nucleari

Lascia che sia cristallino: il gap trading nei mercati di paura può porre fine alla tua carriera se mal gestito. L'ho visto accadere. Trader intelligenti con decenni di esperienza, spazzati via cercando di applicare strategie di gap normali a mercati anormali.

Regole non negoziabili che mi hanno tenuto solvibile:

- Stop rigido al 2% di perdita del portafoglio al giorno—nessuna eccezione

- Limiti di correlazione—massimo 3 posizioni su gap su asset correlati

- Stop temporali—se un trade su gap non funziona entro 2 ore, esci

- Economia di scala—aggiungi solo su nuovi minimi con esaurimento dei volumi

Durante la settimana più selvaggia di marzo 2020, ho raggiunto il mio stop del 2% per tre giorni di fila. Frustrante? Assolutamente. Ma mi ha tenuto in vita per i gap di recupero che seguirono.

Technology Stack per il Gap Trading nella Paura

Non puoi scambiare strategie di gap moderne senza gli strumenti adeguati. Ecco la mia configurazione essenziale:

- Screener pre-market: Traccia i gap che si formano nei futures e nei mercati globali

- Analisi dei volumi: Monitor in tempo reale delle dark pool e dei block trade

- Matrici di correlazione: Osserva quando le relazioni normali si rompono

- Aggregazione di notizie: Comprendi cosa sta guidando il gap

Per i trader retail, l'analisi multi-timeframe di FibAlgo aiuta a identificare quando i gap si allineano con livelli di supporto Fibonacci più ampi—spesso i punti esatti dove iniziano le inversioni di esaurimento.

Illusioni Comuni nel Gap Trading nei Mercati di Paura

Queste convinzioni ti porteranno al fallimento durante la capitolazione:

- "I gap si riempiono sempre" — Non nei mercati di paura. Solo il 34% si riempie entro una settimana.

- "Fada ogni gap oltre il 2%" — È così che salti per aria durante l'accelerazione del gap 2.

- "Raddoppia le posizioni sui gap" — Aggiungere a posizioni perdenti nei mercati di paura = suicidio dell'account.

- "Usa dimensioni di posizione normali" — La riduzione del 75% è obbligatoria, non opzionale.

- "Fidati delle statistiche dell'87%" — Quei numeri sono inutili durante la capitolazione.

Ho imparato ciascuna di queste lezioni a caro prezzo. Un gap del -7% su USD/JPY durante l'intervento del 2011 mi costò $400.000 prima che mi adattassi.

Dalla Teoria al Trading Redditizio dei Fear Gap

I trader che sono sopravvissuti e hanno prosperato durante marzo 2020, agosto 2015 e febbraio 2018 hanno capito una cosa: i fear gap funzionano secondo regole completamente diverse. Richiedono criteri di ingresso diversi, dimensionamento della posizione diverso e tempi di mantenimento diversi.

Ma una volta padroneggiate le meccaniche dei fear gap, queste operazioni offrono i setup rischio/rendimento migliori in tutto il trading. Un exhaustion gap tempestivo può rendere il 10-20% in pochi giorni. I recovery gap moltiplicano quei guadagni man mano che i mercati si normalizzano.

La chiave è riconoscere quale gap si sta tradando. Utilizza il framework della sequenza a tre gap. Aspetta i segnali di esaurimento. Dimensiona le posizioni per scenari estremi. E non cercare mai, e poi mai, di catturare il gap 2—lascia che sia qualcun altro a fare l'eroe.

Il prossimo mercato della paura sta arrivando. Succede sempre. Quando i futures bloccano il limite al ribasso e il tuo feed Twitter grida capitolazione, saprai esattamente quali gap ignorare e quali rispettare. Ancora più importante, saprai perché questa distinzione fa tutta la differenza tra profitto e rovina.

Fai attenzione al gap. Soprattutto quando tutti gli altri stanno perdendo la testa.