Miért igényel az USDJPY más kereskedési megközelítést

A fő valutapárok között az USDJPY saját szabályok szerint működik. Míg az EUR/USD kiszámíthatóan viselkedhet a gazdasági jelentések körül, és a GBP/USD a Brexit-fejlődést követi, addig az USDJPY több dobos ritmusára táncol: japán intézményi áramlások, carry trade dinamika, kockázati érzület változások és a Japán Bank beavatkozásának mindig jelenlévő árnyéka.

A legtöbb forex stratégia egyformán kezeli az összes párt – ugyanazokat a mutatókat alkalmazza, azonos kockázati paramétereket használ, ugyanazokon a kereskedési üléseken kereskedik. Ez az általános megközelítés figyelmen kívül hagyja, ami az USDJPY-t egyedivé teszi: szerepét mint a globális piacok végső kockázatmérőjét. Amikor a részvények zuhannak, a jen megerősödik. Amikor visszatér a kockázati étvágytól, a jen gyengül. Ezen dinamikák megértése átalakítja, hogyan közelíted meg ezt a párt.

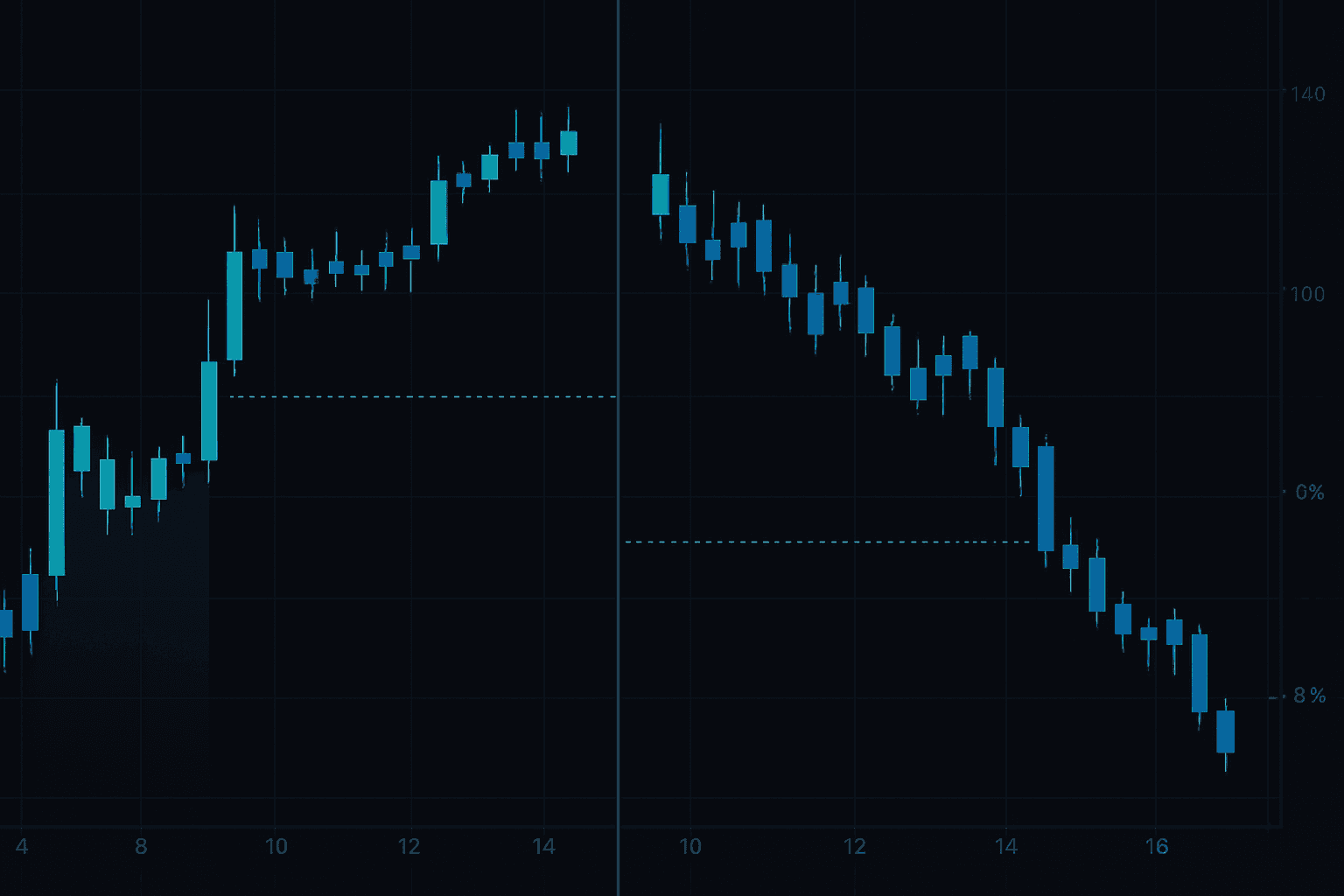

A számok mesélik el a történetet. A 2020 március-i piaci összeomlás során az USDJPY három héten belül 112-ről 101-re zuhant, amikor a befektetők felbontották a carry trade pozícióikat és a jen biztonságába menekültek. Mégis 2022 márciusára a pár 125-re szökött fel, amikor a Federal Reserve emelte a kamatokat, míg a Japán Bank negatív kamatokat tartott fenn. 24%-os mozgás két év alatt – amit nem hagyományos forex alapvetők, hanem globális kockázati dinamika és politikai eltérések hajtottak.

Az USDJPY sikeres kereskedése három kritikus elem megértését igényli, amit a legtöbb stratégia figyelmen kívül hagy: ülés-specifikus viselkedési minták, beavatkozási kockázat felmérése és korrelációs dinamika a részvénypiacokkal. Minden kereskedési ülés – Tokió, London, New York – különálló lehetőségeket és kockázatokat kínál ennél a pártnál. Ami Tokiói órák alatt működik, gyakran katasztrofálisan bukik New York-i kereskedés alatt.

Az ülés fontosabb, mint a jel. Egy kitörés a Tokiói ülés alatt valódi japán intézményi áramlásokat tükrözhet. Ugyanez a kitörés a Londoni ülés alatt lehet csak zaj, ami órákon belül visszafordul. Ez a cikk egy keretet mutat be az USDJPY kereskedésére, amely az ülési dinamikán, korreláció elemzésen és beavatkozási kockázaton alapul – elemeken, amiket a hagyományos forex stratégiák nagyrészt figyelmen kívül hagynak.

Tokiói ülés: Ahol az igazi USDJPY mozgások kezdődnek

A Tokiói ülés (EST szerint 19:00-tól 04:00-ig) a nulla pontot jelenti az USDJPY kereskedésében. A japán intézményi kereskedők – nyugdíjalapok, biztosítótársaságok, exportőrök – fő üzleteiket ezekben az órákban bonyolítják le. Áramlásaik gyakran meghatározzák a következő 24 óra kereskedésének hangulatát.

A japán exportőrök egyedi dinamikát képviselnek. Nagyvállalatok, mint a Toyota és a Sony, hatalmas USD bevételt halmoznak fel, amit végül jenre kell váltaniuk. Ezek a cégek nem érzelmileg vagy technikailag kereskednek – előre meghatározott hedging ütemtervek és célárfolyamok alapján hajtják végre műveleteiket. Amikor az USDJPY bizonyos küszöbök fölé emelkedik (történelmileg kb. 115-120 körül), az exportőrök értékesítése megállíthatja a feljebb szökéseket, függetlenül a technikai mintáktól.

"A Tokiói fixálás JST szerint 9:55-kor az egyik legfontosabb referenciaárfolyamot képviseli az ázsiai piacokon. Nagy kereskedelmi áramlások gyakran ezen időpont körül csoportosulnak." - Bank for International Settlements Triennial Survey

Vegyünk egy hipotetikus forgatókönyvet, ahol az USDJPY 148.50-en kereskedik a Tokiói ülés korai óráiban. Egy emelkedő háromszög minta az órás diagramon 149.00 feletti kitörést sugall. Londoni vagy New York-i ülések alatt ez azonnali vásárlást indíthatna el. De a Tokiói ülés alatt először ezeket ellenőriznéd:

- A Pénzügyminisztérium beavatkozási előzményei ezen szintek körül

- Nikkei 225 korreláció – a japán részvényerő támogatja-e a jen gyengülését?

- Kereszt-JPY párok (EUR/JPY, GBP/JPY) a jen trendek megerősítésére

- Az 149.00-es területre jelentett opció akadályok a kereskedőktől

A Tokiói ülés egyedi volatilitási mintákat is mutat. Az első óra gyakran tartomány-meghatározó mozgásokat hoz, amikor a japán kereskedők reagálnak az éjszakai fejleményekre. Ezután a volatilitás általában csökken a Tokiói fixálásig, ahol újabb volatilitás-csúcs következik be. Ezen minták megértése segít a belépések és kilépések időzítésében.

Valós adatok 2022 szeptemberéből tökéletesen illusztrálják ezt. Amikor az USDJPY megközelítette a 145.00-t, a JB beavatkozásáról szóló spekulációk felerősödtek. A pár szűk 30 pipos tartományban kereskedett a Londoni és New York-i ülések alatt. De a szeptember 22-i Tokiói ülés alatt hatalmas jen vásárlás jelent meg – később JB beavatkozásként erősítették meg – ami a párt órák alatt 145.90-ről 140.30-ra taszította. A nyugati ülésekre fókuszáló kereskedők teljesen lemaradtak a mozgásról.

Londoni és New York-i ülések: Más játék, más szabályok

Az USDJPY kereskedés jellege drámaian megváltozik, amikor London nyit (EST szerint 03:00). Az európai kereskedők másképp közelítik meg a párt, mint ázsiai társaik – kockázati proxyként kereskednek vele, nem pedig tiszta valutajátékként.

A Londoni ülés alatt az USDJPY korrelációja az európai részvényfuture-ekkel jelentősen megerősödik. Ha a DAX future-k emelkednek, az USDJPY gyakran követi, függetlenül a japán alapvetőktől. Ez lehetőségeket teremt korreláció-alapú stratégiákra. Tegyük fel, az EUR/JPY erőt mutat, míg az EUR/USD lapos marad – ez általános jen gyengülést sugall, nem pedig euró erősödést, ami támogatja az USDJPY long pozíciókat.

A London-New York átfedés (EST szerint 08:00-tól 12:00-ig) a csúcslikviditást, de egyben a csúcs zajt is képviseli. Az algoritmikus kereskedés uralja ezeket az órákat, gyors csúcsokat és visszafordulásokat teremtve, amelyek a retail kereskedőket csapdába ejtik. Az USDJPY árfolyammozgásának tanulmánya a fő amerikai adatjelentések alatt érdekes mintát tár fel: a kezdeti reakciók gyakran 30 percen belül visszafordulnak, amikor az algoritmusok pozíciókat bontanak fel.

A New York-i ülés egy másik dinamikát hoz – az amerikai államkötvény hozamok befolyását. Az USDJPY és a 10 éves államkötvény hozamok közötti korreláció átlagosan 0.75 körül van a New York-i órák alatt, de 0.45-re csökken az ázsiai kereskedés alatt. Ez azt jelenti, hogy a hozam-alapú USDJPY stratégiák akkor működnek a legjobban, amikor az amerikai kereskedők dominálnak a piacon.

Itt egy gyakorlati keret a nyugati ülési kereskedéshez. Ha USDJPY-vel kereskedsz Londoni vagy New York-i órák alatt, figyelj három korrelációt:

- S&P 500 future-k iránya – Emelkedő részvények általában támogatják az USDJPY erősödését

- Amerikai 10 éves hozamok – Magasabb hozamok áramlásokat vonzanak a nulla hozamú jentől

- VIX mozgások – Megugró volatilitás jen menedékvásárlást indít el

Egy hipotetikus kereskedési beállítás: az S&P 500 future-k 0.5%-ot nyernek a piac előtti időszakban, a 10 éves hozamok 3 bázispontot emelkednek, és a VIX 2%-ot esik. Ez a kockázat-kedvelő konstelláció kedvez az USDJPY long pozícióknak – de csak a nyugati ülések alatt. Ugyanez a beállítás Tokiói órák alatt bukhat, ha japán exportőrök értékesítenek, vagy ha JB tisztviselők beavatkozási aggodalmakat fejeznek ki.

A forex kamatlát-hatás keretrendszer különösen relevánsá válik az FOMC és JB döntési napokon. Ezek az események felülírhatják az ülés-specifikus mintákat, volatilitást teremtve minden időzónában.

Beavatkozási kockázat: Damoklész kardja

Egyetlen USDJPY kereskedési stratégia sem teljes a beavatkozási kockázat kezelése nélkül. A Japán Banknak és a Pénzügyminisztériumnak hosszú előzménye van a devizapiaci beavatkozásokban, amikor a jen mozgások "túlságossá" válnak – egy szándékosan homályos kifejezés, ami a kereskedőket találgatásra készteti.

A történelmi beavatkozási adatok mintákat mutatnak. A JB általában akkor avatkozik be, amikor három feltétel egyesül: gyors jen mozgás (több mint 5% egy hónap alatt), pszichológiailag fontos szintek megközelítése (145, 150, 155), és a tisztviselők verbális figyelmeztetéseinek hatástalansága. A 2022 szeptemberi beavatkozás 145.90-nél hetekig tartó verbális beavatkozást követett, amit a piacok figyelmen kívül hagytak.

A kereskedők gyakran félreértik a beavatkozási dinamikát. A cél nem feltétlenül a trendek megfordítása, hanem a lendület lassítása és a kétirányú kockázat növelése. A 2022 szeptemberi beavatkozás után az USDJPY végül visszakúszott 150 fölé – de az út hullámzóbbá vált, több visszafordulással, ami megbüntette a tőkeáttételes pozíciókat.

"Nagy sürgősségérzettel figyeljük az árfolyammozgásokat." – Ez a konkrét kifejezés japán tisztviselőktől 10 esetből 7-ben megelőzte a tényleges beavatkozást 2010 óta.

A beavatkozási kockázat beépítése a stratégiádba több bemenet figyelését igényli. A japán tisztviselők ritkán lepik meg teljesen a piacokat – egy eszkalációs létrát követnek:

- 1. szint: "Érdeklődéssel figyeljük" – Nincs azonnali kockázat

- 2. szint: "Aggódunk a gyors mozgások miatt" – Óvatosság indokolt

- 3. szint: "Túlságos volatilitás" említése – Magas riasztás

- 4. szint: "Készen állunk megfelelő intézkedésekre" – Beavatkozás közvetlenül várható

A pozíció méretezés kritikussá válik, amikor a beavatkozási kockázat nő. Ha általában 2%-ot kockáztatsz kereskedésenként az EUR/USD-n, fontold meg az USDJPY kockázat 1%-ra csökkentését, amikor a tisztviselők elérik a 3. szintű figyelmeztetéseket. Néhány kereskedő teljesen kerüli a párt bizonyos szintek felett, lehetőségeket hagyva ki, de tőkét megőrizve.

A napszak is számít a beavatkozás szempontjából. A múltbeli beavatkozások elemzése azt mutatja, hogy 80% a Tokiói reggeli órákban történt (EST szerint 20:00-tól 02:00-ig), maximalizálva a hatást, amikor a japán piacok aktívak. Nagy USDJPY pozíciók tartása a Tokiói nyitáson át, amikor a beavatkozási kockázat magas, olyan, mintha filléreket szednél fel egy buldózer előtt.

Haladó korrelációs stratégiák az USDJPY-hez

Az egyszerű kockázatkereső/kockázatkerülő dinamikán túl az USDJPY összetett korrelációkat mutat, amelyek kereskedési lehetőségeket teremtenek. A páros aranyárakkal, olajpiacokkal és keresztvalutapárokkal való kapcsolata több megerősítő jelet kínál a nagy valószínűségű beállításokhoz.

Az aranykorreláció egy érdekes paradoxont mutat. Az aranyat és a jent is biztonságos menedéknek tekintik, mégis gyakran ellentétesen mozognak. Amikor az arany az inflációs félelmek miatt emelkedik, az USDJPY is emelkedni szokott (a jen gyengül), mivel Japán ultraalacsony kamatai a jent kevésbé vonzóvá teszik a hozamot termelő valutákkal szemben. De amikor az arany geopolitikai válság miatt emelkedik, a jen is gyakran erősödik, lefelé nyomva az USDJPY-t.

Az olajárak Japán energiafüggőségén keresztül befolyásolják az USDJPY-t. Japán szinte minden olajat importál, ami a jent sebezhetővé teszi az energiaár-robbanásokkal szemben. A nyersolaj 10 dolláros emelkedése történelmileg 1-2%-os jen-gyengüléssel jár együtt, ahogy Japán kereskedési mérlege romlik. A kereskedők ezt a kapcsolatot használhatják konfluenciaként – ha az olaj áttöri az ellenállást, miközben az USDJPY teszteli a támogatást, az energia-dinamika az USDJPY hosszú pozícióit részesíti előnyben.

A keresztpáros elemzés rejtett USDJPY-lehetőségeket tár fel. Vegyük ezt a forgatókönyvet: az EUR/JPY 100 pipot emelkedik, miközben az EUR/USD stagnál. Ez általános jen-gyengeséget jelez, nem pedig euró-erősséget. Ilyen esetekben az USDJPY gyakran késéssel követi az EUR/JPY vezetését, belépési lehetőségeket teremtve. Ugyanez az elv érvényes a nyersanyagvalutákra is – amikor az AUD/JPY és az NZD/JPY együtt mozog, az a kockázati étvágy változását jelzi, amely befolyásolja az USDJPY-t.

Itt egy gyakorlati, több korrelációt felhasználó keretrendszer. Mielőtt USDJPY-pozíciókat lépne be, pontozza ezeket a tényezőket:

- USA részvényindex-futurek: +1 zöldért, -1 pirosért

- Államkötvény hozamok: +1 emelkedésért, -1 csökkenésért

- Kereszt-JPY párok: +1 JPY-gyengeségért, -1 erősségért

- Olajárak: +1 emelkedésért, -1 csökkenésért

- VIX szint: +1 20 alatt, -1 25 felett

+3 vagy magasabb pontszám kedvező feltételeket jelez az USDJPY hosszú pozícióihoz, míg -3 vagy alacsonyabb a rövid pozíciókat részesíti előnyben. Semleges pontszámok (-2 és +2 között) tisztázatlan feltételeket jeleznek, ahol kisebb pozíciók vagy tartózkodás értelmes.

A forex hedging stratégia útmutató elmagyarázza, hogyan használhatóak a korrelált párok az USDJPY kockázat csökkentésére bizonytalan időszakokban. Ez különösen értékessé válik nagy események környékén.

Pénzkezelés: Alkalmazkodás az USDJPY egyedi kockázataihoz

A szabványos forex pénzkezelési szabályok módosítást igényelnek az USDJPY intervenciós kockázata és korrelációs dinamikája miatt. A páros tartós trendekre való hajlama, amelyeket heves visszaesések szakítanak meg, módosított megközelítést igényel a pozícióméret és a stop elhelyezés terén.

A hagyományos tanács 20-30 pip stopokat javasol a fő párokon aktív üzleti órák alatt. Az USDJPY esetében ez gyakran nem elegendő. A páros rendszeresen tapasztal 50-70 pipos kiugrásokat intervenciós figyelmeztetések vagy korrelációtörések alatt. A túl szoros stopok garantálják a korai kilépést, míg a túl széles stopok túlzott veszteségeket kockáztatnak.

Egy gyakorlati megoldás a volatilitáshoz igazított pozicionálás. Számítsa ki az USDJPY 20 napos Átlagos Valós Tartományát (ATR), majd méretezze a pozíciókat úgy, hogy egy 1,5x ATR mozgás egyenlő legyen a szokásos kockázati összegével. Ha az USDJPY ATR-je 80 pip, és Ön általában 500 dollárt kockáztat üzletenként, akkor a pozícióméretének lehetővé kell tennie egy 120 pipos stopot, miközben a veszteség továbbra is 500 dollárra korlátozódik.

Ez a megközelítés dinamikus beállítást igényel. Csendes időszakokban az ATR 60 pipra csökkenhet, lehetővé téve nagyobb pozíciókat. Amikor az intervenciós félelmek kiugranak vagy a korrelációk megtörnek, az ATR meghaladhatja a 120 pipot, kisebb üzletekre kényszerítve. Ez a természetes skálázás segít nagyobbat kereskedni kedvező feltételek mellett és kisebbet kockázatos időszakokban.

Tegyük fel, hogy egy 10 000 dolláros számlával kereskedik, üzletenként 1% kockázattal (100 dollár). USDJPY 148,00-nál és 90 pipos ATR-nél a számítás a következő lenne:

- Stop távolság: 90 × 1,5 = 135 pip

- Pozíció méret: 100 $ / 135 pip = 0,74 $ per pip

- Szabványos számlánál ez 0,074 lotnak felel meg

Hasonlítsuk össze ezt az EUR/USD-val, amelynek 40 pipos ATR-je van, ahol ugyanaz a 100 dolláros kockázat 0,17 lotot tesz lehetővé – több mint duplája a pozícióméretnek. Ez a matematikai valóság magyarázza, hogy sok kereskedő miért küzd az USDJPY-vel: úgy kereskednek vele, mint az EUR/USD-val, és ismételten stopolják ki őket.

Az USDJPY teljesítményének üzleti óránkénti nyomon követése értékes betekintést nyújt. A kereskedési napló útmutató bemutatja, hogyan strukturálható az üzleti órán alapuló elemzés. Felfedezheti, hogy a tokiói üzleti órák alatti üzletei 65%-ban nyereségesek, míg a londoniak alig törnek egyenlőre, ami fókuszváltást sugall.

Az Ön USDJPY kereskedési keretrendszerének felépítése

A sikeres USDJPY-kereskedelem megköveteli az üzleti óra dinamikájának, a korrelációelemzésnek és az intervenció-tudatosságnak egy koherens stratégiába való integrálását. Íme egy gyakorlati keretrendszer, amely minden elemet kezel:

Üzleti óra előtti elemzés (5 perc): Minden kereskedési üzleti óra előtt értékelje a terepet. Ellenőrizze az éjszakai eseményeket, jegyezzen fel japán hivatalos megjegyzéseket, azonosítsa kulcsszinteket, ahol az exportőrök eladhatnak vagy az importőrök vásárolhatnak. Tekintse át a korrelációkat – a részvények és a hozamok összhangban vannak? Ez a felkészülés megakadályozza a reaktív kereskedést hiányos információk alapján.

Üzleti órára jellemző végrehajtás: Tokióban összpontosítson az intézményi pénzáramlási mintákra és az intervenciós kockázatokra. Kisebbet kereskedjen, ha a hivatalnokok fokozták a figyelmeztetéseket. Londonban figyelje az európai részvénykorrelációkat és a kereszt-JPY párokat. New Yorkban az Államkincstár hozamok és az S&P 500 futurek vezérlik a döntéseket. Minden üzleti óra különböző mutatókat és kockázati paramétereket igényel.

Kockázat kalibrálás: Állítsa be a pozícióméreteket az ATR és az intervenciós kockázati szint alapján. Amikor történelmi intervenciós zónákhoz (145, 150, 155) közeledik, csökkentse a szabványos pozícióméretet 50%-kal. Ha a korrelációk megtörnek – a jen erősödik, miközben a részvények emelkednek – csökkentse a kitettséget, amíg a kapcsolatok normalizálódnak.

Kilépési stratégiák: Az USDJPY trendek tovább terjedhetnek, mint más pároké, ami a korai kilépéseket költségesé teszi. Fontolja meg az ATR többszörösein alapuló trailing stopokat a fix pip összegek helyett. Ha hosszú pozícióban van 147,00-ról, a páros 148,50-nél, egy stop 148,50 - (0,5 × ATR) jobban alkalmazkodik a jelenlegi volatilitáshoz, mint egy merev 50 pipos trailing stop.

Valódi piaci példák szemléltetik ezeket az elveket. 2022 októberében az USDJPY 150,00 közelébe került a fokozódó BOJ figyelmeztetések közepette. A szabványos stratégiákat használó kereskedőket heves, napi 200 pipos tartományokkal csapkodták meg. Akik az üzleti órára jellemző szűrőket alkalmazták, elkerülték a tokiói hosszú pozíciókat, kisebb pozíciókkal kereskedtek és túlélték a volatilitást. Amikor a páros végül áttörte a 150-et, a felkészült kereskedők profitáltak, míg mások a korai stopokból származó veszteségeket ápolták.

A keretrendszer hosszabb időkeretekre is kiterjeszthető. A swing kereskedők kizárólag a tokiói üzleti óra jeleire összpontosíthatnak, napokig tartva pozíciókat, miközben figyelmen kívül hagyják a londoni/new yorki zajt. A napi kereskedők kereskedhetnek minden üzleti órában, de módosíthatják stratégiáikat mindegyikhez. A kulcs a következetesség – válasszon egy megközelítést, amely megfelel az ütemtervének és kockázattűrésének, majd hajtsa végre szisztematikusan.

USDJPY kereskedési ellenőrzőlista a 2026-os piacokhoz

A piacok fejlődnek, de az elvek megmaradnak. Ahogy a 2026-os kereskedési terepet navigáljuk, ezek az USDJPY-specifikus irányelvek továbbra is relevánsak:

Napi felkészülés:

- Tekintse át a BOJ hivatalnokok legutóbbi megjegyzéseit – volt-e retorikai fokozódás?

- Ellenőrizze a japán gazdasági naptárt – a kereskedési mérleg és a Tankan felmérések mozgatják az USDJPY-t

- Jegyezze fel az USA Államkincstár aukciós ütemtervét – a kínálat nyomást gyakorolhat a hozamokra és az USDJPY-re

- Azonosítson üzleti órára jellemző szinteket az éjszakai kereskedésből

- Számítsa ki a jelenlegi ATR-t a pozícióméretzéshez

Belépési kritériumok:

- Erősítse meg az üzleti órának megfelelő stratégiát (intézményi áramlások Tokióhoz, korrelációk London/NY-hez)

- Ellenőrizze a korrelációs összhangot – a részvények, hozamok és nyersanyagok megerősítik?

- Ellenőrizze az intervenciós kockázati szintet (1-4. szakasz a hivatalos megjegyzések alapján)

- Győződjön meg arról, hogy a pozícióméret megfelel a jelenlegi volatilitásnak és kockázati tényezőknek

- Állítson be stopokat a zajszinteken túl ATR többszörösek használatával

Kezelési szabályok:

- Figyelje a korrelációkat 2 óránként – korai divergencia figyelmeztetés

- Állítsa be a stopokat, amikor az ár 1x ATR-t mozdul el az Ön javára

- Csökkentse a pozícióméretet, ha az intervenciós retorika fokozódik az üzlet közben

- Vegyen ki részleges nyereséget történelmi ellenállási/támogatási szinteknél

- Soha ne tarts teljes pozíciókat a tokiói nyitáson keresztül, amikor intervenciós zónák közelében van

Áttekintési folyamat:

- Követje nyomon a teljesítményt üzleti óránként – azonosítsa az előnyét

- Jegyezze fel a veszteségekhez vezető korrelációtöréseket

- Tekintse át, hogy az intervenciós félelmek befolyásolták-e a végrehajtást

- Számítsa ki az átlagos nyertes vs. vesztes üzletet üzleti óránként

- Állítsa be a keretrendszert a felhalmozott adatok alapján

Ez a szisztematikus megközelítés az USDJPY-t egy kihívást jelentő párosból kiszámítható lehetőségforrássá alakítja. Az a komplexitás, amely frusztrálja a alkalmi kereskedőket, előnnyé válik azok számára, akik megértik az alapul szolgáló dinamikát.

Az USDJPY továbbra is tükrözni fogja a japán politikai extrémek és a globális piaci erők közötti húzó-harcot. Ahogy a központi bankok a pandémia utáni valóságokat és geopolitikai feszültségeket navigálják, a páros kockázatmérő szerepe csak fontosabbá válik. Egyedi jellemzőinek megértése – a tokiói fixálási áramlásoktól az intervenciós mintákig – előnyt biztosít az egyre algoritmikusabb piacokon. Azoknak a kereskedőknek, akik szeretnék szisztematizálni megközelítésüket az USDJPY-hez hasonló összetett párokkal szemben, a FibAlgo testreszabható mutatói segítenek nyomon követni a több időkeretes korrelációkat és volatilitási mintákat, amelyek elengedhetetlenek ehhez a keretrendszerhez.