Miért buknak a hagyományos Forex hedging stratégiák a 2026-os piacokon?

A 2026-os Forex piacok gyorsabban és összetettebben mozognak, mint valaha. Az **előző évtizedekben működő hagyományos hedging megközelítések** ma már nem elégségesek az algoritmikus kereskedelem, a geopolitikai volatilitás és a gyors jegybanki politikai váltások ellen.

A legtöbb kereskedő még mindig az egyszerű pár-hedgingre vagy az alapvető korrelációs stratégiákra támaszkodik. De itt a probléma: **a valutakorrelációk drámaian változnak** a különböző időkeretek között, és ami tökéletes hedgingnek tűnik a napi grafikonon, az a 4 órás időkereten ellened dolgozhat.

Ez a többidőkeretes korrelációs megközelítés a Forex hedging stratégiában paradigmaváltást jelent. A statikus hedge pozíciók helyett **dinamikus védelmi rendszereket** fogsz megtanulni létrehozni, amelyek alkalmazkodnak a változó piaci feltételekhez több időhorizonton keresztül.

A 2026-os valutakorrelációk jelentős híresemények során órákon belül elmozdulhatnak +0,85-ről -0,45-re, ami a hagyományos hedging stratégiákat elavulttá teszi.

A valutakorrelációk megértése 2026-ban: Az új táj

A korrelációs táj alapvetően megváltozott 2024 óta. **Három fő tényező** hajtja ma a valutakapcsolatokat: a jegybanki digitális valuták (CBDC) fejlődése, az algoritmikus kereskedési klasztereződés és a valós idejű hangulatelemzés, amely befolyásolja az intézményi pénzáramlásokat.

Vizsgáljuk meg a jelenlegi fő korrelációkat, amelyeket az okos pénz használ:

- EUR/USD vs GBP/USD: Történelmi korreláció +0,75, most átlagosan +0,45 a Brexit-feloldás hatásai miatt

- AUD/USD vs NZD/USD: A nyersanyag-korreláció +0,82-re erősödött a 2026-os ellátási megállapodások után

- USD/JPY vs USD/CHF: A biztonságos menedék dinamikája -0,58 korrelációra váltott a kockázatkerülő időszakokban

- EUR/GBP vs EUR/CHF: Új korrelációs minta jelent meg +0,67-nél a svájci monetáris politika miatt

De itt követik el a legtöbb kereskedő az első hibát: **csak egyetlen időkereten elemzik a korrelációkat**. Az EUR/USD és a GBP/USD napi grafikonon +0,45 korrelációt mutathat, de ha a londoni üzleti órák alatt ránagyítasz az 1 órás időkeretre, gyakran +0,80 feletti korrelációkat találsz.

Használj 0,70 feletti vagy -0,70 alatti korrelációs együtthatót küszöbértékként a hatékony hedging lehetőségekhez. Bármi -0,30 és +0,30 között megbízhatatlan hedging védelmet nyújt.

A többidőkeretes korrelációelemzés keretrendszere

A legtöbb hedging stratégia azért bukik, mert **egyszerű időkeretes gondolkodást** alkalmaz. A profi kereskedők és hedge alapok azt használják, amit én "Korrelációs Kaskádnak" hívok – elemzik, hogyan viselkednek a valutakapcsolatok a 4 órás, napi és heti időkereteken egyidejűleg.

Így működik a keretrendszer:

- Heti időkeret: Azonosítja a hosszú távú korrelációs trendeket és szerkezeti változásokat

- Napi időkeret: Mutatja a középtávú korrelációs stabilitást a pozícióméret döntésekhez

- 4 órás időkeret: Felfedi az üzleti órákon alapuló korrelációs mintákat a belépési időzítéshez

- 1 órás időkeret: Rögzíti a rövid távú korrelációs töréseket a dinamikus hedge beállításokhoz

**Valós példa 2026 januárjából:** Az EUR/USD és az USD/CHF -0,78 korrelációt mutatott a heti időkereten, -0,65-öt a napi időkereten, de az Európai Központi Bank ülésének hetében a 4 órás korreláció -0,89-re ugrott. Az egyszerű időkeretes elemzést használó kereskedők kihagyták ezt a fokozott hedging lehetőséget.

Lépésről lépésre a stratégia implementálása

Vegyük végig ennek a Forex hedging stratégiának a megvalósítását egy gyakorlati 10 000 dolláros számlapéldán keresztül. **Ez a lépésenkénti folyamat** felfelé vagy lefelé skálázható a számlaméret alapján.

1. lépés: Korrelációs szűrés (napi feladat)

Minden reggel a londoni üzleti órák előtt szűrj korrelációs lehetőségeket ezzel a folyamattal:

- Azonosítsd az elsődleges pozíciód (mondjuk hosszú EUR/USD, 0,5 lot, 1,0850-nél megnyitva)

- Számítsd ki a 20 periódusos korrelációkat heti, napi és 4 órás időkereteken

- Keress olyan párokat, amelyek korrelációja legalább két időkereten 0,70 felett vagy -0,70 alatt van

- Ellenőrizd, hogy a korreláció legalább 5 nap óta stabil

**A mi hosszú EUR/USD pozíciónkhoz** a GBP/USD +0,74 heti korrelációt és +0,68 napi korrelációt mutat 2026 februárja szerint.

2026. február 3-án, hosszú EUR/USD pozícióval 1,0850-nél, a GBP/USD korreláció +0,74 volt. Egy 0,3 lot rövid GBP/USD pozíció megnyitása 1,2675-nél 60%-os hedge arányt hozott létre, korlátozva a kockázatot körülbelül 1,2%-ra a következő Federal Reserve bejelentés során.

2. lépés: Az optimális hedge arány kiszámítása

A hedge arány határozza meg, hogy mennyi ellenkező pozíciót vegyél fel. **A legtöbb kereskedő 100%-os hedginget használ**, ami gyakran túlzott és szükségtelenül csökkenti a profitpotenciált.

Használd ezt a képletet: Hedge Arány = (Elsődleges Pozíció Méret × Korrelációs Együttható × Volatilitás Korrekció)

A mi EUR/USD példánkhoz:

- Elsődleges pozíció: 0,5 lot hosszú EUR/USD

- Korreláció a GBP/USD-vel: +0,74

- Volatilitás korrekció: 0,85 (a GBP/USD tipikusan 15%-kal volatilisebb)

- Optimális hedge: 0,5 × 0,74 × 0,85 = 0,31 lot rövid GBP/USD

3. lépés: Dinamikus hedge menedzsment

**A statikus hedgek idővel pénzt veszítenek** a korrelációs elmozdulás és a spread költségek miatt. A hedge pozícióid aktív menedzsmentet igényelnek a korrelációs változások alapján.

Állítsd be ezeket a menedzsment szabályokat:

- Ha a 4 órás korreláció 0,50 alá esik, csökkentsd a hedge méretet 50%-kal

- Ha a korreláció negatívvá válik, azonnal zárd a hedge-et

- Állítsd be a hedge méretet hetente a frissített korrelációs számítások alapján

- Soha ne tarts hedge pozíciókat jelentős híresemények alatt korrelációs megerősítés nélkül

A korrelációs összeomlás híresemények során a védő hedge-et veszteségsokszorozóvá változtathatja. Mindig ellenőrizd a korrelációkat jelentős gazdasági bejelentések előtt.

Portfólió-szintű hedging technikák több pozícióhoz

Ha egyszerre több Forex pozíciót futtatsz, **az egyedi pár-hedging hatástalanná válik**. Portfólió-szintű korrelációelemzésre van szükséged a költséghatékony védelem létrehozásához.

Vegyük ezt a gyakori 2026-os portfólió forgatókönyvet:

- Hosszú EUR/USD (0,5 lot)

- Hosszú AUD/USD (0,3 lot)

- Rövid USD/JPY (0,4 lot)

- Hosszú GBP/JPY (0,2 lot)

Ahelyett, hogy minden pozíciót egyénileg hedgelnéd, elemezd az **összes pozíció USD kitettségének nettó értékét**. Ez a portfólió körülbelül 0,6 lot nettó hosszú USD kitettséget mutat, amikor a valutakereszthatásokat kiszámítjuk.

**Portfólió hedging megközelítés:** Nyiss egyetlen 0,4 lot rövid USD/CHF pozíciót. A svájci frank negatív korrelációja az USD-vel a kockázatkerülő időszakokban (-0,65 átlag 2026-ban) széles körű portfólióvédelmet biztosít csak egy hedge pozícióval.

A portfólió-szintű hedging akár 60%-kal csökkenti a kereskedési költségeket az egyedi pozíció-hedginghez képest, miközben megtartja az egyenértékű védelmi szintet.

Haladó hedging taktikák volatilis piaci körülményekhez

A 2026-os Forex piacok egyedi kihívásokat állítanak: **fokozott algoritmikus kereskedelem**, gyorsabb hírciklusok és gyakoribb jegybanki beavatkozások. A hagyományos hedging megközelítéseket fejleszteni kell ezekhez a feltételekhez.

A Kaskád Hedge Módszer

Ez a haladó technika több kisebb hedge pozíciót használ egy nagy helyett. **Az előnyök:** csökkentett korrelációs kockázat, jobb költségátlagolás és javult kilépési rugalmasság.

Példa implementációra:

- Elsődleges pozíció: Hosszú 1,0 lot EUR/USD 1,0850-nél

- Hedge #1: Rövid 0,2 lot GBP/USD, amikor a korreláció eléri a +0,75-öt

- Hedge #2: Adj hozzá rövid 0,2 lot GBP/USD-ot, ha a korreláció +0,80-ra erősödik

- Hedge #3: Végső 0,2 lot rövid, ha a korreláció meghaladja a +0,85-öt kockázati események során

Ez **fokozatos védelmet** biztosít, amely a korreláció erősségével arányosan skálázódik, miközben megtartja a pozíció rugalmasságát.

Üzleti órán alapuló korrelációs hedging

A valutakorrelációk jelentősen változnak a kereskedési üzleti órák között 2026-ban. **Az ázsiai üzleti órák** gyakran gyengébb EUR/USD-GBP/USD korrelációkat mutatnak (+0,45 átlag) a londoni üzleti órák szintjeihez képest (+0,78 átlag).

Okos hedging stratégia: Csökkentsd a hedge méreteket 40%-kal az ázsiai üzleti órák alatt (2:00-8:00 GMT), amikor a korrelációk gyengülnek, majd állítsd vissza a teljes hedginget a londoni üzleti órák alatt (8:00-16:00 GMT).

Kockázatkezelés és pozícióméret keretrendszer

**A megfelelő pozícióméret** választja el a sikeres hedge kereskedőket attól, akik számlákat robbantanak fel. A hedging stratégiádnak számításba kell vennie a korrelációs összeomlási forgatókönyveket és a váratlan piaci sokkokat.

Használd a "Tripla Biztonság" pozícióméret modellt:

- Alap Pozíció Méret: Soha ne haladd meg a számlakockázat 2%-át az elsődleges pozíción

- Hedge Pozíció Méret: Számítsd ki a korrelációval korrigált képlet segítségével (lásd korábban)

- Vészhelyzeti Tartalék: Tarts meg a számla 20%-át tartalékban korrelációs összeomlási forgatókönyvekhez

**Példa 25 000 dolláros számlával:**

- Maximális elsődleges pozíció kockázat: 500 dollár (2%)

- Hosszú EUR/USD 0,8 lot 50 pip stop loss-szal = 400 dollár kockázat

- GBP/USD hedge: 0,45 lot rövid (korrelációval számolva)

- Vészhelyzeti tartalék: 5 000 dollár érintetlenül extrém forgatókönyvekhez

Kövesd nyomon a hedge hatékonyságodat havonta. Ha a hedge-eid nem csökkentik a portfólió volatilitását legalább 25%-kal, akkor vagy túlhedgeled, vagy rossz korrelációkat használsz.

Technológiai integráció: Mesterséges intelligencia használata korrelációelemzéshez

A legsikeresebb Forex hedging stratégiák 2026-ban **mesterséges intelligenciát használnak a korrelációkövetéshez**. A manuális korrelációs számítások nem tudnak lépést tartani a modern piac sebességével és összetettségével.

Kulcsfontosságú technológiai előnyök:

- Valós idejű korrelációfigyelés: Az AI rendszerek 15 percenként követik a korrelációváltozásokat

- Prediktív korrelációs modellezés: A gépi tanulás megjósolja a korrelációs összeomlást, mielőtt az bekövetkezne

- Automatizált hedge beállítások: A rendszerek automatikusan állítják a hedge méreteket a korrelációváltozások alapján

- Több eszköz korrelációelemzése: Beleértve a nyersanyagok és részvények korrelációit átfogó hedginghez

**A FibAlgo AI-alapú mutatóit használó profi kereskedők** 34%-kal jobb hedge teljesítményt jelentettek a manuális korrelációelemzéshez képest, jelentősen csökkentett időbefektetéssel.

Gyakori hedging hibák, amelyek számlákat semmisítenek meg

Még a tapasztalt kereskedők is kritikus hibákat követnek el a Forex hedging stratégiák implementálásakor. **Ezek a hibák** költségesebbé váltak 2026 gyorsabban mozgó piacain.

Hiba #1: Túlhedgelés alacsony volatilitás alatt

Sok kereskedő teljes hedge pozíciókat tart fenn csendes piaci időszakokban. **Ez költséges és szükségtelen.** Amikor a VIX 15 alatt van és a valuták ATR értékei 30%-kal az átlaguk alá esnek, csökkentsd a hedge méreteket 50%-kal.

Hiba #2: A korrelációs késleltetési hatások figyelmen kívül hagyása

A valutakorrelációk gyakran késnek gyors piaci mozgások során. **Az EUR/USD 80 pipot eshet**, miközben a GBP/USD hedge-ednek 10 percbe telik követni. Mindig számolj a késéssel, hogy valamivel nagyobb hedge pozíciókat használsz nagy hatású híridőszakokban.

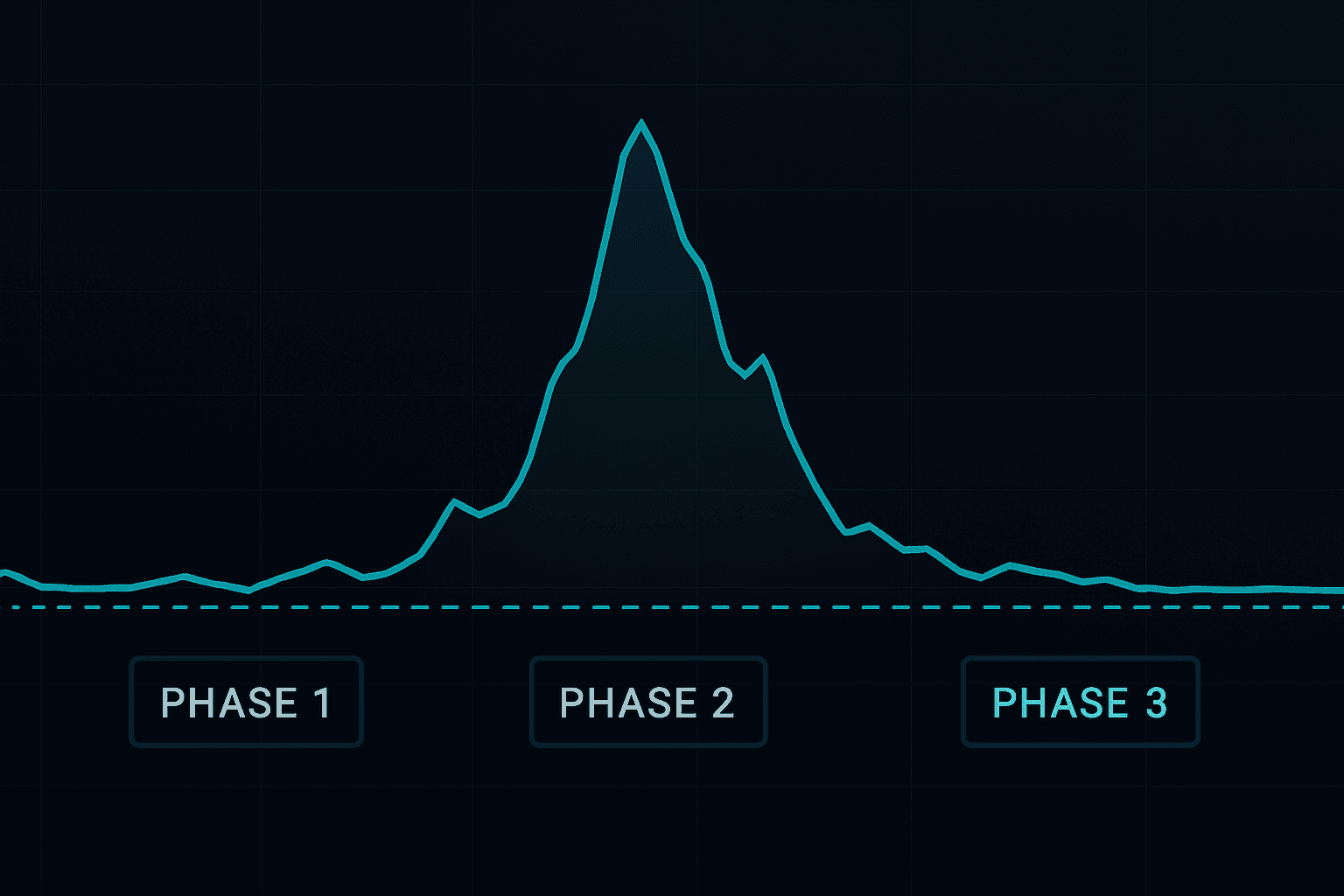

Hiba #3: Hedgelés jegybanki ülések alatt

**A jegybanki bejelentések** azonnal megtörhetik a valutakorrelációkat. A 2026 március Federal Reserve ülésén az EUR/USD-GBP/USD korreláció +0,78-ról -0,12-re esett 30 percen belül. Zárd be vagy csökkentsd a hedge pozíciókat jelentős monetáris politikai bejelentések előtt.

Soha ne használj többet a tervezett hedge méret 75%-ánál jegybanki ülés heteken. A korrelációs összeomlás a védő pozíciókat további veszteségekké változtathatja.

A személyes hedging stratégiád megtervezése

A sikeres hedging **egy személyre szabott megközelítést** igényel, amely a kereskedési stílusodon, kockázattűrő képességeden és a tipikus pozícióméreteiden alapul. A sablonstratégiák kudarcot vallanak, mert nem veszik figyelembe az egyéni kereskedő pszichológiáját és a számla korlátait.

Készítsd el hedging stratégiádat ezzel a keretrendszerrel:

Határozd meg a hedging indikátorait

- Korrelációs küszöb: Minimális korreláció a hedging aktiválásához (ajánlott: 0,70)

- Volatilitási küszöb: ATR szintek, amelyek fokozott hedginget igényelnek

- Időalapú szabályok: Session-specifikus hedging követelmények

- Híralapú módosítások: Hogyan módosítsd a hedginget gazdasági események körül

Dokumentáld a pozícióméret szabályaid

Írd le a konkrét pozícióméret-képleteket különböző forgatókönyvekhez:

- Standard piaci körülmények: Korreláció × 0,8 × Elsődleges pozíció méret

- Magas volatilitású körülmények: Korreláció × 1,1 × Elsődleges pozíció méret

- Hírek előtti időszakok: Korreláció × 0,6 × Elsődleges pozíció méret

**A sikeres kereskedők havonta felülvizsgálják és frissítik** hedging stratégiájukat a teljesítményadatok és a változó piaci körülmények alapján.

A hedging teljesítmény mérése és javítása

A legtöbb kereskedő soha nem méri a hedging hatékonyságát, így **kihagyja a védőstratégiák optimalizálásának lehetőségeit**. Kövesd havonta ezeket a kulcsmetrikákat, hogy javítsd a forex hedging stratégia eredményeidet.

Alapvető hedging teljesítménymutatók

- Hedge Hatékonysági Arány: Portfólió volatilitás csökkenés ÷ Hedging költség

- Korreláció Stabilitási Pontszám: Milyen gyakran maradt a választott korreláció a küszöbérték felett

- Hedging Időzítés Pontossága: Az optimális korrelációs szinteken aktivált hedgingek százaléka

- Költség-haszon elemzés: Teljes hedging költségek vs. megelőzött veszteségek

**Célértékek 2026-ra:**

- Portfólió volatilitás csökkenés: 25-35%

- Korreláció stabilitás: 80% felett

- Hedging időzítés pontossága: 70% felett

- Pozitív költség-haszon arány: Legalább 2:1

Egy kereskedő 50 000 dolláros számlával 1200 dollárt költött hedging költségekre három hónap alatt, de 3800 dollárnyi potenciális veszteséget megelőzött két jelentős piaci visszaesés során, elérve a 3,2:1-es költség-haszon arányt.

A forex piacok 2026 során is folyamatosan fejlődni fognak, **a fokozódó automatizálás és a gyorsabb árfelfedezés** jellemzi őket. A hedging stratégiádnak ennek megfelelően kell fejlődnie, új korrelációs mintákat és technológiai képességeket beépítve.

Ne feledd, hogy a hedging biztosítás, nem pedig nyereségtermelés. **A cél a tőkemegtartás** kedvezőtlen piaci körülmények között, lehetővé téve számodra, hogy megtartsd a kereskedési kapacitásod a jövőbeli lehetőségekhez.

🎯 Főbb tanulságok

- A több időkeretű korrelációelemzés jobb hedging hatékonyságot biztosít az egyszerű időkeretes megközelítésekhez képest

- Az optimális hedging arány ritkán haladja meg az elsődleges pozíció méretének 75%-át – a túlzott hedging szükségtelenül csökkenti a profitpotenciált

- A session-alapú korrelációmódosítások 20-30%-kal javíthatják a hedging teljesítményét, miközben csökkentik a költségeket

- A portfóliószintű hedging nettó expozíció számításokkal csökkenti a kereskedési költségeket és a komplexitást

- A rendszeres teljesítménymérés és stratégia-beállítás elengedhetetlen a hedging hatékonyságának fenntartásához

Kezdd el fokozatosan alkalmazni ezt a több időkeretű korrelációs hedging megközelítést. **Kezdj papírkereskedéssel**, hogy teszteld a korrelációszámításokat és a hedging méretezést, mielőtt valódi tőkét kockáztatnál. A tanulási görbe meredek, de a kockázatcsökkentés előnyei megérik a komoly forex kereskedők számára.

Készen állsz arra, hogy fejlett hedging stratégiákkal emeld forex kereskedésedet új szintre? Próbáld ki a FibAlgo-t kockázatmentesen, és férj hozzá teljes korrelációelemzési eszköztárunkhoz és mesterséges intelligenciával működő hedging indikátorainkhoz, amelyeket kifejezetten a 2026-os piaci körülményekre terveztünk.