Három hónapja láttam, ahogy egy kereskedő 250 000 dolláros portfóliót robbant szét azzal, amit ő "páncéltörő" on-chain adatoknak hitt. Minden divatos eszköze megvolt – Glassnode, Santiment, CryptoQuant – és órákat töltött bálnatárca-, tőzsdei forgalom- és hálózati metrikák elemzésével. Az érve szilárdnak tűnt. Az on-chain adatok "kiabálták" az akkumulációt.

Mindent bevetett. A Bitcoin a következő nyolc hétben 40%-ot esett.

Ez nem valami kezdő volt 500 dolláros Robinhood számlával. Ez egy tapasztalt kereskedő volt, aki évek óta profitábilis volt technikai elemzéssel. De mint sokan mások, ő is beleesett az on-chain csapdába – abba a hitbe, hogy ezek a kripto on-chain elemző eszközök valamiféle belsős előnyt adnak neki. Nem adtak.

Itt az a kényelmetlen igazság, amit az elmúlt két év mély on-chain analitikában töltött idő után tanultam: a legtöbb kereskedő teljesen fordítva használja ezeket az eszközöket. Tőzsdelogikát alkalmaznak a blokklánc adatokra, és csodálkoznak, hogy miért hagyja őket cserben.

Az On-Chain "Jelek" Csábító Hazugsága

Hadd rajzoljak le egy képet. Kedd reggel van, és átpásztázod az on-chain irányítópultod. Észreveszel nagy Bitcoin átutalásokat tőzsdékről ismeretlen tárcákba – klasszikus akkumulációs minta, ugye? Az 1 BTC-nál többet tartó címek száma épp új csúcsot ért el. A hosszú távú tartók kínálata növekszik. Minden metrika az okos pénz vásárlására utal.

Belevágsz egy tőkeáttételes long pozícióba, magabiztosan, hogy a bálnákkal együtt kereskedel.

Negyvennyolc órával később Kína bejelent egy újabb kriptó tilalmat (igen, megint), és a piac 25%-ot zuhan. A stop loss-od bekattan. Zavarodott vagy – nem mutatták az on-chain adatok az akkumulációt?

Ez a forgatókönyv minden egyes héten lejátszódik a kriptopiacon. Magam is voltam ott többször, mint amennyit szívesen beismernék. A probléma nem az adatokban van – hanem abban, hogyan értelmezzük azokat.

Az on-chain adatok azt mutatják, hogy mi történt, nem azt, hogy mi fog történni. A számok mögött mindig van egy történet, amit a nyers metrikák nem mutatnak meg.

Gondolj erre így: amikor látsz egy bálnát 10 000 BTC-t mozgatni egy tőzsdéről, mit csinál valójában? Talán hosszú távú tartásra gyűjt. Vagy talán egy másik tőzsdére viszi arbitrázhóz. Talán egy OTC üzletre készül. Talán egy teljesen más láncon készül eladni.

Az on-chain adatok nem mondják el a szándékát. Csak a mozgást mutatják.

A Bálnajátékok: Hogyan Használja Fel Az Okos Pénz a TE Elemzésedet

Itt valami, ami paranoiássá fog tenni: a kifinomult kereskedők pontosan tudják, hogy milyen on-chain metrikákat figyel a retail. És ezt a tudást kihasználják a javukra.

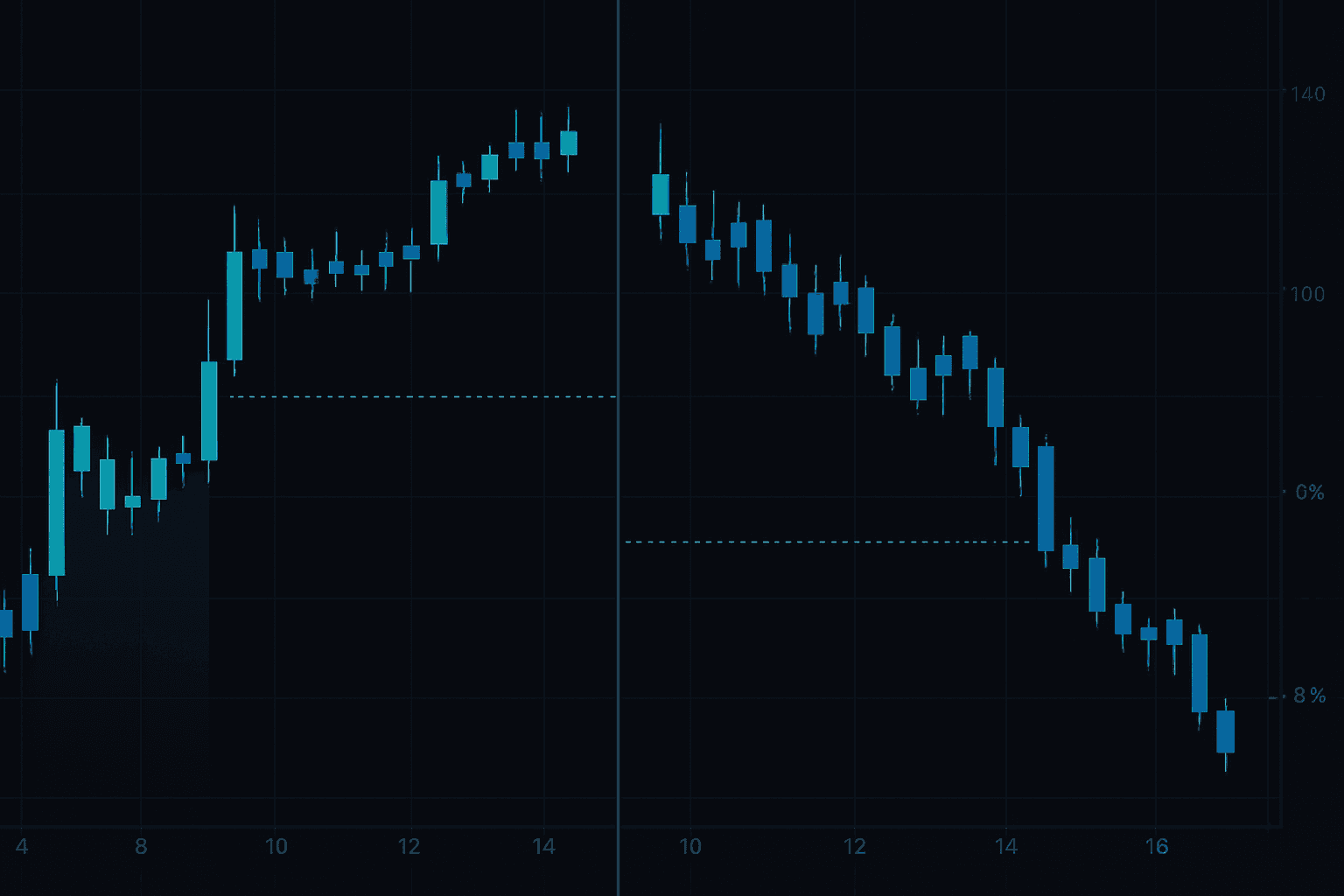

Először 2021 végén vettem észre ezt a mintát. Minden alkalommal, amikor bizonyos on-chain mutatók "bullish"-t jeleztek, a piac 24-48 óráig pumpolt, majd keményebben zuhant. Túl következetes volt ahhoz, hogy véletlen legyen.

Képzelj el egy bálnát, aki 50 000 ETH-t szeretne elosztani anélkül, hogy összeomlasztaná az árat. Elkezdi 10 000 ETH-t kis adagokban mozgatni a tőzsdékről – ez "akkumulációs" riasztásokat indít el az on-chain platformokon. A retail kereskedők ezt látják és elkezdenek vásárolni. Az ár 5-10%-ot pumpol. Most a bálna eladhatja a maradék 40 000 ETH-ját erősebb likviditásba, jobb áron.

Ezt a forgatókönyvet tucatszor láttam. A legmegbízhatóbb on-chain minták gyakran azok, amelyeket a leginkább manipulálnak.

Emlékszel a circuit breaker módszerre, amiről írtam? Ugyanaz az elv érvényes itt – amikor mindenki ugyanazokat a jeleket figyeli, azok a jelek elvesztik az előnyüket.

A Három On-Chain Metrika, Ami Valóban Számít (És Miért Hagyok Figyelmen Kívül Minden Mást)

Miután elég sokszor megégettem magam, lecsupaszítottam az on-chain elemzésemet a lényegre. A rendelkezésre álló több száz metrika közül most pontosan hármat követek nyomon.

De mielőtt megosztanám őket, hadd legyek világos valamiben: már soha nem kereskedek kizárólag on-chain adatok alapján. Ezek a metrikák kontextust adnak, nem jeleket.

1. Tőzsdei Tartalék Trendek (De Nem Úgy, Ahogy Gondolnád)

A legtöbb kereskedő megszállottan figyeli a napi tőzsdei forgalmat. "10 000 BTC hagyta el a Coinbase-t!" kiáltják. Ezt a zajt teljesen figyelmen kívül hagyom.

Ehelyett a 90 napos tőzsdei tartalék trendeket nézem az összes jelentős tőzsdén. Nem az abszolút számokat – a változás ütemét. Amikor ez az ütem két szórásnál jobban felgyorsul az átlagtól, az általában valami jelentős előkészületre utal. De itt a csavar: ezt volatilitás indikátorként használom, nem irányjelzőként.

A gyors tartalékváltozások bármely irányban nagy mozgások közeledtét jelentik. Az irány? Ott jön be a többi elemzés.

2. Stablecoin Koncentrációs Változások

Ez a kedvenc kontrárius mutatóm. Mindenki a Bitcoin és Ethereum áramlását figyeli. Én azt figyelem, hová mennek a stablecoinok.

Amikor a stablecoinok néhány címen (általában tőzsdei kapcsolatosakon) koncentrálódnak, az olyan, mint a puskapor felhalmozódása. Nem mondja meg, mikor történik a robbanás, vagy merre – de figyelmeztet, hogy valami közeledik.

Képezd le a stablecoin mozgásokat a DeFi protokollok és a CEX-ek között. Amikor a DeFi → CEX áramlások kiugranak, az intézményi szereplők általában valamire pozícionálnak.

3. Hálózati Díj Dinamika (A Rejtett Jel)

Ez az a metrika, amiről senki sem beszél, valószínűleg azért, mert unalmas. De a Bitcoin és Ethereum hálózati díjak többet mondanak el a valódi aktivitásról, mint bármiféle bálnafigyelés valaha is tudna.

Amikor a díjak kiugranak megfelelő ármozgás nélkül, az általában egy dolgot jelent: az okos pénz újrarendezi a pozícióit, amíg a retail alszik. Néhány legjobb kereskedésemet a csendes piaci órák alatti díj-anomáliák észrevételével kaptam el.

Az Anti-Fragile On-Chain Keretrendszered Építése

Itt az én megközelítésem a kripto on-chain elemző eszközökhöz – és tisztességes figyelmeztetés, valószínűleg különbözik attól, amit máshol olvasol.

Először is, feltételezem, hogy minden nyilvánvaló on-chain jel manipulált. Ha a retail látja, a bálnák manipulálhatják. Ez a paranoiás gondolkodásmód több pénzt mentett meg nekem, mint bármelyik mutató valaha.

Másodszor, kockázatkezelésre használom az on-chain adatokat, nem belépési jelekre. Amikor több lánc is szokatlan aktivitást mutat, csökkentem a pozíció méretét. Amikor a dolgok túl csendesnek tűnnek, felkészülök a volatilitásra.

Harmadszor, az on-chain adatokat teljesen kapcsolatban álló adathalmazokkal kombinálom. A jelenlegi legjobban teljesítő rendszerem on-chain metrikákat használ plusz:

- Opciós áramlást a hagyományos piacokról (igen, a SPY opciók megjósolhatják a kripto mozgásokat)

- DXY korrelációs töréseket

- Funding rate arbitrázs lehetőségeket

- Közösségi hangulatot – de fordítottan súlyozva

Soha ne használd az on-chain elemzést elszigetelten. A blokklánc nem vákuumban létezik – a makro események felülírnak bármilyen on-chain jelet.

A Valóban Használt Eszközeim (És Azok, Amiket Kidobtam)

Beszéljünk konkrét platformokról. Mindet kipróbáltam, a legtöbbjükön pénzt égettem el.

Amit megtartottam:

- Glassnode makro trendekhez (őszintén, az ingyenes szintjük is elég)

- Etherscan/Blockchair kézi vizsgálathoz

- DeFi Llama cross-chain likviditás követéshez

- Egy egyéni Python szkript, ami összesíti azokat az adatokat, amik tényleg érdekelnek

Amit kidobtam:

- Bármely platform, ami "AI-alapú on-chain jeleket" ígér

- Bálna riasztó botok (tiszta zaj)

- A legtöbb fizetős mutató csomag

- Bármi, amihez Telegram csoport tartozik

A piszkos titok? Az ingyenes on-chain eszközök 90%-ban olyan jók, mint a fizetős verziók. Az előny nem abban van, hogy több adatod van – hanem abban, hogy másképp értelmezed, mint a tömeg.

Valódi Példák: Amikor Az On-Chain Elemzés Megmentett (És Amikor Nem)

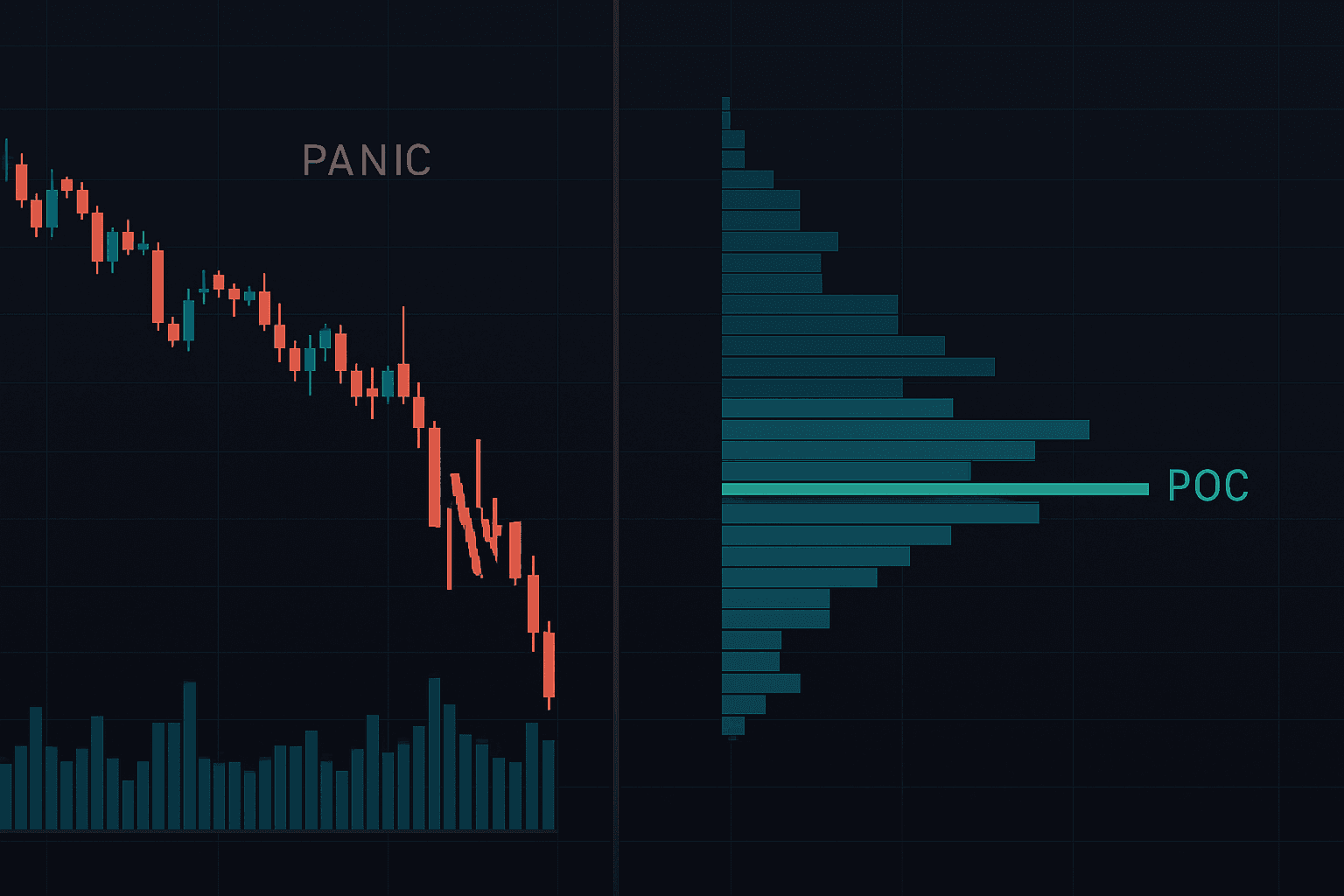

2022 novembere. Az FTX összeomlik, és mindenki pánikol. A hagyományos technikai elemzés használhatatlan – minden support szintet vajként vág át. De az on-chain adatok valami érdekeset mutattak: a káosz ellenére a Bitcoin hálózati alapvetései stabilak maradtak. A díjak konzisztensek voltak. A hosszú távú tartók viselkedése nem változott.

Ez azt mondta nekem, hogy a zuhanás tőzsdespecifikus volt, nem Bitcoin-specifikus. Elkezdtem akkumulálni 16 000 dollár körül, amíg mások a 10 000 dollárt várták. Néha az on-chain adatok segítenek átlátni a zajon.

De aztán jött 2023 májusa. Az on-chain metrikák hetekig masszív akkumulációt sugalltak. A tőzsdei tartalékok több éves minimumot értek el. Minden Glassnode előfizetéssel rendelkező YouTuber holdraszállást hirdetett. Erős long pozícióba mentem.

Az SEC egymás után beperelte a Binance-t és a Coinbase-t. A piac két nap alatt 20%-ot zuhant. Egyetlen on-chain metrika sem jósolta meg a szabályozói bombákat.

Tanulság megtanulva: az on-chain elemzés egy eszköz a szerszámkészletben, nem kristálygömb.

A Pszichológiai Csapda: Miért Zavarja Meg Az On-Chain Adat a Fejed

Itt valami, amiről Van Tharp beszél a "Trade Your Way to Financial Freedom"-ben – kétségbeesetten akarjuk hinni, hogy van előnyünk. Az on-chain elemzés tökéletesen táplálja ezt a vágyat. Olyan érzés, mintha belsős információ lenne. Szó szerint figyeled a blokkláncot! Hogyan lehetnél tévedésben?

Ez a hamis magabiztosság halálos. Láttam kereskedőket tőkeáttétel növelésére on-chain "bizonyosság" alapján, csak hogy likvidálva legyenek, amikor a valóság nem ért egyet a blokklánc elméletükkel.

A pszichológiai hatás mélyebbre megy. Amikor órákat töltesz on-chain adatok elemzésével, érzelmileg kötődsz a következtetésedhez. Azt akarod, hogy az adatoknak igazuk legyen, mert annyit dolgoztál azért, hogy megértsd őket. Ez az érzelmi kötődés gyorsabban elhomályosítja a ítélőképességet, mint bármely tőkeáttételes pozíció.

Ezzel úgy küzdök, hogy szigorú szabályokat állítok fel: az on-chain elemzés soha nem lehet több a döntéshozatali folyamatom 20%-ánál. Ha nem találok egyezést árképzési mintákkal és makro körülményekkel, nem kereskedek. Pont.

A láncon belüli elemzés jövője: Hová tartunk

A láncon belüli elemzés területe gyorsan fejlődik. Minden hónap új metrikákat, új eszközöket, új adatfeldolgozási módokat hoz. De nem vagyok optimista a kisbefektetők képességeivel kapcsolatban, hogy itt fenntartsák az előnyüket.

Miért? Mert az intézményi szereplők milliókat öntenek saját láncon belüli elemző rendszerekbe. Nem a Glassnode-ot használják – egyedi rendszereket építenek, amelyek olyan mintákat elemeznek, amelyeket mi még nem is látunk.

A Renaissance Technologies állítólag egy csapatot szentel kizárólag a blokklánc elemzésnek. A Jump Trading-ról pletykálják, hogy 50+ lánc adatait követi egyidejűleg. Amikor a világ legokosabb kvantumai versenyeznek a te területedén, az előnyöd gyorsan eltűnik.

Az előrejelzésem? Két éven belül a nyilvánvaló láncon belüli előnyök teljesen arbitrázzák el magukat. A jövő azoké a kereskedőké lesz, akik a láncon belüli adatokat nem nyilvánvaló módon tudják kombinálni alternatív adatforrásokkal.

Személyes láncon belüli rendszered építése: Gyakorlati keretrendszer

Elég az elméletből. Most pontosan bemutatom, hogyan építem be a kripto láncon belüli elemző eszközöket a mai kereskedésembe.

1. lépés: Határozd meg az univerzumod

Csak a BTC, ETH és a TVL szerinti top 3 DeFi protokoll láncon belüli adatait követem. Minden más zaj. Ha 20 láncot próbálsz figyelni, megbénít.

2. lépés: Válaszd ki az időkereted

A láncon belüli adat napkereskedésre borzasztó, swing kereskedésre elfogadható, pozíciós kereskedésre kiváló. Kizárólag 2-4 hetes időtávú kereskedésekhez használom.

3. lépés: Hozz létre összetett mutatókat

Soha ne támaszkodj egyetlen metrikára. 3-5 láncon belüli mutatót kombinálok összetett pontszámokká. Amikor több mutató is egybeesik, nő a bizalom. Amikor eltérnek, kimaradok.

4. lépés: Állíts be figyelmeztetéseket, nem jeleket

A láncon belüli anomáliák figyelmeztetéseket indítanak, amelyek további vizsgálatra késztetnek. Soha nem indítanak kereskedést közvetlenül. Ez a különbség számtalan hamis jeltől mentett meg.

5. lépés: Naplózz mindent

Minden láncon belüli adatok által befolyásolt döntést követek a kereskedési naplómban. Hat hónap után minták bukkannak fel. A legtöbb "zseniális" láncon belüli meglátásom véletlenszerű zajnak bizonyult.

A legjobb láncon belüli elemzők nem azok, akiknek a legtöbb eszközük van – hanem azok, akik megértik eszközeik korlátait.

Következtetés: A láncon belüli valóságellenőrzés

Ha idáig eljutottál, valószínűleg rájöttél, hogy nem vagyok túl optimista a láncon belüli elemzéssel, mint önálló stratégiával kapcsolatban. Ez szándékos. Túl sok kereskedő úgy kezeli a blokklánc adatokat, mintha valami piaci csalókód lennének. Pedig nem az.

De amire a láncon belüli elemzés JÓ: kontextus, konfluencia és kockázatkezelés. Megfelelően használva értékes dimenziót ad az elemzésedhez. Rosszul használva csak egy újabb módja a pénz elvesztésének, plusz lépésekkel.

A tanácsom? Kezd egyszerűen. Válassz egy-két láncon belüli metrikát, ami intuitív módon értelmes számodra. Kövesd őket egy hónapig kereskedés nélkül. Nézd meg, hogyan korrelálnak az árfolyammozgással. Építsd fel a saját megértésed, ne más rendszerét másold.

És ne feledd – a blokklánc a múltat rögzíti, nem a jövőt. Minden láncon belüli mozgás már megtörtént. Mire te meglátod, az okos pénz már a következő lépésre ment tovább.

🎯 Főbb tanulságok

- A láncon belüli adat azt mutatja, mi történt, nem azt, mi fog történni – a szándék fontosabb, mint a mozgás

- A kifinomult kereskedők aktívan manipulálják a népszerű láncon belüli metrikákat – feltételezd, hogy minden nyilvánvaló jel sérült

- Maximum három alapvető metrikára fókuszálj: tőzsdékészlet trendek, stablecoin áramlások és hálózati díjak

- Soha ne kereskedj kizárólag láncon belüli adatok alapján – csak kontextusként és kockázatkezelésre használd

- Az előny nem a több adatban rejlik, hanem abban, hogy kreatívan kombinálod a láncon belüli adatokat kapcsolat nélküli adathalmazokkal

Szeretnéd látni, hogyan illeszkedik a láncon belüli elemzés egy teljes kereskedési rendszerbe? A FibAlgo mesterséges intelligenciával működő mutatói több adatforrást kombinálnak – beleértve a hangulatot és az árfolyammozgást – hogy kiszűrjék a zajt, amit a tiszta láncon belüli elemzés nem vesz észre. Mert a nap végén a nyereséges kereskedés nem arról szól, hogy minden adatod megvan. Arról szól, hogy tudod, melyik adat számít valójában.