16. März 2020: Die Lücke, die alles veränderte

S&P-Futures waren wieder limit down gesperrt. Mein Bloomberg-Terminal zeigte -5% vor dem Cash-Open, der VIX küsste 83, und jedes Korrelationsmodell, das wir im vorangegangenen Jahrzehnt aufgebaut hatten, versagte spektakulär. An jenem Morgen beobachtete ich, wie junge Trader verzweifelt versuchten, die Gap zu faden – dieselbe Strategie, die jahrelang Geld gedruckt hatte.

Um 10:30 Uhr waren die Hälfte von ihnen ausgestoppt. Die andere Hälfte würde bis Mittag platzen.

Hier ist, was mir vierzehn Jahre Gap-Trading an jenem Morgen lehrten: alles, was du über Gap-Trading zu wissen glaubst, wird während einer Kapitulation wertlos. Die gemütliche 87%-Gap-Fill-Statistik? Tot. Das Morning-Fade-Setup? Ein Witwenmacher. Die gemessenen Ausbruchsziele? Fantasie.

Aber hier kommt das Schöne – sobald man versteht, wie Angst die Gap-Mechanik umschreibt, werden diese chaotischen Eröffnungen zu einigen der höchstwahrscheinlichen Trades, die man je machen wird. Lassen Sie mich Ihnen genau zeigen, wie wir sie am Trading Desk gehandelt haben.

Warum Angstmärkte jede Gap-Trading-Regel brechen

Während meiner Zeit am FX-Desk bei JPMorgan verfolgten wir das Gap-Verhalten besessen. Unter normalen Bedingungen waren die Statistiken langweilig vorhersehbar. EUR/USD-Gaps über 20 Pips? 84% bis London Close gefüllt. S&P-Gaps über 0,5%? Diese magische 87%-Zahl hielt Quartal für Quartal.

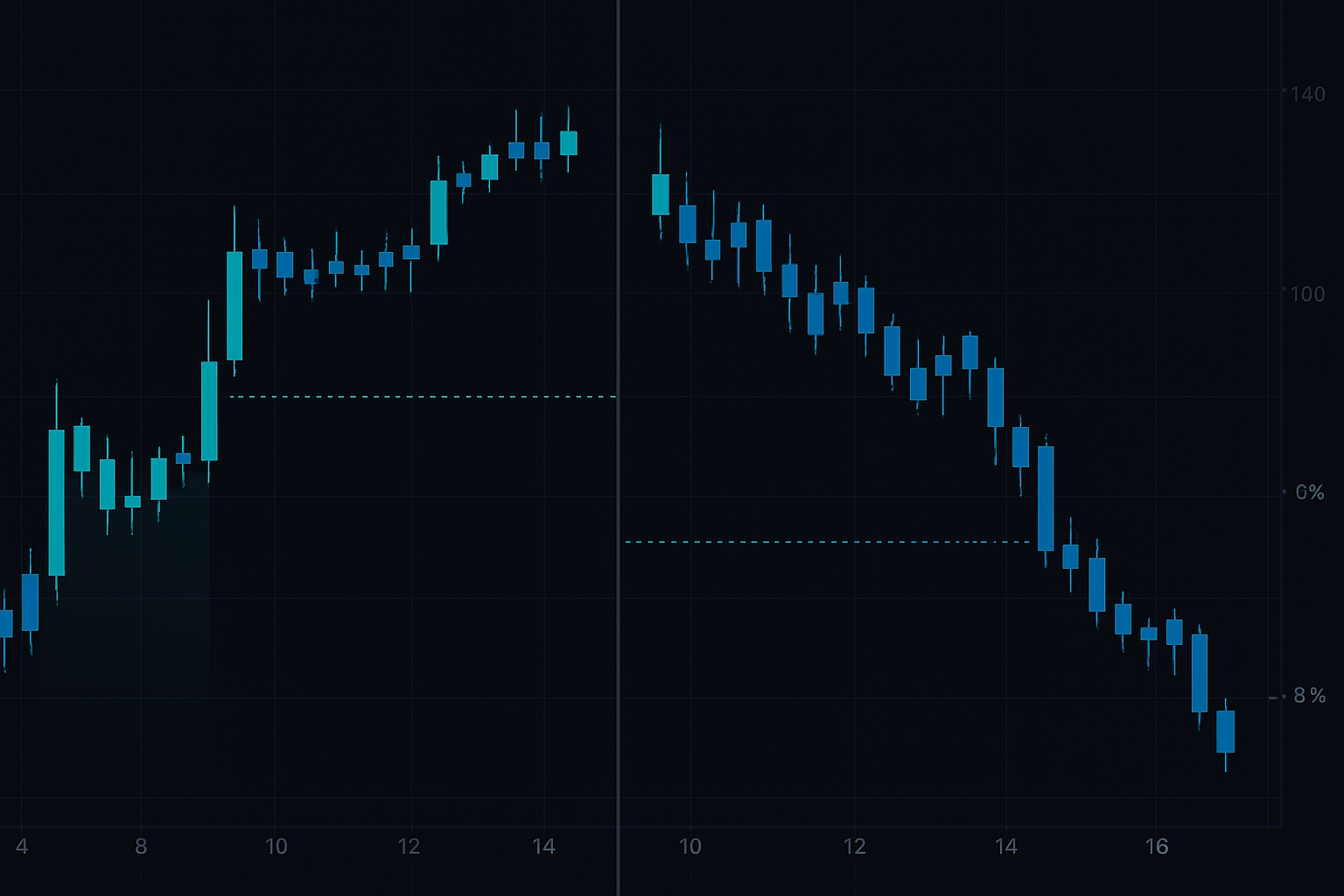

Dann kamen die Angstmärkte. März 2020. August 2015. Februar 2018. Oktober 2008. Jedes Mal beobachteten wir das gleiche Muster: die Gap-Statistiken kehrten sich vollständig um.

Unsere Daten vom März 2020 zeigten, dass nur 34% der Gaps innerhalb von fünf Handelstagen gefüllt wurden. Noch auffälliger – Gaps, die sich füllten, brauchten durchschnittlich 73 Stunden gegenüber den üblichen 4,5 Stunden. Die gesamte Mikrostruktur veränderte sich.

Warum? Drei kritische Faktoren wandeln sich während der Kapitulation:

- Liquidität verdunstet: Market Maker ziehen Quotes zurück, Spreads weiten sich auf absurde Niveaus

- Zwangsvollstreckungen überwältigen Dip-Buyer: Margin Calls erzeugen Wellen mechanischen Verkaufs

- Korrelationen gehen auf 1: Alles bewegt sich gemeinsam, was den natürlichen Gap-Fill-Druck entfernt

Das ist keine Theorie. Ich habe es in Echtzeit passieren sehen, Position um Position. Der Leiter unseres Desks verlor an einem Morgen 2,3 Millionen Dollar, als er versuchte, eine Gap mit derselben VWAP-verankerten Strategie zu faden, die fünf Jahre lang funktioniert hatte.

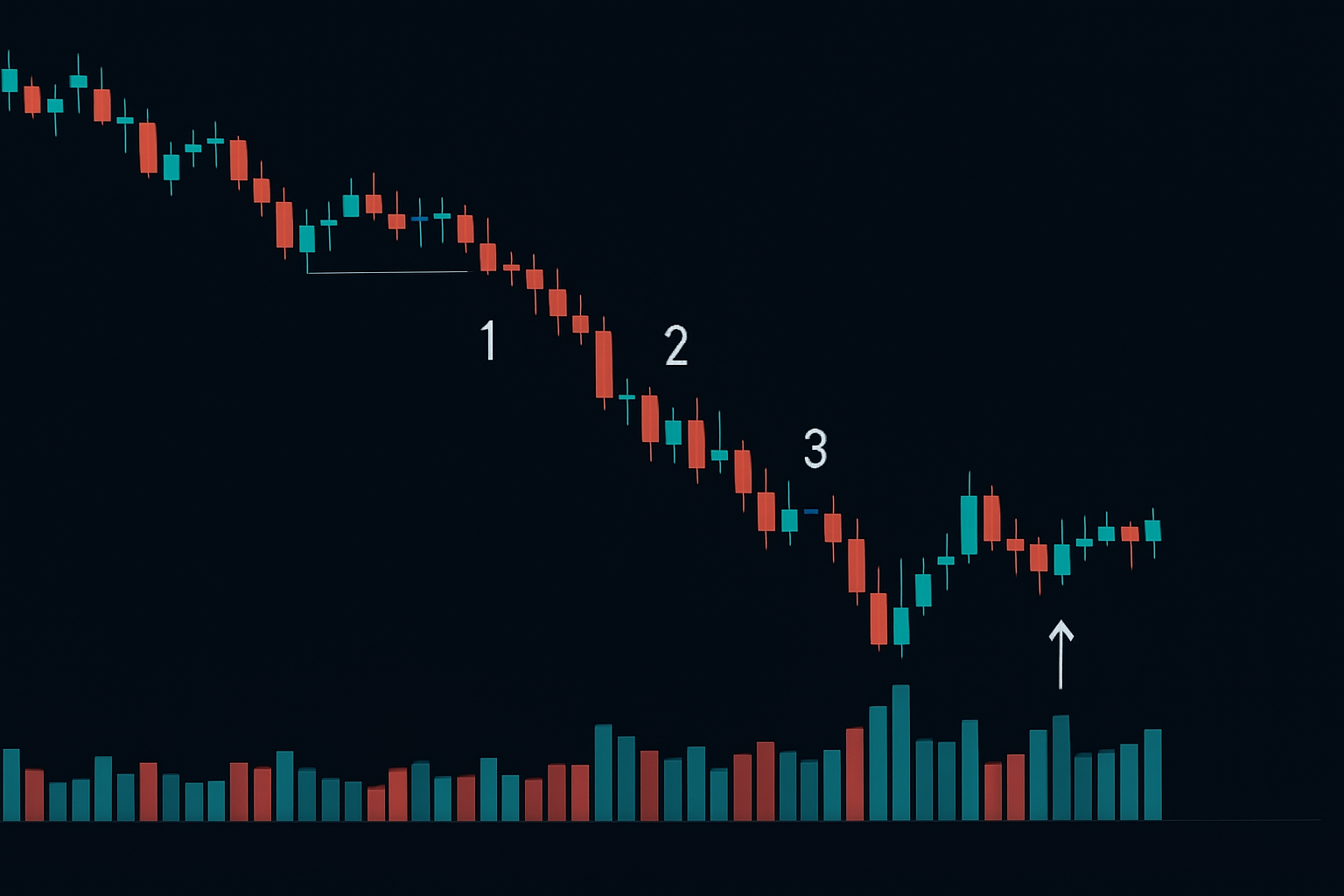

Das Drei-Gap-Sequenzmuster

Hier ist, was mein Buch in diesen Angstperioden rettete: Kapitulation folgt einer vorhersehbaren Drei-Gap-Sequenz. Sobald man sie erkennt, wird man Angst-Gaps nie wieder auf dieselbe Weise handeln.

Gap 1: Die Schock-Gap

Diese überrascht alle. News brechen – Pandemie, Bankenkrise, geopolitischer Schock – und die Märkte springen 2-3% tiefer. Charakteristika:

- Geschieht bei erhöhtem, aber nicht extremem Volumen

- RSI fällt von 50+ in den Bereich 30-40

- Versuchte Füllungen scheitern um die 50%-Retracement-Marke

- Setzt die Angst-Erzählung in Gang

Gap 2: Die Beschleunigungs-Gap

Der Killer. Hier kapitulieren überhebte Longs und der echte Schaden entsteht. Ich habe diese Gap mehr Konten zerstören sehen als jedes andere Setup:

- Volumen steigt auf das 3-5-fache des Durchschnitts

- RSI stürzt unter 20

- Keine Füllversuche – reine Einweg-Bewegung

- Oft begleitet von Circuit Breakers oder Handelsunterbrechungen

Gap 3: Die Erschöpfungs-Gap

Ihre Gelegenheit. Diese Gap sieht furchterregend aus, markiert aber den Höhepunkt der Kapitulation:

- Geschieht nach 3-5 aufeinanderfolgenden Abwärtstagen

- Volumen erreicht euphorische Niveaus (5-10x Durchschnitt)

- RSI zeigt klare positive Divergenz

- Pre-Market zeigt erste Anzeichen von Zweiweg-Aktion

März 2020 folgte diesem Muster perfekt. Gap 1 traf am 9. März. Gap 2 metzelte Longs am 12. März. Gap 3 – die Erschöpfungs-Gap am 16. März – markierte das exakte Tief vor einem reißerischen 20%-Rally über die nächsten drei Wochen.

Das Kapitulations-Gap-Einstiegsframework

Vergessen Sie alles, was Sie über das Faden von Eröffnungsgaps wissen. In Angstmärkten brauchen Sie völlig andere Einstiegskriterien. Hier ist das exakte Framework, das wir nach der Analyse hunderter Angstmarkt-Gaps entwickelten:

Pre-Market-Rekognoszierung

Beginnen Sie 90 Minuten vor dem Open. Sie suchen nach:

- Pre-Market-Volumen, das 50% des Gesamtvolumens des Vortages übersteigt

- Breadth-Extreme: Weniger als 5% der Aktien über ihrem 20-Tage-Durchschnitt

- VIX-Term-Struktur-Inversion (Spot-VIX > 3-Monats-VIX)

- Zusammenbruch von Währungskorrelationen (Safe Havens divergieren)

Die 15-Minuten-Bestätigung

Nie bei Eröffnung einsteigen. Niemals. Warten Sie 15 Minuten und bewerten Sie:

- Hat sich die Gap über das 1,5-fache ihrer ursprünglichen Größe ausgedehnt?

- Läuft das Volumen bei 400%+ des Durchschnitts?

- Zeigen Marktinterne irgendwelche Divergenzen? (TICK, ADD, VIX)

- Hat Smart Money begonnen zu akkumulieren? Prüfen Sie Dark-Pool-Prints

Wenn Sie drei von vier Bestätigungen erhalten, bereiten Sie den Einstieg vor. Wenn nicht, bleiben Sie flat. Diese Disziplin ersparte mir unzählige Verluste.

Die Drei-Schub-Einstiegsregel

Selbst mit Bestätigungen nicht das fallende Messer fangen. Warten Sie auf drei Abwärtsschübe:

1. Erste Gap-Ausdehnung (normalerweise erste 30 Minuten)

2. Schub zum europäischen Open (3:00-4:00 Uhr EST)

3. Erschöpfungsschub mit Volumen-Höhepunkt

Der Einstieg erfolgt beim ersten 15-Minuten-Close über dem Tief des dritten Schubs. Der Stop Loss wird 0,5 ATR unter dieses Tief gesetzt. Ja, er ist weit. Das ist der Preis für das Handeln von Angst.

Positionsgröße für nukleare Gaps

Hier zerstören sich Retail-Trader selbst. Sie sehen eine 5%-Gap nach unten, denken "überverkaufter Bounce" und gehen all-in. Dann weitet sich die Gap auf 8% und sie sind erledigt.

Während der Kapitulation reduzierte ich meine Standard-Positionsgröße um 75%. Wenn ich normalerweise 100 Lots EUR/USD handelte, bekamen Angst-Gaps 25 Lots. Maximum. Das ist nicht Feigheit – es ist Überleben.

Hier ist unsere exakte Positionsgrößenformel für Angst-Gaps:

- Basisrisiko: 0,25% des Kapitals (gegenüber normal 1%)

- Weitere Stops: 2-3x normale ATR

- Skalierte Einstiege: 3 Tranchen à 0,25%

- Maximale Position: 0,75% Risiko, selbst wenn alle Signale passen

Beispiel für ein 100.000$-Konto:

- Normales Trade-Risiko: 1.000$

- Angst-Gap-Risiko pro Einstieg: 250$

- Gesamtmaximalrisiko bei 3x Skalierung: 750$

- Stop-Distanz: 150-200 Pips (FX) oder 2-3% (Aktien)

Diese defensive Größenanpassung ließ uns die -10%-Tage überleben und die +15%-Umkehrungen einfangen.

Die Mechanik des Rebounds lesen

Die Schönheit von Erschöpfungs-Gaps? Sie erzeugen die heftigsten Umkehrungen, die Sie je handeln werden. Aber den Zeitpunkt der Wende zu treffen erfordert das Lesen subtiler Verschiebungen in der Marktmechanik.

Volumen-Divergenz-Signale

Achten Sie auf dieses Muster:

- Gap nach unten bei massivem Volumen

- Erste Stunde: fortgesetzter Verkauf, aber Volumen nimmt ab

- Zweite Stunde: Preis macht neues Tief bei deutlich geringerem Volumen

- Dritte Stunde: gescheiterter Breakdown mit ansteigendem Volumen bei Bounces

Diese Volumendivergenz ging jedem größeren Angstmarkt-Boden, den ich gehandelt habe, voraus.

Breadth-Thrust-Bestätigung

Der Rebound ist nicht real, bis die Breadth bestätigt. Überwachen Sie:

- NYSE Up-Volume vs. Down-Volume schlägt ins Positive um

- Advancing Issues übersteigen Declining Issues 2:1

- New Lows hören auf zu expandieren trotz niedrigerer Preise

- Sektorrotation von Defensives zu Risk-On

Am 24. März 2020 erhielten wir all diese Signale. Wir luden Gap-Longs auf und ritten SPY von 220 auf 260 in acht Sessions.

Das Playbook für die Erholungsphase

Sobald die Angsterschöpfung einsetzt, kehrt sich das Gap-Verhalten erneut um. Jetzt handeln Sie Erholungs-Gaps – ebenso profitabel, aber mit anderen Taktiken.

Charakteristika von Erholungs-Gaps

- Morgendliche Gaps NACH oben nach Angst-Höhepunkt

- Geringes Pre-Market-Volumen (Institutionen akkumulieren leise)

- Gaps halten sich den ganzen Tag über VWAP

- Pullbacks finden Support am Gap-Ursprung

Diese Gaps füllen sich selten über Tage oder Wochen. Dieselben Trader, die Vermögen beim Faden von Angst-Gaps nach unten verloren, verlieren nun beim Faden von Erholungs-Gaps nach oben. Die Psychologie dreht sich komplett um.

Erholungs-Gaps handeln

1. Buy-Programme lösen bei exakten Gap-Niveaus aus

2. Nutzen Sie das Hoch des Vortages als Ihre Support-Linie

3. Trailing-Stops unter aufsteigender Value Area

4. Halten Sie, bis Gap-Fill-Versuche Volumen > 2x Durchschnitt zeigen

Wir fingen Ende März 2020 fünf aufeinanderfolgende Gap-and-Go-Tage mit diesem Ansatz. Jede Gap sah "zu weit ausgedehnt" aus, arbeitete sich aber bis zum Close höher.

Risikomanagement, wenn Gaps nuklear werden

Lassen Sie mich eines klarstellen: Gap-Trading in Angstmärkten kann Ihre Karriere beenden, wenn es falsch gehandhabt wird. Ich habe es geschehen sehen. Kluge Trader mit jahrzehntelanger Erfahrung, ausgelöscht beim Versuch, normale Gap-Strategien auf abnormale Märkte anzuwenden.

Nicht verhandelbare Regeln, die mich solvent hielten:

- Harter Stop bei 2% Portfolioverlust pro Tag – keine Ausnahmen

- Korrelationslimits – maximal 3 Gap-Positionen über korrelierte Assets

- Zeit-Stops – wenn ein Gap-Trade innerhalb von 2 Stunden nicht funktioniert, aussteigen

- Skalierungsökonomie – nur bei neuen Tiefs mit Volumenerschöpfung hinzufügen

In der wildesten Woche des März 2020 traf ich meinen 2%-Stop drei Tage hintereinander. Frustrierend? Absolut. Aber es hielt mich am Leben für die folgenden Erholungs-Gaps.

Technologie-Stack für Angst-Gap-Trading

Sie können moderne Gap-Strategien nicht ohne die richtigen Werkzeuge handeln. Hier ist mein essenzielles Setup:

- Pre-Market-Screener: Verfolgen Sie sich bildende Gaps in Futures und globalen Märkten

- Volumenanalytik: Echtzeit-Monitore für Dark Pools und Block Trades

- Korrelationsmatrizen: Beobachten Sie, wenn normale Beziehungen brechen

- News-Aggregation: Verstehen Sie, was die Gap antreibt

Für Retail-Trader hilft FibAlgos Multi-Timeframe-Analyse dabei, zu identifizieren, wann Gaps mit größeren Fibonacci-Support-Levels übereinstimmen – oft die exakten Punkte, an denen Erschöpfungsumkehrungen beginnen.

Häufige Gap-Trading-Wahnvorstellungen in Angstmärkten

Diese Glaubenssätze werden Sie während der Kapitulation ruinieren:

- "Gaps füllen sich immer" – Nicht in Angstmärkten. Nur 34% füllen sich innerhalb einer Woche.

- "Faden Sie jede Gap über 2%" – So blasen Sie sich während der Gap-2-Beschleunigung auf.

- "Verdoppeln Sie Gap-Positionen" – Verlierer in Angstmärkten aufzustocken = Kontoselbstmord.

- "Normale Positionsgrößen nutzen" – 75% Größenreduktion ist obligatorisch, nicht optional.

- "Den 87%-Statistiken vertrauen" – Diese Zahlen sind während der Kapitulation wertlos.

Ich habe jede dieser Lektionen teuer gelernt. Eine -7%-Gap in USD/JPY während der Intervention 2011 kostete mich 400.000$, bevor ich mich anpasste.

Von der Theorie zum profitablen Fear-Gap-Trading

Die Trader, die im März 2020, August 2015 und Februar 2018 überlebten und erfolgreich waren, verstanden eines: Fear Gaps folgen völlig anderen Regeln. Sie erfordern andere Einstiegskriterien, andere Positionsgrößen und andere Haltezeiten.

Doch wenn man die Mechanik von Fear Gaps erst einmal beherrscht, bieten diese Trades die besten Risiko-/Chancen-Verhältnisse im gesamten Trading. Ein richtig getimter Erschöpfungs-Gap kann innerhalb von Tagen 10-20% Rendite bringen. Erholungs-Gaps vervielfachen diese Gewinne, wenn sich die Märkte normalisieren.

Der Schlüssel liegt darin, zu erkennen, mit welchem Gap man handelt. Nutze das Drei-Gap-Sequenz-Framework. Warte auf Erschöpfungssignale. Dimensioniere Positionen für Worst-Case-Szenarien. Und versuche niemals, Gap 2 zu fangen – lass jemand anderen den Helden spielen.

Der nächste Fear-Markt kommt bestimmt. Das tut er immer. Wenn Futures limit down gesperrt sind und dein Twitter-Feed nach Kapitulation schreit, wirst du genau wissen, welche Gaps man ausnutzen und welche man respektieren sollte. Noch wichtiger: Du wirst wissen, warum diese Unterscheidung den entscheidenden Unterschied zwischen Profit und Ruin ausmacht.

Achte auf die Lücke. Besonders dann, wenn alle anderen den Verstand verlieren.