Hvorfor de fleste bull call spreads ikke leverer

**Bull call spread-strategien** ser vildledende enkel ud på papiret. Køb en call, sælg en call med en højere strike, indkassér differencen ved udløb. Alligevel kæmper de fleste tradere med at generere konsekvent profit med denne tilsyneladende ligetil tilgang.

Problemet ligger ikke i selve strategien – det er i, hvordan tradere implementerer den. Uden et systematisk rammeværk for positionsstørrelse, timing og risikostyring kan selv profitable opsætninger tømme din konto.

Denne guide introducerer et **risikojusteret profitabilitetsrammeværk** specifikt designet til bull call spreads. Du vil lære at optimere hver komponent i handlen, fra strike-valg til positionsstørrelse, baseret på matematiske principper snarere end mavefornemmelser.

Det risikojusterede afkastrammeværk forklaret

Traditionel bull call spread-undervisning fokuserer på mekanikker. Vores rammeværk fokuserer på **matematisk forventning** og risikojusterede afkast.

Hver bull call spread har tre kritiske målinger, der bestemmer dens profitabilitet: maksimal profitpotentiale, maksimal tabseksponering og sandsynlighed for profit. De fleste tradere optimerer for maksimal profit mens de ignorerer de to andre variable.

En bull call spread med 70% vind-rate og 1:2 risiko-belønningsforhold outperformer en med 40% vind-rate og 1:5 risiko-belønningsforhold på lang sigt.

Rammeværket evaluerer hver potentiel handel ved hjælp af en **Risikojusteret Score (RAS)**. Denne score vejer maksimal profit op mod maksimalt tab, justeret for sandsynligheden for, at hvert udfald indtræffer.

Her er formlen: RAS = (Maks Profit × Sandsynlighed for Profit) - (Maks Tab × Sandsynlighed for Tab). Enhver handel, der scorer under 0,15, afvises umiddelbart, uanset hvor attraktiv den ser ud.

Positionsstørrelse: 2% maksimalt tab-reglen

Positionsstørrelse adskiller profitable tradere fra dem, der sprænger deres konti. Med bull call spreads er **maksimalt tab kendt på forhånd** – det er nettodebetbetalingen for at indgå i handlen.

Risiker aldrig mere end 2% af din samlede kontoværdi på en enkelt bull call spread. Denne regel er ikke til forhandling, selv når du er overbevist om, at en handel er "garanteret" at virke.

Antag, at du har en handelskonto på $25.000. Dit maksimale risiko per bull call spread er $500. Hvis en spread koster $3,50 at indgå, kan du maksimalt handle 1 kontrakt ($350 risiko), hvilket holder dig godt inden for 2%-grænsen.

Denne konservative tilgang sikrer, at du kan overleve en række tabende handler, mens du bevarer nok kapital til at udnytte vindende muligheder. Mange tradere bruger 5% eller endda 10% positionsstørrelser, hvilket forklarer, hvorfor de til sidst sprænger deres konti på trods af at have profitable strategier.

Markedsforholdsanalyse for optimal timing

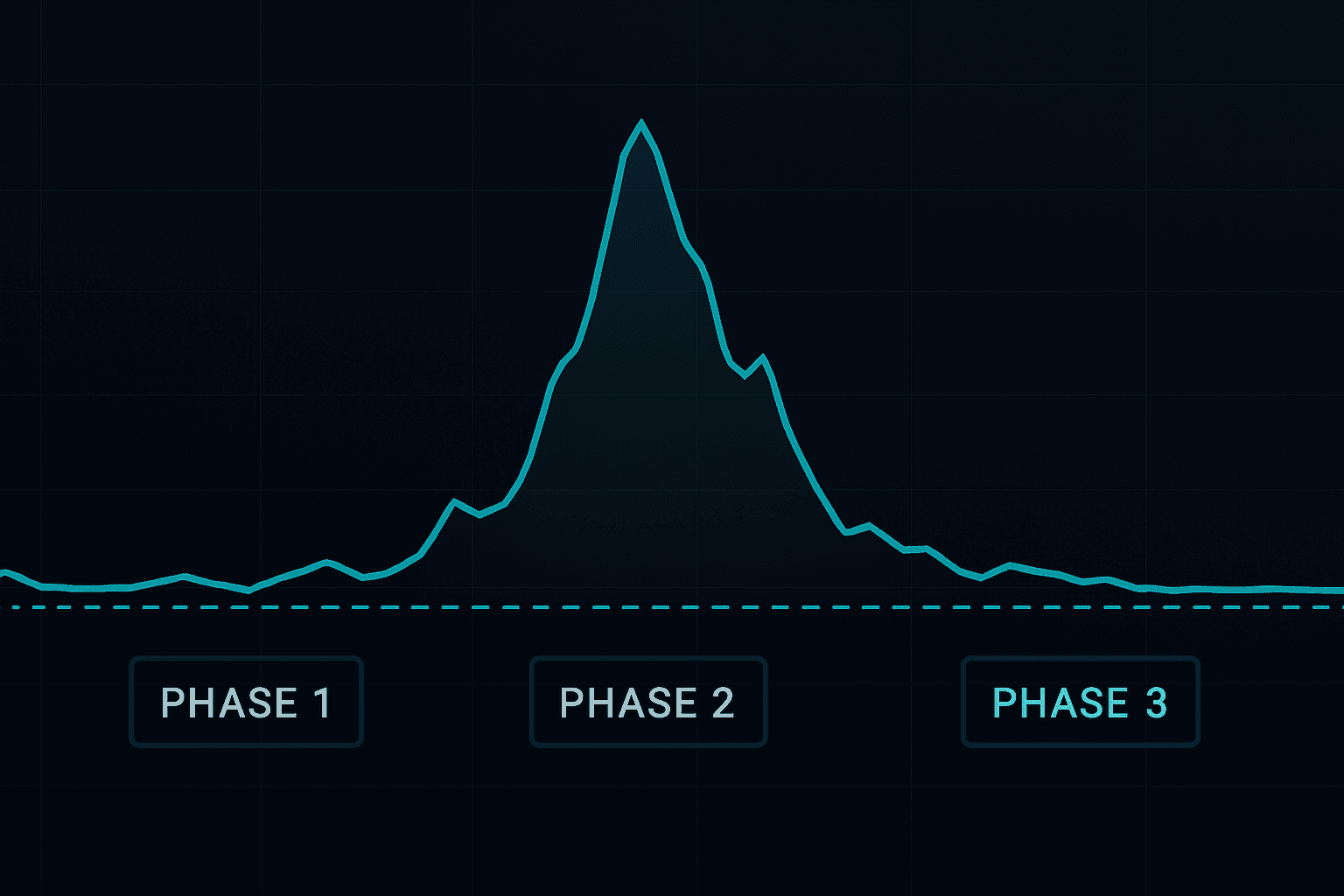

**Bull call spread-strategien** performer forskelligt i forskellige markedsmiljøer. At forstå disse mønstre forbedrer din succesrate markant.

Bull call spreads fungerer bedst i moderat bullish markeder med lav volatilitet. De kæmper i højvolatile miljøer, hvor det underliggende aktiv laver eksplosive bevægelser i begge retninger.

Før du indgår i en bull call spread, analyser tre nøglemarkedsforhold:

- Implied Volatility Percentil: Indgå når IV er under 50. percentil

- Trendstyrke: Kig efter etablerede optrends med RSI mellem 40-70

- Support/Modstandsniveauer: Sikr, at dit profitmål er i overensstemmelse med teknisk modstand

Undgå bull call spreads under resultatmeddelelser, Fed-møder eller andre højindflydelsesbegivenheder. Den volatilitetskollaps, der typisk følger, kan forvandle vindende handler til tabere på én nat.

Indgå aldrig bull call spreads, når implied volatility er over 70. percentilen – oddsene for, at volatilitetskollaps ødelægger din profit, bliver for høje.

Strike-valg: Sweet spot-strategien

Strike-valg bestemmer din **risiko-belønningsprofil** og sandsynlighed for succes. De fleste tradere går enten for aggressiv (out-of-the-money strikes) eller for konservativ (in-the-money strikes).

Sweet spottet ligger i let out-of-the-money bull call spreads med 45-60 dage til udløb. Denne kombination giver optimale theta decay-egenskaber, mens den bevarer et rimeligt profitpotentiale.

For den lange call (lavere strike), vælg en option, der er 2-5% out-of-the-money. For den korte call (højere strike), vælg en strike, der er 5-8% over den aktuelle pris.

Sikr altid, at din korte strike ligger over et signifikant teknisk modstandsniveau – dette øger sandsynligheden for, at aktien ikke bryder igennem din profitzone.

Denne tilgang genererer typisk spreads, der koster $1,50-$3,00 med maksimale gevinster på $2,00-$5,00. Risiko-belønningsforholdene er ikke spektakulære, men konsistensen kompenserer mere end rigeligt.

Trin-for-trin implementeringsguide

Her er din **systematiske tilgang** til at implementere profitable bull call spreads:

Trin 1: Markedsmiljøkontrol

Bekræft, at de aktuelle markedsforhold favoriserer bull call spreads. Tjek VIX-niveauer, den overordnede markedstrend og kommende økonomiske begivenheder.

Hvis VIX er over 25, eller større meddelelser er planlagt inden for din udløbstidsramme, vent på bedre forhold.

Trin 2: Aktivvalg og -analyse

Vælg likvide underliggende aktiver med smalle bud-spørg spreads. Fokuser på ETF'er, large-cap aktier eller større indekser frem for small-cap eller penny stocks.

Analyser de ugentlige og daglige charts. Kig efter aktiver i etablerede optrends, der for nylig har trukket sig tilbage til supportniveauer.

Lad os sige, du analyserer SPY, som i øjeblikket handles til $480. Det ugentlige chart viser en optrend med support ved $475. RSI er på 45, hvilket tyder på oversolgte forhold i et bull market.

Trin 3: Strike-valg og prisfastsættelse

Med SPY til $480, kunne du vælge $485/$495 bull call spreaden med udløb om 50 dage. Antag, at denne spread koster $4,20 at indgå, hvilket tilbyder en maksimal profit på $5,80.

Beregn din Risikojusterede Score: Hvis du estimerer en 55% sandsynlighed for profit, er din RAS = (5,80 × 0,55) - (4,20 × 0,45) = 1,30, godt over minimumsgrænsen på 0,15.

Trin 4: Positionsstørrelsesberegning

Med en konto på $50.000 er din maksimale risiko per handel $1.000. Da hver spread koster $420, kan du sikkert handle 2 kontrakter ($840 samlet risiko).

Rund altid nedad snarere end opad, når du beregner positionsstørrelse. Det er bedre at være lidt for lille end at overskride dine risikoparametre.

Trin 5: Indgangsudførelse

Indgå i spreaden som en enkelt ordre snarere end at "legge ind". Brug limit-ordrer prissat på midtpunktet af bud-spørg spreadet eller lidt bedre.

Jag ikke efter udfyldelse. Hvis markedet bevæger sig væk fra din pris, vent på en anden mulighed frem for at betale overdrevne præmier.

Profitstyring og exit-strategier

At vide, hvornår man skal lukke, adskiller gode tradere fra fremragende. **Bull call spread-strategien** kræver forskellige exit-tilgange afhængigt af markedsadfærd.

Sig efter at lukke spreaden, når du har indfanget 50-70% af den maksimale profit. Dette sker typisk 2-3 uger før udløb, når tidsforfald accelererer.

Hold aldrig bull call spreads ind i den sidste uge før udløb. Tidsforfald bliver for uforudsigeligt, og bud-spørg spreads udvides markant.

Hvis handlen bevæger sig imod dig og når 150% af din oprindelige investering (50% ekstra tab), luk umiddelbart. Håb ikke på et mirakel comeback.

"Det første tab er det bedste tab" gælder især for optionshandel. Skær tab hurtigt og lad vindere løbe inden for definerede parametre.

For vindende handler, overvej at lukke tidligt, hvis implied volatility pludseligt stiger kraftigt. Volatilitetsudvidelsen kan mere end opveje dine retningsbestemte gevinster.

Avancerede optimeringsteknikker

Når du har mestret det grundlæggende, kan disse **avancerede teknikker** forbedre dine afkast yderligere.

Rolling-strategier

Når en profitabel spread nærmer sig udløb med aktien tæt på din korte strike, overvej at "rolle" hele spreadet frem til den næste månedlige udløbsdato.

Rul for et nettokredit eller et lille debet (ikke mere end $0,25 per kontrakt). Dette udvider dit profitpotentiale, mens det bevarer lignende risikoparametre.

Volatilitetsbaserede justeringer

Juster dit strike-valg baseret på aktuelle implied volatility-niveauer. I lavvolatile miljøer, brug bredere spreads for at indfange mere præmie. I højvolatile markeder, brug smallere spreads for at reducere risiko.

Højvolatile miljøer favoriserer smallere spreads ($5-10 brede), mens lavvolatile perioder fungerer bedre med bredere spreads ($10-20 brede).

Denne dynamiske tilgang tilpasser din strategi til skiftende markedsforhold frem for at bruge en one-size-fits-all-metodologi.

Almindelige fejl, der ødelægger profitabiliteten

Selv erfarne tradere begår kritiske fejl med bull call spreads. At undgå disse **almindelige fejl** forbedrer din succesrate markant.

Fejl #1: Jagt på høje afkast

Dybe out-of-the-money spreads tilbyder attraktive maksimale gevinster men forfærdelige vind-rater. En spread med 5:1 belønning-til-risiko, der vinder 15% af tiden, taber penge på lang sigt.

Fokuser på konsekvente enkelt-slag snarere end at forsøge at slå home runs med hver handel.

Fejl #2: Ignorering af likviditet

Bredde bud-spørg spreads kan forvandle profitable strategier til tabere. Tjek altid spreadets likviditet før indgang. Hvis bud-spørg spreadet overstiger 10% af optionens pris, find en anden handel.

Fejl #3: Følelsesmæssig positionsstørrelse

At øge positionsstørrelse efter en vindende stime eller at "fordoble ned" efter tab ødelægger konti hurtigere end dårlige indgange. Hold dig til dine forudbestemte positionsstørrelsesregler uanset nylige resultater.

Øg aldrig positionsstørrelse for at "indhente" tidligere tab – denne følelsesmæssige handel er den hurtigste vej til kontiødelæggelse.

Integration med teknisk analyse

De mest succesfulde bull call spread-handlere kombinerer optionsstrategier med solid teknisk analyse. Dine indgange bliver markant mere præcise, når du forstår den underliggende akties tekniske billede.

Kig efter bullish divergenser på RSI, udbrud fra konsolideringsmønstre eller afvisninger fra etablerede supportniveauer. Disse tekniske opsætninger giver den retningsbestemte bias, der er nødvendig for spredningens succes.

Overvej at integrere koncepter fra vores guide til trekantsmønster-handel for at identificere optimale indgangspunkter. Trekant-udbrud giver ofte de moderate bullish bevægelser, som bull call spreads trives med.

For timing af indgange omkring bredere markedscyklusser afslører vores analyse af sæsonbestemte handelsmønstre perioder, hvor bull call spreads historisk set har klaret sig bedre.

Integration af risikostyring

Bull call spreads bør passe ind i din bredere risikostyringsramme. Behandl dem aldrig som isolerede handler adskilt fra din overordnede porteføljestrategi.

Overvej, hvordan dine optionpositioner korrelerer med dine aktiebeholdninger. Hvis du allerede har stor eksponering mod teknologiaktier, skal du undgå tech-fokuserede bull call spreads, der øger din sektorkoncentration.

Implementer positionsgrænser ikke kun på enkelthandler, men på din samlede optionseksponering. En god tommelfingerregel: hav aldrig mere end 20% af din kontoværdi bundet i optionpositioner samtidigt.

Vores omfattende risikostyringsramme giver detaljerede retningslinjer for at integrere optionsstrategier i din overordnede handelsplan.

🎯 Hovedpointer

- Brug Risk-Adjusted Score-formlen til at evaluere hver potentiel bull call spread før indgang

- Risiker aldrig mere end 2% af din konto på en enkelt spread, uanset overbevisningsniveau

- Indgå kun spreads, når implicit volatilitet er under 50. percentil for at undgå volatilitetskollaps

- Sigter efter 50-70% af maksimal profit og luk positioner 2-3 uger før udløb

- Kombiner teknisk analyse med optionsstrategi for optimal indgangstiming og retningsbestemt bias

Opbygning af dit Bull Call Spread-system

Konsistens i optionhandel kommer fra at følge systematiske processer i stedet for at stole på intuition. Udvikl din egen **bull call spread-checkliste** baseret på rammen beskrevet ovenfor.

Start med papirhandel for at validere din tilgang, før du risikerer rigtig kapital. Spor ikke kun dine gevinster og tab, men også dine Risk-Adjusted Scores og hvordan de korrelerer med faktiske udfald.

Vigtigst af alt: oprethold detaljerede optegnelser for hver handel. Notér markedsforhold, din begrundelse for indgang og hvad du lærte af hvert udfald. Disse data bliver uvurderlige til at forfine din tilgang over tid.

<**Bull call spread-strategien** tilbyder en fremragende balance mellem defineret risiko og profitpotentiale, når den implementeres systematisk. Ved at fokusere på risikotilpassede afkast i stedet for maksimal profit, bygger du en bæredygtig tilgang, der genererer konsekvent indkomst på lang sigt.

Klar til at implementere disse avancerede teknikker med professionelle værktøjer? FibAlgos omfattende indikatorsuite giver det tekniske analysegrundlag, der er nødvendigt for at time dine bull call spread-indgange med præcision. Vores risikostyringsværktøjer hjælper med at sikre, at hver handel passer ind i din overordnede porteføljestrategi og maksimerer din sandsynlighed for langsigtet succes.